Как продать квартиру в ипотеке сбербанка

Содержание:

- Что такое аккредитив при покупке недвижимости

- Существенные условия

- Процедура покупки квартиры с обременением

- Составляем расписку

- Список документов

- Как купить ипотечную квартиру без риска?

- Формы оплаты ипотеки

- Условия ипотечного кредитования в Сбербанке

- Предварительный и основной договор

- Документ, подтверждающий передачу денег, вырученных от продажи недвижимости

- Что представляет собой заполненный договор?

- Преимущества и недостатки аккредитива

- Когда можно расторгнуть?

- Подводим итоги

- Типовой договор ипотеки Сбербанка на 2021 год

Что такое аккредитив при покупке недвижимости

Под термином «аккредитив» понимается банковская гарантия. По сути, Сбербанк принимает на себя ответственность за то, что все параметры сделки будут выполнены ее сторонами согласно договоренности. Кстати, договор о сделке является обязательным для оформления услуги – единственным основанием для аккредитива.

Аккредитив обеспечивает удобство сделки

Сбербанк изучает договорные обязательства сторон. После этого покупатель квартиры производит открытие аккредитивного счета в Сбербанке и вносит на него сумму, которая должна отойти продавцу, плюс комиссию банка за услуги. Получить деньги с данного счета продавец недвижимого объекта сможет только после предоставления им доказательств отчуждения права собственности в пользу второй стороны сделки.

Услуга доступна как для обычных граждан, так и для юридических лиц. Более того, аккредитивный счет может быть открыт в случае, если сделка проводится между физическим и юридическим лицами.

Как происходит сделка по продаже квартиры через аккредитив

Сделка по продаже квартиры через аккредитив происходит по такому алгоритму:

- один из участников (чаще всего покупатель) предлагает другому аккредитивный метод расчетов;

- оговариваются условия – сроки проведения сделки и гарантий, перечень документов, по предъявлении которых продавец сможет получить средства с гарантийного счета и т.д.;

- все условия прописываются в договоре;

- покупатель заводит в банке сберегательный счет (можно использовать уже имеющийся депозит);

- покупатель пополняет счет на необходимую сумму;

- оформляется заявление на открытие аккредитива (в отделении Сбербанка или через его сайт);

- договор о гарантии передается продавцу.

После этого стороны выходят на сделку. Когда ее регистрация будет закончена, продавец обращается в отделение банка с договором на аккредитив и бумагами, подтверждающими выполнение им своих обязательств (чаще всего это выписка из ЕГРП с новым собственником). Банк проверяет подлинность всех представленных документов и правильность их оформления, после чего перечисляет сумму со счета продавцу.

Если вторая сторона сделки отказывается от аккредитивной системы расчетов, лучше подыскать другой вариант квартиры для покупки.

Что касается сроков – оформление договора занимает не более получаса. Для этого потребуются паспорта обеих сторон сделки и договор купли-продажи. Если собственников с любой из сторон планируется несколько, все они должны присутствовать при составлении документа. Данные каждого из них вносятся в договор. Завершение сделки проводится банком в течение рабочего дня.

Аккредитив отвечает за безопасность оформления сделки

Виды аккредитивов

Существуют разные категории банковских гарантий. К примеру, в Сбербанке можно оформить банковский аккредитив при покупке квартиры, выбрав одну из четырех категорий:

- безотзывный – закрыть счет можно только по согласию обеих сторон сделки;

- покрытый – банк вправе заморозить средства на аккредитивном счете до тех пор, пока продавец не выполнит положенные ему обязательства;

- непокрытый – банк списывает часть средств со счета в адрес продавца в момент предоставления им доказательств завершения сделки, а остаток переводится только после окончания срока гарантии;

- отзывной – покупатель может отозвать деньги с гарантийного счета (по согласованию с банком).

Перед тем, как открыть безотзывный аккредитив, и вообще, определяться с типом гарантии, покупателю необходимо согласовать условия с продавцом. Вид гарантии должен быть указан в основном договоре по сделке, наряду с прочими правилами проведения расчетов.

Отличие аккредитива от ячейки в банке

На первый взгляд, механизм действия аккредитива напоминает расчеты с применением сейфовой ячейки.

Но есть ряд существенных отличий:

- При расчете с помощью банковской гарантии нет необходимости снимать наличные деньги, дополнительно платить за их пересчет и проверку подлинности. Все операции производятся в безналичной форме.

- На аккредитивный счет нужно положить денежные средства в размере полной стоимости приобретаемой недвижимости. Занизить цену квартиры, чтобы избежать налогов, не получится.

- При оформлении на длительный срок стоимость аккредитива будет ниже, чем цена за пользование банковской ячейкой.

- Денежные средства, находящиеся на сберегательном счете, защищены более надежно, чем при размещении в сейфе.

Что касается сходства этих двух инструментов, оно выражается в том, что как аккредитив, так и сейфовая ячейка могут применяться не только для купли-продажи недвижимости, но и для любых сделок, в которых сторонам требуются дополнительные гарантии.

Банковская ячейка имеет ряд отличий от аккредитива

Существенные условия

Типовой договор ипотеки, по сути, является бланком будущего договора с клиентами. Какой-либо силы он не имеет не только из-за отсутствия подписей сторон, но и из-за неимения существенных условий. Многие из них как раз прописываются в индивидуальном порядке. К числу таких существенных условий относятся следующие сведения:

- о выдаваемом кредите (сколько и в какой валюте дают, когда нужно вернуть, под какую процентную ставку выдают деньги);

- о залоге (что им выступает, какую оценочную стоимость имеет, иные особенности, включая адрес местоположения объекта и подтверждение собственности на него);

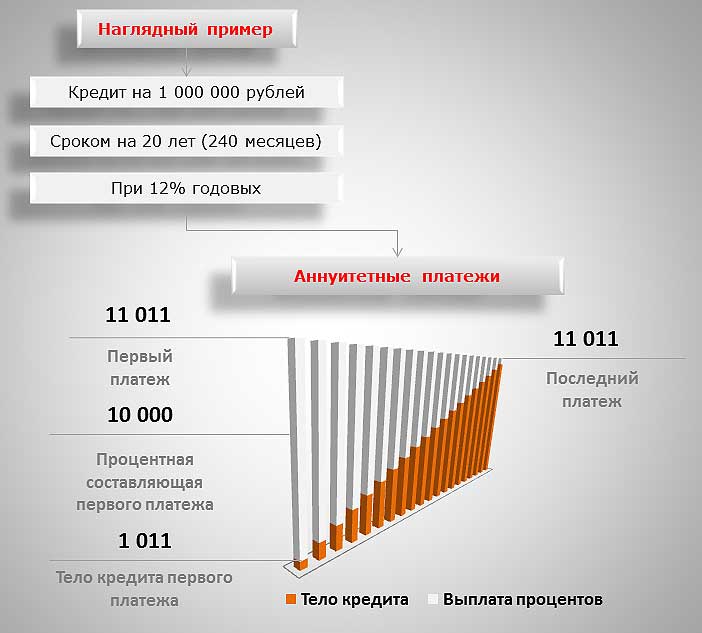

- о будущих платежах (их количество, размер и периодичность внесения – для Сбербанка привычными считаются аннуитетные платежи, вносимые раз в месяц);

- о дополнительных предоставленных услугах и их стоимости.

Цели кредитования, условия и возможность досрочного погашения, правила применения штрафов и неустоек в отношении заемщика, вовремя не выполняющего свои обязательства перед банком, относятся к числу общих условий. Однако они также считаются существенными и обязательно прописываются в договоре ипотеки.

Процедура покупки квартиры с обременением

Для приобретения ипотечной квартиры придется пройти несколько этапов (пример приобретения у собственника-заемщика):

Самостоятельно оценить ситуацию. Обязательно нужно ознакомиться с документами на квартиру, предъявленными продавцом. Если возникают сомнения или знаний недостаточно для адекватной оценки ситуации, следует воспользоваться услугами юриста.

Ознакомиться с договором по ипотеке

Особое внимание нужно уделить условиям предоставления кредита, процентной ставке, размеру выплат

Ведь если планируется взять на себя обязанность по уплате займа, то вполне понятно, почему это важно.

Выяснить, есть ли созаемщики, прописаны в квартире несовершеннолетние дети или нет, кто вообще зарегистрирован на жилплощади.

Выбрать оптимальный вариант для покупки ипотечной недвижимости (оплата наличными или в кредит).

Составить и подписать предварительный договор

Желательно доверить его оформление нотариусу. Это поможет избежать ошибок.

Передать необходимый список документов в банк

Специалисты должны их рассмотреть и объяснить дальнейшие действия.

Подписать договор купли-продажи. Внести деньги.

Зарегистрировать права собственности в Росреестре.

Стоит подготовиться к тому, что процедура займет немало времени. Но при успешном ведении дел временные затраты будут компенсированы денежной экономией, поскольку квартира с обременением стоит дешевле.

Далее остановимся на наиболее важных этапах покупки ипотечной квартиры.

Получение одобрения банка

Кредитор имеет право, как дать согласие на покупку квартиры с

обременением, так и отказать в ней. Решение банка основывается на возможности

получения дохода по итогам сделки. Если продавец не справляется со своими

обязанностями, с трудом выплачивает ипотечный кредит, задерживает ежемесячные

платежи, очевидно, что лучшим вариантом станет перекладывание обязательств на

другое лицо. Однако и новый заемщик должен соответствовать заявленным

требованиям, и даже превышать их. Задача банков — избежать повторения ситуации.

Внесение денег

Любой продавец мечтает при реализации ипотечной квартиры вернуть себе

все потраченные средства. Но это почти не осуществимо. В лучшем случае, удастся

вернуть половину. Денежные вопросы решаются на более раннем этапе, еще до

заключения договора купли-продажи. Стороны определятся, сколько получит

продавец, а сколько — банк.

После урегулирования финансовых вопросов покупатель вносит оговоренную

сумму на один из счетов (на имя банка и продавца), открытых ранее. На данном

этапе они заблокированы, а доступны получателям станут лишь после подписания

договора купли-продажи.

Снятие обременение

Речь о снятии обременения идет только в случае полного выкупа ипотечной квартиры, без оформления последующего кредита. В течение 30 дней после полной оплаты задолженности банк выдает разрешение в письменном виде. Снятие обременения с недвижимости регулируется ст. 352 ГК РФ и ст. 25 ФЗ-102. После погашения закладной специалисты банка подписывают заявление, предъявленное в Росреестр.

Если ипотека переходит с одного заемщика на другого, обременение с

квартиры снимают лишь после полного погашения задолженности.

Регистрация прав собственности

Процедуры регистрации права собственности не избежать, независимо от

способа оформления сделки. Ведь в любом случае недвижимость переходит от одного

владельцу к другому. А права на ее эксплуатацию должны быть зафиксированы на

законодательном уровне.

Регистрация прав собственности осуществляется путем внесения данных в

Росреестр. При этом придется предъявить следующий перечень документов:

- соглашение

по кредиту; - договор

купли-продажи; - кадастровый

и техпаспорт; - паспорт

собственника.

Стоит отметить, что допускается как прямое взаимодействие с Росреестром,

так и через МФЦ.

Составляем расписку

Если одна сторона передает денежные средства в счет будущей покупки, тот, кто их получает должен написать расписку об их получении. У документа нет установленной законодательно формы, но есть требования к содержанию.

В расписке необходимо указать:

- название;

- личные данные сторон сделки;

- цену, по которой приобретается жилплощадь (с учетом кадастровой и рыночной стоимости);

- дату передачи денежных средств, цели и основания их получения;

- факт их получения;

- дату подписания основного соглашения о купле-продаже;

- характеристику предмета сделки – точный адрес, реквизиты документов, подтверждающих права на объект недвижимости;

- условия возврата финансовых средств (если сделка не состоится по вине продавца);

- факт включения передаваемой суммы в общую стоимость покупки (или первоначального взноса при ипотеке).

Расписка утверждается подписями сторон. Для получения юридической силы достаточно присутствия самих участников сделки, но желательно пригласить двух свидетелей, которые в случае необходимости подтвердят факт передачи денежных средств.

Финансы передаются сразу после подписания расписки, продавец должен удостовериться, что он получил полную сумму сразу на месте. При пересчете присутствуют свидетели.

Список документов

Итак, мы разобрались в том, как продать квартиру и какие способы существуют. Для каждого из приведенных вариантов существует свой набор документов, который вам необходимо уточнить в банке. Мы же приведем полный список.

- Паспорта всех владельцев или свидетельства о рождении для детей, младше 14 лет;

- Выписка из ЕГРН на продаваемую собственность;

- Технический паспорт жилья;

- Выписка из домовой книги со списком всех зарегистрированных лиц – если на момент продажи там будет прописан хоть один человек, банк откажет в проведении сделки;

- Справка из управляющей компании об отсутствии долга по коммунальным платежам;

- Разрешение органов опеки на продажу в случае, если среди владельцев есть несовершеннолетние лица;

- Нотариально заверенное согласие супруга, если собственность куплена в браке, в том числе и после развода;

- Справка об оценке недвижимости.

Как купить ипотечную квартиру без риска?

Важной особенностью при совершении сделок с обремененными ипотекой объектами является тот факт, что владельцем жилья по документам является заемщик (а иногда и члены его семьи). При этом банк — залогодержатель, который может удовлетворить свои требования за счет денежных средств, вырученных от продажи жилья, должен дать согласие или запретить проведение сделки

Рассмотрим 2 способа, как купить квартиру если она в ипотеке у банка:

- погасив ипотечный кредит и сняв запись в Федеральной государственной службе кадастра и картографии запись об обременении;

- получив письменное согласие банка на совершение сделки купли-продажи.

В обоих случаях пред тем как купить квартиру, купленную по ипотеке покупателю важно соблюсти все предусмотренные законодательством процедуры, обезопасить себя. Все сделки с недвижимостью проходят госрегистрацию

Стороны оплачивают пошлину за регистрационные действия. Ее размер рассчитывает принимающий документы специалист МФЦ или Росреестра.

Все сделки с недвижимостью проходят госрегистрацию. Стороны оплачивают пошлину за регистрационные действия. Ее размер рассчитывает принимающий документы специалист МФЦ или Росреестра.

Документы

Итак, если квартира подобрана, следующий шаг покупателя — юридическая проверка всей имеющейся документации на жилье. Замечательно, если данная процедура будет осуществлена с привлечением грамотного юриста.

Предъявляемый продавцом пакет документов должен содержать оригиналы и копии нижеперечисленных документов:

- паспорта всех собственников жилья;

- свидетельства о госрегистрации и документы-основания возникновения прав собственности;

- кадастровый паспорт или техплан объекта;

- справка из банка об остатке ссудной задолженности и письмо-разрешение на продажу обремененной ипотекой квартиры;

- свежая, не «старше» 7-10 календарных дней выписка из ЕГРН.

Последний обозначенный в списке документ особенно важен. Именно из него покупатель может почерпнуть самую актуальную информацию о собственнике жилья, залогодержателе (владельце закладной).

Перед тем как купить квартиру которая в ипотеке у банка, необходимо тщательно проверить все данные в документах, а также убедиться лично в отсутствии в квартире неузаконенной перепланировки. Дополнительно стоит обратиться в банк-залогодержатель, чтобы уточнить условия, можно ли купить квартиру которая находится в ипотеке непосредственно у сотрудника кредитной организации.

Если постоянно «держать руку на пульсе» и иметь возможность проконсультироваться с профильным юристом по любому вопросу касательно предстоящей сделки, никаких неприятных ситуаций просто не может произойти.

Настало время выяснить, как купить квартиру с обременением ипотекой: порядок действий будет описан в следующем разделе.

Формы оплаты ипотеки

В любом отделении Сбербанка, обратившись к менеджеру, клиент может узнать свой платеж за текущий период.

Если по каким-либо причинам у него нет возможности посетить банковское учреждение, то на официальном сайте Сбербанка размещен онлайн-калькулятор, который поможет рассчитать ежемесячный платеж по кредиту.

Пример аннуитетного платежа по ипотечному кредиту.

Пример аннуитетного платежа по ипотечному кредиту.

На выбор потребителя существуют две системы формирования платежей:

- Аннуитентная.

- Обычная (дифференцированная).

Первая рассчитана на категорию заемщиков, которые планируют вносить платежи равными частями каждый отчетный период. Для второй же присуще постепенное снижение размера платежа.

Предлагаем видео для ознакомления:

Условия ипотечного кредитования в Сбербанке

Целью ипотечного кредитования является покупка недвижимости за заемные средства. Такого рода заимствование предполагает подписание:

- Кредитного договора для выдачи заемных средств.

- Ипотечного договора. Он предусмотрен для получения банком гарантии возврата выданного займа, поэтому приобретенное имущество становится объектом залога. Согласно такому договору, владельцем недвижимости является заемщик. При регистрации ипотеки нотариусом, на собственность накладывается обременение, она остается заложенной в банке до возврата всей суммы займа.

Банковская политика в области жилищного кредитования граждан направлена на предоставление физическим лицам доступных заемных средств, упрощение процедуры оформления документов. Ссудополучатели других финансовых учреждений могут оформить ипотеку в Сбербанке на более выгодных условиях – совершить рефинансирование (перекредитование) уже имеющихся рублевых и валютных жилищных займов.

Особенности ипотеки в 2019 году

Августовские изменения, внесенные в условия для ипотеки в Сбербанке, предоставили дополнительные выгоды заемщикам:

- Размер процентной ставки упал до минимального докризисного уровня.

- Снизилась минимальная сумма первоначального взноса. Сейчас она начинается с 15%.

Важными положительными особенностями банковских продуктов в текущем году являются следующие условия для получения ипотеки в Сбербанке:

- Для увеличения шансов получения ссуды на жилье кредитополучатели могут привлекать до трех созаемщиков, доход которых учитывают при расчете размера займа.

- Предусмотрен ряд удобных вариантов погашения кредита. При оформлении займа клиенту выдается кредитная карта и по его согласию банк может списывать с карточного счета средства.

- Существует возможность полного или частичного досрочного погашения займа без уплаты штрафных санкций.

- Ипотека оформляется социально уязвимым категориям населения (бюджетникам, молодым семьям, военнослужащим) по льготным программам. Часть расходов по таким видам заимствования компенсируется за счет государства.

Среди преимуществ ипотеки финансового учреждения в 2019 году можно назвать следующие моменты:

- отсутствие комиссии на взятие ссуды;

- возможность использования материнского капитала для погашения займа;

- можно получить скидку по процентной ставке при онлайн регистрации права собственности;

- льготы по процентным ставкам предоставляются зарплатным клиентам (получателям доходов на карту банка).

Участие в государственной программе «Молодая семья»

Рассчитывать на приобретение жилья по программе Молодая семья могут физические лица при условии, что один из супругов моложе 35 лет. Для таких заемщиков предоставление кредита на покупку недвижимого имущества возможно под годовую процентную ставку 9% при предоставлении справки о зарплате или 10% – при отсутствии подтверждения официальных доходов.

Льготная ипотека для бюджетников

В банке по специальной программе проводится кредитование работников бюджетной сферы – молодых ученых, учителей. Для них предусмотрена господдержка за счет финансирования части стоимости жилья. Заемщику выдается государственный жилищный сертификат и после открытия банком на его имя счета при оформлении социальной ипотеки перечисляются средства из федерального бюджета.

Предварительный и основной договор

Предварительный договор предшествует подписанию основного соглашения. Потому в нём в обязательном порядке указывают временной период, за который должен быть подписан окончательный документ купли-продажи.

Действие предварительного договора заканчивается в момент заключения основного соглашения между сторонами.

На его основании не может быть проведена государственная регистрация недвижимости. Только основной договор является основанием для оформления купли-продажи квартиры или дома.

Как используется предварительный договор?

Для Сбербанка это юридическое доказательство сделки, которую сторону будут заключать в любом случае. Банк страхует себя, ведь ни одна из сторон не сможет отказаться от соглашения.

Только после заключения предварительного договора ипотечный кредит может быть одобрен.

Заёмщик при подписании предварительного договора должен понимать, что он уже взял на себя обязательства, отказаться от которых не сможет.

Подписание основного юридического соглашения возможно только после заключения заёмщиком договора со Сбербанком о выдаче кредитных средств. Это требует значительного времени, потому без предварительного договора продавец может передумать. Соглашение обязывает стороны завершить операцию на указанных условиях.

Какую информацию содержит?

Предварительный ипотечный договор по своей структуре похож на основной. В обоих соглашениях есть следующие пункты:

- предмет договора сторон;

- заявления сторон и гарантии;

- описание порядка передачи имущества в собственность от продавца к покупателю;

- обязательства заёмщика перед банком и Сбербанка перед клиентом;

- перечисление прав, обязанностей и ответственность и всех сторон сделки;

- дополнительные условия соглашения;

- временные сроки действия (если это предварительный договор);

- заключительная информация, данные об участниках сделки (реквизиты сторон, адреса и т.п.).

Перед подписанием  договора рекомендуется детально изучить документ. Каждая из сторон должна понимать всю ответственность и знать свои права. Можно также проконсультироваться с юристом до заключения соглашения.

договора рекомендуется детально изучить документ. Каждая из сторон должна понимать всю ответственность и знать свои права. Можно также проконсультироваться с юристом до заключения соглашения.

Все данные в договоре должны быть верно заполнены. От этого зависит процедура снятия обременения с недвижимости заёмщика после окончания выплат.

Перед подписанием бумаг клиент должен внимательно перепроверить свои паспортные данные в договоре, все адреса, сроки и контактную информацию.

Документ, подтверждающий передачу денег, вырученных от продажи недвижимости

Образец долговой расписки можно без труда скачать в интернете. Этот документ включает следующие пункты:

- ФИО заёмщика и заимодавца;

- Адреса проживания продавца и покупателя;

- Срок, на который предоставляются денежные средства;

- Паспортные данные контрагентов;

- Размер суммы, передаваемой заимодавцем;

- Дата составления документа;

- Подписи сторон (с расшифровкой).

Расписка составляется в простой письменной форме и может быть заверена у нотариуса (данное действие не является обязательным согласно действующему законодательству). Процесс передачи денежных средств может проходить при свидетелях (они обязаны оставить свои росписи и личные данные в долговом документе).

Если заёмщик получает средства в долларах или евро, то в расписке указывается текущий курс иностранной валюты. Получатель задатка, который нарушил срок передачи денежных средств, обязан уплатить неустойку (она определяется знаением ключевой ставки, которую устанавливает Банк России). Расписка может быть предоставлена сотруднику ФНС с целью получения налогового вычета.

Мне нравитсяНе нравится

Что представляет собой заполненный договор?

Предварительный договор предоставляется в банк для одобрения и согласования существенных условий, а после положительного решения происходит подписание основного соглашения. Он выступает гарантом, что участники намерены до конца осуществить сделку и не откажутся от достигнутых соглашений.

Предварительный и окончательный договор содержат схожие данные, но последний вариант имеет более полное наполнение. В нем должны быть указания на следующие моменты:

- Окончательные расчеты осуществляются с использованием заемных средств;

- Кредитование происходит с участием конкретного банка;

- Ссылка на ипотечный договор, выступающий основанием для получения денег.

Основным отличием окончательного договора выступает то, что с таким документом в дальнейшем можно обращаться в Росреестр для регистрации перехода права собственности на недвижимость, приобретаемую на ипотечные средства.

Если в качестве продавца недвижимости выступает застройщик либо официальный его представитель, то подписывается договор долевого участия. В этом случае речь после регистрации идет не о получении права владения, а о переходе права требования. В собственность заемщика недвижимость может быть оформлена только после сдачи объекта в эксплуатацию и получения акта приема-передачи.

Преимущества и недостатки аккредитива

Аккредитив обладает объективными преимуществами в сравнении с другими способами расчета. Речь идет о следующих плюсах:

Гарантийно-обеспечительная составляющая

Если Продавец и Покупатель рассчитываются друг с другом в обычном формате, велик риск, что в последний момент кто-то из них передумает исполнять свои обязательства. При этом деньги за квартиру уже могут быть уплачены. Чтобы вернуть их, Покупателям нередко приходится обращаться в судебные инстанции, т.к. Продавцы медлят или просто отказываются возвращать полные суммы. В случае с аккредитивом такого не произойдет.

Однако аккредитив учитывает интересы не только Покупателя, но и Продавца. Деньги уже хранятся на счете, просто считаются для Продавца как бы «временно заблокированными».

Если же сделка сорвется по вине какой-либо стороны или по иным причинам, деньги с аккредитивного счета будут переведены обратно на счет Покупателя.

Безналичный расчет

Ни Покупателю, ни Продавцу не приходится напрямую взаимодействовать с крупной суммой денег (переносить по улице, переживать за сохранность и пр.). Средства переводятся со счета на счет.

Нет необходимости вносить задаток или аванс

И аванс, и задаток также выполняют гарантийно-обеспечительную функцию. Оба предварительных платежа уплачиваются еще на этапе заключения договора купли-продажи. Так подтверждается серьезность сторон и их намерение довести сделку до конца.

В случае с аккредитивом не требуется ни внесение задатка, ни внесение аванса, т.к. Покупатель кладет на специальный счет сразу всю сумму за квартиру. Соответственно, купля-продажа для обоих участников становится намного проще.

Нет необходимости оплачивать всю сумму по частям. Не нужно составлять расписки о получении денег

Иногда Покупатели договариваются с Продавцами о внесении денег по частям, т.к. боятся, что после единовременного расчета Продавец может просто взять и исчезнуть.

Оплата по частям влечет за собой определенные трудности, – сторонам приходится подробно расписывать все даты и суммы в договоре купли-продажи, а также дополнительно составлять расписки о получении денег. В случае с аккредитивом ничего из этого делать не нужно.

Однако вместе с этим аккредитивные счета имеют и некоторые минусы. Сюда относятся:

Возможное длительное ожидание

Банкам, предоставляющим аккредитивные счета, приходится работать с другими банковскими учреждениями. Например, аккредитивный счет может быть открыт Покупателем в «Сбербанке», в то время как Продавец числится клиентом «Альфа-Банка». Обеим кредитно-финансовым организациям понадобится взаимодействовать друг с другом – обмениваться информацией, пересылать документы и пр. На все это будет требоваться время.

Необходимость точного выполнения всех условий сделки

Деньги будут окончательно переведены Продавцу только тогда, когда стороны исполнят все договоренности и предоставят необходимую документацию. В этом может заключаться потенциальная проблема, ведь из-за малейшего непредвиденного обстоятельства дело способно «повиснуть в воздухе».

Необходимость уплаты комиссии

За открытие аккредитива понадобится уплатить определенную сумму, которую банки устанавливают самостоятельно.

Сегодня кредитно-финансовые организации (например, тот же «Сбербанк») предлагают своим клиентам возможность расчета и через банковскую ячейку, и через аккредитив. Большей популярностью и распространенностью пользуется первый способ, однако расчет с помощью аккредитива является более безопасным.

В случае с банковской ячейкой Покупатель кладет деньги в хранилище тайно, не раскрывая никому информацию о том, какая именно сумма была туда положена и была ли положена вообще. Здесь Продавцу остается разве что надеяться на честность Покупателя. Если обнаружится, что Покупатель нарушил какие-то условия оплаты, банк не будет нести за этой никакой ответственности. Кредитно-финансовая организация просто предоставляет ячейку, но не выступает фактическим посредником сделки.

Если же речь идет про аккредитив, то банк напрямую заинтересован в законности проводимой сделки. Кредитно-финансовое учреждение несет ответственность за нарушения аккредитивных условий, положений и обязательств (ст. 872 ГК РФ).

Когда можно расторгнуть?

Расторжение предварительного договора купли-продажи недвижимости регулируется первым пунктом статьи под номером 452 ГК Российской Федерации. Расторгнуть договор можно в любой момент. Это можно сделать по инициативе одной стороны, по обоюдному согласию или через суд.

При расторжении договора по инициативе одной из сторон, необходимо отправить уведомление контрагенту, после чего процедура расторжения проходит в соответствии с условиями договоренности. Если же договор расторгается по обоюдному согласию, то соглашение просто аннулируется, составление дополнительных документов к нему не требуется.

В свою очередь, обращение в суд тоже считается инициативой одной из сторон, подача иска может принуждать ответчика к выполнению соглашения или просить о признании предварительного договора недействительным. Для аннулирования договора через суд недостаточно одного лишь желания, для этого требуются законные основания.

При расторжении договора через суд, следует учесть, что исковое заявление можно подать в течение полгода с момента истечения срока действия предварительного договора. Если иска не последовало, документ считается расторгнутым по обоюдному согласию. Срок исковой давности может быть увеличен при наличии уважительных причин.

Также обращают внимание на срок действия предварительного договора купли-продажи. Если в течение указанного периода сделка по отчуждению квартиры не была заключена, одна из сторон может обратиться в суд с требованием обязать контрагента выполнить условия договоренности

Вне зависимости от причины отмены предварительного договора, аванс полностью возвращается покупателю. В свою очередь, внесение задатка подразумевает штрафные санкции при одностороннем отказе от сделки.

Если от продажи квартиры отказывается продавец, то он обязан вернуть покупателю задаток в двойном размере. Если же сделка купли-продажи не состоялась по вине покупателя, то задаток остается у продавца.

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

Подводим итоги

Таким образом, ипотечный договор – основной документ при оформлении кредита на покупку жилья. В нем прописываются все важные условия сделки – как общие параметры кредитования, так и индивидуальные, а также права и обязанности сторон.

Перед его подписанием будущий заемщик должен внимательно ознакомиться с указанными условиями, поскольку договор заключается на долгое время – 5-15 лет.

Типовой договор ипотеки Сбербанка на 2021 год

Ипотека для многих россиян становится отличной возможностью обзавестись собственным жильем. Однако такую сделку нельзя проводить в спешке – все нужно тщательно обдумать, изучить условия кредитования, выбрать недвижимость и только потом подписывать документы. Сегодня поговорим про типовой договор ипотеки Сбербанка 2021 года.

- Зачем нужен

- Какие условия прописываются в договоре

- Существенные условия

- Какие условия нужно изучить обязательно