Как и какие долги списываются при банкротстве физического лица

Содержание:

- Когда судья откажет в списании всех долгов

- Закон о списании долгов ИП по амнистии

- Какие долги входят в процедуру банкротства на законных основаниях

- Этапы процедуры

- Пошаговая инструкция по процедуре банкротства физического лица

- Законодательство и реалии

- Результат рассмотрения вопроса о банкротстве физического лица

- Какие долги могут списать?

- Как проходит внесудебное банкротство физических лиц?

- Какие виды долгов не списываются при банкротстве?

- Плюсы и минусы банкротства

- Негативные последствия

Когда судья откажет в списании всех долгов

Банкроту могут полностью отказать в списании всех долгов, независимо от их вида и суммы. Такое решение будет связано с недобросовестными или незаконными действиями должника.

Отказное решение может выноситься:

- если суд привлек должника к административной или уголовной ответственности за нарушения, допущенные в ходе банкротства (например, сюда входит фиктивность, преднамеренность банкротства);

- если судебным определением подтверждено, что физ. лицо не представило обязательные сведения управляющему или судье, либо эти данные были заведомо недостоверными (например, если должник умышленно исказил информацию в описи);

- если доказано, что должник допустил мошенничество при возникновении обязательства, злостно и умышленно уклонялся от погашения задолженности, представил заведомо недостоверные сведения при получении кредита. Например, если физ лицо не указало при получении кредита, что менее, чем 5 лет назад его признали банкротом;

- если должник с умышленными целями уничтожил или скрыл свои активы от проверок суда и от управляющего.

В определении суда будут указаны причины, по которым банкрота не освободили от обязательств. Большинство оснований для отказа в списании задолженности можно проверить еще до обращения на банкротство.

Для того, чтобы не попасть в такую ситуацию, когда долги не спишут, лучше заранее обратиться к юристу. Надо будет представить все документы о долгах, об имуществе, о текущих обязательствах и сделках за последние годы. Если есть реальные основания для привлечения к ответственности или отказа в списании задолженностей, юрист подскажет другие варианты решения долговых проблем.

Закон о списании долгов ИП по амнистии

Налоговая амнистия 2018 все еще продолжается, так как списание долгов проводят специальные комиссии ИФНС. Уточнить, какое вынесено решение, можно через Личный кабинет налогоплательщика на сайте ФНС, либо по запросу в инспекцию по месту регистрации.

Кто может воспользоваться

Под амнистию по налогам 2018 подпадают действующие и закрытые ИП, а также лица, занимавшиеся частной практикой (адвокаты, нотариусы). Также списание предусмотрено по налогам для физических лиц, никогда не регистрировавших ИП.

Специально отказываться от предпринимательства для амнистии не нужно. Если долг возник по налогам физического лица и ИП, их могут списать одновременно.

Какие долги можно списать, а что не подлежит амнистии

Для физ. лиц, предусмотрена амнистия по налогам:

- на имущество;

- транспортный;

- земельный.

Для налоговых платежей, штрафов и пени по налогам ИП есть ограничение. Списывается вся задолженность, кроме

- акцизных платежей;

- таможенных сборов;

- налога на добычу ископаемых.

Ст. 12 Закона № 436-ФЗ позволяет избавиться от недоимки по УСН, ЕНВД, имущественному и земельному налогу, налогу на прибыль, НДС, другим видам платежей. Налоговый орган сам проверит, на каком режиме налогообложения работал предприниматель.

Если общая сумма задолженностей ИП, включая кредиты и долги контрагентам, превышает 500 000 рублей, и ситуация позволяет обратиться на банкротство, по итогам этой процедуры спишут все налоговые долги.

Сколько стоит банкротство для ИП?

За какой период происходит списание долга

Фискальная амнистия Закона № 436-ФЗ распространяется на налоговые обязательства, возникшие до 01.01.2015. Все долги, штрафы и пени, накопленные до указанной даты, будут прощены государством. Если недоимка образовалась после января 2015, ее будут взыскивать и удерживать по общим правилам.

Сумма списания долга по налоговой амнистии

Размер недоимки по фискальной амнистии не важен, так как основания определяются только по виду налога и периоду возникновения — до 01 января 2015 г. Если предприниматель частично погашал долги в добровольном порядке, деньги ему не вернут.

Как происходит списание долгов

Решение о списании принимается комиссией ИФНС. Документы о безнадежности долга и сумме недоимки проверяются без заявлений от граждан и предпринимателей. Так как необходимо обработать большой объем данных, процесс идет до сих пор. О принятом решении налогоплательщиков не уведомляют, нужно самому проверить состояние расчетов.

Амнистия по страховым взносам

В Законе № 436-ФЗ есть нормы и о списании долгов по страховым взносам в Пенсионный фонд, ФСС, ФОМС. Процедура предусматривает следующие особенности:

- просроченные взносы списываются для действующих и закрытых ИП, нотариусов и адвокатов;

- просрочка по взносам на наемных сотрудников не подлежит списанию;

- сумма недоимки не имеет значения.

Обратите внимание! Период, за который списывают страховые взносы, больше чем по налоговой недоимке. Будет закрыта задолженность, возникшая до 01.01.2017 г

Решение принимает инспекция ФНС, так как она занимается администрированием всех страховых взносов.

Подавать заявление о списании по страховым взносам не обязательно. О принятом решении сообщают через Личный кабинет на сайте ФНС, либо по письменному запросу.

Какие долги можно списать в вашем случае?

Какие долги входят в процедуру банкротства на законных основаниях

Возможность списания долгов через банкротство физические лица получили относительно недавно. Изменения в данном разделе вступили в силу с 01 октября 2015 года. Отношения регулируются главой 10 Федерального закона «О несостоятельности (банкротстве)» (начиная со статьи 213.1). После вступления решения суда в силу можно отрегулировать ситуацию по задолженности определенного типа:

- долги в кредитных организациях (микрозаймы, кредиты, займы);

- просрочки по договорам некредитных займов, заключенных с физическими или юридическими лицами;

- налоги, сборы, пени;

- задолженность по договорам коммерческого типа (поставка, купля-продажа, иные).

Важно заранее ознакомиться с информацией, какие долги списываются при банкротстве физических лиц, а какие нет. От данных сведений может зависеть итоговое решение – подавать ли заявление в добровольном порядке или не стоит

Далеко не все долги можно списать по решению арбитражного суда

Далеко не все долги можно списать по решению арбитражного суда

Этапы процедуры

Как правильно оформить банкротство физического лица по кредитам? Этот вопрос волнует многих граждан, имеющих долги перед банками. Процедура состоит нескольких этапов.

Первый этап – сбор документов и написание заявления

Как стать банкротом и где оформляется процедура? Приказ о признании физического лица банкротом выносится в Арбитражном суде по месту жительства. Заявление имеет право подать сам должник. Сделать это может и организация, которая предоставляла заем. В случае смерти заемщика объявить должника банкротом вправе его близкие родственники.

Прежде чем решать, как подать на банкротство, потребуется собрать перечень документов:

- список кредиторов и организаций, которым человек должен вернуть деньги;

- справки о выплатах в налоговую, список всех банковских счетов и вкладов за последние три года;

- опись собственности, которая оформлена на должника с предоставлением документов, подтверждающих владение;

- описание всех финансовых операций и сделок за три года, относящихся к имуществу, размер которых превышает 300 000 руб.;

- штрафы за три года;

- квитанции по коммунальным платежам;

- документы о доходах;

- паспорт;

- свидетельство браке или разводе;

- свидетельства о рождении детей, если они имеются;

- справка из налоговой о том, что должник не осуществляет предпринимательскую деятельность.

Как объявить физическому лицу объявить себя банкротом и потребовать пересмотра банком условия кредитного договора? Для этого потребуется доказать суду возможность поэтапно возвращать долг.

Второй этап – обращение в суд

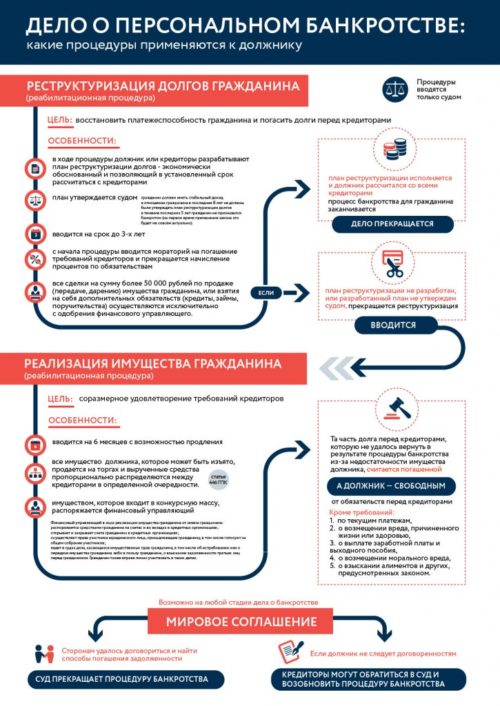

На втором этапе банкротства физического лица выносится вердикт судьи с учетом всех доказательств и обстоятельств. Признать банкротом физическое лицо может только Арбитражный суд. В результате рассмотрения дела он в праве вынести следующие решения:

- необходимость проведения реструктуризации долгов;

- реализация собственности на аукционе в счет погашения задолженности;

- решение конфликта мирным соглашением.

Третий этап – реструктуризация

Реструктуризация долга представляет собой внесение коррективов в график погашения займа. Иными словами, банк предлагает клиенту более выгодные для него условия по выплате, делая все возможное для восстановления его платежеспособности. При составлении новых условий возврата кредита суд должен учитывать следующие факторы:

- У заемщика и членов его семьи после внесения платежа должны оставаться деньги хотя бы в размере прожиточного минимума.

- Срок погашения задолженности может быть продлен до трех лет.

- Суммы ежемесячных платежей по решению суда могут быть снижены, чтобы физлицо могло погашать заем без ущерба для себя и своей семьи.

- В результате этой процедуры также возможна остановка начисления штрафов и пеней по кредиту.

Если должник сможет выплачивать сумму по новому плану, то его несостоятельность не признается судом, то есть банкротом он считаться не будет. Такое завершение процедуры самое выгодное для заемщика, так как в этом случае в дальнейшем у него будет возможность снова пользоваться услугами предоставления займов. Исходя из этого, становиться банкротом – значит признать свою неплатежеспособность и испортить репутацию надежного заемщика.

Четвертый этап – продажа имущества

Объявление себя банкротом может привести к конфискации собственности. Если Арбитражным судом было выявлено, что должник не в состоянии платить по счетам даже с учетом составления новых условий и отмены штрафов, то он подписывает приказ о конфискации имущества с целью продажи для возврата долга.

Судебные приставы конфискуют машины, недвижимость, драгоценности и вещи, стоимостью не менее ста тысяч рублей. Рассмотрим, что конкретно не могут забрать судебные приставы:

- Единственная жилплощадь, где проживает заемщик.

- Домашняя утварь, одежда и посуда.

- Бытовая техника и мебель, рыночная стоимость которых меньше ста тысяч.

- Животные.

- Сумма в размере прожиточного минимума.

- Еда.

- Оборудование и ресурсы, необходимые для отопления дома или квартиры.

- Награды, медали и ордена.

Таким образом, признаются банкротами только те лица, которые неспособны выплачивать долг, в результате чего их имущество распродается на торгах. Если после продажи имущества долг перед банком остался, то суд, как правило, закрывает дело. Оставшиеся долги прощаются заемщику.

Пошаговая инструкция по процедуре банкротства физического лица

Осталось лишь понять, как объявить себя банкротом по кредитам. Для этого мы разместили стадии делопроизводства в виде пошаговой инструкции. Следуя им, можно с наименьшими потерями избавиться от долговой нагрузки.

Сбор документации

Перечень требуемых документов мы уже указали выше. Полный и исчерпывающий список вам может озвучить финансовый управляющий при банкротстве физических лиц и другие уполномоченные лица.

Перед сбором обязательно проконсультируйтесь у специалистов или у сотрудников государственных органов, т.к. только они способны определить перечень бумаг, нужный вам с учетом индивидуальных обстоятельств дела.

Оформление заявления и его подача в арбитражный суд

Заполните в образце заявления все пустые поля. В нем же произведите:

- Опись имеющегося имущества;

- Расчет итоговой долговой суммы;

- Пересчет открытых судебных дел;

- Приведите перечень кредиторов, участвующих в деле;

- Укажите реквизиты всех открытых вами банковских счетов;

- В обязательном по закону порядке вы должны взять себе финансового управляющего. Так что полностью самостоятельно пройти весь процесс от начала и до конца невозможно. Найти управляющего можно в любой саморегулируемой организации арбитражных управляющих (СРО АУ) на ваш выбор. Укажите его ФИО, а также СРО АУ, в которой он работает.

Далее готовое заявление вместе с пакетом документов направьте в арбитражный суд любым способом: лично, по Почте России или онлайн.

Суд

Вам назначат дату, адрес и время, куда и когда нужно явиться для решения долгового вопроса. Судья по итогам рассмотрения документов примет одно из трех возможных решений:

- Реструктуризация долговых обязательств. Все долги сохраняются за должником либо их небольшая часть списывается (особенно, если она возникла в результате чрезмерно высоких процентных ставок и штрафов). Меняются условия кредитования — процентные ставки, сроки и сумма ежемесячных платежей, а также прекращают «капать» новые проценты и штрафы. Такой вариант наиболее часто встречается в случае, если заемщик в целом добропорядочен, а к банкротству его принудили жизненные обстоятельства;

- Реализация имущества. Тогда вся ценная собственность должника за исключением жизненно необходимой переводится в разряд «конкурсной». Оценку и опись производит финансовый управляющий. Право на собственность отчуждается, а после распродажи должник освобождается от обязательств;

- Мировое соглашение. Должник и кредиторы договариваются решить вопрос без суда. Соответственно, заемщик не объявляется банкротом. Решение долгового спора может быть каким угодно в зависимости от договоренностей — от полного списания долгов до полного возвращения к статус-кво.

Постановление суда

По итогам заседаний и/или реализации имущества, гражданин получает бумаги о пройденной процедуре. Его могут не признать банкротом, если было достигнуто мировое соглашение или если заемщик не соответствует условиям закона 127 ФЗ.

Законодательство и реалии

Закон устанавливает очередность оплаты долгов банкрота. Об этом говорит Статья 213.27., которая называется «Порядок удовлетворения требований кредиторов гражданина».

В первую очередь, гасятся текущие платежи – алименты, судебные издержки, оплата работы финансового управляющего. Далее следует оплата заработной платы и выходных пособий, удовлетворение требований о погашении задолженности перед коммунальными службами. Потом идет погашение кредитов и иных задолженностей. Но всем этим (то есть оплатой долгов) занимается не сам гражданин, а финансовый управляющий. Задача гражданина – быть с ним максимально честным, чтобы потом не всплыло фактов умышленного сокрытия или уничтожения имущества — в таком случае долги не спишутся.

Также в судебной практике известны случаи, когда суд отказывал банкроту в списании долгов перед кредиторами на основании того факта, что размер его суммарных доходов в месяц был меньше, чем кредитные обязательства, подлежащие ежемесячному погашению.

А что говорит судебная практика, если частично погасил долги, но обязательства перед кредиторами все же остались? В таком случае обычно рассматривается вопрос реструктуризации. Если же денег больше взять не от куда, то будет рассмотрен вопрос о банкротстве, реализации имущества и списании долгов.

Результат рассмотрения вопроса о банкротстве физического лица

Закон о банкротстве предполагает поэтапное введение двух процедур: реструктуризации и реализации имущества. Последняя назначается в том случае, если должник не смог рассчитаться с кредиторами во время реструктуризации. Если суд заранее видит в неэффективность реструктуризации и должник ходатайствует о начале распродажи его имущества, стадия реструктуризации может быть пропущена. Для должника это означает сокращение продолжительности всей процедуры и снижение расходов (на 25 000 рублей как минимум).

Реструктуризация долгов

Ответственность за проведение процедуры реализации имущества банкрота лежит на финуправляющем. Именно он проводит опись и оценку всех ценностей, разрабатывает и утверждает в суде порядок реализации имущества, распродает собственность банкрота согласно утвержденному плану мероприятий. По окончании процедуры реализации финансовый управляющий завершает расчеты с кредиторами и отчитывается перед ними на общем собрании.

Реализация имущества должника

Реализация имущества – это завершающий этап банкротства физлица, вводимый после объявления должника банкротом, по окончании которого арбитраж вправе списать все долги перед кредиторами. Во время реализации имущества финуправляющий производит:

- опись всего имущества;

- его оценку;

- анализ операций, совершенных за три года, и при необходимости оспаривание их в суде;

- корректировку описи если на это есть основания;

- проведение торгов по продаже имущества должника, на которое по закону можно наложить взыскание;

- расчёт с кредиторами;

- подготовка отчета в арбитражный суд о проведенной реализации имущества.

От финального отчета управляющего и приведенных им доводов зависит «прощение» задолженности судом.

Где продают имущество банкротов

Продажа ценного имущества стоимостью свыше 100 000 рублей и любой недвижимости, проходит в виде электронных торгов на специальных торговых площадках. Насчитывается более полусотни таких торговых площадок, лицензированных на проведение торгов и аукционов по банкротству. Актуальный перечень всех торговых площадок приведен на Едином федеральном ресурсе.

Что будет с ипотекой

Залоговая недвижимость подлежит продаже на торгах даже в случае, если она является единственным жильем должника и членов его семьи. Начальную цену, с которой начнется аукцион, устанавливает держатель залога. Даже наличие несовершеннолетних собственников не помеха для продажи залога с молотка. Единственное, на что может рассчитывать родитель-банкрот — это отсрочка реализации ипотечного жилья на срок до 12 месяцев.

Если нет имущества

Отсутствие имущества не является основанием для отказа в возбуждении дела о банкротстве. При наличии регулярной зарплаты относительно такого должника сначала будет введена процедура реализации имущества, а затем – этап реализации имущество. Фактически на этапе реализации имущества не будет ничего продано. По завершении процедуры банкротства и при отсутствии в действиях должника признаков «фиктивного банкротства» долги будут списаны.

Мировое соглашение при банкротстве

Подписание мирового соглашения может проводиться на любой стадии банкротства. В нашей стране нет нормативного документа, утверждающего типовую форму мировой. Исходя из практики, юристы советуют включать в текст соглашения следующую информацию:

- о суде, в который подается исковое заявление;

- об участниках соглашения;

- требования кредиторов;

- новые обязательства, на которые согласны все участники процесса, и их точные сроки исполнения;

- кто несет судебные издержки;

- факт того, что мировая подписана добровольно.

Мировая, заключенная во время признания должника банкротом, подлежит исполнению с момента ее утверждения арбитражным судом. Пересмотренные договоренности являются обязательными для всех участников. После утверждения МС прекращается действие моратория на удовлетворение требований кредиторов, аннулируется план реструктуризации (если был), с финуправляющего снимаются все полномочия.

Какие долги могут списать?

Человек, подавший иск на признание его материально несостоятельным, после того, как производство по его делу будет закрыто, при положительном исходе сможет рассчитывать на полное списание следующих обязательств по выплатам:

- перед финансовыми компаниями – ломбарды, банки, микрокредиторы, кооперативы;

- перед физическими лицами, у которых были взяты взаймы денежные средства и составлен договор;

- перед государственными структурами – налоговые органы, пенсионные службы.

Перед тем, как судебный процесс будет открыт, заявитель по иску в обязательном порядке подает в арбитраж полный перечень своих кредиторов с подробным указанием персональных данных и суммы долговых обязательств по каждому случаю. После этого судом назначается встречная проверка и такой же реестр подают сами кредиторы. Информацию сравнивают и если долги в ходе заседаний будут признаны ответчиком, они попадают в список требований.

При наличии имущественных ценностей, после их продажи, обязательства погашаются. Если денег не хватает, или у человека нечего выставить на торги, то выплаты, которые могут быть аннулированы по закону, автоматически списываются.

Как проходит внесудебное банкротство физических лиц?

- Гражданин обращается в МФЦ с целью признать себя несостоятельным: по месту жительства или регистрации. Вообще, вся процедура проходит внутри МФЦ. Сотрудники центра информируют должника о необходимых документах и принимают от человека заявление.

- В течение 6 месяцев гражданин числится в реестре ЕФРСБ. Если за полгода финансовое положение не улучшится, долги будут списаны.

С момента ввода бесплатной процедуры в силу вступают следующие ограничения:

- Прекращаются притязания кредиторов: банков, МФО, коллекторов, физических и юридических лиц.

- Взыскатели и приставы не могут списывать деньги, которые поступают на счета должника. Например, зарплату, пенсию. Но часто это требование закона нарушается, особенно приставами.

- Должнику запрещено брать новые долги, оформлять кредиты и выступать поручителем.

- Кредиторы смогут направлять запросы в ведомства и государственные органы для поиска скрытого имущества.

Зачем кредиторам подавать запросы?

Если пристав не нашел какое-то имущество, а кредиторы твердо знают, что оно есть, то кредиторы вправе подать жалобу и перевести внесудебное банкротство в обычное судебное, чтобы добиться реализации собственности. Например, это может быть доля в совместной собственности супругов или имущество, купленное после окончания исполнительных производств.

, какое имущество окажется под угрозой во внесудебном банкротстве, и какие сделки могут оспорить при внесудебном банкротстве.

- Через полгода после публикации гражданин признается банкротом во внесудебном порядке и освобождается от долгов перед кредиторами, которых он указал в заявлении.

- Последствия внесудебного банкротства

Действуют те же последствия, что и при обычном банкротстве по ст. 213.30 ФЗ №127:

- Запрет занимать руководящие должности в юрлицах (гендиректор или участник, член совета директоров) — 3 года;

- Обязанность указывать факт банкротства при получении новых займов, кредитов, ипотеки в течение 5 лет после завершения процедуры;

- Если вы прошли внесудебное банкротство как ИП — запрет регистрировать ИП 5 лет.

- После завершения внесудебного банкротства и включения в реестр соответствующих данных банкрот не сможет в течение 10 лет снова инициировать процедуру. Для сравнения, при судебном банкротстве — 5 лет.

Какие долги списывают при внесудебном банкротстве?

Это кредиты, микрозаймы, долги по ЖКХ, налогам, штрафы ГИБДД и долги, которые уже проданы коллекторам, а также проценты, пени, неустойки. Не обязательно, чтобы каждый кредитор подавал в суд и проходил исполнительное производство. Если дело гражданина соответствует условиям внесудебного банкротства, ему спишут кредиты, которые он указал в заявлении, даже если срок их выплаты еще не окончен.

Но обратите внимание на п.2 ст. 223.6: если кредитор не указан в заявлении — долг не списывается

Кредиторы, которые не были указаны в заявлении, могут требовать возврата долга в процессе внесудебного банкротства и даже после его завершения. Это прямо предусмотрено законом.

Поэтому важно в заявлении указывать все претензии, иначе часть долгов не спишется. Во внесудебном банкротстве не списываются алименты, долги по зарплате бывших работников, субсидиарная ответственность и финансовая ответственность за причинение вреда, признанная судом

Во внесудебном банкротстве не списываются алименты, долги по зарплате бывших работников, субсидиарная ответственность и финансовая ответственность за причинение вреда, признанная судом.

, какие долги вы вправе списать через МФЦ, упрощенное внесудебное банкротство уже активно работает.

Какие виды долгов не списываются при банкротстве?

Итак, мы выяснили, что не все кредитные обязательства могут быть аннулированы после того, как факт несостоятельности лица будет признан официально. Чтобы сама процедура оправдала ожидания заявителя, ему необходимо четко понимать, на что он сможет рассчитывать после завершения производства, а на что – нет.

Суд никогда не спишет следующие категории обязательств:

средства на содержание несовершеннолетних детей – алименты, лечение;

- материальная компенсация за вред, нанесенный здоровью человека;

- возмещение морального ущерба, если по этому поводу есть соответствующее судебное постановление;

- выдача заработной платы наемным работником – если речь идет о частном предпринимательстве;

- субсидиарные отчисления – например, предприниматель несет юридическую ответственность за долговые обязательства организации, которая приобрела статус банкрота, а данное лицо являлось ее руководителем либо учредителем.

Плюсы и минусы банкротства

Таким образом, минусами банкротства можно назвать сложность процедуры и существенные расходы на ее проведение. Последний фактор может стать настоящим препятствием для граждан, потому что, если нет средств, чтобы погасить денежный займ, то вряд ли они появятся, когда дело дойдет до процедуры банкротства.

Также к минусам можно отнести длинный список документов. Неплательщик должен будет собрать кучу бумаг, которые подтвердят объемы его долгов, число кредиторов. Нужно будет детально рассказать о своих доходах за последние несколько лет, подготовить справки по всем открытым вкладам, а также по связанным с ними операциям.

Кроме того, потенциальный банкрот должен отчитаться о всех крупных сделках, которые он осуществил за 3 года до обращения в суд. Это необходимо для того, чтобы исключить возможность преднамеренного вывода активов накануне проведения процедуры.

В числе плюсов можно назвать то, что после продажи имущества должника все оставшиеся долги, для покрытия которых не хватило активов, будут обнулены. Кредиторы перестанут тревожить должника. Он сможет вздохнуть с облегчением.

Негативные последствия

Есть достаточно много нюансов и подводных камней, которые препятствуют принятию решения, чтобы мигом избавиться ото всех задолженностей, как перед финансовыми организациями, так и перед государственными структурами. Это очень важный шаг, стоит несколько раз взвесить все «за» и «против», и только если выхода действительно нет — обращаться в суд с исковым требованием о признании несостоятельности.

Помните, что возможность реструктуризации через судебное решение — это один из вероятных способов восстановить платежеспособность, и не получить множественные негативные последствия банкротства физлица.

Повторность процедуры

Чтобы недобросовестные граждане и откровенные мошенники не могли воспользоваться такой лазейкой в законодательстве, а кредиторы не остались без своих сбережений — повторно человек не может инициировать процесс раньше чем через 5 лет со дня получения данного статуса, закрепленного решением суда.

Однако это невозможно лишь по собственной инициативе, а вот если с заявлением выступит третье лицо, то коллегия будет рассматривать его.

Потребность в информировании других сторон о своей несостоятельности

Вердикт судебных инстанций — это подтверждение недобросовестности гражданина по отношению к своим обязательствам. Поэтому в законодательстве прописано то, что любые кредиторы обязаны быть предупреждены об этом, прежде чем выдавать свои средства такому человеку. Зная о том, что обыватель уже был замечен в невозвращении заемного — финансовые организации самостоятельно должны принимать решения, на свой страх и риск, одалживать ли такому лицу деньги, давать ли любые товары в рассрочку.

Поэтому при заполнении документов, в анкете или на прямой вопрос сотрудника банка, являлся ли гражданин банкротом — необходимо подтвердить данный факт. Такое положение дел по законодательству обязательно в течение 5 лет с момента завершения производства.

Лишение права быть руководителем

Так как банкротство является важным показателем репутации и надежности, то и занимать управленческие должности, где требуется ответственность — законом запрещается. Срок такого ограничения для обычного гражданина 3 года, а вот в случае, если человек являлся владельцем ИП, то снова зарегистрировать компанию в ЕГРЮЛ можно не раньше, чем через 5 лет.

Такие ограничительные меры необходимы, чтобы максимально обезопасить кредиторов, которые могут снова понести убытки из-за повторного преднамеренного мошенничества или нехватки опыта в руководстве.

Какими будут последствия для кредитной истории, если физ лицо признали банкротом

Бюро КИ собирает информацию по всем, кто хотя бы раз в жизни обращается за займом, кредитом, рассрочкой и другой финансовой поддержкой. С недавнего времени оно общее для всех организаций и компаний, предоставляющих данные услуги. Информацию по клиентам они обязаны предоставлять в БКИ, в том числе о просрочках, банкротстве или своевременном погашении.

Соответственно, когда кредитор будет принимать решение о том, выдать ли денежные средства в следующий раз, то запрос из бюро по кредитной истории придет не самый лестный. Вероятность того, что с частыми просрочками или признанием несостоятельности будет одобрено прошение — практически равна нулю.