Эмиссия денег: что это такое?

Содержание:

- Безмонетный период

- Как эмиссия сказывается на населении

- Что будет с курсом рубля до конца 2020 года?

- Особенности и порядок проведения эмиссии в РФ

- Какие размеры прибыли допускается получить по акции?

- Сколько денежных средств разрешено ввести в оборот?

- Глубинное государство теряет глобальный контроль

- Первые собственные монеты

- Правила эмиссии национальной валюты

- Как работают фальшивомонетчики

- Доверяй, но проверяй

- Выставка «Деньги военных лет»

- «Алло! звонит Центральный банк»

- Гарантии по вкладам

- Денежные потоки по основной деятельности предприятия

- Правила эмиссии национальной валюты

- Доллар США: мыльный пузырь или столп МВФС

- Первые бумажные деньги

- Небольшой экскурс в историю

- Категории аффинажных заводов

Безмонетный период

XII век

1 / 2

Киевская серебряная гривна. XI–XIII века Михаил Успенский / РИА «Новости»

2 / 2

Новгородская серебряная гривна. XII–XIII века РИА «Новости»

Куфические дирхамы перестали поступать на Русь в XI веке, западноевропейские и византийские монеты и их имитации продолжали использоваться еще в течение столетия, но их приток постепенно сокращался. Собственные эмиссии Владимира Святославича и его сыновей, Святополка и Ярослава Мудрого, носили скорее идеологический характер, были невелики и не получили продолжения. С XII века широкое хождение монет прекратилось. Для проведения крупных торговых операций и покупок, выплат дани, совершения вкладов в церкви и монастыри использовались серебряные слитки весом до 200 граммов, в XII–XIII веках называвшиеся гривнами серебра. С XIV века они стали именоваться рублями, а их половинки — полтинами. Выделяются несколько видов гривен, которые по своей форме отличаются друг от друга. По местам обнаружения они получили разные названия: киевские, новгородские, черниговские, литовские. После монголо-татарского нашествия появились ладьевидные или корытообразные слитки, связанные с золотоордынским денежным обращением и называвшиеся сумы, саумы или соммо.

Вопрос же о том, что служило заменителем монет в XII — первой половине XIV века, остается дискуссионным. В частности, на эту роль исследователями предлагаются овручские шиферные пряслица Овручские шиферные пряслица — грузики в форме диска или невысокого цилиндра со сквозным отверстием, выточенные из розового и красного камня — шифера, который добывали на территории нынешней Украины, у города Овруч, в X–XIII веках., некоторые виды бус, стеклянные браслеты и даже раковины каури Каури — семейство морских брюхоногих моллюсков, обитающих в теплых, преимущественно тропических морях, некоторые встречаются в Средиземном море., получившие на Руси названия ужовок, змеиных головок и жерновков.

Как эмиссия сказывается на населении

Эмиссия денег может привести к самым печальным последствиям — гиперинфляции. Если денежная масса меняется с ростом экономики — то никаких последствий для населения нет. Поэтому правительству и ЦБ нужно уметь предугадать тот момент, когда нужно вводить и выводить массу бумажных денег в руки населению. Сейчас можно рассмотреть эффект, когда денег в стране становится слишком много. Есть пять выводов, которые резюмируют понимание гиперинфляции:

- Когда цены взлетают более чем на 50% за один месяц, экономика переживает гиперинфляцию.

- Это часто вызвано тем, что правительство печатает больше денег, чем может поддержать ВВП страны.

- Гиперинфляция обычно происходит в период экономических потрясений или депрессии.

- Инфляция спроса также может вызвать гиперинфляцию. Стремительный рост цен заставляет людей накапливать запасы, вызывая быстрый рост спроса из-за слишком малого количества товаров. Накопление может вызвать дефицит, увеличивая темпы инфляции.

- Страны, которые пострадали от ужасающих темпов инфляции, — это Германия, Венесуэла, Зимбабве и США во время гражданской войны. Венесуэла все еще пытается справиться с гиперинфляцией в наши дни.

Грозит ли это России в 2021 году? Точный ответ дать с учетом событий не сможет даже эксперт. Однако экономика страны несмотря на негативные явления, остается одной из сильных во всем мире. С учетом того, что бумажные деньги вовсе пропадут из оборота в ближайшем будущем, государствам необходимо придумать другие способы оборота. Эмиссия в этом случае также будет производиться для равновесия, хоть и подана будет уже в нечто другой форме и скорее всего терминологии.

Что будет с курсом рубля до конца 2020 года?

В период экономического кризиса прогнозировать курс рубля на будущие полгода и необходимость печати новых купюр сложно. В период пандемии 2020 года рублей у россиян стало меньше, а курс национальной валюты существенно снизился.

На рубль давит множество негативных факторов:

- рекордно низкие цены на нефть;

- упадок, кризис экономики;

- минимальные доходы населения;

- падение спроса на товары, услуги.

Возможно, к концу 2020 года национальная валюта переживет очередной обвал относительно доллара и евро. Но в любом ее курс зависит от состояния платежного баланса государства. А на него влияют другие факторы:

- внутренняя и внешняя торговля;

- трансграничные платежи – процесс перечисления зарплат, дивидендов, процентов.

Движение всех капиталов отражается в финансовом счете. В РФ ключевым является фактор текущего счета торгового баланса и прочих аналогичных: на нефть устанавливается высокая цена, это создает положительное сальдо, а оно укрепляет рубль.

Сейчас цены на нефть упали до предела, поэтому наблюдается ослабление национальной валюты страны. Чтобы не останавливать добычу нефти, владельцы вышек, компаний вынуждены продавать ресурс по смешным ценам.

К примеру, в 2018 году 1 баррель нефти стоил $71,5, в 2019 цена снизилась на 11,2% – до $65,5, а в середине 2020 и того меньше – до $42,4.

Что будет дальше зависит от рынка и действий монетарных властей России. Но по прогнозам экспертов к 2022 году баррель должен достичь отметки в $44.

Чтобы отпустить рубль, Центробанк одновременно продает доллары из ФНБ – Фонда национального благосостояния и предоставляет рублевую ликвидность банковскому сектору.

Многие захотят поменять рубли на доллары, чтобы сохранить свои средства. Но есть печатный станок опять включат на всю мощь – рублю угрожает очередное падение, потому что не будет ограничений по конвертации национальной валюты в иностранную.

Раньше считалось, что падение рубля – это синоним слова инфляция. Сейчас эта закономерность работает не всегда. С инфляцией в РФ вопрос сложный. На ее подавление действуют сильные факторы, основной из них – хозяйственный упадок. Развитые страны в 2020 году больше боятся падения цен и дефляции, чем снижения спроса и обесценивания денег.

Особенности и порядок проведения эмиссии в РФ

Как отмечалось выше, по закону монопольное право на выпуск новой наличности имеет ЦБ. Решение о выпуске, как и изъятии определенного количества денег из оборота принимается Советом Директоров. Разработкой новых банкнот, их дизайном, долговечностью и методами защиты от фальшивок занимается ЦБ.

Монеты чеканятся в Московских и Питерских монетных дворах. Для печати бумажных наличных средств используются специально предназначенные для этого типографии, оснащенные всем необходимым оборудованием, которое способно обеспечить высокий уровень защиты.

Механизм действия

Сам процесс печати и чеканки денег жестко контролирует НБ. Именно в его компетенцию входят такие вопросы, как определение требуемого объема эмиссии и равномерное распределение наличности между субъектами государства.

Для установления величины возможной эмиссии ЦБ изучает информацию о наличности, проходящей через банковские кассы и выявляет регионы, требующие добавочного вливания средств. Поскольку процесс доставки наличности из центральных областей в удаленные вызывает определенные сложности, регионы оснащают РКЦ для хранения резерва денежных знаков. С момента ввода их в обращение такие деньги из безнала превращаются в наличность.

Также РКЦ оборудованы оборотными кассами, предназначенными для сдачи кредитными учреждениями, осуществляющими банковские операции, всей наличности.

Когда наличные поступления, имеющиеся на банковских счетах, превышают по количеству лимит кассы, их изымают из оборота и переводят в запасной фонд. В случае возникновения необходимости производят обратный вывод таких денег из запасного фонда. При этом данную операцию обязательно согласовывают с НБ.

Заготовки для чеканки монет

Последствия чрезмерной эмиссии

Для банков самый простой и быстрый источник ресурсов — это дополнительный крупномасштабный выпуск новых денежных средств. Однако в результате недостаточно точно рассчитанной, чрезмерной эмиссии повышения ВВП не происходит, как и не стимулируется деловая активность.

Напротив — такой выпуск денег в обращение становится причиной обратного результата, когда начинают сокращаться реальные доходы из-за резко возросшей инфляции.

В процессе поиска дополнительных денежных ресурсов для кредитных учреждений следует учитывать, что одного только обеспечения прироста активов банковских учреждений недостаточно. Необходимо создавать такие условия, которые позволят направлять эти активы только в конкретные сектора, несмотря на наличие больших рисков кредитования и привлекательные сделки спекулятивного характера.

Для решения данной проблемы целесообразно на законодательном уровне ограничивать вывод за границу денег посредством закупки валюты. Необходимо также ограничивать возможности банков, которые используют ресурсы с целью проведения финансовых спекулятивных сделок на фондовых рынках.

Таким образом можно сделать вывод, что главные факторы, которые позволят оптимизировать денежную эмиссию, следующие:

- Организация такой денежно-кредитной политической системы, которая позволяет обеспечивать стабильную деятельность финансового сектора при непостоянном валютном курсе рубля.

- Обеспечение таких условий, которые позволят стабильно функционировать банковской системе.

- Обеспечение условий, позволяющих создать оптимальную структуру денежной массы.

Перечисленные факторы позволяют выполнять основной критерий оптимальной эмиссии, при котором потребности экономики будут соответствовать денежной массе.

Разобравшись, что такое эмиссия денег, какие её цели, особенности, и каким образом осуществляется в РФ, становится очевидным, что для грамотного распределения средств требуется эффективный способ организации системы их обращения.

Это интересно: Что такое индекс РТС

Какие размеры прибыли допускается получить по акции?

В тех случаях, когда сертификаты приобретаются исключительно для получения прибыли, то необходимо тщательным образом рассмотреть подробнее эту процедуру. Для благополучного получения собственного вознаграждения от ценной бумаги, то предусматривается несколько распространённых способов. В первую очередь — это дивиденд. Во вторую очередь, будет считаться разница от купли-продажи акции.

Различия в период продажи предусматриваются в том, что допускается своевременно осуществить продажу собственных акций на рынке. Таким образом, обеспечить получение прибыли за счёт перепродажи, поскольку акции приобретались ранее по заниженной цене. По этой причине, потребуется осуществить подбор наиболее подходящего момента для реализации этой процедуры.

Между тем, их может быть несколько:

- в первую очередь, это оптимизация в развитости организации. В этот момент величина дивиденда стремительным образом возрастает. Это позволяет увеличить цену акции в значительной степени;

- во втором варианте, необходимо успешно подобрать время для того, чтобы реализовать акции на рынке, пока предприятие не разорилось. В противном случае, произойдёт обесценивание акций. Профессиональные эксперты регулярно осуществляют контроль и мониторинг за текущим состоянием акций, чтобы не упустить благополучные моменты;

- в период приобретения наибольшего количества ценных бумаг, владелец имеет все шансы увеличить собственные дивиденды, а также оказаться их главным держателем. Таким образом, в дальнейшем, он сможет благополучно самостоятельным образом принять какое-либо решение. В дополнение, ему потребуется грамотным образом отслеживать деятельность собственной организации.

Сколько денежных средств разрешено ввести в оборот?

Еще совсем недавно каждый рубль подкреплялся мерой золота, но сегодня золотой запас не может обеспечить поддержку госбюджета и эту функцию стали выполнять кредитные (электронные) деньги.

Экономика постоянно развивается и появление новых ее ветвей – это необходимость для государства ввести новые финансовые средства в оборот. Но согласно теориям ученых большое количество денежной массы в обороте приводит к тому, что цены начинают расти на глазах, а экономика при этом стоит на месте. Именно поэтому деньги необходимо укреплять товаром, а не просто выпускать в оборот с надеждой, что это поднимет прожиточный минимум. Искусственную инфляцию сдерживает Центральный банк, он же занимается выпуском денег под притоком валюты.

Сколько печатают денег, и кто контролирует этот процесс? Выпуск осуществляется на основании количества валюты, которое на данный момент имеется в золотовалютных резервах названного выше банка.

Проще говоря, финансовый рынок находится в равновесии, поскольку денежный спрос уравновешивается по такой формуле: доллар в рублях должен стоить определённую сумму, на этот курс умножается количество долларов (имеющееся в запасе) и банк печатает столько-то рублей. Согласно заказу Центрального банка на фабриках Госзнака начинается процесс выпуска новых рублей.

Глубинное государство теряет глобальный контроль

В двух предыдущих статьях здесь и тут читателям раскрывалась коррумпированная денежная система и как и почему она была создана, очевидно, что для того, чтобы поставить всех нас в долговое рабство. Примерно через 110 лет, из которых последние 50 лет только подкреплены бумагой, фиатная долларовая система глубинного государства к настоящему времени исчерпала себя и взрывается. Потому что они не смогли создать мировое событие – например, третью мировую войну, чтобы срочно заменить систему другой мошеннической денежной схемой. Заранее подготовленной, так называемой мировой денежной системой СПЗ (специальных прав заимствования), управляемой МВФ в функции центробанка для всего мира.

При существующей мошеннической денежной системе погашение долга в реальном выражении становится невозможным, тогда как требуемая ликвидация долга может быть осуществлена только путем обесценения валюты, т. е. инфляции. Фальшивые деньги вознаграждают группы с особыми интересами, наиболее тесно связанные с денежными менеджерами: вот некоторые из них, мафия глубинного государства, военно-промышленный комплекс, Уолл-Стрит, банки и многие бенефициары государственных растрат.

Несправедливое распределение богатства является характерной чертой фиатной денежной системы и наблюдается сегодня в ее крайнем проявлении. Например, три самых богатых человека владеют более чем 50% богатства нижнего населения Земли. Фиатные деньги не любят мораль и создают аморальное общество. Они требуют от стандарта на конвертируемые товары и может быть обеспечена только с помощью сильных законов о законных платежных средствах.

Экономические пузыри – это монстры, порожденные фиатными валютами, денежной массой Центробанка и манипулированием процентными ставками. Фиатные бумажные деньги удаляют определяемую единицу учета, которая необходима для обоснованного экономического расчета.

Реальная проблема с рынком заключается в том, что акции и недвижимость чрезвычайно переоценены, благодаря печатанию денег Центробанком, который создал фальшивое ралли посредством своих секретных действий, непрерывно накачивая фальшивые деньги в систему. Единственное, что действительно поддерживает рынки, – это Центробанк со всеми деньгами, которые они печатают. Все это знают. Они только отказываются признать это. За всем этим нет сильной экономики. Это направляемый инфляцией пузырь.

Что наиболее важно, то, что глобальная фиатная финансовая система центробанка приближается к точке дефляции, то есть в обращении оказывается меньше долговых денег, что автоматически вынуждает Глубинное государство отказаться от своего глобального контроля. На смену фиатной финансовой системе придут местные суверенные валюты, то есть обеспеченные золотом или активами суверенные денежные системы, работающие на КФC (квантовую финансовую систему)

Это будет основой для пост-фиатового мира, мира GESARA.

Например, Россия уже гораздо меньше зависит от доллара США или любой другой иностранной валюты. Их Центробанк перекраивает свои международные активы, сокращая долю доллара США в пользу других валют и золота. В прошлом году Банк России – ЦБ РФ сообщил, что за двенадцать месяцев с марта 2018 года доля доллара США упала с 43,7 процента до 23,6 процента. Москва также активно наращивает свои золотовалютные резервы,которые на 1 января составили 110,3 миллиарда долларов.

Первые собственные монеты

Конец Х века

1 / 4

Аверс и реверс златника Владимира Святославича. 980–1015 годы Выставочный проект «Святая Русь»

2 / 4

Аверс и реверс сребреника Владимира Святославича. 980–1015 годы Выставочный проект «Святая Русь»

3 / 4

Солид Василия II. 1005–1025 годы 2014 Dumbarton Oaks, Washington DC / Trustees for Harvard University

4 / 4

Солид Константина VIII. 1025–1028 годы 2014 Dumbarton Oaks, Washington DC / Trustees for Harvard University

Выпуск первых русских монет, получивших названия златников и сребреников, был осуществлен при князе Владимире Святославиче (Владимире Великом). В качестве прототипа их изобразительной композиции послужили византийские солиды императоров Василия II (958–1025) и его соправителя Константина VIII (960–1028). Златники соответствовали им еще и по пробе Проба — число граммов золота на один килограмм сплава. — 916–958, и весу —4–4,4 грамма). На лицевой стороне монет первого выпуска был изображен князь с поясняющей надписью: «Владимир на столе То есть на престоле.», или «Владимир, а се его злато», или «Владимир, а се его сребро». Над его левым плечом был помещен княжеский родовой знак в виде трезубца. На оборотной стороне располагалось изображение Христа Пантократора. В дальнейшем златники более не чеканились, а выпуск сребреников продолжился. Последующие выпуски на оборотной стороне вместо Христа несли изображение трезубца и стандартную надпись: «Владимир на столе, а се его сребро».

Правила эмиссии национальной валюты

До относительно недавнего времени каждый выпущенный рубль был обеспечен золотом, однако на сегодняшний день вместо золотого запаса функцию обеспечения выполняют электронные деньги.

Вброс в оборот новых денежных средств – процесс непрерывный, связанный с развитием экономики, появлением новых ее ответвлений. Однако, в соответствии с экономической теорией, наличие избыточной денежной массы приводит к росту цен при неизменном уровне производства, иначе говоря, инфляции.

Сдерживанием искусственной инфляции также занимается ЦБ РФ, а также, при притоке валюты, выпускает дополнительную денежную массу.

Итак, национальной валюты может быть напечатано ровно столько, сколько хранится валюты в золотовалютном резерве Центрального Банка. Таким образом удерживается равновесие финансового рынка, денежный спрос поддерживается по следующей формуле: стоимость доллара в рублях умножается на количество хранящихся в резерве долларов. Для печати недостающего количества рублей ЦБ передает заказ предпприятию «Гознак» и они начинают выпуск новых купюр.

Как работают фальшивомонетчики

Несмотря на то, что фальшивомонетчество преследуется по закону и грозит мошенникам большими сроками заключения, поддельные купюры печатались ранее и повсеместно появляются сегодня. При создании фальшивой банкноты используются такие методики:

- с помощью дешевого струйного принтера можно сделать низкопробную подделку, которую внимательный человек легко отличит от настоящей купюры;

- цветной лазерный принтер дает большее сходство с оригиналом, но при рассмотрении, особенно с помощью увеличительного стекла, видно, что нет водяных знаков;

- при производстве банкнот с помощью шелкографии они отличаются большим количеством бугорков и объемными рисунками – достаточно пощупать их, чтобы отличить подделку;

- самые качественные подделки, отличить которые от оригинала может только профессионал, выпускают при помощи офсетной печати.

Самой популярной валютой у фальшивомонетчиков по праву считается доллар, особенно купюра номиналом в 100 долларов. В 2015 году на каждые 10000 долларов приходился как минимум один фальшивый. Причём 100 долларов фальшивомонетчики подделывают, в основном, за пределами США, а на родине валюты «популярен» номинал в 20 долларов.

https://youtube.com/watch?v=ddEAhx_Ajjc

Не уступает доллару и фунт стерлинга. Согласно информации Королевского монетного двора, за прошедшие 5 лет было изъято поддельных купюр на сумму более 7 млн. фунтов стерлингов. Причём большинство из них имело номинал 20 фунтов. На третьем месте по количеству поделок находится евро. На каждые 23000 приходится минимум одна фальшивая купюра. Подделывают чаще всего банкноты номиналом 20 и 50 евро.

Подробнее: как определить фальшивые купюры.

Доверяй, но проверяй

Проверить деньги на подлинность можно не только при помощи профессионального оборудования. Есть некоторые признаки, которые можно определить самостоятельно на ощупь или на глаз. У банкнот разных номиналов есть свои признаки. Узнать полный перечень можно на сайте cbr.ru или в приложении «банкноты Банка России».

Если вам всё же попалась фальшивка, ни в коем случае не расплачивайтесь ею. За такой поступок вам может грозить до восьми лет лишения свободы. Нужно обратиться в банк. Он проведёт экспертизу. Возможно, купюра окажется потрёпанной, но подлинной. В этом случае вам повезло – её обменяют на новую. Поддельную же банкноту банк передаст в правоохранительные органы.

Выставка «Деньги военных лет»

Банк России

Банк России

Банк России

Банк России

Банк России

Банк России

Банк России

Банк России

Банк России

Банк России

Банк России

Банк России

Выставка «Деньги военных лет»

Банк России

Банк России

Банк России

Банк России

Банк России

Банк России

Банк России

Банк России

Банк России

Банк России

Банк России

Банк России

«Алло! звонит Центральный банк»

Банк России не работает напрямую с населением. Если вам позвонил человек и представился сотрудником центрального банка, который хочет уточнить операцию по карте или счёту, то знайте: вы разговариваете с мошенником. Никогда сотрудники ЦБ не будут звонить и уточнять информацию по вашим счетам.

Центральный банк работает только с финансовыми организациями. Он контролирует все банки, микрофинансовые организации, страховые компании, негосударственные пенсионные фонды и профессиональных участников рынка ценных бумаг.

Гарантии по вкладам

Знайте: только банковские вклады застрахованы государством, то есть подлежат гарантированному возврату Агентством по страхованию вкладов (в сумме до 1,4 млн руб.). Если у банка отзовут лицензию, то АСВ компенсирует ваш вклад в пределах этой несгораемой суммы.

Финансовые организации могут предложить вам другие способы накопления и сбережения, по которым чаще всего доход выше, но и рискованность тоже. Если вы соглашаетесь, то действуете на свой страх и риск.

Денежные потоки по основной деятельности предприятия

Потоки денежных средств предприятия по основной деятельности представляют собой их поступление и использование, обеспечивающие функционирование предприятия (производство, торговля, услуги и т. д.) Главным источником прибыли предприятия является его основная деятельность, она же должна быть и основным источником поступления денежных средств.

Большинство налогов рассчитываются от денежной выручки от реализации товарно-материальных ценностей (выполненных работ, оказанных услуг). Если выручка от реализации не доминирует в приходном денежном потоке, то следует задуматься о том, какой же вид деятельности предприятия следует считать основным.

В большинстве случаев следующим по важности источником поступления денежных средств является погашение дебиторской задолженности в денежной форме. Это неудивительно, ведь суммы после погашения этой задолженности превращаются в выручку от реализации

Еще один источник поступления денежных средств по основному виду деятельности — это авансы (предварительная оплата), полученные от покупателей и заказчиков за товарно-материальные ценности (выполненные работы, оказанные услуги).

Какие же расходные денежные потоки по основной деятельности бывают на предприятии?

Главное направление расходования денежных средств любой организации — это оплата поставщикам и подрядчикам приобретенных у них товарно-материальных ценностей (работ, услуг). Производство в принципе невозможно без сырья и материалов. То же самое касается торговли: чтобы что-то продать, нужно вначале это что-то купить. Предприятия, выполняющие работы и оказывающие услуги, приобретают у поставщиков оборудование, расходные материалы, инструмент и т. д.

Следующее по важности направление расходования денежных средств по основной деятельности — это выплата заработной платы работникам предприятия. Здесь тоже все понятно: без трудовых ресурсов невозможно осуществление какой-либо деятельности, как и без сырья, материалов, покупных изделий и товаров, получения услуг со стороны и др

Серьезное место в структуре расходования денежных средств занимают платежи в бюджет и внебюджетные фонды. Часть из них напрямую зависит от суммы начисленной заработной платы (речь идет о платежах, размеры которых рассчитываются от фонда оплаты труда).

Если предприятие пользуется кредитами, то одним из расходных денежных потоков является уплата процентов за пользование этими средствами. Расходы по данному пункту сравнительно легко планировать: суммы процентов, которые предприятие периодически должно уплачивать, обычно рассчитываются заранее, при оформлении кредита или сразу после этого.

Еще одно направление расходования денежных средств, которое относится к основной деятельности предприятия— это отчисления на социальную сферу (выплаты больничных, декретных и т. п.)

Правила эмиссии национальной валюты

До относительно недавнего времени каждый выпущенный рубль был обеспечен золотом, однако на сегодняшний день вместо золотого запаса функцию обеспечения выполняют электронные деньги.

Вброс в оборот новых денежных средств – процесс непрерывный, связанный с развитием экономики, появлением новых ее ответвлений. Однако, в соответствии с экономической теорией, наличие избыточной денежной массы приводит к росту цен при неизменном уровне производства, иначе говоря, инфляции.

Сдерживанием искусственной инфляции также занимается ЦБ РФ, а также, при притоке валюты, выпускает дополнительную денежную массу.

Итак, национальной валюты может быть напечатано ровно столько, сколько хранится валюты в золотовалютном резерве Центрального Банка. Таким образом удерживается равновесие финансового рынка, денежный спрос поддерживается по следующей формуле: стоимость доллара в рублях умножается на количество хранящихся в резерве долларов. Для печати недостающего количества рублей ЦБ передает заказ предпприятию «Госзнак» и они начинают выпуск новых купюр.

США

В Соединенных Штатах Америки выпуском долларов занимается частная компания. За эмиссию национальной валюты отвечает Федеральная резервная система, куда входят двенадцать банков по числу округов, на которые была разделена Америка. Непосредственно печатает доллары Бюро гравировки и печати, изготовляющая специальную секретную краску, формула которой надежно охраняется. В рамках борьбы с подделкой долларов, в Америке регулярно проводится выпуск банкнот с новым дизайном.

Европа

В Старом Свете за выпуск национальной валюты Евросоюза отвечает Европейский центральный банк, с которым проводят согласование центральные банки всех стран-участниц союза. Для каждой страны определена квота на выпуск ево, также номера купюр имеют четкую национальную привязку, что позволяет легко определить, где была выпущена та или иная банкнота.

Великобритания

Выпуском денег для Соединенного Королевства занимается одна из самых известных компаний своего сегмента «De La Rue». И хотя она производит продукцию для многих заказчиков, именно Великобритания является ее основным и самым крупным клиентом. За историю своего сотрудничества, которая длится более десяти лет, контора напечата более одиннадцати миллиардов банкнот. В обиходе у населения находится не вся сумма, а лишь ее третья часть.

Швейцария

Пожалуй, единственный настоящий конкурент у такой крупной компании, как «De La Rue» — швейцарские коллеги «Orell Fussli», которые ведут свою деятельность начиная с 1911 года. Помима выпуска бумажных денег компания занимается продажей печатных станков.

Несмотря на то, что производство денежных знаком или бумаги для их печати является достаточно прибыльным делом, многие компании имеют достаточно широкую линейку товаров, связанных с деньгами. Это и машинки для счета денег, и уничтожители бумаги, пластиковые карточки, краски, используемые в печати денег и т.д.

В последнее время все большую популярность набирают пластиковые карточки, изрядно потеснившие в использовании банкноты. Однако, маловероятно, что они смогут окончательно вытеснить с рынка бумажные деньги. Помимо того, что для многих групп населения наличные гораздо привычнее и удобнее в использовании, что вряд ли изменится в ближайшие десятилетия, одна из причин такому прогнозу кроется в том, что многие мировые финансовые гиганты имеют огромные прибыли благодаря обороту бумажных денег.

Доллар США: мыльный пузырь или столп МВФС

Вот всюду пишут: пришло время отказаться от доллара США как единственной резервной валюты. А что это означает – резервная валюта? И по какому праву лишь США обладают этой валютой, держа за определённые органы весь остальной мир?

Есть такое мнение: мы им это позволили. Советский Союз позволил и лично Иосиф Виссарионович Сталин. Всё началось в Тегеране в 1943 году, а закончилось вот таким (и совершенно незаслуженным, что теперь ясно) возвеличиванием США в Ялте. Тут вот в чём дело, если попросту: строивший коммунизм СССР просто не рассматривал вопрос резервной валюты как стоивший внимания пункт обсуждения. США захотели взять на себя, как тогда казалось, ответственность за содержание и обеспечение резервной валюты – и Мамона с ними, решил Сталин. При коммунизме всё равно денег не будет. Присутствовавший при сём Черчилль и вякнуть против не посмел.

А на деле нет коммунизма. И нет СССР, позволившего США стать единственным обладателем резервной валюты…

В результате победивший во всём мире капитализм смирился с владычеством доллара. Лишь в последнее время и мы, и родитель валюты в первозданном смысле этого определения Китай, и многие другие подрастающие в экономическом плане государства начали роптать – но до ухода с мировой арены доллара пока далековато.

Вот почему матрасникам не составляет труда выкручивать руки всем остальным, печатая зелень в нужном для них количестве и никак это количество не обеспечивая. Не секрет, что государственный долг этой страны превысил немыслимые 22 триллиона их же долларов – и ничего, нет повальной инфляции в Штатах. Потому что доллару, как единственной резервной валюте, в большей части мира доверяют. И приобретают, и держат облигации штатовского госзайма, обеспечивая таким образом устойчивость доллара.

Так что США сейчас – мировой шкурник на доверии. Бесконечно так, разумеется, продолжаться не может – но, лопни мыльный пузырь, называемый резервной валютой – лопнет вся мировая валютно-финансовая система. Равноценной доллару замены в мире пока нет. Но – будет, мы с Китаем над этим упорно работаем.

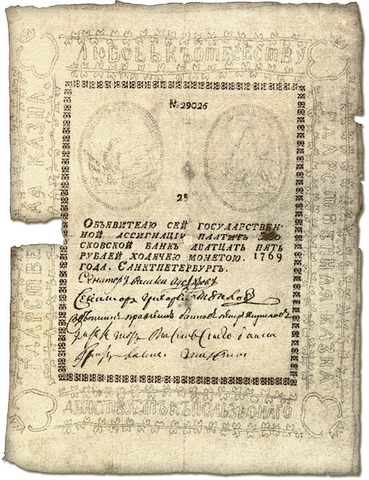

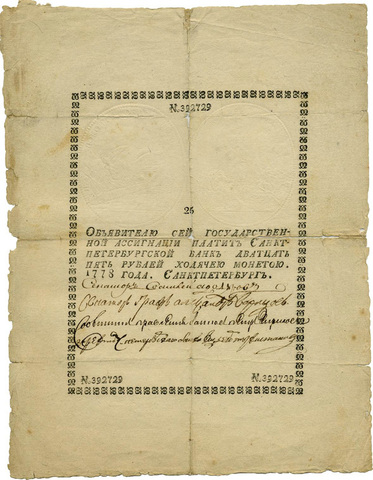

Первые бумажные деньги

1769 год

1 / 2

25 ассигнационных рублей. 1769 годWikimedia Commons

2 / 2

25 ассигнационных рублей. 1778 год fox-notes.ru

Задумываться о введении бумажных денег начали еще в царствование Елизаветы Петровны, однако первые ассигнации появились в Российской империи только при Екатерине II, когда по Манифесту 29 декабря 1768 года для размена ассигнаций учреждался специальный банк с отделениями в Санкт-Петербурге и Москве.

Ассигнации должны были заменить тяжелую медную монету и, следовательно, облегчить перевозку денег. Кроме того, производительность серебряных рудников не позволяла обеспечить необходимые объемы серебряной монеты.

Бумажные деньги обращались наравне с ходячей монетой и должны были приниматься во все государственные сборы. Вывоз ассигнаций за границу и обратный их ввоз запрещался.

Печатание бумажных денег производилось в Особой экспедиции при Сенате. Ассигнации выпускались четырьмя номиналами — 100, 75, 50 и 25 рублей. Однако очень быстро умельцы научились переделывать 25-рублевые ассигнации в 75-рублевые, и от печатания последних пришлось отказаться, а выпущенные в обращение экземпляры изъять.

Небольшой экскурс в историю

Первые бумажные деньги появились в Китае в XI веке. Долговые расписки составлялись на высушенной коре тутового дерева. Они скреплялись печатями и подписями. Существует также мнение, что первые «удобные векселя», как их тогда называли, появились немного раньше в династии Тан провинции Сычуань. Как делают деньги в Китае сегодня? Тоже из тутового дерева. Но денежная масса в наши дни гарантирована государством. Банк Стокгольма был первым учреждением, выпустившим в 1660 году банкноты в оборот. Эти депозитные сертификаты на предъявителя приравнивались к монетным деньгам. Через четыре года организация обанкротилась, поскольку не смогла обеспечить все предъявленные «векселя».

Времена меняются: за ростом экономики следует спад, который чаще всего сопровождается инфляцией. В стране не хватает денег. Что делать в таком случае? В кризисные времена для изготовления денег использовались различные материалы. Так, в 1574 году голландцы выпустили картонные монеты, изготовленные из… молитвенников. На Аляске в XIX веке распространили деньги, сделанные из тюленьей шкуры. В 1902 году в Африке использовали ткань военной формы. Гиперинфляция после Первой Мировой привела к тому, что себестоимость банкнот была выше их номинала. Правительство Германии вынуждено было изготавливать валюту из игральных карт, так как производство золотой монеты в одну крону обходилось правительству в 15–килограммовую пачку бумажных купюр.

Категории аффинажных заводов

Для того, чтобы получить статус признанного золотопроизводителя, предприятие должно быть внесено в список Лондонской ассоциации рынка драгметаллов (сокращенно – LBMA). Чтобы попасть в этот перечень, предприятию придется попотеть: ассоциация разработала высокие стандарты качества технологии производства, качества готовой продукции, установки пробы, а также многие другие параметры, которым необходимо соответствовать заводу, чтобы стать признанным производителем.

Очевидно, что большую часть этого списка составляют страны с высоко развитой добывающей промышленностью (такие производители, как Credit Suisse, Johnson Matthey, Umicore и UBS). Продукт же, выпускаемый обыкновенным аффинажным заводом, на международном рынке не обладает ликвидностью.