Какие данные карты можно, а какие нельзя передавать сторонним лицам и почему

Содержание:

- Как выбрать безопасную карту

- Самые распространенные и новые способы мошенничества с картами

- Оформить симкарту

- Как мошенники получают секретные данные

- Шансы на возврат денег в случае кражи с банковской карты мошенниками

- Как обезопасить свои средства

- Данные банковских карт – что нужно знать для сохранности своих денег

- Что такое реквизиты банковской карты?

- Безопасное использование пластиковых карт

- Технические нюансы, СМС и Push-сообщения

- Способы получения секретной информации по карте мошенниками

- Можно ли сообщать номер банковской карты и имя владельца

- Что такое код безопасности, зачем его указывать при оплате товара

- Почем важно знать, какие данные хранить в тайне?

- Как безопасно использовать банковскую карту

- Последствия при передаче карты с ПИНом третьим лицам, включая родственников.

- Можно ли сообщать номер карты?

- Мошеннические схемы с данными банковских карт

- За какими реквизитами охотятся?

- Как узнать владельца карты по номеру карты Сбербанка

- Что делать, если мошенники узнали номер вашей карты?

Как выбрать безопасную карту

Таким образом, получается, что если человек знает номер карты, то он вполне может списать средства с нее, и для того, чтобы осуществить эту операцию, вовсе нет нужды искать все остальные данные о владельце карты, потому что это можно сделать достаточно легко. Вы теперь знаете, как мошенники могут легко узнать ФИО владельца карты и как можно подобрать самостоятельно срок действия чужой карты.

Что же можно сказать в пользу защиты от таких неправомерных действий? От интернет-мошенников обезопасить себя достаточно просто – нужно всего лишь использовать для повседневной жизни карты типа Maestro Momentum или Cirrus. Такие карты выдают в Сбербанке, и без дополнительной защитной информации посторонний человек не сможет снять или перевести средства с вашей карты, а также совершить покупку в Интернете.

Что касается мер безопасности, кроме перечисленных, то стоит еще обратить внимание на то, что использовать ресурсы для интернет-банкинга нужно с большой осторожностью. Мошенники не сидят на месте и постоянно совершенствуют свои навыки по изощренным кражам денег с карт

Самые распространенные и новые способы мошенничества с картами

Псевдо-рассылка от банка. На почту приходит письмо от злоумышленников, замаскированное под банковскую рассылку. В письме, обычно, указывается, что банк пересматривает или усиливает политику конфиденциальности с целью лучшей защиты своих клиентов, поэтому необходимо подтвердить реквизиты и личные данные, отправив их ответным письмом.

Сообщение о подозрительной активности или действиях с карты. Может прийти смс-уведомление или поступить звонок автоинформатора, который разработали мошенники. Пользователю сообщают ложную информацию — с его счета пытаются снять деньги. Чтобы обезопасить свои средства, нужно позвонить по указанному номеру.

СМС “Ваша карта заблокирована”. Порядок действий аналогичен предыдущей схеме, но чтобы вынудить жертву позвонить злоумышленникам, они рассылают сообщения приблизительно следующего содержания «Ваша карта заблокирована. Для разблокировки позвоните в банк по номеру…».Фальшивые опросы от банка. Преступники разрабатывают все новые способы обмана и активно используют современные технологии.

В одной из мошеннических схем используются автоматизированные программы, которые обзванивают доступные телефонные номера и проводят различные опросы. Одним из пунктов таких опросов является указание реквизитов. В такой схеме используется доверие пользователей к автоматизированным программам и ошибочное мнение, что такие сервисы сложно разработать, поэтому для обмана они не подходят.

Фиктивные банковские сайты. Мошенники могут полностью скопировать сайт вашего банка — дизайн, расположение блоков, страницу входа — и разместить эту страницу под другим адресом, который, обычно, отличается от исходного на 1-2 символа. Когда вы вбиваете в поисковой строке название своего банка, чтобы войти в личный кабинет и выполнить какие-либо операции, система вместе с банковским сайтом может выдать и сайт-двойник.

Чтобы перевести деньги просит скинуть фото вашего паспорта и карты, аргументируя это тем, что сумма задатка не маленькая и он должен знать, кому ее переводит. Так он получает имя владельца и CVV. В подтверждение своей благонадежности злоумышленник может выслать и фото своего паспорта, естественно, фальшивые.

Некоторые говорят, что используют “специальную” безопасную систему для перевода средств, поэтому на ваш номер должен прийти код подтверждения перевода. Мошенник просит перенаправить это подтверждение ему. Несложно догадаться, что код он использует для кражи ваших денег.

Оформить симкарту

В специальной программе, которая генерирует сканы паспортов, мошенники создают копию документа: с реальными данными постороннего человека, но со своей фотографией. С этой бумагой аферист приходит в салон связи и просит оформить симкарту — якобы забыл дома паспорт, но зато есть копия.

Если сотрудник посчитает копию верной, мошенник сможет оформить симку на чужие данные. Это поможет преступнику обманывать людей по телефону, не боясь полиции, — в случае чего оператор выдаст паспортные данные жертвы.

С помощью симкарты мошенники тоже могут взять кредит, оставив должником владельца настоящего паспорта: некоторые операторы связи позволяют клиентам оформить через интернет банковскую карту с кредитным лимитомМошенничество по телефону

Это цветочки, а бывают и ягодки. Вот как еще разводят обычных людей вроде нас с вами:

- Как хакеры крадут конфиденциальную информацию клиентов в гостиницах.

- Как фальшивые работодатели обманывают соискателей.

- Как мошенники разводят пенсионеров.

Как мошенники получают секретные данные

Ряд магазинов не требуют подтверждать транзакцию при помощи технологии 3-D Secure, которая подразумевает введение одноразового кода из SMS-сообщения при совершении платежа. Это позволяет мошенникам получить доступ к заветной информации в тот момент, когда владелец карты даже не подозревает этого:

Ряд магазинов не требуют подтверждать транзакцию при помощи технологии 3-D Secure, которая подразумевает введение одноразового кода из SMS-сообщения при совершении платежа. Это позволяет мошенникам получить доступ к заветной информации в тот момент, когда владелец карты даже не подозревает этого:

- подсмотреть код при снятии денег в банкомате или оплаты покупки;

- использование видеокамер или скимминговых устройств;

- рассылка SMS-сообщений, содержание которого требует перехода на сайт и дальнейшего ввода данных карты для подтверждения ее безопасности;

Особенно актуальны эти методы в местах большого скопления людей, где финансовые организации устанавливают свои банкоматы и терминалы самообслуживания.

Шансы на возврат денег в случае кражи с банковской карты мошенниками

Если вы добровольно дали третьим лицам данные своей карты, банк не несёт ответственности за то, что деньги с вашего счёта пропали. Обратиться в суд может любой человек, но в данном случае решение будет вынесено, скорее всего, не в вашу пользу. Также почти невозможно бывает доказать свою непричастность к покупкам в интернете.

С банком вы подписываете договор, где сказано, что вся ответственность за проведение операций ложится на её обладателя.

Но деньги могли пропасть и по вине банка из-за случайной утечки информации. В этом случае он обязан их вернуть. Если вы всё же получили отказ, он должен быть оформлен в письменной форме для подачи искового заявления в суд.

Вы можете также обратиться с заявлением в полицию. Возможно, это увеличит ваши шансы на возврат денег, когда мошенника поймают.

Чтобы не стать жертвой финансовых мошенников, будьте внимательны, не сообщайте данные своих банковских карт третьим лицам. Если это всё-таки произошло, в течение суток позвоните в банк, заблокируйте карту и закажите её перевыпуск. Это поможет вам уберечь свои средства от злоумышленников.

Автор статьи: Александр Бережнов

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.

Как обезопасить свои средства

Чтобы оградить свои сбережения от мошеннических действий, следует придерживаться простых рекомендаций:

- Снимать наличные деньги лучше в банкоматах, расположенных непосредственно в помещениях банковского отделения.

- Нельзя продолжать использование банкомата при обнаружении на нем следов от клея или скотча. Лучше поискать другое устройство.

- Отменить дальнейшее выполнение операций по карте, если за спиной замечены лица, вызывающие подозрение.

- Набирая пин-код, необходимо прикрывать клавиатуру рукой, чтобы посторонние люди не смогли его подсмотреть.

- Не следует пересчитывать купюры, которые выдал банкомат, не отходя от него. Этим могут воспользоваться мошенники. Риск ошибки терминала минимальный, но даже при ее наличии проблему нельзя решить на месте. Для получения недостающей суммы необходимо личное обращение клиента к сотруднику банка с заявлением и копией чека.

- При передаче карты продавцу магазина либо официанту, необходимо всегда держать ее в поле своего зрения. Говорить им пин-код не нужно, вводить данные следует самостоятельно.

- Нужно обязательно сверять сумму, указанную в полученном чеке со стоимостью покупки.

- Отправляя сообщения посредством электронной почты или SMS, следует указать только номер пластика, не сообщая полных его реквизитов.

Безопасные покупки в интернете

Для совершения расчетов посредством интернета рекомендуется дополнительно защитить свой банковский счет. Для этого владелец пластикового платежного средства может подключить к нему услугу подтверждения операции с помощью одноразового кода 3d-secure, который приходит на телефон владельца пластиковой карточки в SMS.

Оптимальным решением при совершении покупок на интернет-площадках является выпуск отдельного пластика. Им можно воспользоваться для выполнения денежных переводов и оплачивать им покупки. На карту следует перечислять столько денег, сколько требуется для оплаты. Это обеспечит надежную защиту денежных средств даже в том случае, если мошенникам удастся заполучить реквизиты банковской карточки с помощью вирусной программы.

Данные банковских карт – что нужно знать для сохранности своих денег

Также нельзя вводить персональные конфиденциальные данные при работе на чужих компьютерах. На своем рекомендуется перед оплатой включить режим инкогнито, тогда вводимые данные не сохранятся. Можно оформить отдельную интернет-карту.

Секретную информацию представляют данные банковской карты:

- номер из 16 (или 18) цифр на лицевой стороне;

- фамилия, имя владельца;

- СМС-код, который используется для подтверждения оплаты картой;

- срок действия (месяц, год);

- трехзначный код с обратной стороны карты.

Иногда, несмотря на все предостережения, мошенники получают запретные данные и тогда могут воспользоваться картой. Для этого достаточно знать минимум – код из СМС, номер пластика, трехзначный код, срок действия продукта. Однако мошенники научились работать уже и с меньшим количеством данных.

Владельцу может прийти сообщение с просьбой написать ПИН-код, номер пластика, другие данные банковских карт. Такие СМС рекомендуется проигнорировать. Затем нужно позвонить в банк и рассказать о случившемся. Чтобы обезопасить свои средства, рекомендуется изменить пароли, коды.

Если мошенники узнают некоторые единичные данные, то не смогут воспользоваться ими в своих целях. Например, номер счета, карты, его последние четыре цифры. Также бесполезно для мошенников знание окончания срока действия карты. Если все же проблемы возникли (либо пластик потерян), то лучше его сразу заблокировать, позвонив в банк.

Следующая запись Пожизненный должник банка – как не стать им

Что такое реквизиты банковской карты?

Реквизиты банковской карты — это данные, указанные на пластике (номер, фамилия и имя владельца, срок действия и т.д.) Рассмотрим реквизиты на банковской карте более подробно на примере. На картинке каждый реквизит имеет собственный номерной знак.

Цифра — ПИН-код к банковской карте, который указывается в запечатанном конверте или придумывается клиентом.

Цифра 1 — наименование банка-эмитента карты. Указывается банк, выпустивший карты и обслуживающий ее.

Цифра 2 — Защитный чип.

Цифра 3 — Номер карты, который обычно состоит из 16-ти цифр. Некоторые номера состоят из 18-ти цифр. В этих цифрах заложена определенная информация (наименование платежной системы, типа карты и т.п.)

Цифра 4 — Окончание срока действия карты. Здесь указывается месяц и год, когда у карточки закончится срок действия.

Цифра 5 — Имя и фамилия владельца карты латинскими буквами.

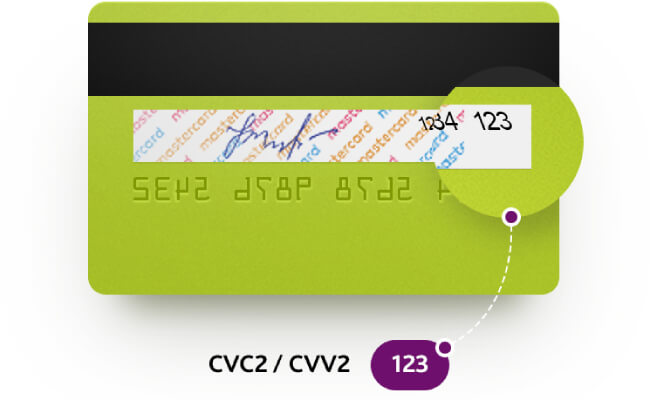

Цифра 6 — CVC/CVV2 код. Он находится на оборотной стороне карты и состоит из 3 или 4 цифр.

Безопасное использование пластиковых карт

Для удобного и безопасного пользования банковским пластиком стоит придерживаться нескольких простых правил. Это позволит предупредить любые неправомерные действия по отношению к хранящимся на счетах средствам.

Особенности безопасного использования банковских карт:

- Хранить пин-код карты нужно в тайне от всех, включая родственников и близких друзей. Даже при оформлении в банке после регистрации продукта следует сменить пин-код, чтобы сохранить его в тайне от сотрудников.

- Если пин-код записан на бумаге, хранить ее стоит отдельно от самой карты.

- Не стоит передавать карту сторонним лицам, даже если это доверенное лицо. Пользоваться банковским продуктом может только тот человек, на имя которого он оформлен.

- При получении пластика в банке в специально отведенном для этого месте нужно поставить свою подпись.

- На обратной стороне карты, как правило, размещены контактные телефоны учреждения-эмитента. Их стоит сохранить, чтобы в случае необходимости всегда была возможность уточнить информацию по своим активам или заблокировать пластик.

- При получении подозрительных сообщений или звонков с просьбой сообщить какие-либо данные о счете, не стоит в ответ говорить номер банковской карты или ее пин-код. Нужно срочно сообщить в банк для принятия мер.

Как узнать, какие данные банковской карты можно сообщать при совершении покупок в сети интернет? Есть несколько советов, следуя которым, можно проводить подобные операции безопасно.

Правила использования карты при совершении безналичных расчетов

Оплата товаров и услуг в безналичном расчете получила широкое распространение благодаря быстроте и удобству. Расплачиваясь пластиковой картой, следует соблюдать определенные правила:

- Приобретать услуги и товары рекомендуется только у проверенных фирм и компаний.

- Безналичные операции должны осуществляться только в присутствии владельца карточки, чтобы минимизировать риски неправомерного использования персональных данных.

- Если во время безналичного расчета произошел сбой, чек операции должен быть обязательно сохранен. Если в выписке по счету операция будет числиться завершенной, чек поможет опровергнуть списание средств.

Правила использования карты при совершении покупок в интернете

Операции по заказу и оплате товаров и сервисов через сеть удобны благодаря минимизации затрат времени. Однако при оформлении бланка заказа возникает вопрос: можно ли вводить номер карты в интернете? Ведь велика вероятность стать жертвой мошеннических махинаций.

Чтобы определиться, безопасно ли вводить номер банковской карты при совершении покупок онлайн, следует соблюдать определенные меря предосторожности:

- При заполнении любых форм заказов нельзя вводить банковские данные, которые считаются персональными и конфиденциальными.

- Для подтверждения заказа нельзя вводить пин-код. С этой целью на номер покупателя отправляется специальный код подтверждения, который и вносится в соответствующее окно.

- Возможной альтернативой допускается оформление отдельной карточки для онлайн платежей. Таким образом, в сети будут содержаться только ее данные, а сведения о расчетном или зарплатном счете останутся в безопасности.

- Покупать товары или услуги стоит только в проверенных магазинах, предварительно убедившись в верности указанной на сайте информации. Это поможет избежать попадания на фишинговые сайты.

- При осуществлении операций в сети стоит использовать собственное надежное программное обеспечение, защищенное от хакерских атак. Почему нельзя оплачивать сервисы с чужого оборудования? В резервных копиях данных могут сохраниться введенные ранее данные, которые могут быть использованы без ведома владельца карты.

Когда процедура оформления заказа будет завершена, нужно выйти с сайта продавца и проверить, чтобы на нем не оставалось заполненных форм с личными банковскими данными. На основании этих сведений мошенники могут совершить сделки от имени собственника счета.

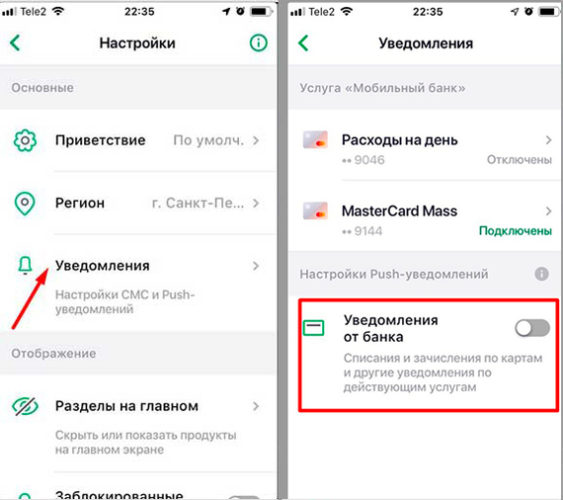

Технические нюансы, СМС и Push-сообщения

Все мы привыкли получать коды безопасности для операций в банках по СМС. Но банки гораздо больше любят присылать не СМС, а так называемые Push-сообщения, которые появляются в смартфоне в виде уведомлений. В отличие от СМС, Push-уведомления для банка бесплатны, но многие банки все равно берут за них плату и говорят что способ уведомлений — это технические детали платной для клиента услуги

Но более важно, что происходит дальше с этими уведомлениями на смартфоне, это зависит от банка и его приложения. В самом смартфоне не предусмотрено сохранение данных сообщений-уведомлений, как только вы его прочитали, оно исчезает

Например, получив такое сообщение от банка Тинькофф, вы увидите его один раз — первый и последний, оно нигде не сохранится, в отличие от СМС.

А вот сообщения от Сбербанка успешно хранятся в его приложении в разделе «Уведомления» (на главном экране вверху справа колокольчик), тут Сбербанк можно похвалить. Как минимум, вы в любой момент сможете посмотреть историю этих уведомлений и прочитать их текст, восстановить хронологию событий. Отсюда 2 совета:

Если банк поддерживает сохранение Push-уведомлений в приложении, отключите их, пусть вместо них приходят СМС. Например, в Сбербанке это делается в настройках:

После этого должны приходить обычные СМС.

Если ваш банк не поддерживает сохранение Push-уведомлений в приложении и в настройках нет такого переключателя, то будет сложнее. Единственный выход — отключить смартфон от интернета, т.е. выключить и Wi-Fi, и мобильные данные. Тогда банк увидит, что аппарат недоступен через интернет и будет вынужден прислать СМС. Крайний вариант — использовать для СМС отдельный кнопочный аппарат — не смартфон. Сам по себе этот вариант не решает проблему безопасности, то нюанс с Push-уведомлениями позволяет преодолеть.

Способы получения секретной информации по карте мошенниками

Как им это удается? На самом деле путей, чтобы получить все необходимые сведения по карте, на сегодняшний день достаточно много.

Мошенники могут подсматривать за владельцем банковской карты в обычном магазине, когда идет непосредственно процесс оплаты покупок. При этом получить изображение карты с двух сторон они могут достаточно просто с помощью различных устройств. Это могут быть как миниатюрные видеокамеры, так и считывающие скимминговые устройства, которые зачастую устанавливаются аферистами на банкоматах в местах большого наплыва людей.

Мошенники могут подсматривать за владельцем банковской карты в обычном магазине, когда идет непосредственно процесс оплаты покупок. При этом получить изображение карты с двух сторон они могут достаточно просто с помощью различных устройств. Это могут быть как миниатюрные видеокамеры, так и считывающие скимминговые устройства, которые зачастую устанавливаются аферистами на банкоматах в местах большого наплыва людей.

Кроме того, получить реквизиты карты могут те же недобросовестные сотрудники магазина или кафе, которым была доверчиво вручена карта для осуществления платежа по услугам или покупкам.

К счастью, подобных мошеннических случаев возможно избежать при условии выполнения простых правил, которые подразумевают безопасное использование карты.

Можно ли сообщать номер банковской карты и имя владельца

Если у кого-то есть номер карты, он не сможет украсть ваши деньги. Но он может использовать это знание для фишинга: прикинуться банком и выудить у вас другую информацию.

А вот если у мошенника есть и номер карты, и ваше имя латиницей, он сможет подобрать срок действия методом перебора и привязать карту к «Амазону».

Номер карты и имя владельца следует беречь точно так же, как вы бережете данные паспорта.

Какие данные карты можно сообщать для перевода денег, а какие нельзя

| Можно сообщать | Нельзя сообщать |

|---|---|

| Номер из 16 цифр | Имя и фамилия |

| Cрок действия | |

| Код безопасности на обратной стороне | |

| Код из смс |

Можно сообщать Номер из 16 цифр

Нельзя сообщать Имя и фамилия

Cрок действия

Код безопасности на обратной стороне

Код из смс

Что такое код безопасности, зачем его указывать при оплате товара

При использовании банковской карты в интернет – магазине для завершения оплаты необходимо ввести CVV2 либо CVC2 код. Попробуем разобраться, что же это такое.

CVV2 (для карты Visa), CVC2 (для карты MasterCard) – это специальный код безопасности, разработанный для того, чтобы подтвердить право клиента на использование банковской карты.

Код безопасности представляет собой комбинацию из трех цифр, расположенных на оборотной стороне платежной карты. Данный код сгенерирован специальной программой таким образом, чтобы воспроизвести его было очень сложно. При этом банки все чаще дополняют систему безопасности платежей новыми способами защиты, в том числе технологией 3 d- secure.

Смысл ее заключается в следующем: перед каждой платежной операцией, в системе безопасности создается одноразовый пароль, который присылается на номер телефона клиента (время действия одноразового пароля не больше 5 минут), и в случае неправильного ввода операция не будет завершена.

Таким образом, без ввода кода безопасности (а в некоторых магазинах и одноразового пароля) банк просто отклонит платеж, не списав денежные средства.

Почем важно знать, какие данные хранить в тайне?

Банковская карта — быстрый и удобный способ хранения средств и оплаты счетов. На ней находятся ваши денежные средства, необходимые для существования: зарплата, пенсия, накопления. Каждая карта имеет уникальный набор реквизитов: номер, дату окончания и т.д. Эти данные нужно хранить в тайне и желательно не сообщать посторонним лицам.

Ответственность за сохранность данных карты несет держатель карты. Если вы сообщите реквизиты карты третьим лицам, то можете лишиться ваших денежных средств на карте, стать жертвой мошенника, а в определенных случаях и фигурантом уголовного дела.

Поэтому рекомендуем со всей серьезность относиться к защите своих карт и в случае их компроментации реквизитов немедленно блокировать пластик и перевыпускать. Это поможет сохранить ваши деньги в сохранности.

Как безопасно использовать банковскую карту

Служба безопасности многих российских банков советуют своим клиентам соблюдать ряд рекомендаций, которые обезопасят их от действий злоумышленников.

Итак, чтобы безопасно совершить операцию, необходимо следовать определенным правилам:

Итак, чтобы безопасно совершить операцию, необходимо следовать определенным правилам:

- по возможности использовать банкоматы внутри отделения банка;

- воздержитесь от использования банкомата, на котором обнаружены следы клея или скотча;

- не выполняйте никаких операций, если неподалеку находятся подозрительные люди;

- убедитесь, что в тот момент, когда Вы вводите PIN-код, рядом нет посторонних людей;

- в общественных местах не следует пересчитывать деньги, выданные банкоматом;

- оплатив покупку в магазине, убедитесь, что цена товара и сумма, указанная в чеке, совпадают;

- чтобы получить перевод, достаточно сообщить отправителю только номер карты;

Что делать когда пришло смс: «Ваша банковская карта заблокирована»

Кроме того, совершение покупок в сети Интернет не предусматривает необходимость ввода PIN-кода. Перед тем, как внести оплату, рекомендуется изучить сайт на предмет наличия лицензий, период регистрации и рейтинг, сформированный на отзывах других пользователей.

Последствия при передаче карты с ПИНом третьим лицам, включая родственников.

Под третьим лицом банки подразумевают любого человека, независимо от его родства. Банк заключает договор на использование своих продуктов только с конкретным человеком, а все остальные признаются посторонними. Поэтому, если выясняется, что клиент, с кем заключен договор на пользование карточкой, передает ее третьим лицам (пусть даже это мама, папа, сестра, брат, бабушка, дедушка и проч.),он сразу же признается банком нарушителем договора. Этим человек создает потенциальную опасность для сохранности секретной информации, о неразглашении которой он подписывал договор. К таким клиентам применяются строгие меры:

- Приостановление в обслуживании счета,

- Начисление штрафа,

- Отказ в возмещении убытков,

- Расторжение договора на пользование картой,

- Занесение человека в «черный список» с последующим отказом в обслуживании и предоставлении других услуг.

Бесполезно 16

Занятно 20

Помогло 38

Можно ли сообщать номер карты?

Нет никакой опасности в том, что владелец карты кому-то сообщит ее номер. Владение данной информацией не принесет никакой пользы злоумышленникам.

К тому же номер карты многие и так сообщают в различных жизненных ситуациях. Например, если один человек занял у другого небольшую сумму денег, но когда подошел срок возвращать долг, то у него не нашлось купюры в 100 рублей. В этом случае должнику достаточно попросить номер карты, и перечислить деньги на ее счет.

Единственное, что не стоит делать, так это доставать свою карту и позволять фотографировать ее номер. Разумеется, это будет быстрее, чем продиктовать цифры. Но все же не стоит забывать, что увидевший карту человек сможет заметить CVC-код, расположенный на обратной стороне.

Не имеет особого значения для мошенников имя и фамилия держателя карты. Ее также можно сообщать при необходимости.

Мошеннические схемы с данными банковских карт

Гуляющих по сети «схем» такое огромное количество, что даже 20-ти страниц не хватило для перечисления всех способов. Тем не менее, мошенники действуют чаще всего однотипно — соответственно, и пользуются они одними и теми же популярными схемами. Их всего три:

Скамминг. Суть его очень проста: на банкоматы в пределах какого-либо района устанавливаются скам-устройства. Это такие небольшие «накладки», замаскированные под банкомат, их устанавливают на клавиатуру терминала и на считывающий карточку механизм.

Таким образом мошенники получают магнитную полосу вашей карты и PIN-код. Далее на «пластик» с помощью специального устройства наносится магнитная полоса с данными от вашей карты. На этом схема завершается — скопированным пластиком можно в любом банкомате перевести от вашего лица деньги.

Определенный процент пользователей не успеет вовремя заметить фальшивость сайта и введут свои данные от карточки. В результате у преступника в результате «рыбной ловли» появится с десяток полностью готовых для использования наборов данных. Этого достаточно для оплаты покупок в сети интернет, например. Этот и вышеуказанный способы мошенники выделяют в один общий вид преступной деятельности — так называемый «кардинг».

Социальный инженеринг. Под этим словом подразумевается классическое мошенничество с использованием, скажем так, театральных возможностей самого преступника. Именно социальным инженерингом занимался, к примеру, известный литературный персонаж Остап Бендер.

Преступники могут: представиться сотрудником банка и просить под благовидным предлогом сообщить важные данные, представиться близким человеком (сыном, братом и так далее), внезапно попавшим в беду — для спасения нужно перевести деньги на определенную карту в срочном порядке, создать собственное сообщество в «Одноклассниках» или «ВК», раздающее минизаймы под очень маленькие проценты — с каждого нового пользователя для якобы отправки денег будут просить фотографии лицевой и обратной стороны карты. В общей сложности именно социальный инженеринг предоставляет огромное количество схем для мошенничества, и перечислить все способы обмана здесь просто невозможно.

За какими реквизитами охотятся?

Реквизиты — это всё, что написано на карте: номер из 16 цифр, имя и фамилия владельца, срок действия и трехзначный код безопасности на обратной стороне. Для удобства мы отнесём к реквизитам и смс-код, который присылает вам банк, когда вы платите в интернете или переводите деньги.

По правилам платёжных систем реквизиты нельзя сообщать посторонним. Если банк узнает, что ваши реквизиты попали в чужие руки, то сразу заблокирует карту. Однако кое-что сообщать всё-таки можно.

Разберёмся на примере, какую информацию содержит Ваша пластиковая карта.

-

Наименование и/или логотип банка-эмитента – наименование и/или логотип банка, выпустившего платёжную карточку.

-

Чип – микросхема, вшитая в пластик и выполняющая ту же роль, что и магнитная полоса, т.е. обеспечивающая проведение расчётов с помощью платёжной карточкой.

-

Номер карточки – 16 цифр, идущих в ряд.

-

Имя и фамилия держателя платёжной карточки.

-

Срок действия – указывается на карточке в формате ММ/ГГ и показывает до какого момента времени (включительно) действительна карта.

-

Бренд платёжной системы.

-

Магнитная полоса – полоса, содержащая необходимые данные для проведения расчётов с использованием платёжной карточки.

-

CVV2 (CVC2) – трехзначный код на оборотной стороне карточки, обеспечивающий дополнительную безопасность, предназначенный специально для проведения расчётов в сети.

-

Полоса для подписи – место, где держатель ставит свою подпись.

Как узнать владельца карты по номеру карты Сбербанка

Если номер карточки принадлежит Сбербанку, некоторую информацию о получателе денег найти все-таки удается.

Дистанционные банковские сервисы Сбербанка предусматривают раскрытие части сведений, которые помогут удостовериться, что платеж идет в правильном направлении.

Узнать имя по номеру карты Сбербанка, а так же отчество и начальную букву фамилии клиента можно при заполнении формы онлайн-платежа:

- через личный кабинет интернет-банка;

- в мобильном приложении банка Сбеа.

Используя другие платежные сервисы, удается уточнить регион и платежную систему получателя, а в итоге по карточным Сбербанка можно узнать:

- Регион.

- Платежная система.

- Имя.

- Отчество.

- Начальную букву фамилии.

Это достаточная информация, чтобы убедиться в том, что платеж оформлен правильно, но недостаточно, чтобы раскрыть личность человека, баланс его счета, получить доступ к его деньгам.

Остается еще возможность попытаться узнать фамилию получателя по карте, попросив сотрудника банка оформить перевод на карточку. Когда оператор переспросит сведения о клиенте, чтобы сверить данные и подтвердить платеж, можно сказать, что в платеже больше нет необходимости.

Решаясь на такой способ проверки, нужно учитывать, что способ связан с некоторым обманом или недоговоренностью. Если есть острая потребность в выявлении мошенника, лучше обратиться в правоохранительные органы, либо предложить банку самостоятельно проверить номер, не выходя за рамки запрета распространения конфиденциальных данных.

Что делать, если мошенники узнали номер вашей карты?

Для ответа нужно представлять себе сам процесс воровства денег. Ведь после того, как злоумышленнику становится доступна информация о пластике, ему еще нужно как-то обзавестись вашей полной фамилией.

Ни в коем случае не делитесь с чужими незнакомыми людьми своими паспортными данными! Это касается и фамилии. Если эта информация еще недоступна преступнику, вероятность того, что он сможет наугад определить вашу фамилию, минимальна. А ваша задача заключается только в том, чтобы не проговориться.

Но что делать, если уже и полная фамилия известна преступнику? В таком случае срочно звоните на горячую линию Сбербанка по номеру 8800-555-5550 или +7 (495) 500-55-50. Попросите сотрудника банка заблокировать ваш пластик. И будьте готовы назвать кодовое слово или словосочетание (контрольная информация, как правило, выглядит как ответ на вопрос по типу «девичьей фамилии матери»).

Да, вы потеряете немного времени, совершая звонок и, затем, перевыпуская карточку. Но ведь лучше так в обмен на гарантию полной безопасности, чем пустить все на поток, рискуя в любую минуту оказаться без средств на карте.