Если купили товар без ндс а возврат поставщику делать тоже

Содержание:

- 1. Покупатель является плательщиком НДС

- Возврат товара упрощенцем ндс

- Коды операций в декларации по НДС

- Бухгалтерский и налоговый учет операций возврата денежных средств

- Особенности возврата товара с НДС при УСН для ИП

- Возврат товара поставщику в 1С (8.3) в 2019 году

- Авансы при УСН доходы

- Как сделать возврат товара от покупателя в 1С БП 3.0?

- Сроки оформления и хранения

- НДС при возврате товара от покупателя

- Каким образом можно вернуть приобретенную продукцию ненадлежащего качества обратно поставщику?

- Как осуществить передачу товара надлежащего качества обратно в магазин законным способом?

- Правовые основы для возврата товара

1. Покупатель является плательщиком НДС

1.1. Товары приняты на учет покупателем

В соответствии с НК РФ суммы НДС, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, подлежат вычету в случае возврата этих товаров продавцу (в том числе в течение действия гарантийного срока) или отказа от них.

Согласно НК РФ указанные вычеты сумм НДС производятся на основании счетов-фактур.

В соответствии с п. 3 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость (далее – Правила ведения книги продаж), утвержденных Постановлением Правительства РФ от 26.12.2011 г. N 1137 (в ред. от 29.11.2014 г.) (далее – Постановление N 1137), регистрации в книге продаж подлежат составленные и (или) выставленные счета-фактуры во всех случаях, когда возникает обязанность по исчислению НДС в соответствии с НК РФ, в том числе при возврате принятых на учет товаров.

Таким образом, по возвращенным товарам, ранее принятым на учет покупателем, соответствующийсчет-фактуру продавцу этих товаров выставляет покупатель, являющийся налогоплательщиком НДС. Покупатель регистрирует этот счет- фактуру в своей книге продаж. Такой счет-фактура является документом, служащим основанием для принятия к вычету НДС у продавца в порядке, установленном ст. 172 НК РФ.

Полученный счет-фактуру продавец регистрирует в книге покупок (п. 2 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость (далее – Правила ведения книги покупок), утвержденных Постановлением N 1137).

В соответствии с НК РФ вычеты сумм налога, указанных в НК РФ, производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров, ноне позднее одного года с момента возврата.

1.2. Товары не приняты на учет покупателем

При возврате товаров, не принятых покупателем на учет, выставление счетов-фактур покупателями Правилами ведения книги продаж не предусмотрено.

В соответствии с п. 3 ст. 168 и НК РФ при изменении стоимости отгруженных товаров, в том числе в случае уточнения их количества, при наличии договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на такое изменение, продавец выставляет покупателю корректировочный счет-фактуру. Корректировочный счет-фактура выставляется не позднее пяти календарных дней, считая со дня составления документов.

Учитывая изложенное, при возврате части товаров, не принятых покупателем на учет, продавцу следует выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем.

На основании НК РФ при изменении стоимости отгруженных товаров в сторону уменьшения, в том числе в случае уменьшения количества (объема) отгруженных товаров, вычетам у продавца этих товаров подлежит разница между суммами налога, исчисленными исходя из стоимости отгруженных товаров до и после такого уменьшения.

Основанием для принятия к вычету НДС у продавца является выставленный им корректировочный счет-фактура (абз. 3 НК РФ).

Данная позиция подтверждается Письмом Минфина РФ от 30.03.2015 г. N 03-07-09/17466.

Несмотря на то, что по общему правилу вычеты по корректировочным счетам-фактурам можно применить в течение трех лет с момента составления корректировочного счета-фактуры, в случае возврата товаров — принять к вычету перечисленный в бюджет налог продавец сможет только в течение одного года с момента возврата, после отражения в учете соответствующих операций по корректировке ( НК РФ).

Для применения вычета корректировочный счет-фактуру продавец регистрирует в своей книге покупок при возникновении права на вычет НДС по такому счету-фактуре (п. 12 Правил ведения книги покупок).

Если покупатель возвращает товар не в периоде отгрузки, а позже, вычет продавец может применить не ранее периода возврата товара после составления корректировочного счета-фактуры. При этом уточненную декларацию по НДС за период, в котором произведена отгрузка, представлять не нужно.

Возврат товара упрощенцем ндс

Журнал «РНК» № 8, Апрель 2021 Учет возврата товара для целей НДС и налога на прибыль основан на совершенно разных критериях. Для НДС важен статус покупателя и тот факт, принял ли он товар на учет. Для налога на прибыль имеет значение, когда происходит возврат и какой товар возвращается: качественный или бракованный. Удобные схемы помогут вам не запутаться, когда как действовать.

Но можно ли оптовику в этой ситуации принять НДС к вычету, что для этого надо сделать и как это отразить в бухгалтерском учете? Отвечают эксперты службы Правового консалтинга ГАРАНТ Елена Мельникова и Михаил Аксенов.

Коды операций в декларации по НДС

В некоторых разделах декларации по НДС есть графы c названием «Код операции». Это такие разделы, как:

- раздел 2 – заполняется налоговыми агентами;

- разделы 4-6 – заполняются организациями и ИП, у которых были экспортные операции;

- раздел 7 – заполняется организациями и ИП по операциям, не подлежащим налогообложению (освобождаемым от налогообложения), операциям, не признаваемым объектом налогообложения, операциям по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ, а также по суммам оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше 6 месяцев.

Как видим, с определенными кодами в декларации отражаются не обычные операции по реализации товаров на территории РФ, а «особенные» НДС-операции.

Все коды операций по НДС приведены в приложении № 1 к Порядку заполнения декларации (утв. Приказом ФНС от 29.10.2014 № ММВ-7-3/).еть коды для декларации по НДС с расшифровокой

Если в декларации не заполнить необходимые коды, то декларация не пройдет форматно-логический контроль и не будет принята налоговым органом.

Бухгалтерский и налоговый учет операций возврата денежных средств

В бухгалтерском учете при возврате денежных средств используется проводка, зеркальная той, которой денежные средства принимались к учету:

- Дт 51 К 62 — приход денежных средств;

- Дт 62 Кт 51 — возврат денежных средств.

В налоговом учете:

- УСН: зачисление денежных средств отражается в налогооблагаемых доходах по дате поступления денежных средств на расчетный счет, при возврате — налогооблагаемые доходы сторнируются датой возврата;

- ОСНО: зачисление и возврат перечисленных по ошибке денежных средств не отражается.

ВОЗВРАТ ИЛИ ОБРАТНАЯ РЕАЛИЗАЦИЯ

Возврат – это передача товара от покупателя к продавцу в случае выявления фактов ненадлежащего исполнения продавцом своих обязанностей по договору купли-продажи, перечисленных в Гражданском кодексе РФ или в Законе о защите прав потребителей, если покупатель физ. лицо. Все остальное – обратная реализация.

Таблица 1. Основания, по которым можно провести операцию на возврат товара.

| Операция | Статус | Основание возврата | Документы на возврат | Тип проводок |

| Возврат | Юр.лицо | Товар не соответствует по:

|

Накладная по форме ТОРГ-12 с пометкой «возврат», если товар принят покупателем;Накладная по форме ТОРГ-2, если товар не принят покупателем;Акт по форме ТОРГ-2 – на отечественные товары;Акт по форме ТОРГ-3 – на импортные товары. | Сторно реализации |

| Физ.лицо | Товар не подошел по:

Осуществление возврата товара без НДССам же товар может возвращаться без НДС поставщику, если клиент находится на упрощенке, или, как правильно назвать, УСН. Счёт-фактура в данном случае не выписывается. Поставщик не производит зачет налога из бюджета, а просто напросто его теряет. Также может произойти и обратная ситуация. Поставщик, работая на упрощенке, не является плательщиком НДС. Клиент, оформляя своему поставщику бумаги по факту возвращения товара, может упустить налог. При покупке этого товара НДС в бюджет не был уплачен, а покупатель при возврате продукта всё равно платит косвенный налог. Ситуации с возвратом товара без НДС разделяют на три типа:

Когда два партнёра работают по ЕНВД, то возврат товара от покупателя без НДС происходит по общему правилу. Это рассмотрим ниже в статье. |

Особенности возврата товара с НДС при УСН для ИП

Для ИП

(индивидуальных

предпринимателей) и компаний,

работающих на упрощенной

системе, не важно, какой режим использует

их партнер. Это не оказывает влияния на

учет при УСН

Для компаний, которые

функционируют на ОСН, имеет значение,

работает ли партнер на упрощенке, платит

ли сбор.

Если лицо покупает

что-либо у компании на ОСН, то для продавца

не важна система обложения партнера.

При реализации он начисляет налоги, а

покупатель учтет товары по правилам на

упрощенке. Сложности появляются при

возвращении объекта, который принимался

к учету. Эта операция имеет название

обратной реализации.

Так как право

собственности перешло покупателю, при

возврате оно возвращается продавцу. У

последнего возникает покупка продукта,

а у покупателя – продажа. Тогда продавцу

было бы более выгодно купить товар с

налогом, чтобы поставить его к вычету.

Но, так как упрощенец не платит сбор,

продавец на ОСН может выписать

корректировочную СФ, где отражена

разница, на которую снизилось количество

продукции и цена, сумма входного сбора.

Исправления в первоначальный документ не вносятся, но перед выпиской корректировочной СФ фирма на ОСН должна получить сведения, которые обосновывают возврат.

Возврат товара поставщику в 1С (8.3) в 2019 году

В программах 1С 8.3 и 1.С 8.2 предусматривается целый список причин, по которым продукция может быть возвращена обратно продавцу. Среди них истекший срок годности, брак, качественные характеристики (например, не тот материал) либо, если это прописано в контракте, нереализованная часть товара.

Возврат товара поставщику отражается в документе, названном так же, как эта процедура обозначена в проводках 1С: Бухгалтерия 3.0. Он формируется либо полностью вручную, либо на основании документа поступления продукции, подлежащей возврату.

Ситуации бывают разные, так же как и порядок работы бухгалтеров. Поэтому здесь приведены схемы действий по реализации обоих способов. Хотя вообще, если выполнять процедуру на основании поступления, то времени уходит меньше, да и в целом это проще.

1. Порядок оформления.

Открываете вкладку «Покупки», где можно увидеть возвраты, которые уже были выполнены до этого момента.

Наименование собственной организации, к примеру «Магазин № 23», вписывается в шапке бланка. Есть еще поле «Подразделение», но его можно оставить пустым, если такого деления не предусмотрено.

Здесь же указывается контрагент, у которого приобретена продукция, подлежащая возврату с оформлением процедуры через 1C. Еще необходимо в списке для выбора найти и кликнуть документ, по которому был получен товар, но если в шапке что-то вы заполнили неверно, то искомый документ может не отразиться.

Следующий шаг — внесение данных в таблицу. Выбираете для себя способ выполнения процедуры (ручной либо автоматический). Последний гораздо проще, открывается через вкладку «Заполнить» и может быть проделан двумя способами.

Можете выбрать позицию «Заполнить по поступлению» — тогда в таблицу упадут данные из вписанного в самом начале в шапку документа. Есть еще позиция «Добавить из поступления» — тогда в дополнительном окне для выбора отразятся все имеющиеся поступления от контрагента, которому вы оформляете возврат.

Иными словами, в первом случае информация по поставкам берется лишь из документа, заявленного в шапке, а во втором — из всех, что еще есть в базе данных. В рассматриваемом примере будет использован первый способ.

В таблице на экране появляется, например, строка с данными, озаглавленная «Конфеты «Батончик». Если отправить обратно продавцу нужно только часть поставки по этой позиции, данные таблицы редактируются, это действие доступно.

Теперь остается внести в таблицу сведения о таре. Если, к примеру, вы возвращаете напитки в металлических кегах, то на них тоже оформляется возврат, как и на саму продукцию. Последний шаг — указать в разделе «Расчеты» номера счетов, которые будут задействованы в процедуре. Есть еще поле «Дополнительно», в нем вы можете указать данные о грузоотправителе и грузополучателе.

2. Нюансы проводок в 1С.

Когда документ будет сформирован и проведен, в 1С 8.3 образуются три проводки.

Заполнение счета-фактуры

Для формирования счета-фактуры на имя контрагента прямо в документе есть специальная кнопка в левом нижнем углу.

Оформление на основании поступления

Таким способом пользоваться удобнее, и при этом меньше риск случайного введения ошибочных данных.

Заходите в «Покупки», там вам нужна вкладка «Поступление (акты, накладные)».

Появится список документов. Вам нужен тот, по которому вы собираетесь проводить процедуру возврата. Открываете его и через вкладку «Создать на основании» переходите на первую позицию «Возврат товара поставщику».

Если идти таким путем, то здесь автоматически отразятся все сведения, которые были вами введены в документ в первом примере. Вся информация по продукции доступна для корректировки — удалите то, что вам не нужно, либо впишите недостающие позиции. Снова нажмите «Заполнить», выберите «Добавить из поступления» и возьмите данные из документов поступления.

Авансы при УСН доходы

Отметим, что проблемы с возвратом аванса в «упрощенке» (признание расхода) могло и не быть. Если бы финансовые ведомства раз и навсегда определили, что полученные денежные средства в счет предстоящей реализации (аванс) не учитываются в доходах организации, тогда и возврат их не нужно было бы отражать в расходах, учитываемых при расчете единого налога.

В порядке действия ст.252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком. При этом расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

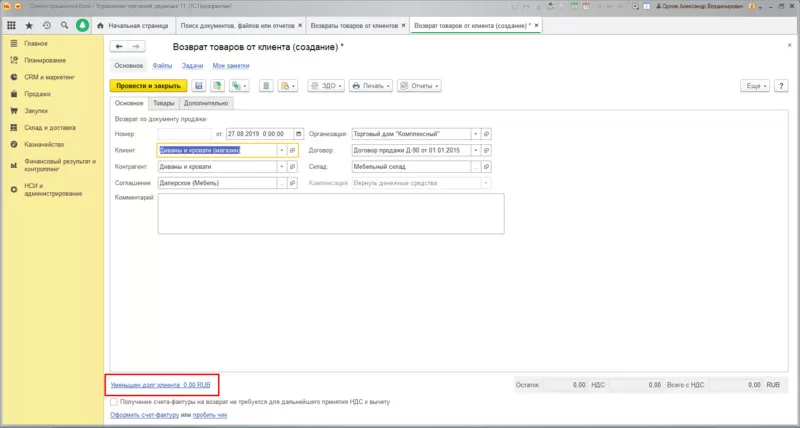

Как сделать возврат товара от покупателя в 1С БП 3.0?

В каких случаях можно произвести возврат товара и денег

Покупатель может вернуть товар, если нарушаются условия договора (не качественный товар, не указанное количество, недостающие комплектующие, ассортимент) Также товар можно вернуть по согласию сторон. Если товар уже приобрели (провели все документы реализации), то нужно произвести обратную реализацию, если же процедуру возврата товара решили произвести до того, как его поставили на приход, то продавцу достаточно будет сделать исправительные документы.

В программе 1С Бухгалтерия 8.3 для подобных ситуаций создается документ “Возвраты от покупателей”.

Документ обычно создается на основе существующей реализации документа.

Важно помнить: возврату подлежат только товары, услуги возврату не подлежат

Табличная часть документа будет уже заполнена всеми данными (они подтягиваются с самой реализации). Возврат также может быть и частичным, в этом случае часть данных достаточно будет поправить вручную.

В зависимости от ситуации, указываем данные в графах: “Возвратная тара” и “Счета расчетов”.

Если мы сделаем документ возврата на основании “Отчета о розничных продажах”, то сможем создать “Расходный кассовый ордер”.

Для “Возврата товаров от покупателя” доступны несколько печатных форм: “Возврат от покупателя”, Справка-расчет ”Рублевые суммы документа в валюте” и “Счет-фактура от поставщика”.

Также в 1С Бухгалтерии 8.3 на основе этого документа мы имеем возможность создать несколько связанных документов: “Выдача наличных”, “Отражение начисление НДС”, “Отражение НДС к вычету”, “Платежное поручение”, “Списание с расчетного счета”, “Счет фактура выданный”, “!Счет-фактура полученный”.

Если покупатель товара работает с НДС:

В данном случае покупатель предоставляет накладную и счет-фактуру с налогом. Именно на основании этих документов мы создаем Возврат от покупателя. Далее программа генерирует проводки по возврату товара, они будут отображаться красным, так как это отмена сделки:

- Дт 90.02 Кт 41.01 – сторно реализация;

- Дт 62.01 Кт 90.01, Дт 62.02 Кт 62.01 – сторнируются операции по взаиморасчетам с покупателем;

- Дт 90.03 Кт 19.03 – сторно НДС, после этого на 19 счете отражается дебетовое сальдо.

Создается приход по регистру НДС предъявленный.

После того, как мы зарегистрируем счет-фактуру на возврат, формируются проводки принятия НДС. Из регистра “НДС предъявленный” сумма НДС будет переведена в регистр “НДС покупки”. В независимости от того, когда проходила реализация товара, она будет отражена в “Книге покупок текущего периода”.

Текущим периодом данная операция также отобразится в регистрах налога на прибыль

В последствии в 1С Бухгалтерия 8.3 реализация текущего периода будет уменьшена на возвращаемую сумму, а затраты текущего периода уменьшатся на стоимость возвращаемого продукта.

Если покупатель работает без НДС

Налоговый кодекс не дает права на вычет НДС при возврате товара покупателем с использованием ОСНО. Согласно Министерству финансов, если покупатель использует освобождение от НДС или находится в специальном налоговом режиме, продавец выставляет корректировочный счет-фактуру.

Если нам нужно отразить возврат не принятого на учет товара в 1С Бухгалтерия 8.3

В том случае, когда покупатель не успел принять товар к учету и решил его вернуть, он обязан показать его на балансе и, достигнув договоренности, вернуть поставщику.

Учет возврата товара продавцом напрямую зависит от данных факторов:

- Частичный возврат средств оформляется корректировочным счетом (корректировка реализации);

- Министерство финансов рекомендует отражать полный возврат путем записи вашего собственного счета-фактуры в Книге покупок.

Если нам нужно отразить частичный возврат продавцу

В данном случае нам нужно будет проделать следующие шаги:

- Отражаем поступление товара — по качеству:

- Возвращаем бракованный товар

- Мы оставляем в документе ту часть товара, которую необходимо вернуть.

Если нам нужно отразить частичный возврат покупателю

Мы отразим следующее: корректировку покупки, изменим количество в документе и выставим “Корректировочный счет-фактуру”.

Списание НДС в 1С Бухгалтерия 8.3 происходит автоматически при формировании записей “Книги покупок”. Обычно этот документ оформляется в последний день отчетного периода. Счет-фактуру мы увидим в “Книге покупок” текущего периода, но только на дату формирования записей Книги покупок.

Сроки оформления и хранения

ООО «Поставка товара» поставило мячи 02.08.2019 в количестве 100 штук. Бухгалтер сделал соответствующие записи:

- Дебет 0 105 00 340 Кредит 0 302 34 730 — спортивные мячи приняты к учету на сумму 60 000 рублей;

- Дебет 0 302 34 830 Кредит 0 201 11 000 — денежные средства в сумме 60 000 руб. были перечислены с расчетного счета.

07.08.2019 выяснилось, что продавец поставил 30 футбольных мячей и 70 баскетбольных.

Бухгалтер составил проводки на возврат товара поставщику: Дебет 0 302 34 830 Кредит 0 105 00 440 — составлен акт возврата на сумму 18 000 рублей (стоимость одного мяча, умноженная на количество = 600 руб. × 30 шт.).

Параллельно бухгалтер подготовил:

- Претензионное письмо в произвольном виде с подробным описанием сути претензии.

- Возвратную накладную по форме ТОРГ-12, утвержденную Постановлением Госкомстата России от 25.12.1998 № 132 (ОКУД 0310001).

- Акт на возврат товара поставщику.

Гражданский кодекс предусматривает конкретные сроки оформления процедуры (ст. 477 ГК РФ):

- для продукции без срока годности — не позднее двух лет с момента поставки;

- для товаров с указанным сроком годности — не позднее истечения установленного срока.

Хранить документы, подтверждающие, что продукцию вернули, придется не менее 5 лет. На основании Федерального закона № 402 от 06.12.2011, в организации должен быть утвержден порядок хранения бухгалтерских документов. Ознакомьте ответственное лицо с утвержденным порядком под подпись.

Однако не всегда брак или несоответствие товара могут быть обнаружены при осмотре.

Возможен ли возврат, если право собственности уже перешло? Какие документы оформлять на возврат товара поставщику? Какие проводки на возврат товара должен сделать бухгалтер? Ответы на эти вопросы можно найти в статье.

Оформление возврата товара зависит от его причины и времени передачи права собственности. Если продавец может заменить порчу, доукомплектовать, переупаковать поставку, возвращать товар не потребуется.

Но отказ покупателя принять поставку означает, что договор купли-продажи расторгнут, что должно найти отражение в учете сторон.

Рассмотрим, как отражаются в учете операции по возврату ТМЦ по наиболее частым основаниям.

Первый контроль товара должен быть выполнен сотрудниками компании в момент его принятия на склад. Если обнаружены какие-либо отклонения от заказа, то сразу составляется акт по форме ТОРГ-2 (ТОРГ -3 для импортных предметов).

- Накладная на возврат товара поставщику имеет свой уникальный номер и дату составления.

- В верхней части документа указываются реквизиты организации грузоотправителя, осуществляющей возврат товара. Обязательными реквизитами являются ИНН/КПП, юридический адрес, банковские реквизиты организации (БИК, корреспондентский и расчетный счет).

- В графе «Грузополучатель» необходимо указать реквизиты организации — поставщика товара.

- В графе «Адрес доставки» указывается пункт разгрузки на территории поставщика, данный адрес может отличаться от юридического адреса организации.

- Графа «Поставщик» заполняется по аналогии с графой «Грузополучатель» с указанием всех необходимых реквизитов. Поставщиком в данном случае будет выступать организация, осуществляющая возврат товара.

- Графа «Плательщик» часто совпадает со строкой «Грузополучатель». В строке также отражаются реквизиты и наименование организации.

- Графа «Основание» служит для отражения причины возврата товарно-материальных ценностей. Например, это может быть договор поставки или дополнительное соглашение. При заполнении данной графы необходимо указать дату и номер документа-основания.

- В табличной части накладной на возврат товара поставщику следует указать описание товара, который подлежит возврату. Обязательными реквизитами для заполнения являются:

- Наименование, характеристика, сорт товара;

- Единица измерения;

- Вид упаковки;

- Количество;

- Цена.

В последнем столбце графы подбивается общая сумма по количеству и цене.

В конце табличной части указываются общее количество и сумма возвращаемого товара.

- Накладная на возврат товара поставщику заверяется подписями уполномоченных лиц организаций грузоотправителя и грузополучателя.

Бланк по форме ТОРГ-12 допускает прием товарно-материальных ценностей по доверенности с указанием реквизитов организации-доверителя, а также ФИО и должности лица, получившего доверенность.

- На готовом бланке по форме ТОРГ-12 проставляются печать организации и дата составления накладной на возврат товара поставщику.

НДС при возврате товара от покупателя

Эта ситуация, рассматривается законодателями только, как обратная реализация (в примере возвращается вся партия целиком), то товар в будущем будет продаваться, а начисление налога при этом происходит, как при рядовой операции продажи.

Зеркально обратную операцию осуществляет и покупатель, бывший по предыдущему договору поставщиком. Он приходует товар и принимает к вычету сумму налога, уплаченную в бюджет ранее, регистрируя ее в книге покупок. Поскольку эта сумма фигурировала в книге продаж, то впоследствии она перекрывается.

Рекомендуем прочесть: Какие Документы, Представляемые Заявителем Для Получения Государственной Услуги По Аттестации Врачей, Провизоров, Средних Медицинских И Фармацевтических Работников На Присвоение, Подтверждение Квалификационных Категорий

Каким образом можно вернуть приобретенную продукцию ненадлежащего качества обратно поставщику?

Плохое качество товара заказчик может обнаружить и при получении, и после, и в процессе самой эксплуатации или реализации.

Статье 476 ГК РФ гласит нам, что продавец целиком и полностью несет ответственность за дефекты в товаре, если будет доказано, что эти дефекты имели место быть до момента получения партии покупателем, или по причине, возникшей до момента получения.

Продавец, который предоставляет гарантию качества на свой товар, отвечает за все его недостатки, если не может предоставить доказательную базу о том, подтверждающую что дефекты образовались уже после реализации товара заказчику по нижеописанным причинам:

- были нарушены правила эксплуатации изделия;

- имело место неправильное хранение изделий или изделий;

- присутствовали действия третьих лиц;

- возникли обстоятельства непреодолимой силы.

Если дефекты обнаружились во время использования изделия

Статья 477 ГК РФ гласит, что в случае обнаружения брака в процессе пользования, изделие возможно вернуть в следующие сроки:

- До 2-х лет со дня покупки (на продукты, не имеющие сроки хранения либо гарантии), если товар пересылался почтой, то со дня получения покупателем груза.

- До дня, когда истекут сроки гарантии на изделие.

- До дня, когда истекут сроки хранения на товар.

- Бывает так, что гарантия, зафиксированная в договоре, действует меньше двух лет, а недостатки обнаружились после того, как гарантия закончилась, но двух лет со дня приобретения еще не прошло. В этом случае продавец продолжает нести ответственность за возможные дефекты изделия, если покупателю удастся доказать, что изъяны появились до получения им товара.

Возврат по достигнутому взаимному соглашению

Если потребитель приобрел товар хорошего качества, а продавец ни каким образом не нарушал обязательства по договору купли — продажи, то у потребителя не будет законных оснований на возврат товара, ни полный, ни частичный.

При таких условиях для возврата можно составить новый договор для поставки, где покупатель уже выступит в роли продавца, и наоборот. Теоретически, такие варианты возврата тоже возможны, но на практике встречаются редко. Это связано с тем, что в таком случае реализацию в обратном порядке может нести некоторые денежные потери первичному поставщику.

Замена какого товара и когда возможна

Изделие непродовольственного плана хорошего качества, а значит без веских оснований для возврата, можно поменять на другое, но только при розничной торговле. Это правило действует для юридических лиц.

Заменой может стать аналогичный товар, но другой формы, иного цвета, другой комплектации. В статье 502 ГК РФ для такого обмена обозначен срок 14 дней со дня совершения покупки.

Что необходимо сделать, чтобы осуществить обмен:

- Уведомить продавца об обнаружении недостатков в покупке. Если этого не сделать, то продавец на законных основаниях сможет отказать в последующем рассмотрении проблемы. Да и покупатель не сможет найти доказательства в свою защиту.

- Продавцом должна быть обеспечена сохранность вещей, то есть должно проводиться ответственное хранение. Даже не смотря на то, что товар с дефектами.

Когда поставщик согласен с тем, что покупка оказалась с браком, то необходимо составить нижеследующие документы:

- ТОРГ -12 наличие брака (форма, согласно которой должны оформляться накладные по возврату);

- ТОРГ-2 Акт, в котором указана информация о выявленных недостатках.

Нюансы ситуации с возвратом изделия исключительно для устранения обнаруженных дефектов.

В описанной ситуации в отдельном порядке оговаривается срок, в который исправление дефектов будет произведено. Если возможна немедленная починка изделия, то можно обойтись и без оформления документов на возврат.

Такие возвратные документы нужны в случаях, когда продавец не признает наличие брака, или отказывает в законном праве на возврат товара при обнаружении в нем дефектов.

В качестве доказательств могут быть приняты:

- Заключение от экспертов.

- Документ, в котором запротоколирован отбор проб изделия.

- Приглашение для продавца на возможное участие в экспертизе.

- Заявление — претензия.

- Акт о недостатках (лишь в случаях, подтвержденных законом).

Как осуществить передачу товара надлежащего качества обратно в магазин законным способом?

Вернуть товар надлежащего качества поставщику возможно только через обратную реализацию. В этом случае, право собственности будет переходить от покупателя к поставщику.

В случае, когда покупатель приобретает товар хорошего качества и поставщик исполняет все свои обязательства, обозначенные в договоре купли-продажи, то у покупателя не возникает оснований для отказа от покупки и ее возврата.

Именно поэтому, если покупателю и поставщику удается договориться о возврате купленного товара, то требуется заключение нового договора. В нем уже покупатель и поставщик будут меняться местами, так же в нем должны быть указаны все причины возврата продукции, условия этого процесса и стоимость возвращаемого товара.

Про НДС

Существует четкий порядок по вычету НДС по возвращенным (приобретенным товарам) и по оприходованию, при обязательном наличии счета–фактуры, который подтверждает цену вышеуказанных товаров. Эта процедура проходит необходимую регистрацию в специальной книге покупок. Подробнее об этом можно из письма УМНС по г. Москва от 18.03.2003 №24-11/14735, и письма от 27.11. 2003 г. №24-11/66327.

Если покупатель не является плательщиком НДС и совершает возврат качественного товара продавцу, то стоимость возвратного товара не будет включать в себя НДС. Соответственно, поставщик не сможет по возвращаемому товару, поставить к вычету НДС у себя.

Основания для возврата качественного товара поставщику:

- статья 460 ГКРФ — Если правами на продукцию обладают другие лица.

- статья 464 ГКРФ — Если продавец в срок не представил сопроводительные документы и все комплектующие к товару.

- статья 466 ГКРФ — Количество товара оказалось меньше, чем было оговорено.

- статья 468 ГКРФ — Если не соблюден ассортимент товара.

- статья 480 ГКРФ — Если товар не в полной комплектации.

- статья 482 ГКРФ — Если упаковочный материал не соответствует требованиям, которые установлены законом или договором.

Этот перечень может быть продолжен, если в договоре, к примеру, указан определенный срок для передачи сопроводительных документов поставщиком. Если этот срок будет нарушен, то покупатель имеет полное право оформлять возврат покупки.

Важно! Дополнительные условия всегда фиксируются в договоре между сторонами. Но по предварительной договоренности между обеими сторонами, продукция может быть возвращена и без очень серьезных оснований

К примеру, оформить возврат можно, если у покупателя не получается реализовать товар в оговоренные сроки.

Порядок возврата:

- Для начала поставщику отправляется уведомление, что присланная продукция не соответствует определенным критериям и требованиям заказчика.

- Затем нужно дождаться согласия поставщика на возврат товара.

- Далее надо выяснить, есть ли законные основания для возврата или необходимо будет заключение дополнительного соглашения по сделке.

Правовые основы для возврата товара

Передача покупки между сторонами сделки регулируется договором поставки (ст. 506 ГК РФ). Допускается передача по месту приобретения той продукции, которая поставлена контрагенту фактически. Согласно ГК РФ в числе причин могут указываться следующие:

- приобретенное не соответствует заявленному качеству (ст. 475);

- поставленный ассортимент не соответствует документам (ст. 468);

- количество (объем) поставленного объекта оказалось меньше указанного в документах значения (ст. 466);

- контрагенту не переданы необходимые документы по поставленному объекту (ст. 464);

- упаковка продукции выполнена не по установленным требованиям или отсутствует необходимая тара (ст. 482).

Получатель, обнаруживший неисполнение (исполнение ненадлежащего качества или объема) поставщиком условий соглашения в части сроков поставки, комплектности, качественных характеристик поставляемой продукции, вправе отказаться от выполнения договорных требований в отношении изделий, по которым соответствующие требования нарушены. Подобный отказ может явиться основанием для возврата продукции.

Облагается ли НДС возврат товара продавцу — неплательщику НДС?

Тот факт, что продукция не соответствует условиям соглашения, может выявляться в ходе ее приемки или позже в результате обнаружения скрытых дефектов. Поэтому в учете потребителя товары могут быть как оприходованы, так и нет. Реализатору направляется документ о расхождениях (акт) с приложением претензии на возврат полученного.

В числе условий для возвращения может быть оговоренное в договоре право контрагента вернуть приобретенное, не реализованное им в течение оговоренного срока после поставки, или право на обратную передачу по взаимной договоренности участников сделки.

В таких ситуациях по соглашению о поставке применяется обратная реализация полученного, но теперь поставщик выступает в роли покупателя, а предыдущий покупатель – поставщика.