Индивидуальный пенсионный план сбербанка: обзор трёх программ накопления пенсий в нпф банка

Содержание:

- Как получить сведения о накоплениях умершего?

- Виды индивидуальных планов, условия предоставления

- Особенности изменений в ИПП «Целевой» Сбербанка в 2021 году

- НПФ Сбербанк онлайн личный кабинет — вход, регистрация

- Преимущества и недостатки карты Сбербанка

- Негосударственные программы

- Выбор программы НПФ

- Как досрочно снять деньги

- Условия получения пенсии «Сбербанка»

- Программы НПФ Сбербанк

- Индивидуальный инвестиционный план Универсальный

- Кому выгодна индивидуальная пенсионная программа?

Как получить сведения о накоплениях умершего?

Если человек, накапливающий деньги на пенсию, умирает, право на собранные средства переходит правопреемникам усопшего.

Узнать, сколько денег оставил умерший, и получить причитающуюся сумму можно только после подачи в фонд заявления соответствующей формы, а также необходимых дополнительных документов.

Выплачиваются накопления наследнику или наследникам не ранее, чем через полгода после смерти держателя. В большинстве случаев процесс приходит к завершению не ранее, чем через 7 месяцев. Это время необходимо администрации НПФ Сбербанка для изучения вопроса. Если принимается положительное решение, заявитель получает уведомление о том, что он может получить причитающуюся ему сумму. Также заявителя уведомляют, если результат отрицательный.

Если нужно получить информацию о том, сколько накоплено на счету ПФ умершего, есть несколько вариантов обращения:

- по СНИЛС усопшего в режиме онлайн;

- обратившись лично в один из упомянутых выше офисов;

- посредством портала Госуслуг;

- через банковское учреждение.

Российское законодательство обязывает НПФ Сбербанка выплачивать накопительную часть пенсии, если у клиента есть на это законное право:

- При наступлении пенсионного возраста либо при досрочном завершении трудовой деятельности;

- При получении клиентом группы инвалидности.

Получение накопительной части пенсии доступно вкладчикам НПФ Сбербанка тремя способами:

- Полной суммой накоплений. Такой вариант предусматривает получение клиентом накопительной части при достижении пенсионного возраста, или если присвоена группа инвалидности, подтверждена недееспособность, а также положена лицам, чей трудовой стаж меньше минимального. Получить накопления вправе и наследники, если смерть владельца счета наступила уже после назначения пенсии.

- Равными долями в течение жизни. Назначается при условии, что сумма накопительной пенсии превышает 5% от ее страховой части;

- На протяжении 10 лет ежемесячными выплатами. Назначается исключительно клиентам, достигшим пенсионного возраста, при условии нахождения на счете перечисляемых работодателем взносов, материнского капитала, других депозитов.

Чтобы получить пенсионные накопления, придется подать документы в офисе, на электронный почтовый ящик НПФ Сбербанка или отправить заказное нотариально заверенное письмо с уведомлением почтой.

После рассмотрения запроса разовую выплату получают наличными курьерской доставкой, на счет в банке либо в почтовом отделении.

Виды индивидуальных планов, условия предоставления

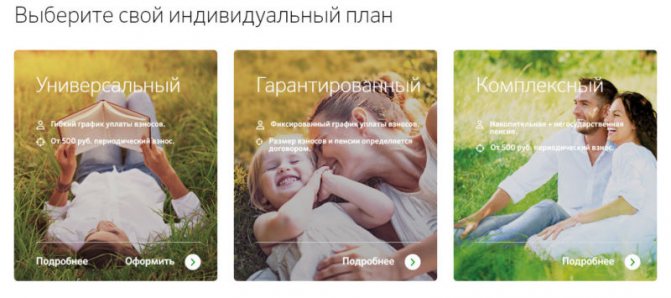

Пенсионная программа Сбербанка включает 3 типа формирования дополнительного дохода:

- универсальный;

- гарантированный;

- комплексный.

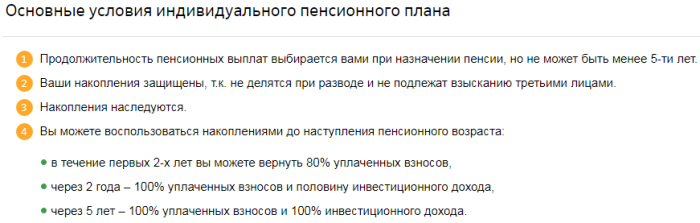

Параметры выглядят так:

- Первоначальные вложения – минимум 1500 руб., периодические – от 500 руб.

- Произвольная периодичность уплаты взносов.

- Пенсия выплачивается в течение 5 и более лет.

- Накопления наследуются, не подлежат разделению при бракоразводном процессе и взысканию 3-ми лицами.

- Возможность возврата до 15 600 руб. в год при оформлении СНВ.

- При досрочном востребовании накопления можно получить в 80-процентном объеме в течение первых двух лет, через 2 года − в размере 100% уплаченных взносов и половины от суммы инвестиционного дохода, либо через 5 лет, тогда возврат будет осуществлен в полном объеме.

Суть гарантированного плана заключается в том, что клиент делает взносы, размер и график которых зависит от величины желаемых пенсионных выплат.

Аналогично предыдущей стратегии физическое лицо получает негосударственную пенсию согласно подписанному договору софинансирования. Также совпадают условия досрочного возврата накопленных средств.

Размер первоначального и регулярного взносов идентичны. Периодические пополнения происходят согласно действующему контракту. Срок пенсионных выплат – от 10 лет.

Комплексный индивидуальный план заключается в переносе пенсионных накоплений в негосударственный ПФ Сбербанка и оформлении ИПП. В результате пользователь получает накопительную и негосударственную пенсию. В остальных моментах стратегия аналогична первому варианту.

Оформить онлайн можно только универсальный пенсионный план. Остальные виды доступны для открытия в офисе НПФ Сбера или банковском отделении. За исключением комплексного варианта (нужен СНИЛС) открыть ИПП можно по паспорту РФ.

Перечисление средств на счет карты клиента происходит ежемесячно. Если размер выплат ниже установленных ПФР, то пенсия может выплачиваться раз в 3 или 6 месяцев.

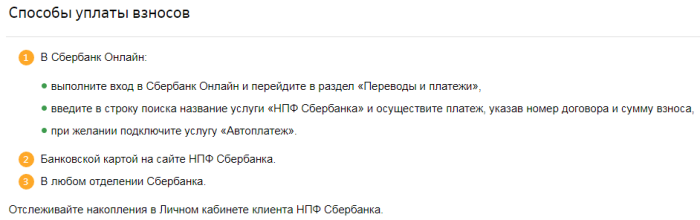

Уплату взносов можно проводить несколькими способами:

- через Сбербанк Онлайн;

- банковской картой на портале фонда;

- при помощи банкомата, терминала;

- через корпоративный счет организации-работодателя с указанием наименования получателя, БИК, корсчета, РС, ИНН, КПП.

Особенности изменений в ИПП «Целевой» Сбербанка в 2021 году

С середины февраля 2021 года Сбербанк объявил о запуске новой версии индивидуального пенсионного плана «Целевой». Изменения дают возможность клиентам в более комфортных условиях накапливать свою будущую пенсию.

В чем произошли изменения:

- Уменьшился минимальный размер первоначального взноса. Если в 2018 году он составлял 3000 руб., то сейчас планка снизилась до 2 000 руб. Минимальная сумма повторных взносов осталась на прежнем уровне – 1 000 руб. По-прежнему клиент сам устанавливает график выплат – от систематических до периодических.

- НПФ Сбербанка гарантирует доходность и безубыточность долгосрочных накоплений независимо от ситуации на рынке. Такая уверенность НПФ, являющейся уникальной особенностью новой ИПП, заключается в том, что фонд установил минимальный размер негосударственной пенсии. При этом учитывается нормативная доходность. Фактически, она будет выше при получении дохода от инвестиционной деятельности фонда. Нормативная доходность рассчитывается с учетом того, что пенсионный счет клиента будет пополнятся ежемесячно минимум на 1 тыс. руб. и в год составит 12 тыс. руб.

Специалисты НПФ сделали предварительные расчеты по новому плану. К примеру, если женщина 35 лет начнет вносить на пенсионный счет каждый месяц по 2000 руб., то после 60 лет она сможет накопить примерно 1,54 млн. руб. Из этой суммы инвестиционный доход составит 0,94 млн. руб.

НПФ Сбербанк онлайн личный кабинет — вход, регистрация

Негосударственный пенсионный фонд обладает личным кабинетом. Это система удаленного обслуживания, позволяющая получать необходимую информацию через Интернет. Теперь пользователям не нужно лично посещать отделения для проверки состояния договора или просмотра накопительного счета. Достаточно авторизоваться в учетной записи посредством своего компьютера или мобильного устройства. Чтобы пользоваться кабинетом НПФ, нужно обладать стабильным сетевым подключением, учетной записью и устройством, через которое осуществляется подключение к Интернету.

Какими возможностями обладает кабинет НПФ? Прежде всего, сервис помогает просматривать состояние заключенного договора. Электронная версия документа всегда хранится в учетной записи и доступна для отображения. Также персональный раздел содержит актуальную информацию, касающуюся обязательного пенсионного страхования.

При необходимости пользователь способен подключить мобильные уведомления. Услуга оповещений позволяет незамедлительно узнавать статус пополнения счета или успешных начислений. На прикрепленный сотовый телефон будут поступать сообщения СМС, содержащие информацию об индивидуальном счете.

Дополнительной возможностью сервиса ДБО является оплата взносов. Участники фонда переводят средства безналичным способом – посредством пластиковой карты Сбербанка. Это удобный вариант совершения платежа, осуществляющийся мгновенно и не предусматривающий наличия дополнительных комиссионных сборов.

Несколько лет назад кабинет НПФ отличался недружелюбным интерфейсом, однако сегодня разработчики предусмотрели удобное управление, позволяющее быстро разобраться со всеми возможностями сервиса. Все блоки отсортированы по разделам, поэтому даже начинающие вкладчики смогут совершить необходимые действия. Если с использованием сайта возникают любые затруднения, рекомендуется обратиться в раздел поддержки. Консультанты всегда готовы рассмотреть ваше обращение и предоставить подробный ответ. Поддержка пользователей проводится совершенно бесплатно.

Для получения перечисленных возможностей необходимо авторизоваться. Посещение учетной записи осуществляется на официальном сайте НПФ Сбербанка. Если кабинет отсутствует – требуется пройти предварительную регистрацию. Такая процедура занимает всего несколько минут.

Преимущества и недостатки карты Сбербанка

Преимущества оформления пенсии на карточку Сбербанка

Часто пожилые люди не могут самостоятельно выходить из дома, некоторые из них становятся прикованными к постели. У родственников, в связи с этим, возникает много проблем, среди которых ежемесячная доставка пенсии. Если потратить время и оформить пенсионную карточку Сбербанка, то затруднений в получении денег не возникнет в течение длительного срока действия карты. Это явный плюс.

Еще одним положительным моментом является то, что помимо использования банковской карточки как средства оплаты, ее можно привязать к номеру своего мобильного телефона. Это позволяет пользоваться услугами Сбербанк-онлайн, который представляет мини-офис. Здесь в любое время дня и ночи можно оплатить коммунальные услуги, любые счета, в том числе за телефонные разговоры. Можно оформить автоплатеж, и деньги в установленный день будут перечисляться с пенсионного счета в распоряжение УК или оператора связи. Сбербанк-онлайн поможет разместить остаток денег на вклады и получать ежемесячно по нему проценты.

Карточку можно привязать к номеру своего мобильного телефона — это позволит пользоваться услугами Сбербанк-онлайн

Клиентам Сбербанка, чей возраст превышает 55 лет, предоставляются вклады на особых условиях. Например, при вложении своих сбережений по программе «Сохраняй» можно получить максимальный процент вне зависимости от вложенной суммы. При размещении денег на минимальный срок 1-2 месяца процент составит 4,5%, на максимальный срок 1-2 года – 5,75%.

| Особые условия процентной ставки по месяцам | |||||

|---|---|---|---|---|---|

| Срок (мес.) | 1-2 | 2-3 | 3-6 | 6-12 | 12-24 |

| Ставка (%) | 4,5 | 4,8 | 5,35 | 5,65 | 5,75 |

При оформлении пенсионных выплат через Сбербанк имеются и другие преимущества:

- надежность. Данный банк является наиболее крупным и существует достаточно давно, обязательства по его вкладам гарантированы государством. У Сбербанка большое количество клиентов, которые также доверяют ему свои средства;

- доступность. Располагаются отделения по всей территории России. В крупных городах они имеют шаговую доступность. К тому же получить свою пенсию, имея на руках карточку Сбербанка, можно в любом его банкомате. Их большое множество не только в самих офисах, но и в торговых центрах, на станциях метрополитена;

- бонусы. При безналичной оплате своих покупок пенсионер получает на счет бонусные баллы, которые впоследствии можно использовать при совершении платежей. Начисляется некоторыми партерами Сбербанка до 20% от величины потраченной суммы;

- информативность. Узнать о размере выплачиваемых пенсионных начислений и обо всех доплатах можно заказав справку в отделении Сбербанка или в банкомате. Документ предоставляется бесплатно.

Преимущества карточки от Сбербанка для пенсионеров

К минусам можно отнести следующее:

- многие пожилые граждане страдают забывчивостью и поэтому хранят ПИН-код вместе с карточкой. При попадании ее в чужие руки они облегчают жизнь мошенникам. Если сразу не сообщить о пропаже, можно лишиться всех своих средств;

- при использовании карты требуется знать ПИН-код. Хотя он и состоит из 4-х цифр, которые придумывают сами клиенты при получении карточки, случается, что пожилые люди забывают его. Таким образом, распоряжение деньгами становится недоступным на то время, пока не будет введен правильный ПИН-код.

- существуют некоторые места, где оплата карточкой не принимается. Требуется только наличность;

- имеется ограничение по снятию наличности как в кассе банка, так и в банкомате. Без процентов разрешается получить 50 тыс. рублей. При снятии сверх данной суммы придется оплатить 0,5%.

Недостатки карточки от Сбербанка для пенсионеров

Перевод пенсии на карту Сбербанка имеет большие преимущества. Не надо проводить время в очередях или подстраивать свою жизнь под строго установленную дату получения пенсии. Картой можно расплачиваться без обналичивания, но если понадобится иметь при себе денежные купюры, то получить их можно в любом банкомате Сбербанка, которые расположены в больших количествах в шаговой доступности.

Негосударственные программы

Накопленную часть пенсии, которая сформировалась на счете гражданина, можно перевести в негосударственный пенсионный фонд Сбербанка. Для этого понадобится:

- Подать заявление на перевод накопленной части одним из 3-х способов: в отделении ПРФ, онлайн на портале Госуслуг, лично в многофункциональном центре. Допускается направить письмо в адрес ПФР с заявлением, которое заверяет нотариус.

- Подать заявление в Сбербанк на заключение договора об обязательном пенсионном страховании в НПФ. Для этого следует обратиться в ближайшее отделение банка. Прийти с паспортом и СНИЛСом.

- Заявление о переводе накопленных средств в Сбербанк следует подавать до 31 декабря текущего года, чтобы договор вступил в силу до конца отчетного периода. Накопления и данные о клиенте поступят в НПФ до 31 марта следующего календарного года, при одобрении пенсионного фонда РФ.

То, какой будет ваша негосударственная пенсия, зависит от ваших действий. Клиент самостоятельно определяет размер взносов и периодичность их внесения. У граждан есть возможность вернуть 13 % из средств, направленных на пополнение накопительного счета, в виде налогового вычета. Все суммы направленные на счет НПФ Сбербанка инвестируются для их максимального прироста, с учетом наименьшего риска для участников проекта.

В Сбербанке для будущих пенсионеров разработаны два индивидуальных пенсионных плана:

- Универсальный.

- Целевой.

Универсальный

Универсальный пенсионный план можно оформить на сайте НПФ Сбербанка или в отделениях банка. При себе у клиента должен быть паспорт.

Этот тип ИПП характеризуется такими параметрами:

| Параметр | Значение |

| Первичное пополнение | От 1,5 тыс. рублей |

| Последующие пополнения | Минимум 500 рублей |

| Периодичность пополнения | Произвольная |

| Период выплат пенсии | |

| Порядок передачи накоплений | По наследству, не делятся при разводе и не могут взыскиваться третьими лицами |

| Досрочный вывод средств со счета | В течение 2-х лет: 100 % взноса, 50 % инветсдохода После 5 лет: 100 % взноса, 100 % инвестдохода |

| Дополнительные выгоды | Возможность вернуть 13 % от взносов, но в размере не больше 15,6 тыс. рублей в год. |

Целевой

Целевой пенсионный план можно оформить в отделениях Сбербанка. Клиенту понадобится паспорт. Этот тип ИПП характеризуется такими параметрами:

| Параметр | Значение |

| Первичное пополнение | От 2 тыс. рублей |

| Последующие пополнения | Минимум 1 тыс. рублей |

| Взнос для формирования личных средств | 1,5 % |

| Срок выплат пенсии | 15 лет, что обязательно прописывается в договоре |

| Порядок передачи накоплений | По наследству, не делятся при разводе и не могут взыскиваться третьими лицами |

| Досрочный вывод средств со счета | В течение 2-х лет: 80 % взноса. После 2-х лет: 98,5 % взноса, 50 % инвестдохода. После 5 лет: 98,5 % взносов и 80 % инвестдохода. |

| Дополнительные выгоды | Возможность вернуть 13 % от уплаченных взносов, но в размере не больше 15,6 тыс. рублей в год. |

При пополнении в течение года на 12 тыс. прогнозируемая доходность составляет на 2021 год 3,5 %. Но Сбербанк за счет инвестирования увеличивает вашу прибыль.

Выбор программы НПФ

В НПФ Сбербанка можно оформить следующие виды договоров:

- ОПС – договор обязательного пенсионного страхования.

- ИПП – индивидуальный пенсионный план.

- КПП – коллективный пенсионный план.

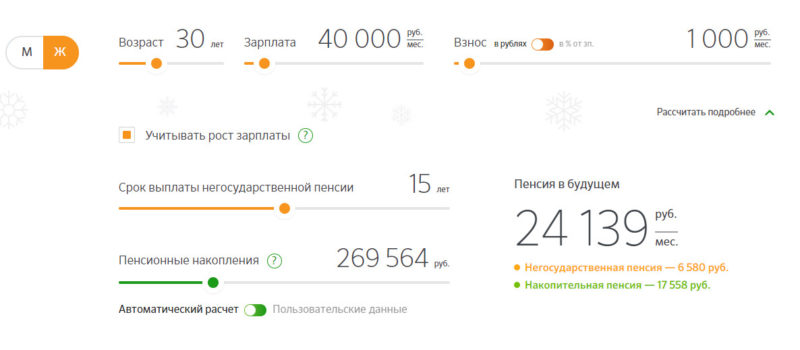

Размер негосударственной пенсии в Сбербанке будет зависеть от доходов страхователя, самого фонда и выбранной программы. На сайте НПФ и Сбербанка есть калькулятор расчета пенсии. С помощью него страхователь может рассчитать, каким будет его негосударственная пенсия при достижении определенного возраста. Расчет на калькуляторе – бесплатный.

Обязательное пенсионное страхование

ОПС – это договор обязательного пенсионного страхования. Он предусматривает возможность перевести 6% накопительной части в негосударственную организацию. Одной из таких компаний является НПФ Сбербанка.

До 2014 года накопления переводились на счета частных фирм и индексировались в зависимости от их доходности. Но с 1 января 2014 года все 22% пенсионных отчислений автоматически перечисляются в страховую часть из-за моратория Правительства РФ. То есть, в НПФ Сбербанка в 2020 году индексируются те накопления, которые страхователи успели накопить до введения моратория. До введения моратория накопительную часть пенсии вместе со страховой перечислял работодатель.

Оформление ОПС через «Госуслуги»

В 2020 году оформить ОПС можно только через «Госуслуги» или отделения Пенсионного фонда России. Перейти в НПФ Сбербанка в банковских филиалах с 1 января 2019 года невозможно. Чтобы оформить заявление через «Госуслуги», необходимо:

- Войти в систему.

- Перейти на вкладку «Услуги».

- Выбрать «Пенсия, пособия и льготы».

- Нажать на вкладку «Установление пенсии».

- Выбрать «Перевод с одной пенсии на другую».

- Нажать на «Личное посещение ПФР» (если нет электронной подписи) или «Электронная услуга» (при наличии ЭЦП).

Переход в негосударственный фонд в ПФР

При переходе в НПФ через отделения ПФР России требуется взять с собой паспорт и СНИЛС. На сайте ПФР или через «Госуслуги» можно записаться на прием онлайн (например, по талону «Перевод с одной пенсии на другую»).

В ПФР клиенту необходимо оформить заявление на перевод накопительной части пенсии в Сбербанк. Услуга предоставляется бесплатно. Для перехода в НПФ из государственного фонда требуется внести свои данные в анкете, расписаться в договоре о переходе в сбербанковский фонд, а также подтвердить операцию спустя 2-3 дня, ответив на звонок из ПФР.

Сотрудники госфонда проверяют все заявление о переводе накопительной части пенсии в частные финансовые компании. Если страхователь не подтвердит свои намерения перейти в НПФ, в заявлении будет отказано.

Узнать о состоянии своего договора можно по телефону горячей линии НПФ Сбербанка: 8(800)555-55-50 (или по номеру 900). Линия поддержки работает круглосуточно. Для получения точных данных о состоянии договора клиентам фонда необходимо пройти идентификацию: назвать ФИО, номер СНИЛС (он же номер договора), паспортные данные. В случае отказа от предоставления личных данных в получении сведений о состоянии лицевого счета будет отказано.

Индивидуальный пенсионный план

В отличие от ОПС, формированием индивидуального пенсионного плана страхователь занимается самостоятельно, независимо от работодателя. Клиент НПФ Сбербанка сам выбирает периодичность взносов и их величину.

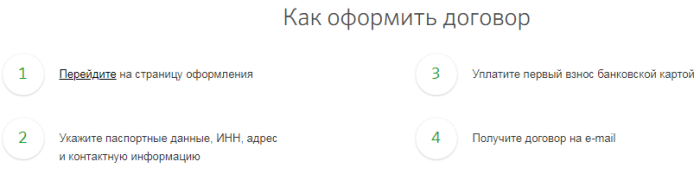

Чтобы оформить ИПП, необходимо:

- прийти в офис банка и написать соответствующее заявление;

- обратиться в филиал негосударственного фонда в Москве;

- заполнить заявку на сайте Сбербанка или в личном кабинете.

Быстрее всего оформить индивидуальный план онлайн, в личном кабинете. Для этого требуется:

- Войти в личный кабинет.

- Перейти на вкладку ИПП на главной странице фонда и нажать кнопку «Оформить».

- Заполнить данные.

- Оплатить не менее 1500 рублей.

- Выбрать условия взносов (сумма, периодичность).

- Подтвердить соглашение.

Минимальный срок оформления ИПП составляет 5 лет. По истечении этого срока, если ИПП не был расторгнут, соглашение продляется на тот же период.

Корпоративные пенсионные программы

КПП – особый вид договора, который работодатель оформляет для себя и своих сотрудников. В рамках этого соглашения можно заключить коллективный страховой план для каждого работника фирмы. Отличие между ИПП и КПП в том, что по индивидуальному пенсионному плану взносы оплачивает сам страхователь, а при подписании договора КПП – работодатель.

Чтобы узнать сумму накоплений по коллективному тарифному плану, необходимо войти в личный кабинет страхователя. В случае увольнения с работы корпоративный договор с конкретным работником расторгается.

Как досрочно снять деньги

Предусмотреть все события в жизни невозможно. Иногда клиент хочет досрочно расторгнуть договор и снять деньги, накопленные за предыдущий период. Расчет суммы к возврату основан на длительности сотрудничества:

- Для клиентов, выбравших «Универсальный» план, после 5 лет отчислений и хранения средств на счету выплачивают 100% от суммарных перечислений и инвестиционного дохода. Через 2 года после открытия счета вернут всю перечисленную ранее сумму плюс половину от заработанного на инвестициях дохода.

- Если выбран тариф «Целевой», вкладчику вернут только 80% от перечисленных взносов при досрочном закрытии в течение ближайших двух лет. На половину инвестиционного дохода и 98,5% от перечисленной суммы вправе рассчитывать клиенты, хранившие сбережения от 2 до 5 лет. При хранении средств более 5 лет выплачивают 98,5% перечисленных ранее сумм плюс 80% от заработанного на инвестировании.

Исходя из предложенных правил, владеть счетом в рамках ИПП выгоднее в течение длительного периода, от 5 лет и более.

Условия получения пенсии «Сбербанка»

Мероприятия, направленные на социальную и материальную поддержку, мотивацию сотрудников, развитие корпоративной культуры и оказание помощи неработающим пенсионерам банка, подчиняются единому «Положению о социальных гарантиях и материальной поддержке сотрудников отделений Сбербанка».

Рис. 1. Пенсионный проект является одной из составляющих социальной программы банка

Несмотря на единую внутреннюю корпоративную политику, предусматривающую общий подход к реализации социально-ориентированных программ, каждый филиал банка разрабатывает свои стандарты в части обеспечения пенсионеров из числа бывших сотрудников.

Среди единых правил, относящихся к пенсионному обеспечению работников «Сбербанка», можно выделить общие требования к стажу и наступления права на получение выплат.

Получить корпоративную пенсию «Сбербанка» можно при:

- наличии 15-летнего общего стажа работы в системе Сбербанка;

- непрерывного банковского стажа 5 лет непосредственно перед выходом на заслуженный отдых.

Узнайте, какой стаж нужен для оформления страховой пенсии.

Право на получение выплат возникает при:

- достижении пенсионного возраста;

- выходе на заслуженный отдых досрочно по предложению службы занятости;

- выходе на пенсию по инвалидности при условии, что статус инвалида был присвоен во время работы в банке.

Главное условие для назначения корпоративной банковской пенсии – участие работника в любой индивидуальной программе НПФ «Сбербанка».

Независимо от выполнения условий по назначению негосударственной пенсии, пенсионеры «Сбербанка» получают:

- единовременное материальное вознаграждение при выходе на заслуженный отдых, которое рассчитывается дифференцированно;

- ежемесячную доплату.

Кроме этого, отдельные филиалы проплачивают полностью или частично пенсионерам лечение, операции, реабилитацию, возмещают раз в год стоимость путевок в санатории, пансионаты, профилактории, дома отдыха.

Корпоративные программы «Сбербанка»

Возможность участия в программе работник «Сбербанка» получает, проработав в структуре не менее 3 лет. Первые взносы банк за сотрудника вносит по истечении 7 лет непрерывной работы в банке.

Работник имеет право самостоятельно выбрать пенсионную программу, предлагаемую ПНФ «Сбербанк». В дальнейшем компания перечисляет средства на именной счет сотрудника 1 раз в год по итогам работы.

Примечание! Корпоративная программа не распространяется на сотрудников Правления банка.

В настоящее время негосударственный фонд «Сбербанк» предлагает 5 видов корпоративных программ.

Рис. 2. Программы фонда для корпоративных клиентов

Однако для сотрудников собственной структуры предлагаются индивидуальные планы, с условиями которых можно познакомиться только после введения на сайте фонда уникального кода.

Узнать свой уникальный код работник банка может как в буклете фонда, которые распространяются непосредственно по месту работы, так и в личном СМС-сообщении, электронном письме. То есть, работают общие планы для большинства сотрудников и индивидуальные для отдельных работников.

При заключении индивидуального договора оговариваются основные условия, в том числе размер платежей, после чего открывается лицевой счет, на который в дальнейшем и перечисляются дополнительные взносы работодателя.

Основные правила участия прописаны в пенсионных правилах Акционерного общества «Негосударственный Пенсионный Фонд Сбербанка».

Скачать пенсионные правила НПФ «Сбербанк». Актуальны на 2019 г.

Программы НПФ Сбербанк

В настоящее время НПФ Сбербанк готов предложить своим клиентам две крупные программы:

- клиенты могли перевести накопительную часть пенсии в фонд, данные средства инвестируются в различные консервативные инструменты для получения максимальной прибыли – впоследствии из этих взносов формируется страховая часть пенсии, которая платиться вместе с государственной;

- клиент совместно с менеджером фонда составляет программу инвестирования в будущую пенсию.

На 2017-2019 год Правительство опять «заморозило» накопительную часть пенсии, поэтому работодатель не будет производить перечисления на счет фонда. Следовательно, для клиентов НПФ Сбербанка единственный вариант гарантированно увеличить будущую пенсию – участвовать в программе по формированию негосударственной пенсии.

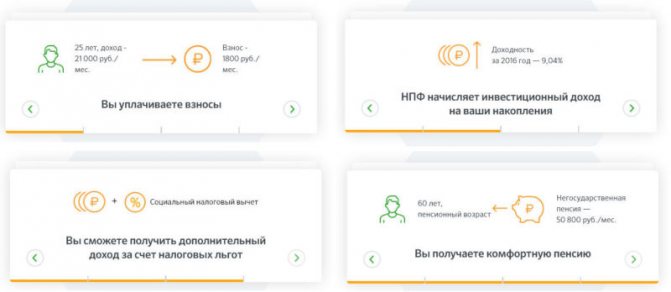

Суть программы заключается в следующем:

- клиент совершает периодические отчисления на свой лицевой счет;

- НПФ Сбербанк инвестирует эти отчисления в соответствии с выбранной программой и увеличивает их сумму;

- когда клиент выходит на заслуженный отдых, он оформляет заявление в НПФ Сбербанк на получение негосударственной пенсии.

Рассмотрите возможность формирования негосударственной пенсии в НПФ Сбербанк, т.к. на данный момент накопительная часть, перечисляемая работодателем заморожена Фактически это означает, что клиент фонда будет получать две пенсии: от государства и накопленную самостоятельно.

Дополнительные плюсы:

- возможен возврат произведенных вложений: через 2 года – произведенные взносы и 50% накопленного дохода, через 5 лет – все взносы и весь инвестиционный доход;

- вы можете оформить социальный вычет в размере 13% от суммы перечислений на свой лицевой счет (максимум – 15,6 тыс. рублей в год);

- вы можете назначить наследников, и в случае вашей смерти накопления будут переданы им.

Сбербанк предлагает три варианта индивидуального пенсионного плана:

- Универсальный – клиент пополняет счет на произвольную сумму в любой периодичности. Первоначальный взнос составляет 1500 рублей, последующие платежи – от 500 рублей. Срок выплаты будущей пенсии – от 5 лет.

- Гарантированный – в рамках плана составляет фиксированный график платежей исходя из желаемой суммы будущей пенсии. Размер взноса и последующих пополнений изменяются в зависимости от условий договора. Минимальный срок выплаты пенсии – 10 лет.

- Комплексный – договором устанавливается минимальная сумма пополнений в 500 рублей (первоначальный взнос – от 1000 рублей), в то же время клиент может вносить на счет любые платежи по произвольному графику. Срок выплаты пенсии – 5 лет и более.

Клиент НПФ Сбербанка может совместить обе программы – увеличение накопительной части пенсии и формирование собственной пенсии для максимизации будущих выплат.

Выберите наиболее подходящий вам индивидуальный пенсионный план, разработанный специалистами НПФ Сбербанк

Индивидуальный инвестиционный план Универсальный

В Сбербанке на сегодня действует только указанная программа, условия по ней самые лояльные — только один фиксированный взнос, а сроки и дополнительные платежи — на усмотрение клиента, называется такой план — Универсальный. До 2019 года клиенты могли выбрать еще между двумя вариантами ИПП:

- Гарантированный: гражданин назначает желаемый размер пенсии на определенный период (от 10 лет). Исходя из этого, составляется график пополнений с конкретными цифрами и периодичностью.

- Комплексный: гражданин переводит накопительную часть пенсии в Сбербанк и самостоятельно формирует взносы. По окончании договора, получает два вида пенсионного обеспечения.

Условия ИПП Универсальный

Оформить в негосударственном фонде Сбербанка можно на условиях:

- Первичное внесение: от 1500 рублей, если планируете копить всего год — не меньше 60 тыс. руб.;

- Пополнения: от 500 рублей;

- График: на усмотрение клиента;

- Срок выплаты пенсии: от 5 лет.

Управлять накоплениями в Личном кабинете НПФ Сбербанк также просто, как и оформить его там.

Универсальный ИПП, как и прочие, предусматривает право наследования, но запрещает передачу накоплений третьим лицам, например, при разводе. Также средства по Универсальному плану не могут быть арестованы или взысканы судебными приставами.

Если клиент пожелает расторгнуть договор по Универсальному плану досрочно, возврат денег осуществляется по таким принципам:

- По прошествии менее 2 лет: до 80% собственных вложений;

- 2-5 лет: все свои внесения и половину начисленного за этот период дохода;

- Свыше 5 лет: накопления и доход в полной мере.

По другим индивидуальным планам действуют аналогичные условия досрочного расторжения.

Как рассчитать пенсионный план

Чтобы определиться, стоит ли обращаться к ИПП, рекомендуется на калькуляторе Сбербанка предварительно рассчитать, какую сумму можно получить по окончании действия договора.

Рассчитать индивидуальный пенсионный план Сбербанка можно с помощью сервиса, расположенного на сайте. Указать нужно возраст, пол, величину заработной платы и размер ежемесячных внесений.

Рассчитать индивидуальный пенсионный план Сбербанка можно с помощью сервиса, расположенного на сайте. Указать нужно возраст, пол, величину заработной платы и размер ежемесячных внесений.

Рассчитать получится негосударственную пенсию и накопительную, которая начнет насчитываться после окончания моратория. Первая формируется из собственных отчислений, вторая – поступающих от работодателя — такова особенность работы калькулятора Сбербанка.

Рост инфляции по долгосрочным прогнозам, текущая прибыль фонда и иные необходимые параметры заложены в калькулятор, что позволяет рассчитать результат максимально точно. Принимать его как однозначный ответ нельзя, но он позволяет ориентироваться, на какие суммы стоит рассчитывать.

Как подключить пенсионный план

Оформить индивидуальный пенсионный план Сбербанка можно через несколько структур:

- Офисы Сбербанка;

- Офисы НПФ Сбербанк;

- Онлайн.

При личном обращении стоит взять паспорт и СНИЛС, которые нужны для заполнения заявления и подтверждения личности.

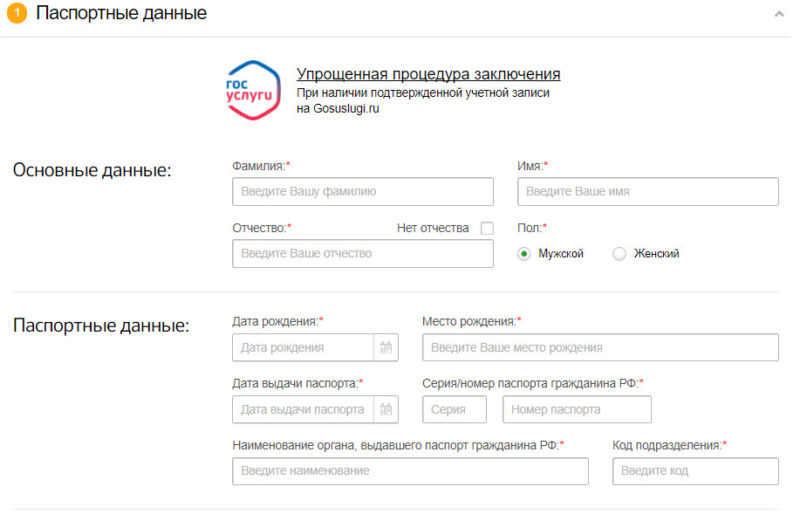

Чтобы подключить индивидуальный план онлайн, стоит определить программу на веб-сайте и кликнуть Оформить

Чтобы подключить индивидуальный план онлайн, стоит определить программу на веб-сайте и кликнуть Оформить

В появившейся анкете указать:

- Паспортные сведения;

- Телефон и контактная информация;

- Сведения о себе;

- Сумма первой оплаты.

После происходит подтверждение по СМС (ввод полученного кода). Далее предлагают изучить соглашение о сотрудничестве и поставить отметку о согласии с его условиями. Следующий шаг – оплата взноса путем перевода с карты. Перечисление выполняется на отдельной странице по технологии 3D-Secure, где требуется указать карточные реквизиты и подтвердить паролем, присланным из банка.

По желанию, на следующем этапе можно подключить автоплатеж с карты Сбербанка. Для этого указать сумму и периодичность списания с карточки Сбербанка. Если этого не сделать, оплачивать потребуется самостоятельно через Сбербанк Онлайн, банкомат, на сайте НПФ, в кассах Сбербанка. Также можно оформить переводы с зарплаты в бухгалтерии по месту работы.

Кому выгодна индивидуальная пенсионная программа?

Есть категории лиц, которым особенно выгодно оформление ИПП:

- Тем, у кого ежегодный доход превышает предельный базовый лимит отчислений в ПФ. На 2018 год он установлен в размере 1 021 000 руб. До этого предела отчисления проводятся по стандартной ставке 22%, свыше – 10%.

- Тем, у кого официальная зарплата ниже реальной (система «конвертов»).

- Лица, официально именуемые как «самозанятые граждане».

Для первой категории отчисления на государственную пенсию уменьшаются с ростом зарплаты и превышением предельной базы, а для второй – заниженный официальный доход не позволяет отчислять большую сумму в ПФР.