Регистрация закладной по ипотеке в мфц

Содержание:

Порядок (этапы) снятия обременения

Заемщику следует придерживаться нижеизложенного порядка, процедура снятия обременения по закрытой ипотеке в 2020 году происходит следующий образом:

- Уточнить, сколько осталось выплатить именно в дату погашения. Дело в том, что каждый день сумма будет увеличиваться, поэтому опираться надо только на свежие данные.

- Внести денежные средства на счет, с которого происходит оплата.

- Написать заявление на досрочное гашение кредита в офисе банка или заполнить его через Сбербанк-Онлайн. Дождаться списания.

- Проверить, что кредит закрыт. Желательно сделать это через пару дней после внесения окончательного платежа. Затем получить подтверждающую справку от кредитора.

- Собрать в Росреестр пакет бумаг, список которых подскажет специалист банка.

- Совместно с представителем кредитора договориться о дате посещения госорганов.

- Подать документы, заявление в МФЦ или Регпалату.

- В указанный срок получить выписку ЕГРН без отметки об ограничениях.

Документы для проведения процедуры

Снятие обременения с квартиры по ипотеке, выданной Сбербанком, требует предоставления подтверждающих бумаг. Для получения актуального перечня следует проконсультироваться с представителем банка. Список, приведенный здесь, является справочным:

- Закладная. Оригинал хранится в банке, на руки клиенту он не выдается. Представитель кредитора должен подготовить этот документ для передачи в Росреестр, где его аннулируют. На закладной проставляется отметка о полном гашении займа.

- Договор ипотеки (при наличии). Он оформляется не на все кредиты под залог недвижимости, но, если он был, один экземпляр должен храниться у клиента.

- Справка о закрытии кредита с отметкой о том, что залогодержатель не возражает против снятия залога.

- Документы, подтверждающие право собственности на недвижимость. Договор долевого участия, если от залога освобождается квартира в строящемся доме, или выписка ЕГРН на все остальные объекты.

- Паспорт.

- Квитанция об уплаченной госпошлине.

Заявление на осуществление данной операции

Заявление пишется непосредственно собственником жилья, подписывается им и заверяется сотрудником банка, который подтверждает исполнение обязательств по кредиту.

В заявлении следует указать:

- данные паспорта заемщика;

- адрес его прописки, контакты;

- сведения о банке;

- информацию о ссуде (номер и дата кредитного договора, сумма кредита);

- сведения о заложенном имуществе;

- пояснение об отсутствии взаимных претензий;

- просьбу снять залог.

Справка о снятии обременения

Справку о снятии ограничений следует заказать в отделении банка накануне. К моменту обращения в Росреестр она должна быть на руках у клиента.

В документе будут указаны сведения о займе и заложенной недвижимости, пояснение относительно согласия аннулировать обременение. В справке обязательно ставится синяя печать банка и подпись уполномоченного лица. Обычно через 3 дня после обращения она уже выдается клиенту.

Сроки снятия обременения

Кредитор совместно с Росреестром должны автоматически снимать ограничения с залоговых квартир. Учитывая загруженность государственных учреждений, заемщику рекомендуется позаботиться об этом вопросе самостоятельно. В противном случае высока вероятность, что запись о залоге так и не будет аннулирована в реестре недвижимости.

Если планируется продажа жилья, заняться подготовкой следует заранее. При оформлении заявления на досрочное погашение займа нужно сразу заказать и справку о снятии ограничений. После получения бумаг следует созвониться с представителями банка и договориться о встрече. Обычно уполномоченные лица кредитора имеют свое выделенное время посещения Росреестра, поэтому самостоятельно записываться в госорган не потребуется.

Регистратор выдаст расписку о принятии документов в работу, в которой указывается дата предоставления окончательных бумаг. Прежде чем подойти за ними, лучше уточнить готовность по телефону колл-центра или на сайте МФЦ (если вы сдавали документы у них).

После передачи полного пакета бумаг в течение 3 дней делается отметка об отмене ограничений. Для подтверждения этого факта необходимо заказать выписку ЕГРН, которая сейчас заменяет свидетельство о праве собственности, ведь все данные хранятся в электронном виде.

Особенности процедуры

Регистрация ипотеки — это завершающий этап приобретения недвижимости в кредит, представляющий собой включение данных о покупаемой недвижимости и условиях ее приобретения в базу единого государственного реестра. Эта процедура является подтверждением сделки на уровне государства и защищает права всех сторон ипотечного договора. Однако следует иметь в виду, что не всю недвижимость можно внести в единый Росреестр. К таким объектам относятся: дачи, земельные участки, являющиеся государственной собственностью, и участки, не выделенные из общественной собственности, помещения, предназначенные для ведения предпринимательской деятельности, изолированные комнаты. Также не регистрируются морские и воздушные суда, недвижимость, которую невозможно оценить в силу различных обстоятельств.

В зависимости от вида ипотеки различается и порядок ее регистрации.

Юридически выделяются 2 вида ипотеки:

- В силу договора. Залогом предоставляемого займа выступает имеющееся у заемщика жилье. При договорной ипотеке не требуется подтверждать цель, на которую берется кредит, а условия кредитования прописываются в отдельном договоре. Такой вид ипотеки является определенным риском для банка, так как он приобретает права на залоговое имущество только после того, как будет зарегистрирован договор ипотеки, что происходит в течение трех месяцев, отведенных законодательством. Чтобы обезопасить себя при договорной ипотеке, банки требуют у заемщика поручителей по кредиту и устанавливают повышенную процентную ставку на период регистрации договора.

- В силу закона. Наиболее распространенный вид ипотеки. При нем заемщик берет у банка кредит на покупку жилья, которое оформляется в собственность покупателя и одновременно становится обеспечительным залогом для взятых средств. Обязательными условиями являются смена собственника недвижимости и предоставление займа на покупку жилья из целевых средств банка, которые могут быть выданы заемщику только при предоставлении одного из следующих документов:

- договор долевого участия в строительстве дома;

- договор купли-продажи;

- договор переуступки прав на недвижимость.

Можно выделить 4 основных отличия одного вида ипотеки от другого:

- Присутствие представителя банка при регистрации ипотеки требуется только при кредитовании в силу договора;

- Ипотека в силу закона освобождает банк от уплаты госпошлины;

- При законной ипотеке залогом выступает жилье, приобретаемое на кредитные средства, а при договорной — любая недвижимая собственность заемщика;

- При законной форме регистрация ипотечного договора осуществляется одновременно с регистрацией права собственности заемщика на приобретаемую квартиру, а при договорной сначала регистрируется договор купли-продажи, а потом договор ипотеки.

Предлагаем ознакомиться: Освобождение от ндфл при заключении договора дарения между братом и сестрой

Сроки регистрации

Сроки регистрации ипотеки строго регламентированы федеральным законом «Об ипотеке» и зависят от вида недвижимости. Так, законодательство отводит 5 дней на регистрацию ипотеки на любое жилое помещение и 7 дней на нежилые помещения и земельные участки. Если же нежилое помещение или участок регистрируется на основании нотариально заверенной сделки, то срок регистрации также составляет всего 5 дней.

Следует иметь в виду, что проведение регистрации в Росреестре займет на 2 дня больше времени, если документы подаются в многофункциональный центр. Это дополнительное время отводится для курьеров, которые забирают документы из МФЦ и отвозят их в регистрирующий орган, а затем привозят назад.

Государственная регистрация закладной

Касательно государственной регистрации закладной, в законе сказано, что для придания данной бумаге ценности, достаточно лишь соблюдать все формальности во время ее составления между владельцем и банком. Государственная закладная регулируется законом об ипотеке, ознакомиться с которым настоятельно рекомендуется перед тем, как делать дальнейшие шаги.

Многие не знают о функциях и назначениях закладной, поэтому прежде чем оформлять ипотеку нужно досконально изучить этот вопрос. Закладная является ценной бумагой дающая право на имущество и регулируется законом. То есть с помощью данного документа банк подтверждает свои права на заложенное жилье в случае, если заемщик не способен погасить долг и нужно находить другие возможности для возврата кредита. Поэтому прежде чем начинать эту процедуру, нужно быть уверенным в возможностях погашения.

Зачем нужна закладая? Зарегистрировать закладную нужно в Росреестре через службу МФЦ

Оформление в Росреестре через МФЦ

Закладная по ипотеке оформляется сразу же с договором о кредите и регулируется законом. Прежде чем ставить свою подпись в контракте, необходимо проверить каждую позицию. Это позволит избежать противоречий, ведь несоответствие может привести к серьезным последствиям. В случае спорной ситуации, закладная находится в приоритете, а не ипотечный договор. Совершить регистрацию закладной можно в МФЦ (Многофункциональный центр) и там же получить консультацию по дальнейшим действиям.

Перечень документов для оформления залога:

- Паспорт;

- Оценка квартиры (ее стоимость);

- Договор о кредите;

- Договор долевого участия (ДДУ);

- Акт приема передачи.

В зависимости от ситуации, список документов может быть дополнен рядом справок и других бумаг. Также стоит отметить, что регистрация закладной в Росреестре является заключительной стадией при получении ипотечного кредита. Таким образом, процедура регистрации закладной является завершающей перед тем, как будет оформлена ипотека.

Совсем иначе обстоит дело, когда речь идет о регистрации владельцев закладной, данная операция выполняется в течение одного дня после обращения.

Регистрации в Росреестре подлежит только закладная по ипотеке. Ипотечный договор и договор купли-продажи регистрации не подлежат

Сроки возврата и продажи закладной по ипотеке

Закладная должна быть возвращена клиенту в течение месяца после того, как был погашен долг по ипотеке. Однако чаще всего возврат бумаги происходит уже через несколько дней. В ситуации, когда банк не спешит отдавать документ в срок под разными и часто придуманными предлогами – необходимо обращаться в суд, так как это серьезное нарушение, которое регулируется законом Об Ипотеке. Возврат закладной по ипотеке законному владельцу– это важный и серьезный шаг, поэтому не стоит бояться доказывать свою правоту.

Где и как сделать?

Гражданам, которые хотят получить в банке деньги для покупки недвижимого имущества, полезно знать, где и как оформить закладную на квартиру по ипотеке. Требования к составлению закладной при ипотеке приведены в Федеральном Законе «Об ипотеке».

Чтобы оформить такой документ, необходимо обратиться в банк, в котором планируется получение кредита.

Чтобы сделать закладную на квартиру по ипотеке, требуется:

- подготовить пакет документов;

- предоставить комплект бумаг специалисту банка;

- подписать закладную, составленную представителем кредитной организации;

- зарегистрировать документ в госструктуре.

Необходимые документы

Для оформления закладной требуется наличие ряда документов. Комплект бумаг может отличаться в разных кредитных организациях.

В стандартный пакет входят следующие документы:

- паспорт гражданина, желающего оформить ипотеку. Многие банки требуют от клиента постоянную прописку. Зарегистрироваться можно в покупаемой квартире. Паспорт подтверждает личность и прописку человека;

- отчет независимого эксперта-оценщика. Позволяет подтвердить рыночную стоимость жилья, предоставляемого банку в качестве залога. Оценку проводят специализированные компании, аккредитованные финансовым учреждением. Услуга эта является платной. Стоимость отчета варьируется от 2500 до 5000 рублей. Предоставить такой документ банку нужно в течение полугода после оформления;

- страховой полис на покупаемое недвижимое имущество. Если квартира сгорит или разрушится по другим причинам, страховая компания возместит банку оставшийся долг по ипотеке. Страховой полис является для кредитного учреждения гарантией погашения задолженности при любых обстоятельствах;

- договор купли-продажи квартиры, свидетельство о праве собственности либо выписка из ЕГРН. Эти документы подтверждают, что недвижимое имущество находится во владении заемщика;

- акт приема-передачи квартиры в случае покупки ее в новостройке;

- копия поэтажного плана помещения и кадастровый паспорт;

- ипотечный договор.

Среди дополнительных бумаг могут потребоваться следующие:

- свидетельство о браке;

- нотариальная доверенность;

- согласие супруга/супруги на совершение сделки;

- договор поручительства.

Оплата госпошлины и подписание договора

На базе предоставленных заемщиком документов банк готовит закладную. Оформляется она на специальном бланке. За составление закладной финансовые учреждения обычно плату не взимают.

Документ содержит ряд обязательных пунктов, реквизиты двух сторон, информацию о предмете обременения, ипотечном контракте. Заемщику нужно ознакомиться с текстом закладной перед ее подписанием

Стоит обратить внимание на достоверность и точность приведенных сведений

Регистрация

После подписания закладной ее нужно зарегистрировать. Только после этого она обретет юридическую силу и будет считаться официальным документом. Для этого необходимо обратиться в Росреестр с пакетом бумаг. Также можно воспользоваться услугами Многофункционального центра. Эта организация выступает в роли посредника между Росреестром и гражданами страны.

Алгоритм действий приведен ниже:

- подготовить комплект документов;

- обратиться в выбранную госструктуру с пакетом бумаг;

- оплатить государственную пошлину;

- взять от специалиста МФЦ либо Росреестра расписку о получении пакета бумаг;

- явиться в назначенный день и время за документами. Заемщику будет выдана выписка из реестра с указанием факта залога, а банку – оригинал закладной.

Список бумаг, необходимых для прохождения регистрационной процедуры, приведен ниже:

- гражданский паспорт;

- документы, подтверждающие право собственности на залоговое имущество;

- квитанция об уплате государственной пошлины;

- отчет оценки недвижимого объекта.

Этот перечень является примерным. Рекомендуется уточнить в Росреестре либо МФЦ, какой именно комплект документов нужно подготовить. Процедура регистрации закладной платная. Ее стоимость зависит от категории плательщика и определяется положениями Налогового кодекса России.

https://youtube.com/watch?v=LV—OmmfETc

Физическому лицу, согласно статье №333.33 НК РФ, за регистрацию закладной придется заплатить 2000 рублей. Государственная пошлина для организаций составляет 22000 рублей. Платеж можно совершить при помощи терминала либо через кассу банка. В ходе регистрации закладной по ипотеке, документу присваивается номер. Также отмечается место проведения процедуры, дата, наименование государственной структуры.

Мнение эксперта

Ирина Васильева

Эксперт по гражданскому праву

Регистрация закладной, в общем, занимает пять рабочих дней.

Что такое закладная на квартиру по ипотеке?

Закладная по ипотеке – это ценная бумага, которая подтверждает право владения имуществом в ипотечном обременении. Она завершает процесс получения ипотеки и передаёт купленное жильё в залог банку. Это значит, что в некоторых ситуациях он может воспользоваться закладной и получить прибыль, совершив сделку с недвижимостью.

Закладная составляется на следующие объекты недвижимости:

- квартиру в новостройке или вторичном рынке;

- частный дом или коттедж, таунхаус;

- земельный участок или дачный участок;

- коммерческий объект;

- любую другую недвижимость.

Требования к закладной и использование бумаги регламентирует ФЗ РФ «Об ипотеке». Она не является обязательным условием предоставления ссуды, однако многие банки требуют оформление бумаги. Закладная – это их гарантия возврата денег, ведь все кредиты – риски, и за 20-30 лет платёжеспособность заёмщика может измениться не в его пользу.

Для чего нужна закладная?

В сделке участвует две стороны, и каждая при оформлении имеет свою выгоду:

- Банк получает гарантию возврата выданной суммы. Если заёмщик допустит длительную просрочку, банковская организация вправе взыскать имущество. Она может его продать. Часть денег пойдёт на оплату долга, часть будет возвращена заемщику. На время действия закладной залогодатель не может продать или обменять дом. Прописать, сдать в аренду – только с согласия кредитной организации.

- Часто при оформлении бумаги банки предлагают более лояльные условия кредитования. Также в нём прописаны все условия выдачи ссуды, и клиент защищён от повышения процентной ставки, изменения суммы первоначального взноса и др.

Для обеих сторон бумага выступает подспорьем правомерности отношений и соблюдения необходимых условий. Гарантия – вот что такое закладная по ипотеке.

Содержание закладной

К оформлению бумаги нужно подходить со всей ответственностью, ведь по нему дом переходит в залог. Перед тем, как расписаться, необходимо проверить правильность данных. В бумаге должны быть указаны:

- Название и идентификационный номер. Место, где указывается номер закладной, обычно находится в шапке.

- Данные заёмщика: ФИО, серия и номер паспорта, дата рождения.

- Информация о залогодержателе: юридический адрес, ИНН, КПП и т.д.

- Информация по объекту залога: адрес, номер кадастрового паспорта – и его оценочная стоимость.

- Данные по ипотечному договору: дата заключения, номер, выданная сумма, процентная ставка и др.

- Подписи обеих сторон и печать банка.

- Дата регистрации.

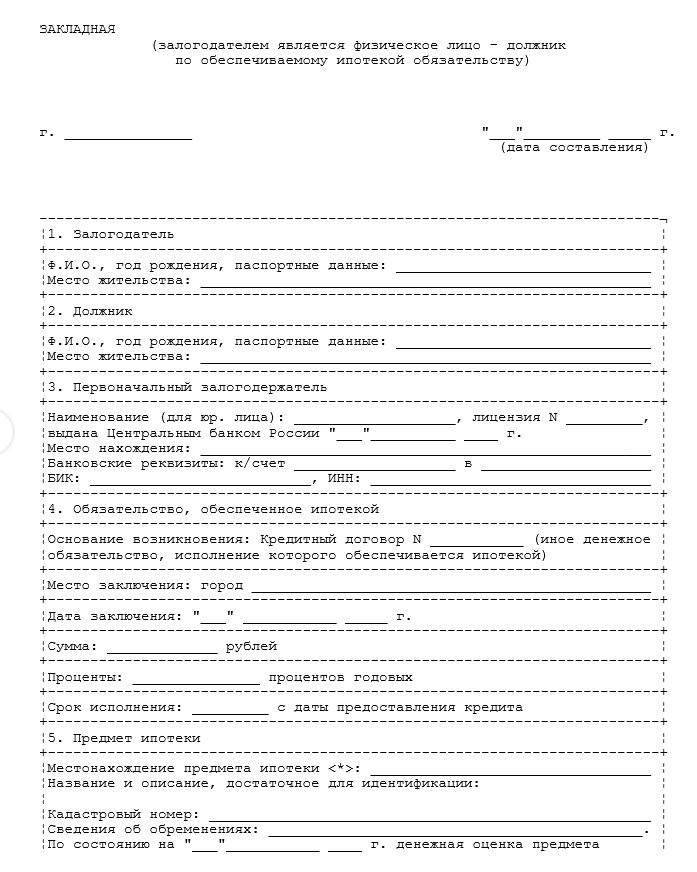

Как выглядит закладная по ипотеке

Прежде чем приступить к подписанию, лучше заранее посмотреть образец, чтобы затем проверить документ на правильность составления или заранее подготовить список вопросов к сотрудникам банкам. Пример:

Подача через МФЦ

Чтобы зарегистрировать квартиру в ипотеке на себя, необходимо подать бумаги в регистрирующий орган. Осуществляется данная процедура в Регпалате. Отнести бумаги можно лично, но для удобства лучше воспользоваться многофункциональным центром. Таких учреждений на территории России работает очень много, поэтому проблем с обращением возникнуть не должно.

По факту МФЦ – это посредник между гражданами и государственными органами. Все заявления и документы, подаваемые в центр, передаются по назначению. Для того чтобы попасть на прием к сотруднику центра для оформления права собственности, можно пройти регистрацию на сайте Госуслуги или получить талончик при личном обращении к сотруднику МФЦ.

Но сотрудники центра не предоставляют следующих услуг:

- регистрация прав собственности,

- анализ документов,

- составление юридических документов,

- оплата госпошлины,

- оформление расписок,

- удержание средств, предоставление банковских ячеек и т. д.

При государственной регистрации права собственности работник МФЦ выполняет следующие функции:

- принимает документы от заявителя,

- проверяет их количество и наличие явных ошибок,

- передает на рассмотрение регистрационной палаты.

Если с документами все в порядке, то данные о новом собственнике вносятся в реестр, а заявитель получает не свидетельство о праве собственности, а выписку из ЕГРН. Теперь это единственный документ, подтверждающий права владельца.

Смотрите видео про то, что подача через МЦФ — хороший выбор.

При нотариальной сделке

С 31 июля 2019 года в законодательство о государственной регистрации недвижимости внесены серьезные изменения. Они касаются привлечения нотариуса к сделке и необходимости заверения им договоров купли-продажи общей долевой собственности. Ранее ипотечным заемщикам, покупающим недвижимость, приходилось обращаться к нотариусам и отдавать немалые деньги за их услуги. Стоимость сделки могла превышать 10-15 тысяч рублей в зависимости от кадастровой цены квартиры.

Согласно нововведениям, нотариальное заверение ипотечной сделки не понадобится, когда все владельцы долей одновременно заключают договор ипотеки

Важное условие – наличие одного документа. Если обременение накладывается большим количеством договоров, участие нотариуса как и прежде обязательно

Также остается обязательным требование нотариального удостоверения, если среди продавцов квартиры есть несовершеннолетние или ограниченно дееспособные. Хотя на практике далеко не каждый банк пойдет на такой риск. Выдавать ипотеку под сделку, которая может быть впоследствии оспорена в суде, опасно даже при нотариальном участии.

Алгоритм оформления квартиры в собственность по ипотеке через нотариуса:

- Заранее подойдите в нотариальную контору на консультацию со всеми имеющимися документами. Специалист проверит пакет бумаг и подскажет, что еще потребуется для совершения сделки.

- Согласуйте порядок подписания документов в банке и с продавцом. Запишитесь к нотариусу на конкретное время после оформления кредитного договора.

- Подойдите в нотариальную контору с продавцом жилплощади и всеми остальными участниками сделки. Подпишите договор.

- После этого нотариус отправит бумаги на регистрацию через собственный канал передачи данных. Или же можно отправиться в Росреестр, МФЦ и самостоятельно сдать их.

- Оплатите стоимость услуг нотариуса.

- Получите готовую выписку ЕГРН с указанием на обременение в пользу банка.

Обратите внимание, что вы имеете право составить договор купли-продажи самостоятельно или с помощью юриста. По закону отказать в регистрации такого документа нотариус не может, однако на деле многие все же не заверяют их

Аргументируют тем, что договор составлен с нарушением юридических норм. В этом случае следует обращаться с жалобой в вышестоящие органы или попросту сменить нотариуса.

Что это значит для заемщика и банка?

Необходимость такой регистрации обусловлена Федеральным Законом №122 и, прежде всего, госрегистрация ипотечного договора означает, что сделка пройдет на законных основаниях. Заемщику регистрация необходима для того, чтобы узаконить свои права собственности на квартиру в ближайшие сроки и суметь, в случае чего, отстоять их после выплаты кредита. Если бы регистрирующей процедуры не было, то недвижимость могли бы забрать прежние собственники или третьи лица. А так – это невозможно.

ВНИМАНИЕ: Банк, со своей стороны, получает уверенность в том, что заемщик уже не откажется от займа. Регистрирующий штамп приводит в действие все условия договора, ставя заемщика в обязательство вносить ежемесячные платежи

Об отказе от займа можно прочитать тут.

Документы на рефинансирование военной ипотеки в Промсвязьбанке

Полный перечень бумаг зависит от того, приобреталось жилье на первичном или вторичном рынке, а также от состояния квартиры на данный момент. Для подписания предварительного договора (ПКД) потребуются:

- анкета-заявление;

- паспорта заемщика и всех созаемщиков;

- действующий кредитный договор (ДЦЖЗ);

- свидетельство о браке (неженатые заемщики пишут заявление о том, что не были женаты на момент покупки жилья);

- актуальный график платежей (выдается прежним кредитором).

После положительного решения от РВИ список расширится. Придется проводить повторную оценку и оплачивать ее самостоятельно (результат действителен 6 месяцев). В некоторых случаях может понадобиться справка о том, что дом не находится в аварийном состоянии. Но это актуально только для старых квартир Москвы и Санкт-Петербурга.

Также необходимо принести:

- реквизиты для перечисления средств на погашение рефинансируемого кредита (соответствующая справка берется в прежнем банке);

- справку об актуальной задолженности и отсутствии просрочек (или иной подобный документ);

- свидетельство о праве собственности и/или выписка из ЕГРН (действительна 1 месяц);

- справки по форме №7 (технические характеристики жилого помещения) и №9 (сведения о зарегистрированных в квартире лицах);

- нотариальное согласие супруги/супруга на залог квартиры (для тех, кто состоит в браке);

- техпаспорт.

Внимание! Банк может запросить любые другие документы на свое усмотрение. Практика показывает, что на сбор и согласование всех бумаг уходит около 3-х недель

При этом многие справки действительны только в данном месяце

Практика показывает, что на сбор и согласование всех бумаг уходит около 3-х недель. При этом многие справки действительны только в данном месяце.

Выводы

Изложенную в посте информацию отражают следующие тезисы:

- Закладная – дополнительная гарантия выплаты ипотеки. Оформление этой бумаги выгодно банку.

- Для заемщика же процесс составления, регистрации, дальнейшего получения закладной создает дополнительные трудности.

- Сбербанк, отменив закладные по ипотеке, значительно упрощает процедуру. Это действие позволит банку привлечь новых клиентов.

- Учитывая то, что кредитор имеет право перепродавать ценности без согласования с должником, замена бумаги дополнительным соглашением избавляет заемщика от дополнительных трудностей.

Читайте больше информации о закладных по этой ссылке.