Что такое накопленный купонный доход5 (1)

Содержание:

- Если бы не было НКД

- Терминология облигаций — полный словарь

- Купон и амортизация

- Где купить

- ОФЗ

- Классификация по типу выплаты

- Особенности оферты по купонным облигациям

- Виды облигаций по типу эмитента

- На какие параметры обратить внимание?

- Муниципальные облигации

- Доходность

- Как получить максимальную выгоду от продажи

- Виды доходности облигаций

- FAQ: ответы на часто задаваемые вопросы

- Итого: зачем нужны облигации?

- Итог

Если бы не было НКД

Рассмотрим подробнее, как могли бы разворачиваться торги, если бы этот показатель игнорировался.

Если инвестор Иван Иванович захочет срочно «перетряхнуть» свой портфель ценных бумаг и избавиться от некоторых облигаций (по процентному типу) для получения денежного эквивалента, а приспичит это ему за пару дней до получения стоимости купона без НКД, при отсутствии последнего он мог бы потерять право на получение стоимости по купону.

В то же время новый счастливый обладатель бумаг, Пётр Васильевич, при желании уже через два дня мог бы получить купонный доход, в том числе и за период, когда облигации еще были чужими.

К чему бы привела подобная ситуация торгов? Конечно же оборот ценных бумаг на долговом рынке упал бы, потому что торговать оными, оставаясь в минусе, малопривлекательно. А все основные сделки были бы приурочены только к дням ожидаемых выплат.

ВНИМАНИЕ! НКД даёт возможность преодолеть подобные прецеденты и совершать справедливые, честные сделки. Следует учитывать, что накопленный купонный доход — это динамичная величина, которая изменяется ежедневно

Как только выплата финансов произошла, денежные накопления на купонах плавно начинают нарастать, что происходит вплоть до даты очередного «сброса» средств инвестору

Следует учитывать, что накопленный купонный доход — это динамичная величина, которая изменяется ежедневно. Как только выплата финансов произошла, денежные накопления на купонах плавно начинают нарастать, что происходит вплоть до даты очередного «сброса» средств инвестору.

ВАЖНО! Накопленный Купонный Доход выражается в рублях и изначально закладывается в стоимость облигации, делая её немного дороже себестоимости

Терминология облигаций — полный словарь

У облигаций много различных терминов, которые стоит освятить. Все они интуитивно понятны после первого ознакомления. Давайте пробежимся по словарю основных понятий.

1 Номинальная стоимость (номинал) — это первоначальная стоимость ценной бумаги в момент эмиссии. Когда они выпускались физически, то цена указывалась на самой облигации.

Почти все российские облигации имеют номинал 1000 руб. На фондовом рынке — это эквивалентно 100%. Рыночная цена может отличаться от номинальной как в большую, так и в меньшую сторону. Например, 105% означает, что рынок оценивает текущую стоимость дороже на 5%: 1050 рублей.

Эмитент обязан выкупить весь выпуск по номинальной стоимости в день погашения.

2 Рыночная цена или чистая стоимость — это текущая цена облигации на фондовой бирже, выраженная в процентах к номиналу.

Например, 103% означает, что рыночная цена превышает номинальную на 3% (1030 р). А 96% означает о том, что есть дисконт в 4% (960 р).

3 НКД по облигации (накопленный купонный доход) — это накопленная сумма дохода по процентам с момента последней выплаты. Размер НКД увеличивается каждый день. В момент выплаты купона НКД обнуляется.

Пример 1

Ставка купонного дохода составляет 12%, выплата производится каждые полгода. Получаем две выплаты в год по 6%. Предположим, что с последней выплаты прошло 65 дней. Значит, на данный момент НКД составляет [65/183 × 6] = 2,13%. Другими словами, за один день по купону накапливается 0,0328 рубля на 1 бумагу.

Пример 2

Облигация стоит ровно номинал 1000 руб. Тот, кто покупает её на бирже сейчас автоматически заплатит НКД продавцу в размере 2,13%. Эта сумма снимется с брокерского счёта автоматически. Но не стоит беспокоиться, в случае продажи другому инвестору он также выплатит его.

Если просто удерживать облигацию следующие 118 дней до выплаты НКД, то инвестор получит выплату в размере 6% автоматически. С учётом ранее уплаченных 2,13%, чистый доход за эти дни составит 3,87%.

4 Купон — это процентный доход по облигации, выраженный в процентах. Сведения о дате платежа и его сумме известны заранее. Выплаты производятся либо каждый месяц, либо раз в квартал, либо раз в полгода. Частоту выплаты определяет эмитент в момент эмиссии. Более подробно читайте в статье: купонный доход по облигациям.

По большинству выпусков на российской бирже купоны выплачиваются два раза в год. Например, такие условия у всех гособлигаций и крупных компаний.

5 Оферта — это правила возможности досрочного погашения. Оферта есть далеко не у всех выпусков.

Оферта бывает двух видов:

- Безотзывная (по желанию инвестора). Соглашаться или нет принимает каждый инвестор самостоятельно, исходя из выгодности предложения.

- Отзывная (по принудительному выкупу). Цену выкупа предлагает эмитент.

Все муниципальные выпуски и ОФЗ без возможности досрочного погашения. Только корпоративные бумаги могут быть с офертой.

Оферта по облигации — что это значит;

6 Дюрация — это количество лет, через которое вложенные деньги вернутся, не учитывая номинальную стоимость. Дюрация используется для сравнивания привлекательности разных облигаций. Естественно, что чем ниже это значение, тем лучше.

Дюрация — что это такое простыми словами;

7 Эмитент — это организация/компания, выпускающая долговые ценные бумаги. Чуть ниже мы рассмотрим их классификацию.

8 Дисконт — это премия между ценой покупки и номиналом. Если инвестор будет держать облигации до погашения, то это будет его дополнительным доходом к купону. Например, удалось купить по 92%. Значит 8% будет премией к погашению.

9 ВДО — аббревиатура «высокодоходные облигации». Выпускаются небольшими эмитентами, которые дают больший процент по купону, но и риски по ним больше.

10 Амортизация — это периодическая выплата части номинала. Есть у части выпусков корпоративных ценных бумаг. Чаще всего частичные выплаты по номиналу производятся в день начисления купонного дохода. Например, через 5 купонных выплат выплачивается ещё 20% номинала. После чего, 100% будет означать стоимость в 800 рублей и т.д.

Чаще всего такие выпуски имеют более высокую доходность. Более подробно про механизм амортизации можно прочитать в статье:

Амортизация долговых ценных бумаг;

Ещё можно встретить такое понятие как «квазиоблигации». Слово «квази» в этом случае это синонимы: «как бы», «почти», «якобы». Обычно так называют акции, которые стабильно платят дивиденды и поэтому их сравнивают с долговыми ценными бумагами.

Купон и амортизация

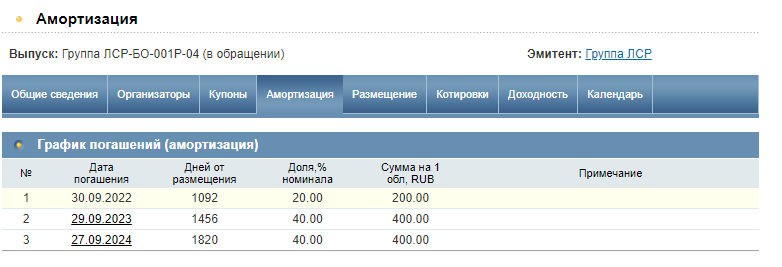

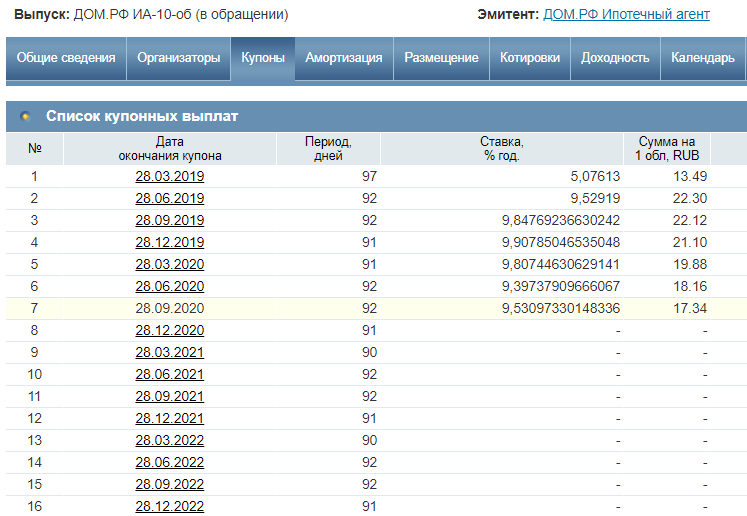

Некоторые облигации амортизируются – т.е. их номинал постепенно погашается вместе с купонной выплатой. Вот, например, облигация Группа ЛСР-БО-001P-04 постепенно погашается: сначала выплачивается 20% номинала (200 рублей), затем 40% (400 рублей), а потом последние 40%.

Теперь обратим внимание на купон. Ставка по купону – постоянная, 8,5% годовых

Но размер купона – уменьшается.

Это происходит как раз потому, что при амортизации снижается номинал облигации. Сначала 8,5% платились с 1000 рублей, после первой амортизации – 8,5% уже с 800, затем – 8,5% с 400 рублей. Вот и образовались 3 значения купона: 21,19, 16,95 и 8,48 рублей.

Где купить

Частные инвесторы могут купить облигации федерального займа:

- На МосБирже. Для этого надо открыть брокерский счет (делается за 10 минут онлайн) и перевести на него деньги. В торговом терминале, доступ к которому вам даст брокер, выберите ОФЗ для покупки. Через пару нажатий кнопок ваш портфель пополнится гособлигациями. Полученные купоны и погашаемая в конце срока номинальная стоимость могут поступать на брокерский счет или на указанный в договоре банковский счет. Далее уже вам решать, что с ними делать: потратить на какие-то цели или реинвестировать в покупку новых ценных бумаг.

- В банке. Это касается покупки народных облигаций. Сегодня их имеют право продавать: Сбербанк, Промсвязьбанк, ВТБ и Почта Банк. Например, в Сбербанке это можно сделать в отделении банка или через Сбербанк Онлайн. Открываете брокерский счет, устанавливаете приложение для онлайн-торговли “Сбербанк Инвестор” и покупаете народные облигации.

Заработать на гособлигациях можно так же, как на любых других. За счет продажи дороже, чем купили, и на получении купонов (несколько раз в год). Но я бы не рассматривала ОФЗ в качестве спекулятивного инструмента. Не тот доход. Он всего на 1 – 2 % выше банковского депозита, а рыночная стоимость иногда выше номинала. Самый оптимальный вариант – это дождаться погашения.

Посмотреть список облигаций и текущие котировки можно непосредственно на Московской бирже. Кроме этого, инвесторы пользуются удобными сервисами-агрегаторами, например, rusbonds.ru. Там, установив фильтр, можно проанализировать такие важные параметры, как дата погашения, размер купона, цена и доходность к погашению в одной таблице.

ОФЗ

Длинные

Обычно такие облигации покупают, чтобы зафиксировать хорошую доходность на длительный срок. При дальнейшем снижении ключевой ставки длинные ОФЗ должны расти в цене, а их доходность к погашению будет снижаться.

Я выбрал длинные облигации без амортизации, с постоянным доходом и без оферты. Это те самые облигации, которые можно просто купить и забыть про них – к дате погашения вы получите всю заявленную доходность.

| Название облигации | Дата погашения | Период. выплат | Купон, в % годовых | НКД | Цена, в % от номинала | Эффективная доходность к погашению, в % |

|---|---|---|---|---|---|---|

| Казахстан-11-об | 2030-09-11 | 2 | 7 | 22.05 | 99.96 | 7.13 |

| Казахстан-07-об | 2027-09-15 | 2 | 6.55 | 20.64 | 99.67 | 6.72 |

| ОФЗ-26230-ПД | 2039-03-16 | 2 | 7.7 | 21.3 | 111.80 | 6.68 |

| ОФЗ-26233-ПД | 2035-07-18 | 2 | 6.1 | 27.41 | 96.36 | 6.60 |

| ОФЗ-26225-ПД | 2034-05-10 | 2 | 7.25 | 10.33 | 107.26 | 6.53 |

| ОФЗ-26221-ПД | 2033-03-23 | 2 | 7.7 | 21.3 | 111.08 | 6.48 |

| ОФЗ-26218-ПД | 2031-09-17 | 2 | 8.5 | 25.15 | 118.37 | 6.22 |

| ОФЗ-26228-ПД | 2030-04-10 | 2 | 7.65 | 18.24 | 111.16 | 6.15 |

| ОФЗ-26235-ПД | 2031-03-12 | 2 | 5.9 | 15.19 | 99.10 | 6.11 |

| ОФЗ-26224-ПД | 2029-05-23 | 2 | 6.9 | 8.51 | 106.07 | 6.06 |

| ОФЗ-26236-ПД | 2028-05-17 | 2 | 5.7 | 10.31 | 98.96 | 5.96 |

| ОФЗ-26212-ПД | 2028-01-19 | 2 | 7.05 | 33.03 | 106.70 | 5.96 |

| ОФЗ-26232-ПД | 2027-10-06 | 2 | 6 | 15.45 | 101.25 | 5.86 |

| ОФЗ-26207-ПД | 2027-02-03 | 2 | 8.15 | 35.06 | 112.60 | 5.74 |

| ОФЗ-26226-ПД | 2026-10-07 | 2 | 7.95 | 20.47 | 111.12 | 5.73 |

| ОФЗ-26219-ПД | 2026-09-16 | 2 | 7.75 | 24.42 | 110.26 | 5.69 |

Короткие

К числу коротких я отнес облигации со сроком погашения в ближайшие 5 лет (хотя обычно короткими называют бонды со сроком погашения до 3 лет). В отличие от длинных, короткие облигации более устойчивы к экономическим потрясениям и меньше падают в кризис. Поэтому в целом их стоимость не меняется. Однако плата за это – более низкая доходность к погашению.

Самые доходные короткие гособлигации в 2021 году – в таблице ниже.

| Название облигации | Дата погашения | Период выплат | Купон, в % годовых | НКД | Цена облигации, в % от номинала | Эффективная доходность к погашению, в % годовых |

|---|---|---|---|---|---|---|

| Беларусь-07-об | 2025-05-01 | 2 | 8.5 | 16.77 | 100.69 | 8.47 |

| Беларусь-03-об | 2022-08-03 | 2 | 8.65 | 38.87 | 100.75 | 8.28 |

| Беларусь-04-об | 2022-08-03 | 2 | 8.65 | 38.87 | 100.78 | 8.26 |

| Казахстан-01-об | 2023-09-20 | 2 | 5.4 | 17.01 | 99.13 | 5.83 |

| ОФЗ-26229-ПД | 2025-11-12 | 2 | 7.15 | 11.56 | 106.97 | 5.56 |

| ОФЗ-26234-ПД | 2025-07-16 | 2 | 4.5 | 27.99 | 96.22 | 5.53 |

| ОФЗ-26222-ПД | 2024-10-16 | 2 | 7.1 | 16.92 | 106.36 | 5.28 |

| ОФЗ-26227-ПД | 2024-07-17 | 2 | 7.4 | 36.09 | 107.24 | 5.18 |

| ОФЗ-26223-ПД | 2024-02-28 | 2 | 6.5 | 24.22 | 104.06 | 5.14 |

| ОФЗ-26215-ПД | 2023-08-16 | 2 | 7 | 28.76 | 105.13 | 4.92 |

| ОФЗ-25084-ПД | 2023-10-04 | 2 | 5.3 | 14.67 | 101.12 | 4.91 |

| ОФЗ-26211-ПД | 2023-01-25 | 2 | 7 | 32.79 | 104.71 | 4.59 |

| ОФЗ-26220-ПД | 2022-12-07 | 2 | 7.4 | 7.7 | 105.31 | 4.49 |

| ОФЗ-26209-ПД | 2022-07-20 | 2 | 7.6 | 37.07 | 104.58 | 4.47 |

| ОФЗ-26217-ПД | 2021-08-18 | 2 | 7.5 | 30.82 | 101.86 | 4.29 |

| ОФЗ-25083-ПД | 2021-12-15 | 2 | 7 | 5.94 | 102.44 | 4.28 |

| ОФЗ-26205-ПД | 2021-04-14 | 2 | 7.6 | 19.57 | 100.79 | 4.26 |

Классификация по типу выплаты

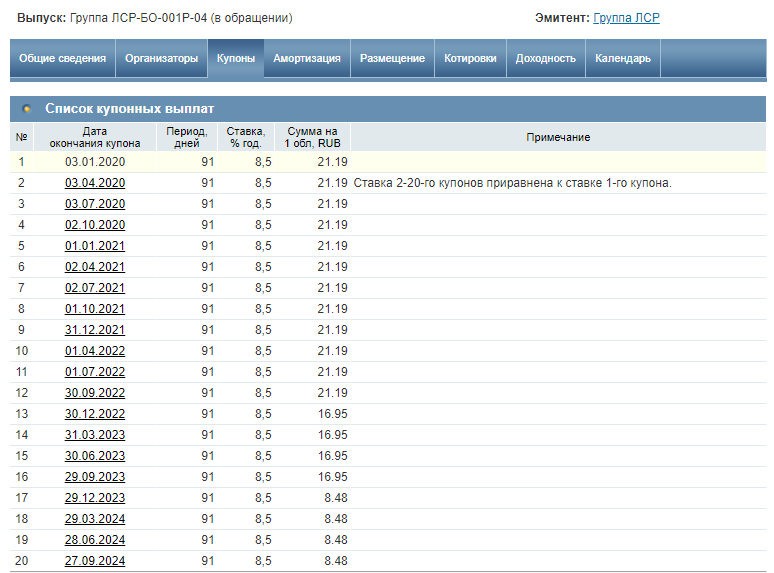

Большинство облигаций имеют постоянный (или фиксированный) купон. Его размер определен и закреплен до самого погашения облигации. Например, по облигации Атомэнергопром-8-боб годовая ставка купона 1,11%, выплата производится каждые 182 дня фиксированной суммой – 55,35 рублей. Такая схема выплаты удобна для инвестора, так как позволяет максимально точно спрогнозировать поступление средств и спланировать дальнейшие действия.

Фиксированный переменный купон так же, как и постоянный, известен заранее, но при этом размер купона меняется с каждый платежом. Хорошим примером являются так называемые народные облигации (ОФЗ-н). Все шесть купонов ОФЗ-н разные – и чем дольше держать облигацию, тем больший купон можно получить.

Переменный купон свойственен для облигаций с офертой. Оферта – это выкуп облигаций со стороны эмитента, при этом она бывает принудительной (когда эмитент сам определяет, сколько облигаций он выкупит) и добровольной (держатели облигаций сами могут предъявить их к погашению по номиналу, и эмитент должен будет их выкупить). После оферты ставка купона меняется, причем совершенно произвольно – вплоть до 0,01% годовых. Эмитент сам устанавливает ставку, исходя из текущей финансовой ситуации.

Поэтому по облигациям с переменным купоном рассчитывают доходность не к погашению, а к оферте. И большинство инвесторов стараются избавиться от облигации как раз к оферте, чтобы лишний раз не испытывать судьбу: они либо предъявляют ее к выкупу, либо продают на рынке.

Например, по облигации Алроса-4-боб установлены постоянные ставки по купонам с 1 по 20. После оферты эмитент может изменить значение ставки.

Плавающий купон – ставка по такому купону зависит от внешних индикаторов, чаще всего от индекса потребительских цен (инфляции), ключевой ставки Центробанка, межбанковской ставки кредитования (РУОНИА), курса доллара к рублю и т.д.

Эмитенты заранее прописывают формулу, по которой производится расчет купона. Например, ставка по купону облигации Газпром-20-боб зависит от размера инфляции. Такая облигация может применяться для защиты от инфляционных рисков. Однако минус таких облигаций – нельзя предсказать их доходность.

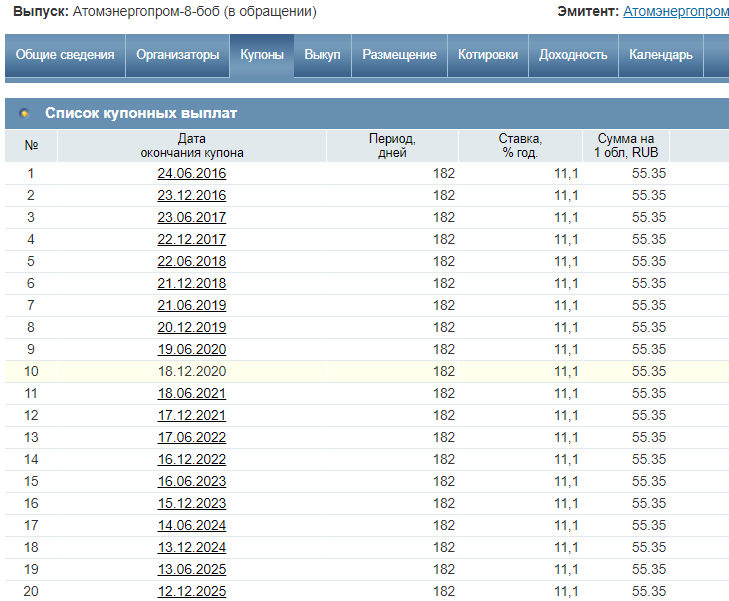

Ипотечный купон – особая разновидность купона так называемых «ипотечных» облигаций. Это тип облигаций, которые выпускаются только банками и обеспечены платежами клиентов по ипотечным займам. Доходность облигаций зависит от средних ставок по ипотеке в данном банке.

Особенности оферты по купонным облигациям

Держателям купонных облигаций с офертой необходимо внимательно следить за сроком ее наступления. Это связано с тем, что после наступления даты оферты у эмитента есть полное право изменить купонную ставку и подавляющее большинство эмитентов этим правом пользуется.

Вот наглядный пример рисков. На приведенном ниже списке купонных выплат по облигации, эмитированной банком Открытие ОткрФКББ03, видно резкое понижение купона с 11,15% до 0,01%. Инвестор, опоздавший продать свою бумагу, как минимум временно остался без купонного дохода.

Эмитенты не всегда прибегают к таким мерам, поскольку резкое снижение процентной ставки, которое фактически привело к прекращению выплат, говорит о нестабильном положении компании. В частности, в 2018 г. банк Открытие начал испытывать серьезные финансовые трудности и не смог продолжать купонные выплаты.

А вот как выглядят рыночные котировки этой облигации:

Виды облигаций по типу эмитента

Существуют два основных вида облигаций по типу эмитента.

Государственные и муниципальные облигации. Это облигации, выпускаемые государством или отдельными регионами. Государственные облигации имеют самый высокий уровень надёжности, так как выплаты по ним обеспечивает государство. Ключевое отличие от вклада в банке в том, что гарантия государства по облигационным выплатам не ограничивается 1,4 млн руб.

С регионами всё несколько сложнее. У каждого региона своя финансовая ситуация, и теоретически какой-то из них может допустить дефолт. Рынок региональных облигаций не очень повёрнут к частному инвестору, поэтому при оценке финансового состояния региона лучше всего ориентироваться на рейтинги (о них ниже). Стоит помнить, что по региональным облигациям отвечает именно регион, а не государство. В тяжёлой ситуации государство, скорее всего, поможет проблемному региону, но в теории оно не обязано это делать. Разумеется, доходность региональных облигаций несколько выше, чем доходность государственных облигаций потому, что кредитный риск по ним выше.

Внимательный читатель спросит — а как же государственный дефолт в 1998 году? Отвечаем: состояние государственных финансов тогда и сейчас несравнимо, и в настоящий момент российские государственные облигации действительно являются инструментом с наиболее низким уровнем риска.

Корпоративные облигации. Как следует из названия, это облигации, выпускаемые отдельными компаниями. Это могут быть как настоящие гиганты рынка, такие как «Газпром» или «РЖД», так и куда менее известные компании. Уровень риска по облигации будет зависеть от финансового состояния компании. Для облегчения труда инвесторов придуманы специальные рейтинги — о них мы более подробно поговорим ниже, как и о возможной доходности корпоративных облигаций.

На какие параметры обратить внимание?

У облигации есть три основных параметра, которые в большей степени определяют доходность:

-

Купонная ставка.

Ставка купона показывает, какой процент будет выплачивать эмитент инвестору в установленный срок в течение «жизни» ценной бумаги. Начисляется купон ежедневно (НКД), а выплачивается зачастую раз в полгода или квартал. Чем больше купон по отношению к цене приобретения, тем выше доходность. -

Рыночная цена.

Показывает, за какую цену можно на данный момент продать или купить долговую бумагу. Доходность будет тем выше, чем ниже цена приобретения по отношению к цене продажи или погашения. Рыночная цена может быть как выше, так и ниже номинальной стоимости бумаги. -

Вид купона.

Облигация может иметь купон, значение которого периодически меняется по тому или иному алгоритму и не известно заранее, пока не его не анонсирует эмитент. Также бывают индексируемые облигации (ОФЗ-ИН), или и вовсе без купона.

Но будет также очень полезно углубиться и ознакомиться и со следующими двумя понятиями:

- На рынке существуют облигации с офертой. Оферта – это предложение эмитента о досрочном погашении облигации по оговоренной цене. Этот параметр дает право инвестору, не дожидаясь конца срока «жизни» долговой бумаги, погасить, либо продать бумагу по номинальной цене в заранее установленную дату. Дату можно посмотреть в проспекте эмиссии на странице конкретной облигации. После установленной даты облигации списываются со счета на следующий или 1 рабочий день, а деньги должны прийти в течение 20-25 дней.

Размер купона по этим бумагам фиксируется лишь до даты оферты, а после нее эмитент меняет ставку по купону, обычно, ориентируясь на актуальные рыночные доходности таких же ценных бумаг. Этот параметр дает возможность снижать риски за счет меньшего периода обращения бумаг, но в некоторых случаях снижает доходность. - Дюрация облигаций. Дюрация это показатель, который дает ответ на вопрос: через какой промежуток времени окупятся вложения инвестора? Он включает в себя срок обращения бумаги и вероятность изменения процентных ставок во время этого периода. Чем меньше этот параметр, тем ниже риски у инвестора и более стабильная доходность.

Муниципальные облигации

Большинство муниципальных облигаций (исключение – буквально 2 выпуска) торгуются с амортизацией – т.е. эмитент постепенно погашает тело облигации. За счет этого доходность облигаций постепенно падает, так как купон платится в процентах от текущего номинала.

При снижении ключевой ставки инвестировать в облигации с амортизацией – не самая лучшая идея, так как доходность таких бумаг постепенно снижается, а высвобожденные деньги приходится инвестировать куда-то еще. Если в ваши планы входит «купить и забыть», то такие облигации вам не подойдут.

С другой стороны, амортизация хорошая для корпоративных облигаций – вы постепенно будете возвращать капитал и снизите риски, что дефолт одного эмитента нанесет вашему портфелю существенный вред.

В целом доходность к погашению муниципальных облигаций выше, чем ОФЗ – причем при сопоставимом уровне риска. Поэтому такие облигации могут оказаться интереснее.

Самые доходные муниципальные облигации в 2021 году – в таблице.

| Название облигации | Дата погашения | Период выплат | Купон, в % годовых | НКД | Цена, в % от номинала | Эффективная доходность к погашению, в % годовых |

| Карач-ЧеркесРесп-35001 | 2024-12-18 00:00:00 | 4 | 8.7 | 7.39 | 105.78 | 6.82 |

| Хакасия Респ-35006-об | 2023-11-02 00:00:00 | 4 | 11.7 | 25.32 | 108.87 | 6.77 |

| ТомскАдм-34008-об | 2025-12-27 00:00:00 | 4 | 6.7 | 3.49 | 100.60 | 6.65 |

| Ульяновская область-35002 | 2027-06-25 00:00:00 | 2 | 6.6 | 36.89 | 100.69 | 6.54 |

| Краснодар-34003-об | 2025-12-23 00:00:00 | 4 | 6.7 | 4.22 | 101.40 | 6.42 |

| Карелия Респ-35018-об | 2023-10-15 00:00:00 | 4 | 8 | 15.78 | 103.04 | 6.40 |

| Томская Обл-35067-об | 2027-07-23 00:00:00 | 4 | 6.7 | 9.36 | 101.77 | 6.39 |

| Омская Обл-35004-об | 2025-11-24 00:00:00 | 4 | 6.45 | 9.37 | 100.84 | 6.38 |

| Тамбовская Обл-35004-об | 2025-12-05 00:00:00 | 4 | 8 | 7.89 | 106.00 | 6.37 |

| СвердловскОбл-35009-об | 2027-11-17 00:00:00 | 4 | 6.25 | 10.1 | 100.50 | 6.27 |

| СвердловскОбл-35008-об | 2027-07-29 00:00:00 | 4 | 6.1 | 13.2 | 99.87 | 6.27 |

| Марий Эл-35008-об | 2024-08-21 00:00:00 | 4 | 8.6 | 12.25 | 105.21 | 6.25 |

| КалининградОбл-35003-об | 2027-06-16 00:00:00 | 4 | 6.1 | 4.01 | 100.01 | 6.24 |

| Ярославская Обл-35018-об | 2026-05-24 00:00:00 | 4 | 6 | 30.41 | 99.70 | 6.23 |

| НижегородОбл-35015-об | 2026-05-27 00:00:00 | 4 | 6.1 | 8.86 | 100.08 | 6.22 |

| Ульяновская область-35001 | 2024-12-07 00:00:00 | 4 | 8.1 | 10.65 | 104.91 | 6.21 |

| КалининградОбл-35002-об | 2024-12-17 00:00:00 | 4 | 7.91 | 6.93 | 105.83 | 6.18 |

| Орловская область-34001 | 2022-11-26 00:00:00 | 4 | 8.3 | 3.66 | 103.16 | 6.15 |

| СПетербург-2-35003-об | 2027-04-13 00:00:00 | 2 | 6.05 | 13.43 | 100.00 | 6.14 |

| Ярославская Обл-35017-об | 2025-06-24 00:00:00 | 4 | 7.95 | 23.74 | 105.19 | 6.08 |

| Курская область-35001-об | 2025-10-12 00:00:00 | 4 | 7.96 | 0.16 | 104.67 | 6.05 |

| КраснодарКрай-35002-об | 2025-06-03 00:00:00 | 4 | 7.63 | 9.62 | 104.57 | 6.04 |

| НовосибирскаяОбл-34021-об | 2025-10-14 00:00:00 | 4 | 5.85 | 0.32 | 99.82 | 6.03 |

| КраснодарКрай-35001-об | 2024-08-09 00:00:00 | 4 | 8.6 | 15.08 | 106.60 | 6.02 |

| СПетербург-2-35002-об | 2026-12-04 00:00:00 | 2 | 7.65 | 7.55 | 105.79 | 6.02 |

| Мордовия Респ-34003-об | 2021-09-03 00:00:00 | 4 | 11.7 | 5.51 | 103.58 | 6.00 |

Доходность

Доходность по таким ценным бумагам складывается из 2-х частей:

В случае приобретения ОФЗ-ФД по стоимости выше номинала, инвестор окажется в убытке, если не считать купонный доход. Это происходит, потому что погашение происходит исключительно по номинальной стоимости.

В процессе оборота ОФЗ-ФД накапливается купонная прибыль и по мере приближения срока выплат по тому, либо иному купону, цена данных облигаций возрастает. Инвестор, осуществляющий перепродажу таких ценных бумаг, до наступления даты выплат по купону, непременно берёт в учёт накопленные по его ценным бумагам выплаты. Стоимость покупки таких бумаг неизменно находится в пределах номинальной.

Точная стоимость облигаций федерального займа определяется исключительно конъюнктурой рынка, а она, в свою очередь, может превышать номинальную, либо быть ниже уровня таковой.

Ведя работу с ОФЗ-ФД, необходимо учитывать также то, что любая прибыль, получаемая по этим ценным бумагам, не облагается налогом. К примеру, если ведутся манипуляции с разницей цен покупки-продажи этих ценных бумаг, тогда не будет необходимости платить около 35 процентов от совокупного дохода, как это было ранее.

Манипуляции с государственными облигациями, а точнее, любой доход, полученный в результате данных манипуляций, освобождён от налогов ещё с марта 2017-го года. Это же касается и чистой купонной прибыли, она также не облагается налогом. До этого купонный доход облагался 15-процентным налогом.

Внимание! Отмена налогов на доход от государственных облигаций регламентируется поправкой в главу 23 НК РФ. Однако, если купон превышает ставку рефинансирования более, чем на 5 процентов, то он всё же облагается 35-процентным налогом

Также остался 13-процентный налог с разницы купли/продажи облигаций. Однако он актуален лишь при наличии таких операций.

Если нужны подробности, читайте в нашей отдельной статье про налогообложение облигаций.

Все вышеуказанные нюансы необходимо учитывать, дабы от манипуляций на рынке с этими ценными бумагами была ощутимая прибыль. Что касается процентной ставки по облигациям федерального займа с фиксированной доходностью, то по состоянию на 9 апреля 2018-го года таковая находилась на уровне 7,55 процента.

Как получить максимальную выгоду от продажи

Прибыль в каждом виде долгового обязательства достигает своего максимума при разных подходах к её оценке. Всё зависит от особенностей формирования доходности.

Выпуская ценные бумаги, эмитент рассчитывает получить деньги в долг и привлечь инвесторов своими предложениями, в которых старается представить заём по своим долговым обязательствам с наибольшей привлекательностью.

Существует ограниченное количество видов займов. Они определились многолетней практикой на биржах ценных бумаг. Поэтому для определения оптимального варианта нужно разобраться, на что может рассчитывать современный рантье.

Виды доходности облигаций

Существуют следующие виды получения дохода по облигациям:

- купонная;

- текущая;

- номинальная;

- простая к погашению;

- эффективная к погашению.

Купонная доходность

Эмитент выпускает облигации с купонным доходом. Выплаты по ним планируется производить один или несколько раз в течение года. Инвестор может получать доход с периодичностью, равной периодам выплаты процентов по бумагам.

В течение периода накопления купонного дохода увеличивается процент. Приобрести долг эмитента можно в любой день, точно также и вернуть, получая прибыль.

Но наибольшая эффективность будет только в том случае, если приобретения совпадут с датой, когда цена минимальная, а продажа совпадёт или будет на день позже погашения долгов по купонам.

В зависимости от вида долговых обязательств такие выплаты осуществляются один или дважды в год. При продаже активов в иные даты, можно посчитать доходность по формуле:

где:

Dк – доход по купонам, накопленный в купонный период, руб.;

Рк – размер купона, %;

365 – продолжительность календарного года (в високосный год используют 366), дней;

Nд – количество полных дней нахождения облигации во владении инвестором, дней;

Кном – номинал стоимости облигации, руб.

Пример расчёта дохода:

- Инвестор покупает облигацию номиналом 1000 руб.;

- Ставка купона за год составляет 8 %, следовательно, за год полная купонная доходность составит 80 руб.;

- При покупке за 90 дней до окончания межкупонного периода, купонный доход составит: 80 * 90 / 365 = 19,7 руб.;

- Если покупка состоится в первый день, а облигация будет принадлежать инвестору 365 дней, то он получит 80 руб.

Текущая доходность

На рынке ценных бумаг реализуются облигации, у которых цена изменяется в течение всего срока существования. Такие долговые обязательства выпускает эмитент, рассчитывая реализовать дорогостоящий проект. Например, компания добывает газ, а потом прокладывает трубопроводы в разные регионы для его реализации пользователям.

- В начальный период может быть ажиотаж среди инвесторов. Облигации покупаются по номиналу.

- Постепенно интерес к проекту снижается, может показаться, что его реализация может затянуться дольше расчётных значений. Цена долговых обязательств снижается. Некоторые инвесторы избавляются от таких бумаг.

- При правильной рекламе и освещении этапов реализации проекта цена восстанавливается, может подняться и выше номинала. Наблюдается рост стоимости.

- При завершении проекта все капиталовложения оказываются освоенными, эмитент получает прибыль со всех своих клиентов. Цена облигаций резко возрастает. К моменту погашения облигаций она может многократно возрасти. Тогда инвестор получит максимум дохода за период владения ценной бумагой.

Номинальная доходность

Под номинальной доходностью понимают прибыль по купонам, когда выплаты по ним не производились. Есть номинальная цена, она остаётся постоянной в течение всего срока существования обязательств. Существует доход по купонам.

Если не происходило снятие купонов, то считается суммарный доход по всем невыплаченным ранее доходам.

Подобные ситуации встречаются редко, но исключать их не следует.

Простая доходность к погашению

Опытные инвесторы стараются приобретать облигации в первые дни после их выпуска, а затем держать их до полного погашения. В этом случае они рассчитывают получить максимум от подобного приобретения долговых обязательств.

Выгода заключается не только в наличии доходов по купонам.

Цена продаж облигаций в первый период идёт ниже их номинальной стоимости. Поэтому кроме гарантированного дохода их ожидает дополнительный доход от повышения стоимости в течение периода жизни ценных бумаг.

Эффективная доходность к погашению

Отличительной особенностью этой стратегии является следующее:

- Облигации приносят доход в виде купонов.

- Получаемый доход расходуется для приобретения новых облигаций.

- В конце периода инвестор наращивает количество ценных бумаг.

- По ним он продаёт имеющиеся бумаги эмитенту, получая максимум по своим вложениям.

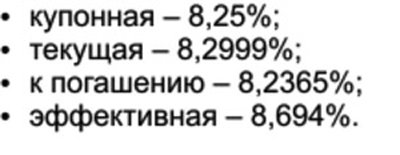

В качестве примера подобной ситуации Альфа-Банк выпускал облигации «Альфа-Банк-14-боб». Доходность по ним составила:

FAQ: ответы на часто задаваемые вопросы

10.1. В чём разница между депозитом и купонным доходом

Банковские депозиты открываются на определённые сроки. Держатели облигаций могут обменять их на деньги, не потеряв накопленный купонный доход. Большинство банковских вкладов не подразумевают досрочного закрытия без потери процентов.

За счёт купонного дохода облигации обладают гораздо большой гибкостью в управлении деньгами. Можно оперативно их перекладывать в те активы, которые начинают расти.

Помимо этого, купонный доход даёт большую доходность, чем банковские вклады.

Вклад и облигация — в чём отличия, что выгоднее;

10.2. В чём причина слабой популярности облигаций

У обычного человека может возникнуть следующий вопрос: «если облигации так выгодны, то почему мало кто из обычного населения пользуется этим инструментом?»

Большинство людей наслушались высказываний, что:

- «Фондовый рынок — это большие риски»;

- «Форекс — это лохотрон»;

- «Для инвестиций нужны миллионы рублей»;

- «Брокер обязательно обманет»;

Поэтому они боятся слов «инвестиции», «торговля на бирже», «ценные бумаги». Это привело к тому, что доверие есть только к банкам. Хотя за 2015-2017 гг. закрылись сотни банков.

Многие из-за своей финансовой неграмотности даже не знают про то, какие выгоды несут облигации по сравнению с теми же вкладами. Кому-то просто лень ехать к брокеру, чтобы открыть счёт. Хотя с развитием интернета вся процедура открытия делается в режиме онлайн без каких-либо поездок.

Поэтому есть две веские причины слабой популярности облигаций: финансовая неграмотность населения и страх перед инвестированием.

10.3. Какие облигации российских компаний освобождены от НДФЛ

Все гособлигации (ОФЗ) освобождены от уплаты налога (НДФЛ). Точнее, купонный доход освобождён от НДФЛ. Прибыль на разницу в цене покупки и продажи облагается налогом. Исключение составляет тот случай, когда инвестор держал ценные бумаги более 3 лет.

Купонный доход на корпоративные облигации облагается налогом (так было раньше). Все выпуски номинированные в рублях с 1 января 2017 г. по 31 декабря 2021 г. не облагаются налогом на купон.

Если купонный доход выше, чем ставку рефинансирования ЦБ на 5 и более, то эта часть будет облагаться налогом. Например, ставка ЦБ 4,25%. Значит, максимальная купонная доходность не облагаемая налогом составляет 9,25%.

Как уменьшить налог на прибыль от инвестиций;

С 2021 г. весь купонный доход будет облагаться 13% налогом.

10.4. Можно ли покупать облигации с большим сроком погашения

Долговые ценные бумаги, которые имеют дальний срок экспирации несут в себе большие риски. Поэтому нужно здраво рассматривать варианты вложения в них.

Например, можно приобрести облигацию со сроком 3 года с доходностью 7,8% или со сроком 10 лет с доходностью 8,1%. На мой взгляд, очевидно, что гораздо безопаснее и разумнее вложить деньги в первые. Какой смысл рисковать ради премии в 0,3% годовых? Под риском, подразумевается прежде всего повышение ключевой ставки ЦБ или другие геополитические риски.

Покупать долгосрочные облигации имеет смысл, когда их доходность существенно выше. Так, чтобы была высокая премия за риск.

10.5. Почему меняется цена на облигации

Если долевые ценные бумаги дают стабильный доход, то почему постоянно изменяются цены на них? Такой вопрос часто возникает у начинающих. Ответ следующий: инвесторы ориентируются на текущие процентные ставки (ключевая ставка ЦБ) и по ней рассчитывают доходность всех выпусков. Если ставка ЦБ изменяется, то может получиться так, что долгосрочные выпуски станут очень выгодными или наоборот, невыгодными. Например, текущая ставка ЦБ 4,5%, а доходность по 10 летним облигациям ОФЗ 8%, тогда такие выпуски должны стоить дороже номинала.

Эта разница в доходности может компенсироваться лишь ценой. Чем сильнее происходит отклонение между купонной доходностью облигации и ключевой ставкой, тем сильнее изменяются цены.

Если вы не хотите испытывать на себе высокую волатильность стоимости, то можно покупать краткосрочные выпуски (с погашением до 3 лет). Их цена слабо подвержена изменениям ключевой ставки.

10.6. От чего зависит доходность

Доходность облигации зависит от следующих факторов в совокупности:

- Размер купона;

- Периодичность выплаты;

- Срока погашения;

- Амортизации (есть/нет);

- Оферты (есть/нет);

- Текущих цен;

Многим инвесторам кажется, что если цена облигации дешевле, то и доходность больше, но это не всегда так. Например, доходность к погашению может быть 10%, а цена 894 руб, а у другой — 12% с более дорогой ценой 955 руб.

Итого: зачем нужны облигации?

Логично задаться вопросом – зачем нужны облигации, учитывая низкий доход (по сравнению с более рисковыми финансовыми инструментами), но спрос на такого рода облигации есть всегда. Загвоздка заключается в портфельной балансировке. Портфельные управляющие ежедневно следят за тем, чтобы совокупный уровень риска портфеля не пересекал определенную черту. При новой покупке акций, уровень риска меняется на соответствующую долю, поэтому для того, чтобы средний показатель риска портфеля снизить, портфельные управляющие приобретают облигации, которые имеют низкий риск и доходность соответственно.

Для граждан облигации являются более интересным средством вложения своих активов, чем депозиты, так как сегодня ставки по последним составляют примерно 5%.

Будем держать вас в курсе! Коротко о страховании и не только в рубрике #Финансы.

Спасибо, что вы с нами!

NEO-волонтер ZD

Calmins.com

Итог

Таким образом, скупив облигации с «длинным» сроком погашения и приличными выплатами по купону, их можно продержать в своём портфеле два-три месяца, после чего реализовать, заработав на этом. Зная НКД, всегда можно продать бумаги без потери начисленного процента по купону, независимо от того, сколько времени они у вас пробыли.

17573 просмотра Автор статьи:

Редакция сайта ofzdohod.ru

Статьи написана силами редакции сайта и проверена профессионалом в области или частным инвестором.

Поставьте оценку статье и помогите стать лучше:

★

★

★

★

★

4.880 /

5

(25 голосов)

– честный рейтинг статьи от читателей.

Вам необходимо включить JavaScript, чтобы проголосовать

Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter

Новое слово в консервативных инвестициях