Как осуществляется бухучет в тсж и чем регламентируется, учетная политика при упрощенной системе налогообложения

Содержание:

- ТСЖ и отечественное налогообложение

- Бухгалтерия на основе сметы

- Нужно ли менять бухгалтерский учет?

- Учетная политика ТСЖ при УСН

- Как формируется и сдается отчетность?

- С чего начать вести бухгалтерию тсн

- УСН или ОСНО – какой режим налогообложения выбрать управляющей компании?

- Как вести бухгалтерский учет в тсж на усн? пошаговая инструкция и проводки

- Раскрытие информации

- Деятельность – исполнительская или посредническая?

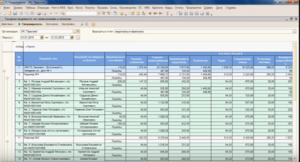

- Вдгб – учет в управляющих компаниях жкх

ТСЖ и отечественное налогообложение

По умолчанию после регистрации ТСЖ, как и любая организация, находится на общей системе налогообложения. Но она имеет полное право перейти на УСН, и большинство выбирает этот вариант, поскольку в таком случае бухгалтерская деятельность и отчетность будут минимальными.

Отчетные документы, сдаваемые в ИНФС:

- декларация по «упрощенке»;

- декларация по налогу на доходы физических лиц-2;

- среднесписочная численность членов ТСЖ.

ТСЖ выполняет работы и оказывает услуги самому себе, а не другим сторонам, поскольку его главный вид деятельности – это содержание и ремонт собственных жилых помещений, это прямой показатель к использованию УСН. Средства, полученные от этой деятельности, не могут быть признаны доходами, а значит, существуют нюансы с начислением на них налогов.

Еще раз перепроверим: не являются доходами:

- вступительные взносы;

- членские взносы;

- паевые взносы;

- пожертвования благотворителей;

- спонсорская помощь;

- резервные отчисления;

- государственные субсидии.

Являются доходами и подлежат налогообложению:

- средства, полученные в результате коммерческой деятельности ТСЖ (реализационные и внереализационные – ст. 249 и 250 НК РФ);

- обязательные платежи по оплате содержания, текущего и капитального ремонта жилой собственности (письмо Минфина от 05.05 2006 г. №03-03-05/8);

- суммы, полученные от кого угодно, кроме учредителей и членов организации.

Расходами для целей налогообложения признаются траты, соответствующие критериям п. 1 ст. 252 НК РФ: экономическая обоснованность и документальная подтвержденность.

ВАЖНО! Имеет решающее значение источник поступления средств, даже на одинаковые цели. Например, если финансы внесены собственниками ТСЖ на капитальный ремонт, они не подлежат налогообложению

Если эти же финансы внесены владельцами недвижимости, не являющимися членами ТСЖ, это будет считаться доходом и входить в налоговую базу.

Как и любая организация на УСНО, ТСЖ должно выбрать одну из форм налогообложения:

- платить НДФЛ со всех сумм, признанных доходами;

- выбрать схему «доходы минус расходы».

Если при регистрации не выбрать упрощенную систему налогообложения, ТСж автоматически окажется на ОСНО – общей системе, где оно обязано перечислять в бюджет все налоги и сборы, предусмотренные законом, и вовремя подавать необходимые декларации. Поэтому следует быть очень внимательными при регистрационных мероприятиях.

Главный риск деятельности ТСЖ

С точки зрения бухгалтерского учета, основная неприятность, которая может грозить ТСЖ, это банкротство. Оно наступает, если на счете не хватает резервных средств: поскольку ТСЖ – организация некоммерческая, в случае непредвиденных расходов чаще всего не из чего покрыть недостачу. Если такое случилось и спасти ТСЖ не получается, банкротство может быть одной из форм его ликвидации. Это тяжелое решение должно приниматься на общем собрании членов ТСЖ. Каких-то особенностей банкротства именно для ТСЖ закон не предусматривается, процедура обычна для всех организаций.

Бухгалтерия на основе сметы

Направление движения денежных средств регулирует принятая общим собранием смета расходов.

Планируемые затраты распределяют по нескольким статьям сметы. Для удобства предоставления отчетов перед жильцами, сбора и распределения средств можно выделить следующие статьи расходов:

- расходы, связанные с капитальным ремонтом общего имущества;

- затраты, вызванные текущей эксплуатацией;

- проведение ежегодного ремонта;

- расходы на создание резервов;

- прочие (заработная плата наемных работников, страховые взносы, услуги банка и т.п.).

На покрытие расходной части на расчетный счет ЖСК должны поступать денежные средства.

Качественная и спланированная смета поможет определить размер членских взносов, рассчитать тарифы и взыскать долги с неплательщиков.

ЖСК получает несколько видов доходов, не облагаемых налогами:

- членские взносы на содержание и управление ЖСК;

- паевые взносы (вносятся до момента приобретения жильцами прав собственности на имущество);

- государственные субсидии, дотации, льготы;

- пени по неоплаченным платежам;

- взносы домовладельцев на содержание общего имущества;

- коммунальные платежи (оплата по всем известным и привычным квитанциям за услуги свет, газ, вода и прочее);

- пожертвования и спонсорская помощь;

- доходы от размещения свободных средств на банковских депозитах.

Полученные доходы можно тратить на определенные цели, которые формируются на основе ежегодной сметы расходов. Льготы и субсидии жильцам предоставляют федеральные и местные органы власти, они и компенсируют сумму коммунальных платежей этих граждан.

Смету в течение года запрещается корректировать, следовательно, к подсчету расходов нужно подходить скрупулезно. Есть несколько пунктов, которые обязательно стоит учитывать при расчете очередной сметы:

- анализ результатов по сметной отчетности за последние три года (где обнаружилась экономия или перерасход);

- характеристики имеющегося имущества (количество жилых и нежилых территорий, функционал и инфраструктура нежилых помещений, многоэтажность, состав и количество жильцов, получающих льготы и субсидии от государства и т.д.);

- рост инфляции;

- график поступления государственных субсидий и компенсаций за предоставленные льготы;

- планируемая заработная плата сотрудников (на основании штатного расписания и ежегодной индексации окладов);

- затраты на внештатных работников, привлекаемых для нерегулярной работы;

- остатки с прошлых лет материальных и иных ресурсов, денежных средств.

Работа со сметой открывает и закрывает год. Необходимо вывести итоговые суммы, сравнить нормативные показатели и фактические расходы. Перерасход покроется за счет целевых поступлений или виновных лиц. А излишки можно использовать для поощрения правления ЖСК или на уставные цели. Любое другое нецелевое использование не возможно.

Кроме сметы расходов, в некоторых случаях необходимо составить еще и смету доходов.

Обратите внимание! Если члены ЖСК не возражают против осуществления коммерческой деятельности, то необходимо планировать доходы (например, предоставление каких-то общедомовых помещений в аренду) и цели их использования. Бухгалтеру нужно вести раздельный учет доходов и расходов для исчисления налогооблагаемой базы

Чтобы упростить работу с расчетами, можно выбрать УСН с базой “доходы”

Бухгалтеру нужно вести раздельный учет доходов и расходов для исчисления налогооблагаемой базы. Чтобы упростить работу с расчетами, можно выбрать УСН с базой “доходы”.

Налогом облагаются только доходы, полученные от коммерческой деятельности, и не нужно выделять из общих расходов долю, приходящуюся на ведение коммерции. К налогооблагаемым доходам ЖСК можно отнести денежные средства, полученные от:

- строительства и продажи дополнительных подсобных помещений;

- сдачи в аренду под магазины или иное использование помещений из общего имущества в многоквартирном доме.

Кстати, полученные доходы целесообразнее всего использовать для снижения паевых взносов, распределив их между жильцами пропорционально паям. Когда все обязательные взносы уплачены, дополнительные доходы тратят на общие уставные цели, на основании общего решения членов ЖСК.

Нужно ли менять бухгалтерский учет?

Считаем, что исключение на основании норм гл. 26.2 НК РФ доходов от оказания коммунальных услуг и соответствующих им расходов из состава налогооблагаемых доходов и расходов соответственно не меняет порядок организации бухгалтерского учета у УК, применяющей УСНО и выступающей согласно условиям договора управления МКД в качестве исполнителя услуг. Поэтому доходы от оказания коммунальных услуг признаются доходами от обычных видов деятельности (то есть в выручку включается реализация по предоставлению коммунальных услуг), что отражается в учете путем использования счета 90 «Продажи», субсчет 90-1 «Выручка».

УК, находящаяся на УСНО с объектом налогообложения «доходы минус расходы», выступающая в качестве исполнителя коммунальных услуг и оказывающая их путем заключения договоров ресурсоснабжения с РСО, не должна с 01.01.2018 учитывать при определении объекта налогообложения:

-

доходы, полученные от собственников помещений в МКД в качестве платы за коммунальные услуги;

-

расходы на приобретение коммунальных ресурсов у РСО для оказания указанных услуг.

Это следует из норм Налогового кодекса (уточненных с 01.01.2020), поэтому указанный порядок учета подлежит применению вне зависимости от того, что закреплено в учетной политике для целей налогообложения. Вместе с тем, если в учетной политике прописан иной порядок организации учета, его следует привести в соответствие с положениями НК РФ.

Считаем, что в бухгалтерском учете доходы от оказания коммунальных услуг управляющая организация, выступающая в качестве исполнителя, должна признавать в качестве доходов от обычных видов деятельности (Дебет 62 Кредит 90-1). Факт исключения этих доходов из налогооблагаемых доходов не влияет на порядок организации бухгалтерского учета.

Нужно ли подавать уточненные декларации?

В рассматриваемой ситуации УК в 2018 и 2019 годах при определении объекта налогообложения учитывала в составе доходов полученную от собственников помещений в МКД плату за коммунальные услуги, а в составе расходов – оплаченные коммунальные ресурсы, приобретенные у РСО для оказания указанных услуг. Нужно ли в связи с этим подавать уточненные декларации по «упрощенному» налогу?

На основании п. 1 ст. 54 НК РФ при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде налоговая база и сумма налога пересчитываются за период, в котором были совершены указанные ошибки (искажения).

В случае невозможности определения периода совершения ошибок (искажений) перерасчет производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения). Налогоплательщик вправе пересчитать налоговую базу и сумму налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым периодам, также в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога.

Изложенным нормам корреспондируют положения п. 1 ст. 81 НК РФ.

При обнаружении налогоплательщиком в поданной им в налоговый орган декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в декларацию и представить в налоговый орган уточненную декларацию в порядке, установленном ст. 81 НК РФ.

При обнаружении налогоплательщиком в поданной им в налоговый орган декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в декларацию и представить в налоговый орган уточненную декларацию. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.

Таким образом, если допущенные УК ошибки (искажения) не привели к занижению подлежащей уплате в бюджет суммы «упрощенного» налога за 2018 и 2019 годы, уточненные декларации в налоговый орган можно не представлять.

Учетная политика ТСЖ при УСН

Все, что касается бухгалтерского учета в товариществе, является обязанностью главного бухгалтера.

Его задача – подготовка плана учетной политики и согласование его с председателем товарищества в течение 3 месяцев после создания объединения. И в дальнейшем вся деятельность специалиста должна осуществляться в соответствии с этой политикой.

Если понадобится внести изменения в учетную политику, то для этого придется изменить определенные требования, указанные в учредительных документах. Или чтобы организация изменила специфику своей деятельности. И такие поправки могут вноситься лишь в начале финансового года.

Помимо бухгалтера за учетную политику организации также отвечает председатель правления. Он обязан в первую очередь следить за сроками оформления и подачи отчетности о финансовой деятельности ТСЖ.

Если организация использует УСН, то в учетной политике обязательно должны быть зафиксированы следующие пункты:

- оценка активов организации, а также обязательств;

- инвентаризация собственности ТСЖ;

- план счетов;

- разработка и внедрение форм первичной документации;

- методы, используемые для обработки информации;

- контроль хозяйственной деятельности.

ВАЖНО! ТСЖ в обязательном порядке должно вести бухгалтерский учет (ст. 148 ЖК РФ)

В него должны входить нематериальные средства и основные. Тем не менее, организация не обязана заниматься предоставлением годовых отчетов, что указано в ФЗ №7.

При УСН организация должна соблюдать такие условия:

- объектом налогообложения выступают доходы;

- деньги, поступившие на счет организации, признаются прибылью;

- взносы участников и пожертвования не рассматриваются как доходы товарищества;

- формирование отдельных счетов для капитального или текущего ремонта не считается прибылью.

Налоги для ТСЖ формируются с расчетом поступлений от услуг, предоставляемых организацией. Все расходы, которые несет ТСЖ в связи с содержанием или ремонтом собственности, не подлежат налогообложению. Исключение составляют те расходы, которые не учтены учредительными документами.

Чтобы не было путаницы, необходимо разделить разные виды доходов и расходов. Форма такого учета утверждается председателем ТСЖ.

Что касается страховых взносов ТСЖ, то при «упрощенке» организация имеет право на получение льгот (ФЗ №212). При этом доход от управления общедомовым имуществом (учитываемый при УСН) должен составлять не менее 70%. Если же деятельность товарищества финансируется только за счет членских взносов, то страховые взносы придется оплачивать в полном объеме.

Как формируется и сдается отчетность?

Бухучет в ТСЖ предусматривает обязательное формирование отчетов, которые нужно сдавать как в ФНС, так и в органы статистики и во внебюджетные фонды. Бухгалтерская отчетность в таких товариществах составляется за год (даже если ТСЖ не осуществляет коммерческую деятельность и находится на УСН), и включает в себя:

- Баланс.

- Отчет о целевом использовании средств.

- Реестр членов товарищества.

- Отчет о финансовых результатах.

Помимо бухгалтерских отчетов товарищество должно сдавать следующие формы, связанные с начислением и выплатой заработной платы:

| ФНС | Форма 6-НДФЛ Форма 2-НДФЛ Среднесписочную численность сотрудников |

| ПФР | Форма СЗВ-М Форма РСВ-1 |

| ФСС | Форма 4-ФСС |

Если осуществляется деятельность ТСЖ на упрощенке, то необходимо в ФНС сдавать соответствующую декларацию. Стоит отметить, что ТСЖ при УСН освобождается от уплаты следующих налогов:

- на прибыль;

- на имущество;

- НДС.

Налогообложение при УСН предусматривает возможность для товарищества самостоятельно определять для себя ставку:

- К доходу применяется ставка 6%.

- К разнице между доходом и расходом применяется ставка 15%.

ТСЖ на ОСНО обязано начислять и уплачивать в бюджет все предусмотренные законодательством налоги и сборы, а также подавать в контролирующие органы соответствующие декларации. За несвоевременную подачу отчетности к ответственным лицам товарищества будут применены штрафные санкции и начислены пени.

С чего начать вести бухгалтерию тсн

- Консультация юрста

- Статьи

ТСЖ — это некоммерческая организация, форма объединения собственников для совместного управления и обеспечения содержания комплекса недвижимого имущества — многоквартирного жилого дома. Главной особенностью некоммерческой организации является то, что основным источником финансирования уставной деятельности служат целевые поступления.

В ТСЖ целевые поступления — это, главным образом, денежные целевые взносы членов ТСЖ и других собственников жилых и нежилых помещений, представляющие собой обязательные платежи. C 1 сентября 2014 года новые товарищества собственников жилья (ТСЖ) создаются в форме товарищества собственников недвижимости (ТСН).

Перерегистрация существующих ТСЖ не требуется. Подробнее…См.

Внимание

Ремонт жилищного фонда:

- 1) текущий и капитальный ремонт строительных конструкций здания;

- 2) текущий и капитальный ремонт инженерного оборудования;

- 3) отчисления в резерв на ремонт жилищного фонда.

2.3. Прочие расходы:

- 1) премии персоналу;

- 2) материальная помощь;

- 3) прочие расходы.

5.

При формировании учетной политики предполагается Особенности учета основных средств В соответствии с п. 5 ПБУ 1/2008 «Учетная политика организации» (приказ Минфина России от 06.11.2008 N 106н) и пунктом 10 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29 июля 1998 г. № 34н, нормы бухгалтерского учета основываются на предположении (допущении) имущественной обособленности организации.

Бухгалтерский, налоговый учет и отчетность в тсж

Важно

При этом в КУДиР ТСЖ на упрощенке не отражает доходы и расходы, которые не учитываются при расчете налога при УСН. Коммунальные платежи ТСЖ: учет и налогообложение Основная проблема ТСЖ при упрощенке – порядок учета сумм, поступивших товариществу в качестве оплаты жилищно-коммунальных услуг.

Если в уставе ТСЖ отдельно выделена его обязанность обеспечивать жилищно-коммунальными услугами членов ТСЖ и от их имени и за их счет заключить договоры с поставщиками коммунальных услуг, то в доходах будут учтены не коммунальные платежи, поступившие упрощенцу, а лишь сумма вознаграждения ТСЖ за свои посреднические услуги (пп. 9 п. 1 ст. 251 НК РФ, письмо ФНС РФ от 22.04.2011 № КЕ-4-3/). Платежи собственников жилья, которые не являются участниками ТСЖ, в этом случае будут облагаться налогом при УСН в полной сумме, если ТСЖ не заключило с ними индивидуальные агентские договоры.

Основные правила ведения бухучета в тсж (нюансы)

При этом заключительной записью декабря сумма чистой прибыли (убытка) отчетного года со счета 99 списывается в кредит (дебет) счета 84. Бухгалтерская отчетность ТСЖ ТСЖ представляет бухгалтерскую отчетность в упрощенном составе:

- 1) бухгалтерский баланс;

- 2) отчет о финансовых результатах;

- 3) отчет о целевом использовании средств.

Особенности составления и представления бухгалтерской отчетности некоммерческими организациями заключаются в следующем.

Они могут не представлять в составе бухгалтерской отчетности отчет об изменениях капитала, отчет о движении денежных средств, приложение к бухгалтерскому балансу при отсутствии соответствующих данных. При этом некоммерческим организациям рекомендуется включать в состав бухгалтерской отчетности отчет о целевом использовании средств.

Ведение бухгалтерского учета в тсн

Владельцы жилья в многоквартирных домах, объединяясь для управления им, организовывают ТСЖ (товарищества собственников жилья). Деятельность такой некоммерческой организации требует обязательного бухгалтерского учета и контроля за соблюдением закона.

По каким правилам осуществляется учет имущества и обязательств ТСЖ? Что является объектом налогообложения? В статье расскажем про бухучет в ТСЖ (ТСН), рассмотрим порядок учета и налогообложения при общей и упрощенной системах.

Цель создания товарищества собственников жилья ТСЖ образуется для эффективного управления недвижимостью, принадлежащей участникам этого объединения.

В товарищества чаще всего объединяются собственники жилья в многоквартирных домах, но не возбраняется это для владельцев частных домов, расположенных на соседних участках.

Как вести бухгалтерский учет в тсж на усн? пошаговая инструкция и проводки

Статистическая отчетность На некоммерческие организации возложена обязанность по составлению статистической отчетности.

, ТСЖ отчитываются в органы статистики, перечень форм статистического наблюдения уточняется в отделениях Росстата.

Раскрытие информации ТСЖ (ТСН) обязано раскрывать информацию об основных показателях своей финансово-хозяйственной деятельности. (п.10 ст. 161 7.23.1 КоАП РФ).

УСН или ОСНО – какой режим налогообложения выбрать управляющей компании?

Однако налоговое бремя, которое ложится на компанию в данном случае, достаточно высокое – организации нужно уплачивать налог на прибыль по ставке 20% и налог на добавленную стоимость.

При уплате последнего, управляющие компании имеют преимущество перед другими коммерческими организациями: согласно положениям статьи 149 Налогового Кодекса РФ, коммунальные услуги, оказываемые населению и услуги ремонта, оказываемые УК с привлечением сторонних подрядчиков, освобождаются от налогообложения НДС.

Однако данные законодательные нормы на практике практически не дают экономии: в первом случае это невозможно, так как коммунальные услуги оплачиваются по единым тарифам, и управляющие компании фактически на них не зарабатывают (поэтому налоговая база по НДС равна 0).

Во втором случае арбитражная практика такова: налоговые органы считают, что не подлежит обложению НДС только тот доход от ремонта, сумма которого равна расходу – суммам, уплаченным сторонним организациям.

Такая точка зрения поддерживается судами, поэтому теоретическая экономия на практике оборачивается только лишними спорами с регулирующими органами.

Справка! Вследствие вышеперечисленного можно сделать вывод, что для управляющей компании зачастую выгоднее применение УСН.

Упрощенная система налогообложения УК может применяться в следующих случаях:

- доходы компании за период не превышают 60 млн рублей;

- в штате организации не должно быть больше 100 человек;

- балансовая стоимость основных средств компании – менее 100 млн рублей.

На практике для управляющей компании данные условия выполнимы.

Перейти на УСН можно, написав соответствующее заявление в налоговую инспекцию до 31 декабря.

Организации, применяющие данный режим, освобождаются от уплаты налога на прибыль и налога на добавленную стоимость, вместо этого они перечисляют в регулирующие органы налог, уплачиваемый в связи с применением УСН.

Ставка составляет 6% для объекта обложения «доходы» и 15% для объекта обложения «доходы минус расходы». Особенность налогового учета при применении данного специального режима заключается в определении доходов и расходов кассовым методом, то есть по моменту поступления денежных средств и списания их с расчетного счета.

Чтобы выбрать, какой режим налогообложения экономически целесообразен для вашей управляющей компании, обратите внимание на ее финансовые результаты. Совет! Если компания чаще всего находится в убытке, то, скорее всего, наиболее выгодно будет применение УСН «доходы минус расходы», так как платить придется только так называемый минимальный налог: 1% от доходов за период. Совет! Если компания чаще всего находится в убытке, то, скорее всего, наиболее выгодно будет применение УСН «доходы минус расходы», так как платить придется только так называемый минимальный налог: 1% от доходов за период

Совет! Если компания чаще всего находится в убытке, то, скорее всего, наиболее выгодно будет применение УСН «доходы минус расходы», так как платить придется только так называемый минимальный налог: 1% от доходов за период.

Учитывайте, что финансовые результаты, исчисленные по кассовому методу, могут значительно отличаться от прибыли/убытка по методу начисления.

Как вести бухгалтерский учет в тсж на усн? пошаговая инструкция и проводки

Решение о создании ТСЖ принимается на общем собрании собственников большинством голосов (ст. 135 ЖК РФ). Количество голосов, которым обладает каждый собственник помещения, пропорционально его доле в праве собственности на общее имущество в данном доме (п. 3 ст. 48

ЖК РФ). Для обеспечения своей деятельности товарищество имеет наемный персонал – как минимум правление во главе с председателем правления. Согласно Федерального закона от 05.05.2014 № 99-ФЗ с 1 сентября 2014 года ТСЖ относятся к товариществам собственников недвижимости.

(ТСН) К субъектам малого предпринимательства ТСЖ не относится.

Раскрытие информации

ТСЖ (ТСН) обязано раскрывать информацию об основных показателях своей финансово-хозяйственной деятельности. Об этом сказано в пункте 10 статьи 161 Жилищного кодекса РФ. Делать это нужно в соответствии со Стандартом, утвержденным постановлением Правительства РФ от 23 сентября 2010 г. № 731.

Раскрытие информации подразумевает обеспечение доступа к ней неограниченного круга лиц (п. 2 Стандарта, утвержденного постановлением Правительства РФ от 23 сентября 2010 г. № 731). Состав раскрываемой информации см. в таблице.

Раскрывать информацию ТСЖ (ТСН) обязано путем ее размещения:

на сайте www.reformagkh.ru;

на одном из следующих сайтов: уполномоченного регионального ведомства или органа местного самоуправления;

на информационных стендах, размещенных в многоквартирном доме.

Формы, по которым нужно размещать информацию, утверждает Минстрой России (п. 8 Стандарта, утвержденного постановлением Правительства РФ от 23 сентября 2010 г. № 731). Актуальные формы приведены в приказе Минстроя России от 22 декабря 2014 г. № 882/пр.

Порядок раскрытия информации о своей деятельности на сайте www.reformagkh.ru изложен в Регламенте, утвержденном приказом Минрегиона России от 2 апреля 2013 г. № 124. При этом вновь созданные ТСН должны раскрыть информацию в срок не позднее 30 календарных дней с даты госрегистрации (п. 9 Стандарта, утвержденного постановлением Правительства РФ от 23 сентября 2010 г. № 731).

Информация о деятельности организаций, управляющих многоквартирными домами, должна быть доступна в течение 5 лет. Если в раскрытую информацию внесены изменения, опубликуйте их в тех же источниках (в Интернете – в течение 7 рабочих дней, на стендах – в течение 10 рабочих дней).

Об этом сказано в пунктах 5.1, 6, 15 и 16 Стандарта, утвержденного постановлением Правительства РФ от 23 сентября 2010 г. № 731.

Кроме того, ТСЖ (ТСН) обязано предоставлять информацию в письменном (электронном) виде по запросам заинтересованных лиц. Порядок раскрытия информации через запросы изложен в пунктах 17–23 Стандарта, утвержденного постановлением Правительства РФ от 23 сентября 2010 г. № 731.

Деятельность – исполнительская или посредническая?

Как показывает судебная практика, УК, находящейся на УСНО, как правило, не удается доказать, что ее деятельность по закупке коммунальных услуг у поставщиков коммунальных услуг (РСО) и их перепродаже потребителям является посреднической (агентской). Это в целях налогообложения актуально для периода до 01.01.2018, когда УК, находящаяся на УСНО, должна была включать в состав налогооблагаемых доходов весь объем денежных средств, полученных от реализации собственникам помещений в МКД коммунальных услуг.

Один из последних примеров – Постановление АС СКО от 21.02.2020 № Ф08-643/2020 по делу № А53-7429/2019, в передаче которого в Судебную коллегию по экономическим спорам ВС РФ отказано Определением ВС РФ от 30.04.2020 № 308-ЭС20-6072.

В проверяемом периоде (2017 году) общество осуществляло деятельность по управлению МКД на основании договоров управления, заключенных с собственниками помещений в доме, по условиям которых в целях реализации полномочий по управлению МКД, действуя по поручению собственника, за плату оказывало услуги и выполняло работы по управлению, содержанию и ремонту общего имущества в доме и предоставляло коммунальные услуги.

В целях выполнения условий договоров общество заключило договоры с ресурсоснабжающими организациями на предоставление коммунальных услуг и с организациями, оказывающими жилищно-эксплуатационные услуги.

В итоге судьи посчитали, что деятельность общества является деятельностью управляющей компании, оказывающей собственникам помещений услуги по управлению, содержанию и ремонту общего имущества в МКД, включая коммунальные услуги. В спорных правоотношениях общество выступает в качестве самостоятельного субъекта по отношению к собственникам помещений в МКД, его правовое положение соответствует правовому положению исполнителя, в том числе коммунальных услуг, а не агента (посредника). Полученные от собственников денежные средства являлись собственными средствами общества по основному виду его деятельности, расходовались по его усмотрению и подлежали включению в 2017 году в налогооблагаемую базу по единому налогу при УСНО.

Арбитры также отметили, что общество не приобрело какие-либо товары (работы, услуги), для оплаты которых ему были необходимы целевые бюджетные средства, а, наоборот, само оказало услуги. Поэтому получаемые им средства по своему экономическому содержанию представляют собой часть выручки за оказанные услуги. Эти средства не подлежат отдельному учету, не предназначены для расходования на строго определенные цели, а могут использоваться получателем по своему усмотрению, о расходовании указанных средств общество не обязано отчитываться.

Поступившие обществу от собственников помещений за оказанные услуги денежные средства не могут считаться целевыми поступлениями, поскольку общество является исполнителем коммунальных услуг и приобретает их у РСО для предоставления коммунальной услуги собственникам помещений в МКД, а также выступает в роли исполнителя услуг по содержанию, текущему и капитальному ремонту общего имущества в доме.

Поэтому полученные обществом средства не могут рассматриваться ни в качестве средств целевого финансирования ( НК РФ), ни в качестве целевых поступлений из бюджета ( НК РФ).

Как организовать учет при применении УСНО?

Вдгб – учет в управляющих компаниях жкх

Данный этап основной во всей деятельности бухгалтерской службы управляющей компании.

В целом он не отличается от действий бухгалтеров обычной коммерческой организации: учет ведется непрерывно, каждый факт хозяйственной деятельности оформляется первичным документом и отражается в регистрах учета двойной записью – или, проще говоря, проводкой, о которых более подробно будет рассказано позже. Составление отчетности. Состав бухгалтерской отчетности, который составляет управляющая компания, совпадает с пакетом отчетности любой коммерческой организации: Бухгалтерский баланс, Отчет о финансовых результатах и др. Состав отчетности утвержден Федеральным законом №402-ФЗ «О бухгалтерском учете». Кроме бухгалтерской отчетности, необходимо также вовремя составлять и сдавать статистическую отчетность. Перечисленные этапы составляют целостный процесс ведения бухгалтерского учета в управляющей компании.

Бухгалтерский учет для тсж и жкх. формирование проводок

Это быстро и бесплатно!

- Как вести бухучет в управляющей компании ЖКХ?

- УСН или ОСНО – какой режим налогообложения выбрать управляющей компании?

- Проводки в бухгалтерском учете управляющей компании

- Управляющая компания ЖКХ: ОКВДЭ

Как вести бухучет в управляющей компании ЖКХ? Деятельность управляющей компании чаще всего сводится к двум процессам: приобретение ресурсов у поставщиков и последующая перепродажа их жальцам. Первый процесс образует кредиторскую задолженность и расходы организации, второй – дебиторскую задолженность и доходы.

Бухучет в ук, порядок оплаты коммунальных услуг в тсж

ОСНО – наиболее простая в применении. Но следует учитывать, что применение такой системы обуславливает достаточно высокое налоговое беремя. Организация является плательщиком налога на прибыль и НДС.

- численность работников компании не достигает 100 человек;

- доходы в отчетном периоде не превышают 60000000 рублей;

- стоимость основных фондов, состоящих на балансе организации, не достигла 100000000 рублей.

Избрав «упрощенку», компания получает освобождение от обязательства уплаты налога на прибыль по ставке 20% и НДС.

Принципы бухгалтерского учета в жкх

Расчеты с поставщиками и подрядчиками»,76 «Расчеты с разными дебиторами и кредиторами» Списание затрат по управлению общим имуществом за счет средств целевого финансирования 86 «Целевое финансирование» 20 «Основное производство»,26 «Общехозяйственные расходы» и др.

Учет предпринимательской деятельности ТСЖ ведется в обычном порядке с использованием счета 90 «Продажи». Налогообложение ТСЖ при УСН в 2017 году При определении доходов при УСН не учитываются, в частности, доходы, полученные в рамках целевого финансирования (пп. 1 п. 1.1 ст. 346.15, пп. 14 п. 1 ст.

251 НК РФ) и целевых поступлений (п. 2 ст. 251 НК РФ).

Специфика работы бухгалтера жкх

Ставка данного налога составляет 6% для объекта обложения «доходы» и 15% для объекта обложения «доходы минус расходы».

Особенность налогового учета при применении данного специального режима заключается в определении доходов и расходов кассовым методом, то есть по моменту поступления денежных средств и списания их с расчетного счета.

Для того, чтобы выбрать, какой режим налогообложения экономически целесообразен для вашей управляющей компании, обратите внимание на ее финансовые результаты. Если компания чаще всего находится в убытке, то, скорее всего, наиболее выгодно будет применение УСН «доходы минус расходы», так как платить придется только так называемый минимальный налог: 1% от доходов за период. Только учитывайте, что финансовые результаты, исчисленные по кассовому методу, могут значительно отличаться от прибыли/убытка по методу начисления

Только учитывайте, что финансовые результаты, исчисленные по кассовому методу, могут значительно отличаться от прибыли/убытка по методу начисления

Если компания чаще всего находится в убытке, то, скорее всего, наиболее выгодно будет применение УСН «доходы минус расходы», так как платить придется только так называемый минимальный налог: 1% от доходов за период. Только учитывайте, что финансовые результаты, исчисленные по кассовому методу, могут значительно отличаться от прибыли/убытка по методу начисления.