Ликвидация ип — как прекратить предпринимательскую деятельность

Содержание:

- Закрытие ИП с долгами

- Производители светорегуляторов: где купить диммеры для светодиодных ламп 220В

- В чём суть административного приостановления деятельности?

- Беременность и роды ИП

- Принцип широтно-полюсной модуляции (ШИМ)

- Какие обязанности сохраняются?

- Какие расходы обязательны для ИП

- Если в закрытии ИП отказали

- Административное приостановление деятельности

- Как приостановить деятельность

- Отчет не подождет

- Как провести процедуру ликвидации ИП в упрощенном порядке?

- Ликвидация ИП по шагам

- Обжалование административного приостановления деятельности

Закрытие ИП с долгами

Закрытие ИП в ситуации, когда бизнес не пошел, и предприниматель не может оплатить страховые взносы даже за себя, можно назвать вынужденным. Сняться с регистрационного учета имеет смысл, хотя бы ради того, чтобы прекратилось дальнейшее начисление взносов. Что касается любых задолженностей физического лица, полученных в результате неэффективной предпринимательской деятельности, то здесь есть два важных момента:

- Налоговая инспекция не имеет права отказать в закрытии ИП при наличии задолженностей по налогам или взносам. В Информации ФНС «О снятии индивидуальных предпринимателей с учета» от 27.06.2014 говорится, что «Задолженность по уплате страховых взносов, если таковая имеется у предпринимателя, причиной для отказа в снятии с учета не является». До 2011 года закрытие ИП без справки по уплате страховых взносов было невозможно, чем фонды и пользовались. Сейчас статья 22.3 закона «О государственной регистрации» требует при снятии предпринимателя с учета только документа, подтверждающего представление им в ПФР сведений о персонифицированном учете. Если ИП этот документ не представит, то ФНС запросит его из фондов самостоятельно.

- Долги физического лица при закрытии ИП никуда не деваются. В этом и заключается полная имущественная ответственность индивидуального предпринимателя.

Действовать при закрытии ИП с долгами надо так же, как мы рассмотрели выше: уволить работников; закрыть расчетный счет; снять с учета кассовый аппарат; подать в налоговую инспекцию заявление по форме № Р26001 и квитанцию об уплате пошлины; сдать отчетность; получить уведомление о снятии с учета и выписку из ЕГРИП.

Что делать с долгами? Хорошо бы, конечно, погасить их как можно раньше, потому что по вступившему в силу судебному решению взыскание будет распространяться на все имущество предпринимателя, в том числе и то, которое не применялось им в бизнесе, или было приобретено до его начала. В случае, когда сумма долга превышает 10 000 рублей, может быть применена и мера, запрещающая должнику выезд за границу РФ.

Обратите внимание — существует перечень имущества, забрать которое за долги физического лица невозможно. Приводится он в статье 446 ГПК РФ, и в нем указаны: единственное жилье должника и земельный участок, на котором оно находится (за исключением предмета ипотеки); предметы обычной домашней обстановки и обихода; вещи индивидуального пользования; домашний скот и постройки и др

Если ваш контрагент настроен решительно, то судебные разбирательства могут длиться в пределах обычного срока исковой давности в три года. По взносам и налогам ситуация следующая:

- Согласно статье 45 закона № 212-ФЗ «О страховых взносах», лицо не может быть привлечено к ответственности, если со дня вынесения такого решения истекло три года. Требование о погашении задолженности фонды могут выставить не сразу после закрытия ИП, а значит, срок исковой давности будет составлять более трех лет.

- Задолженность по налогам тоже может быть обнаружена не сразу, при этом срок давности ее выявления не установлен. Налоговая инспекция вполне может заявить в 2018 году требование об уплате недоимки по налогу за 2013 год. Далее процедура взыскания зависит от того, в каком порядке она будет проходить — судебном или внесудебном.

Так что долги, оставшиеся от предпринимательской деятельности, могут напоминать о себе после закрытия ИП дольше трех лет. Кстати, все документы, касающиеся бизнеса, надо хранить 4 года, а налоговая инспекция может устроить проверку вашей деятельности за период трех лет, предшествующих снятию с учета.

Производители светорегуляторов: где купить диммеры для светодиодных ламп 220В

Руководствуясь мнениями специалистов, купить диммеры для светодиодных ламп лучше у зарекомендовавших себя производителей электроустановочных приборов. Ведущие компании-производители диммеров для светодиодных ламп: Legrand, Schneider, Makel. Они предлагают полный комплекс оборудования: от бытовых выключателей до систем управления освещением.

Диммеры Legrand для светодиодных ламп 220В

Вся продукция, выпускаемая компанией Легранд, разработана на основе передовых технологий и отвечает требованиям европейского качества. Главное преимущество электроустановочных приборов этого производителя – простота в монтаже, безотказное функционирование и великолепный дизайн. Все изделия сертифицированы и отвечают требованиям ГОСТ.

Главные преимущества диммеров Legrand — современный дизайн, надежность и простой монтаж

Прежде чем купить диммер для светодиодной лампы, следует ознакомиться с данными о совместимости устройства, имеющимися в специальной таблице. Как правило, пункты реализации светотехники имеют эту информацию. В идеале, купив диммируемую светодиодную лампу, лучше сразу проверить ее совместимость с приобретаемым светорегулятором.

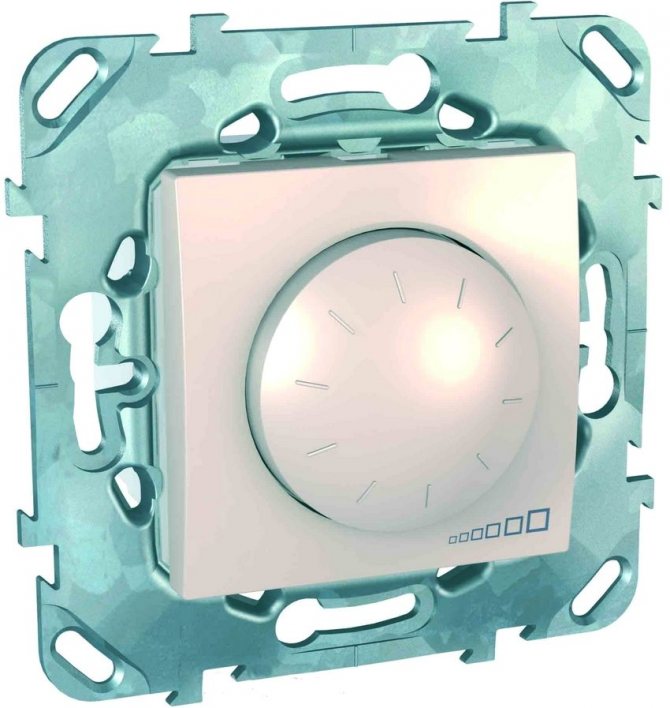

Диммеры Schneider Electric

Еще одним производителем с мировым именем является компания Шнайдер Электрик. Диммеры этого производителя представлены в нескольких сериях. Устройства имеют элегантный дизайн и выполнены в семи цветовых вариантах. Длительность эксплуатации приборов обусловлена использованием проверенных и качественных материалов. Светорегуляторы снабжены защитой от короткого замыкания, перегрузки и перегрева.

При производстве диммеров Schneider Electric используются качественные и проверенные материалы

Благодаря специальным направляющим и монтажным лапкам, устройства легко и быстро монтируются. Вся продукция обеспечена гарантией от производителя на 18 месяцев. Разработаны гибкие условия обмена и возврата устройств. Компанией постоянно ведутся работы по созданию новых приборов с более усовершенствованными функциями.

Цена поворотного диммера Шнайдер серии Уника ТОП цвет Графит для галогенных светильников и ламп накаливания составляет 4200 руб., стоимость поворотно-нажимного светорегулятора Шнайдер Электрик серии Уника мощностью 400 Вт цвета Алюминий для галогенных ламп – 4050 руб.

Существуют и более бюджетные серии диммеров Шнайдер, цена которых не превышает 1500 руб. Таким образом можно приобрести светорегулятор поворотного типа серии W59 мощностью 300 Вт в цвете Матовый хром под скрытый монтаж за 1400 руб.

Светорегуляторы, установленные в доме, заметно повышают уровень комфорта

В чём суть административного приостановления деятельности?

Административное приостановление деятельности — это наказание за нарушение закона по ст. 3.12 КоАП РФ.

Предпринимателю запрещают работать в конкретном помещении, оказывать услуги или торговать на срок до трёх месяцев. Тут же говорят, какие нарушения надо устранить.

Например, пиццерию закрывают из-за шумной вентиляции не по санпину. Значит, предприниматель должен решить вопрос с уровнем шума.

Бизнес ставят на стоп по решению суда. В суд обращаются Роспотребнадзор, МЧС или миграционная служба после внеплановой проверки — зависит от нарушения. Проверяют по жалобе клиента, работника или конкурента. Остановка деятельности в малом бизнесе — всегда результат чьей-то жалобы.

После решения суда к предпринимателю в течение суток приходят приставы. Они опечатывают двери и окна, накладывают пломбы на кассы, холодильники, печи. Если в помещение не пускают, приставы зовут полицию.

Приставы составляют акт о приостановлении деятельности. С этого дня считают срок.

Закрыть бизнес могут и до суда, если есть опасность эпидемии или катастрофы. Это называется временным запретом деятельности по ст. 27.16 КоАП РФ. Временный запрет засчитают в срок приостановления деятельности.

При наложении пломб приставам нельзя портить отделку, замки и оборудование, выключать холодильник с продуктами и вредить как-то ещё. Это сказано в ст. 32.12 КоАП РФ. Если сотрудники что-то испортили, можно взыскать деньги.

Дальше предприниматель берётся за нарушения, а приставы следят. В опечатанное помещение заходят по согласованию с ними.

После устранения нарушения предприниматель работает дальше — наказание снято.

Как предпринимателю защититься при административной проверке

Как подготовиться к проверке Роспотребнадзора

Беременность и роды ИП

Женщина-предприниматель имеет законное право уйти в декретный отпуск. ИП не застрахованы в ФСС, поэтому будущая мать сможет получать пособия.

Это следующие выплаты:

- На рождение ребенка – 14 497-80 рублей, выплачивается один раз.

За раннюю постановку на учет в женскую консультацию (до 12 недель беременности) – единовременно 543-67 рублей.

Минимальные пособия по уходу за ребенком до 1,5 лет – 2 718-34 рубля на первого ребенка, 5 436-67 на второго и последующих.

Размеры пособий указаны на 2015 год. Суммы ежегодно индексируются.

Чтобы предприниматель могла получить пособие из фонда социального страхования по беременности и родам, должны выполняться следующие условия:

- Она должна быть зарегистрирована в ФСС.

Должны уплачиваться добровольные взносы в фонд. Сумма за месяц рассчитывается так: МРОТ * 5,9%. Оплачивать можно за каждый квартал или один раз до 31 декабря.

Для получения пособия в текущем году должны быть полностью уплачены взносы за предыдущий. Например, если ИП собирается уходить в декрет в 2015 году, регистрироваться в ФСС и уплачивать взносы нужно еще в 2014.

Сумма больничного будет рассчитываться не по доходам ИП, а исходя из МРОТ, поэтому будет минимальной.

По закону № 212-ФЗ о страховых взносах, индивидуальный предприниматель может быть освобожден на время декретного отпуска от взносов за себя в ПФР. Естественно, при условии, что деятельность не ведется, на банковский счет и в кассу ИП не поступают доходы.

Получается, что на время предприниматель может приостановить свою деятельность. Но не стоит просто сворачивать все дела и продолжать жить как ни в чем не бывало. Через некоторое время ИП может поджидать неприятный сюрприз в виде письма из налоговой или фондов.

Кстати, раз ИП не снимается с учета, то он по-прежнему числится в налоговой. Это значит, что в любой момент к нему могут обратиться с проверкой. Поэтому стоит держать все документы и отчетность в порядке, даже если деятельность временно не ведется.

О временной приостановке деятельности ИП вы можете узнать из видео:

Принцип широтно-полюсной модуляции (ШИМ)

Изменения мощности питающего напряжения при применении шим-контроллера обеспечивается благодаря подаче на коммутирующий элемент (в случае со светодиодами – полевой транзистор, симистор либо динистор) сигналов с изменяющейся скважностью. S=T/T1, где Т – период импульсов, Т1 – период положительного фронта

S=T/T1, где Т – период импульсов, Т1 – период положительного фронта.

В ШИМ-контроллере импульсы следуют с постоянной частотой, изменяется лишь длительность пауз.

Ниже представлена принципиальная схема ШИМ-контроллера:

Увеличение ширины импульса увеличивает время поступления тока через транзистор к нагрузке, следовательно, и пропускаемый ток. Частота следования импульса значительно выше той, которую способен уловить глаз, обычно 100-200Гц, потому мерцания светодиодов мы не ощущаем. Преимущество регуляторов нагрузки на основе ШИМ-контроллеров, значительно более высокий КПД сравнительно с резистивными, поскольку избыточная нагрузка гасится, а не потребляется.

Подключение диммера в схему питания светодиодной лампы

Существует два варианта подключения:

- Схема подключения перед драйвером питания, когда диммируется переменное напряжение;

- Подключение после драйвера питания, с ШИМ-регуляцией постоянного напряжения.

Какие обязанности сохраняются?

При выборе второго варианта, в первую очередь помним о том, что нужно продолжать сдавать отчеты в органы ФНС, Пенсионный Фонд и Фонд социального страхования. Далее — налоги и другие платежи. В случае, если ИП находится на общей системе (ОСНО), то он сдает нулевые налоговые декларации, тем самым показывая государству факт отсутствия прибыли у предприятия. В случае, если ИП находится на ЕНВД, ПСН или ЕСХН, то факт наличия или отсутствия прибыли в данном случае государство не волнует, налоговые платежи нужно будет совершать в полном объеме, согласно вашей системе налогообложения и ставке, установленной местными муниципальными органами. В обоих случаях и для ИП на ОСНО, и для ИП на специальных режимах налогообложения придется продолжать выплаты в Пенсионный фонд (фиксированный сбор) и ФСС.

Кроме того, в случае, если у предприятия есть нанятые работники, в их отношении также придется продолжать выполнять все обязательства, то есть сохраняются обязанности налогового агента, а также обязанности работодателя — что является тонким моментом в плане сохранения их рабочего места и заработной платы. Такой вопрос нужно решать обдуманно и с учетом того, на какой период приостанавливается деятельность, а также какие права работников нужно и можно сохранить. Все время приостановки также нужно продолжать предоставлять сведения о среднесписочной численности работников на предприятии за каждый отчетный период и вести свой доходно-расходный журнал.

Само собой, такая схема приостановления деятельности индивидуального предпринимательства приносит мало выгоды, но все же главная цель (временное прекращение трудовой деятельности с сохранением статуса ИП) будет достигнута.

Какие расходы обязательны для ИП

Вопрос, как приостановить деятельность ИП на время, возникает, в первую очередь, из-за необходимости платить страховые взносы за себя. Размер этих фиксированных платежей в 2020 году составляет 40 874 рубля. Если предпринимательская деятельность не приносит доходов или вообще не ведется, то взносы приходится платить из личных средств.

Теперь разберемся с налогами. Если система налогообложения, на которой работает ИП, связана с учетом реальных доходов, то при приостановке бизнеса их платить не надо. Это режимы УСН, ОСНО, ЕСХН. Но при выборе ЕНВД или ПСН обязанность платить налоги не связана с тем, есть у предпринимателя доходы от бизнеса или нет.

В период карантина из-за коронавируса к этим обязательным расходам добавились арендные платежи и выплата зарплаты работникам. То есть бизнес стоит по объективным причинам, но при этом считается, что ИП продолжает деятельность.

Правительство в определенной степени помогло предпринимателям из особо пострадавших отраслей. Это субсидии на работников и самих ИП, возможность не платить налоги за 2 квартал 2020 года, льготные кредиты на выплату зарплату, уменьшение размеров взносов за себя, снижение тарифов взносов на работников и др.

Были приняты законы, позволяющие расторгнуть договоры аренды коммерческой недвижимости без особого ущерба для арендаторов. А для тех, кто все-таки решил закрыть ИП, разработали удаленный способ подачи заявления Р26001 без ЭЦП.

Но будем надеяться, что таких кризисов, как пандемия коронавируса, больше не будет. Поэтому надо разобраться, как можно в обычных условиях не платить взносы и налоги, не закрывая при этом ИП.

Если в закрытии ИП отказали

После получения документов на ликвидацию ИП, налоговая инспекция рассматривает их в течение 5 рабочих дней. Она должна проверить их содержимое не только на соответствие законодательству, но и на наличие или отсутствие фактических ошибок.

В регистрации закрытия может быть отказано по следующим причинам:

- предоставление неполного пакета документов;

- подпись на заявлении не удостоверена нотариусом, если того требует закон;

- направление бумаг не в ту налоговую инспекцию;

- подписание заявления неуполномоченным лицом;

- отсутствие у представителя доверенности на осуществление регистрационных действий;

- наличие запрета на совершение лицом регистрационных действий;

- техническая ошибка в нотариальном удостоверении и т. д.

По итогам рассмотрения документов, ФНС даже в случае отказа выдает бумагу, в которой указаны все недочеты.

Гражданин вправе сразу после устранения всех ошибок вновь подать документы на закрытие ИП. Законом не предусмотрен какой-либо срок для переноса процедуры.

Если предприниматель считает, что налоговая инспекция отказом нарушила его права, он может обжаловать решение в суде.

Рассмотрим ситуацию, когда ФНС отказывает ликвидировать ИП до тех пор, пока не будут уплачены все недоимки по налогам и сборам. Нужно учитывать 2 обстоятельства:

- не истек ли срок исковой давности с момента издания документа о наличии задолженности;

- получал предприниматель данный документ или нет.

Налоговый инспектор может взыскать налоги за счет денежных средств или имущества предпринимателя только через судебных приставов-исполнителей. В течение 3 рабочих дней он направляет постановление, подписанное руководителем ФНС в ФССП. В течение 2 месяцев пристав должен провести все исполнительские действия.

Если ФНС пропустила сроки взыскания задолженности, ее представители должны обратиться в суд. Пока не будет решения суда, они не вправе обязать ИП платить недоимки.

Прочтите: Как обжаловать постановление судебного пристава-исполнителя — порядок действий и образцы заявлений

Административное приостановление деятельности

Сначала о принудительном приостановлении деятельности ООО. Эта мера предусмотрена статьей 3.12 КоАП РФ и применяется только в ситуациях, прямо указанных в законе, например:

- угроза жизни или здоровью людей;

- возникновение эпидемии или заражения;

- радиационная авария или техногенная катастрофа;

- причинение существенного вреда окружающей среде;

- нарушение правил оборота наркотических и психотропных веществ;

- легализация доходов, полученных преступным путем;

- финансирование терроризма;

- нарушение правил привлечения иностранных работников к торговой деятельности;

- несоблюдение норм производства и оборота алкоголя;

- неприменение контрольно-кассовой техники;

- нарушение норм охраны труда;

- совершение административного правонарушения, посягающего на здоровье, санитарно-эпидемиологическое благополучие населения и общественную нравственность.

Административное приостановление деятельности организации в большинстве случаев происходит по решению суда. Но если нарушены требования промышленной безопасности, то приказ о приостановке деятельности выносит соответствующий государственный орган (например, в области безопасности гидротехнических сооружений или горный надзор).

Судебные приставы, исполняющие предписание о приостановлении деятельности ООО, самостоятельно решают, какие меры принять для этого. Обычно это опечатывание помещений и прекращение доступа на объект.

Максимальный срок принудительного приостановления деятельности – 90 суток, и его можно сократить, если нарушения были быстро устранены. Для этого надо подать в суд ходатайство, которое будет рассмотрено в течение 5 дней. Но если ничего не изменилось и за 90 суток, то приостановление деятельности будет продлено.

Что делать с работниками, если ООО временно не работает по решению суда или госоргана? В данном случае происходит простой в работе по вине работодателя. Если есть такая возможность, то можно предложить работникам перевод на другое рабочее место, например, в обособленном подразделении. Но если работники отказываются от перевода, то они вправе не выходить на работу, получая при этом зарплату. Причём, за ними сохраняется не менее 2/3 заработка, а если приостановление деятельности вызвано нарушением норм охраны труда, то зарплата выплачивается в полном размере.

Все имеющиеся обязательства перед контрагентами организация обязана выполнять, потому что принудительное приостановление деятельности не является форс-мажором. Здесь могут быть сорваны сроки исполнения договорных условий, поэтому надо попытаться их перенести. В противном случае надо быть готовым к выплате неустоек и пени за срыв обязательств перед партнёром.

В отношении уплаты налогов, взносов и сдачи отчётности приостановление деятельности ООО ничего не меняет. Здесь особенно уязвима организация на ЕНВД – если физические показатели для расчёта налоговой базы не изменились (торговая площадь, количество единиц транспорта и др.), то налог надо платить в полном размере даже в период простоя.

То есть, компания оказывается в ситуации, когда вести деятельность она не может и несёт при этом прямые убытки. Соответственно, надо принять все меры для скорейшего устранения нарушений и досрочного снятия административной санкции.

Отдельный случай временного прекращения деятельности ООО – это приостановление действия лицензии. Сначала лицензирующий орган выдаёт предписание об устранении выявленных нарушений. Если в срок до трёх месяцев предписание не будет выполнено, то действие лицензии приостанавливается, а затем она может быть аннулирована.

Для организаций, которые занимаются только лицензионным направлением бизнеса, последствия приостановления и отзыва лицензии аналогичны принудительному приостановлению деятельности.

Как приостановить деятельность

Пожалуй, самый главный вопрос для предпринимателей, желающих на время отойти от бизнеса: как приостановить деятельность ИП? Ответим сразу, что российское законодательство не предусматривает такой возможности в принципе.

Поэтому, если ИП не ведет бизнес, то никаким образом документально закрепить это невозможно, то есть юридически факт неосуществления предпринимателем коммерческой деятельности не возникает.

Поэтому временная приостановка деятельности ИП сводится только к тому, что сам он не предпринимает каких-либо действий, направленных на извлечение прибыли. При этом предприниматель это вправе сделать в любой момент с момента своей государственной регистрации.

На практике нередки ситуации, когда с момента регистрации до начала фактического осуществления бизнеса проходит весьма длительный промежуток времени. При этом законодательство не содержит каких-либо ограничений по времени начала деятельности, а также по времени её осуществления.

Статус ИП бессрочен, в связи с чем приостановка его деятельности возможна в любой момент и зависит только от желания самого предпринимателя. Данное решение ему нет необходимости обосновывать или подтверждать перед кем либо.

Не предусмотрено российским законодательством и заявление о приостановлении деятельности ИП, так как такое понятие в законе отсутствует. Нет и иных форм документов, которые необходимо представлять для того, чтобы доказать факт приостановки работы. В то же время с ИП не снимаются все обязанности, которые возложены на него согласно нормам действующего законодательства.

Обязанности ИП при приостановке

Так, даже если ИП деятельность не велась продолжительное время, он все равно обязан сдавать все установленные формы отчетов в ФНС, ПФР, ФСС. Кроме того, он должен производить уплату фиксированного сбора в Пенсионный фонд, а также перечисление налоговых платежей, если находится на едином налоге на вмененный доход или патентной системе налогообложения.

В остальных случаях, например, при использовании общего режима налогообложения выплата налогов не предусмотрена, но только в том случае, если предприниматель не получает какие-либо доходы, что должно подтверждаться сдачей нулевых налоговых деклараций.

Также следует учесть, что, если у индивидуального предпринимателя есть наемные работники, то он обязан исполнять в отношении них обязанности налогового агента, а также обеспечить соблюдение их трудовых прав в случае приостановки деятельности. Последствия приостановки деятельности

Временная приостановка бизнеса ИП не влечет для него каких-либо правовых последствий, но только в том случае, если в этот период не нарушалось действующее законодательство. В жизни ситуация складывается таким образом, что предприниматель, желая отойти от дел, просто сворачивает бизнес: закрывает торговую точку, консервирует цеха и т. д. и начинает заниматься другими делами, не связанными с предпринимательством.

Так продолжается до тех пор, пока он не получает кипу уведомлений от налоговых органов о назначенных ему штрафах за несданную отчетность, неперечисленные налоговые платежи и другие обязательные сборы. При этом ИП не осуществляет деятельность уже длительное время.

Судиться в такой ситуации бесполезно, так как ФНС в такой ситуации права: пока гражданин считается индивидуальным предпринимателем, на нем лежат все предусмотренные для такого статуса обязанности, и фактическое прекращение деятельности не является основанием для прекращения выполнения обязанностей ИП.

Напомним, что в законе не предусмотрена никакая декларация о прекращении деятельности ИП, есть только возможность прекращения деятельности на основании заявления самого индивидуального предпринимателя либо по решению суда, в установленных законодательством случаях.

Поэтому, если предприниматель не планирует вести бизнес, тем более длительное время, то имеет смысл подать документы на прекращение статуса индивидуального предпринимателя. Тем более законодательство не ограничивает в возможности многократного прекращения и получения данного статуса. (Смотрите пошаговую инструкцию закрытия ИП)

В связи с этим ответ на вопрос, можно ли приостановить деятельность ИП, выглядит следующим образом: предприниматель может перестать заниматься предпринимательской деятельностью, но при этом он сохраняет за собой полномочия ИП, что влечет за собой сохранение и всех его обязанностей.

Такой вариант возможен, когда перерыв в деятельности не планируется на длительный период. В иной ситуации желательно прекратить свою регистрацию в качестве индивидуального предпринимателя, иначе такая приостановка может привести к серьезным последствиям.

Отчет не подождет

Поскольку деятельность официально не закрыта, для государства не имеет значения, происходят ли какие-то движения для извлечения прибыли, это компетенция хозяина бизнеса.

Раз предприятие официально числится работающим, о деятельности его надо отчитываться, даже если деятельности нет. Обязанность предпринимателя перед страховым и Пенсионным фондом, а также перед налоговиками, отмене не подлежит. Если на бизнесмена работают наемные работники или просто числятся в штате, им придется продолжать начислять гарантированную заработную плату.

Налоговая отчетность, как и положенные взносы, должна быть сдана вовремя. Если предприниматель, прекратив работу, просто перестанет сдавать декларации и платить положенные взносы, ему будут начислены не только штрафы, но и пени за просрочку. Пени, кстати, можно рассчитать прямо на нашем сайте. Суд в этом случае не будет на стороне бизнесмена, поскольку закон считает его предприятие «живым», пока оно не закрыто официально.

Как провести процедуру ликвидации ИП в упрощенном порядке?

С 01.01.2015 г.ст.67 НК РК предусмотрено применение упрощенного порядка ликвидации ИП.

Кто из ИП может воспользоваться упрощенной процедурой:

- не состоящие на учете по НДС;

- те, чей вид деятельности не входит в перечень, приведенный в п.1 ст.88 НК РК,

- кто не включен в план налоговых проверок;

- не имеющие налоговой задолженности или задолженности по социальным платежам;

- не являющиеся высокорисковыми.

Шаги, необходимые предпринять,если ваше ИП попадает под возможность ликвидации в упрощенном порядке:

- подайте заявление о ликвидации в налоговые органы,

- сдайте ликвидационную отчетность;

- в течение 10 дней с даты подачи заявления о ликвидации, уплатите налоги, начисленные в соответствии с ликвидационной отчетностью;

- при наличии ККМ, подайте заявление о снятии ее с учета;

- Ликвидируйте печать, при ее наличии и получите справку о ликвидации;

- закройте счета в банках и получите уведомление о закрытии;

- опубликуйте в СМИ объявление о ликвидации (экземпляр издания или ссылку на электронную версию нужно сохранить).

Все эти документы нужно сдать инспектору в трехдневный срок.

Не подавая заявление могут ИП на патенте. Им достаточно письменного согласия, которое содержится в налоговом заявлении о приостановлении деятельности или расчета стоимости патента.

Но только в том случае, если ИП на патенте не имеют ККМ или в течение 60 календарных дней не предоставили очередной расчет стоимости.

Налоговая служба проведет ликвидацию в течение 3 рабочих дней. Информация о ликвидации будет опубликована на сайте налоговой www.kgd.gov.kz

Если ваше ИП не соответствует критериям для упрощенной процедуры, вы не подали все необходимые документы (отчетность, справки о закрытых счетах, справку о ликвидации печати, опубликованное объявление о ликвидации) в трехдневный срок после подачи заявления или не уплатили налоги в 10-дневный срок с даты подачи заявления вам могут отказать в ликвидации по упрощенному порядку.

Дополнительные вопросы по ликвидации можно задать, обратившись в Call-центр:

- 1408 (Центр Обслуживания Предпринимателей фонда «Даму»);

- 1414 (Правительство для граждан).

ВАЖНО! Ф.910 и прочие документы ИП необходимо хранить после ликвидации в течение 5 лет. В течение 5 лет после ликвидации налоговая может провести камеральный контроль форм отчетности

Ликвидация ИП по шагам

А теперь детально опишем процедуру ликвидации ИП. Пошаговая инструкция поможет вам самостоятельно пройти этот путь быстро и без неприятных последствий.

Шаг 1. Увольте своих работников и сдайте отчётность по ним

ИП без работников этот шаг пропускают, а работодателям придётся потратить на закрытие бизнеса чуть больше времени.

В соответствии со статьей 180 ТК РФ работников надо уведомить об увольнении не позже, чем за два месяца до прекращения работы, но это требование относится только к организациям. Для ИП такой срок не установлен, однако предприниматель должен подать в службу занятости уведомление об увольнении персонала за две недели до этого. Поэтому обычно и работников уведомляют в этот же срок — за две недели. Необходимо также оформить кадровые документы (приказ об увольнении и записку-расчёт), выплатить работнику зарплату и внести запись в трудовую книжку.

В фонды и ИФНС сдают последнюю отчётность по работникам (РСВ, 6-НДФЛ, 4-ФСС, СЗВ-М и СЗВ-Стаж). А в течение 15 дней после сдачи отчётов необходимо перечислить страховые взносы за сотрудников.

Шаг 2. Снимите с учёта ККТ и закройте расчётный счёт

Этот шаг тоже обязателен не для всех ИП, а только тех, у кого был зарегистрирован кассовый аппарат или открыт расчётный счёт.

Снятие ККТ с учёта оформляется заявлением по форме, утверждённой Приказом ФНС России от 29.05.2017 N ММВ-7-20/484@. Подайте заявление в свою инспекцию и получите карточку о снятии кассового аппарата с регистрационного учёта.

Одновременно с этим можно обратиться в банк для закрытия расчётного счёта. Здесь никаких крайних сроков не установлено, т.е. счёт может оставаться открытым и после ликвидации ИП, но за его обслуживание придётся платить. В зависимости от банка процедура закрытия р/с может занять около недели или чуть больше. Все подробности можно узнать в самом кредитном учреждении.

Шаг 3. Подготовьте и подайте документы для ликвидации ИП

Перечень документов для прекращения предпринимательской деятельности мы уже рассмотрели выше, он очень простой – заявление Р26001 и квитанция на 160 рублей.

Ликвидация ИП через Госуслуги на самом портале невозможна, т.к. это неэлектронная услуга. В данном случае Портал может только предоставить информационную поддержку, т.е. описать процедуру прекращения предпринимательской деятельности.

Например, здесь можно узнать о причинах отказа в ликвидации:

- непредставление необходимых документов;

- подача заявления в ненадлежащий регистрирующий орган;

- несоблюдение нотариальной формы заявления, если она необходима;

- подписание заявления неуполномоченным лицом.

Если же вас интересует именно онлайн-способ снятия ИП с учёта, то при наличии ЭЦП надо обратиться на сайт ФНС. Ликвидация ИП через Госуслуги таких возможностей не предоставляет.

На шестой рабочий день после получения заявления Р26001 налоговая инспекция направляет на электронный адрес заявителя лист записи ЕГРИП о снятии предпринимателя с учёта. При желании получить бумажный документ о закрытии ИП надо обратиться с заявлением в этот регистрирующий орган.

Шаг 4. Заплатите за себя страховые взносы

Предприниматели без работников, а также ИП-работодатели должны перечислить оставшуюся сумму страховых взносов за себя в течение 15 дней после снятия с учёта. Рассчитать сумму к уплате можно на нашем калькуляторе взносов.

Шаг 5. Сдайте декларации и заплатите налоги

Срок сдачи последней отчётности и уплаты налогов зависит от системы налогообложения ИП:

- ЕНВД – декларация не позже 20 числа месяца, следующего за закрытием, уплата налога — не позже 25 числа этого месяца;

- ПСН – на этом режиме нет деклараций, а налог предприниматель платит в виде стоимости патента, т.е. до конца срока его действия надо перечислять нужную сумму;

- УСН и ЕСХН – сдать декларацию и заплатить налог необходимо не позже 25 числа месяца, следующего за месяцем снятия ИП с учёта;

- ОСНО – на этом режиме два разных налога: сдать 3-НДФЛ надо в течение 5 дней после закрытия ИП, налог заплатить в течение 15 дней; НДС – не позже 25 числа месяца, следующего за кварталом закрытия.

Обжалование административного приостановления деятельности

Для предпринимателя в случае, когда постановление суда, еще не исполнилось, не вступило в силу, актуальной становится жалоба на постановление по любому административному делу, или как принято называть ее апелляция. Или же с другой стороны, организация может податься в суд с подобной жалобой, если считает, что её права были ущемлены. Такой документ необходимо грамотно составить, он должен содержать в себе все, определенные законом данные. Правильно оформить жалобу поможет опытный юрист.

Либо же случается так, что решение суда, попросту, невозможно исполнить, эти отдельные случаи также определены законом. Провести неподкованного в юридических аспектах предпринимателя сквозь тернии непонятной терминологии, переплетения законов их дополнений, всевозможных поправок и исключений может только квалифицированный юрист.