Куда лучше направить накопительную часть пенсии

Содержание:

- Алгоритм перевода

- Как узнать сумму, и где они хранятся

- Как оформить документы для получения пенсии

- Страхование жизни

- Порядок процедуры

- Плюсы и минусы начисления пенсии на карту

- Выгодно ли накапливать пенсию в НПФ

- Государственная пенсия

- Преимущества и недостатки перехода из одного фонда в другой

- В теории

- онлайн оформление за 5 минут

- Чем это грозит?

- Обзор условий по пенсионным программам в банках

Алгоритм перевода

Для перевода накопительной части пенсии осталось совсем немного времени и поэтому нужно поспешить, чтобы успеть до 31 декабря 2015 года. После этой даты все накопительные средства «молчунов» будут присоединены к страховой части пенсии.

Чтобы всё-таки привести средства в не бюджетный фонд или же управляющую компанию необходимо проделать следующее:

- Просмотреть необходимую информацию и выбрать, куда вложить накопительные средства.

- Обратится в выбранный НПФ сначала для консультации, а получив всю необходимую информацию обдумать её, внимательно изучить проект договора, проверить наличие необходимой документации и лицензий.

- Заключить договор с НПФ или УК на обслуживание или обязательное пенсионное страхование.

- Обратится в клиентскую службу Пенсионного фонда России по месту жительства для подачи заявления о выборе НПФ или же УК.

Как узнать сумму, и где они хранятся

В отличие от пенсионного капитала (который формировался до 2014 года) и пенсионных баллов (с 2015 года), пенсионные накопления – вполне конкретная сумма, которую при некоторых обстоятельствах можно получить на руки. Другими словами, это своего рода сбережения, которые государство формировало на будущее своих граждан – правда, за их же счет. Дело в том, что тариф страховых взносов не менялся – просто его часть шла на накопления, а другая направлялась на трудовую пенсию. Соответственно, накопления – это не «бонус» от государства, а честно заработанные деньги.

Сумма накоплений складывается из нескольких частей:

- собственно взносы на накопительную часть пенсии – это те от 2 до 6%, которые перечислял за работника работодатель. С 2014 года взносы больше не перечисляются;

- добровольные взносы и софинансирование – пока не ввели мораторий, можно было вступить в программу государственного софинансирования. Если участник вносил в счет накоплений сумму от 2 до 12 тысяч рублей в год, государство доплачивало такую же сумму. Программа была рассчитана на 10 лет, сейчас в нее вступить уже нельзя;

- инвестиционный доход. Управляющая компания, которой доверены накопления (государственная или относящаяся к НПФ) использует средства в инвестиционных целях и получает доход. Он относительно высокий – как правило, выше инфляции и того, что предлагают банки по вкладам.

Есть один важный момент, который касается инвестиционного дохода. Закон разрешает переводить накопления из Пенсионного фонда России в НПФ, обратно или между разными НПФ. Но чтобы не потерять инвестиционный доход, делать это можно раз в 5 лет. Так, в 2015 или 2020 году произошел так называемый фиксинг накоплений – тогда перейти между фондами можно было без потери дохода. А если бы клиент перешел, например, в 2019 году – он бы потерял весь доход с предыдущего фиксинга, то есть, за 4 года.

Недобросовестные НПФ долгое время пользовались тем, что перевести накопления из ПФР в частный фонд можно было по простому заявлению – их «подсовывали» на подпись клиентам банков, под видом соцопросов на улицах или просто выманивали данные паспорта и СНИЛС и подделывали подписи. Сейчас перейти из одного фонда в другой можно только по заявлению, поданному через Госуслуги – и мошенничество практически прекратилось.

Итак, накопления могут быть в ПФР (тогда ими управляет Государственная управляющая компания ВЭБ.РФ) или в НПФ (тогда ими управляет управляющая компания фонда). Узнать, где именно находятся накопления, очень просто, есть несколько способов:

- запросить «Извещение о состоянии лицевого счета в ПФР» на портале Госуслуги или в личном кабинете Пенсионного фонда России (тоже с авторизацией через Госуслуги). Там будут указаны данные и по страховой пенсии, и по накоплениям. Причем можно будет увидеть всю информацию – сумму накоплений, инвестиционный доход и то, где эти накопления находятся;

- обратиться в Пенсионный фонд лично. Там можно получить точно такое же извещение уже лично;

- узнать у работодателя – он перечислял туда взносы до 2014 года. Правда, с тех пор накопления могли оказаться в другом фонде, так что лучше все-таки запрашивать данные в Пенсионном фонде лично или через Госуслуги.

Электронный запрос обрабатывается очень быстро – в течение нескольких минут. Дополнительный бонус – из извещения можно узнать, сколько скопилось пенсионных баллов и проверить, не «забыл» ли работодатель официально трудоустроить заявителя и выплачивать за него страховые взносы.

Как оформить документы для получения пенсии

Подавать документы на оформление пенсии гражданин может в любое время после того, как у него возникнет на это право. Начать собирать их лучше заранее. Следует обратиться в:

- отделение ПФР по месту регистрации или фактического пребывания,

- МФЦ,

- почтовое отделение.

Заявление подается лично, через представителя или работодателя. Оно может быть написано собственноручно или в форме электронного документа на сайте и не раньше, чем за 1 месяц до срока выхода на пенсию.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Документы для оформления пенсии:

- Заявление.

- Паспорт или любой документ, который подтвердит вашу личность.

- Документ, который подтвердит ваш трудовой стаж (например, трудовая книжка, договоры, военный билет и прочее). Проследите, чтобы он был правильно оформлен. Должен содержать необходимые реквизиты: номер и дату выдачи, Ф. И. О., дату рождения, место и годы работы, должность, подпись и печать.

- Справка о среднемесячной зарплате до 2002 года. Возможны 2 варианта: берете любые 60 месяцев до 2002 года, или к расчету принимается доход за 2000 – 2001 годы, сведения о котором есть в ПФР. Получить справку можно у работодателя, его правопреемника, из архива или из других организаций, которые располагают необходимыми сведениями.

- Документы о смене Ф. И. О., рождении детей, наличии иждивенцев и другие, которые доказывали бы те или иные обстоятельства, влияющие на размер пенсии.

Документы для оформления пенсионных выплат собирает будущий пенсионер. Большая часть сведений уже хранится в ПФР, часть надо взять у работодателя. Сложности могут возникнуть только при частых сменах работы, переездах и прочих непредвиденных жизненных ситуациях. Здесь могут понадобиться запросы в архивы, поиски правопреемников несуществующих уже предприятий и прочие довольно затратные по времени действия. Что делать в том или ином случае, подскажут в территориальном отделении ПФР.

ПФР обязан рассмотреть заявление и проверить документы в течение 10 дней после поступления.

Страхование жизни

Накопительное страхование жизни – это еще один вид негосударственной пенсии. По сути, он одинаков с дополнительной частью пенсии. Условия те же.

Накопительное страхование жизни – это еще один вид негосударственной пенсии. По сути, он одинаков с дополнительной частью пенсии. Условия те же.

Договор заключается на определенный срок, по истечению которого вы получите сумму с процентами или при желании станете получать частями помесячно.

Также свои пенсионные сбережения вы сможете передать по наследству. Обычно у таких организаций процентная составляющая несколько ниже и составляет примерно 10 процентов в год.

Резюмируя, можно сказать, что любой работающий человек способен самостоятельно увеличить свою пенсию.

Можно отдать ее накопительную часть в управление пенсионной организации. Можно получать дополнительный доход к пенсии, подписав договор с негосударственной организацией. Или заключить договор с организацией страхования жизни.

Порядок процедуры

Если вкладчик принял решение о смене частного фонда на другую финансовую компанию, то он сможет увидеть свои накопления в новой организации только спустя год после перевода. При этом вкладчик не может в течение года поменять свое решение и обратиться в другую компанию, либо перевести свои средства обратно в ПФР.

Процесс обработки информации о смене НПФ проходит несколько стадий:

- Анкета нового клиента формируется в НПФ.

- Новый фонд направляет сведения в компанию, в которой до этого времени находились накопления вкладчика.

- Фонд посылает сведения в ПФР, чтобы накопления клиента переходили в новый НПФ.

- Когда сведения переданы в ПФР, договор вступает в силу, и клиенту приходит уведомление о смене НПФ.

Письмо об успешном переходе в НПФ компания направляет по адресу регистрации клиента или на электронную почту, если вкладчик указал ее данные в договоре.

Более детально о том, что такое накопительная часть пенсии и зачем ее переводить в НПФ, можно узнать тут.

Заключение договора

Начальным этапом смены НПФ является заключение договора обязательного пенсионного страхования (ОПС). Договор представляет собой документ, в котором прописаны все условия перехода в НПФ, права и обязанности сторон.

Подключиться к программе обязательного пенсионного страхования граждане могут:

- В офисе частной финансовой организации.

- На сайте поставщика услуги (в режиме онлайн), если компания предоставляет такую возможность.

- При личном визите менеджера. О возможности вызова специалиста на дом клиенты могут узнать по телефону Контактного центра НПФ.

- В офисе дочерней организации, например, банке. Менеджеры в банках осуществляют оформление услуги по переходу в НПФ наряду со специалистами из частного фонда.

Наиболее распространенным способом оформления услуги является визит граждан в офис фонда или банк. При себе следует иметь 2 документа: паспорт и СНИЛС.

ВАЖНО: сканы документов отправляются в фонд. Без наличия одного из документов оформить услугу невозможно

Рекомендуется взять мобильный телефон. Он может понадобиться для получения уникального кода клиента.

Договор оформляется в 2-х экземплярах. Один выдается на руки клиенту, второй остается у менеджера в НПФ. В 6/10 фондах номер договора совпадает с номером СНИЛС, что облегчает процесс регистрации в Личном кабинете и получение информации по телефону Службы поддержки.

После получения договора рекомендуется проверить его на наличие ошибок и опечаток

Это важно, так как при расхождении данных с информацией в паспорте или СНИЛС клиенту может прийти отказ в переводе накопительной части пенсии

При оформлении услуги онлайн клиент все данные набирает самостоятельно, направляет копии документов на указанный адрес и ждет связи со специалистом. При личном визите или онлайн-переводе далее следует обратиться в ПФР для подтверждения.

Подача заявления

Следующим этапом после оформления обязательного страхования накопительной части пенсии является подтверждение заявки в государственной организации. Это требуется для того, чтобы ПФР передавал новые данные в другую компанию. Средства, которые выплачивает работодатель на накопительную часть, после подтверждения смены НПФ будут переводиться в другую финансовую организацию.

Для подтверждения следует обратиться в ближайшее отделение Пенсионного фонда РФ и написать заявление-согласие на смену негосударственной организации. Без визита договор не вступит в силу, и взносы вкладчика останутся у предыдущего поставщика услуги. Сообщать о смене в коммерческую организацию не нужно, вся информация будет передана в государственный фонд.

В некоторых НПФ нет необходимости подтверждать согласие на переход в другой фонд визитом в ПФР. Все данные передаются автоматически. Для этого клиент должен сообщить номер мобильного, на который ему придет уведомление с уникальным кодом из НПФ. После ввода кода сообщение можно удалить.

Сроки подачи заявления в ПФР ограничены. Клиент должен обратиться с заявкой о смене НПФ не позднее 31 декабря текущего года, так как, начиная со следующего периода, данные будут переданы в ПФР, и, при отсутствии заявления, сведения останутся в действующем фонде.

Сроки перевода накопительной части пенсии составляют около 120 дней с момента поступления информации в ПФР. Уведомление об успешном заключении договора приходит в апреле-мае года, следующего за датой оформления договора ОПС.

Плюсы и минусы начисления пенсии на карту

Напомню, что все граждане, которые получают средства из бюджета (пенсии, стипендии, зарплаты, социальные пособия и др.) с 01.07.2017 года должны делать это на карточку МИР. Бюджетников перевели чуть раньше, до 01.07.2018 года. А пенсионеров будут переводить постепенно. Когда закончится срок действия карты, при оформлении новой вам выдадут МИР.

Это не значит, что пенсионеры обязаны получать деньги только на карточку. Пенсионный фонд четко на своем официальном сайте высказался на этот счет. Любой человек может выбрать организацию и способ доставки пенсии:

- Через Почту России, с доставкой на дом или в отделении. Вам устанавливается конкретный день получения.

- Через банк. Вы можете открыть счет или оформить банковскую карточку. Как только Пенсионный фонд переводит деньги, они сразу же поступают на ваш счет.

- Через специальные организации. Например, это могут быть органы соцзащиты населения.

Таким образом, пенсионер сам выбирает, как он будет получать пенсию. Я вначале сказала, что пенсионные пластиковые карты – это удобно и выгодно. Давайте подробнее разберем эти моменты:

- Вы не привязаны к конкретному дню доставки пенсии в отделение Почты России или в органы соцзащиты. Не надо сидеть дома и ждать, когда принесут деньги.

- Не надо стоять в очередях Почты России, чтобы получить пенсию.

- Вы не храните дома наличные. Сегодня приход всяких сомнительных личностей к пожилым людям с целью воровства не редкость.

- Удобно расплачиваться в магазинах. Не надо носить с собой кошелек и искать нужные кассиру деньги помельче.

- Если освоите интернет-банк, то сможете оплачивать без потери времени коммунальные платежи, сотовую связь и т. д.

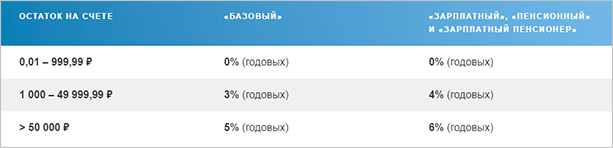

- И наконец, по пенсионным карточкам банки предлагают специальные условия. Например, начисление дохода на остаток по счету до 6 % годовых.

Не обходится без минусов:

Картой МИР, которую выдают бюджетникам, нельзя расплатиться за границей. А некоторые пенсионеры там живут, имея российское гражданство.

К сожалению последнее время участились случаи мошенничества с банковскими картами. Жертвами часто становятся пенсионеры

Поэтому так важно научить их противостоять уловкам преступников.

Низкая компьютерная грамотность пожилых людей, которые не могут в полной мере воспользоваться преимуществами пластикового кошелька.

Психологический момент. Некоторым людям, и не только пенсионерам, важно держать наличные деньги в руках

Но таких с каждым годом все меньше и меньше.

Выгодно ли накапливать пенсию в НПФ

К преимуществам перевода накоплений в распоряжение негосударственных фондов можно отнести:

- Получение дополнительного дохода от инвестиционной деятельности фонда.

- Компенсация убытков фондом при получении дохода ниже уровня инфляции текущего финансового года.

- Гибкость инвестиционных программ фонда на основании изменений текущей ситуации рынка.

- Возможность получать пенсию без ограничения ее величины. Сегодня установлен максимум выплаты из ПФР, составляющей 40% средней заработной платы россиян. При начислении пенсионного обеспечения из коммерческого фонда это ограничение не применяется.

К относительным недостаткам относят нестабильность инвестиционного дохода, спрогнозировать результативность инвестиций фонда сложно.

При выборе компании, управляющей накоплениями, важно учитывать, что доходность ПФР составляет около 5% годовых, тогда как НПФ обеспечивает прирост до 10% ежегодно. В настоящее время все перечисления с заработной платы идут только на страховую часть

В настоящее время все перечисления с заработной платы идут только на страховую часть

Государственная пенсия

Трудовые пенсии по старости и инвалидности, как известно, состоят из трех частей: базовой, страховой и накопительной. Базовая пенсия – это та часть пенсии, которую определяет государство и гарантирует ее получение всем гражданам независимо от их заработка или взносов, которые были уплачены во время работы.

Не важно, как у вас сложится жизнь, государство все равно станет выплачивать вам базовую пенсию. Изменить размер базовой пенсии смогут лишь в некоторых случаях и от пенсионеров здесь ничего не зависит

Размер базовой пенсии постоянно увеличивается государством в попытке сравнять ее с размером прожиточного минимума.

Ее постоянно индексируют с ростом инфляции, но это не всегда получается эффективно из-за нехватки пенсионных средств.

Государство гарантирует всем гражданам определенную пенсию, которая, скорее всего, даже через много лет так и не превысит размер прожиточного минимума.

Преимущества и недостатки перехода из одного фонда в другой

Рассматриваемая процедура перевода средств между НПФ имеет свои преимуществ аи минусы.

К достоинствам схемы перевода средств между НПФ стоит отнести:

- Возможность для гражданина совершать переводы средств без ограничения их объёма в строгом соответствии с установленными правилами.

- Разнообразие способов совершения перевода средств.

- Простая и понятная схема совершения данного перевода.

- Гибкие условия начисления средств гражданину для их перенаправления между двумя и более НПФ.

- Реальность получения средств точно в назначенное время.

- Полное документальное сопровождение всей сделки на всём сроке её продолжительности.

Минусы рассматриваемой схемы перевода накопительной части пенсии между НПФ:

- Невозможность отследить правильность перевода средств в должном объёме при наличии дополнительных льгот у получателя.

- Такие операции можно проводить только российским подданным.

- Сроки выполнения таких переводов законодательно строго ограничиваются.

- Направление средств данного рода доступно только при отсутствии претензий к получателю со стороны налоговых органов.

- Рамки сумм к выплате регулируются положениями законы в строго обозначенных пределах.

- Невозможно начисление сумм гражданину для перевода при отсутствии у него прописки по месту фактического проживания.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Из положительных сторон выделяется:

- возможность повышения доходности счета;

- получение дополнительных услуг от нового фонда;

- непосредственное влияние на формирование собственной страховой пенсии;

- защита процесса законодательством – отсутствие вероятности пропажи денежных средств.

К отрицательным сторонам относятся:

- возможность потерять доход при неправильном (и/или несвоевременном) переходе в новый НПФ;

- отсутствие возможности повлиять на решение фонда об одобрении или отказе перехода.

В теории

Граждане вправе отказаться от получения накопительной пенсии из ПФР и передать свои накопления в НПФ (ст. 32 Федерального закона от 15 декабря 2001 г. № 167-ФЗ «»). При этом впоследствии застрахованное лицо имеет полное право сменить один фонд на другой. Правда, не чаще, чем раз в год (п. 1 ст. 36.11 Федерального закона от 7 мая 1998 г. № 75-ФЗ «»; далее – закон об НПФ). Для этого должна быть соблюдена следующая процедура:

- гражданин заключает договор об обязательном пенсионном страховании с новым фондом;

- застрахованное лицо направляет заявление о смене фонда в ПФР;

- новый фонд уведомляет ПФР о заключенном договоре об обязательном пенсионном страховании;

- ПФР вносит соответствующие изменения в единый реестр застрахованных лиц;

- ПФР уведомляет застрахованное лицо, а также новый и прежний фонды о внесении изменений в единый реестр застрахованных лиц ().

Заявления о переходе в новый фонд могут быть либо «срочными», либо «досрочными». Разница состоит в том, что по «срочному» заявлению переход осуществляется в том году, который следует за годом, в котором истекает пятилетний срок с года подачи такого заявления. Вся сумма пенсионных накоплений и доходы от операций по инвестированию средств пенсионных накоплений гражданина в этом случае сохраняются (, , ). В то же время по «досрочному» заявлению переход в новый фонд осуществляется в году, следующем за годом подачи соответствующего заявления. Право на инвестиционный доход при этом не сохраняется (). То есть переходить из одного пенсионного фонда в другой, сохраняя права на инвестиционный доход, застрахованное лицо может не чаще одного раза в пять лет (). Это касается как перехода из ПФР в НПФ и обратно, так и смены одного НПФ на другой. Более того, как уточнил на своем сайте ПФР, если от инвестирования средств был получен убыток, то и сумма накоплений уменьшится без права на гарантийное восполнение. Таким образом, досрочный переход имеет два существенных риска – невыплата инвестиционного дохода и отсутствие гарантии на сохранение «номинала» уплаченных взносов. Именно этот риск становится одним из ключевых при досрочном, в том числе незаконном переводе пенсионных накоплений в другой фонд.

Но одно дело, когда застрахованное лицо самостоятельно принимает решение досрочно сменить фонд, и совсем другое, когда перевод пенсионных накоплений происходит незаконно, без ведома гражданина. Так, в ходе организованного в мае прошлого года агентством RAEX круглого стола «Будущее пенсионного рынка» представители профессионального сообщества признали, что злоупотребления при переводе пенсионных накоплений граждан из фонда в фонд действительно есть, и они не единичны. Первый вице-президент СРО НАПФ Сергей Эрлик отметил, что в настоящее время на рынке сформировались две группы фондов, имеющие противоположные цели – одна занимается тем, что пытается удержать существующую клиентскую базу, а вторая активно переводит клиентов к себе в фонды любой ценой. Наиболее распространенная схема – составление подложных договоров о переводе пенсионных накоплений от имени граждан. «Не чистые на руку» агенты и/или фонды при этом используют незаконно полученные персональные данные застрахованных лиц и не гнушаются подделывать их подписи. Пострадавшими нередко становятся добросовестные сознательные граждане. Причем не защищены от этого не только те, кто перевел свои накопления в НПФ, но и те, кто остался в ПФР. Система работает одинаково «слаженно» в обоих случаях.

онлайн оформление за 5 минут

Заморозка накопительных пенсий позволила государству привлечь значительные денежные суммы на решение текущих проблем. Продлить её планируется ещё, как минимум, на пару лет. Такой шаг позволяет обеспечить финансовое содержание лиц, уже достигших пенсионного возраста. Но вот для граждан, которые сегодня находятся в трудоспособном возрасте, такое положение не несёт ничего хорошего.

Кому положена накопительная часть пенсии

Связано это с тем, что с 1 января 2021 года вступил в действие федеральный закон, который регламентирует, что прием заявлений застрахованных лиц о переходе в НПФ или ПФР, включая досрочный переход, а также уведомлений о замене страховщика и отказе от смены страховщика теперь осуществляется двумя способами. Первый: в форме электронного документа через портал государственных и муниципальных услуг. Второй: обратившись лично или через представителя в клиентские службы Пенсионного фонда РФ. Ни НПФ, ни МФЦ заявления такого содержания не принимают.

В случае если Вы формировали свои пенсионные накопления в НПФ, то и за выплатой средств вам следует обращаться в этот фонд. Вопрос, в каком виде она будет назначена – как единовременная, срочная или накопительная – будет решен, когда в результате расчетов станет ясно, превышает ли размер накопительной пенсии 5% порог общей суммы страховой и накопительной пенсии вместе взятых. Если размер накопительной пенсии окажется меньше указанной доли, то сумма пенсионных накоплений назначается в виде единовременной выплаты.

Подписка на новости

Будьте внимательны! Переводить пенсионные накопления без потерь инвестиционного дохода можно не чаще, чем один раз в 5 лет. Например, в 2021 году переводить средства пенсионных накоплений без потерь выгодно только тем гражданам, которые последний раз писали заявление о выборе страховщика в 2021 году. То же самое и для «молчунов», то есть тех, кто никогда не переводил свои пенсионные накопления. Им рекомендуется подавать заявление о досрочном переходе в НПФ только в 2021 году. Если же решение поменять страховщика принимается ранее указанного срока, часть инвестиционного дохода будет потеряна.

В целом государство, частные УК и НПФ работали одинаково: результаты падали и поднимались синхронно, обычно вместе с инфляцией. Видны два кризисных периода, когда инфляция росла, а доходность падала: 2021 и 2021 годы.

Рекомендуем прочесть: Как внести отчисления в пенсионный фонд за прошедшие годы

Я десять лет работаю в системе пенсионного страхования и слежу за основными изменениями. В статье расскажу о результатах работы обязательного пенсионного страхования. Объясню, зачем нужна накопительная пенсия, где она лежит, куда и зачем ее можно перевести в 2021 году и как она влияет на будущую пенсию.

Что такое накопительная пенсия

Лучшие НПФ немного обгоняют рост цен. В целом различия небольшие, на длительном отрезке времени большинство фондов работают одинаково — дают доходность 5—10% годовых. Между ними нет пропасти в десятки процентов. Это потому, что негосударственные пенсионные фонды не могут взять и вложить все деньги в акции одной компании или купить сколько угодно валюты.

Как уже было отмечено ранее работодатели выплачивают в Пенсионный фонд 22% от з/п сотрудников, 6% из которых направлялась на формирование пенсионных накоплений их сотрудников. В 2021 году Правительство было вынуждено заморозить накопительную часть пенсий из-за санкций, наложенных на страну. Заморозка средств означает, что теперь 6% не направляется в НПФ, а также расходуется на выплаты сегодняшним пенсионерам. Правительство планирует отказаться от обязательных выплат на накопительную часть пенсий и предложить гражданам страны самостоятельно формировать дополнительную накопительную часть их пенсий. Страховые взносы работодателей будут сохранены для формирования выплат пенсионерам сегодняшнего дня. Накопительная часть будет формироваться самими россиянами.

Чем это грозит?

Пенсионные накопления нельзя украсть: чехарда с НПФ не отразится на вашем индивидуальном лицевом счете. Они не могут сгореть – накопления гарантированы. Однако можно остаться без инвестиционного дохода за последние несколько лет. По закону, без потерь человек имеет право менять страховщика один раз в пять лет. Если расторгнуть договор на обслуживание досрочно, доход от инвестирования пенсионных средств вашим предыдущим страховщиком для вас будет потерян.

Подробнее – читайте статью «Как избежать потерь при смене страховщика?».

Старый НПФ перестает начислять вам доход с 1 января. При этом договор с НПФ всегда вступает в силу с момента зачисления средств на счёт нового страховщика, то есть с 1 января до 1 апреля. Пока деньги «в пути» от старого НПФ к новому, они не будут приносить инвестиционного дохода.

Что

делать?

Предположим, вы узнали, что поневоле стали клиентом неизвестного

фонда. Что можно предпринять?

Шаг 1. Пойти в этот фонд

Обратитесь в НПФ, где оказались ваши деньги. Фонд обязан

объяснить, на основании каких документов пенсионные накопления перешли в его

распоряжение, и показать договор с вашей подписью.

Шаг 2. Пожаловаться в ПФР

Если вы не помните, когда и при каких обстоятельствах заключили этот договор, или же подпись на документе не ваша, следующий шаг – жалоба на НПФ в Пенсионный фонд России (ПФР). Жалоба подается в свободной форме. Ее можно направить почтой (по адресу: 119991, г. Москва, ул. Шаболовка, д. 4, Пенсионный фонд Российской Федерации); в онлайн-приемную ПФР на сайте или сообщить о случившемся по телефону горячей линии (8 800 510-55-55)

Важно, что с 1 января 2019 года в правила переходов между фондами внесены изменения: теперь заявление на перевод накоплений можно подать не позднее 1 декабря текущего года (раньше прием велся до 31 декабря). Таким образом, появится возможность отозвать поданное заявление в течение месяца

На портале госуслуг вы сможете увидеть поданные от вашего имени заявления и в случае необходимости в течение декабря их отменить. Подробно этот порядок описан тут. Если месячный срок истек, придется обращаться в суд.

Шаг 3. Подсчитать убытки

Узнайте в прежнем НПФ, сколько денег было на вашем счете и не потерян ли инвестиционный доход. Таким образом, можно рассчитать убытки от мошеннического перевода средств в другой фонд.

Шаг 4. Собрать улики

Почтой запросите в новом НПФ договор, по которому были

переведены пенсионные накопления: таким образом, у вас появится улика

(например, документ с поддельной подписью).

Запросите в Банке России и ПФР информацию о том, как заверялись

ваши персональные данные. По закону, владелец пенсионных накоплений должен

подтвердить намерение перевести деньги – то есть лично прийти в ПФР или МФЦ,

заверить заявление нотариально или с помощью электронной подписи (часто мошенники

подделывают подписи нотариусов).

Шаг 5. Отправиться в суд

Собрав документы, можно идти в суд. Если договор на переход признают недействительным, деньги вместе с накопленным доходом вернут в старый фонд в течение месяца. На сайте Национальной ассоциации негосударственных пенсионных фондов можно скачать образец искового заявления о признании договора неправомерно заключенного договора недействительным.

Иногда НПФ откупаются – то есть предлагают компенсацию в обмен

на прекращение судебного разбирательства. Если фонд проиграет суд, ему грозит

штраф до 500 тыс. рублей за перевод пенсионных накоплений по подложным

документам.

Как

государство борется с пенсионными мошенниками?

Нечистые на руку агенты – это головная боль и для добросовестных страховщиков, теряющих клиентов, и для государства, которое гарантирует сохранность пенсионных накоплений граждан. Для борьбы с нарушениями с лета 2017 года ввели новое правило: заявления о смене фонда, направляемые в ПФР по почте, должен был обязательно заверить нотариус.

Однако даже такая мера не смогла обеспечить стопроцентную защиту: мошенники стали подделывать подписи нотариусов. В результате с 1 января 2019 года ПФР больше не принимает заявления о смене организации по почте: теперь их можно подать лично или посредством представителя в отделениях ПФР и МФЦ, а также онлайн – через «Госуслуги» или личный кабинет на сайте ПФР.

И

все-таки

Обзор условий по пенсионным программам в банках

Сделаем обзор пенсионных программ в самых популярных банках. И начнем, конечно, со Сбербанка России, который не изменяет своим традициям и предлагает самые невыгодные условия, но при этом имеет самое большое число клиентов-пенсионеров.

Обратите внимание, что все выпускаемые карты МИР для получения пенсии – дебетовые

Сбербанк

Позволяет оформить карточку онлайн, не выходя из дома. Для этого надо заполнить анкету и через 3 дня (как утверждает банк) забрать готовую. Для получения понадобится паспорт и СНИЛС.

Тарифы и условия:

- бесплатное обслуживание,

- 3,5 % на остаток по счету,

- СМС-информирование первые 2 месяца бесплатно.

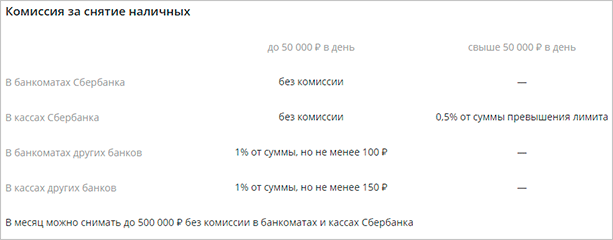

Важная информация по комиссиям за снятие наличных.

Бонусная программа предлагает начисление 0,5 % от суммы покупки в виде Спасибо от Сбербанка. Это виртуальные бонусы, которые можно потратить на оплату товаров и услуг в магазинах и организациях-партнерах банка.

Мобильный банк удобный в использовании. Для оплаты коммунальных услуг, налогов достаточно поднести к телефону счет со штрихкодом. Оплата займет 1 – 2 минуты.

Традиционное преимущество Сбербанка – это развитая сеть отделений и банкоматов по всей России.

Почта Банк

Предлагает оставить заявку на сайте без посещения Пенсионного фонда. Почта Банк разработал специальную программу для пенсионеров:

До 6 % годовых на остаток, размер процента зависит от минимальной суммы на счете в течение месяца. Проценты начисляются ежемесячно и капитализируются, увеличивая доход.

- Бесплатное обслуживание.

- Привлекательная бонусная программа. Вы получите 3 % возврата на счет, если расплачиваетесь карточкой в аптеках, на АЗС, в городском и пригородном транспорте, такси.

- Бесплатный и круглосуточный сервис для пенсионеров по оказанию юридических, психологических и медицинских консультаций.

- Бесплатное оформление карты “Пятерочка” для покупок в сети и возврата до 25 % от суммы на счет.

Не придется платить за снятие наличных только в банкоматах Почта Банка и ВТБ.

Банк Открытие

Банк Открытие предлагает:

- до 4 % годовых на остаток по счету, начисление дохода ежемесячно;

- 3 % возврат денег при оплате в аптеках;

- бесплатное обслуживание;

- бесплатное СМС-информирование.

У банка не так развита сеть банкоматов в России, но он нашел выход из ситуации и дает возможность снимать наличные в банкомате любого банка без комиссии.

Открытие само сообщит Пенсионному фонду о переводе вашей пенсии на карту банка. Вам достаточно оформить заявление в отделении.

Бинбанк

Бинбанк по пенсионной карте начисляет 4 % на остаток по счету. За обслуживание ничего платить не надо. Наличные деньги можно снимать в любом банкомате России без комиссии.

Для пенсионеров действует специальная программа “Забота” – это удаленный сервис круглосуточных консультаций по медицинским, психологическим, юридическим и социальным вопросам. Но услуга не бесплатная. Стоимость от 2 до 5 тыс. рублей в месяц.

Совкомбанк

При переводе пенсии в Совкомбанк открывается счет “Мой доход” и оформляется банковская карта МИР с бесплатным обслуживанием и начислением 5,3 % годовых на остаток.

Снимать наличные деньги можно в банкомате любого банка без комиссии. СМС-информирование тоже бесплатное по всем совершенным операциям.

Россельхозбанк

Россельхозбанк предлагает держателям пенсионной карты МИР следующие условия:

- до 6 % на остаток по счету,

- бесплатное обслуживание,

- бесплатное снятие денег в банкоматах банка и еще нескольких партнеров.

К недостаткам можно отнести:

- необходимость самостоятельно относить заявление о переводе пенсии в ПФР,

- СМС-информирование бесплатное только о зачислении пенсии.

Промсвязьбанк

Тарифы и условия:

- бесплатное обслуживание,

- 5 % на остаток,

- 3 % кэшбэк при оплате в аптеках и на АЗС,

- СМС-информирование – 69 руб.,

- комиссия за выдачу денег в банкоматах банка и партнеров – 0 %,

- комиссия за выдачу денег в банкоматах других банков до 50 тыс. рублей в месяц – 0 %.

Заявление в ПФР придется отнести самостоятельно.