Как рассчитывается налоговый вычет при приобретении жилья супругами?

Содержание:

- Как получить средства при наличии общей долевой собственности

- Покупка квартиры в общую совместную собственность

- Порядок получения вычета по налоговой декларации (по форме 3-НДФЛ)

- Налоговый вычет при покупке квартиры в ипотеку на двоих супругов

- Удержание по налогу при регистрации жилплощади в общее владение с детьми

- Наши юристы знают ответ на Ваш вопрос

- Применение имущественного вычета в случае оформления жилья единолично на одного из супругов

- Вычет по статусу собственности

- Правила составления заявления

- Как распределяется вычет между супругами при покупке жилья в общую совместную собственность

Как получить средства при наличии общей долевой собственности

Во время покупки недвижимости супруги определяют, как именно будет принадлежать им квартира или дом. Нередко для этого используется долевая собственность. Она предполагает, что у каждого из них имеется определенная доля в недвижимости.

Именно в соответствии с размером данных долей производится аналогичное распределение вычета

Важно! Доля зависит от количества средств, внесенных каждым супругом для покупки недвижимости, причем непременно должны иметься платежные документы, подтверждающие данный факт

При долевой собственности распределение возврата может производиться двумя разными способами:

Если имеются документы, подтверждающие расходы на покупку квартиры каждого супруга, то вычет делится в соответствии с информацией, которая содержится в этих бумагах. Например, семья из двух человек купила квартиру за 2,9 млн. руб., причем жена внесла только 800 тыс. руб., а муж 2,1 млн. руб. на эти цели. Максимальный вычет для каждого из них в такой ситуации определяется в таких же пропорциях.

Нередко отсутствуют документы, подтверждающие расходы граждан на приобретение жилья. В этом случае сами супруги определяют, в каких пропорциях будет получен ими вычет. Для этого непременно составляется специальное заявление, передающееся в инспекцию. В нем прописываются доли каждого человека

Такая возможность обусловлена тем, что неважно, сколько денег вложил каждый из супругов, так как они являются единой ячейкой общества, поэтому полноправно владеют недвижимостью, а также полученный вычет используется ими совместно для разных целей.

Как получить налоговый вычет, смотрите в этом видео:

Таким образом, если квартира покупалась в долевую собственность, то возврат может быть разделен между супругами двумя разными способами. Конкретный метод выбирается гражданами самостоятельно.

Определение размера вычета при совместной собственности

При покупке квартиры допускается оформить ее в общую совместную собственность. В этом случае отсутствуют четко выделенные доли у каждого из супругов, поэтому считается, что у каждого из них имеются равные права в отношении жилья.

Важно! При такой ситуации обычно используется разделение вычета поровну, но при желании супруги могут изменить такие пропорции. Обычно выплачивается вычет супругу, имеющему высокий доход, поэтому нередко вовсе составляется заявление, в котором один из граждан вовсе не получает какой-либо возврат, если он не является официально трудоустроенным

Для деления налогового вычета требуется составить соответствующее заявление, передаваемое в отделение ФНС. При этом учитываются особенности:

- изменить в будущем пропорции будет невозможно;

- даже если выбираются пропорции 100 к 0, все равно считается, что оба супруга воспользовались своим правом на вычет;

- не допускается получить каждым из супругов сумму, превышающую 260 тыс. руб.;

- получить возврат могут исключительно граждане, за которых перечисляется налог в инспекцию.

Таким образом, даже при наличии совместной собственности сами супруги решают, в каких долях будет распределяться вычет.

Что делать, если оформляется индивидуальная собственность

Нередко оформляется квартира на одного из супругов, который заносится в свидетельство о регистрации. В этом случае он выступает единоличным владельцем, поэтому полностью самостоятельно получает весь вычет.

Не привлекается к этому процессу второй супруг, поэтому не требуется составлять и передавать в ФНС заявление о распределении возврата.

Даже если квартира оформляется только на одного гражданина, все равно она считается совместно нажитым имуществом, поэтому второй супруг при разводе может претендовать на половину жилья, а также может получать вычет.

Если второй супруг желает получить вычет, то придется обоим гражданам составлять заявление о его распределении между ними. Для этого могут использоваться разные доли.

Покупка квартиры в общую совместную собственность

Как правило, вся собственность приобретенная супругами является совместной. Закон устанавливает одно условие — брак должен быть зарегистрирован в установленном для этого порядке.

Налоговым законодательством установлено, что в этом случае могут получить налоговый вычет оба супруга.

Соотношение размеров этих долей определяется ими самостоятельно, путем подачи соответствующего заявления.

Обратите внимание на то, что заявление может быть подано только один раз. Изменению соотношение долей в документе не подлежат

Как правило, супруги устанавливают следующие доли выплат:

- 50% к 50%;

- 100% к 0%;

- 30% к 70%;

- 20% к 80%.

На практике могут быть установлены другие соотношения.

Порядок получения вычета по налоговой декларации (по форме 3-НДФЛ)

^

Для получения имущественного вычета по окончании года, налогоплательщику необходимо:

1

Заполняем налоговую декларацию (по форме 3-НДФЛ).

2

Получаем справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ.

3

Подготавливаем копии документов, подтверждающих право на жильё, а именно:

- при строительстве или приобретении жилого дома –

свидетельство о государственной регистрации права на жилой дом; - при приобретении квартиры или комнаты – договор о приобретении

квартиры или комнаты, акт о передаче налогоплательщику квартиры или

комнаты (доли/долей в ней) или свидетельство о государственной регистрации

права на квартиру или комнату (долю/доли в ней); - при приобретении земельного участка для строительства или под готовое жилье

(доли/долей в нём) – свидетельство о государственной регистрации права собственности

на земельный участок или долю/доли в нём и свидетельство о государственной регистрации

права собственности на жилой дом или долю/доли в нём; - при погашении процентов по целевым займам (кредитам) – целевой кредитный

договор или договор займа, договор ипотеки, заключенные с кредитными или иными организациями,

график погашения кредита (займа) и уплаты процентов за пользование заёмными средствами.Поскольку с 2016 года прекращена выдача свидетельства о государственной регистрации права собственности, вместо него налогоплательщик вправе в качестве подтверждающего документа представить выписку из Единого государственного реестра прав на недвижимое имущество и сделок с ним (ЕГРП).

4

Подготавливаем копии платёжных документов:

- подтверждающих расходы налогоплательщика при приобретении имущества (квитанции к приходным ордерам,

банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца, товарные и кассовые чеки,

акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы); - свидетельствующих об уплате процентов по целевому кредитному договору или договору займа, ипотечному

договору (при отсутствии или «выгорании» информации в кассовых чеках такими документами могут служить

выписки из лицевых счетов налогоплательщика, справки организации, выдавшей кредит об уплаченных процентах за пользование кредитом).

5

При приобретении имущества в общую совместную собственность подготавливаем:

- копию свидетельства о браке;

- письменное заявление (соглашение) о договорённости сторон-участников сделки о распределении

размера имущественного налогового вычета между супругами.

Налоговый вычет при покупке квартиры в ипотеку на двоих супругов

Если на покупку или строительство жилья использовались кредитные средства, то имущественный налоговый вычет будет предоставлен также на сумму выплаченных процентов банку.

Законом установлены условия, при которых может быть предоставлен налоговый вычет при общей совместной собственности жилья, купленного в ипотеку:

- кредитные средства, выданные банком, должны носить целевой характер и предоставляться для приобретения жилого объекта. Обычный потребительский кредит при расчетах вычета не учитывается:

- вычет предоставляется на всю сумму фактически выплаченных банку процентов, но не более 3 миллионов рублей;

- такой вид вычета предоставляется налогоплательщику только на один объект: если лимит в 3 миллиона рублей не использован, то он не может быть перенесен на другое жилье.

Таким образом, имущественный налоговый вычет по банковским процентам рассчитан на объект, а не на человека, как основной вычет: по основному вычету каждый из супругов может получить его в размере до 2 миллионов рублей, а потом еще и перенести его остаток на другой жилой объект. По процентам же можно получить вычет обоим супругам, но не более 3 миллионов на двоих по одному объекту. Неиспользованный остаток на другое жилье не переносится.

ПРИМЕР 4. Александр и Ксения Бобровы купили квартиру за 4 миллиона рублей в 2016 году, оформив ипотечный кредит. Ксения не работала и не имела дохода, но супруги не стали писать заявление на перераспределение долей, так как по умолчанию их квартира делилась пополам, то есть, каждый из супругов имел право на вычет в 2 миллиона рублей. Александр хорошо зарабатывал, и этот факт позволил ему вернуть за эти годы всю сумму полагающегося ему вычета — 260 000 рублей (2 000 000 * 0,13).

После возврата налога по основному вычету можно оформлять декларацию на получение вычета по банковским процентам. К тому времени у Ксении закончился отпуск по уходу за ребенком, и она тоже вышла на работу. Одновременно получила в инспекции налоговое уведомление на получение вычета у работодателя. Получается, что жена еще не могла обращаться за вычетом по процентам, так как у нее он не получен по основной стоимости квартиры. И тогда супруги приняли решение распределить доли по процентам 100:0.

Какая выгода семье так поступить? Во-первых, Александр уже получил основной вычет и имеет полное право обратиться за вычетом по процентам. Во-вторых, у Ксении оставалась возможность воспользоваться вычетом по процентам в будущем по другому жилищному объекту, так как по этой квартире она на такой вычет не претендовала.

Вычет по банковским процентам предоставляется строго на основании справки кредитного учреждения о сумме фактически выплаченных заемщиком этих процентов. А так как ипотечный кредит выдается сроком на 10-15 лет, то и выплата процентов растягивается на годы.

В жизни супругов могут измениться обстоятельства: кто-то серьезно заболеет; кто-то потеряет работу или перейдет на менее оплачиваемую; у кого-то, наоборот, резко повысится доход. Если по основному вычету перераспределение долей между супругами делается один раз и изменению не подлежит, то по отношению к вычету по процентам закон более мягок:

- соотношение долей по процентам не зависит от распределения по основному вычету;

- доли по процентам между супругами можно менять не один раз.

Удержание по налогу при регистрации жилплощади в общее владение с детьми

Как только, семейная пара приобретает жилплощадь, то многие из них решают включить в число владельцев и своих детей. Жилплощадь может быть, как общая, так и разделена по частям. До наступления 2014 года, когда вопрос о том, кто мог притязать на право удержания по налогу, касался именно частей жилплощади в общем владении и их размеров, получить удержание на детей было просто невозможным. Это даже при том условии, что по определенным причинам, все затраты на покупку жилплощади брали на себя непосредственно родители. Но в 2021 изменения кардинальные: доля, принадлежащая ребенку, учитывается при расчете, и супружеская пара или муж, или жена по отдельности, имеют право произвести увеличение своих удержаний. А после того, как родители условятся о распределении части жилплощади ребенка, им необходимо составить обращение о принятом решении и отнести его в ИНФС.

Наши юристы знают ответ на Ваш вопрос

Бесплатная юридическая консультация по телефону: в Москве и Московской области, в Санкт-Петербурге, а также по всей России Как правило, в большинстве случаев супружеская пара отдает предпочтение разделу вычета. Он происходит, исходы от цены за жилплощадь и иные затраты. Достигнуть наивысшей точки по удержанию налога — 4млн. рублей, на любого из семьи из каковых приходится ровно по 2 млн. руб., можно в том случае, если вычет разделять в коэффициенте половина к половине. Если, к примеру, произвести деление вычета в коэффициенте 100 к 0, то один из семьи, сможет предъявить основания на выплату 2 млн. руб., но некий из них не получит абсолютно ничего. Почему так получается? Хоть определение понятия «раздел вычета», чаще всего применяется на практике, по факту, раздел вычета, осуществляется, учитывая степени затрат, дающих право на сам вычет. Конечно же, дабы предъявлять право на наивысший вычет, надо чтобы все расходы на жилплощадь равнялись 4 млн. руб. или превышали эту сумму, и при этом и муж, и жена, должны иметь возможность предъявить свое право на возмещение расходов, не превышающих 2 млн. рублей.

Очень важно, чтобы семейная пара обговорила между собой, на основе каких расчетов будет осуществляться вычет. Придерживаясь Семейного Кодекса РФ, все денежные расходы обоих супругов это общие затраты, и при их делении, необходимо использовать соотношение 50 на 50

И если, супружеская пара предварительно не заключила никакую официальную договоренность между собой, то при разделе вычета, будет применяться именно условие, предусмотренное Семейным Кодексом.

Применение имущественного вычета в случае оформления жилья единолично на одного из супругов

Всё имущество, приобретаемое супругами в браке, является общей собственностью супругов (п. 1 ст. 256 НК РФ, ст. ст. 33, 34 СК РФ), поэтому вычет может быть распределен даже тогда, когда право собственности оформлено только на одного из супругов (Письма Минфина России от 20.04.2015 № 03-04-05/22246, от 18.03.2015 №03-04-05/14480, от 26.03.2014 № 03-04-05/13204).

Соответственно, если квартира/дом оформлены только на одного из супругов, то:

— вычет может целиком получить супруг, на которого оформлено жилье. Заявление о распределении вычета в этом случае не требуется.

— вычет может быть распределен между супругами по их договоренности с помощью заявления о распределении вычета. Данная ситуация полностью аналогична приобретению жилья в общую совместную собственность (подробнее — Имущественный налоговый вычет при приобретении жилья супругами в общую совместную собственность) с единственным исключением: даже при стоимости жилья более 4 млн.руб. супругам необходимо подать в налоговый орган заявление о распределении вычета.

Пример: Супруги Балашов И.И. и Балашова У.Д. купили в 2019 году квартиру за 2 млн рублей, которая была оформлена полностью на Балашова И.И. Несмотря на то, что квартира и все документы оформлены только на мужа, супруги решили, что налоговый вычет будет получать супруга. Они подали в налоговую инспекцию заявление о распределении вычета (100% — супруге и 0% — супругу) и в результате Балашова У.Д. получила вычет в полном объеме 2 млн рублей (к возврату 260 тыс. рублей).

Если стоимость приобретенного жилья составляет 4 млн рублей и более, и никто из супругов не получал вычет ранее, то всегда имеет смысл распределять вычет по 50%, чтобы каждый мог получить вычет в максимально возможном размере 2 млн рублей (к возврату 260 тыс. руб.). Даже если кто-то из супругов не может воспользоваться вычетом на текущий момент, это право останется за ним в будущем.

Пример: Находясь в официальном браке супруги Хорошев К.К. и Хорошева Ю.А. купили квартиру за 4 млн рублей, которая была целиком оформлена на Хорошеву Ю.А. Несмотря на то, что квартира и все документы оформлены только на жену, оба супруга решили получить вычет по данной квартире. Они подали в налоговую инспекцию заявление о распределении вычета (50% — мужу и 50% — жене), и в результате каждый из них получил вычет в полном объеме 2 млн рублей (к возврату каждому по 260 тыс. рублей).

Пример: В 2019 году Емельянов В.И., находясь в браке, купил квартиру за 5 млн рублей. Несмотря на то, что квартира была оформлена только на Емельянова В.И., супруги решили распределить налоговый вычет. Учитывая, что Емельянова В.И. в 2019 году находилась в декретном отпуске (не платила налог на доходы), в 2020 году супруги подали в налоговую инспекцию заявление о распределении вычета (50% — мужу и 50% — жене), а также декларацию для возврата налога Емельянова В.И. (так как он работал и платил налог на доходы). В свою очередь Емельянова В.И. сможет воспользоваться своим вычетом, как только у нее появятся налогооблагаемые доходы, например, она выйдет на работу из декретного отпуска.

Заметка: Даже в ситуации, когда супруг-собственник уже начал получать вычет (например, супруги не знали о возможности распределения вычета), Вы можете обратиться в налоговый орган и «перераспределить» не полученный вычет (или его часть) на другого супруга. Подробнее ознакомиться с данной информацией можно в нашей статье: Распределение вычета супругами, если один супруг уже начал получать вычет.

Применение имущественного вычета в случае оформления жилья в общую собственность с детьми

При покупке жилья в общую собственность с ребенком/детьми, родители могут получить вычет по долям детей. Подробнее все особенности получения налогового вычета за детей были рассмотрены нами в отдельной статье: Получение налогового вычета за детей при покупке квартиры/дома/жилья.

Вычет по статусу собственности

При приобретении квартиры супруги по собственному желанию решают, каким именно образом оформить её. Гражданское законодательство допускает несколько вариантов оформления недвижимости.

К ним относятся:

- В долевую собственность супругов – при ней сумма льготы разделяется между супругами соразмерно их расходам.

- Совместная собственность супругов – когда квартира оформлена в таком порядке, сумма льготы разделяется в равной степени.

- Единоличная собственность – вариант, при котором квартира, а соответственно и льгота оформляется на одного из супругов.

- Собственная совместная, при участии детей – в таком варианте сумма льготы разделяется на жену, мужа и детей поровну. За детей вычет оформить могут родители по взаимному согласию на одного из них или на каждого в равной степени.

Если на гражданина сумма льготы определена в размере 2 миллионов рублей, то на супружескую пару она приходится в размере 4 миллионов. Супруги в большинстве случае предпочитают делить сумму возврата между собой, так как появляется возможность максимально выгодно реализовать данную льготу. Можно ли при этом получить двойной возврат?

Супруги могут получить двойной налоговый вычет с покупки квартиры. Так, когда оба супруга будут оформлять возврат в виде высвобождения части НДФЛ сразу, то семейный бюджет заметно пополниться. Даже когда получают возврат в конце года, всё равно денег будет в два раза больше, чем когда квартира и вычет оформлены на одного из них.

Может ли получить налоговый вычет один из супругов? Конечно, может, но теряется вся выгода от получения льготы при приобретении квартиры на обоих супругов.

Разумеется, чтобы получить максимальную выгоду от вычета необходимо, чтобы цена приобретаемого жилья была больше 4 миллионов. В таком случае каждый из супругов может получить право требовать возврат в максимальных пределах, ведь возвращается сразу вдвое большая сумма.

Многие супруги допускают ошибку, полагая, что льгота будет предоставляться исключительно на затраты, связанные с покупкой. По этой причине получает вычет меньше, чем полагается по закону. Чтобы этого не случилось, нужно знать, из чего складывается сумма вычета, в каком порядке лучше его оформить.

В этих целях необходимо учитывать следующие обстоятельства:

- Расходы собственных средств на покупку жилья, в том числе заёмные средства, а также проценты по ним. Расходы, связанные с ремонтом жилья.

- Предельные лимиты и остатки по вычетам каждого из супругов, если они ранее задействовали своё право на данную льготу.

- Оценка финансовой выгоды от получения средств постепенно или разом.

- Возможности получить выгоду посредством перевода вычета на следующую покупку или продажу жилья.

Стоит отметить, что ранее при оформлении льготы налоговый орган не запрашивал документы, удостоверяющие факт осуществления затрат. В таком случае раздел вычета осуществлялся соразмерно долям супругов.

Начиная с 2014 года, когда были внесены соответствующие изменения в налоговое законодательство, налоговые органы стали запрашивать указанные документы. При этом важны не доли в квартире, а фактически понесённые каждым из супругов расходы.

То есть, если даже квартира поделена в равных долях, но один из супругов внёс большую часть стоимости жилья, то он будет получать больше вычет

Разумеется, такое обстоятельство становиться важно, когда супружеская пара не может договориться между собой, спорит и находится на грани развода, а квартиру уже купили

В семьях, где всё мирно, обычно супруги между собой договариваются и разделяют сумму льготы поровну для максимальной выгоды.

При этом специалисты рекомендуют супругам в зависимости от обстоятельств распределять льготу в одном из следующих порядков:

- Если в паре работает один супруг, то лучше оформить весь возврат на него. Но это не означает, что второй супруг больше не сможет получить вычет. Если он официально трудоустроится, то и на него в последующем можно оформить вычет, предварительно указав, что остаток по стоимости квартиры сверх льгот первого супруга был внесён вторым.

- Если в паре оба человека работают, то при разделе льготы исходить нужно от размера заработной платы каждого из них. То есть у кого больше зарплата, тому и большая часть вычета. Так можно будет использовать льготу ещё выгоднее.

В любом случае необходимо учитывать выгоду от того, как быстро будет получена льгота и в каких объёмах за один платёж.

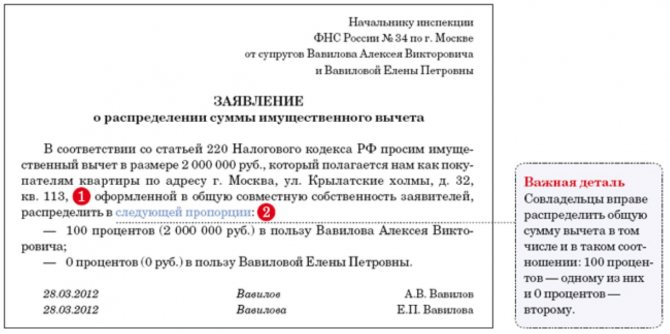

Правила составления заявления

Для распределения требуется супругам составить специальное заявление, в котором будет указываться доля каждого из них. Для правильного формирования документа учитываются правила:

- составляется заявление письменно;

- для этого используется произвольная форма, но желательно пользоваться типовым документом, предлагаемым ФНС;

- пишется от имени супругов, причем в конце должны ставиться подписи каждого из них.

Если для покупки жилья использовались кредитные средства, то кроме получения вычета по основному долгу, можно рассчитывать на вычет по процентам, уплаченным по ипотеке. Для этого требуется составить дополнительное заявление.

Пример заявления. Фото:glavbukh.ru

При этом доли могут значительно отличаться от тех, которые использовались по стандартному имущественному вычету.

Как подается заявление

Правильно составленное заявление передается в инспекцию совместно с другими документами, необходимыми для получения возврата. Образец заявления, можно скачать ниже.

В заявлении желательно указать, как оформлена квартира на граждан, а также непременно указывается, какая часть вычета будет получена мужем, а какая женой.

Как получить

Для получения данного возврата выполняются простые действия:

- подготавливается необходимая документация для получения вычета;

- она передается в инспекцию совместно с заявлением, по которому между супругами распределяется возврат;

- производится проверка документов в течение трех месяцев;

- будет получен по истечению этого срока ответ, в результате чего средства перечисляются на счета супругов или они будут вынуждены переделывать какие-либо документы.

Таким образом, распределить и получить вычет достаточно просто.

Могут ли оба супруга получить налоговый вычет, расскажет это видео:

Как распределяется вычет между супругами при покупке жилья в общую совместную собственность

Если супруги приобрели жилье в общую совместную собственность,

они имеют право распределить налоговую льготу по своему усмотрению

в любом соотношении.

При этом не важно, на чье имя оформлены платежные документы на

покупку жилья: в статьях 33 и 34 Семейного Кодекса РФ определено,

что имущество супругов, приобретенное в браке, считается совместной

собственностью. Для того чтобы получить равные части, никаких дополнительных

действий не нужно — вы формируете

пакет документов, включая декларации 3-НДФЛ и заявления на

вычет, и передаете его в ИФНС по месту жительства

Для того чтобы получить равные части, никаких дополнительных

действий не нужно — вы формируете

пакет документов, включая декларации 3-НДФЛ и заявления на

вычет, и передаете его в ИФНС по месту жительства.

Если же вы хотите разделить вычет в удобной вам пропорции, то к

общему пакету документов нужно приложить заявление на распределение

имущественного вычета. В этом случае инспектор учтет ваши пожелания

и рассчитает вычет в той пропорции, что вы указали.

Для жилья, купленного до 01.01.2014 года, существует правило:

налоговый вычет привязан к объекту жилья, а не к собственникам, и

его максимальный совокупный размер составляет 2 млн рублей.

Именно эта сумма по долям распределяется между супругами, даже

если квартира стоила больше.

Это прописано в старой редакции НК РФ (абз. 25 пп. 2 п. 1 ст.

220), Письме Минфина РФ от 21 июня 2012 N 03-04-05/5-756, 08 июня

2012 N 03-04-05/9-706, 15 марта 2012 N 03-04-05/7-307, Письме ФНС

РФ от 19 сентября 2012 N ЕД-3-3/3412@.

Есть вопрос или нужно заполнить3-НДФЛ — мы вам поможем!

Получить консультацию

Обратите внимание на важный момент:

Распределить соотношение частей основного имущественного вычета

можно только один раз по заявлению в ИФНС. Поэтому взвесьте все

«за» и «против» — впоследствии вы не сможете изменить свое

решение.

Основание: Письма Минфина РФ от 07 сентября 2012 №

03-04-05/7-1090, 28 августа 2012 № 03-04-05/7-1012, 20 июля 2012 №

03-04-05/9-890, 18 мая 2012 № 03-04-05/7-647.

Пример:

В 2011 году семейная пара купила в совместную собственность

квартиру за 3 млн рублей. Для получения имущественного вычета

супруги распределили доли в равных частях, то есть ½ жене и ½

мужу.

После проверки документов в налоговой инспекции каждый из

супругов получит на счет 130 тыс. рублей (13% от 1 млн).

Обратите внимание: максимальный размер имущественного вычета,

в пределах которого распределены доли, составляет 2 млн рублей. В

расчет не берется то, что квартира стоит дороже

Пример:

В 2012 году семейная пара купила в совместную собственность

квартиру за 3 млн рублей. Так как жена находится в декрете и не

имеет доходов, супруги приняли решение весь налоговый вычет

распределить на мужа.

Для этого они написали заявление в ИФНС, где указали, что 0%

достается жене и 100% мужу. В итоге муж получит на счет 260 тыс.

рублей — это 13% от максимально допустимого вычета в 2 млн

рублей.

У жены остается право на вычет, поэтому при покупке новой

квартиры она сможет получить возврат подоходного налога.

Пример:

В 2013 году семейная пара купила в совместную собственность

квартиру за 3 млн рублей. Для получения имущественного вычета

супруги написали заявление в ИФНС и распределили доли в равных

частях, то есть 50% жене и 50% мужу.

После того, как часть вычета была уже получена, муж уволился

с работы, перестал выплачивать НДФЛ и потерял на это время

возможность возврата подоходного налога. Супруги решили

перераспределить остаток недополученного мужем вычета на

жену.

Из налогового органа они получили отказ, так как распределить

доли по заявлению можно только единожды. Когда муж устроится на

работу и начнет выплачивать НДФЛ, он продолжит получение налогового

вычета.

Узнайте, какие документы необходимо подать в вашем случае!

Получить консультацию