Выявлены недостачи. как их удержать

Содержание:

- Налоговый учет

- Налоговый учет

- Списание недостачи товаров в результате инвентаризации

- Таблица

- Как себя вести, если вешают недостачу?

- Что делать работодателю, если выявлена нехватка денежных средств?

- Решения для бизнеса

- Виновные лица установлены: как списать выявленную при инвентаризации недостачу

- Причины недостачи

- Коллективная деятельность, приводящая к недостаче

Налоговый учет

Налог на прибыль

Согласно пп. 5 п. 2 ст. 265 НК РФ к внереализационным расходам приравниваются убытки, полученные налогоплательщиком в отчетном (налоговом) периоде, в частности расходы в виде недостачи материальных ценностей в производстве и на складах, на предприятиях торговли в случае отсутствия виновных лиц, а также убытки от хищений, виновники которых не установлены.

В налоговом учете, согласно пп. 2 п. 7 ст. 254 НК РФ стоимость приобретения недостающих МПЗ учитывается в материальных расходах в целях налогообложения прибыли в периоде выявления недостачи в пределах утвержденных норм естественной убыли.

Далее налоговый учет недостачи сверх норм естественной убыли и недостачи, для которой нормы вовсе не утверждены зависит от наличия или отсутствия виновного лица.

1. Лицо, виновное в возникновении недостачи, установлено.

В этом случае исходя из пп. 8 п. 7 ст. 272 НК РФ стоимость недостачи учитывается на одну из следующих дат:

— на дату признания виновным суммы ущерба (например, на дату заключения с работником соглашения о добровольном возмещении ущерба);

— на дату вступления в силу решения суда о взыскании с виновного суммы ущерба (Письмо Минфина России от 17.04.2007 N 03-03-06/1/245).

Одновременно в доходах надо учесть сумму ущерба, признанную виновным или присужденную судом (п. 3 ст. 250, пп. 4 п. 4 ст. 271 НК РФ).

2. Лицо, виновное в возникновении недостачи, не установлено.

Убытки в виде недостачи материальных ценностей признаются внереализационными расходами только в случае документального подтверждения уполномоченным органом государственной власти факта отсутствия виновных лиц. Такое мнение было высказано ФАС Восточно-Сибирского округа в Постановлении от 22.08.2012 N А19-20632/2011.

Согласно Письму Минфина России от 06.12.2012 N 03-03-06/1/630 при документальном подтверждении факта отсутствия виновных лиц в недостаче или в хищении уполномоченным органом государственной власти для целей исчисления налога на прибыль налогоплательщик может уменьшить полученные доходы на сумму внереализационных расходов в виде убытков.

Следовательно, датой признания убытка от недостачи материальных ценностей в случае отсутствия виновных лиц является дата вынесения следователем соответствующего постановления.

В этом случае на основании пп. 5, 6 п. 2 ст. 265 НК РФ стоимость недостачи учитывается в составе расходов на дату составления одного из следующих документов:

— постановления о приостановлении предварительного следствия по уголовному делу в связи с тем, что лицо, подлежащее привлечению в качестве обвиняемого, не установлено (Письма Минфина от 29.05.2015 N 03-03-06/1/31130, от 21.05.2015 N 03-03-06/1/29177);

— документа компетентного органа, подтверждающего, что недостача вызвана чрезвычайным происшествием. Например, при пожаре такими документами будут справка из органов противопожарной службы (МЧС), акт о пожаре и протокол осмотра места происшествия (Письмо УФНС по г. Москве от 25.06.2009 N 16-15/065190).

Налог на добавленную стоимость (НДС)

Вопрос о необходимости восстановления НДС при обнаружении недостачи является спорным и остается на усмотрение организации.

С одной стороны, в п. 3 ст. 170 НК РФ установлен закрытый перечень случаев восстановления НДС.

Указанным пунктом не установлено, что необходимо восстанавливать ранее принятый к вычету НДС в случае недостачи.

Такой позиции придерживаются и суды (см., например, Постановления ФАС Московского округа от 16.11.2010 N КА-А40/13770-10 по делу N А40-17811/10-127-67, Северо-Кавказского округа от 21.02.2011 по делу N А63-13595/2009)

С другой стороны, контролирующие органы настаивают на том, что при обнаружении недостачи в результате инвентаризации и последующем списании материалов ранее правомерно принятый к вычету НДС необходимо восстановить (см. Письма Минфина России от 21.01.2016 N 03-03-06/1/1997, от 19.03.2015 N 03-07-11/15015, от 04.07.2011 N 03-03-06/1/387).

Таким образом, судебная практика свидетельствует о возможных рисках споров с налоговыми органами, если ранее принятый к вычету НДС по товарно-материальным ценностям, в отношении которых была выявлена недостача, не будет восстановлен.

Налоговый учет

Налог на прибыль

Согласно пп. 5 п. 2 ст. 265 НК РФ к внереализационным расходам приравниваются убытки, полученные налогоплательщиком в отчетном (налоговом) периоде, в частности расходы в виде недостачи материальных ценностей в производстве и на складах, на предприятиях торговли в случае отсутствия виновных лиц, а также убытки от хищений, виновники которых не установлены.

В налоговом учете, согласно пп. 2 п. 7 ст. 254 НК РФ стоимость приобретения недостающих МПЗ учитывается в материальных расходах в целях налогообложения прибыли в периоде выявления недостачи в пределах утвержденных норм естественной убыли.

Далее налоговый учет недостачи сверх норм естественной убыли и недостачи, для которой нормы вовсе не утверждены зависит от наличия или отсутствия виновного лица.

1. Лицо, виновное в возникновении недостачи, установлено.

В этом случае исходя из пп. 8 п. 7 ст. 272 НК РФ стоимость недостачи учитывается на одну из следующих дат:

— на дату признания виновным суммы ущерба (например, на дату заключения с работником соглашения о добровольном возмещении ущерба);

— на дату вступления в силу решения суда о взыскании с виновного суммы ущерба (Письмо Минфина России от 17.04.2007 N 03-03-06/1/245).

Одновременно в доходах надо учесть сумму ущерба, признанную виновным или присужденную судом (п. 3 ст. 250, пп. 4 п. 4 ст. 271 НК РФ).

2. Лицо, виновное в возникновении недостачи, не установлено.

Убытки в виде недостачи материальных ценностей признаются внереализационными расходами только в случае документального подтверждения уполномоченным органом государственной власти факта отсутствия виновных лиц. Такое мнение было высказано ФАС Восточно-Сибирского округа в Постановлении от 22.08.2012 N А19-20632/2011.

Согласно Письму Минфина России от 06.12.2012 N 03-03-06/1/630 при документальном подтверждении факта отсутствия виновных лиц в недостаче или в хищении уполномоченным органом государственной власти для целей исчисления налога на прибыль налогоплательщик может уменьшить полученные доходы на сумму внереализационных расходов в виде убытков.

Следовательно, датой признания убытка от недостачи материальных ценностей в случае отсутствия виновных лиц является дата вынесения следователем соответствующего постановления.

В этом случае на основании пп. 5, 6 п. 2 ст. 265 НК РФ стоимость недостачи учитывается в составе расходов на дату составления одного из следующих документов:

— постановления о приостановлении предварительного следствия по уголовному делу в связи с тем, что лицо, подлежащее привлечению в качестве обвиняемого, не установлено (Письма Минфина от 29.05.2015 N 03-03-06/1/31130, от 21.05.2015 N 03-03-06/1/29177);

— документа компетентного органа, подтверждающего, что недостача вызвана чрезвычайным происшествием. Например, при пожаре такими документами будут справка из органов противопожарной службы (МЧС), акт о пожаре и протокол осмотра места происшествия (Письмо УФНС по г. Москве от 25.06.2009 N 16-15/065190).

Налог на добавленную стоимость (НДС)

Вопрос о необходимости восстановления НДС при обнаружении недостачи является спорным и остается на усмотрение организации.

С одной стороны, в п. 3 ст. 170 НК РФ установлен закрытый перечень случаев восстановления НДС.

Указанным пунктом не установлено, что необходимо восстанавливать ранее принятый к вычету НДС в случае недостачи.

Такой позиции придерживаются и суды (см., например, Постановления ФАС Московского округа от 16.11.2010 N КА-А40/13770-10 по делу N А40-17811/10-127-67, Северо-Кавказского округа от 21.02.2011 по делу N А63-13595/2009)

С другой стороны, контролирующие органы настаивают на том, что при обнаружении недостачи в результате инвентаризации и последующем списании материалов ранее правомерно принятый к вычету НДС необходимо восстановить (см. Письма Минфина России от 21.01.2016 N 03-03-06/1/1997, от 19.03.2015 N 03-07-11/15015, от 04.07.2011 N 03-03-06/1/387).

Таким образом, судебная практика свидетельствует о возможных рисках споров с налоговыми органами, если ранее принятый к вычету НДС по товарно-материальным ценностям, в отношении которых была выявлена недостача, не будет восстановлен.

Списание недостачи товаров в результате инвентаризации

Нормативное регулирование

На дату завершения инвентаризации организация обязана отразить в учете недостачу товаров на сумму ущерба по фактической себестоимости:

Дт Кт 41 — отражена недостача товаров.

Потери от недостачи можно учесть в материальных расходах по налогу на прибыль в пределах норм естественной убыли (п. 7 ст. 254 НК РФ). Нормы утверждены Постановлением от 12.11.2002 N 814. Нормы применяются только, если они установлены для конкретного товара определенной отрасли.

В бухгалтерском учете (БУ) потери в пределах норм естественной убыли списывают на счета учета затрат на производство или на расходы на продажу:

Дт 20 (23, 25, 26, 44) Кт — списаны потери в пределах норм естественной убыли.

Если нормы отсутствуют, то вся недостача является сверхнормативной и подлежит отнесению на виновное лицо в полном объеме.

В БУ сумму недостачи списывают на финансовые результаты организации, если виновное лицо не обнаружено (п. 30 Приказ Минфина РФ от 28.12.2001 N 119н):

Дт 91.02 Кт 94 — списана недостача сверх норм естественной убыли.

В налоговом учете (НУ) расходы в виде недостачи товаров (в случае отсутствия виновных лиц) учитываются в качестве внереализационных расходов, приравниваемых к убыткам (пп. 5 п. 2 ст. 265 НК РФ).

Восстановление НДС

Этот вопрос долгое время вызывал споры. Несмотря на то, что списание ТМЦ в результате недостачи при инвентаризации не поименовано в составе случаев, по которым НК РФ требует восстановить НДС (п. 3 ст. 170 НК РФ), налоговики неоднократно заявляли о необходимости восстановления налога (Письмо Минфина РФ от 19.05.2010 N 03-07-11/186, от 21.01.2016 N 03-03-06/1/1997).

Однако в 2021 году вышла целая серия писем контролеров, в которой они придерживаются противоположной позиции. Поэтому сегодня можно говорить, что мнение ФНС уверенно разворачивается в сторону налогоплательщиков.

При этом однозначно говорить о том, что налогового риска при не восстановлении НДС не существует, пока рано. В то же время, в случае предъявления претензий со стороны налоговых органов шансы у вас на победу в суде очень велики.

Если же вы решите восстановить НДС, советуем изучить подробнее Восстановление НДС при списании ТМЦ

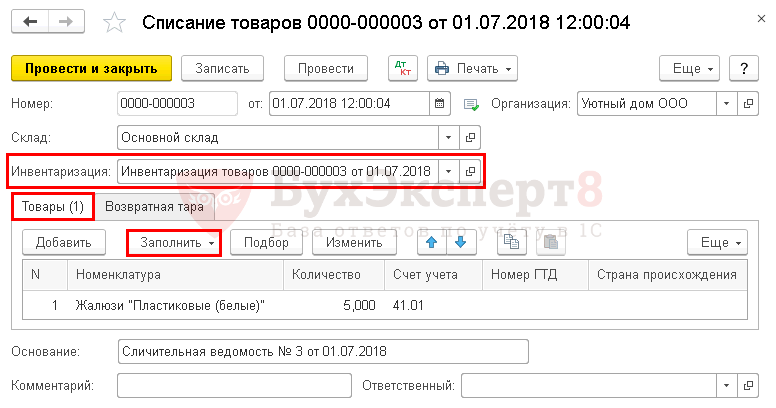

Учет в 1С

На основании сличительной ведомости бухгалтер отражает недостачу, т.е. списывает товары в учете на дату окончания проведения инвентаризации.

На основании документа Инвентаризация товаров необходимо создать документ Списание товаров.

В нем укажите:

- от — дата окончания проведения инвентаризации;

- Склад — место хранения товаров, где была обнаружена недостача;

- Инвентаризация — документ Инвентаризация товаров, на основании которого выявлена недостача.

Вкладка Товары заполнится автоматически. Данные будут перенесены из документа Инвентаризация товаров по кнопке Заполнить:

- Номенклатура — Жалюзи «Пластиковые (белые)», из справочника Номенклатура указываются ТМЦ, которые подлежат списанию;

- Количество — 5, количество ТМЦ, подлежащих списанию;

- Счет учета — 41.01 «Товары на складах», заполняется автоматически при указании ТМЦ, на основании регистра Счета учета номенклатуры.

Документ формирует проводку:

Дт Кт 41.01 — списание недостачи товаров по фактической (балансовой) стоимости.

Документальное оформление

Организация должна утвердить формы первичных документов, в т.ч. документа по списанию товаров. В 1С используется Акт о списании товаров по форме ТОРГ-16.

Бланк можно распечатать по кнопке Печать – Акт о списании товаров (ТОРГ-16) документа Списание товаров. PDF

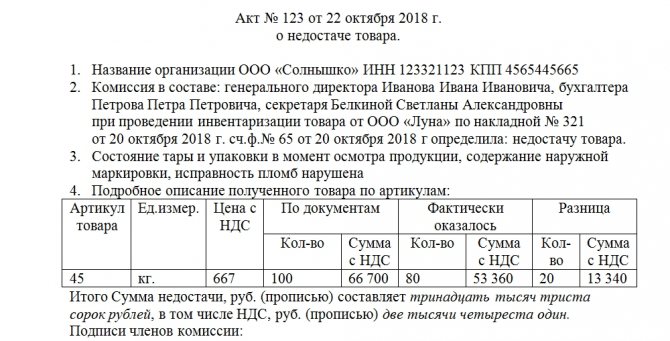

Таблица

Описание товара представляет собой шесть столбцов. В каждой строке описывается отдельное наименование недостачи. По возможности заполняются все графы. Все они являются принципиально важными при дальнейшей оценке нанесенного недостачей ущерба. Такая таблица наверняка станет отменным подспорьем главному бухгалтеру организации и его подчиненным.

Столбцы таблицы имеют следующие наименования:

- Артикул. Здесь указывается одно число. Под ним товар проходит по накладным, счетам-фактурам и встречается в прочих первичных документах. Это его опознавательный знак.

- Единица измерения. Код по ОКЕИ в этом документе не требуется, достаточно указания кг, м и пр.

- Цена с НДС. Имеется в виду цена за единицу товара.

- Данные, указанные в документах. Здесь прописывается, сколько единиц товара и по какой цене фактически ожидалось учесть при инвентаризации. Какие значения были указаны в сопровождающей документации.

- Информация о фактических показателях товара: сколько единиц товара было подсчитано; в какую цену, включая НДС, они фактически обходятся. В этой и предыдущей графах указывается общая сумма, за весь товар.

- Разница – самая важная графа. Она поделена на две части: количество и сумму. В первой необходимо указать разницу между фактическим количеством и количеством по документам. Во втором – разницу в сумме.

В конце таблицы подводятся ее итоги. Прописью выводится общая сумма недостачи. Если организация работает с НДС, то он прописывается отдельно. Хотя налог и включен в общую сумму недостачи.

Завершают акт подписи членов комиссии. Первым подписывается председатель, если он был выбран, за ним – все остальные.

Для того чтобы акт о недостаче товара при инвентаризации имел необходимую юридическую силу, поставить свои подписи должны все члены комиссии в количестве не менее трех человек.

Как себя вести, если вешают недостачу?

Бывают мерзопакостнинькие работодатели, которые пользуются неопытностью и наивностью работника приписывают ему, создавая определенные условия, значительную недостачу, а в последствии шантажируя обращением в правоохранительные органы, запугивая зловещими последствиями и устрашающими наказаниями, принуждают выплатить ущерб, которого вовсе и не было.

Слышали о подобном? Я постоянно, и в негодование приводит то, что работников зачастую в водят в заблуждение о их правах, стращают различными карами, используют их неосведомленность в возможностях по оспариванию нападков в вменении им недостачи, принуждая их взять кредит и покрыть ущерб.

Давайте разбираться как защищаться:

- Договор о материальной ответственности. Сотрудник, работающий с материально-товарными ценностями ответственное лицо, с которым составляется соответствующий договор.

- Законодательством предусмотрена определенная процедура выявления недостачи. На Работодателе лежит обязанность установить размер причиненого ущерба и причины, по которым данная ситуация произошла, то есть он должен провести проверку, и установить обстоятельства возникновения недостачи ( для этого может быть созвана комиссия из соответствующих специалистов).

- От сотрудника истребуется письменное объяснение о случившемся. В нем вы излагаете все доводы и факты вашей позиции, всю причастность к произошедшему, возможное отсутствие условий для сохранности имущества (может там не склад, а проходной двор). Помните, оно в последующем будет служить доказательством, выверяйте каждое слово, воспользуйтесь помощью профессионала для защиты своих интересов уже на первоначальном этапе. Так же вы можете отказаться от данной возможности, о чем со стороны работодателя составляется акт.

- Вы вправе как самостоятельно, так и с помощью нашего адвоката по трудовым спорам и вместе с ним следить за ходом проверки, мониторить все действия проверяющих, знакомиться с соответствующими документами по ее проведению, обжаловать их.

- Распоряжением работодателя с работника может удержана сумма, не превышающем среднемесячную заработную плату. Это может произойти не позднее одного месяца после проверки и установлении всех фактов и размеров недостачи.

- Если месяц пошёл и сотрудник не желает добровольно возмещать, а сумма ущерба больше среднего заработка, то взыскание осуществляется в судебном порядке, где вы можете оспорить все поползновения работодателя. Если описанный алгоритм не соблюдён, то вы имеете право обжаловать данные действия в суде.

ПОЛЕЗНО: читайте материал про взыскание ущерба с работника в судебном порядке на нашем сайте, а также смотрите видео о споре с работодателем

Что делать работодателю, если выявлена нехватка денежных средств?

В большинстве случаев недостачи наличных денежных средств выявляются в ходе инвентаризации. Эта процедура является неотъемлемой частью работы практически каждой организации.

В процессе ее проведения осуществляется пересчет и оценка материальных ценностей, денег, относящихся к имуществу компании.

Кроме этого, недостачи выявляются в результате незапланированных проверок. Необходимость их проведения обусловлена следующими факторами:

- смена материально-ответственного лица;

- стихийное бедствие, ЧС;

- смена собственника предприятия;

- вероятность хищения имущества фирмы.

Если в ходе проведения проверки работы кассира работодателем была выявлена недостача, ему необходимо предпринять ряд действий. Первое, что нужно сделать — потребовать объяснений от кассира.

Для предоставления разъяснений ситуации ему выделяется 2 дня. Требование работодателя может быть оформлено документально или выражаться в устной форме. Отказ сотрудника от дачи показаний должен оформляться в виде акта.

В последующем работодателем проводится расследование. По его итогам определяется виновный, в результате действия или невнимательности которого возникла недостача. В случае вынесения ему взыскания составляется приказ.

Что делать при обнаружении недостачи в магазине?

Возможные причины отсутствия наличности

Недостача далеко не всегда связана с недобросовестным отношением ответственных сотрудников к своей работе.

Причинами возникновения такого явления могут служить другие факторы.

Основные причины появления недостачи денег в кассе:

- кража. Самое распространенное обстоятельство. Совершить хищение может любое лицо, имеющее доступ к кассе;

- обстоятельства непредвиденного характера. К примеру, стихийное бедствие. В результате такого явления материальные ценности могут быть утрачены или испорчены без участия людей;

- пересорт. Продажа товара по недействительной или более низкой цене. Часто такая ошибка возникает в том случае, если компания занимается реализацией одного товара нескольких видов;

- производственные издержки. Товары могут быть испорчены без чьей-то вины.

Важно учесть — для каждого вида недостачи имеется определенный лимит, поэтому незначительные недостатки денежных средств в кассе — нормально явление

Обязан ли кассир возмещать деньги?

Кассир — это сотрудник, профессиональная деятельность которого связана с работой с наличными средствами. На него возлагается огромная ответственность.

В ТК РФ и Постановлении Министерства труда отражен перечень должностей, по отношению к которым обязательно должен устанавливаться полный вид материальной ответственности. Это означает, что при выявлении нарушений, работники обязаны полностью возместить работодателю весь ущерб.

Должность кассира включена в указанный перечень.

Данное правило регламентируется 242 статьей ТК РФ.

Кассир не обязан выплачивать работодателю компенсацию в том случае, если возникновение недостачи было спровоцировано факторами, от него не зависящими. Таковыми являются:

- катастрофа или другое подобное явление, в ходе которого касса подверглась повреждению;

- воздействие непреодолимой силы — ограбление, хищение и т.д.

Решения для бизнеса

- магазины

одежда, обувь, продукты, игрушки, косметика, техника Подробнее

- склады

материальные, внутрипроизводственные, сбытовые и транспортных организаций Подробнее

- маркировка

табак, обувь, легпром, лекарства Подробнее

- производство

мясное, заготовительное, механообрабатывающее, сборочно-монтажное Подробнее

- rfid

радиочастотная идентификация товарно-материальных ценностей Подробнее

- егаис

автоматизация учётных операций с алкогольной продукцией Подробнее

Как избежать

Мы рекомендуем вести учет с помощью специальных устройств и программ. На их основе самостоятельно формируются списки и документы. Это значительно упрощает всю складскую деятельность – поставки и отгрузки. Заказать такое оборудование и программное обеспечение можно в .

Если у вас на предприятии используется «1С:Бухгалтерия» в любой поставке, «1С:УПП» или 1С для строительной организации, и вы планируете проводить инвентаризацию только на штрихкодах (не будете использовать RFID), то вам полностью подходит специальный драйвер для проведения инвентаризации от «Клеверенс», в комплект поставки которого входят все программы и обработки, необходимые как для печати этикеток, так и для работы с терминалом сбора данных.

Если используется 1С, но вы планируете внедрять RFID, то вам подходит уже другая программа — Клеверенс: Учет имущества. Также, есть программные продукты для магазинов и складов, которые помогут оптимизировать и автоматизировать товарный учет, а также исключить случаи недостач при инвентаризации.

Посмотрите, как « Магазин 15» помогает автоматизировать процесс инвентаризации в сети гипермаркетов строительных материалов. В результате внедрения процесс стал намного проще, и позволил отказаться от привлечения аутсорсинговых компаний.

Виновные лица установлены: как списать выявленную при инвентаризации недостачу

Регулярный контроль наличия и состояния имущества, проводимый посредством проведения инвентаризации, помогает руководству компании:

- своевременно выявлять недостачу и порчу имущества;

- разбираться с виновниками;

- принимать меры по взысканию недостач с виновных лиц;

- списывать испорченные и отсутствующие материальные ценности со счетов бухгалтерского учета и формировать достоверную информацию в отчетности об имуществе компании;

- принимать меры по усилению контроля за сохранностью активов, повышению уровня ответственности материально ответственных лиц и т. д.

О нюансах проведения инвентаризации рассказывают статьи:

- «Инвентаризация материально-производственных запасов: порядок и нюансы»;

- «Порядок проведения инвентаризации основных средств»;

- «Порядок проведения инвентаризации БСО (нюансы)».

Чтобы разобраться с проводками по списанию недостачи при инвентаризации, воспользуемся условиями примера.

После проведения инвентаризации на складе № 3 (материально ответственное лицо — кладовщик Завьялов Н. Г.) была выявлена недостача ТМЦ в сумме 8 630 руб.:

| Наименование | Количество | Цена, руб. | Стоимость, руб. |

| Цемент ПЦ-500 | 5 мешков | 290,00 | 1 450,00 |

| Совковая лопата с деревянным черенком (рельсовая сталь) | 4 штуки | 525,00 | 2 100,00 |

| Домкрат реечный | 1 штука | 5 080,00 | 5 080,00 |

| Итого на сумму: | 8 630,00 |

Кладовщик Завьялов Н. Г. согласился добровольно возместить недостачу.

В учете компании были произведены проводки по списанию недостачи на виновное лицо:

| Бухгалтерские проводки | Сумма, руб. | Содержание операции | |

| Дебет | Кредит | ||

| 94 | 10 | 8 630,00 | Стоимость недостающих ценностей перенесена на счет учета недостач |

| 73 | 94 | 8 630,00 | Недостача отнесена на виновное лицо |

| 70 | 73 | 8 630,00 | Недостача удержана из заработной платы материально ответственного лица по его заявлению |

Как наличие норм естественной убыли влияет на порядок списания недостач, рассказываем здесь.

Важно учесть! Рекомендация от КонсультантПлюс: Списываемые ТМЦ оцените способом, установленным учетной политикой. В дебет счета 94 спишите также сумму отклонений, включая транспортно-… (читать подробнее)

Причины недостачи

Недостача явление неприятное, затрагивающее, как конкретных лиц, так и всех сотрудников в целом. Чаще всего недостача является:

Недостача явление неприятное, затрагивающее, как конкретных лиц, так и всех сотрудников в целом. Чаще всего недостача является:

- Результатом естественной убыли товара. В случае если речь идет о продуктах питания, медицинских препаратах, алкогольных напитках имеет смысл говорить о естественной их убыли. В процессе транспортировки перечисленные товары могут испортиться, высохнуть, или испариться. Величина естественной убыли определяется по формуле:

Е = Т x Н/100 %,

где Е – естественная убыль, Т – количество единиц проданного товара, Н – допустимое значение естественной убыли. При этом Н – величина непостоянная, для каждого вида товаров существует собственное допустимое значение естественной убыли. Так, для этилового спирта Н=1.9% в год. Таким образом, при хранении 300 литров этилового спирта на складе, нормой считается уменьшение его количества на 1-1.9% по прошествии 1 года.

Размер недостачи определяется, исходя из себестоимости пропавших товаров. При этом в расчет принимается цена, установленная на данный товар при его поступлении на склад. В случае если точная дата поступления неизвестна, стоимость товара устанавливается на день обнаружения недостачи. Естественной убылью товара является и завершение срока его годности и хранения.

- Результатом халатности, проявленной поставщиком. При поступлении товара на склад, либо в магазин, покупатель имеет полное право произвести сверку его количества и качества с накладными документами. В случае обнаружения несоответствия товаров заявленному в накладной количеству, составляется специальный акт.

- Результатом злого умысла (хищение). Кража является наиболее частой причиной недостачи. Несмотря на то, что инвентаризации должны производиться не реже 1-2 раз в год, на деле они являются редким явлением, поскольку требуют ведения обширной документации. Иногда факт хищения товара удается вскрыть лишь по прошествии 2-3 лет, что заметно затрудняет поиск и наказание виновных.

Обратите внимание: причины недостачи могут остаться не выявленными, в этом случае речь идет о возникновении издержек в отсутствии виновных лиц.

Подобное случается при отсутствии между работником и работодателем договора о материальной ответственности. Иногда причинами отсутствия необходимого количества товара становятся издержки производства и особенности товарооборота.

Коллективная деятельность, приводящая к недостаче

Зачастую сотрудники торговой точки работают в коллективе (например, продуктовый магазин). В таком случае при недостаче необходимо учитывать некоторые особенности:

Размер выплат в отношении каждого сотрудника не может быть одинаковым, так как начисление осуществляется пропорциональным образом. К примеру, кто-то из работников был в отпуске или на больничном. Именно по этой причине он не обязан нести ответственность за недостачу

Важно дополнить, что для новых работников начисление выплат производится в соответствии с отработанными днями.

В случае если был подписан договор по поводу возложения материальной ответственности на конкретных лиц, им в обязательном порядке необходимо присутствовать на производимой ревизии. Так, при обнаружении недостачи они должны будут оформить объяснительные

После этого формируется приказ по удержанию конкретной суммы с размера оклада сотрудников за месяц. Выше отмечалось, что подобного рода отчисления не должны быть больше двадцати процентов. Другими словами, руководство торговой точки вправе взимать компенсационные выплаты исключительно с материально ответственных лиц и лишь в размерах, которые установлены актуальным трудовым законодательством.