Как происходит в сбербанк снятие обременения по ипотеке

Содержание:

- Спорные ситуации при снятии обременения

- Снятие обременения по ипотеке в росреестре и какие нужны документы

- Процедура снятия обременения по ипотеке

- Пошаговая процедура снятия обременения с квартиры

- Нововведения 1 июля 2018 года

- Вариант 2. Приобретение квартиры покупателем за счет ипотечного кредита в том же банке

- Как снять обременение по ипотеке

- Ограничение прав и обременение недвижимого имущества

- Процедура по снятию обременения

- Продажа обремененной недвижимости без погашения задолженности

- Снятие обременения по ипотеке в Сбербанке

- Подтверждение отсутствия обременения

Спорные ситуации при снятии обременения

Полностью выплачивать кредит могут многие заемщики. После погашения займа возникает необходимость снять обременение. Обычно данный процесс не превышает пяти дней, но на самом деле может занять намного больше времени. Это обусловлено тем, что государственные служащие стараются точно убедиться в достоверности и актуальности всех документов, поэтому подвергают их тщательной проверке.

Частыми являются ситуации, когда заемщик, спустя несколько месяцев после полного погашения займа, получает документы, на основании которых его обязывают уплатить банку еще некоторую сумму. В этом случае необходимо оперативно обратиться в банк со справкой, указывающей на исполнение всех обязательств перед учреждением. Чаще всего такие моменты связаны с ошибками, совершаемыми сотрудниками банка или с техническими проблемами.

Но бывают случаи, когда сотрудники банка после перерасчета определяют, что заемщик не уплатил некоторое количество средств, поэтому требования уплатить деньги являются законными. В такой ситуации заемщик должен внести нужные средства в банк. Если финансовое учреждение требует причитающиеся ему деньги, а заемщик отказывается их уплачивать, то организация имеет право обратиться в суд для принудительного взыскания.

Таким образом, обременение накладывается на любой объект жилой недвижимости, приобретаемый с помощью заемных банковских средств. Снять его допускается только после полного погашения займа, причем выполнить это можно не только в соответствии с графиком, составленным в процессе оформления ипотеки, но и досрочно, для чего заемщик может воспользоваться собственными сбережениями или с разрешения банка продать квартиру.

Допускается продавать квартиру с обременением, но покупатели должны быть извещены об этом. Также каждый человек, подбирающий себе вторичную недвижимость, должен быть очень осторожным, чтобы не столкнуться с мошенничеством, поэтому каждая квартира тщательно проверяется на наличие обременения. Для этого достаточно обратиться в «Росреестр» и уплатить государственную пошлину.

Снятие обременения по ипотеке в росреестре и какие нужны документы

- Продавать эту недвижимость;

- Сдавать ее в аренду;

- Производить любые действия, которые влекут за собой уменьшение рыночной стоимости недвижимости (например, перепланировку);

- Передавать жилье в залоговое имущество другому банку или финансовому учреждению, чтобы, например, купить квартиру получше в кредит под залог уже имеющейся.

Эти документы, в зависимости от банка и региона, обычно готовятся от двух недель до месяца, поэтому, если вы сразу попросите банк их вам предоставить, вы сможете существенно сэкономить время, которое и так потратите на процедуру снятия обременения с недвижимости.

Процедура снятия обременения по ипотеке

Снятие обременения с объекта недвижимости возможно после погашения заемных обязательств в отношении банка, который предоставил кредит.

Дальнейшим действием заемщика является обращение в кредитное учреждение, чтобы оно осуществило выдачу закладной.

В случае оформления ипотеки без закладной, в службу Росреестра вместе с заемщиком должен обратиться работник банка.

Затем необходимо собрать пакет документов для подачи их в регистрационные органы.

Последующим этапом является подача заявления о снятии ограничений, к которому прикладывается комплект документов. Как уже говорилось, заявление может быть несколькими способами, установленными в закон (на личном приеме, почтой, через портал госуслуг).

Если клиент банка не может лично заниматься снятием обременения, он может поручить выполнение этой процедуры своему представителю.

Для подачи заявления третьим лицом от имени клиента банка в регистрационную службу, он должен иметь нотариально оформленную доверенность.

Ранее органы Росреестра выдавали свидетельства о государственной регистрации права собственности, в настоящее время достаточно иметь выписку ЕГРН.

После подготовки и подачи в службу Росреестра всех нужных документов, потребуется дождаться завершения регистрационной процедуры.

Документы, подтверждающие, что недвижимость больше не ограничена ни чьими правами, должны быть выданы в течение 5 рабочих дней.

Процедура снятия обременения с недвижимости при ипотеке простая и может быть совершена самостоятельно заемщиком.

Оплата госпошлины

Во время снятия обременения по ипотеке некоторые заемщики не знают, сколько составляет государственная пошлина за совершение данного действия.

В действительности снятие ограничений с квартиры выполняется бесплатно.

В Росреестре

Регистрация ипотечных договоров, залога и снятие обременений выполняется согласно нормам законодательства, а именно регулируется Федеральным законом «О государственной регистрации прав на недвижимоеимущество и сделок с ним» от 21.07.1997

В регистрационный орган подаются:

- Заявления клиента и банка-кредитора.

- Судебные решения, на основании которых снимается обременение.

- Отдельные обращения залогодателей и залогодержателей.

Снятие обременения с залоговой недвижимости являются совершенно бесплатными.

То есть, чтобы снять обременение платить не нужно, все абсолютно бесплатно оформляется в органах Росреестра.

Сроки

Непосредственно процедура снятия обременения с жилья потребует немного времени и усилий клиента банка.

Как правило, банк готовит документы на протяжении 10 дней, однако не дольше одного месяца.

В службе регистрации все действия регламентированы законом. При предъявлении в службу Росреестра погашенной закладной, на процедуру уйдет три дня.

Если не производилось оформление закладной, для обращения в регистрационную службу должен явиться также сотрудник банка.

Также допускается оформление доверенности на клиента банка, который сможет подписать заявление от банка.

В этом случае процедура потребует пяти рабочих дней.

Важно знать, что если заемщик будет обращаться самостоятельно, банк обязан в 30-дневный срок подать в службу регистрации документы, которые свидетельствуют о погашении долга и необходимые для снятия обременения с ипотечной недвижимости

Через суд

Случаются ситуации, при которых снятие ограничений на жилплощадь не допускается совершить без согласия кредитной организации и нужно обращаться в суд, чтобы завершить данную процедуру.

К примеру, в случаях:

- Если банк лишили лицензии или он самостоятельно прекратил свою деятельность;

- Если пропал заемщик;

- смерть заемщика;

- при отказе должника на снятие обременение с жилья;

ЕВ указанных случаях в суд нужно предоставить следующие документы:

| Договор ипотечного кредитования | и документ, который подтверждает отказ в снятии ограничения |

| Квитанции | об оплате государственной пошлины |

| Документы | на наследство, если произошла гибель заемщика |

Процедура снятия обременения через суд займет намного большее количество времени.

Продолжительное время потребуется на назначение судебного заседания в суде, и на рассмотрение дела.

После принятия судом решения о снятии ограничений, потребуется подождать пока постановление суда вступит в юридическую силу.

В регистрационную службу наряду с прочими документами подается принятое решение суда.

Пошаговая процедура снятия обременения с квартиры

Решив полностью погасить ипотеку, заемщик должен знать – снятие обременения инициируется сразу после получения справки о закрытии долга. Чтобы не собирать пакет документов, уточните в своем отделении СберБанка об автоматической процедуре. Если она отсутствует, но есть закладная, обратитесь к сотрудникам банка за надлежащим оформлением документов для подачи в многофункциональный центр или Росреестр.

Важно! Если недвижимость находится в долевой собственности, предоставляются паспорта всех владельцев, также необходимо личное присутствие каждого совладельца имуществом

Нововведения 1 июля 2018 года

Поправки в закон, которые были произведены летом 2018 года, упростили процесс избавления от правовых запретов на манипуляции с квартирой, приобретенной по ипотеке Сбербанка.

Современный распорядок

При условии выдачи ипотеки в Сбербанке устранение обременения начинается после закрытия кредита автоматически. Заемщику даже не надо ничего самостоятельно делать.

Подобный порядок установлен с 1 июля 2018 г., когда в закон были внесены соответствующие поправки. Согласно им, банки могут снять правовые ограничения на квартиру или дом в одностороннем порядке. Ранее клиенту финансового учреждения приходилось самостоятельно ходить в Росреестр либо МФЦ.

Как определить, что Сбербанк снял обременение

На следующий после погашения заключительного платежа день банк высылает sms-сообщение. В нём будет указано, что устранение обременения начато. SMS будет содержать ссылку на онлайн-кабинет, где пользователь может самостоятельно отслеживать, как продвигается процесс и удалось ли снять обременение. На этой же странице есть возможность заказать обратный звонок или задать вопрос юристу.

Для перехода в личный кабинет надо ввести номер мобильного телефона и пароль. Если последний был утерян, необходимо нажать на кнопку восстановления пароля и следовать дальнейшим инструкциям. Пользователю, заходящему в собственный онлайн-кабинет впервые, следует указать номер договора и свои ФИО.

По прошествии 30 календарных дней придёт новое СМС о том, что обременение снято. Чтобы не упустить все эти важные сообщения, необходимо указывать рабочий номер телефона. Если он был заменён на другой, придётся посетить отделение Сбербанка и сообщить представителю учреждения действующий номер.

Что делать, если SMS не пришло

Для начала стоит проверить номер мобильного. Возможно, владелец сменил телефон и забыл об этом. Если все действия по сбору бумаг и передаче их в государственные органы были произведены правильно, причин волноваться нет. Можно перепроверить, ликвидировано ли обременение, спустя месяц.

Вариант 2. Приобретение квартиры покупателем за счет ипотечного кредита в том же банке

Приобретение квартиры покупателем за счет ипотечного кредита в том же банке

Представьте ситуацию, когда другой человек не располагает средствами и тоже вынужден купить квартиру в ипотеку. Если найти такого покупателя, то он оформляет ипотечный договор в том же банке, где вы выплачиваете свою ипотеку. Таким образом, покупатель приобретает вашу ипотечную квартиру за счет кредита, оформленного им в том же банке. Сделка сложная, долгая, но зато осуществляется с согласования кредитора.

Перед тем, как найти такого покупателя, нужно посоветоваться со специалистом банка, где была оформлена ипотека на квартиру. Он сообщит — возможно ли проведение такой двусторонней сделки. Кстати, покупатель может взять ипотечный кредит в том же банке или другом

Это тоже очень важно, ведь не всегда кредитор дает разрешение на сделку, если новый кредит будет оформлен покупателем в другом банке

В сделке участвует новый и прежний заемщик

Если кредитор дал одобрение, то необоримо действовать по следующей схеме:

Находим такого покупателя, который согласен купить именно вашу ипотечною квартиру и оформить кредит в том же или другом банке. Этот человек сам берет ипотеку, чтобы приобрести вашу недвижимость.

Покупателю нужно предоставить в свой банк документы по ипотечной квартире, которую он собирается купить в кредит

Поэтому важно ему их вовремя передать. Среди документов обязательно присутствуют: копии паспорта, свидетельство о праве собственности, техпаспорт, коммунальные платежки без задолженностей, выписка из банка и т.д.

Если второй банк одобрит такую сделку и предоставит покупателю ипотечный кредит, то сразу же проводится сделка

Деньги, вырученные от продажи квартиры, направляются на погашение вашей ипотеки. Как правило, платежи проводят сами специалисты банка, а деньги не выдаются на руки. Если останется какая-то сумма от продажи и погашения задолженности, то она перечисляется на счет бывшего владельца ипотечной квартиры.

Таким образом, покупатель оформил ипотеку для покупки вашей ипотечной квартиры. Вы гасите долг по ней и одновременно ее продаете. Сделка осуществляет в одном или двух банках с согласия кредиторов. Продажа недвижимости другому заемщику — эффективный способ того, как продать квартиру купленную в ипотеку. Правда, он требует больше времени, бумажной волокиты и ожидания одобрения.

Как снять обременение по ипотеке

После внесения последнего взноса по ипотеке заемщику нужно закрыть сделку с кредитором, расторгнув действующее соглашение со страховой компанией и сняв залог по жилищной ссуде. Независимо от того, в каком банке был оформлен ипотечный кредит, все необходимые выписки и справки заемщик может получить только в центральном офисе своего региона. Чтобы снять обременение, нужно корректно оформить заявление. Заявка рассматривается финансовым учреждением в течение 10 дней.

После изучения всех аспектов дела банк сообщает клиенту об одобрении заявки. Собственнику квартиры нужно снова посетить финансовую компанию и запросить документы, с помощью которых он сможет оформить аннулирование залога в Росреестре либо МФЦ. Для составления заявления В Государственной регистрационной палате необходимо присутствовать лично. По этой причине нельзя подавать заявку через портал государственных услуг. В режиме онлайн доступны только данные из ЕГРП, но эта услуга является платной. Снять обременение через интернет можно с помощью портала ДомКлик.

В каких случаях накладывается обременение на недвижимость

Обременение на жилищный объект накладывается в интересах третьих лиц. Финансовые компании имеют право сделать это в отношении тех заемщиков, у которых есть непогашенные имущественные обязательства. Может отличаться не только форма обременения, но и фактическое лицо, в чьих интересах будут накладываться распорядительные ограничения:

- Кредитор – по договору ипотеки, залога, а также другим кредитным договорам. Наложенные ограничения являются гарантией того, что банк сможет вернуть предоставленные заемщику средства.

- Арендатор – по договору аренды. Обременение позволяет гарантировать сохранность прав арендатора даже в случае отчуждения объекта недвижимости в пользу третьих лиц.

- Суд или судебный пристав – при аресте. Должностные лица имеют право накладывать обременение на жилплощадь в качестве меры обеспечения неисполненных обязательств (непогашение ипотечного кредита) или гарантии материального возмещения нанесенного вреда (уголовные дела, где санкции применяемых статей предусматривают конфискацию).

- Получатель ренты – по договору. Переданная недвижимость является обремененной до тех пор, пока новый собственник объекта переводит на счет получателя рентные платежи. Такой подход – гарантия неотчуждения квартиры без ведома получателя ренты.

- Доверительный управляющий – по предварительному заключению договора. Права собственника недвижимости ограничиваются объемом прав управляющего.

Обременение на ипотечную недвижимость накладывается для того, чтобы заемщик не мог распоряжаться квадратными метрами до момента погашения задолженности. Снять ограничения прав довольно проблематично.

Что значит термин “обременение”

При заключении сделок по ипотечному кредитованию или оформлении пожизненной ренты на квартиру накладывается обременение. Новый собственник жилья получает ограниченные полномочия по проведению операций с жилплощадью без предварительного уведомления, а также письменного согласования с залогодержателем. Если ипотека оформлена в Сбербанке, то финансовое учреждение является залогодержателем. До погашения долга на квартиру налагается запрет, в результате которого:

- запрещена продажа имущественного объекта без получения предварительного согласия Сбербанка, в противном случае заемщик нарушает закон;

- без снятия обременения имущество нельзя передать по наследству;

- невозможно повторно использовать объект для закладывания другим физическим или юридическим лицам;

- нельзя самовольно прописывать в ипотечной квартире других граждан: сначала нужно выплатить долг и снять обременение;

- запрещено сдавать недвижимость в аренду без предварительного получения письменного согласия Сбербанка (об аренде можно договориться только в том случае, если этот пункт прописан в кредитном договоре);

- нельзя проводить перепланировку залоговой недвижимости.

Ограничение прав и обременение недвижимого имущества

Ограничение прав собственности определяется п.1 ст.1 Федерального Законодательства.

Ограничение прав собственности определяется п.1 ст.1 Федерального Законодательства.

Основания для возникновения обременений:

- Законы РФ;

- Решение суда;

- Сделка, результатом которой будет обременение;

- Какой-либо акт, изданный государством.

В варианте с квартирами такие случаи возникают в результате:

- Ипотека – основания для ее возникновения – договор или закон (продажа квартиры с рассрочкой);

- Договор аренды, собственник позволяет пользоваться его недвижимостью или землей, такие договора заключаются только в письменном виде, а если длительность – больше года, такой договор принадлежит государственной регистрации;

- Арест – может быть наложено судом или судебным приставом, исключает возможность перехода права собственности на недвижимость; информация об аресте содержится в ЕГРП. При покупке такой квартиры, владельцу придется оспаривать постановление суда или подавать иск с требованием освобождения имущества;

- Договор безвозмездного пользования – ограничивает фактическую возможность владения квартирой, владельцу переходят все права по ранее заключенному договору. Права обременяются получателем ссуды;

- Рента – человек, взявший на себя обязательства по уходу за человеком, после его смерти становится владельцем квартиры, не имеет права распоряжаться ей до момента смерти собственника недвижимости. Происходит только в том случае, если хозяин квартиры заключил договор пожизненной ренты;

- Ограничения, наложенные органами опеки – если среди владельцев квартиры имеются несовершеннолетние или недееспособные люди.

- Залог – недвижимость является залогом возвращения долга;

- Обременение доли имущества – происходит, когда человек владеет только частью недвижимости, в отличии от ареста, дает возможность продавать имущество;

- Так же может быть случай двойного обременения на квартиру при ипотеке и действующей ренте – придется снимать два ограничения, при чем первое только после смерти получателя ренты, а второе – как обычно через погашение кредита;

Двойное обременение возникает, когда покупатель покупает квартиру в кредит в недостроенном доме, а потом фирма банкротится – тогда все имущество переходит к банку – получается двойное обременение.

Такую проблему можно решить через суд, потребовав деньги с банка, выдавшего кредит застройщику, но это проблематично. Намного легче избавиться от ограничений после завершения строительства.

В случае обременения земельного участка:

В случае обременения земельного участка:

-

Сервитут – ограниченное право пользования землей для постороннего лица, необходимо для получения доступа к объекту недвижимости. Может выражаться в праве проезда через земельный участок или же необходимо для прокладки коммуникаций на недоступном участке. Сервитут делится на два типа:

- Частный – налагается для конкретного лица;

- Публичный – для определенного количества лиц, получающих право пользоваться чужой землей для своих целей (проход через участок, прогон животных и другое);

- Ипотека – действуют общие правила, однако есть ряд ограничений – ипотека не допускается в отношении земель, принадлежащих государству и не может быть меньше установленной нормы для данного вида земли;

- Долгосрочная аренда – регистрации подлежат все договора со сроком использования более года, не препятствует проведению сделок купли-продажи, даже при новом владельце, расторжение договора не происходит;

- Концессия – более редкий вид аренды, чаще заключается для недвижимости, но подходит и для земли. В таком случае, концессионер получает право за некоторую плату возводить на земле сооружения необходимые для получения дохода;

- Доверительное управление – за использование земли отвечает управляющий, но в интересах владельца;

- Арест – налагается судом, чаще всего вследствие непогашенного долга. Все сделки и договора о купле-продаже, дарении или чем-то иным запрещены владельцу, такие сделки не могут быть зарегистрированы в реестре. Такой участок так же нельзя разделить на более мелкие участки для дальнейшей регистрации в Росреестре. Арест – единственный вид обременения, делающий все сделки с землей незаконными.

Процедура по снятию обременения

Снять обременения по ипотеке в Сбербанке можно по стандартной схеме. В некоторых регионах процедура упрощена: при обращении в МФЦ с заявлением услуга бесплатная. Нужно пройти 2 этапа:

- Клиент Сбербанка заполняет специальный документ, чтобы снять ограничение прав после погашения ипотечного кредита. В бланке должно быть указано, что объект недвижимости выступает в роли залога по кредитному договору. Работник банка ставит в документе отметку, что заемщик выполнил все обязательства по займу, составляется официальный запрос.

- После обработки заявки банком клиент получает письменное уведомление. Устанавливаются сроки для обращения в Росреестр или МФЦ. Менеджер Сбербанка сопровождает весь процесс и помогает снять обременения без лишних временных и финансовых затрат.

В некоторых отделениях Сбербанка помощь заемщикам не предоставляется. В такой ситуации гражданину нужно самостоятельно решать все вопросы для снятия обременения на законных основаниях.

Какие нужны документы

Снять обременение с жилплощади без дополнительных финансовых расходов и временных задержек можно только в том случае, если заранее подготовить все необходимые документы. Перечень обязательных бумаг:

- Паспорта граждан, которые являются собственниками квартиры.

- Документы, подтверждающие права собственности.

- Договор купли-продажи и его заверенная копия.

- Выписка из финансовой компании, что долг по ипотеке полностью выплачен.

- Справка об отмене залога.

- Справка о передаче и получении закладной на квартиру.

Список документов может быть расширен, все зависит от конкретной ситуации.

Заявление

Чтобы снять обременение с объекта недвижимости, необходимо составить стандартное заявление. В документе не должно быть ошибок и опечаток, так как в противном случае рассмотрение заявки может затянуться.

Какая информация должна быть отображена в заявлении

Обращение составляется заемщиком в произвольной форме с указанием следующих данных:

- Серия и номер паспорта заемщика.

- Место регистрации.

- Реквизиты кредитно-финансовой организации и юридический адрес.

- Полная информация о долге и кредитном договоре (номер и период действия, полученная заемщиком сумма).

- Указание документов, которые могут подтвердить отсутствие долгов по кредиту.

- Сам текст заявления с требованием снять запрет на проведение любых сделок с жилым помещением.

Госпошлина

Снять обременение с квартиры после погашения ипотеки можно только после того, как в реестр недвижимости будет внесена соответствующая запись. Размер государственной пошлины за предоставленную услугу составляет 200 руб. Дополнительные средства взимаются за оформление нового свидетельства (350 руб.). Оплачивать государственный налог должен каждый участник процедуры.

Сколько времени занимает процедура

Снятие обременения не отнимет много времени у клиентов Сбербанка. Банк готовит документы на протяжении 10 дней, но в единичных случаях подготовка бумаг может занять максимум 30 дней.

Самые распространенные причины отказа в снятии обременения

Не все заемщики могут с первого раза снять обременение с ипотечной квартиры, так как иногда работники государственных структур отказываются рассматривать поданную заявку. Причин для этого может быть несколько:

- Ипотека погашена не полностью, и финансовая компания отказывается выдавать закладную. Если заемщик своевременно выплатил кредит, но не может снять ограничения прав, то нужно перепроверить даты последних платежей. Возможно, произошла техническая ошибка или платеж еще не дошел.

- Были поданы не все документы. При снятии ограничения с объекта недвижимости, которым владеют сразу несколько человек, каждый из них должен написать заявление и предоставить подтверждающие личность бумаги (паспорт, водительское удостоверение, свидетельство о рождении).

- Предприняты попытки снять обременение с ипотечной квартиры посторонним человеком. Если у владельца недвижимости нет возможности лично посетить Росреестр или МФЦ, то необходимо оформить нотариально заверенную доверенность на другого человека. Только на этом основании третье лицо сможет подать заявление.

Чтобы снять обременение с ипотечного жилья в сжатые сроки, нужно проконсультироваться с работником Сбербанка, который поможет избежать распространенных ошибок, негативно влияющих на скорость рассмотрения обращения.

Продажа обремененной недвижимости без погашения задолженности

Как уже говорилось выше, недвижимость, приобретенная через ипотечный кредит, является собственностью нового владельца, но имеет ряд ограничений по различным сделкам операциям.

На практике существуют ситуации, когда нужно продать залоговое имущество, но нет возможности полностью погасить задолженность перед банком. В таком случае, есть свои решения проблемы.

В процессе погашения кредитной задолженности собственника покупателем, денежные средства не передаются на руки, банк выдает депозитную ячейку. Продавец не сможет получить деньги, если в процессе сделки возникнут трудности или ее вовсе отменит одна из сторон.

Возможен и другой вариант, когда банк может рассмотреть покупателя как нового залогодателя. Тогда возможна продажа имущества, а обременение «перейдет» на нового владельца вместе с задолженностью. По факту, банк выплатит задолженность первого собственниками деньгами, выданными в кредит второму.

Снятие обременения по ипотеке в Сбербанке

Стоит иметь в виду, что не все банки выдают документы заемщику о выполнении его обязательств, а выписки из ссудного счета могут предоставить не так быстро как хотелось бы.

В Сбербанке данная услуга упрощена и документы такого характера формируются оперативно и бесплатно. Заемщику достаточно обратиться в любое отделение Сбербанка, где предоставляются услуги финансовой организации и предъявить паспорт и копию договора об ипотеке. Написать заявление о выдаче необходимых документов и по истечении двух недель, явиться за их получением, предварительно получив приглашение в многофункциональный центр, где проходят процедуры окончания сделок.

В Сбербанке данная услуга упрощена и документы такого характера формируются оперативно и бесплатно. Заемщику достаточно обратиться в любое отделение Сбербанка, где предоставляются услуги финансовой организации и предъявить паспорт и копию договора об ипотеке. Написать заявление о выдаче необходимых документов и по истечении двух недель, явиться за их получением, предварительно получив приглашение в многофункциональный центр, где проходят процедуры окончания сделок.

В данном центре составляется заявление в Росреестр и собственник квартиры или любой другой недвижимости спустя три дня получает документ, свидетельствующей о погашении прежней регистрации недвижимости, находящейся в ипотеке (снятии обременения).

Сроки

По Федеральному Закону ФЗ №264 сроки изменения сведений о статусе объекта недвижимости (квартиры) составляют три рабочих дня. Регистрационная запись о нахождении квартиры в ипотеке погашается, что дает возможность возобновить права на необходимые собственнику операции, которые были недопустимы во время обременения.

В случае получения нового свидетельства на недвижимость, срок предоставления документа Регистрационной палатой увеличивается до пяти дней.

На сроки снятия обременения может также повлиять самостоятельное обращение клиента, действующего еще и от лица кредитора на основании доверенности. При необходимости, регистрирующие органы запрашивают дополнительную документацию и получить решение можно будет через три недели, так как только четырнадцать дней, согласно установленным нормам, полагается на предоставление запрашиваемых документов.

Банк обязан подготовить документы в течение двух недель. В некоторых банках срок может быть до тридцати дней.

Госпошлина

При оформлении нового свидетельства на недвижимость, в котором не будет записей о том, что квартира находилась в залоге, необходимо заплатить госпошлину. В данном случае снятие обременения с квартиры может обойтись в 350 рублей, притом что это цена за свидетельство. Если новое свидетельство не нужно собственнику, данная госуслуга оплаты не требует, а в старом документе на недвижимость проставляется отметка о том, что обременение с квартиры снято.

При оформлении нового свидетельства на недвижимость, в котором не будет записей о том, что квартира находилась в залоге, необходимо заплатить госпошлину. В данном случае снятие обременения с квартиры может обойтись в 350 рублей, притом что это цена за свидетельство. Если новое свидетельство не нужно собственнику, данная госуслуга оплаты не требует, а в старом документе на недвижимость проставляется отметка о том, что обременение с квартиры снято.

Возможные сложности в снятии обременения по ипотеке на квартиру

Как показывает практика сложности возникают в основном с процедурами банковского характера. Нередко заявитель обращаясь в банк за документами после погашения последней задолженности, сталкивается с вопросами, касающимися неполного погашения долга, о чем впоследствии его уведомляют банковские работники.

В банке заявителя предупреждают о том, что запрашиваемые документы могут быть предоставлены примерно через месяц, при этом руководствуются собственными регламентами. Как правило, это время используется банком для тщательной проверки исполнения всех обязательств со стороны заемщика.

В случае досрочного погашения задолженности срок прекращения ипотечного договора исчисляется датой ближайшего платежа, а не днем, в который была произведена последняя оплата. Поэтому для данных платежей существует обязательное условие: подача заявления предварительно (за тридцать дней) до полного расчета.

В случае досрочного погашения задолженности срок прекращения ипотечного договора исчисляется датой ближайшего платежа, а не днем, в который была произведена последняя оплата. Поэтому для данных платежей существует обязательное условие: подача заявления предварительно (за тридцать дней) до полного расчета.

Для того чтобы избежать проблем при закрытии ипотеки, юристы советуют посетить банк в целях уточнения нюансов данной процедуры. Часто преградой является невыплата всей суммы по страховке.

В том случае, если банк по каким-либо причинам отказываться прекращать ипотеку и требует внесения дополнительных денежных средств или же предъявляет претензии, которые ничем не обоснованы, вопрос лучше всего решать в судебном порядке.

Дополнительная информация! Снять обременение по ипотеке можно при использовании любых средств в выплате задолженности перед кредитором. Использовав материнский капитал в целях погашения кредита за квартиру, находящуюся в ипотеке, собственник также получает право освободить недвижимость от залога.

Существуют организации, занимающиеся непосредственно юридическим сопровождением сделок, касающихся ипотеки (снятием обременения на недвижимость). Если на занятие этим процессом у собственника нет времени или возможности, подготовить и подать необходимые документы заемщику помогут сотрудники этих организаций.

Существуют организации, занимающиеся непосредственно юридическим сопровождением сделок, касающихся ипотеки (снятием обременения на недвижимость). Если на занятие этим процессом у собственника нет времени или возможности, подготовить и подать необходимые документы заемщику помогут сотрудники этих организаций.

Какие банки и на каких условиях дадут ипотеку на комнату, узнайте об этом здесь

Подтверждение отсутствия обременения

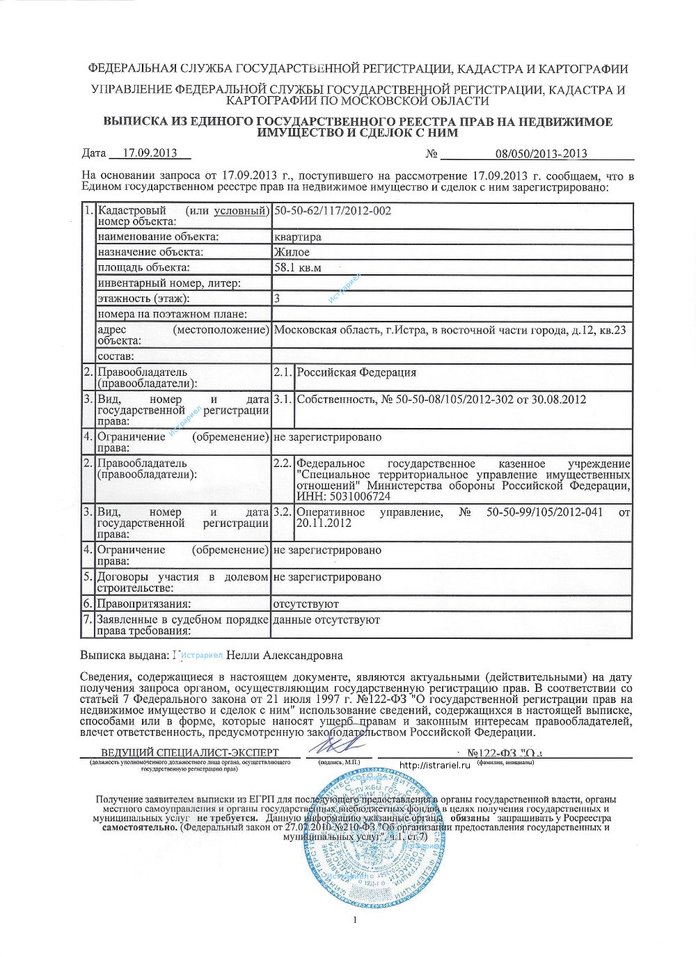

Покупая недвижимость, человек, прежде всего, должен убедиться в том, что на нее не наложено обременение. Поэтому у продавца лучше перед сделкой затребовать специальную справку. Данный документ представляет собой выписку из единого реестра ЕГРН. В нем содержатся такие сведения:

- адрес жилого объекта, а также его техническое описание (число комнат, количество квадратных метров и т.д.);

- данные о собственнике (фамилия, имя, отчество);

- наложено или нет на недвижимость обременение;

- производилось ли изымание объекта приставами или госорганами.

Получить справку можно такими способами:

- посетив отдел Росреестра в своем регионе;

- в любом филиале МФЦ;

- на ресурсе егрнсправка.рф, заказав выписку через интернет.

Заказ документа является платной услугой – клиенту придется заплатить государственную пошлину в размере от 250 до 2200 рублей в зависимости от региона проживания владельца жилья.

Справка имеет свой срок действия – он составляет 10 календарных суток с момента ее получения. По истечении данного периода сведения в документе становятся неактуальными, и для получения свежей информации о недвижимости (если это необходимо) придется запросить новую выписку.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут