Справка для расчета больничного листа с предыдущего места работы

Содержание:

- Справка для больничного листа

- Правила заполнения справки для расчета больничного листа по форме 182н

- Пошаговое заполнение справки

- Как оформить справку 182н

- Образец

- В какой срок выдать справку

- Нет документа для исчисления больничного с прошлой работы

- Перерасчет больничного после предъявления справки

- Нет документа для исчисления больничного с прошлой работы

- Особенности оформления.

Справка для больничного листа

Форма справки №182н является рекомендованной, поэтому работодатель вправе выдавать справку по своей форме. Однако, чтобы дополнительно ее не разрабатывать, проще использовать уже готовый утвержденный бланк. Основная информация, которая заполняется в справке – это заработок работника за 2 последних года. Рассчитывается она как среднедневной заработок увольняемого сотрудника за 3 последний месяца, умноженные на среднемесячное число дней работы в этих же месяцах.

Рассмотрим подробнее на примере:

Работник увольняется 10 марта 2018 года. Определяем расчетный период с 1 декабря 2017 года по 28 февраля 2018 года. Всего рабочих дней в периоде:

21 + 17 + 19 = 57

Зарплата за три месяца составляет – 90 000 рублей.

Определяем среднедневной заработок:

90 000 / = 1 578,95 рублей

Определим среднемесячное число рабочих дней:

57 / 3 = 19 дней

Средний заработок работник составляет:

19 х 1 578,95 = 30 000,00 рублей

Правила заполнения справки для расчета больничного листа по форме 182н

При составлении справки необходимо соблюдать следующие требования:

- Заполнять данные можно вручную или на ПК, с дальнейшей распечаткой бланка. В любом варианте требуется использовать утвержденную форму, иначе, бланк будет признан недействительным. При этом, можно изменять шрифт в форме, для выделения сведений о предприятии и о застрахованном лице, а также допускается добавлять в бланк строчки и т. д.

- При внесении показателей в справку в ручном режиме необходимо писать черными или синими чернилами.

- Заносить данный требуется разборчивым почерком, не допуская двойного трактования сведений.

- Нельзя допускать ошибок и зачеркиваний. При их наличии придется заполнить бланк по новой.

При наличии на предприятии печати, справка непременно должна быть заверена ею. Если уставом предприятия печать не предусмотрена, то к бланку требуется приложить следующие документы:

- Документ, удостоверяющий право ответственного лица подписывать справку без наличия доверенности.

- Доверенность, выданную должностному лицу, подписавшему бланк 182 н, а также свидетельство, удостоверяющее право человека, на подписание доверенности.

- Если в качестве работодателя выступает ИП, предоставляется копия его паспорта, а также копия бланка, свидетельствующая о постановке физлица на учет в качестве ИП.

Начало заполнения формы осуществляется с отображения даты ее заполнения и номера документа, после чего заполняются 4 раздела бланка.

Раздел 1

В данном разделе заносятся данные:

- О предприятии, которое выдает документ, указанием названия предприятия, или Ф.И.О. ИП.

- О региональной службе, осуществляющей социальное страхование (обычно – местное отдел ФСС).

- Регистрационные коды в ФСС, подчиненность, ИНН и КПП (для фирм).

- Адрес регистрирования предприятия или ИП и телефонный номер.

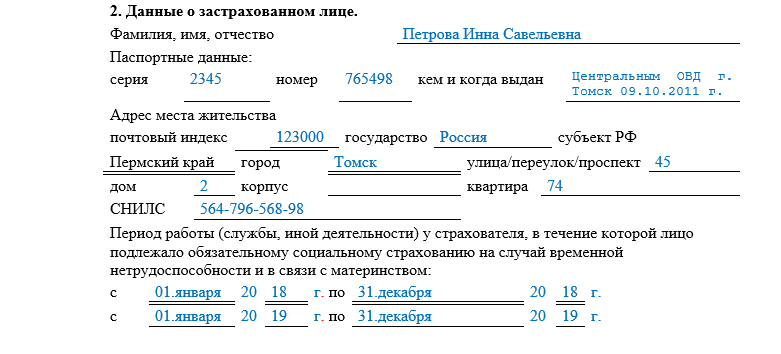

Раздел 2

Этот раздел служит для внесения сведений о работнике, получившему справку.

- Здесь требуется отобразить его персональные данные, а также паспортные реквизиты, подкрепляющие его личность (номер, серия, кем и когда выдан).

- Кроме этого, заполняется адрес прописки, в соответствии с правилами, отраженными в справочнике КЛАДР.

- Затем отображается СНИЛС.

- Далее отмечаются периоды, в которых осуществлялось перечисление страховых платежей, для подсчета больничного. Данные приводятся за 2 года, в т. ч. о текущем периоде.

- Так, если лицо потрудилось целый год без перерыва, то нужно заполнить первый и последний дни. Если в году человек менял фирмы, то нужно будет отмечать дату начала и завершения периода. Если же лицо трудилось на фирме меньше 3-х лет, то оставшиеся пустые строчки надо оставлять пустыми.

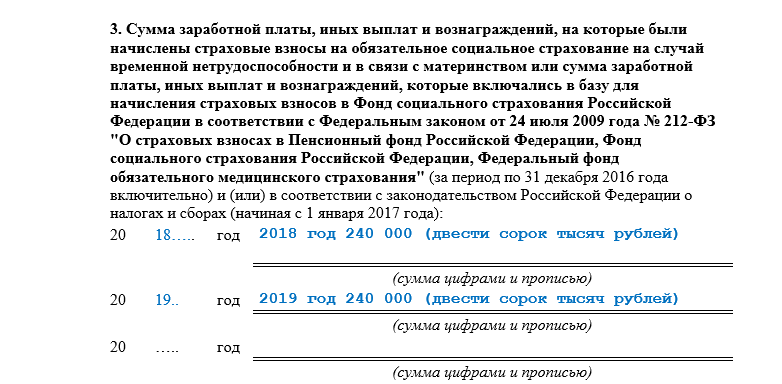

Раздел 3 Здесь проставляется заработок работника, на который перечислялись страховые платежи в ФСС.

- Численность строчек, в разделе обязано быть равным численности периодов, отображенных в предшествующем разделе. Например, если форма заполнена данными за 3 года, то в разделе надо будет также заполнить сведения за 3 года.

- Внесение данных осуществляется по следующему алгоритму:

- Вначале отображается год.

- Затем сумма дохода (цифрами и словами).

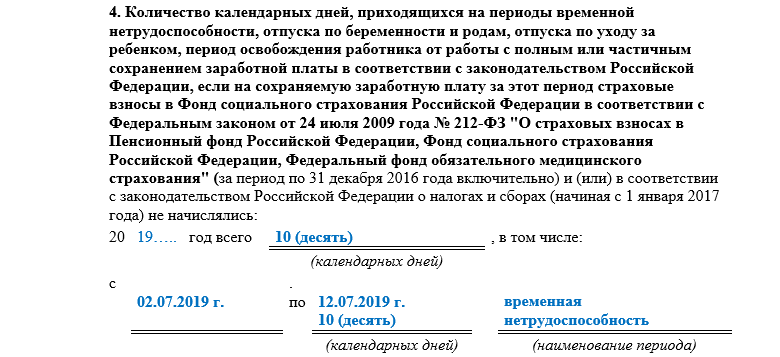

Раздел 4

- Здесь записывается заносится зарплата за трудовой период без учета больничных.

- Эти сведения важны для начисления декретного пособия и прочих выплат. Заполнение строк осуществляется по периодам, соответствующим годам.

- Показатели записываются, как цифрами, так и словами.

После заполнения документа, бланк обязаны подписать директор учреждения и гл. бухгалтер, с расшифровкой их фамилий.

При наличии на предприятии печати, надо заверить документ печатью.

Пошаговое заполнение справки

Можно использовать фирменные бланки. Или получить один из них у сотрудника, наделенного полномочиями заниматься такой документацией. Бухгалтер или сотрудник отдела кадров – вот к кому обращаются в большинстве случаев.

3 листа – стандартное содержание бланков по зарплате на предыдущий период. На титульном листе зафиксированы следующие сведения:

- Личные данные на сотрудника, включающие СНИЛС, адрес и ФИО.

- Сведения на страхователя. Речь о телефонном номере и физическом адресе, описании паспорта, ИНН, ОГРН, ФИО руководителя, наименовании фирмы.

- Дата выдачи документа, вместе с порядковым номером.

- Наименование бумаги, описание документа.

Последующий лист заполняют описанием специфики работы для того или иного предприятия. Нужно дата оформления на должность вместе с моментом увольнения

Отдельное внимание – тому, какие деньги получены за каждый год

Подписи руководства и главного бухгалтера вместе с печатью должны присутствовать обязательно.

К общему порядку заполнения предъявляют следующие требования:

- Можно использовать технические средства для заполнения, в виде печатной машинки или компьютера.

- Помарки, поправки в случае с оформлением документа недопустимы.

- Подписи руководителя и главного бухгалтера не должны перекрываться печатью. Обычно её место расположения – верхний левый угол бумаги.

- Только чернила синего или чёрного цвета применяют при заполнении от руки.

- Использование только бланков соответствующего назначения.

Обязательно использовать номера документов, связанных с тем или иным событиям. Это приказы по увольнению, приему на работу и так далее. Денежные суммы сначала стоят цифрами, потом их расшифровывают. Закрепляют информацию с помощью круглых мокрых печатей.

Общая схема расчета будет такой:

вычисляется среднедневной заработок;

- определяется пособие за все дни болезни;

- рассчитывается процент выплаты, зависящий от стажа работы;

При каком стаже больничный оплачивается в размере 100%, см. в этой публикации.

отдельно указываются суммы, которые выплачивает страхователь и ФСС.

Для определения среднедневного заработка берутся выплаты работнику за два календарных года, предшествующих году заболевания. Например, для вычисления больничного в 2021 году нужно суммировать все выплаты, на которые начислялись взносы в ФСС за 2021 и 2018 годы. При расчете больничного по беременности и родам сотрудница может написать заявление на замену периода расчета при условии увеличения суммы пособия.

ВАЖНО! Сумма выплат, принимаемая для расчета пособия, имеет ограничение по максимальной и минимальной величине. Нельзя превышать: для 2021 года — 755 тыс

руб., для 2021 года — 815 тыс. руб. Если выплаты за год оказались меньше минимальной оплаты труда, установленной на начало рассчитываемого года, то для расчета пособия берется величина МРОТ, утвержденная на день начала страхового случая.

Далее рассчитывается среднедневной заработок: общая сумма выплат делится на число 730 — принятое количество дней за 2 года. Это число неизменное и не зависит от фактического количества дней в году.

Затем проводится корректировка суммы пособия в день на процент, зависящий от трудового стажа сотрудника, в течение которого проводились выплаты с начислением взносов в ФСС. Он может составлять от 60 до 100% (ст. 7 закона № 255-ФЗ). И вычисляется пособие за все дни болезни.

Следует в справке-расчете также указать сумму, которую, согласно законодательству, должен выплатить работодатель за первые три дня болезни работника, и сумму за остальные дни нетрудоспособности, выплачиваемую за счет средств фонда.

Как оформить справку 182н

Сведения в бланк 182н можно вносить от руки (шариковой ручкой любого темного цвета) или заполнять на компьютере.

Справка подписывается руководителем предприятия (или лицом, уполномоченным действовать от его имени), а также главным бухгалтером (при этом использование факсимильных подписей исключено).

Справка заверяется печатью организации.

Ошибки, неточности и помарки в документе не допускаются. При наличии ошибок необходимо заполнить и выдать работнику новый документ.

Кто формирует справку 182н

Справку 182н обычно формирует специалист отдела бухгалтерии работодателя. Справка формируется на основании бухгалтерских данных и отчетности страхователя.Разделы справки 182н

Справка состоит из четырех разделов:

- Название и реквизиты компании страхователя (работодателя).

- Сведения о сотруднике, которому выдаётся этот документ.

- Подробные данные о выплатах, которые получал сотрудник за 2 года. Также в справке отражаются текущие начисления.

- Периоды, которые работник отсутствовал на рабочем месте по причине временной нетрудоспособности, либо же из-за материнства.

Данные о страхователе (работодателе)

В первом разделе документа указывается дата выдачи справки, ее номер по внутреннему документообороту работодателя. Далее указывается полное название организации (с расшифрованной организационно-правовой формой), а также наименование местного территориального фонда социального страхования, в котором обслуживается организация. Далее следует указать код подчиненности организации, ее ИНН и КПП, адрес и действующий телефон для связи.Данные о застрахованном лице

Далее, во второй раздел документа, в справку 182н необходимо внести сведения о работнике: его ФИО, данные из паспорта (серия, номер, где и кем выдан), адрес регистрации по месту жительства (здесь в графе «субъект» нужно указать край, область или республику РФ) и номер пенсионного страхового свидетельства (СНИЛС).Данные о заработной плате

В третий раздел бланка вписываются периоды и суммы (цифрами и прописью) выданной заработной платы.

Следует помнить, что существует лимит для каждого года: за 2015 год сумма, не должна превышать – 670 тыс.руб., за 2016 год – 718 тыс.руб. и за 2017 год – 755 тыс.руб.

Если работник отработал не полный календарный год, в справку нужно внести сведения только за те месяцы, которые он числился в организации.Данные о днях временной нетрудоспособности

В четвертом разделе следует также по порядку указать периоды, когда работник был нетрудоспособен (с указанием конкретных дат начала и конца каждого периода и их продолжительности). Здесь же надо вписать причину, по которой сотрудник отсутствовал на рабочем месте.

Справка обязательно заверяется подписью главного бухгалтера, руководителя и печатью организации.

Стоит отметить, что согласно Законодательству РФ справка по форме 182н, в обязательном порядке должна быть выдана работодателем сотруднику в день увольнения.

В случае если работник по каким-либо причинам не воспользовался возможностью забрать эту справку, организацией должно быть направлено письмо в адрес уволенного сотрудника с напоминанием об этом или с просьбой о разрешении выслать этот документ почтой. Отправить посредством почты справку о доходах по форме 182н работодатель может лишь после письменного разрешения уволенного сотрудника.

Если после увольнения прошло время, и у бывшего сотрудника появилась необходимость в этой справке, ему достаточно написать заявление на имя бывшего работодателя с просьбой оформить справку о доходах по форме 182н. Отказать в выдаче такого документа работодатель не имеет права.

Сотрудник может требовать справку по форме 182н неограниченное число раз. Работодатель сроком не позднее чем через три дня после получения заявления от сотрудника, должен представить эту справку. Такая обязанность работодателя – страхователя предусмотрена ст. 62 Трудового кодекса РФ.

Если работник не может найти бывших работодателей или не может самостоятельно получить у них справки по каким-либо другим причинам, он может обратиться к нынешнему работодателю с заявлением о запросе данных о зарплате, полученной им у других работодателей – ч. 7.2 ст. 13 Закона № 255-ФЗ.

Заявление должно быть составлено работником по утвержденной форме приложение № 1 к Приказу Минздравсоцразвития России от 24.01.2011 № 21н. В нем он должен указать наименование конкретного работодателя (его можно взять из записи в трудовой книжке).

Работодатель должен в течение 2 рабочих дней отправить в свой территориальный орган ПФР запрос по установленной форме приложение № 2 к Приказу № 21н.

Запрос можно направить либо по почте, либо в электронном виде (с использованием ЭЦП) – приложение № 3 к Приказу № 21н.

Образец

Если работник недавно устроился на работу и внезапно заболел, то для того чтобы ему начислили денежную помощь в полном размере обязательным условием является предоставление справки о доходах.

Если работник недавно устроился на работу и внезапно заболел, то для того чтобы ему начислили денежную помощь в полном размере обязательным условием является предоставление справки о доходах.

Действующая форма данного документа должна содержать следующие данные:

- Дату выдачи и соответствующий порядковый номер документа.

- Данные о физическом или юридическом лице, которое вносит взносы страхового характера (зачастую им является работодатель).

В эту категорию входят всевозможные сведения о предприятии, его наименование, личные данные работодателя, регистрационный номер, код филиала регионального отделения фонда, который зарегистрировал страхователя, идентификационный номер, код причины постановки на учет, адрес страхователя и контактный телефон.

Сведения о сотруднике, который обладает статусом застрахованного лица.

В этой графе необходимо указать фамилию, имя и отчество работника, а также паспортные данные, место жительства и страховой номер гражданина в системе обязательного страхования пенсионного типа.

Данные, отображающие информацию о суммах всех денежных средств, которые выплачивались работнику, а также точные даты их получения.

В этом пункте нужно указать не только размер среднего оклада, но итоговую зарплату, подсчитанную за период последних двух лет. Также обязательно прописывается число календарных дней за двухлетний срок.

Даты, на протяжении которых физическое лицо отсутствовало на работе и не выполняло свои обязанности.

Зачастую это происходит по причине вынужденных отпусков, связанных с рождением ребенка и последующим уходом за ним, в связи с получением серьезных травм или болезней, а также в результате каких-либо других весомых обстоятельств.

Бланк справки о доходах можете скачать здесь.

В какой срок выдать справку

Если сотрудник увольняется, выдайте ему справку в день прекращения трудового договора. Если за справкой обратился бывший сотрудник, то оформите ее в течение трех рабочих дней со дня получения заявления от экс-сотрудника.

Удобнее при увольнении выдать сотруднику не одну, а две справки. Если потом этот работник еще раз сменит работодателя, не придется снова выписывать ему бланк 182н.

Другой вариант – сохранить электронный вариант справки. Если экс-коллега придет к вам за документом еще раз, вам нужно будет только распечатать справку и подписать.

Если у сотрудника нет справки, пусть он сам попросит бывшего работодателя выдать документ. Он обязан подготовить бланк в течение трех рабочих дней с того дня, когда от бывшего сотрудника поступит заявление (п. 3 ч. 2 ст. 4.1 Федерального закона от 29 декабря 2006 г. № 255-ФЗ). Есть и другой вариант – обратиться за сведениями о заработке в Пенсионный фонд. Сотрудник вправе написать вам заявление, на основании которого вы будете сможете запросить сведения о прежней зарплате работника в ПФР. Формы заявления и запроса от имени компании есть в приказе Минздравсоцразвития России от 24 января 2011 г. № 21н.

Еще по этой теме:

Пример 1. Как рассчитать пособие, если есть справка 182н

В 2017 году сотрудница уходит в отпуск по беременности и родам с 12 октября на 140 календарных дней. В компанию она устроилась 8 февраля 2017 года. Согласно трудовой книжке сотрудница в 2015 и 2016 годах работала в других компаниях. Справку с прежнего места работы 182н она передала в бухгалтерию. Расчетный период – 2015–2016 годы (731 дней). Согласно справкам с прошлых мест работы сотрудница в 2015 году в сумме заработала 354 430,15 руб., а в 2016 году – 460 275,88 руб. Исключаемых периодов нет. Бухгалтер рассчитал декретные: (354 430,15 руб. + 460 275,88 руб.) : 731 дн. × 140 дн. = 156 031,25 руб.

Пример 2. Как рассчитать пособие, если сотрудник не принес справку

Возьмем условия примера 1, но допустим, что работница не передала справки о заработке с предыдущих мест работы. В этом случае бухгалтер посчитает сумму пособия должна исходя из минимального заработка. С 1 июля 2017 года это – 7800 руб.: 7800 руб. × 24 мес. : 730 дн. × 140 дн. = 35901,37 руб.

Представить справку для больничного листа 182н сотрудник может и позже – после того, как получит пособие. На это у него есть три года. Тогда вам придется пересчитать выплаченные суммы.

Пример 3. Как рассчитать пособие, если сотрудник передал справку после получения пособия

Допустим, сотрудник принес справку 182н после того, как вы выплатили пособие. Тогда сумму придется пересчитать. Сотрудник принес больничный лист на срок с 13 по 17 февраля 2017 года включительно (всего пять календарных дней). Общий страховой стаж работника менее пяти лет. Поэтому он получит пособие в размере 60 процентов среднего заработка.

В вашей компании работник трудится с 9 сентября 2016 года. В течение 2015 года он работал в другой компании, а в 2015 году нигде кроме как в вашей компании не работал. Расчетный период – 2015–2016 годы. Заработок сотрудника в вашей компании– 111 454,55 руб. А вот за 2015 год свой заработок сотрудник подтвердить не смог. Поэтому считайте пособие только исходя из заработка в вашей компании. 111 454,55 руб. меньше минимального двухлетнего заработка в 180 000 руб. (7500 руб. × 24 мес.). Получается, что расчет нужно вести исходя из минимума. Сумма пособия будет равна: 180 000 руб. : 730 дн. × 60% × 5 дн. = 739,73 руб. Предположим, что в марте 2017 года сотрудник представил с прежней работы справку о своем заработке. Получив этот документ, пересчитайте пособие. Допустим по данным справки, работнику в 2015 году начислили 116 626,67 руб. 116 626,67 руб. в сумме с начислениями за 2016 год (111 454,55 руб.) больше минимального заработка. Новый размер пособия по временной нетрудоспособности: (116 626,67 руб. + 111 454,55 руб.) : 730 дн. × 60% × 5 дн. = 937,32 руб. Таким образом, работнику нужно доначислить 197,59 руб. (937,32 –739,73).

Нет документа для исчисления больничного с прошлой работы

В этом случае можно выяснить доход сотрудника на конкретном месте за последние 24 месяца. В некоторых ситуациях сделать это проблематично. При подобных обстоятельствах стоит обратиться в ПФР с запросом установленного образца. Информация будет предоставлена в течение 10 суток.

Шаг первый. Возьмите у сотрудника заявление

Для начала стоит взять у сотрудника заявление по форме Минздрава №21н от 24.01.2011 года

При этом не важно, по какой причине сотрудник не предоставил необходимых данных. Запрос заполняется с указанием конкретных временных промежутков

Менять года разрешается только на те, что предупреждают наступление страховых ситуаций.

Шаг второй. Оформите и отправьте запрос в Пенсионный фонд

Запрос оформляется на каждого работодателя отдельно. В нем пишут данные СНИЛСа работника, его паспортные и личные сведения. Если первый документ утерян, его стоит предварительно восстановить.

Шаг третий. Получив ответ от ПФ, перепроверьте расчет пособия

В течение 10 рабочих дней получить ответ от ПФР. В некоторых случаях срок ожидания может варьироваться. Например, если в первом квартале года необходима информация прошлогоднего характера. В этом случае запрос подается до 1 апреля.

Перерасчет больничного после предъявления справки

Возмещение расходов на доплату пособия происходит так же, как и возмещение любого другого соцобеспечения — путем подачи в соцстрах соответствующего комплекта документов, в т.ч. заявления и справки-расчета с приложением больничного листа, в который предварительно работодатель вносит исправления, уточняя размер среднего заработка и сумму пособия.

Согласно п. 2.1 ст. 15 закона «Об обязательном соцстраховании…» от 29.12.2021 № 255-ФЗ работодатель рассчитывает сумму пособия по больничному на основании документов, которые есть у него в распоряжении на день расчета. Но позднее сотрудник может принести справки о заработке с предыдущих мест работы, и на их основании делается перерасчет пособия. Пересчитать можно только те больничные листы, пособие по которым было назначено не ранее чем за 3 года до момента, когда сотрудник принес справку.

Нет документа для исчисления больничного с прошлой работы

Если рассматривать общие критерии, то можно выяснить, что денежные пособии высчитывают на основании дохода гражданина на конкретном рабочем месте за последние два года. Однако в некоторых случаях рассматриваемая нами справка не выдается. Когда нет возможности получить эту официальную бумагу, следует сделать запрос в Пенсионный фонд о своих доходах.

Если справки нет, можно сделать запрос в Пенсионный фонд, где выдадут официальную бумагу, в которой указаны доходы гражданина

Специалисты советуют сделать это как можно раньше, еще до момента предоставления больничного. Пенсионному фонду на ответ требуется около 10 рабочих дней, а на начисление пособия отводится 10 календарных. Долго ждать ответа из ПФ не всегда возможно. Поступить необходимо следующим образом.

Шаг первый. Возьмите у сотрудника заявление

Прежде чем направить прошение в Пенсионный фонд, следует попросить работника оформить особое заявление, составленное по специальной форме. Эта форма закреплена первым приложением к приказу Минздравсоцразвития нашей страны, датированного 24 января 11-го года номер 21н. Для ускорения процесса, предоставьте сотруднику чистый бланк и образец заполнения бумаги. К тому же, человек должен знать, что направление запроса в ПФ делается в его интересах. Начальство должно сообщить, что о заработке сотрудника нужно собрать как можно больше сведений, чтобы сумма пособия была вычислена как можно более достоверно.

Причина, по которой работник не предоставил вам нужных сведений, во внимание не берется. Ситуации бывают разные: то предприятие ликвидируется, то добираться до него проблематично

Сотрудник имеет право обратиться именно к вам, а не к прошлому работодателю.

Сотрудник должен написать заявление перед тем, как обратиться в Пенсионный фонд

В заявлении должно быть указано, что сотрудник просит вашу фирму направить в ПФ запрос об объеме его заработка за последние два года с указанием конкретных цифр: например, за 2015 и 2016. К примеру, сотрудница в 14-15 годах пребывала в отпуске по беременности и родам, занималась заботой о ребенке, а очередной страховой случай наступил в 16-м году. В таком случае 14 и (или) 15 года допустимо поменять на 13 и (или) 12 года. Менять расчетные периоды разрешено лишь на те года, что предупреждают наступление страхового случая. Иными словами, взять любой случайный год недопустимо.

Возможна замена лет, если сотрудница пребывала в отпуске по БиР

Шаг второй. Оформите и отправьте запрос в Пенсионный фонд

Используя заявление своего сотрудника, вы можете направить в Пенсионный фонд запрос. Отметим, что на любого бывшего начальника гражданина требуется написать отдельный запрос. Форму можно посмотреть в приложении номер два к приказу Минздравсоцразвития России от 24 января 11-го года номер 21н.

В запросе пропишите ФИО сотрудника, данные из его паспорта, номер страхового свидетельства. Отметим, что если пенсионное удостоверение работника было потеряно, вернуть его допустимо в Пенсионном фонде. Не забудьте указать наименование компании, заработок в которой нужно выяснить.

В прошении указывают данные о сотруднике

Направить прошение можно в учреждение ПФ, в котором зарегистрирована ваша фирма, либо отдельное отделение, если конкретно там выполняет трудовые обязанности новый работник. Кстати, место регистрации прошлого начальника значения не имеет.

Отправить все бумаги в ПФ вы должны спустя два дня после составления сотрудником заявления. Если вы прикрепите заявление с более ранней даты, сотрудники Пенсионного фонда могут вам отказать. Бумаги отправляются простой почтой или электронной. Тогда нужно подписать бумагу электронной подписью.

Шаг третий. Получив ответ от ПФ, перепроверьте расчет пособия

Пенсионный фонд должен отправить вам ответ спустя 10 рабочих дней. Иногда на это требуется больше времени: если фирма в первом квартале интересуется информацией за прошлый год. В таком случае сведения предоставляются до 1 апреля.

Когда сведения были предоставлены, нужно пересчитать пособие сотруднику

Допустим, работник запросил пособие до момента предоставления необходимых сведений. Тогда до момента выяснения всех непониманий в ПФ, предоставьте денежную сумму, вычисленную на основании имеющихся у вас данных. К примеру, гражданин в 15-м году работал у вас, поэтому вы можете взять за основу его доход за это время.

Когда ПФ направит вам ответ, вы должны внести поправки в вычисления пособия на основании новой информации. Если конечная цифра будет больше, чем та, что выдана сотруднику, нужно будет выплатить разницу, соблюдая простое правило: перечисление происходит в ближайший день зарплаты.

Особенности оформления.

В соответствии с нормативно-правовым актом документ выдается бывшему сотруднику по его заявлению. Бланк заполняется шариковой ручкой синего или черного цвета. Допускается напечатать сведения на компьютере.

Сведения для справки берутся в отчетной документации работодателя, данных бухгалтерского учета.

В бланке отображается следующая информация:

- сведения о страхователе (полное наименование юридического лица, ИП; регистрационный номер, ИНН/КПП, код подчиненности);

- данные о застрахованном лице, в том числе почтовый адрес;

- сведения о заработке за последние 24 месяца;

- дни, исключаемые из расчета дохода.

Бланк заверяется личной подписью работодателя и печатью организации, если она имеется в наличии. Руководитель может отразить код больничного в справке.

Это касается информации о периодах, которые не включаются в расчет пособия по больничному листу.

Если в организации отсутствует печать, то к справке прилагаются следующие документы:

- удостоверение личности физического лица;

- свидетельство о госрегистрации в качестве индивидуального предпринимателя;

- документ о полномочиях лица, подписавшего справку и др.

Допускается предъявление не оригинала, а копии справки. В таком случае должно быть соблюдено одно из следующих условий:

- Справка заверена у нотариуса. Это платная услуга, которую предоставляет должностное лицо.

- На копии стоит «живая» подпись руководителя организации.

Второй вариант более распространен, так как не требует затрат от бывшего сотрудника.

Информация о доходах.

В справке указываются доходы за год, в котором сотрудник был уволен, и два предыдущих. Работодатель должен прописать в справке только те доходы, с которых оплачивались страховые взносы.

Информация о заработке сотрудника по справке 182н может отличаться от той, что указана в бланке 2-НДФЛ.

Это связано с тем, законодателями ежегодно устанавливается предельная сумма заработка, с которого можно оплачивать страховые взносы.

В справке 2-НДФЛ указываются доходы сотрудников, с которых отчисляются налоги. Они могут превышать предельную сумму для оплаты страховых взносов.

Поэтому в бланках могут указываться разные цифры.