Учитываем авансы по несостоявшимся сделкам: как действовать при возврате аванса или при «исчезновении» покупателя

Содержание:

- Полезные советы по покупке и продаже объектов недвижимости

- Что происходит на практике?

- Чем аванс отличается от задатка при покупке квартиры

- Общие правила исчисления НДС при выплате авансов

- Отражение авансовых операций в декларации: проводки, восстановление

- Судебная практика

- В каком порядке продавец принимает к вычету НДС при возврате аванса

- Возврат аванса: как принять к вычету НДС

- Каким образом взыскиваются неотработанные средства?

- Как вернуть аванс по договору оказания услуг? Порядок действий

Полезные советы по покупке и продаже объектов недвижимости

Рубрики

- Покупка и продажа квартир

- Покупка и продажа домов

- Покупка и продажа дач

- Покупка и продажа участков

- Покупка и продажа коттеджей

- Покупка и продажа другой недвижимости

- Юридические вопросы

- Финансовые вопросы

- Новости и события нашей компании

Свежие статьи

-

Продажа участка в аренде сегодня не редкость. Для такой сделки оф

-

Продажа недвижимости может включать различные варианты – о

Елена Колесникова

-

Материнский капитал используется для улучшения условий жизни се

Максим Пинегин

Популярные статьи

-

В этой статье мы расскажем, какие документы для продажи дачи необ

Максим Пинегин

-

С 01.01.2019 года, можно не только купить дом в СНТ, но и зарегистрирова

Елена Колесникова

-

На сегодняшний день в связи с обострившимся кризисом спрос на эли

Елена Колесникова

Что происходит на практике?

Реальность такова, что далеко не всегда покупатель в случае отказа от заключения сделки купли-продажи квартиры может просто прийти и получить свои деньги обратно, зачастую он сталкивается с отказом продавца возвращать аванс, поскольку тот считает уплаченную в качестве аванса сумму компенсацией из-за срыва сделки.

К сожалению, у покупателя не так много способов досудебного воздействия на продавца, поэтому если продавец не возвращает аванс «мирно» после того, как покупатель заявил ему это требование, быстро решить этот вопрос не получится. Первое, что должен сделать покупатель – это направить в адрес продавца письменное заявление с требованием возврата аванса и указания срока, в который продавец должен это сделать. Требование должно быть направлено таким способом, чтобы у покупателя на руках остались доказательства его направления: расписка продавца о получении требования лично в руки, отправка по почте заказным письмом или телеграммой с уведомлением о вручении.

Если аванс вносился в агентство, действующее по доверенности в интересах продавца, возврат авансовой суммы для покупателя также может стать проблематичным. С одной стороны, агентства недвижимости, не являясь стороной сделки, не имеют права удерживать аванс или задаток. С другой стороны, зачастую денежная сумма агентству передается в форме договора поручения, в котором обычно нет ни слова о том, что агентство обязуется вернуть сумму аванса по первому требованию покупателя. Если сделка не состоится, агентство считает эту сумму своей компенсацией за неполученную прибыль. Максимум, что может быть указано в таких договорах в качестве условия возврата аванса – это отказ агентства недвижимости от проведения сделки.

Иногда авансовый платеж может передаваться с подписанием авансового договора, являющегося составляющей договора на оказание агентских услуг. Однако при внимательном изучении такого документа оказывается, что внесенная сумма выступает в качестве аванса именно агентству за оказание консультационных услуг по приобретению квартиры. Покупателя убеждают, что вносимый аванс будет гарантией, что квартиру продадут именно ему, а на самом деле такой документ является лишь гарантией того, что агентство получит свои комиссионные (или их часть). При этом у покупателя появляются обязательства приобрести квартиру именно через данное агентство, а последнее только обязуется снять объект с рекламы.

В подобных договорах формально может быть масса поводов не возвращать внесенную сумму аванса покупателю – например, отказ от выполнения рекомендаций по приобретению объекта, ведение переговоров с продавцом в обход агентства или отказ от сделки.

Чтобы не попасть в подобные ситуации, самое главное – внимательно изучать документы, придавая серьезное значение юридическим формулировкам и терминам. Мы рекомендуем перед внесением аванса получить консультацию независимого юриста, который разъяснит все возможные последствия заключаемого договора.

Чем аванс отличается от задатка при покупке квартиры

Основное отличие — степень ответственности при невыполнении обязательств.

Возврат аванса при срыве сделки, правила передачи

Суть аванса можно охарактеризовать как «предварительная оплата товара», о которой идет речь в ст.487 ГК РФ. Оплата стоимости квартиры путем передачи аванса может быть полной или частичной. Если аванс выплачен, а Продавец уклоняется от заключения сделки, вступает в действие ст. 328 ГК РФ. Ею предусмотрено следующее: если встречное обязательство не выполнено, вторая сторона может приостановить сделку или совсем отказаться от подписания договора и потребовать возмещение убытков. Это значит, что аванс не является обеспечением совершения сделки, и при ее срыве передается обратно Покупателю.

При срыве сделки аванс всегда возвращается. Исключением являются суммы, затраченные на подготовку к заключению сделки, однако возможность их возврата должна быть прописана в договоре.

Как оформить передачу аванса

Документ, в котором отражена сумма аванса, должен иметь письменную форму, иначе впоследствии доказать передачу денег будет невозможно. Нотариальное заверение не обязательно, но желательно. Как правило, аванс передается по договору или расписке.

Мнение эксперта

Семен Фролов

Юрист. Стаж 7 лет. Специализация: семейное, наследственное, жилищное право.

Оформление договора не подразумевает передачу денег. Факт выплаты аванса необходимо зафиксировать, то есть оформить расписку, подтверждающую внесение определенной суммы за покупаемое жилье, или провести платеж через банк с указанием его назначения.

Возврат задатка при срыве сделки

Внесение задатка, в отличие от аванса — обеспечительная мера исполнения обязательств. Если аванс всегда возвращается, то задаток — нет.

Согласно ст. 381 ГК РФ, при прекращении обязательств по соглашению сторон сумма возвращается. Однако если один из контрагентов по-прежнему намерен подписать договор купли-продажи, а второй срывает сделку, происходит следующее:

- при срыве договоренностей по вине Покупателя деньги остаются у Продавца;

- при незаключении договора по вине Продавца Покупатель получает сумму обратно, но в удвоенном размере;

- сторона, ответственная за невыполнение договоренностей, обязана возместить контрагенту издержки, связанные со срывом сделки.

Оформление задатка влечет материальную ответственность при невыполнении обязательств.

Оформление договора

При внесении денежной суммы оформляется договор, который рекомендуется заверять у нотариуса.

Если пишется расписка о передаче средств, и в ней указывается «сумму считать задатком», в суде будет невозможно доказать, что это был именно «задаток». Данная ситуация — одна из тех, где назначение платежа больше подходит под понятие «аванса».

В соглашении необходимо указать:

- время и место его оформления;

- сведения о сторонах сделки (ФИО, паспортные данные);

- предмет договора. Следует описать, в отношении какого объекта вносится платеж, указать его полную стоимость и сумму, которая вносится в счет этой стоимости.

В завершении ставятся подписи сторон.

На оформление договора необходимо явиться с паспортом, правоустанавливающими документами на недвижимость. В качестве Продавца может выступать только собственник квартиры или его поверенный, действующий на основании нотариально заверенной доверенности.

Подробнее: Соглашение о задатке при покупке квартиры

Основные сравнительные характеристики аванса и задатка представлены в таблице:

| Параметр | Аванс | Задаток |

| Функция | Платежная. Внесенная сумма является частью стоимости квартиры | Платежная и обеспечительная. Оплата побуждает стороны к исполнению обязательств, при невыполнении которых грозит материальная ответственность |

| Последствия для Продавца при невыполнении им договорных обязательств | Возвращается покупателю | Возвращается покупателю в удвоенном размере |

| Последствия для Покупателя при невыполнении им договорных обязательств | Необходимо вернуть аванс покупателю | Остается у продавца |

| Последствия при исполнении обязательств | Переданная сумма не возвращается, так как является частью стоимости квартиры | |

| Правила оформления | Может быть передан по договору, расписке | Для передачи обязательно заключение договора |

| Сумма | Величина аванса и задатка определяется сторонами, но не может быть выше стоимости квартиры. Стандартной считается величина 30-50 тыс. руб., однако при очень выгодном предложении целесообразно дать такую сумму, чтобы у Продавца не осталось сомнений в намерениях покупателя |

Общие правила исчисления НДС при выплате авансов

При получении предоплаты поставщик обязан начислить НДС, исходя из ставки, которая действовала на дату перечисления денег (пп. 2 п. 1 ст. 167 НК РФ).

10 декабря 2021 года ООО «Альфа» получило от ООО «Гамма» предоплату в сумме 236 тыс. руб. Т.к. в 2021 году ставка была равна 18%, то ООО «Альфа» должно начислить НДС = 236 / 118 * 18 = 36 тыс. руб.

Покупатель вправе поставить сумму «авансового» НДС к вычету, не дожидаясь получения самого товара (услуги) от поставщика (п. 12 ст. 171 НК РФ).

Право на вычет возникает у него при наличии счета-фактуры, платежного документа и договора, содержащего условия об авансе (п. 9 ст. 172 НК РФ).

Если же договор был расторгнут (или скорректирован), а аванс в связи с этим – возвращен, то стороны сделки совершают операции, «зеркальные» по отношению к описанным выше.

Поставщик ставит ранее начисленный НДС к вычету (п. 5 ст. 171 НК РФ), а покупатель – восстанавливает эту сумму к уплате в бюджет (пп. 3 п. 3 ст. 170 НК РФ).

НДС с перечисленного аванса

НДС с возвращенного аванса

В итоге, если операции прошли в течение одного квартала, то начисление налога у обеих сторон будет выглядеть так, как будто аванса вовсе не было.

Мы рассмотрели ситуацию, когда и получение, и возврат предоплаты происходили в период с одной и той же ставкой НДС. О том, как следует поступить, если аванс, перечисленный в 2021 году, был возвращен уже после роста ставки — расскажем далее.

Отражение авансовых операций в декларации: проводки, восстановление

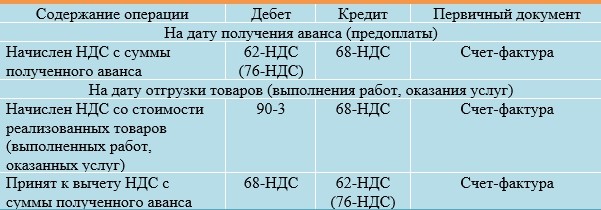

В бухучете начисление с аванса, поступившего от покупателя, НДС осуществляется следующими проводками:

Для отражения начисления НДС с аванса в плане счетов предусмотрен субсчет «НДС с полученных авансов (предоплаты)» к счету 62 «Расчеты с покупателями и заказчиками» и счету 76 «Расчеты с разными дебиторами и кредиторами». Это позволяет:

- в учете сохранить данные об авансах полученных и НДС с них (по Кт 62, 76);

- в бухгалтерском балансе отразить суммы авансов, полученных (без НДС, учитываемого по Дт соответствующих счетов) в качестве кредиторской задолженности.

Отметим, что ранее полученный аванс в момент реализации товаров (услуг или работ) зачитывается в сумме предоплаты. На отгружаемый товар (услугу или работу) выписывается счет-фактура. На дату зачета авансов компания принимает к вычету НДС с авансов полученных

Обратите внимание, что вычет производится в сумме налога, исчисленного с отгруженных товаров (услуг или работ), в оплату которых были получены авансы. Здесь подразумевается, что если НДС с авансов начислен по ставке 20/120 %, а товар (услуга или работа) отгружен по ставке 10 %, то зачет НДС с полученных авансов осуществляется по ставке 10/110 %

В декларации по НДС полученный аванс отражается в разделе 3 по строке 070 в графе 3, а сумма налога с аванса — в графе 5.

Вычет НДС с авансов полученных отражается в разделе 3 декларации по строке 170 в графе 3 за тот налоговый период, в котором отгружен товар.

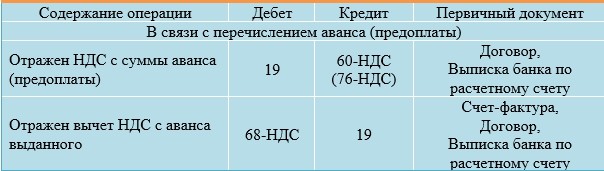

Отражение в бухучете НДС с аванса, уплаченного поставщику, отражается проводками.

Счет 19 применяется в целях обособления НДС с аванса, когда выдача аванса и принятие к вычету НДС разделены во времени. Если авансовый НДС на отчетную дату не принят к вычету, то налог, отраженный по счету 19, фиксируется в бухгалтерском балансе как оборотный актив обособленно от «дебиторки» по перечисленному авансу.

Для обособления НДС с аванса выданного можно использовать отдельные субсчета «НДС с выданных авансов (предоплаты)» к счету 60 «Расчеты с поставщиками и подрядчиками» или к счету 76 «Расчеты с разными дебиторами и кредиторами». За счет этого:

- в учете сохраняются данные об уплаченных авансах, в том числе НДС (по Дт 60, 76);

- в бухгалтерском балансе показывается «дебиторка» (за вычетом НДС, учтенного по Кт соответствующих счетов) в виде авансов выданных.

НДС с авансов полученных, учтенный по Дт 62-НДС (76-НДС), в балансе не указывается, так же как и НДС с авансов выданных, учтенный по Кт 60-НДС (76-НДС). В бухгалтерском балансе суммы налога уменьшают «дебиторку» в виде авансов выданных и «кредиторку» в виде авансов полученных.

Отраженный по счету 19 с аванса выданного НДС, который не был принят к вычету к концу отчетного периода, нужно включить в бухгалтерский баланс. Этот НДС указывается в строкe 1220 «НДС по приобретенным ценностям».

В декларации НДС авансы выданные не отражаются, но налог с этих авансов, принятый к вычету, указывается в разделе 3 по строке 130.

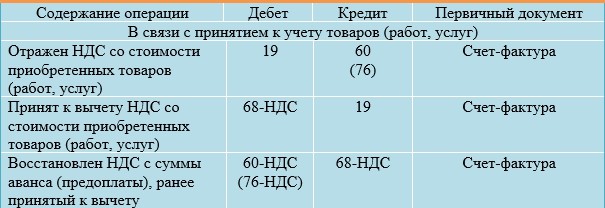

Обратите внимание, что по перечисленным поставщикам авансам покупатель действует по следующей схеме:

1) получает счет-фактуру на аванс, записывает его в книге покупок, авансовый НДС принимает к вычету;

2) после отгрузки товаров (услуг, работ) фиксирует в книге покупок счет-фактуру отгрузочный;

3) ранее зарегистрированный авансовый счет-фактуру указывает в книге продаж, таким образом, восстанавливает с выданного аванса НДС.

Контур.НДС+ позволяет избежать расхождений по КВО, сверяет счета-фактуры по операциям с авансами по всем кварталам.

Узнать подробнее

По восстановлению НДС с полученного аванса ситуация следующая. Продавец, получив предоплату, начисляет с нее НДС. Реализовав товар (услугу, работу), он составляет на реализацию счет-фактуру и принимает НДС с полученного ранее аванса к вычету. То есть в данном случае термин «восстановление» использовать некорректно. Продавец в книге продаж фиксирует авансовый счет-фактуру, а позднее, после отгрузки товара (услуги, работы), счет-фактуру на реализацию. Одновременно в книге покупок продавец регистрирует счет-фактуру на аванс, тем самым принимая к вычету авансовый НДС. Отметим, что срок «восстановления», то есть вычета, НДС с аванса полученного не ограничен, главное, чтобы вычет был заявлен в квартале, в котором выполняются все условия для вычета.

Судебная практика

Механизм защиты от невыполнения обязательств при внесении задатка проще понять на реальных примерах из жизни. В 2021 г. на рассмотрение районного суда г. Ростова-на-Дону поступил иск, согласно которому заявитель — гражданка Ф. (Покупатель) требовала от гражданки И. (Продавца) вернуть задаток, уплаченный при покупке квартиры, в двойном размере. Аргументы были следующими:

- 5 августа между Ф. и И. был подписан предварительный договор купли-продажи квартиры, согласно которому Покупатель обязался внести собственные средства в размере 300 тыс. руб., а оставшуюся сумму (2 млн. руб.) оплатить за счет привлеченного кредита.

- В качестве гарантии исполнения обязательств 19.08 был внесен задаток в размере 100 тыс. руб., о чем в тот же день было составлено соглашение к предварительному договору.

- Согласно условиям договора, при невыполнении обязательств со стороны Продавца, он обязуется выплатить сумму в двойном размере, а при срыве сделки по вине Покупателя, задаток останется у продавца.

- В назначенную дату подписания Основного договора Продавец не явился на сделку, на контакт идти отказался.

В иске истец просила суд взыскать с И.:

- задаток в двойном размере (200 тыс. руб.);

- проценты за использование чужих средства;

- судебные издержки.

Продавец, в свою очередь, предоставила справку из психоневрологического диспансера о том, что с 27.08 по 28.10 находилась на лечении и оформить сделку не могла.

На основании вышеизложенного суд принял решение полностью удовлетворить иск. Обоснование следующее:

- Продавец нарушила условия предварительного договора. Документ мог быть изменен (например, перенесена дата заключения основного договора), но об этом следовало уведомить не менее, чем за три дня до указанной даты и подписать дополнительное соглашение об изменениях.

- В соглашении были четко определены все права и обязанности сторон, установлены конкретные сроки исполнения обязательств и обозначена ответственность за их невыполнение.

- Согласно ГК РФ (ст. 429), предварительный договор может обеспечиваться задатком.

- ПДКП может быть прекращен при досрочном исполнении обязательств, но в данном случае Продавец обязательства не исполнил, и по ее вине сделка была сорвана.

- Оправдания в виде госпитализации суд счел несущественными. При подготовке к сделке Продавец должна была предусмотреть возможность отсутствия и поручить оформление договора поверенному, либо заключить дополнительное соглашение о переносе срока подписания ДКП. Продавец же не шла на контакт и даже не попыталась урегулировать вопрос в согласительном порядке.

В судебной практике превалирующее большинство решений выносится в пользу Продавца, то есть при срыве договоренностей по его вине сумма возврата не удваивается, однако в данном случае все оказалось иначе. Чтобы задаток «сработал», выполнил гарантийную функцию, необходимо корректно изложить все пункты соглашения и действовать в рамках закона.

Если возник вопрос — что лучше оформить — аванс, или задаток? — обратитесь к юристу сайта. Специалист расскажет, какие законодательные акты отражают правила оформления платежей; есть ли риски при оформлении соглашения для продавца и покупателя; какие меры предпринять для гарантии исполнения обязательств после оформления предварительного договора купли-продажи квартиры

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:Москва и Область

- Санкт-Петербург и область

-юристу БЕСПЛАТНО!

Отправляя данные вы соглашаетесь с Согласием на обработку ПДн, Политикой обработки ПДн и Пользовательским соглашением.

Анонимно

Информация о вас не будет разглашена

Быстро

Заполните форму, и уже через 5 минут с вами свяжется юрист

Расскажите друзьям

Оцените (1 оценок, среднее: 5,00 из 5)

Автор статьи

Максим Привалов

Правовед. Стаж 2 года. Специализируюсь на гражданских спорах в сфере жилищного и семейного права.

Рейтинг автора

Написано статей

610

В каком порядке продавец принимает к вычету НДС при возврате аванса

Вы можете заявить к вычету ранее уплаченный НДС с аванса, полученного в счет предстоящей поставки товаров (работ, услуг). Сделать это вы вправе в случае его возврата в связи с изменением условий или расторжением договора. Для этого нужно (п. 5 ст. 171, п. 4 ст. 172 НК РФ, п. 23 Постановления Пленума ВАС РФ от 30.05.2014 N 33):

Срок для принятия такого НДС к вычету — один год с момента отказа от товаров, работ, услуг. Правило о трехлетнем периоде, в котором можно воспользоваться вычетом НДС, в этом случае не применяется (п. п. 1.1, 4 ст. 172 НК РФ, Письмо Минфина России от 21.07.2015 N 03-07-11/41908).

16 июля организация вернула покупателю перечисленный аванс в связи с расторжением договора и внесла корректировки в учет.

Таким образом, 90 000 руб. можно заявить к вычету начиная с III квартала текущего года и до III квартала следующего года.

Если вы возвращаете только часть аванса, то и к вычету вы принимаете не весь уплаченный НДС, а только соответствующую часть налога.

В следующем налоговом периоде условия договора изменились, и организация вернула покупателю 47 200 руб. Соответственно она может принять к вычету только 7 200 руб. (47 200 руб. x 18 / 118).

Если вы возвращаете аванс по имущественным правам, то принять уплаченный с него НДС вы не можете. В данном случае возникшую сумму излишне уплаченного налога вы можете вернуть или зачесть в порядке ст. 78 НК РФ (Письмо Минфина России от 30.03.2015 N 03-07-15/17428).

Вы можете принять уплаченный с аванса НДС к вычету, если у вас с покупателем имелись взаимные встречные обязательства по возврату авансов и они были прекращены взаимозачетом. Сделать это вы можете при заключении соглашения о взаимозачете (Письмо Минфина России от 01.04.2014 N 03-07-РЗ/14444).

Если покупатель ранее принял к вычету НДС с перечисленного аванса, то он должен восстановить его (пп. 3 п. 3 ст. 170 НК РФ).

Обязательства по первоначальному договору вы вправе заменить заемным обязательством — произвести новацию (ст. ст. 414, 818 ГК РФ). При этом уплаченный с аванса НДС вы можете:

- вернуть (зачесть) в порядке ст. 78 НК РФ — это самый безопасный вариант. Никаких претензий у налоговых органов к вам не будет;

- принять к вычету, но это может привести к спору с налоговым органом. Как правило, в такой ситуации суды поддерживают налогоплательщика. Суды приходят к выводу, что право на вычет НДС с ранее исчисленного аванса возникает у продавца с момента заключения соглашения о новации договора в заемное обязательство (Определение Верховного Суда РФ от 19.03.2015 N 310-КГ14-5185, А48-3437/2013).

Правомерность таких действий, по сути, подтвердила и ФНС России в Письме от 17.07.2015 N СА-4-7/12693@ со ссылкой на указанное Определение Верховного Суда РФ (Письмо направлено нижестоящим налоговым органам для использования в работе).

В то же время есть разъяснения Минфина России, в которых указывается на невозможность принятия уплаченного с аванса НДС в случае новации (Письмо от 01.04.2014 N 03-07-РЗ/14444).

Таким образом, есть небольшой риск, что при новации налоговые органы откажут в вычете НДС, уплаченного с аванса. Однако свою правоту, полагаем, вы сможете отстоять в суде.

Если вы засчитали аванс по расторгнутому договору в счет оплаты по другому договору с тем же покупателем, то безопаснее вычет по НДС не заявлять.

Дело в том, что, по мнению Минфина России, при таких обстоятельствах возврата аванса не происходит, поэтому нет и оснований для вычета, предусмотренного п. 5 ст. 171 НК РФ. В такой ситуации НДС с аванса можно принять к вычету только после отгрузки товара (выполнения работы, оказания услуги) по новому договору на основании п. 8 ст. 171, п. 6 ст. 172 НК РФ (Письмо Минфина России от 02.11.2017 N 03-07-11/72105).

Однако есть судебные акты с противоположной позицией, согласно которой перенос аванса на другой договор — это одна из форм его возврата. Указаний на то, что возврат аванса не может быть проведен в неденежной форме, в п. 5 ст. 171 НК РФ нет. Поэтому продавец вправе принять к вычету НДС (п. 23 Постановления Пленума ВАС РФ от 30.05.2014 N 33, Постановление Арбитражного суда Московского округа от 26.10.2017 N Ф05-15810/2017).

В то же время при проверке инспекция может оспорить такой подход. Поэтому прежде чем заявить вычет НДС с аванса, который зачтен в счет оплаты другого договора, оцените свои риски, поскольку свою позицию вам придется отстаивать в суде.

Возврат аванса: как принять к вычету НДС

Предварительная оплата или аванс – это оплата, произведенная покупателем до даты фактической отгрузки товаров (выполнения работ, оказания услуг), передачи имущественных прав продавцом. По общему правилу, на дату получения предоплаты от покупателя продавец товаров (работ, услуг) должен начислить НДС к уплате в бюджет с суммы полученного аванса. После отгрузки товаров (выполнения работ, оказания услуг) НДС, исчисленный с предоплаты, можно принять к вычету.

Вычет НДС после возврата аванса

Если фирма получила аванс, а впоследствии расторгла договор со своим покупателем, аванс необходимо вернуть. В этом случае НДС, уплаченный с аванса, можно принять к вычету, но не позднее одного года с момента его возврата (п. 4 ст. 172 НК РФ). Необходимые условия – это расторжение договора и возврат аванса.

Как показывает судебная практика, чтобы заявить вычет НДС по расторгнутому договору, нужно уложиться в годичный срок с даты возврата полученного аванса (постановление Арбитражного суда Центрального округа от 17.01.2018 № А48-2802-2017). То есть срок для вычета НДС нужно считать не с момента расторжения договора, а с момента возврата оставшейся суммы аванса.

Таким образом, для вычета “авансового” НДС, уплаченного в бюджет, продавцу нужно:

1) перечислить авансовые платежи покупателю;

2) отразить операцию по возврату аванса в учете;

3) применить вычет до истечения одного года с момента возврата аванса.

Во избежание споров с инспекторами лучше предусмотреть соответствующий пункт об изменении условий в договоре дополнительным соглашением к нему.

Перенос вычета по НДС

Пункт 1.1 статьи 172 НК РФ разрешает переносить налоговый вычет. Вычет можно заявить не позднее трех лет после принятия налогоплательщиком на учет приобретенных (ввезенных) товаров (работ, услуг, имущественных прав). Это правило предусмотрено для вычетов НДС (п. 2 ст. 171 НК РФ):

- предъявленного поставщиками при покупке товаров (работ, услуг), имущественных прав на территории РФ;

- уплаченного при ввозе товаров на территорию РФ в таможенных процедурах выпуска для внутреннего потребления, переработки для внутреннего потребления, временного ввоза и переработки вне таможенной территории;

- уплаченного при ввозе в РФ товаров, которые перемещаются через ее таможенную границу без таможенного оформления.

В частности, нельзя переносить вычеты НДС, перечисленного налоговым агентом, уплаченного по командировочным и представительским расходам, авансового НДС, НДС, уплаченного в случае возврата товаров, отказа от них, изменения условий или расторжения договора.

Минфин России в письме от 10.04.2019 № 03-07-11/25201 напомнил, что на вычет НДС по “возвращенному” авансу не распространяется трехлетний срок, установленный пунктом 1.1 статьи 172 НК РФ.

Какие суммы НДС к вычету не принимаются

Налоговый кодекс РФ специально предусматривает пять случаев, когда НДС по приоб-

- Купленные товары (работы, услуги) используются при производстве или реализации товаров (работ, услуг), освобожденных от НДС.

- Фирма, которая приобрела товары (работы, услуги), не является плательщиком НДС или использовала свое право на освобождение от уплаты налога.

- Купленные товары (работы, услуги) специально приобретены для осуществления операций, которые по Налоговому кодексу РФ в налоговую базу не включаются и, следовательно, не облагаются НДС.

- Купленные товары (работы, услуги) используются для операций, местом реализации которых не является территория России.

- Товары (в том числе основные средства, нематериальные активы и имущественные права), купленные банками, реализуются ими до начала использования в банковских операциях, до сдачи в аренду, а также до ввода в эксплуатацию. Причем такие банки должны иметь право применять пункт 5 статьи 170 Налогового кодекса РФ, то есть включать в расходы, учитываемые при исчислении налога на прибыль, суммы НДС, которые уплачены поставщикам по приобретаемым товарам (работам, услугам). При этом вся сумма налога, выставленная ими по операциям, облагаемым НДС, подлежит уплате в бюджет.

Эксперт “НА” Е.В. Натырова

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!Подпишитесь на Наши новости в Я ндекс Дзен!

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Каким образом взыскиваются неотработанные средства?

Внимание. В действующем законодательстве не прописан конкретный порядок взыскания аванса в случае одностороннего отказа от договора подряда

Как показывает судебная практика, заказчики в большинстве случаев инициируют процедуру взыскания предоплаты, ссылаясь на одно из следующих оснований:

- необоснованное обогащение подрядчика;

- взыскание убытков, понесенных при заключении договора подряда.

Как неосновательное обогащение

Понятие неосновательного обогащения обозначено в ст. 1102 ГК РФ. Так, согласно п.1 данной статьи гражданин, который без каких-либо оснований получил имущество другого лица, обязан вернуть его назад, так как в этом случае приобретенные активы признаются неосновательным обогащением.

Кроме того, в п.2 ст.1102 сказано, что обязательность возврата имущества, полученного без весомых оснований, не зависит от того, каким образом оно было приобретено (в результате действий приобретателя, по желанию самого потерпевшего и т.д.).

Таким образом, если положения ст.1102 перенести на аванс, полученный по договору подряда, то в данном случае его также можно признать неосновательным обогащением. Это означает, что заказчик имеет полное право требовать возврата своих денег назад.

Одно из дел, связанных с неосновательным обогащением, рассматривалось ВАС РФ в 2010 году (определение от 27.02.2010 г. № ВАС-1547/10 по делу № А28-9758/2009-352/25). В данном случае предметом иска выступало требование от ОАО «Кировэнерго» к ООО «ВятБиотех» о возврате неосновательного обогащения в виде полученного аванса за выполнение работ по межеванию земельного участка.

В связи с невыполнением порученного задания истец отказался от договора подряда и требовал от ответчика вернуть, выплаченную предоплату. Арбитражные суды (АС Кировской области и ФАС Волго-Вятского округа) признали аванс неосновательным обогащением и вынесли решение о необходимости его возврата. Данное мнение также было поддержано Президиумом ВАС РФ.

Как убытки

Внимание. Согласно п.3 ст.715 ГК РФ в случае, если есть основания предполагать, что работа не будет выполнена на должном уровне, заказчик имеет право отказаться в одностороннем порядке от договора подряда и потребовать возмещения понесенных убытков

В данном случае под ущербом могут подразумеваться:

- испорченные материалы;

- перечисленный заранее аванс и т.д.

Для наглядности можно привести реальный пример из судебной практики, когда предоплата, перечисленная в рамках договора подряда, была признана убытками заказчика. Речь идет об определении ВАС РФ от 15.04.2010 № ВАС-3814/10 по делу № А60-12173/2009-С11.

По данному делу предметом иска выступало требование от ООО «Примасоюз-Н» к ООО «Топаз» о возврате аванса в связи с расторжением договора-подряда из-за отсутствия результатов работ. Суд удовлетворил просьбу истца и вынес решение о возврате перечисленного аванса и выплате процентов за использование чужих денег.

Как вернуть аванс по договору оказания услуг? Порядок действий

Чем понятие “аванс” отличается от понятия “задаток”? Как гласит статья №380 ГК РФ, задатком является обеспечение договорных обязательств в денежном эквиваленте.

То есть если обязательства по договору не будут исполнены, эти денежные средства заказчику не возвращаются.

А если за расторжение ответственна сторона исполнителя, при возврате сумма задатка выплачивается в двойном размере (статья №381 ГК РФ).

Четкого определения понятия “аванс” российское законодательство не предусматривает, поэтому в реальности этот термин употребляют для обозначения предоплаты услуг. В этом случае аванс – это частичная оплата договора, которая не является гарантийным обязательством.

В соответствии со статьей 380 ГК РФ, авансом признаются такие денежные средства, при передаче которых не было составлено письменное соглашение. Соответственно, если договорные обязательства не были исполнены, аванс целиком возвращается заказчику.

Если вы хотите узнать, как в 2019 году решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Москва: +7 (499) 110-86-72.

- Санкт-Петербург: +7 (812) 245-61-57.

Как вернуть аванс при расторжении договора

Статья №450 ГК РФ гласит, что для расторжения договорных отношений признаются такие случаи:

- Обоюдное решение сторон.

- Решение суда по иску одной из сторон, если условия договора были существенно (вторая сторона понесла от этих действий значительные убытки) нарушены одной из сторон, а также в иных случаях, если произошло нарушение ГК РФ, других нормативно-правовых актов или договора.

При расторжении стороны должны исполнить взятые на себя обязательства, в том числе вернуть аванс, если он был уплачен.

Его размер может отличаться в зависимости от того, были ли исполнены части обязательств по договору.

Процедура возврата

Если невыполнение обязательств произошло по вине исполнителя, заказчик может затребовать возврата аванса, расторжения договора и возмещения убытков (при наличии доказательств).

Договор о сотрудничестве также может содержать и иные меры, например, право заказчика требовать выплаты неустойки в качестве компенсации.

Часто сумма аванса используется исполнителем для подготовки к оказанию услуги: закупаются материалы, инвентарь.

Так как заказчик может в любое время расторгнуть договор, оплатив исполнителю понесенные расходы (статья №782 ГК РФ), то в этом случае могут быть следующие варианты развития событий:

- аванс равняется сумме, потраченной на подготовку, соответственно, исполнитель не возвращает аванс;

- аванс превышает расходы, в таком случае исполнитель обязан вернуть разницу;

- сумма, которую израсходовал на подготовку исполнитель, превышает размер аванса, в таком случае заказчик должен доплатить исполнителю.

Все расходы исполнитель должен подтвердить документально.

Нередко такие споры не решаются мирным путем, в таком случае составляется досудебная претензия, в которой необходимо отразить такие моменты, как:

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Москва: +7 (499) 110-86-72.

- Санкт-Петербург: +7 (812) 245-61-57.

- финансовые требования ко второй стороне;

- сроки их выполнения;

- последствия, если требования не будут выполнены.

Если подача досудебной претензии не принесла своих плодов, спор переходит в суд. Для этого исковое заявление подается в судебный участок по месту регистрации организации-ответчика.

Особенности, которые следует учитывать при возврате аванса

При возврате аванса следует учитывать такие особенности:

- возврат осуществляется в той же форме, в которой было произведено получение: на банковский счет или с помощью наличных средств;

- следует документально зафиксировать факт передачи денежных средств путем составления соглашения, отражающего сроки, точную сумму и т. д.;

- если аванс возвращается по решению суда, то его порядок должен быть соотнесен с судебным постановлением. При отказе от добровольной уплаты к делу привлекаются сотрудники ФССП.

Сроки возврата

Если условия договора описывают порядок и сроки возврата аванса, то сторонам необходимо придерживаться этих условий. В ином случае следует воспользоваться гражданским законодательством.

В соответствии со статьей №314 ГК РФ, если сроки не установлены договорными обязательствами, то требование должно быть исполнено в течение семи дней с момента его предъявления.

- Москва: +7 (499) 110-86-72.

- Санкт-Петербург: +7 (812) 245-61-57.