Калькулятор страховых взносов ип

Содержание:

- Как определить доход ИП для расчета страховых взносов

- Страховые взносы ИП за себя в 2019 году

- Понятие

- Сроки обязательных платежей в фонды 2019

- Отчетность ИП по страховым взносам

- Страховые взносы «за себя»

- Как выбрать систему налогообложения

- Что называется страховыми взносами ИП

- КБК по страховым взносам на 2019 — 2020 годы — таблица

- Как уменьшить суммы налогов к выплате за счет страховых взносов

- Основание платежа и налоговый период в платежке на взносы ИП

- Что такое страховые взносы

Как определить доход ИП для расчета страховых взносов

Что учитывать в доходах для расчета страховых взносов зависит от применяемой системы налогообложения.

При совмещении налоговых режимов доходы суммируется по каждому из них. На ЕНВД и патенте для расчета взносов в 1% суммируются вмененный доход по ЕНВД и потенциально возможный доход из патента. Полученная сумма свыше 300 тыс. руб. будет облагаться взносом в 1% на обязательное пенсионное страхование.

Упрощенная система налогообложения (УСН доход)

На упрощенке доходом являются все поступления от предпринимательской деятельности: доходы от реализации товаров (работ, услуг), имущественных прав и внереализационные доходы (проценты по банковским вкладам, проценты по выданным займам и пр. .

Все доходы свыше 300 тыс. руб. будут облагаться 1% взносом на обязательное пенсионное страхование. При годовом доходе в 1,5 млн. руб. предприниматель заплатит 48 238 руб. взносов в 2019 году:

- на ОМС 6 884 руб.

- на ОПС 29 354 руб. + 12 000 руб. (1% от 1,2 млн руб.)

Не все поступления на расчетный счет и в кассу ИП считаются «доходами»

Обратите внимание, пополнение расчетного счета ИП собственными деньгами и возврат ранее выданных займов доходом не является. Эти суммы не нужно включать в доходы.

Упрощенная система налогообложения (УСН доходы минус расходы)

На «расходной» упрощенке 1% взнос нужно рассчитывать только от доходов без учета расходов.

Минфин и ФНС РФ считают, что при определении величины дохода для расчета взносов в ПФР, расходы не учитываются. Эта позиция выражена ими в письмах, например: письма Минфина России от 15.03.2018 № 03-15-05/15892, от 12.02.2018 № 03-15-07/8369, ФНС от 21.02.2018 № ГД-4-11/3541@.

Вы можете рассчитать 1% от доходов, уменьшенных на расходы. Но это спорная позиция и налоговики при камеральной проверке декларации не согласятся с таким расчетом страховых взносов. Если вы готовы отстаивать свою позицию в суде, то можете рассчитать взносы от прибыли, а не от доходов. Положительные решения есть, например Верховный суд в определении от 22.11.2017 № 303-КГ17-8359 сказал, что ИП с объектом «доходы минус расходы» вправе учитывать затраты при исчислении дохода для расчета дополнительных страховых взносов в ПФР. К тому же, ФНС РФ довела данное определение ВС РФ до всех ИФНС РФ письмом от 18.01.2018 № СА-4-7/756.

ФНС РФ приняла позицию ВС РФ и КС РФ (постановление от 30.11.2016 № 27-П): дополнительные взносы надо считать с доходов за минусом расходов.

Вместе с тем ФНС России согласна и с Минфином (письма Минфина России от 12.02.2018 № 03-15-07/8369, от 21.05.2018 № 03-15-06/34428), что расходы не должны учитываться. Такую позицию финансистов налоговики довели до сведения ИФНС, выпустив письмо от 21.02.2018 № ГД-4-11/3541@.

В результате ФНС России выпустили письмо от 03.07.2018 № БС-4-7/12733@ «О направлении решения ВС РФ от 08.06.2018 по делу № АКПИ18-273». В письме сказано: расходы по ст. 346.16 НК РФ не учитываются при формировании базы для исчисления страховых взносов ИП с дохода выше 300 000 руб.

Если вы не хотите споров с налоговой, то не учитывайте расходы для расчета взносов.

Общая система налогообложения

На общей системе налогообложения доход для расчета взносов берется за вычетом расходов. Этот вопрос закрыл КС РФ в постановлении от 30.11.2016 № 27-П — ИП на общей системе налогообложения вправе при определении суммы дохода для расчета взносов уменьшить доход на профессиональные налоговые вычеты по ст. 221 НК РФ (письмо ФНС России от 10.02.2017 № БС-4-11/2494@ (вместе с письмом Минфина России от 06.02.2017 № 03-15-07/6070)). Пока не будут внесены изменения в НК РФ этот вопрос останется закрытым — на ОСНО можно учитывать расходы для целей исчисления дополнительного страхового взноса.

На общей системе налогообложения ИП уменьшают доходы на сумму расходов (профессиональных вычетов) для расчета дополнительного страхового взноса в 1%, а на «расходной» упрощенке расходы не учитываются.

ЕНВД

На ЕНВД для расчета взносов принимается сумма вмененного дохода: нужно сложить налоговая базу из строки 100 декларации за каждый квартал.

В данном примере сумма вмененного дохода не менялась в течение всего года. Поэтому вмененный доход за год составил 290 511 х 4 = 1 162 044. В результате 1% взнос нужно заплатить в размере 8 620,44 руб. ((1 162 044 — 300 000) х1%).

Патентная система налогообложения

ИП на патенте при расчете дополнительного страхового взноса на ОПС берут потенциально возможный (а не фактический) доход.

ИП на патенте с потенциально возможным доходом в 2 млн. в 2019 году заплатит взносов 53 238 руб.:

- на ОМС 6 884 руб.

- на ОПС 29 354 руб. + 1% в размере 17 000 руб. (1% от 1,7 млн.)

На патентной системе налогообложения нельзя уменьшить сумму налога на оплаченные страховые взносы, в отличие от ЕНВД и УСН.

Страховые взносы ИП за себя в 2019 году

В 2019 году ИП за себя должны платить минимум 36 238 рублей. Эта сумма складывается из:

- платежей на обязательное пенсионное страхование в размере 29 354 рублей;

- платежей на обязательное медицинское страхование в размере 6 884 рублей.

За неполный год предпринимательской деятельности годовая сумма соответственно пересчитывается. Так, ИП, который зарегистрировался 15 апреля 2019 года, должен перечислить за своё страхование только 25 644 рубля.

Но если годовой доход предпринимателя превысил 300 000 рублей, надо заплатить ещё и дополнительный взнос на своё пенсионное страхование. Он рассчитывается как 1% от суммы годового дохода, превышающей 300 000 рублей. Например, при доходах в 720 000 рублей, полученных в 2019 году, дополнительный взнос составит (720 000 − 300 000) * 1% = 4 200 рублей.

Рассчитать конкретную сумму страховых взносов за себя вы можете на нашем бесплатном калькуляторе.

Понятие

Итак, перед тем как мы начнем полноценный разбор всего понятия «страховые взносы» или «авансовые платежи», как их называют иногда, надо бы начать с ввода в тему. Разделим само понятие на части и пробежимся по каждой из них, определив, что они значат для нас и для Российской Федерации.

Налоги

Так как изначально страховые взносы тесно связаны с налогообложением и конкретно с налогами, сначала мы пройдемся по самому понятию «налога» в нашей стране, как такового. Если верить информации из законодательства и Налогового Кодекса в частности, то налог — это общеобязательный, при том индивидуальный для каждого, платеж, который является безвозмездным и взимается в принудительной форме органами государственной власти. Также, налоги могут различаться в зависимости от вида деятельности и налогоплательщика.

Вообще, сбор налогов направлен на положительные вещи, такие как: формирование и обеспечение государственного бюджета Российской Федерации. Оттуда же все деньги уходят далее на обеспечение и финансирование государственных и муниципальных организаций и учреждений, которые в свою очередь сами ведут поддержку тех самых изначальных налогоплательщиков.

Авансы

Теперь перейдем ко второй части нашего первого понятие — к «авансу». Что обозначает это слово узнать достаточно просто — это довольно-таки популярный вид платежей в нашей стране. Имеет вид платежа, который вносится в бюджет или уплачивается сотруднику до выполнения обозначенной работы или совершения купли-продажи по договоренности. Грубо говоря, это есть оплата еще не совершенной работы, не оказанной услуги или пока не проданного товара.

Также, при разговоре об авансах, не стоит забывать, что они могут очень часто является видом финансирования различных компаний, стартапов или проектов. Как раз именно потому что авансовые платежи фактически перечисляются до совершения действия, за которое предназначена оплата. Но если вдруг, профинансированные объекты не удовлетворяют поставленные перед ними требования, то деньги возвращаются вкладчику.

Платежи

Ну и как же теперь объединить два вышеописанных понятия во что-то одно? Да не так уж и сложно на самом то деле, в налогообложении РФ есть как раз именно такие преждевременные платежи, которые зовут либо авансовыми, либо страховыми. При использовании такой системы оплаты, к примеру, налогов, можно за несколько месяцев выплачивать сумму полного отчетного периода по ходу его течения. Ну или не всю сумму, а хотя бы её часть, которая бы потом вычиталась из всей общей суммы налога.

А вот теперь разберемся же почему их называют «страховыми». Это происходит потому что все платежи, которые совершаются ежемесячно обычно идут на страхование работников организации или предпринимателя. Деньги, которые налогоплательщик выделяет из прибыли, полученной за период, идут на оплату этих же самых страховых взносов, как уже было сказано выше, каждый месяц отчетного года или квартала.

Сроки обязательных платежей в фонды 2019

Первое, что следует отметить – с 01.01.2018 г. все платежи производятся в ФНС, а не непосредственно в фонды, как было до этого. КБК, естественно, тоже изменились, поэтому нужно быть внимательнее при уплате!

Взносы можно внести в бюджет единовременно, одной суммой, главное – не позднее 31 декабря 2019 года.

Удобнее же платить поквартально, разбив на 4 равных платежа:

- 1 квартал 2019 г. – с 1 января по 31 марта 2019 года;

- 2 квартал 2019 г. – с 1 апреля по 30 июня 2019 года;

- 3 квартал 2019 г. – с 1 июля по 30 сентября 2019 года;

- 4 квартал 2019 г. – с 1 октября и до 31 декабря 2019.

Удобство дробных платежей в небольшой разовой сумме оплаты, а также это практикуют предприниматели, делающие налоговые вычеты.

Срок оплаты 1% с суммы, превышающей общий доход свыше суммы 300 тыс. руб. – до 1 июля 2019 года. Если доход превысил обозначенную сумму уже в 2019, то можно начинать платить сразу, а по итогам года внести недостающую разницу.

Если предприниматель в течение года только зарегистрировался в качестве оного, либо, напротив, снялся с регистрации и утратил статус ИП, то взносы ИП за себя в 2019 году осуществляются только за количество отработанных месяцев.

Например: предприниматель зарегистрировал своё дело 1 июля 2019 года.

На конец года он делает расчёт:

ОПС – 26545 : 12 х 6 = 13272.50

ОМС – 5840 : 12 х 6 = 2920.00

Аналогично рассчитывается взнос по дням, если был отработан неполный месяц. Сумма округляется до рублей по правилам математики.

Отчетность ИП по страховым взносам

Индивидуальный предприниматель, не имеющий работников, не должен сдавать отчетность по уплате страховых взносов за себя. В 2021 года ИП — работодатель должен сдавать следующую отчетность, где отражает перечисленные за своих работников суммы взносов:

- в ПФР ежемесячно, по форме СЗВ-М — не позднее 15-го числа месяца, следующего за отчетным месяцем;

- в ФСС ежеквартально по форме 4-ФСС — не позднее 20-го числа месяца, следующего за отчетным кварталом;

- в ИФНС ежеквартально по форме 6-НДФЛ — не позднее конца следующего месяца после окончания отчетного квартала;

- в ИФНС ежеквартально по форме единого расчета — не позднее 30 числа следующего месяца после окончания отчетного квартала.

Также по теме: Как рассчитывается пенсия индивидуального предпринимателя?

Страховые взносы «за себя»

Базовые понятия о взносах

Взносы состоят из двух частей:

- Фиксированные страховые взносы ИП — платят подавляющее большинство предпринимателей — на ОПС (пенсионное страхование) и на ОМС (медицинское).

- 1% «с превышения» — платят только с доходов свыше 300 000 р. в год, зачисляется на ОПС.

Максимальный страховой взнос на ОПС за год не может превышать 8-кратного размера фиксированного взноса на ОПС.

Взносы на ОПС формируют будущую пенсию ИП, добавляют ему стаж и баллы для выхода на пенсию.

Размер взносов в 2021, 2022 и 2023 гг.

В 2021 году размер страховых взносов не индексируется и оставлен как в 2020 году. А с 2022 года взносы снова повышаются. Точные размеры смотрите в табличке.

| Взносы на обязательное пенсионное страхование (ОПС) | Взносы на обязательное медицинское страхование (ФФОМС) | Всего взносов | |

|---|---|---|---|

| 2020 | 32 448 + 1% макс. 259 584 | 8 426 | 40 874 + 1% |

| 2021 | 32 448 + 1% макс. 259 584 | 8 426 | 40 874 + 1% |

| 2022 | 34 445 + 1% макс. 275 560 | 8 766 | 43 211 + 1% |

| 2023 | 36 723 + 1% макс. 293 824 | 9 119 | 45 842 + 1% |

Пример:

В 2021 году ИП заработал 2 млн. рублей. Рассчитаем страховые взносы:

- Фиксированная часть: 40 874 р.

- 1% с превышения: (2 000 000 р. — 300 000 р.) x 1% = 17 000 р.

- Сумма страховых взносов всего: 57 874 р.

Доход для расчета 1% с превышения

Расчет дохода напрямую зависит от применяемой системы налогообложения:

- УСН 6% — облагается полностью полученный доход (с учетом максимальной суммы взноса).

- УСН 15% — облагается полученный доход за минусом расходов.

- ЕНВД — облагается только вмененный доход.

- Патент — облагается только потенциально возможный доход.

- ОСНО — берутся доходы за минусом расходов как для НДФЛ.

- ЕСХН — берете реальный доход без учета расходов.

Совмещаете несколько налоговых режимов — указанные доходы придется сложить.

Льготные периоды

ИП, который не ведет деятельность, может уменьшить или не платить взносы, если:

- служил в армии по призыву;

- был в декретном отпуске до 1,5 лет;

- ухаживал за инвалидом (период ухода устанавливается решением ПФР);

- уехал с супругом военнослужащим или с супругом, работающим в определенной организации (консульства, ООН, ЮНЕСКО и т.д.) и там нет возможности работать.

Чтобы подтвердить льготу, требуется собрать подтверждающие документы, такие как: справка о получении пособия по уходу за ребенком, военный билет, письменное подтверждение инвалида об уходе за ним, выписка из акта освидетельствования инвалида, справка из воинской части, справка из службы занятости и им подобные.

Льгота для уменьшения страховых взносов ИП действует только в случае, если за льготный период деятельность не ведется и сдается «нулевая» декларация.

Оплата страховых взносов

Взносы для ИП без работников платятся в налоговую инспекцию:

- Фиксированные — не позже 31 декабря соответствующего года (а если он выпадает на официальный нерабочий, то не позже первого рабочего).

- 1% — не позже 1 июля следующего года (аналогичное правило с нерабочим днём).

ИП вправе заплатить взносы в течение года частями, или разово всю сумму.

Пример

Взносы за 2021 год уплачиваются:

- фиксированные — до 31 декабря 2021 г. включительно.

- 1% — не позже 1 июля 2021 г.

Актуальные КБК можно посмотреть на сайте налоговой инспекции. Платежное поручение на уплату налогов можно заполнить через сайт ФНС.

Если ИП работает неполный год

Если человек в середине года зарегистрировался как ИП или, наоборот, снялся с регистрации, либо присутствовали льготные периоды — взносы рассчитываются только за время деятельности как ИП. За каждый полный месяц — в размере 1/12 тарифа. В неполных месяцах — пропорционально отработанному количеству календарных дней.

ПримерДата регистрации ИП — 23 октября 2020. Доходы — 400 000 р.

Фиксированный платеж на пенсионное страхование:

- 32 448/12 = 2 704 р.

- (2 704 х 2 мес. + 2 704 х 9 дн. / 31 дн.) = 6 193,03 р.

Фиксированный платеж на медстрахование:

(8 426 / 12 мес х 2 мес + 8 426 х 9 дн. / 366 дн.) = 1 611,53 р.

1% с превышения:

(400 000 — 300 000) x 1% = 1 000 р.

Итого за 2020 г.: 6 193,03 + 1 611,53 + 1 000 = 8 804,56 р.

Добровольное страхование

Предприниматель может застраховаться добровольно в фонде социального страхования. Тогда у него появится право на больничные выплаты и материнские пособия. Если кто-то в 2021 году планирует уйти в декрет, то для получения пособий следовало зарегистрироваться в фонде и уплатить до 31 декабря 2020 годовой взнос 4 221, 24 р.

Размеры больничных и декретных пособий будут считаться по минимальной ставке исходя из МРОТ на день наступления страхового случая.

Отчетность за себя

По обязательным личным взносам никакой отчетности не существует. Не отчитывается ИП и по добровольным взносам в ФСС.

Как выбрать систему налогообложения

Если вы никогда не занимались вопросам налогообложения в бизнесе, советуем для выбора самого выгодного режима обратиться на бесплатную консультацию.

Желательно это сделать даже до регистрации ИП, потому что сроки перехода на льготные режимы ограничены:

- переход на УСН и ЕСХН — 30 дней после регистрации предпринимателя или с начала нового календарного года;

- переход на ПСН — 10 дней до начала действия патента.

Но приблизительный расчёт можно сделать и самому. Для этого надо сначала разобраться, под какой налоговый режим вписывается ваш вид деятельности.

Например, бытовые услуги можно оказывать на любой системе налогообложения, кроме ЕСХН. А если вы хотите заняться оптовой торговлей, то для этого подойдет только УСН (при соблюдении годового лимита доходов) и ОСНО.

Дальше надо рассчитать и сравнить суммы налогов на разных режимах. С ПСН это помогут сделать наши калькуляторы. А для определения налоговой нагрузки на других режимах надо учитывать предполагаемые доходы и расходы. Не забудьте также про страховые взносы ИП за себя. На всех режимах они учитываются при расчете налоговой нагрузки, то есть уменьшают налог к уплате.

Что называется страховыми взносами ИП

Взносы ИП за себя — это два обязательных страховых платежа, которые предприниматель обязан внести в казну. Первый платежи, самый крупный, идет на формирование будущей пенсии ИП. Второй — на обязательное медицинское страхование.

Как известно, за любого работника в России, который устроен по трудовому договору с организацией или тем же ИП, его работодатель совершает несколько социальных взносов. Это те же самые взносы в Пенсионный фонд, Фонд ОМС и Фонд соцстрахования. В сумме они достигают как минимум 30% от заработанного. Точный процент зависит от того, должен ли работодатель оплачивать взносы “на травматизм” и по какой ставке.

Предприниматель работает сам на себя, работодателя у него нет. Поэтому он обязан совершать страховые взносы самостоятельно.

Государство исходит из того, что ИП гарантирована пенсия, на которую он должен заработать сам. Предприниматель также имеет право на медицинскую помощь в государственных учреждениях здравоохранения. Соответственно, он должен вносить свой вклад и в финансирование медицины через Фонд ОМС.

Что касается взносов в Фонд соцстрахования, то от них ИП освобождены.

Страховые взносы ИП за самих себя — больная тема для малого бизнеса в России. С одной стороны, обязанность совершать такие взносы вполне логична и справедлива. С другой стороны, именно эти взносы (а они немалые) останавливают многих от открытия своего дела или вынуждают закрывать бизнес.

Еще одна ситуация, когда обязанность уплачивать взносы за себя крайне болезненна — если деятельность ИП приостановлена или бизнес не приносит дохода. В некоторых ситуациях закон позволяет не вносить страховые взносы.

КБК по страховым взносам на 2019 — 2020 годы — таблица

В 2017 году ИП должен платить фиксированные страховые взносы «за себя» только за то время, пока он пребывал в статусе индивидуального предпринимателя. То есть, можно сказать, что платить взносы нужно только за тот период, пока человек числился в ЕГРИП в статусе бизнесмена. Однако, все же, есть некоторые особенности расчета страховых взносов. Приведем примеры на основе пунктов 3-5 статьи 430 НК РФ.

Человек получил статус ИП 16 февраля 2017 года. Однако 14 ноября 2017 года он уже снялся с учета в ИП и его исключили из ЕГРЮЛ. За весь период предпринимательской деятельности доход ИП составит 1 100 000 рублей.Как рассчитать обязательные фиксированные взносы «за себя» за 2017 год? Поясним.

Итак, статус ИП приобретен и утрачен в течение 2017 года. На такой случай принимайте во внимания такие положения налогового законодательства РФ:

- количество календарных дней в месяце начала осуществления деятельности нужно считать со дня, следующего после даты государственной регистрации ИП (п.2 ст. 6.1, п.3 ст. 430 НК РФ). То есть, в 2017 году фиксированные взносы ИП нужно рассчитывать с 17 февраля 2017 года;

- количество календарных дней в том месяце, когда ИП утратил свой статус, считайте до дня регистрации прекращения деятельности. Дату исключения из ЕГРИП в расчет страховые взносов в 2017 году не включайте (п.5 ст. 430 НК РФ). То есть, в нашем примере страховые взносы за ноябрь 2017 рассчитаем с 1 по 13 ноября.

Итак, для начала, рассчитаем страховые взносы за неполные месяца ведения предпринимательской деятельности в 2017 году. В нашем примере это февраль и ноябрь. За эти дни нам нужно посчитать дни ведения деятельности.

| Месяц | Сумма взносов |

| Февраль | В феврале 2017 года предпринимательская деятельность велась с 17 по 28 число (12 календарных дней). Всего в феврале 28 дней. Поэтому сумма взносов за февраль 2017 года составит: • пенсионные взносы = 835,71 руб. (7500 руб. × 26 % / 28 дн.× 12 дн.); • медицинские взносы = 163, 93 руб. (7500 руб. × 5,1 % / 28 дн.× 12 дн.) |

| Ноябрь | В ноябре 2017 года предпринимательская деятельность велась с 1 по 13 ноября 2017 года (13 календарных дней). Всего в ноябре 30 календарных дней. Поэтому сумма взносов за ноябрь 2017 года составит: • пенсионные взносы = 845 руб. (7500 руб. × 26 % / 30 дн.× 13 дн.); • медицинские взносы = 165, 75 руб. (7500 руб. × 5,1 % / 30 дн.× 13 дн.) |

| Март – октябрь | За период с марта по октябрь 2017 года включительно (за восемь полных месяцев) сумма взносов составит: • пенсионные взносы = 15 600 руб. (7500 руб. × 26 % × 8 мес.); • медицинские взносы 3060 руб. (7500 руб. × 5,1 % × 8 мес.); |

Случается, что ИП не утрачивает свой статус, а просто по некоторым причинам приостанавливает свою деятельность. Налоговым кодексом РФ в редакции, действующей с 2017 году, предусмотрен ряд периодов для ИП, когда они могут не вести бизнес и не платить за это время фиксированные страховые взносы «за себя». Такие периоды определены пунктом 7 статьи 430 НК РФ и отсылают к пунктам 1, 3, 6 – 8 части 1 статьи 12 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях». К таким периодам относятся:

- время прохождения военной службы по призыву;

- период ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более шести лет в общей сложности;

- период ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- период проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более пяти лет в общей сложности;

- период проживания с супругом, которого направили, например, в дипломатические представительства и консульские учреждения РФ.

Не платить взносы в 2017 году за эти периоды можно только если предпринимательская деятельность в эти периоды не осуществлялась. Об этом прямо сказано в пункте 7 статьи 430 НК РФ. То есть, если, например, в 2017 году ИП желает не платить страховые взносы, допустим, за период ухода за ребенком, то за этот период у него не должно быть операций по расчетному счету. По крайней мере, напрашивается такой вывод (хотя прямо условие об отсутствии операций по счетам в НК РФ не оговаривается).

Порядок освобождения в 2017 году ИП от уплаты фиксированных страховых взносы за перечисленные выше периоды (например, за периоды по уходу за детьми) в НК РФ прямо не определен. Будем надеяться, что разъяснения по этому вопросу даст Федеральная налоговая служба.

Как уменьшить суммы налогов к выплате за счет страховых взносов

Уменьшить сам начисленный налог можно только на режимах УСН «Доходы» и ПСН, а уменьшить налоговую базу, т.е. ту сумму, с которой налог будет рассчитан, можно на УСН «Доходы минус расходы», ЕСХН и на ОСНО.

Наши специалисты могут помочь вам подобрать наиболее выгодный налоговый режим и подскажут, как правилько уменьшить страховые взносы.

Взносы ИП на УСН с объектом налогообложения «Доходы»

Предприниматели на этом режиме, не имеющие работников, имеют право уменьшить начисленный единый налог на всю сумму уплаченных взносов (ст.346.21 НК РФ). Об этом не нужно извещать налоговые органы, а надо отразить уплаченные взносы в Книге учета доходов и расходов и в годовой налоговой декларации по УСН. Рассмотрим несколько упрощенных примеров.

✐Пример ▼

1. ИП, использующий налоговую систему УСН «Доходы» и работающий самостоятельно, получил годовой доход в сумме 380 000 рублей. Рассчитанный налог составил 22 800 руб. (380 000 * 6%). В течение года было перечислено 40 874 руб. страховых взносов, т.е. только фиксированная сумма (дополнительный взнос в 1% от дохода свыше 300 000 рублей ИП перечислит до 1 июля следующего года). Всю сумму единого налога можно уменьшить на уплаченные взносы, поэтому налога к выплате по итогам года не будет вообще (22 800 — 40 874<0).

2. Тот же предприниматель получил годовых доходов на сумму 800 000 рублей. Начисленный налог составил 48 000 руб.(800 000 * 6%), а взносы, уплаченные в течение года поквартально – 45 874 руб., из расчета (40 874 + 5 000 ((800 000 – 300 000) * 1%). Сумма налога к уплате составит только (48 000 – 45 874) = 2 126 рублей.

3. Если же предприниматель на этом режиме использует наемный труд, то он имеет право уменьшить начисленный единый налог за счет сумм уплаченных взносов (при этом учитывают взносы и за себя и за работников) не более чем на 50%.

Рассмотренный выше ИП с годовым доходом 800 000 руб. имеет двух сотрудников и уплатил в качестве взносов за себя и за них 120 000 руб. Начисленный единый налог составит 48 000 руб. (800 000 * 6%), при этом уменьшить его при наличии работников можно только на 50%, т.е. на 24 000 руб. Оставшиеся 24 000 руб. единого налога надо перечислить в бюджет.

Взносы ИП на УСН «Доходы минус расходы»

Предприниматели на этом режиме учитывают перечисленные взносы в расходах, тем самым уменьшая налоговую базу для расчета налога. В расходах можно учитывать как взносы ИП за себя, так и взносы за работников. Уменьшить сам налог к выплате они не могут, поэтому сэкономленные суммы будут меньше, чем на УСН «Доходы».

Взносы ИП на общей системе налогообложения

Эти предприниматели включают уплаченные взносы в свои расходы и, таким образом, уменьшают сумму дохода, с которой будет начислен НДФЛ.

Основание платежа и налоговый период в платежке на взносы ИП

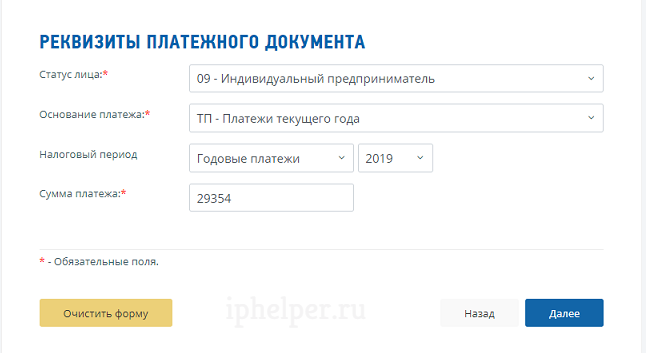

Опять «Далее» и заполняем реквизиты платежа:

— статус лица «09 — Индивидуальный предприниматель»,

— в основании платежа выбираем «ТП — платежи текущего года»,

— налоговый период «Годовые платежи 2019»,

— сумма фиксированного платежа по взносам на ОПС за 2019 год 29 354 руб.

Если у ИП были доходы свыше 300 тыс. руб. то 1% от таких доходов уплачивается по этим же реквизитам. Вы можете сформировать одну квитанцию на общую сумму 29 354 руб. + 1% от доходов свыше 300 тыс. руб.

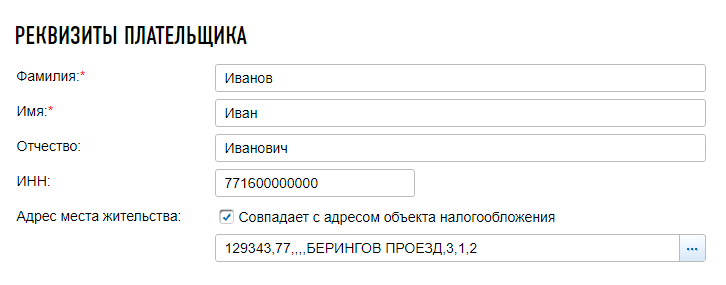

Нажимаем «Далее» и заполняем реквизиты плательщика.

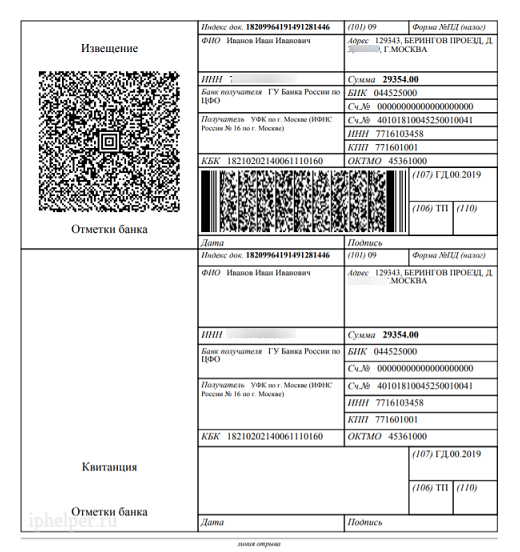

На последнем шаге нажимаем кнопки «Далее», «Уплатить», «Сформировать квитанцию» и «Сформировать платежный документ».

В новом окне откроется квитанция на оплату. Её можно распечатать и оплатить в отделении банка. Или отсканировать QR-код через приложение вашего онлайн-банка смартфоном. Также доступна оплата по уникальному индексу документа, указанного вверху квитанции.

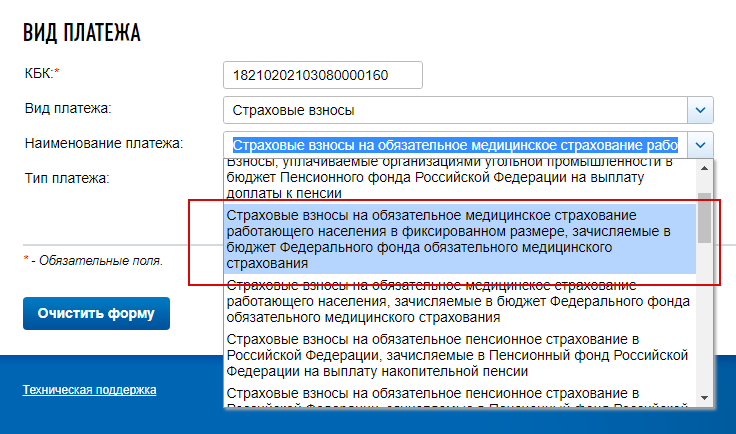

Это еще не всё. Теперь нужно сделать вторую платежку на взносы по медицинскому страхованию.

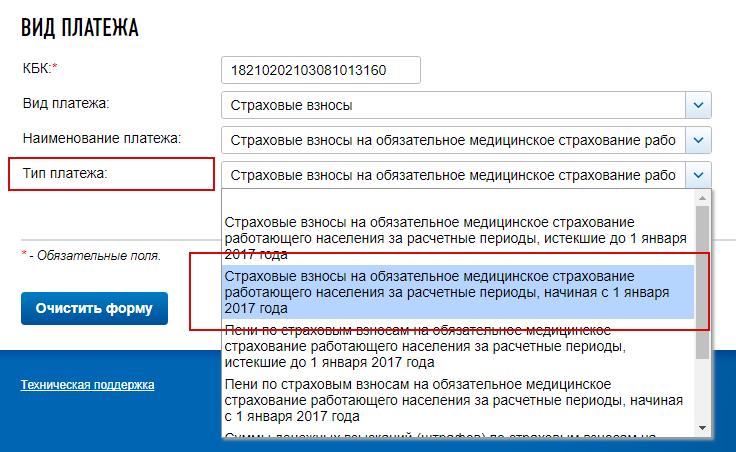

Для формирования квитанции на взносы по ОМС нужно все шаги повторить сначала и в поле «Наименование платежа» выбрать «Страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования».

В типе платежа на ОМС выбираем «Страховые взносы на обязательное медицинское страхование работающего населения за расчетные периоды, начиная с 1 января 2017 года«.

В сумме платежа по взносам на ОМС указываем 6 884 — это фиксированная сумма для всех ИП в 2019 году (и для тех у кого доходов не было, и для тех у кого были, и для тех у кого доходы свыше 300 тыс.)

Продолжаем делать все шаги как в прошлый раз — «Далее», «Оплатить» и «Сформировать платежный документ» и получаем вторую квитанцию по взносам на медицинское страхование.

Что такое страховые взносы

Страховые взносы — это обязательные платежи на пенсионное, медицинское и социальное страхование работников и индивидуальных предпринимателей. С 2017 года контроль за расчетом и уплатой взносов вновь передан Федеральной налоговой службе, которая до 2010 года уже занималась сбором таких платежей под названием ЕСН (единый социальный налог).

В Налоговый кодекс внесена глава 34, которая регулирует расчет и уплату взносов на:

- обязательное пенсионное страхование;

- обязательное медицинское страхование;

- социальное страхование на случай временной нетрудоспособности и материнства.

Платить эти виды взносов надо не в фонды, а в свою налоговую инспекцию. Взносы на травматизм за работников остались в введении Фонда социального страхования, в отношении них ничего не изменилось.

Среди плательщиков страховых взносов, перечисленных в главе 34 НК РФ, названы и индивидуальные предприниматели. Индивидуальный предприниматель имеет двойственный статус — как физическое лицо и как субъект предпринимательской деятельности. ИП – сам себе работодатель, поэтому обязанность обеспечивать себе пенсию и медицинское страхование ложится на него.