Финансовый ликбез: сколько же раз можно рефинансировать ипотеку?

Содержание:

- Ответы на популярные вопросы

- Нюансы

- Рефинансирование прочих специальных программ

- Плюсы и минусы

- Как проходит в том же учреждении?

- Нюансы

- Стоимость рефинансирования ипотеки

- Как проходит процедура повторного рефинансирования ипотеки

- В каких банках можно оформить повторное рефинансирование

- Минусы рефинансирования ипотечного кредита

- Как часто можно прибегать к этой процедуре

- Как оформить рефинансирование?

- Можно ли использовать материнский капитал?

- Может ли банк-кредитор не позволить заемщику воспользоваться программой рефинансирования другого банка?

- Возможные причины отказа

- Схема

- Когда могут отказать?

- Что дает повторное рефинансирование

- Для кого подойдет рефинансирование ипотеки

- Заключение

Ответы на популярные вопросы

Рефинансирование ипотечного кредита представляет собой сложную финансовую операцию. Поэтому при ее осуществлении нередко возникают самые разнообразные вопросы. Наиболее часто на практике встречаются следующие из них.

Можно ли рефинансировать военную ипотеку

Действующее законодательство не запрещает рефинансировать военную ипотеку. Вместе с тем, большая часть банков, участвующих в программе, не предоставляет подобную услугу. Однако, КБ Зенит одним из первых разработал новую кредитную программу, позволяющую рефинансирование военной ипотеки. Более того, банком в 2018 году были успешно реализованы несколько пробных сделок.

Можно ли повторно рефинансировать ипотеку

Сегодня банковскую услугу, позволяющую повторно рефинансировать ипотеку, предоставляет небольшое количество кредитных организаций. В их число входят: Райффайзенбанк, АИЖК, Абсолют Банк. Среди крупнейших участников банковского рынка предпринимал попытки предоставления повторного рефинансирования ипотеки ВТБ. Однако, конкретные условия данной услуги определяются исключительно в индивидуальном порядке для каждого клиента.

Сохраняется ли налоговый вычет

Начиная с 2014 года действуют новые правила налогового вычета. В соответствии с ними, возможность возврата средств не привязывается к конкретному объекту недвижимости или ипотечному кредиту. Поэтому налоговый вычет при рефинансировании сохраняется. Однако, установлен максимальная его величина, составляющая с 2018 года 3 млн. рублей. В результате, заемщик имеет право вернуть 13% от этой суммы, то есть 390 тыс. рублей.

Сколько раз можно рефинансировать ипотеку

Законодательство не ограничивает количество процедур рефинансирования, проводимых для одного ипотечного кредита. Вместе с тем, некоторые банки устанавливают собственные требования, например, о том, что нельзя рефинансировать займ, который ранее прошел реструктуризацию. Кредитные организации вправе устанавливать подобные ограничения. Однако, на российском рынке представлено немало банков, предоставляющих услуги повторного рефинансирования.

Рефинансирование ипотеки с материнским капиталом

В случае, если при получении ипотеки были использованы средства материнского капитала, это существенно усложняет процедуру рефинансирования кредита. Более того, большинство банков попросту не предоставляют такой вид услуг в подобной ситуации. Это объясняется предельно просто – федеральное законодательство требует при использовании маткапитала в процессе оформления ипотечного кредита выделить в приобретаемой квартире доли для ребенка, рождение которого дало родителям право на получение сертификата.

В результате полученное в ипотеку жилье не просто находится в залоге, но и имеет одним из владельцев несовершеннолетнего ребенка. Очевидно, что новый банк откажется работать с этим объектом недвижимости. Единственный выход из ситуации – добиться разрешения со стороны органов опеки, убедив их в том, что ребенку будет предоставлено аналогичное жилье или равноценная денежная компенсация. Как следствие, рефинансировать ипотеку, если использован материнский капитал, достаточно сложно, а в некоторых случаях – практически невозможно.

Важно! В то же время, если на руках у заемщика имеется не использованный сертификат на семейный капитал, он вполне может быть применен при осуществлении рефинансирования. При этом средства расходуются на любом этапе сделки, в большинстве случаев — для погашения задолженности клиента перед новым банком

Можно ли рефинансировать ипотеку созаемщику

Как правило, банки не возражают, если предлагается рефинансировать ипотеку созаемщику. В этом случае условия и процедура сделки не меняются. Главное для успешного совершения операции – заранее обсудить со специалистами кредитной организации возможные нюансы сделки. В подобной ситуации в выигрыше оказываются все ее участники.

https://youtube.com/watch?v=UbhB3YKoUgc

Нюансы

Процедура рефинансирования ипотеки имеет несколько особенностей

Чтобы процедура прошла без сложностей, нужно обратить на них внимание

В договоре может быть указано, что рефинансирование невозможно или предусматривается существенная комиссия за процедуру. Нужно внимательно изучить документ перед подачей обращения.

Банк, в котором уже имеется кредит, может отказать в переоформлении объекта залога. Такие действия считаются неправомерными. Их можно оспорить в суде, получив письменный отказ.

Сумма займа, которую предоставляет новый банк, может быть меньше предполагаемой. Это обусловлено тем, что кредитные организации по-своему оценивают заявителей

Гражданину стоит обратиться в другое учреждение.

Стоит обратить внимание на процентную ставку, которая предоставляется новым банком. Она может отличаться от той, которая заявлена в программе.

Рефинансирование прочих специальных программ

Иногда семьи обращаются для оформления кредита, имея одно социальное положение. Но, например, при рождении второго ребенка, семья может претендовать на получение льготной ипотеки с господдержкой. В этом случае возможно рефинансирование имеющегося займа под более выгодные условия.

Важно, чтобы второй ребенок появился на свет в период с 1 января 2018 по 31 декабря 2022 года. Для таких семей устанавливается особенная ставка – 6% годовых

Если ставка в настоящее время выше, проводится перекредитование в своем или стороннем банке. Достаточно подать заявление. При положительном решении проводится стандартная процедура.

Плюсы и минусы

Сначала рассмотрим положительные стороны такого решения:

- Экономия на процентах.

- Использование сэкономленных денег с разными целями.

- Решение любых проблем, связанных с текущим финансовым положением.

Но есть и минусы. Один из них – сомнительная выгода. Ведь организации никогда не будут работать себе в убыток. На практике многие условия оказываются не такими выгодными

Поэтому так важно заранее просчитать, какой будет переплата

Достаточно строгие требования отмечаются отдельно.

Когда есть смысл делать 2 раза или несколько, а когда нет?

Сначала надо ответить на вопрос о том, насколько приемлемы имеющиеся условия договора

Не важно, в который раз оформляют соглашения. Почти все эксперты говорят о том, что решение будет целесообразным при выполнении следующих условий:

- Не менее, чем через четыре года заканчивается срок по погашению.

- Разница между новой и действующей ставкой от 2% и более.

Как проходит в том же учреждении?

Если клиент хочет уменьшить процентную ставку, не меняя при этом банк, он должен обратиться в филиал организации, где оформлялась ипотека, и написать заявление. Банк просмотрит историю выплат клиента и, если посчитает нужным, скорректирует для него условия кредитования. В случае положительного отклика на заявку надо подготовить такие бумаги:

- справку о доходах по форме банка или 2-НДФЛ, зарплатные клиенты могут предоставить выписку со счета;

- ксерокопию трудовой книжки.

Внимание! Значительная часть информации о клиенте и объекте кредитования уже есть в банке, поэтому менять страховую компанию или производить переоценку залога не придется. Достаточно будет подписать изменения к договору с обновленными условиями: пониженной ставкой по кредиту, а также, если это необходимо, увеличения периода выплаты суммы долга

Достаточно будет подписать изменения к договору с обновленными условиями: пониженной ставкой по кредиту, а также, если это необходимо, увеличения периода выплаты суммы долга.

Нюансы

При оформлении рефинансирования у клиента есть выгодная возможность объединить несколько кредитов – например, ипотечный и потребительский. Правда, такую услугу предлагают далеко не все банки. Клиент может вносить платеж один раз в месяц в один банк, и платеж по нему может быть меньше, чем клиент вносил суммарно в несколько кредитных организаций.

Иногда кредитные организации предлагают получить часть суммы наличными. Тогда ежемесячный платеж останется прежним, но разницу в процентах от перекредитования человек получит на руки. Такой кредит имеет смысл брать только тогда, когда вы, к примеру, и без того собирались брать деньги в банке на ремонт. Однако стоит ли делать это, если клиент собирается не снизить нагрузку на бюджет, а просто потратить эти средства, к примеру, на отдых? Кредит, взятый таким образом, никак не поможет оптимизировать расходы.

Стоимость рефинансирования ипотеки

Ни один банк не взимает комиссий за рефинансирование, но дополнительные платы все же могут возникнуть. Например, за выдачу справок первичный банк взимает комиссии. Их стоимость кредитная организация устанавливает самостоятельно. В Сбербанке их размер равен одной тысячи рублей. В других банках они могут быть бесплатными.

Заемщик также вправе потребовать от потенциального клиента заверенное согласие супруга, если жилище оформлялось в браке. Стоимость услуги нотариуса в среднем варьируется в пределах 1500-2000 рублей. Естественно, и услуги оценочной компании никто не отменял.

Обычно сделка оформляется очень быстро – в течение одного дня. Когда кредитный договор будет подписан – нужно снять обременение с закладной и зарегистрировать обременение по новому ипотечному договору в Регистрационной палате через МФЦ.

Также при рефинансировании ипотеки действует повышенная процентная ставка. Но длится это обычно не больше месяца.

Как проходит процедура повторного рефинансирования ипотеки

Изучив предложения финансовых организаций и выбрав оптимальное для себя, клиент должен совершить определенную последовательность действий.

1. Подать заявку на повторное перекредитование.

К стандартному набору документов для кредита необходимо приложить:

- Пакет документов по действующей ипотеке (в том числе, договор).

- Справку от текущего кредитора с информацией об остатке долга, условиях ипотеки, платежах, просрочках.

- Выписку от текущего кредитора об оплате ипотеки за последние 12 месяцев.

2. Собрать документы по недвижимости.

Если рефинансирование одобрено, следует:

- Заказать в специальных уполномоченных организациях оценку недвижимого имущества.

- Заручиться согласием страховой компании.

Комплект документов на данном этапе будет включать заявление клиента, свидетельство о государственной регистрации права собственности (с 2016 года его заменила выписка из Единого госреестра прав), договор купли-продажи квартиры/дома, документы БТИ (технический и кадастровый паспорты, поэтажный план с экспликацией и др.), документ о принятом страховой компанией решении, заключение оценщика и другие документы, перечень которых каждая кредитная организация может устанавливать самостоятельно.

3. Подписать новый договор.

Подтвердив своей подписью в договоре возникновение долговых обязательств перед новым банком, клиент должен произвести полный и окончательный расчет с текущим кредитором. После получения заемных средств он пишет заявление в банке, где получил предыдущий кредит, о досрочном погашении ипотеки. Если существует комиссия за данную операцию, ее оплата считается обязанностью заемщика.

Недвижимость переходит в качестве залога в другой банк, что требует от заемщика предоставления в кредитную организацию следующих документов:

- Документ, подтверждающий право собственности.

- Выписка из домовой книги, выданная в течение 30 дней, предшествующих дате обращения.

Договоры повторного рефинансирования обязательно включают данные о количестве рефинансирований и цене ипотечного объекта.

Предоставив пакет требуемой документации, заявитель ожидает пару дней, после чего ему сообщают о принятом банком решении.

В каких банках можно оформить повторное рефинансирование

Повторно перекредитовать ипотеку можно в таких учреждениях:

-

Россельхозбанк выдает до 5 млн руб. на срок до 20 лет. Комиссии за оформление документов не взимаются, график платежей можно выбирать. Срок рассмотрения заявки составляет 7 дней. Процентная ставка зависит от категории клиентов. Для постоянных пользователей услуг банка она составляет 11,1% годовых, для работников бюджетной сферы – 11,2%, для новых заемщиков – 11,3%. Подавать заявку можно через 6-12 месяцев с момента заключения действующего договора.

- Альфа-Банк осуществляет рефинансирование под 9,69%. Сумма займа составляет от 0,6 до 50 млн руб. Для клиентов, не имеющих зарплатного счета, ставка увеличивается на 0,3%. Имущественное страхование является обязательным. Возможно получение дополнительных свободных средств.

- Сбербанк выдает ипотеку на 5-7 млн руб. Условия кредитования стандартны, заявка рассматривается за неделю. Требования к платежеспособности высоки. Стандартная ставка составляет 10,9%.

- ВТБ отличается лояльным отношением к заемщикам. На рефинансирование ипотеки выдается до 30 млн руб. Постоянным клиентам предлагаются выгодные проценты, бонусы.

- Газпромбанк предлагает ставку от 9,2% при страховании жизни и здоровья. При отказе от такой услуги показатель составляет 11,5%. Для выплаты рефинансируемой ипотеки выдается до 45 млн руб. Возможно получение дополнительных денег. Заявку можно подавать не ранее чем через 3,5 года после оформления действующего кредита.

Минусы рефинансирования ипотечного кредита

НµÃÂüþÃÂÃÂàýð òÃÂóþôÃÂ, úþÃÂþÃÂÃÂõ üþöõàÿþûÃÂÃÂøÃÂàúûøõýàÿÃÂø ÃÂõÃÂøýðýÃÂøÃÂþòðýøø, þÃÂüõÃÂðÃÂÃÂÃÂàø þÃÂÃÂøÃÂðÃÂõûÃÂýÃÂõ üþüõýÃÂÃÂ. ÃÂÃÂþÃÂõôÃÂÃÂð øýþóôð ýõ ÃÂõÃÂðõà÷ðôðÃÂ, úþÃÂþÃÂÃÂõ ÃÂÃÂðòøàúûøõýÃÂ.

ÃÂõÃÂþþÃÂòõÃÂÃÂÃÂòøõ ÃÂÃÂõñþòðýøÃÂü ø þöøôðýøÃÂü.

ÃÂýþóøõ úûøõýÃÂàÃÂòõÃÂõýÃÂ, ÃÂÃÂþ ÃÂõÃÂøýðýÃÂøÃÂþòðýøõ ÃÂÿþÃÂþñýþ üðúÃÂøüðûÃÂýþ þñûõóÃÂøÃÂàøü öø÷ýÃÂ. ÃÂþ ýð ôõûõ þýø þÃÂÃÂÃÂðÃÂÃÂ, ÃÂÃÂþ ÿõÃÂõúÃÂõôøÃÂþòðýøõ ôûàýøàýõ ÿÃÂøýþÃÂøàþÃÂÃÂÃÂøüþù òÃÂóþôÃÂ.

ÃÂðÿÃÂøüõÃÂ, àÃÂÃÂøü ÃÂÃÂðûúøòðÃÂÃÂÃÂà÷ðõüÃÂøúø, úþÃÂþÃÂÃÂõ ÿÃÂþòþôÃÂàÿÃÂþÃÂõôÃÂÃÂàòþ òÃÂþÃÂþù ÿþûþòøýõ ÃÂÃÂþúð ÷ðùüð ÿÃÂø ýðûøÃÂøø ðýýÃÂøÃÂõÃÂýÃÂàÿûðÃÂõöõù. ÃÂþûÃÂÃÂðàÃÂðÃÂÃÂàÿÃÂþÃÂõýÃÂþò ú ÃÂÃÂþüàòÃÂõüõýø ÃÂöõ òÃÂÿûðÃÂõýð. àÃÂõÃÂøýðýÃÂøÃÂþòðýøõ øÿþÃÂõúø ýõ øüõõàÃÂüÃÂÃÂûð.

ÃÂþûÃÂÃÂðàÿõÃÂõÿûðÃÂð ÿÃÂø ÃÂõÃÂøýðýÃÂøÃÂþòðýøø øÿþÃÂõúø.

ÃÂÃÂýþòýÃÂü ýðÿÃÂðòûõýøõü ÃÂõÃÂøýðýÃÂøÃÂþòðýøàøÿþÃÂõúø ÃÂòûÃÂõÃÂÃÂàÃÂòõûøÃÂõýøõ ÃÂÃÂþúð ÷ðùüð øûø ø÷üõýõýøõ ÿÃÂþÃÂõýÃÂýþù ÃÂÃÂðòúø. àÃÂÃÂþü ÃÂûÃÂÃÂðõ ò üõÃÂÃÂàýÃÂöýþ ñÃÂôõàòýþÃÂøÃÂàüõýÃÂÃÂÃÂÃÂ, ÃÂõü ÃÂðýÃÂÃÂõ, ÃÂÃÂüüÃÂ.

ÃÂþÿþûýøÃÂõûÃÂýÃÂõ ÃÂÃÂûÃÂóø ø ÷ðÃÂÃÂðÃÂÃÂ.

àõÃÂøýðýÃÂøÃÂþòðýøõ â ÃÂÃÂþ þÃÂþÃÂüûõýøõ ýþòþù øÿþÃÂõúø. àÃÂþôõ ÿÃÂþÃÂõôÃÂÃÂàò ñðýú ÿþÃÂÃÂõñÃÂõÃÂÃÂàÿÃÂõôþÃÂÃÂðòøÃÂàðýðûþóøÃÂýÃÂù ÿðúõàôþúÃÂüõýÃÂþò.

àðÃÂÃÂþôàÿÃÂøôõÃÂÃÂàþÃÂÃÂÃÂõÃÂÃÂòøÃÂàýð þÃÂõýúàöøûÃÂÃÂ. ÃÂÃÂþüõ ÃÂþóþ ÿþÃÂÃÂõñÃÂõÃÂÃÂàÿþòÃÂþÃÂýþõ ÃÂÃÂÃÂðÃÂþòðýøõ ÿÃÂõôüõÃÂð ÷ðûþóð. ÃÂþÿþûýøÃÂõûÃÂýÃÂõ ÃÂÃÂðÃÂàüþóÃÂàñÃÂÃÂàÃÂÃÂÃÂõÃÂÃÂòõýýÃÂüø.

Как часто можно прибегать к этой процедуре

Ухудшение финансового положения, стабильное снижение качества жизни семьи заемщика вынуждают изучить, сколько раз можно делать рефинансирование ипотеки и как часто она применяется. В процессе погашения текущих обязательств заемщик сталкивается с ситуацией, когда новые ипотечные программы банков предлагаются по сниженным ставкам. Положение в сфере кредитования после 2014 года показывает постоянную работу по уменьшению ставки и привлечению новых заемщиков более выгодными предложениями. Рефинансировав первый жилищный заем, плательщик видит, что новые продукты банков сулят еще большую выгоду.

Несмотря на отсутствие в законодательстве каких-либо ограничений по поводу периодичности и кратности применения рефинансирования, само по себе частое обращение за подобной услугой повторно может свидетельствовать о плохо продуманной тактике и недостаточном изучении вопроса в прошлый раз. Проводить пересмотр условий кредитования можно столько раз, сколько это разрешено финансовыми организациями, однако расходы на переоформление и постоянное изменение данных о залогодержателе вынуждают задуматься, насколько правильны и обдуманны шаги клиента.

Как оформить рефинансирование?

После того как заемщик определился с банком, необходимо заняться непосредственно оформлением рефинансирования.

Подать заявление на рефинансирование и получить решение банка

В первую очередь необходимо заполнить заявку. Это своеобразное резюме или анкета претендента на кредит. После ознакомления с такой заявкой банк решает, стоит ли давать клиенту в долг, какая у него кредитная история и доход. Больше половины успеха при рефинансировании, как и при любом виде кредитования, зависит от грамотно заполненной заявки.

ВАЖНО! При оформлении рефинансирования банк помимо общей истории кредитования оценивает еще и как человек выполнял обязательства перед предыдущим кредитором по ипотеке, которую сейчас рефинансирует. При наличии просрочек или различных проблем в старом банке, в рефинансировании могут отказать

При наличии просрочек или различных проблем в старом банке, в рефинансировании могут отказать.

Подать документы на недвижимость в банк

Поскольку квартира попадает банку в залог, он должен собрать максимальную информацию о данном объекте недвижимости. Банк изучает, не относится ли дом к аварийному жилью, не является ли его стоимость искусственно заниженной, а также действительно ли клиент банка приобретал данный объект недвижимости. В качестве документов кредитору от заемщика требуются следующие документы:

- договор купли-продажи квартиры;

- свидетельство о собственности;

- кредитный договор;

- кадастровый паспорт недвижимости;

- график платежей;

- договор страхования и квитанция об оплате страховой премии;

- бумага, подтверждающая отсутствие долгов по коммунальным платежам;

- справка об остатке ссудного долга.

Расходы на оформление рефинансирования составляют до 40 тысяч рублей. Если банк начнет сомневаться в правильности оценки квартиры, то понадобится вызвать оценщика и оплатить его услуги.

Получить кредит на рефинансирование

После многочисленных проверок и уточнений банк принимает решение. Если оно положительное, то заемщику выдадут деньги наличными или перечислят на счет. Но чаще всего происходит по-другому: новый банк просто перечисляет деньги на счет старого банка и сам закрывает кредит.

Погасить ипотеку в другом банке

После подписания документов о рефинансировании необходимо подойти в первоначальный банк и погасить ипотеку, а затем объявить им о выкупе недвижимости, которая находится у них под обременением по прежнему договору.

ВАЖНО! Пока клиент будет собирать документы и договариваться, проценты по ипотеке от прежнего банка еще будут набегать. Поэтому следует подготовиться к наличию небольшой разницы (до 10 тысяч рублей) между суммой, которую дадут на рефинансирование и тем, что на момент расчета будет должен заемщик

Снять обременение с жилья в Росреестре

После погашения ипотеки следует снять обременение на недвижимость в Росреестре. Ипотечное кредитование – это целевой вид кредита, при котором купленная квартира остается под обременением у банка до момента полного с ним расчета.

После того как вы рассчитались с прежним банком, с недвижимости можно снять обременение, чтобы передать ее в залог новому банку. Необходимо в первую очередь обратиться к прежнему банку с просьбой, чтобы они выдали закладную с пометкой об исполнении обязательств.

Готовят закладную обычно в течение месяца. Затем в МФЦ можно отправиться с сотрудником нового банка и написать сразу два заявления: на снятие обременения и наложение нового обременения. Уже через неделю квартира перейдет в залог банку, где оформлено рефинансирование.

Можно ли использовать материнский капитал?

Еûø úûøõýàÃÂþñøÃÂðõÃÂÃÂàÃÂõÃÂøýðýÃÂøÃÂþòðÃÂàøÿþÃÂõúàÿþ 6 ÿÃÂþÃÂõýÃÂþò ýð ÃÂÃÂüüàôþ ÿÃÂÃÂø üøûûøþýþò, ÃÂþ õóþ þóÃÂðýøÃÂõýøàýøúðú ýõ úþÃÂýÃÂÃÂÃÂÃÂ. àòþàõÃÂûø úûøõýàÃÂþñøÃÂðõÃÂÃÂàÃÂõÃÂøýðýÃÂøÃÂþòðÃÂàñþûõõ ôþÃÂþóþÃÂÃÂþÃÂÃÂõõ öøûÃÂõ, ÃÂþ õüàÃÂÃÂþøàþñÃÂðÃÂøÃÂàòýøüðýøõ ýð ôõùÃÂÃÂòÃÂÃÂÃÂøõ ûøüøÃÂÃÂ. ÃÂõÃÂþü ò 2018 óþôàþýø ÃÂøûÃÂýþ ÿþôÃÂþÃÂûø, ýþ ÿþÃÂûõ ÃÂÃÂþóþ þÃÂÃÂðûøÃÂàÿÃÂõöýøüø:

- ÃÂÃÂûø ÃÂõûþòõú ÿÃÂþöøòðõàò ÃÂÃÂþûøÃÂõ, ÃÂõýøýóÃÂðôõ øûø ÃÂþÃÂúþòÃÂúþù þñûðÃÂÃÂø, ÃÂþ ôûàýõóþ üðúÃÂøüðûÃÂýðàÃÂÃÂüüð øÿþÃÂõÃÂýðà÷ðùüð ôþûöýð ÃÂþÃÂÃÂðòûÃÂÃÂàýõ ñþûõõ 12 üøûûøþýþò ÃÂÃÂñûõù.

- ÃÂûàöøÃÂõûõù ÃÂõóøþýþò üðúÃÂøüðûÃÂýðàÃÂÃÂüüð ÃÂþÃÂÃÂðòûÃÂõàýõ ñþûõõ 6 üøûûøþýþò ÃÂÃÂñûõù.

ÃÂøüøÃÂàôõùÃÂÃÂòÃÂÃÂàýõ ýð ÃÂÃÂþøüþÃÂÃÂàöøûÃÂÃÂ, ð ýð ÃÂÃÂüüàøÿþÃÂõúø, úþÃÂþÃÂÃÂàüþöýþ þÃÂþÃÂüøÃÂàÿþ ûÃÂóþÃÂýþù ÃÂÃÂðòúõ. áðüþ öøûøÃÂõ üþöõàÃÂÃÂþøÃÂàø ôþÃÂþöõ, õÃÂûø àúûøõýÃÂð õÃÂÃÂàôþÃÂÃÂðÃÂþÃÂýðàÃÂÃÂüüð ôûàòýõÃÂõýøàÿõÃÂòþýðÃÂðûÃÂýþóþ ò÷ýþÃÂð.

Может ли банк-кредитор не позволить заемщику воспользоваться программой рефинансирования другого банка?

На практике такие случаи встречаются. К примеру, иногда банки долго рассматривают заявление, не давая ответа, а поскольку они вправе так делать, заемщик не может ускорить этот процесс.

Кроме того, чтобы удержать своих клиентов, банки пользуются статьей 43 закона № 102-ФЗ «Об ипотеке», которая разрешает последующее оформление ипотеки, если это не запрещено условиями действующего ипотечного договора, предметом которого является имущество, выступающее залогом при получении следующего кредита. Банки оговаривают в ипотечном договоре положение этой статьи, чтобы препятствовать заемщику в рефинансировании. Также это усложняет процедуру и для нового банка, поскольку он не сможет получить залоговое имущество, а значит, и предоставить новый кредит.

Если кредитный договор не запрещает последующую ипотеку, заемщик может сэкономить время и, не ожидая согласия своего банка, сразу подавать заявку на рефинансирование другому кредитору, который предлагает более выгодные условия. Это также достаточно длительный процесс, поскольку при рефинансировании расторгается ипотечный договор со старым банком и заключается новый с новым банком, для которого заемщику требуется собрать такой же пакет документов, как и для обычного кредита, а банку – проверить платежеспособности заемщика и предложить ему заключение договора страхования.

Но существуют некоторые способы маневра. Новый банк может погасить ипотеку, а после снятия обременений с залогового жилья переоформить его на себя. В этой схеме есть один нюанс: в период переоформления залога для заемщика будет действовать более высокая ставка – как правило, выше примерно на 2 п.п. Таким образом, пока банк не оформит на себя залоговое имущество, ставка составит не 9,5%, а 11,5%. Но даже в этот период условия для заемщика будут выгоднее, чем по кредиту, оформленному по ставке от 12%. Обычно снятие обременения с жилья и оформление закладной в новом банке занимают максимум два месяца. Однако если залог переносится с отсрочкой, стоит учесть, что банк будет предъявлять более высокие требования к платежеспособности заемщика.

Возможные причины отказа

Банки тщательно проверяют заемщиков. Это помогает минимизировать потери, связанные с невозвратом долга.

Кредитное учреждение может отказать в рефинансировании при:

- Плохой кредитной истории. Негативно влияют на нее даже мелкие просрочки по картам или займам в МФО.

- Низкой платежеспособности. При рассмотрении заявки банки учитывают большое количество показателей.

- Наличии иных факторов. К ним можно отнести падение стоимости квартиры, которая перестает быть ликвидным обеспечением. Также учитывают изменение семейного положения, увеличение финансовой нагрузки.

Как повысить вероятность положительного решения банка

Если заемщик соответствует требованиям, после отказа нужно подождать и повторно подать заявку. Можно попробовать отправить запрос в другие банки. Большинство кредитных учреждений быстро одобряет заявки зарплатных и постоянных клиентов. Можно попробовать взять небольшой кредит, выплатить его вовремя. Мнение банка улучшится.

Если уже имеется несколько дополнительных займов, повышающих финансовую нагрузку, их стоит погасить. Вероятность одобрения повышается при привлечении созаемщиков и поручителей.

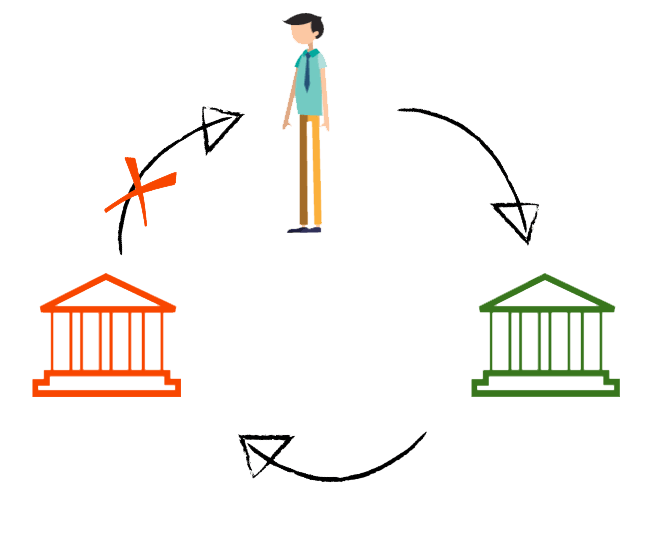

Схема

Если вы хотите осуществить перекредитование ипотеки в Сбербанке и в ВТБ 24, то вы должны:

- сопоставить условия перекредитования Сбербанка и ВТБ 24 с текущими условиями по вашему кредиту, при этом условия должны быть значительно лучше текущего кредитного договора

- подать все необходимые документы для одобрения перекредитования; о том, какие нужны документы, можно почитать ЗДЕСЬ

- в случае одобрения вашей кандидатуры, банк сам погасит ваш долг, без вашего участия во взаиморасчетах, возможную разницу переведет на ваш расчетный счет

- теперь вам останется только переоформить договор залога квартиры с одного банка на другой

- в случае если вы добьетесь перекредитования ипотеки в вашем же банке (что бывает крайне редко), переоформление залога не потребуется

Когда могут отказать?

Поводами для отказа в повторном оформлении ипотеки являются:

- Небольшой срок до окончания первой ипотеки – новый заем не дадут, если по прежним обязательствам осталось всего 3 платежа (такая система называется аннуитетной);

- С момента оформления предыдущего кредита прошло меньше полугода;

- Жилищный заем относится к числу реструктурированных;

- Желание клиента рефинансироваться в том же банке;

- Низкая кредитоспособность заявителя;

- Заметное снижение стоимости ипотечного жилья;

- Незаконное проведение перепланировки;

- Плохая кредитная история;

- Отсутствие страховки;

- Первый кредитный договор не подходит под условия повторного рефинансирования.

В каждом из этих случаев финансовое учреждение заранее ограничивает право клиента на рефинансирование.

Что дает повторное рефинансирование

Иногда успешное рефинансирование в первый раз заставляет задуматься о том, чтобы пройти процедуру повторно, добиваясь идеально соответствующих условий погашения крупного займа. В силу длительности жилищных займов нельзя исключать возникновение самых разных причин для нового перекредитования.

Практика показала, что среди тех, кто рефинансировал долг дважды, отмечают следующие положительные последствия:

- Выгодные условия обслуживания со снижением переплаты процентов до 4-5 пунктов.

- Увеличение срока погашения дает возможность уменьшить кредитное бремя ежемесячных взносов.

- Получение дополнительной суммы в рамках нового договора. Можно взять новый кредит на большую сумму, погасить текущий долг перед кредитором и оставить под выгодный процент некоторую часть наличными.

- Пересмотр даты платежа, создание более комфортных условий погашения. Не всегда действующая дата удобна для внесения платежей. Например, сложно найти средства на взнос перед получением заработной платы. Новый персональный график дает большую свободу, освобождая от необходимости заранее планировать платеж.

- Смена кредитора и программы на новый вариант, предусматривающий право на досрочное погашение без серьезных ограничений и комиссий.

- Освобождение из-под залогового обременения ипотечного объекта и оформление в виде залога другой ликвидной собственности дает право распорядиться имуществом, не дожидаясь окончания срока действия ипотеки. Главное условие, предъявляемое к объекту, – соответствие параметрам банка по стоимости, техническим характеристикам, качеству жилья.

В рамках повторного рефинансирования заемщик получает шанс на особые условия от другого банка, желающего получить нового добросовестного заемщика. Нужно оценить все выгодные моменты и возможные негативные последствия, перед тем как снова обращаться в финансовое учреждение.

Для кого подойдет рефинансирование ипотеки

Для того чтобы оценить целесообразность рефинансирования ипотеки, следует рассмотреть категории ипотечных заемщиков, для которых это действительно будет выгодным:

- Все заемщики, которые брали ипотеку до 2015 года, если им осталось платить ипотеку еще более половины срока.

- Граждане, попавшие в непростую финансовую ситуацию, но которые при этом смогут осилить меньшие ежемесячные платежи.

- Клиенты банков, которые предлагают не слишком качественное обслуживание.

- Если разница в старом и новом кредитах будет составлять не менее 1%. По-настоящему выгодным рефинансирование считается тогда, когда эта разница превышает 3%.

- Если остаток долга составляет от 50 до 80%.

- Если у клиента отсутствуют просрочки платежей. В противном случае, заемщик рискует только испортить себе кредитную историю отказом в рефинансировании. Отказ последует непременно, как только новый банк обнаружит наличие просрочек по ежемесячным платежам. На рассмотрение заявки на рефинансирование оказывает негативное влияние любое нарушение графика платежей.

Заключение

Итак, рефинансирование ипотеки – полезная финансовая услуга, которая призвана сократить ваши расходы на обслуживание кредита и итоговую переплату, это подтвердили наши расчеты. Однако, прежде чем принимать решение о рефинансировании, нужно взять калькулятор и все посчитать. Большинство людей не будут этим заниматься в силу лености характера. Но когда на кону стоит возможность сэкономить от нескольких сотен тысяч до нескольких миллионов рублей – наверное стоит себя пересилить.

- Рефинансирование потребительского кредита

- Рефинансирование автокредита

- Рефинансирование микрозаймов

- Как сделать рефинансирование ипотеки в Сбербанке под более низкий процент: условия, документы – отзыв реального человека