Какой процент от зарплаты каждый месяц отчисляется в пенсионный фонд в 2020 году?

Содержание:

- Способы

- Порядок оформления пенсии

- Как проверить сколько работодатель перечисляет в ПФР

- Новая пенсионная формула

- Ежемесячные денежные выплаты

- Как самостоятельно пенсию рассчитать

- Куда лучше отчислять деньги – в ПФР или НПФ?

- Как получить выписку из пенсионного фонда

- Размер отчислений в ПФР на пенсию работодателями

- Процент отчисления в Пенсионный фонд ИП и другими самозанятыми лицами

- Негосударственные пенсионные фонды

- Как проверить пенсионные накопления

- НПФ «Будущее» и НПФ «Благосостояние»

- Условия проверки

Способы

Узнать свой пенсионный стаж по СНИЛС возможно разными методами с использованием:

- Паспорта.

- ФИО.

- Специального запроса работодателя.

Однако подтвердить с большим трудом доставшийся ТС возможно не всегда. Например, если никогда не было или безвозвратно потерялась трудовая книжка либо в записях в ней были сделаны серьезные ошибки.

С помощью паспорта

Сам паспорт или любое удостоверение личности прежде всего требуется для обращения будущего пенсионера или его работодателя в отделение ПФ по месту регистрации. Без него невозможно получить сведения из Реестра застрахованных лиц. Паспортные данные обязательно будут нужны для получения аккаунта на сайте Госуслуг.

По личным данным

Родители имеют право оформить СНИЛС на ребенка любого возраста, даже новорожденного. Документ содержит персонифицированные данные, но идентификация на сайте органа требует абсолютно достоверной и проверенной информации, и этих данных часто бывает недостаточно. Поэтому нужен официальный документ, в котором персональные данные подтверждены МВД.

Изменение фамилии, имени, других персональных данных по любым причинам требует обязательного обновления данных в свидетельстве. Иначе получить точной информации не удастся даже при личном визите в отделение ПФ.

По запросу работодателя

Нанимателю иногда при трудоустройстве требуется проверить места работы сотрудника по СНИЛС. Это делается путем отправки специальной заявки в ПФ. До 2013 года ответы приходили автоматически, а сегодня рассылку можно заказать прямо в отделении. Запрос от компании целесообразен, когда доверия к резюме недостаточно.

Пока страховое свидетельство не готово, наниматели имеют возможность проверить стаж сотрудника по индивидуальному номеру налогоплательщика (ИНН). Они отправляют заявление с указанием паспортных данных, должности и ИНН. В десятидневный срок из ПФ высылается СНИЛС и выписка о стаже.

Порядок оформления пенсии

Узнайте о порядке, как же оформить пенсию, куда обратиться, и какие бумаги нужны для этого. Оформлением выплаты рекомендуется начать заниматься заранее, чтобы успеть полностью подготовить бумаги. С полным пакетом необходимо обратиться в уполномоченный орган для начисления и выплаты пособия. Существует пошаговая инструкция для расчета выплаты и предоставления документов в ПФР. Полный перечень документов приведен ниже.

Сроки подачи документов

Вторым шагом является сдача документов в Пенсионный фонд Российской Федерации. После сбора в любое время после достижения пожилого возраста (для женщин возраст должен составлять 55, для мужчин - 60 лет и более), необходимо обратиться в Пенсионный фонд своего региона для назначения и расчета размера выплат. Тогда расчет выплаты для родившихся до 1967 г. начинается с даты подачи заявления с полным комплектом документов.

Куда обращаться с заявлением

Если Пенсионный фонд затребует предоставление дополнительной информации, то специалист, принимающий документы, отказать в подаче заявления не имеет право. Обратившемуся человеку в 3-месячный срок необходимо подать недостающую информацию. Если сроки будут соблюдены, то компенсация будет начисляться со дня подачи заявления. Если срок будет пропущен, то необходимо будет подавать полный пакет документов заново, и дата обращения за назначением выплаты изменена. Заявление в фонде должно быть рассмотрено в течение 10 дней, с даты подачи полного пакета бумаг.

После расчета выплаты важен момент ее получения. В случае, если все документы оформлены правильно и поданы в срок, сумму посчитают и оформят уже на 10 день. Если пенсионером были поданы данные банковской карты или счета, то выплата осуществляется на нее, на 10-й день, и обращаться никуда не требуется. При получении денег по почте возможны задержки на 1-3 дня, требующиеся для обработки новой заявки почтовой службой. Если сумма меньше прожиточного минимума (он составляет 10-11 тысяч рублей), обратитесь в ПФ.

Последний шаг относится к тем гражданам, которые после выхода на заслуженный отдых продолжают работать. Для них происходит перерасчет выплат. Необходимо в Пенсионный фонд представить справку с места работы о начисленной заработной плате за год и произведенных страховых компенсациях, заполнить и передать сотруднику фонда соответствующее заявление. Оно будет рассматриваться в течение 10 дней. Каждый человек выбирает для себя, работать или сразу после наступления пожилого возраста выходить на заслуженный отдых.

Какие документы необходимо предоставить

Первый шаг – это подготовка документов. Существует следующий перечень бумаг:

- паспорт для граждан России или вид на жительство для граждан иностранных государств;

- ИНН;

- все бланки об учебе и образовании;

- в оригинале и копиях – трудовую книжку;

- по необходимости могут потребоваться справки от работодателя;

- страховое свидетельство (СНИЛС);

- свидетельство о заключении брака;

- справка, подтверждающая место проживания и имеющийся состав семьи;

- копии документов об удостоверении личности иждивенцев;

- справка о размере средней заработной платы работника по последнему месту работы;

- реквизиты банковского учреждения, которое будет доставлять выплаты;

- заявление в Пенсионный фонд;

- справка о среднемесячной заработной плате до 01.01.2002 г. за 60 месяцев подряд;

- справка о том, что другой вид выплаты лицу не назначен.

Как проверить сколько работодатель перечисляет в ПФР

Проверить отчисления с заработной платы можно через следующие инстанции:

- Бухгалтерия своей компании. Прийти и навести справки.

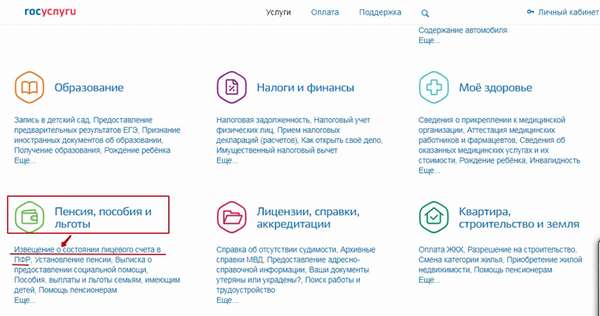

- Портал Госуслуги. Войти в личный кабинет, раздел Министерства труда и социальной защиты. Выбрать пункт информирования застрахованных лиц о состоянии их счетов в системе ОПС. PDF-файлом будет отправлена выписка о том сколько отчисляется денег.

- Страница Пенсионного фонда России. Открыть личный кабинет (он заводится после регистрации в Госуслугах). Выбрать раздел Министерства здравоохранения и социального развития. Открыть подраздел ПФР, среди услуг которого найти ту же информацию о лицевых счетах. Здесь предоставляется расширенная информация о накопительной и социальной пенсии.

- Клиентская служба местного отдела ПФР. Написать заявление и получить выписку о состоянии счета.

- Многофункциональный центр. Работает по принципу «единого окна». Заказать документы, как и через ПФР.

- Банки, где хранятся денежные средства, перечисленные работодателем. Посетить Сбербанк и договориться о включении в личный кабинет услуги по отправке запросов о содержании личного счета.

- Негосударственный Пенсионный фонд. Если деньги перечисляются туда, обратиться непосредственно к НПФ.

Надо иметь наготове паспорт и СНИЛС. Проверять сколько отчисляется денег нужно для того, чтобы контролировать, как формируется пенсия. Многие работодатели уклоняются от уплаты налогов, что повышает размер зарплаты, но отрицательно скажется на доходах в пенсионном возрасте.

Новая пенсионная формула

Общая сумма пенсии складывается из страховой пенсии и, если выбран соответствующий вариант пенсионного обеспечения в системе ОПС, накопительной пенсии. В 2020 году независимо от выбора варианта пенсионного обеспечения в системе ОПС у всех граждан формируются пенсионные права только на страховую пенсию исходя из всей суммы начисленных страховых взносов.

Формула расчета страховой пенсии по старости:

СТРАХОВАЯ ПЕНСИЯ = СУММА ВАШИХ ПЕНСИОННЫХ БАЛЛОВ * СТОИМОСТЬ ПЕНСИОННОГО БАЛЛА в году назначения пенсии + ФИКСИРОВАННАЯ ВЫПЛАТА

или

СП = ИПК * СПК + ФВ, где:

- СП – страховая пенсия

- ИПК – это сумма всех пенсионных баллов, начисленных на дату назначения гражданину страховой пенсии

- СПК – стоимость пенсионного балла в году назначения страховой пенсии.

В 2020 году = 71,41 руб. Ежегодно увеличивается государством на уровень не ниже инфляции.

ФВ – фиксированная выплата.

На 1 января 2020 года = 4383,59 руб. Ежегодно увеличивается государством на уровень не ниже инфляции.

Таким образом, расчет страховой пенсии в 2020 году осуществляется по формуле:

СП = ИПК*71,41 + 4383,59

Вне зависимости от того, какова будет действующая пенсионная формула, не следует забывать, что трудовая пенсия напрямую зависит от рабочего стажа и других факторов. Накопительная часть пенсии – это не единственная её составляющая. Когда вы используете новый пенсионный калькулятор 2020 года, то одновременно применяются:

- пенсионный калькулятор Минтруда, чтобы узнать, сколько составит трудовая пенсия (с учётом срочной военной службы, ухода за ребёнком и других социально важных факторов);

- пенсионный калькулятор ПФР – он рассчитывает, каков будет фиксированный базовый размер страховой части трудовой пенсии.

Таким образом, у вас появляется возможность узнать актуальный размер пенсии для 2020 года. Ведь он зависит не только от того, где и в течение какого срока вы работали. Пенсия 2020 года рассчитывается также, исходя из того, какие страховые взносы гражданин уплачивает в ПФР в рамках ОПС – системы обязательного пенсионного страхования. От этого напрямую зависит базовый размер страховой части трудовой пенсии по старости в 2020 году.

Когда используются актуальные на сегодняшний день формулы ПФР, пенсионный калькулятор отображает размер пенсии, которую вы получали бы в 2020 году. С одной стороны, вы узнаете минимальный размер пенсии по старости в 2020 году, с другой – вам будет известна максимальная пенсия по старости в 2020 году в рублях, которая доступна вам.

Пенсионный калькулятор 2020 года позволит также определить оптимальный размер трудового стажа, который понадобится, чтобы накопительная пенсия была как можно больше, а общий размер пенсии был оптимальным. Используя пенсионный калькулятор Минтруда, вы узнаете, как сделать так, чтобы получилась максимальная пенсия по старости в 2020 году в рублях.

Обратите внимание, что пенсионный калькулятор ПФР 2020 года не следует использовать, чтобы рассчитать размер пенсии следующих категорий граждан:

- инвалидов;

- военнослужащих;

- индивидуальных предпринимателей;

- работников опасных и вредных предприятий;

- действующих пенсионеров и граждан, которым осталось менее 3 лет до выхода на пенсию.

Ежемесячные денежные выплаты

Ежемесячная денежная выплата – это выплаты, социальная помощь от государства, которая полагается отдельным категориям граждан, которым полагаются дополнительные бесплатные услуги.

ЕДВ предоставляется пенсионерам, в случае их отказа от получения бесплатных услуг, которые переводятся потом в денежные средства. Данной категории предоставляется возможность получения дополнительных выплат, вместо получения бесплатных социальных услуг, которые им полагаются.

Установлено законом, что в случае отказе получения НСУ, до 1 октября подается заявление об отказе в Пенсионный Фонд.

При этом нужно предоставить документы:

- Паспорт.

- Страховой налоговый номер.

- Справка, которая подтверждает право на получение льгот.

Назначаются данные с первого дня обращения заявителя, и выплачиваются каждый месяц, в виде дополнения к пенсии.

Граждане, которые получают данные выплаты, также могут претендовать на получение набора социальных услуг, это является одним из формирующих ЕДВ. Обязательно, для того чтобы можно было претендовать на выплаты ежемесячные, нужно быть гражданином РФ.

К категории, которым отведены данные выплаты, относятся такие граждане:

- инвалиды;

- герои СССР;

- граждане, которые пострадали во время Отечественной Войны;

- граждане, которые попали в концлагерь во время ВОВ, будучи несовершенно летними;

- работники, которые были ликвидаторами на Чернобыльской аварии.

Как самостоятельно пенсию рассчитать

Если гражданин полагает, что пенсионная сумма ему рассчитана неверно, он может попытаться сам провести расчеты суммы предназначенных по старости пенсионных выплат. Тут кстати будет калькулятор.

Нужно осознавать, что такие вычисления будут очень приблизительными. Информацию о точном размере пенсии возможно узнать только у работника ПФР после того, как он изучит выплатное дело.

Чтобы рассчитать сумму причитающихся по возрасту выплат, применяются следующие сведения:

- Информация о зарплате. Она хранится у нанимателя. Если учреждение прекратило свою деятельность, необходимо обратиться за справкой в архив. Получение подобной информации посредством Интернета недоступно, поэтому в организацию следует обращаться лично,

- Длительность официального трудового стажа. Такие сведения хранятся в трудовых книжках,

- Имелись ли нестраховые периоды – время, когда гражданин не трудился по объективным причинам (напр., был в декрете),

- Возраст, в котором гражданин вышел на пенсию,

Формула трудовой пенсии по старости

Учтите! Во время расчета пенсии, причитающейся по возрасту, применяют такую формулу: СПС = ФВ х ПК1 + ИПКобщ. х СПБ х ПК2 + НЧП, где:

- СПС – размер начисленной страховой пенсии по возрасту,

- ФВ – сумма фиксированной выплаты на момент, когда рассчитывалась пенсия (в 2021 г. – 5.334,19 р.),

- ПК1 и ПК2 – коэффициенты повышающего действия. Положены в случаях, когда гражданин выходит на пенсию позже положенного возраста. Они указаны в законе № 400-ФЗ «О страховых пенсиях» (от 28 декабря 2013 г.). Если пенсия назначается в общем порядке, они равны 1,

- ИПКобщ. – сумма пенсионных баллов за весь срок трудовой деятельности,

- СПБ – цена одного ПБ к моменту перерасчета пенсионных выплат по возрасту (в 2021 это 87,24 р.),

- НЧП – соответствует накопительной части пенсии, если гражданин занимался ее формированием.

Для расчета пенсии по ИПК важно знать, что в каждый период для определения числа ПБ применялась своя формула. Это объясняется проведением пенсионных реформ

Принято выделять три периода рабочего стажа:

- до 2002 г.,

- 2002-2015 гг.,

- после 2015 г.

Основываясь на этом, ИПКобщ. определяется следующим образом: ИПКобщ. = ИПК2001 + ИПК2002–2014 + ИПК2015 + ИПКнестраховой, при этом:

- ИПК2001 – сумма ПБ, полученных в советское время и до конца января 2001 г. включительно,

- ИПК2002-2015 – количество ПБ с 01 января 2002 г. по 31декабря 2014 г. включительно,

- ИПК2015 – сумма ПБ, полученных с 2015 года,

- ИПКнестраховой – количество баллов по нестраховым периодам.

Федеральная социальная доплата к пенсии.

Расчет баллов для начисления пенсии

Узнать о ПБ можно через Интернет. Зайдя на сайт ПФР, необходимо использовать специальный калькулятор.

Чтобы самостоятельно определить пенсию по старости, нужно применить следующие формулы:

- До 2002 года. Размер пенсионных накоплений следует разделить на стоимость 1 балла на январь 2015 г. (64,10 р.),

- С 2002 по 2015 гг. Следует разделить страховую часть пенсии на цену 1ПБ на январь 2015, составляет 64,10 р.,

- С 2015 г. Происходит автоматическое преобразование всех страховых взносов с зарплаты граждан в баллы. В этих целях происходит деление поступившей суммы на нормативный объем взносов на страховой вид пенсии. Его размер составляет 16% от максимального дохода, облагаемого взносами, и каждый год устанавливается Правительством РФ. Итог следует умножить на 10.

Следует учитывать, что закон ограничивает максимальный ИПК.

Независимо от полученного дохода, гражданин может получить не больше:

- 7,39 ПБ (за 2015 г.),

- 7,83 (за 2021 г.),

- 8,26 (за 2021 г.),

- 8,70 (за 2021 г.),

- 9,13 (за 2021 г.).

Важно! 1,8 ПБ в обязательном порядке начисляются за каждые 12 месяцев, подпадающие под нестраховые периоды, в следующих случаях:

- Прохождение армейской службы,

- Осуществление ухода за инвалидом I группы, лицом пенсионного возраста (больше 80 лет) или ребенком со статусом инвалида,

- Нахождение в тюрьме в случае последующей реабилитации гражданина,

- Пребывание с мужем-военнослужащим на территории, где нет возможности трудоустроиться по специальности (не более 5 лет),

- Нахождение за границей, если граждане служат в посольстве или дипмиссии (не больше 5 лет).

На число ПБ, получаемых за время по уходу за детьми до достижения им 1,5 лет, влияет, в какой очередности они рождались:

- за 1-го – 1,8,

- за 2-го – 3,6,

- за 3-го и 4-го – 5,2.

Куда лучше отчислять деньги – в ПФР или НПФ?

Перед будущими пенсионерами стоит выбор, куда отправлять накопительную часть пенсии: в государственный или негосударственный пенсионный фонд. У каждого есть определенные особенности. Однако последние на фоне тяжелой экономической ситуации начинают выигрывать в глазах общественности.

Накопительная часть пенсии в ПФР

До 2014 года каждый человек мог хранить какой-то процент пенсионных денег на инвестиционных счетах в виде накопительной части. Но потом эту часть будущей пенсии заморозили. Теперь бывшая накопительная часть уходит в страховую пенсию. На эти деньги государство осуществляет выплату пенсий текущим пенсионерам вместо того, чтобы позволить взносам осесть на счету владельца.

На текущий момент мораторий на накопительную часть продлен до 2023 года. И неизвестно, разморозят ли ее из-за тяжелого экономического положения страны. Еще планируется реформа накопительной пенсии, поэтому ждать разморозки точно не стоит.

Поэтому не стоит ожидать, что в ближайшее время на «накопительную» часть будет добавляться хоть какой-нибудь доход, как это планировалось изначально.

Преимущества НПФ перед ПФР

Негосударственные пенсионные фонды пользуются все большей популярностью. Они позволяют получать проценты на взнос, что способно покрыть инфляцию и даже дать определенный доход. Но не только поэтому граждане выбирают НПФ вместо государственного пенсионного фонда. У первых есть ряд преимуществ:

- Передача накоплений по наследству. Можно без лишних проблем забрать деньги, если их владелец не дожил до пенсии или не получил все накопленные деньги.

- Отслеживание состояния пенсионного счета через интернет. У всех серьезных НПФ есть личные кабинеты, в которых владелец может посмотреть, что происходит с его деньгами: куда они вкладываются, как крутятся, какой процент дохода и так далее.

- Предсказуемость роста процентов. Каждые полгода-год любой уважающий себя НПФ публикует информацию о средней доходности. Именно по ней стоит выбирать будущий фонд для своей пенсии.

- Гарантия выплат государством. Даже если НПФ закроется, государство обязано будет выплатить накопленные деньги за него. Все средства со счета будут просто перечислены в ПФР.

В то же время стоит помнить, что ни один НПФ не может гарантировать доходность. Потому что оно занимается инвестициями, которые могут быть очень рискованными и привести к потере денег. ПФР в этом плане более стабилен и предсказуем. Сколько в него заплатит работник, столько потом и получит в качестве пенсии. Поэтому только вам выбирать, где вы готовы хранить деньги до старости.

Как получить выписку из пенсионного фонда

Существует несколько способов, чтобы получить нужную информацию о текущем положении ИЛС:

- Во-первых, у граждан есть возможность самостоятельно отправить запрос в свой местный отдел ПФР.

- В ситуации, когда имеется соглашение между местным МФЦ и ПФР об их взаимодействии, то оформить документ возможно в ближайшем отделе МФЦ.

- Запрос можно сделать в электронном виде – все что для этого нужно, это завести личный кабинет либо на сайте ПФР, либо же через госуслуги.

- Выписку могут предоставить некоторые банки.

Через территориальный отдел МФЦ и ПФР

Когда налогоплательщик самолично обращается в отдел ближайшего к нему МФЦ или ПФР для получения текущей информации о состоянии лицевого счета, ему необходимо подать соответствующее заявление и паспорт (или любой другой документ, удостоверяющий личность заявителя). По желанию, он также может дополнительно предоставить свое свидетельство пенсионного страхования (СНИЛС).

У держателя счета есть возможность передать документы по почте, но для этого нужно будет предварительно заверить их у нотариуса, в предусмотренном для этого порядке. Законом предусмотрен срок – не позднее 10 дней на подготовку документов, со дня подачи заявления.

Получить выписку можно одним из предусмотренных способов, но также допускается возможность воспользоваться несколькими сразу:

- в случае самоличного обращения физлица по месту его фактического проживания в территориальный отдел МФЦ или ПФР – выписка выдается на руки в бумажном виде,

- в случае обращения физлица по месту его фактического проживания в территориальный отдел МФЦ или ПФР с просьбой о доставке выписки по почте – документ будет выслан заказным письмом,

- в случае письменного обращения, отправленного почтовым переводом – обратно документ тоже будет высылаться по почте.

Выписка из ПФР онлайн

Узнать информацию о своем лицевом счете можно на интернет-ресурсах «ПФР» или «Госуслуги». Все что для этого необходимо – это предварительно зарегистрировать личный кабинет на одном из этих сайтов.

На сегодняшний день это самый быстрый и простой вариант приобрести сведения об актуальном состоянии ИЛС. Вся необходимая информация сразу доступна любому пользователю в тот же самый день, в который он обратился за ней.

Для того чтобы зарегистрировать личный кабинет на сайте Пенсионного Фонда Российской Федерации, нужно перед этим пройти короткую регистрацию нового пользователя на «Едином портале госуслуг» или же просто осуществить процедуру аутентификации.

На сетевом ресурсе «Госуслуги» все нужные для плательщика сведения будут расположены в рубрике «Пенсии, пособия и льготы», там следует выбрать из списка меню «Извещение о состояниях лицевого счета в ПФР». В выбранном окне пользователю откроется страница, содержащая требуемые данные.

Получение информации от банков

Если банк какой-либо заключил соглашение с Пенсионным фондом, то он имеет возможность предоставлять своим клиентам сведения об их индивидуальном лицевом счете.

Информация может быть предоставлена либо в электронном виде при использовании банкоматов или функционала интернет-банкинга, или же в печатной форме – в данной ситуации ее выдает банковский операционист. Например, такую функцию предоставляет Сбербанк – через его приложение сбербанк-онлайн.

Также банки имеют возможность предоставить доступ своим пользователям к личному кабинету на интернет-сайте Пенсионного фонда России.

Помимо всего прочего, у гражданина есть право потребовать от своего работодателя копии документов, которые он отправляет в Пенсионный фонд для включения этих данных в индивидуальный лицевой счет работника. Стоит отметить, что такие сведения могут отличаться от данных о состоянии ИЛС.

Размер отчислений в ПФР на пенсию работодателями

Сразу оговоримся, что в отличие от НДФЛ, который высчитывается исходя из оклада, премий, районного коэффициента работника, страховые взносы не включаются в заработную плату. То есть работник получает заработную плату за вычетом НДФЛ. Но в ПФР деньги работодатель платит также исходя из доходов работника. Однако эта сумма не включается в зарплату работника. А значит, и не удерживается непосредственно из заработка.

Собственно размер отчислений в ПФР зависит от категории плательщика. Для организаций, которые находятся на общем режиме налогообложения, т.е. для большинства, в 2019 г. такой размер составит 22 %. И плюс 10 % в том случае, если величина базы (общий размер доходов) в отношении каждого работника составляет более 1 150 000 руб. В 2020 г. этот предел также изменится. Ежегодно Правительство РФ принимает постановление, где устанавливает этот размер. База определяется отдельно в отношении каждого работника за каждый месяц с начала отчислений за него и нарастающим итогом.

С 2019 г. организации, находящиеся на упрощенной системе налогообложения, ИП по патентам, переходят на общие тарифы. В 2017-2018 г. они вносили 20 %. Сейчас – 22 %. И плюс 10 %, если превысят предельную базу.

Дополнительные тарифы страховых взносов в Пенсионный фонд введены для работодателей, имеющих рабочие места с вредными и опасными производствами, т.е. в пользу лиц, имеющих право на льготную пенсию. Тариф определяется исходя из проведенной оценки условий труда и присвоенного класса.

Пониженные тарифы Налоговый кодекс (ст. 427) предусмотрены для благотворительных организаций на упрощенной системе налогообложения, для организаций, ведущих деятельность в сфере развития информационных технологий и т.п.

Производить отчисления необходимо до 15 числа каждого месяца (оплата идет за предыдущий месяц).

Процент отчисления в Пенсионный фонд ИП и другими самозанятыми лицами

Гражданами, ведущими предпринимательскую деятельность или самозанятыми, в ПФР отчисляются единые фиксированные взносы. Они являются ежегодными и на 2019 г. составляют 26 545 р. Формирование суммы каждый год осуществляется по формуле:

МРОТ * 26% * 12 мес. (МРОТ – это минимальный размер оплаты труда)

Перечисления ФФОМС по тому же принципу равняются 5 840 р. ФСС выплаты отчисляются, если у работающего «на себя» лица есть наемные работники. Срок всех выплат — до конца текущего года, вне зависимости от того, ведет плательщик деятельность, приносящую ему доход, или нет.

Такие фиксированные платежи вносятся, если годовая прибыль ИП или самозанятого лица не превышает 300 тыс. р. Если доход выше, то делается начисление в бюджет еще 1% от той суммы, которая превысила 300 тыс. р. Эти деньги отчисляются до 1 июля 2019 г.

Негосударственные пенсионные фонды

Пенсионная система позволяет заключать договоры для дополнительного увеличения пенсии. Тут возможны два варианта:

- Дополнительные выплаты к пенсии;

- Пенсионное страхование.

Оба варианта подразумевают под собой заключение соответствующего договора. В первом случае договор заключается с человеком или организацией, в которой он работает. Такой договор подразумевает выплату дополнительных средств к пенсии, если вы будете систематически перечислять деньги в фонд организации, заключившей договор.

В договоре отражается период, в течение которого будет выплачена сумма, сформировавшаяся за время действия договора. Также в некоторых случаях можно расторгнуть договор и получить все денежные средства, которые были перечислены в счет фонда. Обязательным условием заключение договора является наличие пункта, гласящего, что после смерти составителя договора, все средства должны быть переданы по наследству.

Второй вариант подразумевает составление договора с работником на накопительную часть пенсии. На накопительную часть будет начисляться инвестиционный налог.

Как проверить пенсионные накопления

Каждый сотрудник может проверить, перечисляет ли за него работодатель взносы в ПФР.

Узнать это можно следующими способами:

- На портале государственных услуг.

- На сайте ПФР.

- В местных пенсионных органах.

- В МФЦ.

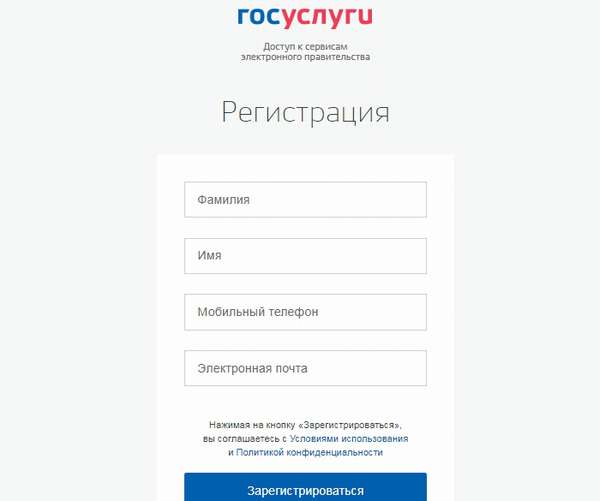

Сервис «Госуслуги»

Чтобы проверить размер пенсионных накоплений онлайн через «Госуслуги», нужно:

- авторизоваться на сайте (создать аккаунт и подтвердить регистрацию, если его нет, либо войти в «Личный кабинет» при его наличии);

- перейти в раздел «Услуги»;

- попасть во вкладку «Пенсии и пособия»;

- открыть «Установленные пенсии».

Далее потребуется заполнить анкету и отправить ее для обработки. Спустя 3 рабочих дня придет ответ со всей интересующей информацией. Получить результаты можно либо в «Личном кабинете» на сайте «Госуслуги», либо посетив отделение ПФР.

Заполняйте анкету на сайте Госуслуг и получайте ответ в Личном кабинете.

Сайт ПФР

Чтобы посмотреть информацию о пенсионном кошельке на сайте ПФР, следует:

- Перейти на сайт.

- Авторизоваться в «Личном кабинете».

- Перейти в раздел «Формирование пенсионных прав».

- Выбрать «Получить информацию о сформированных пенсионных правах».

- Авторизоваться/зарегистрироваться через «Госуслуги».

В результате этих действий пользователю станет доступен «Личный кабинет» с возможностью выбора многих функций. Например, можно получить сведения об официальном стаже, заработке. Кроме того, гражданин имеет право запросить информацию о текущем состоянии индивидуального пенсионного счета или заказать расчет будущей пенсии.

Данная услуга действует для лиц, переводящих свои накопления в государственный пенсионный фонд. Альтернативные коммерческие организации также имеют сайты, содержащие необходимую информацию о состоянии пенсионного счета.

Узнаем размер пенсии на официальном сайте ПФР.

Местные органы

Перед тем как проверить состояние пенсионного счета в местных госучреждениях, следует подготовить пакет документов:

- Паспорт, водительское удостоверение или трудовая книжка (с указанием фамилии, имени, отчества при наличии).

- СНИЛС.

Далее необходимо попасть в ближайшее отделение ПФР и запросить у сотрудника информацию о текущем состоянии пенсионного кошелька. Обращение по СНИЛС позволяет легко получить подобную выписку.

Номер СНИЛС можно получить по номеру ИНН на сайте налоговой службы.

Этим методом проверки пользуются только в том случае, если накопления гражданина переводятся в ПФР, а не в негосударственный фонд.

При наличии паспорта и СНИЛС можно лично обратиться в отделение ПФ и узнать размер выплат.

Многофункциональный центр

Для получения выписки о состоянии счета в многофункциональном центре (МФЦ), следует подготовить пакет документов, включающий:

- паспорт;

- СНИЛС;

- заявление с просьбой предоставить выписку из пенсионного кошелька.

Справка будет готова через 10 дней с момента обращения.

НПФ «Будущее» и НПФ «Благосостояние»

Как найти сведения о накопительной части пенсии, если вы — клиент негосударственных фондов? Эта информация находится на официальных сайтах или в самих организациях НПФ. Однако, граждане часто сталкиваются с ситуацией, что точно не знают названия «своей» организации. Не волнуйтесь! Есть четыре понятных способа определить ее.

Прежде всего, вы можете обратиться в отделение Пенсионного фонда, которое относится к вам по адресу проживания. Для заполнения нужного заявления понадобятся номер СНИЛС и данные паспорта. По истечении десяти дней вам должны сообщить наименование той организации, в которой находятся ваши накопления — лично, позвонив по телефону, или выслав письмо почтой.

В том случае, если вы официально трудоустроены, и думаете, как узнать, где хранится накопительная часть пенсии, обратитесь в бухгалтерию. Каждый месяц она производит отчисления средств на накопительные части пенсий всех сотрудников организации, поэтому у них найдется информация и о вашем НПФ.

И последний вариант — обратиться к порталу Госуслуг, о регистрации на котором мы подробно писали выше. Этот электронный правительственный сайт разрешает пользователям получить доступ о личных данных, содержащихся в Пенсионном фонде.

Зная, в каком из НПФ находятся ваши накопительные пенсионные сбережения, вы имеете возможность запрашивать сведения о них. Рассмотрим самые основные НПФ и способы обратиться в некоторые из них. Это, прежде всего, «Агрофонд», «Росгосстрах», Сбербанк, «Будущее», «Благосостояние».

Как и прежде, самым очевидным способом узнать о своей пенсии является обращение в Пенсионный фонд. Но вы имеете право обратиться и в саму организацию напрямую.

Условия проверки

Вопрос, как узнать к какому Пенсионному Фонду я отношусь, интересует сегодня многих российских граждан.

С 2013 году все россияне получили возможность контролировать свои накопления по пенсиям. Однако для этого нужно знать, в каком именно ПФР состоит потребитель.

Выяснить требуемую информацию можно несколькими способами:

- в ближайшем к месту жительства отделении Пенсионного фонда по номеру свидетельства СНИЛС;

- на портале Государственных услуг;

- по месту трудоустройства;

- в банках — сотрудниках ПФР.

Рассмотрим каждый из этих вариантов более детально.

По СНИЛС

Первый способ, как узнать в каком пенсионном фонде состоишь, является традиционным. Заключается проверка в посещении ближайшего отделения ПФР с целью получения нужной информации.

- В территориальном представительстве по месту жительства нужно найти работника, который отвечает за пенсионные накопления граждан.

- С собой потребитель должен иметь паспорт РФ и сертификат СНИЛС.

- Далее пишется заявление с указанием данных физического субъекта, которое отдается ответственному сотруднику ПФ.

- Ответ на свой запрос клиент получает в течение нескольких дней по почте (адрес проживания указывается при написании заявления).

Через интернет (портал госуслуги)

Наиболее легким и простым способом выяснить, к какому ПФ прикреплен плательщик налогов, является обращение на портал государственных услуг (gosuslugi.ru). Проще всего это сделать пользователю, прошедшему ранее регистрацию на ресурсе. Незарегистрированный клиент должен вначале выполнить несложную процедуру активации аккаунта. После этого нужно придерживаться такой инструкции:

- Зайти в свой личный кабинет под индивидуальным логином и паролем (нужная опция находится в правом верхнем углу).

- В меню своего офиса следует нажать раздел «Проверить пенсионные накопления».

- Как только откроется необходимая страница, потребитель увидит все сведения по начислениям в ПФ. Здесь же будет доступна информация о том, в каком именно фонде он состоит.

Если клиента по каким-то причинам не устраивает тот ПФ, к которому он прикреплен, то по закону он имеет право раз в год его сменить. Сделать это можно, подав заявление соответствующего образца не позднее 31 декабря текущего года.

В организации, где работаете

Если перед вами стал вопрос: в каком Негосударственном Пенсионном Фонде я состою», обратитесь в бухгалтерию по месту работы. Данный специалист обязан предоставить работнику своего предприятия запрашиваемую информацию.

В банках и у сотрудников ПФР

Еще один вариант выяснить нужную информацию – это обратиться в банк, который сотрудничает с ПФР. В настоящее время насчитывается пять таких финансовых организаций. А именно:

- Сбербанк

- Газпромбанк

- УралСиб

- Банк Москвы

- ВТБ 24

В офис банковской структуры клиент должен прийти с паспортным удостоверением и сертификатом СНИЛС. Далее необходимо будет написать заявление на предоставление нужных сведений и подписать некоторые бумаги. После выполнения данных действий гражданину будет сообщено наименование того подразделения НПФ, за которым он закреплен.