1c:бухгалтерия 8: ндс при экспорте несырьевых товаров в еаэс

Содержание:

- Цели налогообложения внешнеэкономической деятельности

- Порядок действий при возврате НДС

- Виды документов, свидетельствующих о праве на нулевую ставку

- Восстановление налога на добавленную стоимость при экспорте в 2014 году

- Сроки

- Налоговая база НДС при экспорте

- Транспортные и товаросопроводительные документы

- Пошаговая инструкция

- Возврат налога и применение нулевой ставки

- Условия и схема

- Договорная подстраховка от недобросовестного покупателя

- Случаи уплаты 0% НДС

- Курс на снижение ставки НДС

- Право на вычет НДС

- Аналитический бухгалтерский учет налога на добавленную стоимость при экспорте товаров в 2014 году

- Особенности налогового оформления

Цели налогообложения внешнеэкономической деятельности

Показатели внешнеэкономической деятельности для государства – это показатели эффективного развития отечественной экономики. Так, внешнеэкономическая деятельность в части экспорта:

- расширяет рынок сбыта отечественной продукции, выводит ее на мировой рынок;

- создает дополнительные рабочие места;

- способствует налаживанию экономических связей между странами в части приближения норм законодательства по внешнеэкономическим операциям между государствами.

Внешнеэкономическая деятельность в части импорта:

- позволяет создать качественный продукт отечественного производства при импорте сырья;

- реализация импортных товаров является дополнительной базой налогообложения.

Замечание 1 Таким образом, внешнеэкономическая деятельность формирует дополнительную базу для налогообложения импортно-экспортных операций, что увеличивает государственный бюджет страны, а значит и улучшает экономическое развитие государства.

Готовые работы на аналогичную тему

- Курсовая работа Налогообложение экспортных и импортных операций 480 руб.

- Реферат Налогообложение экспортных и импортных операций 220 руб.

- Контрольная работа Налогообложение экспортных и импортных операций 200 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Порядок действий при возврате НДС

Чтобы систематизировать рассмотренную нами информацию, распишем ее в виде пошагового алгоритма:

- Подписание контракта. Этот шаг помогает бухгалтеру по ВЭД проверить основные условия взаимного сотрудничества — порядок оплаты и предоплаты, способ и сроки взаиморасчетов.

- Создание и оформление паспорта сделки. Чтобы это сделать, необходимо иметь перечень всех необходимых товаросопроводительных документов. При отгрузке товара на всю сумму действующего договора необходимо закрыть паспорт сделки.

- Учет предоплаты. В случае, если в контракте прописано, что поставка товара осуществляется на основании предоплаты, необходимо отслеживать состояние расчетного счета вашей организации. После получения суммы необходимо в течение 14-ти дней составить Справку о валютных операциях.

- Оформление заказа и формирование отгрузки. С помощью программ бухгалтерского учета создается отгрузка товара, где указывается ставка 0% при наличии всех документальных на это оснований.

- Сдача бухгалтерской отчетности. Таможенное управление каждый месяц принимает отчетность со всеми наборами кодов ТН ВЭД на товары.

- Закрытие суммы аванса Справкой о подтверждающих документах, если товар по полученной предоплате отгружен в течение месяца.

- Подача заявления в свободной форме на возмещение налога.

- Заполнение книги продаж. По результатам создания и заполнения книги продаж текущего или следующего отчетного периода становится возможным заполнить раздел 4 и раздел 6 налоговой декларации.

- Проведение налоговой проверки. Вы подали все необходимые таможенные документы в налоговую инспекцию? Тогда начинается проверка.

- Решение налоговой. Проверка идет 180 дней, после этого в течение 10 дней выносится решение, а деньги перечисляются на счет вашего юридического лица.

НК РФ Статья 165. Порядок подтверждения права на применение налоговой ставки 0 процентов

Виды документов, свидетельствующих о праве на нулевую ставку

Основой каждого комплекта документов является контракт с зарубежным контрагентом или выписка из него (если в этом документе присутствуют сведения, содержащие гостайну), т. е. документ, отражающий данные о сторонах и предмете сделки, а также условиях ее выполнения. Если он не предполагает разового исполнения по сделке, то подать его в налоговый орган можно только 1 раз, извещая затем ИФНС о данных того комплекта, в котором этот контракт был представлен (п. 10 ст. 165 НК РФ).

Вторым обязательным документом при вывозе (в режимах экспорта, реэкспорта, свободной таможенной зоны) в страну, на границе с которой имеется таможня, становится таможенная декларация (полная таможенная декларация, если транспортировка осуществляется по трубопроводам или линиям электропередач), содержащая отметки таможенного органа о вывозе за пределы РФ или о помещении под конкретный таможенный режим. Одновременная подача товаросопроводительных документов в комплекте не предусмотрена, однако за ИФНС сохраняется право потребовать их представления при возникновении вопросов во время проверки (п. 1.2 ст. 165 НК РФ).

Обязательными товаросопроводительные (транспортные, перевозочные) документы становятся при оказании услуг:

- по перевозке грузов;

- экспедированию;

- предоставлению транспортных средств для перевозки;

- транспортировке газа и нефтепродуктов по трубопроводам;

- переработке ввезенного товара;

- транзитному перемещению по территории РФ.

Также их потребуется представить при вывозе припасов.

Кроме того, в числе обязательных документов в зависимости от того, к какой именно операции они относятся, могут оказаться (ст. 165 НК РФ):

- свидетельство, подтверждающее регистрацию резидента особой экономической зоны (подп. 5 п. 1);

- документ об оплате товара иностранным покупателем (подп. 6 п. 1);

- документ о приемке груза к перевозке или отгрузке (коносамент, морская накладная, поручение на отгрузку, международная авиационная накладная), содержащий указание на порт/аэропорт разгрузки (п. 1.2, подп. 3 п. 3.5, подп. 3 п. 3.8, подп. 2 п. 14);

- договор поручения и договор, заключенный по этому поручению с иностранным покупателем (п. 2);

- документ об обязательствах по погашению госдолга (подп. 1, 2 п. 3);

- акт, отразивший факт оказания услуги или передачи товара (подп. 2 п. 3.4, подп. 3 п. 7, подп. 2 п. 8, подп. 3 п. 13);

- документ, содержащий описание маршрута перевозки (п. 3.9);

- отчет о доходах от перевозок (п. 5.2);

- сертификат на технику, связанную с космосом (подп. 4 п. 7);

- выписка из реестра строящихся судов (подп. 2 п. 13).

При большом объеме документов, свидетельствующих об оказании услуг, возможно подать по ним реестры (п. 15 ст. 165 НК РФ). Это действует для перевозочных, транспортных, товаросопроводительных и иных документов, а также таможенных деклараций. ИФНС вправе запросить для контроля любой из документов, попавших в такой реестр.

В отношении перевозок, осуществляемых по железной дороге, подтверждающие документы можно направить в контролирующий орган не в бумажном, а в электронном виде (п. 20 ст. 165 НК РФ).

Как подтвердить нулевую ставку при грузоперевозках, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Восстановление налога на добавленную стоимость при экспорте в 2014 году

С 01.10.2011 г. Для всех налогоплательщиков является обязательным восстановление принятого к вычету НДС, если и в дальнейшем планируется осуществление деятельности, облагаемой нулевой ставкой.

Восстановление суммы НДС осуществляют в том налоговом периоде, когда фактически была произведена отгрузка на экспорт

(Письмо Минфина России от 05.05.2011 № 03-07-13/01-15). В Письме Минфина РФ от 01.06.2012 № 03-07-15/56 говорится, что восстановление сумм налога осуществляется пропорционально доле использованных основных средств в операциях, что облагаются нулевой ставкой в том периоде, когда производились отгрузки на экспорт.

Рассчитывать эту сумму можно любым обоснованным методом:

- пропорционально части выручки от экспортных операций в сумме всех отгруженных товаров;

- пропорционально количественной доле экспортированной продукции в общем количестве реализованных товаров;

- пропорционально себестоимости той доли продукции, что была реализована на экспорт в общем объеме себестоимости отгруженных товаров.

Но какой бы из ранее перечисленных методов не выбрало предприятие, главное, чтоб он был закреплен во внутренней учетной политике данного учреждения.

В этом же Письме указывается, что восстанавливать налог следует в доле, которая пропорциональна использованию основных средств при производстве или же реализации товаров, что облагаются по ставке 0%, а также пропорционально балансовой стоимости основных средств, не учитывая их переоценки.

Чтобы восстановить налог на добавленную стоимость при экспорте, нужно произвести следующие действия:

- Рассчитать долю основных средств, что были использованы в экспортных операциях.

- Рассчитать объем НДС, что приходится на остаточную (балансовую) стоимость данных основных средств на 1-ое число квартала, в котором происходила отгрузка продукции на экспорт.

- Полученный результат умножить на ту долю основных средств, что была использована при экспорте.

- В книге продаж зарегистрировать счет-фактуру на сумму восстановленного налога.

- Заполнить декларацию, где подлежащая восстановлению сумма НДС будет отражена в гр.5 стр.100 третьего раздела.

Восстановленный при отгрузке налог на добавленную стоимость принимают к вычету следующим образом:

- если экспорт был подтвержден, то суммы к вычету принимаются в последний день квартала, в котором и был собран весь пакет документации, что подтверждает обоснованность нулевой ставки;

- если факт экспорта не подтвержден, то суммы налога к вычету принимаются на дату отгрузки. Если по истечению ста восьмидесяти дней подтверждающие документы будут отсутствовать, но ставка 0% применяться не будет.

В декларации объемы восстановленного налога при принятии их к вычету должны быть отображены, как обычные вычеты при экспорте.

Сроки

Для подачи документации в налоговую службу есть определенное время. На это отводится ровно 160 дней, которые следует начинать считать с даты, когда была оформлена таможенная декларация. Одновременно нужно подавать налоговую декларацию в местную налоговую службу. Если же в течение этого времени фирма не представляет пакет документов, то товары будут облагаться по ставке 10 или 18 процентов.

Налоговики тщательно проверяют бумаги, на что им дается не больше трех месяцев. Они оценивают правдивость представленных данных и сверяют их с таможенными сведениями. При выявлении неточностей налоговые инспекторы могут попросить представить дополнительные подтвердительные бумаги. Если такие бумаги не будут поданы, то налоговая будет вправе отказать в нулевой ставке по налогу на добавленную стоимость. Проверяются особенно тщательно такие вещи:

- Законность транспортировки товаров.

- Все налоговые декларации фирмы.

- Проверяется поставщик экспорта.

Налоговая база НДС при экспорте

Налоговую базу следует определять исключительно в российских рублях. Если договор заключен в иностранной валюте, то нужно произвести пересчет по официальному курсу рубля по данным Центробанка России на дату отгрузки товара.

А вот момент определения налоговой базы по экспортной сделке зависит от того, когда собран пакет документов. Если документы и подтверждения подготовлены в течение 180 дней с момента определения товара под таможенную процедуру экспорта, то налоговая база определяется последним днем отчетного квартала, в котором были собраны документы. Если документы и подтверждения были собраны после 180 дней, то налоговая база определяется на момент отгрузки.

Документ:

Письмо Минфина России № 03-07-08/29314 от 13.04.2020

Транспортные и товаросопроводительные документы

Представление в налоговые инспекции копий транспортных, товаросопроводительных и (или) других документов для подтверждения права на применение ставки НДС 0 процентов участниками экспортно-импортных операций является обязательным.

1. При вывозе товаров в соответствии с таможенной процедурой экспорта. Документы должны подтверждать факт вывоза товаров за пределы России. Исключение составляет вывоз товаров трубопроводным транспортом или по линиям электропередач – при таких вариантах экспорта копии транспортных и товаросопроводительных документов не представляются (подп. 4 п. 1 ст. 165 НК РФ).

2. При реализации услуг по международной перевозке товаров.

При реализации услуг, связанных с вывозом товаров на экспорт, документы должны быть оформлены в порядке, установленном для экспортеров (содержать те же реквизиты и отметки таможенных органов).

При реализации услуг, связанных с ввозом товаров в Россию (в т. ч. через территорию стран – участниц Таможенного союза), документы должны быть оформлены с учетом следующих особенностей:

при ввозе товаров водными судами (морскими, речными, смешанного плавания (река-море)) в налоговую инспекцию представляется копия коносамента, морской накладной или любого другого документа, подтверждающего факт приема товаров к перевозке. При этом в графе «Порт погрузки» должно быть указано место, которое находится за пределами таможенной территории Таможенного союза;

при ввозе товаров воздушным транспортом в налоговую инспекцию представляется копия грузовой накладной, где в качестве аэропорта погрузки (перегрузки) указан аэропорт, который находится за пределами таможенной территории Таможенного союза;

при ввозе товаров автомобильным транспортом в налоговую инспекцию представляется копия транспортного, товаросопроводительного и (или) иного документа с отметкой российской таможни, подтверждающей ввоз товаров в Россию.

Это следует из положений подпункта 3 пункта 3.1 и подпункта 2 пункта 14 статьи 165 Налогового кодекса РФ.

3. При реализации работ (услуг) в морских и речных портах по перевалке и хранению товаров, перемещаемых через границу России. При реализации работ (услуг), связанных с вывозом товаров, документы должны быть оформлены в порядке, установленном для экспортеров (содержать те же реквизиты и отметки таможенных органов).

При реализации работ (услуг), связанных с ввозом товаров водными судами (морскими, речными, смешанного плавания (река-море)), в налоговую инспекцию представляется копия коносамента, морской накладной или любого другого документа, подтверждающего факт перевозки товаров. При этом в графе «Порт погрузки» должно быть указано место, которое находится за пределами России, а сам документ должен содержать отметку таможни, действующей в пункте пропуска товаров.

Это следует из положений подпункта 3 пункта 3.5 и подпункта 2 пункта 14 статьи 165 Налогового кодекса РФ.

4. При реализации услуг по предоставлению железнодорожного подвижного состава и (или) контейнеров для перевозки экспортируемых товаров по территории России в налоговую инспекцию представляются копии документов с отметками российских таможен, которые должны подтверждать, что перевозимые товары помещены под таможенную процедуру экспорта (подп. 3 п. 3.7 ст. 165 НК РФ).

5. При реализации работ (услуг) по перевозке экспортируемых товаров по территории России организациями внутреннего водного транспорта в налоговую инспекцию представляются копии документов, подтверждающих вывоз товаров за пределы России (подп. 3 п. 3.8 ст. 165 НК РФ).

Начиная с IV квартала 2015 года вместо самих транспортных и товаросопроводительных документов экспортеры могут подавать в налоговые инспекции их электронные реестры. Формы, форматы и порядок составления таких реестров утверждены приказом ФНС России от 30 сентября 2015 г. № ММВ-7-15/427.

Если сведения из реестра не совпадут с данными, полученными инспекцией от таможни, в ходе камеральной проверки у экспортера могут запросить сами документы, сведения о которых включены в реестр. Документы нужно будет подать в течение 20 календарных дней после получения запроса. На них должны быть отметки российской таможни.

Такой порядок следует из положений пунктов 15–18 статьи 165 Налогового кодекса РФ. Аналогичные разъяснения содержат письма Минфина России от 18 мая 2015 г. № 03-07-08/28231, ФНС России от 6 августа 2015 г. № СД-4-15/13789, от 29 апреля 2015 г. № ЕД-4-15/7427.

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С |

| Дт | Кт | |||||

| Экспорт сырьевых товаров и готовой продукции подтвержден позднее 180 дней | ||||||

| Восстановление НДС при подтверждение экспорта позднее 180 дней | ||||||

| 15 января | 19.03 | 68.02 | 557 100 | Восстановление НДС | Восстановление НДС (Ручная корректировка — Блокируется до подтверждения 0%, удаление движений по регистру НДС предъявленный) | |

| 19.04 | 68.02 | 16 083,65 | ||||

| 19.01 | 68.02 | 8 100 | ||||

| — | — | 557 100 | Отражение НДС в Книге продаж | Отчет Книга продаж | ||

| — | — | 8 100 | ||||

| — | — | 16 083,65 | ||||

| Запись в регистр «НДС предъявленный, реализация 0%» | ||||||

| 15 января | — | — | 193 500 | Запись в регистр накопления НДС предъявленный, реализация 0% | Операция, введенная вручную — Операция | |

| — | — | 363 600 | ||||

| — | — | 16 083,65 | ||||

| — | — | 8 100 | ||||

| Регистрация таможенных деклараций по экспортным операциям | ||||||

| 15 января | — | — | — | Регистрация таможенной декларации по экспорту | Таможенная декларация (экспорт) | |

| Подтверждение ставки НДС 0% позже 180 дней | ||||||

| 15 января | — | — | 6 912 000 | Подтверждение ставки НДС 0% | Подтверждение нулевой ставки НДС — Подтверждена ставка 0% | |

| — | — | 6 912 000 | Отражение экспортного СФ в Книге продаж | Отчет Книга продаж | ||

| Принятие НДС к вычету, начисленного ранее по неподтвержденной экспортной реализации | ||||||

| 15 января | 68.02 | 68.22 | 1 244 160 | Принятие НДС к вычету, начисленного по экспортной реализации | Операция, введенная вручную — Операция | |

| — | — | 1 244 160 | Корректировка регистра накопления НДС Покупки | |||

| — | — | 1 244 160 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | ||

| Принятие НДС к вычету | ||||||

| 31 марта | 68.02 | 19.01 | 8 100 | Принятие НДС к вычету | Формирование записей книги покупок — Предъявлен к вычету НДС 0% | |

| 68.02 | 19.03 | 557 100 | ||||

| 68.02 | 19.04 | 16 083,65 | ||||

| — | — | 8 100 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | ||

| — | — | 557 100 | ||||

| — | — | 16 083,65 | ||||

| Представление Декларации по НДС за 1 кв. в ИФНС | ||||||

| 31 марта | — | — | 6 912 000 | Отражение суммы экспортной реализации | Регламентированный отчет Декларация по НДС — Раздел 4 стр. 020, стр. 030, стр.040, стр. 050 | |

| — | — | 581 284 | Отражение вычета НДС по подтвержденной экспортной реализации | |||

| — | — | 1 244 160 | Отражение вычета НДС начисленного по ранее неподтвержденной экспортной реализации | |||

| — | — | 581 284 | Отражение восстановленного НДС по ранее неподтвержденной экспортной реализации | |||

| Представление Реестра таможенных деклараций в ИФНС в электронном виде | ||||||

| 31 марта | — | — | — | Заполнение Реестра таможенных деклараций для подтверждения ставки 0% | Регламентированный отчет Реестр по НДС: Приложение 05 |

Начало примера Приобретение товаров и производство готовой продукции, их реализация на экспорт

Узнать про Экспорт сырьевых товаров и готовой продукции не подтвержден в течение 180 дней

Блок–схема «Экспорт сырьевых товаров в дальнее зарубежье»

На схеме представлен порядок отражения экспортерами данных в:

- книге продаж;

- декларации по НДС в части отгрузки и вычета;

- 1С.

Рассмотрим порядок действий по событию Документы собраны позднее срока (180 кл. дней). Экспорт был ранее НЕ подтвержден.

Возврат налога и применение нулевой ставки

Если компания работает внутри страны, то, когда она приобретает товар, НДС рассчитывается и закладывается в стоимость по умолчанию. При продаже или перепродаже такого товара организация обязана начислить к уплате НДС по ставке 10% или 20% от стоимости. Лишь немногим организациям внутри страны предлагаются налоговые льготы. Чаще всего преференциями пользуются в особых экономических зонах и на территориях опережающего развития.

Но дело обстоит иначе, если организация расширяет свою географическую представленность и выходит на внешние рынки. Российские экспортеры не освобождаются от уплаты НДС, но им предоставляется налоговая преференция. Российский экспортер обязуется оплатить налог по ставке 0%. Помимо экспорта, согласно статье 151 Налогового Кодекса, преференция в виде нулевой ставки распространяется на несколько других таможенных операций, связанных с хранением.

Ситуация при продаже товара в России. Если планируется сбыт товара внутри страны, то сумма сделки составит 190 000 рублей, с учетом налога (20%) 38 000 рублей. От такой сделки необходимо перечислить в бюджет страны: 38 000 – 20 000 = 18 000 рублей. Прибыль от рассмотренной сделки — 40 000 рублей. Однако с учетом НДС к уплате чистая прибыль составит 22 000 рублей.

А теперь рассмотрим ситуацию с теми же исходными данными, но в случае продажи за рубеж — например, в Беларусь. Сумма продажи также составляет 190 000 рублей, однако при экспорте, применяя ставку 0%, компания не начисляет НДС к уплате. Помимо нулевой ставки, организация также возвращает входной налог, который был уплачен при закупке. Таким образом, если доход организации составляет 40 000 рублей, можно рассчитать чистую прибыль. Для этого нужно прибавить возмещенный налог и получить величину чистой прибыли в размере 60 000 рублей.

Условия и схема

Схема по получению компенсации при экспортных операциях довольна проста. На основании законодательной базы, экспортируя товары, не начисляют и не уплачивают НДС, а экспортер может получить компенсацию той суммы налога, которая была уплачена в процессе приобретения товара, сырья или комплектующих.

Применяя схемы возвратов, владельцы компаний создают посреднические фирмы, куда фиктивно перепродают товары, завышая их реальную стоимость. Они нужны для того, чтобы провести несколько операций перепродажи, таким образом, будет крайне сложно определить, с чего началось движение продажи товара и когда, на каком этапе были получены деньги.

Ложный экспорт

Суть представленной схемы такова – оформляют необходимую документацию для экспорта товара, в налоговую инспекцию, чтобы вернуть затраченный НДС, предъявляют фиктивные документы о факте вывоза товара, или же документы настоящие, однако, товар не отправляют за рубеж. В итоге, налог возмещается компании-экспортеру, а товар реализовывают внутри страны.

И когда спустя какое-то время экспортер или представитель налоговой инспекции подает запрос в таможню на подтверждение факта вывоза, то другой сотрудник таможни, не осведомленный в подмене документов, подтверждает этот вывоз.

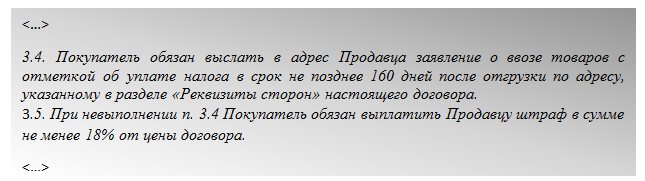

Договорная подстраховка от недобросовестного покупателя

Чтобы хоть как-то себя обезопасить от нерадивых покупателей из ЕАЭС, предусмотрите в договорах с ними специальные условия. Например:

- Обязанность покупателя по уплате штрафа (компенсирующего потери продавца от уплаты НДС и пеней по нему), если заявление о ввозе от него не поступит в течение оговоренного срока (например, не позднее 160 дней с момента отгрузки).

- Указание на судебный орган (российский или белорусский), в котором будет рассматриваться спор, если покупатель откажется от уплаты штрафных санкций. Не секрет, что свои интересы лучше защищать на своей территории с участием грамотных юристов.

«Штрафной» элемент договора может выглядеть так:

Случаи уплаты 0% НДС

К случаям, когда налогоплательщики освобождаются от уплаты налога на добавочную стоимость, относятся следующие:

- реализуются товары, вывезенные в таможенной процедуре экспорта или помещенные под процедуру таможни согласно нормативно-правовой базе о свободной таможенной зоне;

- осуществляется международная перевозка товаров;

- выполняется работа трубопроводным транспортом по транспортировке нефтяных продуктов;

- осуществление экспорта электроэнергии;

- выполняется работа российских организаций в морском или речном порту в части перевалки и хранения перемещаемых через границу товаров;

- реализуются работы и услуги, связанные с переработкой товаров, которые были помещены под переработку на таможенной территории касательно предоставления ж/д подвижного состава , контейнеров и услуг транспортно-экспедиционного характера;

- выполнение со стороны организаций внутренних водных транспортировок работ и услуг относительно вывозимых согласно экспортной процедуры товаров на территории Российской Федерации;

- выполняются работы, непосредственно связанные с перевозкой и транспортировкой помещенных под процедуру таможенного транзита товаров;

- предоставление услуг, связанных с арендой и лизингом ж/д состава, находящегося в собственности, для перевозки и транспортировки перемещаемых через территорию Российской Федерации товаров;

- предоставление услуг пассажироперевозки с багажом за пределы территории Российской Федерации;

- в отношении связанных с космической индустрией товаров, работ и услуг;

- реализация драгоценных металлов, осуществление добычи и производство из металлосодержащего лома или отходов;

- реализация товаров иностранным дипломатическим и консульским лицам и представительствам;

- реализация припасов;

- выполнение российским железнодорожным перевозчиком услуг перевозки и транспортировки товаров за пределы территории Российской Федерации;

- реализация работ перевозки или транспортировки на территорию Таможенного союза товаров и смежные работы;

- перевозка или транспортировка транзитных товаров;

- реализация регистрируемых в российском сегменте международного реестра построенных судов;

- реализация товаров для нужд международных организации и представительств таковых, осуществляющих деятельность на территории Российской Федерации

- деятельность организации или ИП, выручка которой (ого) за предшествующие отчету 3 месяца оказалась меньше 2 миллионов рублей, не учитывая исчисления налога на добавочную стоимость.

Курс на снижение ставки НДС

В 2021 году НДС составляет 13%. Налоговая ставка снизилась на 3 % с апреля 2021 года. Китайская модель экономики предполагает огромный экспорт товаров. Потенциал страны позволяет снижать показатели.

Республика терпит убытки из-за торговой войны с США. Потери составляют 200 млрд долларов. Многие предприятия обанкротились. Идут массовые сокращения. Сниженные налоги помогают внутреннему рынку остаться на плаву.

КНР решила не наживаться на собственном населении, а упрощать деятельность бизнесменам, создавая более комфортные условия, тем самым повышая уровень жизни в стране.

Право на вычет НДС

Поскольку экспортные операции являются объектом обложения НДС, входной налог по товарам (работам, услугам), использованным для их проведения, предъявите к вычету (п. 3 ст. 172 НК РФ). Подробнее об этом см. Как принять к вычету НДС по экспортным операциям.

Ситуация: как начислить и принять к вычету НДС при экспорте нефтепродуктов, если в результате потерь при транспортировке объем отгруженных товаров не совпадает с объемом товаров, изначально указанных в грузовой таможенной декларации?

НДС на стоимость потерь не начисляйте. А входной НДС принимайте к вычету в пределах норм естественной убыли. Объяснения здесь следующие.

Если продавец утратил часть товаров во время транспортировки, это не значит, что он их реализовал, передал кому-то или совершил иную операцию, облагаемую НДС в соответствии со статьей 146 Налогового кодекса РФ. Поэтому начислять НДС на стоимость потерянного груза не нужно.

Принять же к вычету суммы входного налога по экспортным операциям можно только в отношении товаров, фактически вывезенных за пределы России (подп. 3 ст. 165 НК РФ, письмо Минфина России от 9 августа 2012 г. № 03-07-08/244). Поэтому, когда в графе 38 грузовой таможенной декларации обозначен один вес или количество товаров, а на штампе «товар вывезен» – эти показатели меньше, для расчета вычета применяйте значение, указанное именно на штампе. При этом НДС со стоимости потерь можно заявить к вычету только в пределах норм естественной убыли. НДС со стоимости товаров, потерянных сверх норм естественной убыли, заявить к вычету не удастся. Такой порядок следует из пункта 7 статьи 171 Налогового кодекса РФ и писем Минфина России от 9 августа 2012 г. № 03-07-08/244, от 11 января 2008 г. № 03-07-11/02.

Пример отражения в бухучете операций по начислению НДС при экспорте товаров. Экспортный НДС подтвержден

3 октября ООО «Альфа» приобрело партию древесины за 590 000 руб. (в т. ч. НДС – 90 000 руб.) и оплатило приобретенный товар.

В этом же месяце «Альфа» заключила контракт на поставку древесины в Финляндию. Цена экспортного контракта – 30 000 долл. США.

Древесина была отгружена покупателю 18 октября. Эта же дата указана в отметке «Выпуск разрешен» на таможенной декларации. Оплата от финской компании поступила 25 октября. Расходы на продажу составили 3000 руб.

Условный курс доллара США составил:

- 18 октября – 30 руб./USD;

- 25 октября – 31 руб./USD.

Бухгалтер «Альфы» сделал в учете такие записи (начисление таможенных платежей не рассматривается).

3 октября:

Дебет 41 Кредит 60 – 500 000 руб. (590 000 руб. – 90 000 руб.) – оприходована древесина на склад;

Дебет 19 Кредит 60 – 90 000 руб. – учтен входной НДС по приобретенной древесине (на основании счета-фактуры поставщика);

Дебет 60 Кредит 51 – 590 000 руб. – перечислены деньги поставщику.

18 октября:

Дебет 62 Кредит 90-1 – 900 000 руб. (30 000 USD × 30 руб./USD) – отражена выручка от продажи товаров на экспорт;

Дебет 90-2 Кредит 41 – 500 000 руб. – списана себестоимость проданных товаров;

Дебет 90-2 Кредит 44 – 3000 руб. – списаны расходы на продажу.

25 октября:

Дебет 52 субсчет «Транзитный валютный счет» Кредит 62 – 930 000 руб. (30 000 USD × 31 руб./USD) – получены деньги по экспортному контракту;

Дебет 62 Кредит 91-1 – 30 000 руб. (930 000 руб. – 900 000 руб.) – отражена положительная курсовая разница.

В декабре «Альфа» собрала все документы, которые подтверждают экспорт, и сдала их в налоговую инспекцию вместе с декларацией по НДС за IV квартал. В учете бухгалтер сделал проводку:

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 90 000 руб. – принят к вычету входной НДС, уплаченный поставщику экспортированных товаров.

В декларации по НДС бухгалтер «Альфы» указал экспортную выручку, пересчитанную в рубли на дату отгрузки товаров: 30 000 USD × 30 руб./USD = 900 000 руб.

В IV квартале НДС к начислению по ставкам, отличным от 0 процентов, у «Альфы» не было. Поэтому по итогам данного квартала сумма налогового вычета превышает сумму НДС по реализации (в декларации отражен НДС к возмещению). «Альфа» не пользуется заявительным порядком возмещения НДС. После проведенной камеральной проверки налоговая инспекция приняла решение о возмещении организации входного НДС, уплаченного поставщику экспортированных товаров (ст. 176 НК РФ).

Аналитический бухгалтерский учет налога на добавленную стоимость при экспорте товаров в 2014 году

Письмо Департамента методологии бухгалтерского учета и отчетности Минфина от 27.05.2003 № 16 00 14/177 дает единственное разъяснение, как вести бухгалтерский учет, если осуществлялся экспорт товаров:

- по истечению 180 дней на сумму НДС, что была исчислена, производится запись на 68 дебетовый счет «Расчеты с бюджетом» и кредитовый 68 счет «Расчеты с бюджетом»;

- при перечислении налога в бюджет Дт-68 «Расчеты с бюджетом» (по субсчету «НДС к возмещению»), Кт-51 «Расчетные счета»;

- проводкой Дт-51 «Расчетные счета», Кт-68 «Расчеты с бюджетом» (субсчет «НДС к возмещению») бухгалтерский учет отражает сумму налога, что подлежит возврату;

Если обоснованность применения нулевой ставки при экспорте не была подтверждена, то учет предусматривает следующие проводки в 2014 году:

- Дт-68 — субсчет «НДС по экспорту к возмещению», Кт-68 — начисление НДС при неподтвержденном экспорте;

- Дт-68, субсчет «Расчеты с бюджетом по НДС», Кт-19 — учет входного НДС, что принят к вычету;

- Дт-68, субсчет «Расчеты с бюджетом по НДС», Кт-51 «Расчетные счета» — уплата налога, если экспорт не подтвержден;

- Дт-99 «Прибыли и убытки», Кт-68 – учет начисленных сумм пеней;

- Дт-68, субсчет «Расчеты с бюджетом по пеням, штрафам», Кт-51 – уплата начисленных сумм пеней.

Особенности налогового оформления

При пересечении товаром границы экспортер начисляет и уплачивает НДС по обычной ставке. Базой для расчета НДС является сумма, складывающаяся из стоимости товара согласно декларации, а также пошлины и акциз. Если НДС не уплачен, то товар не сможет покинуть зону временного хранения на таможне. При задержке платежа на невыплаченную сумму начисляется пени. При последующем подтверждении экспорта сумму уплаченного «неподтвержденного» НДС экспортер вправе принять к вычету, если выполняются следующие условия:

- Товар оприходован на учет.

- Выручка от операций с товаром облагается НДС.

- На товар и его транспортировку собраны все первичные документы.

- Таможенный НДС уплачен полностью.

Если используется упрощенная схема налогообложения, то при учете экспорта товаров НДС к вычету не применяется. В этом случае действия с НДС зависят от того, какой объект налогообложения используется. Если в качестве объекта налогообложения используются «доходы», то НДС включается в стоимость товара или основного средства. При применении схемы «доходы минус расходы» сумма налога включается в состав затрат, уменьшающих налогооблагаемую базу.