Расчет пенсии для индивидуальных предпринимателей

Содержание:

- Трудовой стаж для пенсии ИП

- Нужно ли вносить фиксированные платежи на пенсии

- Как увеличить страховую пенсию

- Идет ли стаж ИП для пенсии?

- Как рассчитать свою пенсию на калькуляторе ПФР

- Какая будет пенсия у ИП

- А есть ли какие-то льготы для пенсионеров, занимающихся индивидуальным предпринимательством?

- Ну как же так? Как ПФР и ФНС обманывают ИП-пенсионеров

- Подтвердить трудовой стаж

- Есть ли льготы для пенсионеров предпринимателей

- Как формируется страховая пенсия?

- Пенсия для ИП с 2017 года: расчёт, начисление, индексация

- От чего зависит размер будущих сумм у ИП?

- Как считать пенсию на калькуляторе ПФР

Трудовой стаж для пенсии ИП

Понятие страховой стаж подразумевает под собой определенный временной период, на протяжении которого производились соответствующие отчисления. К тому же не является важным, кто именно делал эти отчисления – работодатель с места официального трудоустройства или предпринимателем взносы платились самостоятельно. Стоит также помнить, что некоторые прочие периоды включают в продолжительность страхового стажа:

- Период отпуска по уходу за ребенком до 1,5 лет.

- Период нетрудоспособности, если имеется оформленный соответствующим образом больничный лист и прочее.

Обязательно стоит учесть, что на размер пенсии влияет индивидуальный пенсионный коэффициент, размер которого зависит от факторов, приведенных ниже:

- период времени, на протяжении которого делались отчисления;

- возраст, в котором человек выходит на пенсию;

- величина страховых взносов.

Две разные части являются составляющими размера взносов индивидуального предпринимателя:

- Суммы, которая фиксирована и составляет 23100 рублей;

- Обязательное прибавление 1% дохода к фиксированной сумме, которая составляет больше 300000 рублей.

К важной особенности можно отнести то, что фиксированную сумму нужно платить не зависимо размера доходов. К тому же размер производимых отчислений напрямую влияет на размер пенсии, когда человек достигнет определенного возраста

Расчет пенсии, которую начисляют при достижении определенного возраста, можно провести разнообразными способами.

Нужно ли вносить фиксированные платежи на пенсии

В соответствии с положениями письма Минфина РФ № 03-15-05/50651 от 08.08.2017 для индивидуальных предпринимателей-пенсионеров уплата фиксированных страховых взносов обязательна. Новый порядок внесения страховых платежей для ИП за себя действует с 1 января 2018 года.

Правила совершения страховых взносов бизнесменом не зависят от того, наняты ли у него работники. Перечисление вносов обязательно – отдельно за себя и за нанятый персонал.

Согласно распоряжению Президента РФ Владимира Путина Госдума приняла ФЗ от 27.11.2017 № 335, где прописаны тарифы на страховые платежи с 2018 года:

- В ФОМС – 5640 рублей.

- В ПФР – 26 545 рублей плюс 1% с доходов бизнесмена, которые выше 300 000 рублей.

Важно! Обозначенные взносы фиксированы. Они не привязаны к МРОТу.. Страхвзносы физические лица, работающие в качестве ИП, оплачивают за себя согласно нормам Налогового кодекса РФ (статья 420)

Величина платежа от наличия или отсутствия наёмных работников не зависит. Размер взносов для предпринимателей-пенсионеров таков:

Страхвзносы физические лица, работающие в качестве ИП, оплачивают за себя согласно нормам Налогового кодекса РФ (статья 420). Величина платежа от наличия или отсутствия наёмных работников не зависит. Размер взносов для предпринимателей-пенсионеров таков:

- ОМС (медицинские) – 5 840 рублей.

- ОПС (пенсионные) – 26 545 рублей.

Сниженные тарифы для лиц, занимающихся предпринимательством, не предусмотрены. Исходя из п.2 ст. 432 НК РФ фиксированный платёж необходимо совершить до окончания календарного года. Если ИП прекращается, и физическое лицо снимается с учёта в налоговой службе, обязательные вносы оплачиваются в течение 15 дней с момента снятия с учёта.

Если пенсионер принял решение об открытии бизнеса, на него ложится бремя уплаты налогов и фиксированных платежей. Пенсионеры ведут коммерческую деятельность наравне с другими ИП. Предприниматель, открывший своё дело, не лишится государственного пособия. Выплаты будут пересчитываться, и они могут увеличиться.

Как увеличить страховую пенсию

Пенсия всем гражданам РФ начисляется, исходя из трудового стажа. Поэтому вариантов её законного увеличения не так много. Это:

- не обратиться за пенсией после наступления условий её возникновения. Например, если человек не получает деньги в течение 5 лет после наступления оснований, то размер выплат по старости увеличится на 40%;

- дополнительно самостоятельно формировать накопительную часть. Несколько лет назад этот проект был заморожен. Теперь работодатели делают отчисления только на страховую часть. Если дополнительно делать накопления, то выплаты по старости будут увеличены.

Можно также добровольно участвовать в пенсионных программах негосударственных фондов. Но россияне им мало доверяют.

Идет ли стаж ИП для пенсии?

Положения действующего законодательства российского государства (непосредственно нормы Гражданского Кодекса РФ) наделяют граждан правом заниматься предпринимательской деятельностью без оформления юридического лица. Для этого заинтересованное лицо должно пройти особую процедуру государственной регистрации в качестве индивидуального предпринимателя (ИП). Кроме данных граждан, к категории самозанятого населения относят также нотариусов, адвокатов и т.д.

Законодательной основой для определения времени, которое учитывается при начислении пенсии ИП, являются следующие нормативно-правовые акты:

- Приказ Минздравсоцразвития России от N 91. Указан исчерпывающий перечень периодов работ, которые включаются в страховой стаж и, соответственно, в будущем влияют на размер ежемесячных пенсионных выплат. Продолжительность работы лица в качестве индивидуального предпринимателя входит в данный перечень, но только в том случае, если такой период сопровождался обязательным социальным страхованием;

- Постановление Правительства РФ от N 1015. Сказано, что продолжительность работы, в течение которой лицом уплачивался единый налог, входит в трудовой стаж ИП.

Документом, подтверждающим совершение данных выплат является свидетельство об уплате единого налога, которое выдается уполномоченными на это налоговыми органами в установленном законодательством порядке.

Граждане, принадлежащие к категории самозанятого населения, должны перечислять страховые денежные взносы на обязательное пенсионное страхование. Ведь данные лица трудятся не по договору трудового найма, а занимаются частной предпринимательской деятельностью, а значит совершать данные страховые взносы должны самостоятельно.

Территориальные управления Пенсионного фонда России регистрируют лиц ИП в своей базе (ставят на учет плательщиков страховых взносов) на основании данных, полученных от налоговых органов, а также структур Минюстиции РФ. Лица, которые зарегистрированы как ИП, уплачивающие страховые взносы в ПФР, при выходе на пенсию имеют право на получение пенсионного пособия (его страховой и накопительной части). Суммы таких выплат зависят от размеров данных взносов.

Как считается стаж для пенсии для ИП?

Время работы гражданина в качестве ИП входит в стаж для пенсии с момента регистрации лица в установленном законом порядке. Подтверждается такой период определенными законом документами. Стоит сказать, что в данном случае трудовая книжка не является документом, доказывающим наличие и продолжительность стажа. У гражданина может быть данное удостоверение в случаях, когда до создания ИП он работал за договором трудового найма.

Индивидуальный предприниматель может работать в одиночку или нанимать людей в порядке, предусмотренным действующим законодательством. Сотрудники подлежат официальному оформлению, а также наниматель должен платить за каждого работника обязательные взносы в налоговые органы РФ и Пенсионный Фонд России.

В трудовой стаж лица-ИП входит время:

- периодов, за которые уплачивались налоги и взносы (как для наемных работников, так и для самого предпринимателя);

- нестраховые промежутки (например, период прохождения военной службы по призыву, уход за новорожденным ребенком и т.д.).

Воспользоваться своим правом на получение пенсионных выплат могут лица, трудовой стаж которых составляет не меньше минимально установленного законодательством. Более того, гражданин должен обладать достаточным количеством пенсионных баллов. Стоит сказать, что данные показатели ежегодно меняются, на сегодняшний день они следующие:

- минимальный страховой стаж — 9 лет;

- минимум индивидуальных коэффициентов — 13,8.

Это интересно: Как оформить пенсию по старости: познавайте с нами

Как рассчитать свою пенсию на калькуляторе ПФР

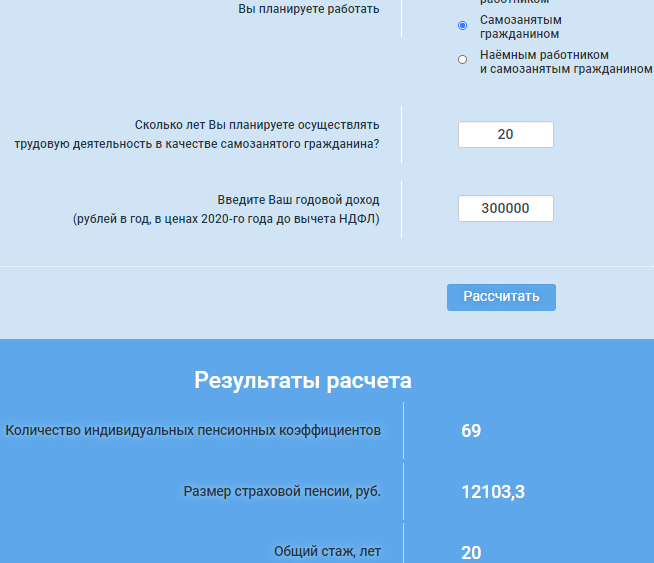

Возьмём для примера мужчину 1990 года рождения, который зарегистрировал ИП в 2020 году и планирует заниматься бизнесом 20 лет. В 2040 году ему будет только 50 лет, то есть пенсионного возраста он ещё не достигнет. Тем не менее, необходимый минимум баллов и страхового стажа он уже заработает. Пенсия в таком случае составит 12 103 рубля, а это ниже МРОТ даже по ценам 2020 года.

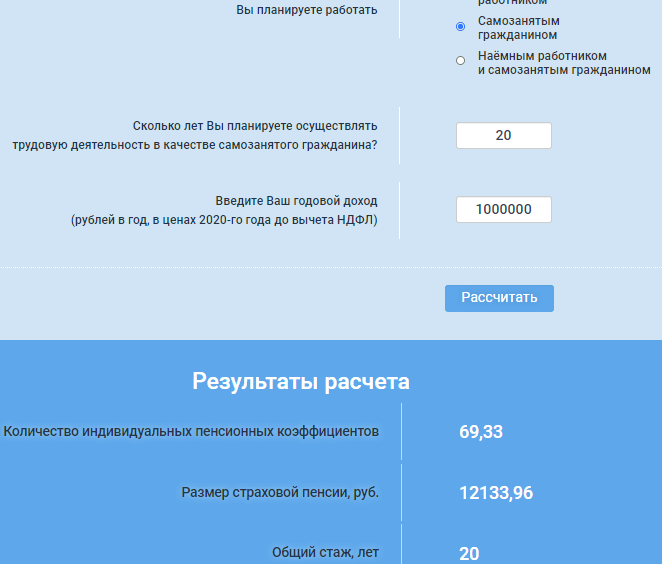

Предположим, что доход предпринимателя окажется намного выше (1 млн рублей в год), поэтому он перечисляет дополнительный 1% с суммы свыше 300 000 рублей. На размере пенсии это практически не отразится, потому что доплата составит всего 30 рублей в месяц.

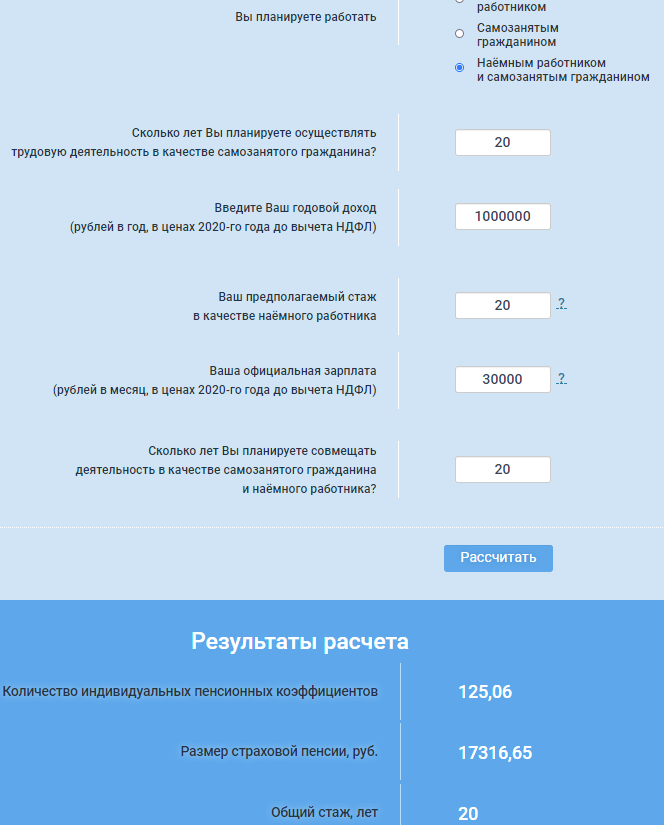

Но предположим, что ИП будет 20 лет совмещать свой бизнес с работой по найму с зарплатой в 30 000 рублей в месяц. В этом случае страховые взносы будет перечислять не только он, но и его работодатель по трудовому договору. Тогда будущая пенсия будет выше на 5 182 рубля и составлять 17 316 рублей, что нельзя назвать высокой пенсией даже сейчас.

Это означает, что думать о размере своей пенсии надо начинать как можно раньше, участвуя в программах НПФ и используя другие инвестиционные инструменты. От государства как предприниматель, так и наёмный работник будут получать не так уж много.

Какая будет пенсия у ИП

Вне зависимости от того, на какой налоговой схеме работает предприниматель, он обязан уплачивать взносы в страховые фонды. Обязательные страховые взносы ИП

Там где есть сотрудники, работодатели обязаны вносить страховые взносы, в так называемые, внебюджетные фонды. Их всего три. Прежде всего, это пенсионный фонд, сокращенно ПФР, фонд обязательного медицинского страхования – ФФОМС и фонд социального страхования – ФСС.

У предпринимателя зарплаты нет, но он должен вносить страховые взносы в эти фонды. Причем, даже в том случае если предпринимательской деятельности не ведется и доходов человек не получает. Например, кто-то зарегистрировался в качестве ИП и сдает нулевые декларации. В этом случае он не платит налоги, но ежеквартально или ежегодно платит взносы.

Единственное отличие ИП в оплате этих взносов от их уплаты при наличии наемных сотрудников, это то, что не надо платить в страховой фонд. Это связано с тем, что больничные листы предпринимателю не оплачиваются.

Размер взносов, каждый год меняется и все время растет. Если раньше эти взносы имели фиксированную сумму, то с 2014 года они стали зависеть еще и от прибыли. То есть, если по итогам года прибыль превысит 300 тысяч рублей, то все что выше этой суммы облагается 1% налогом. Правда есть потолок, который достигается при доходе в 13 миллионов рублей.

Право на пенсию

Поскольку взносы в ПФР предприниматель платит, значит и получать пенсию он может, когда достигнет соответствующего возраста. Кроме того, нужно иметь страховой стаж, как минимум пять лет.

Тот период времени, в течение которого за человека платились страховые взносы, называется страховым стажем

Причем, не важно, сам за себя он платил, или работодатель делал отчисления с заработной платы. Так же учитываются больничные, декреты и т.п

Если размер отчислений во внебюджетные фонды увеличивается ежегодно, то встает вопрос о размере будущей пенсии предпринимателя. На сегодняшний день с этим все плохо. Пенсия ИП, может, быть меньше, чем у человека, который вообще никогда не работал и никуда ничего не отчислял.

При достижении пенсионного возраста ему будет назначена социальная пенсия, где-то в районе шести тысяч рублей, на сегодня. У предпринимателя, путем сложных расчетов, получается меньше. Точную сумму можно узнать, обратившись в свой пенсионный фонд. Это связано с тем, что для предпринимателей, страховые взносы рассчитаны исходя из минимального размера оплаты труда. А размер пенсии зависит от того, сколько денег за человека поступит в пенсионный фонд.

Некоторые предприниматели еще и работают на наемной работе. У них дела с пенсией будут обстоять лучше, так как учитываются все взносы, как за себя, так и сделанные работодателем.

Тем, кто занимается предпринимательской деятельностью можно принять участие в программе государственного софинансирования пенсии. То есть, ежегодно платить 12 тысяч рублей и государство добавит столько же. Это уже каждый должен решить для себя сам. Может быть выгодней вкладывать деньги в жилье и сдавать потом в аренду, тем самым получая дополнительный доход.

Что касается негосударственных пенсионных фондов, вряд ли за счет них получится существенно повлиять на ситуацию в лучшую сторону. Просто надеяться на них, слишком большой риск.

Поэтому, любому предпринимателю, стоит задуматься уже сейчас на что он будет жить на пенсии. Будет здорово, если ваш бизнес позволит получить активы, которые в будущем обеспечат вам безбедную старость.

А есть ли какие-то льготы для пенсионеров, занимающихся индивидуальным предпринимательством?

Льготы для пенсионеров так же не предусмотрены российским законодательством. Пенсионерам нужно будет платить налоги и взносы по тем же тарифам, что и всем прочим индивидуальным предпринимателям.

Может ли открытие ИП как-то повлиять на размер пенсии?

Если уровень ежемесячных выплат пенсионеру ниже суммы прожиточного минимума, установленного государством, то он обычно получает специальную доплату. Однако в случае открытия собственного дела, пенсионер вновь будет считаться работающим гражданином и автоматически лишится специальной доплаты, но сохранит пенсию.

В то же время он может повысить размер пенсии за счет платежей в пенсионный фонд от предпринимательской деятельности. Пересчет пенсии в сторону увеличения происходит каждый год.

Что необходимо для регистрации ИП?

Вам нужно будет прийти в Федеральную налоговую службу (ИФНС), где вы получите заявление по форме 21001 для заполнения. В заявлении вы должны указать следующее:

- ФИО;

- Идентификационный номер налогоплательщика;

- Дату и место рождения;

- Гражданство;

- Адрес регистрации – место жительства;

- Паспортные данные;

- Вид предпринимательской деятельности с указанием его кода (ОКВЭД), который можно найти в этом справочнике.

Затем сотрудник ИФНС выдаст бланк для оплаты госпошлины размером в 800 рублей, которую можно оплатить в любом банке. Или вы можете воспользоваться онлайн-сервисом ФНС «Уплата госпошлины», который поможет самостоятельно составить квитанцию для оплаты.

После этого останется всего лишь сделать копии паспорта и ИНН, которые вместе с заявлением по форме 21001 и квитанцией оплаченной госпошлины нужно будет подать в налоговую инспекцию для регистрации ИП. В течение пяти дней вы получите документ о государственной регистрации.

Какая форма налогообложения подойдет пенсионеру?

Всего для ИП доступно пять систем налогообложения: ОСНО (общая), УСН («упрощенка»), ЕСХН (сельхозналог), ЕНВД (единый налог на вмененный доход) и ПСН (патентная система налогообложения). Первый включает большую налоговую нагрузку, а в последних двух размер налога рассчитывается государством.

УСН, или «упрощенка», считается самой востребованной среди начинающих предпринимателей. Во-первых, поскольку можно выплачивать всего 6% от полученного дохода (а в регионах эту ставку можно снизить до 1%), или 15% от прибыли (в регионах – до 5%). Во-вторых, ИПэшники могут вести налоговый учет по упрощенной системе, а бухгалтерский учет так и вовсе не нужен. В целом отчетность на УСН представлена всего лишь одной декларацией, необходимо ежегодно сдавать в ИФНС по месту жительства до 30 апреля.

Также на УСН очень похожа ЕСХН, или сельхозналог. По этой системе ИП не платят налог на прибыль, налог на имущество и НДС. Предприниматели обязаны выплачивать только 6% от доходов, а также ежегодно до 31 марта сдавать налоговую отчетность по книге учета доходов и расходов. Однако работать по ЕСХН могут только предприниматели, занятые в сельском хозяйстве.

Стоит заметить, что, если вы вдруг задумались о переходе на УСН, то изменить форму налогообложения можно в конце года. А перейти на ЕСХН позволяется с начала года. Для этого вам понадобится заполнить заявление на смену системы в налоговой службе.

Регистрация ИП в пенсионный фонд происходит автоматически?

Да, после регистрации ИП налоговая инспекция отправляет документы в пенсионный фонд и фонд обязательного медицинского страхования. В течение нескольких дней предпринимателю должно прийти уведомление по почте о регистрации в ПФР и ФФОМС.

Ну как же так? Как ПФР и ФНС обманывают ИП-пенсионеров

Читательница нашего форума инициировала обсуждение на важную тему, которая может касаться многих ИП, являющихся пенсионерами. Их права ущемляются, и добиться правды нелегко.

Как известно, с 2021 года администрированием страховых взносов занимается ФНС. А начисляет пенсионные баллы, рассчитывает пенсии и делает их перерасчет и индексацию — ПФР. Естественно, пенсионщикам нужны сведения об уплаченных взносах. Эти сведения есть у налоговиков, и они передают их в ПФР. Но в процессе передачи что-то может пойти не так. Информация иногда задерживается. А оплачивают эти задержки рядовые пенсионеры.

Рассказываем, как материально страдают пенсионеры из-за неслаженной работы по обмену данными между ФНС и ПФР.

Как известно, с 2021 года работающим пенсионерам, в том числе ИП, индексация пенсии не проводится. Но ежегодно в августе им делают перерасчет пенсии исходя из взносов, уплаченных за них в минувшем году.

Пенсионер-ИП уплатил за себя взносы 18 декабря 2021 года и в августе 2021 ждал перерасчета. Но увы, так и не дождался. По данным ПФР, никаких взносов в 2021 году он не платил.

В личном кабинете ФНС этот платеж учтен, а на ИЛС в ПФР — нет. Все дело в том, что ФНС передала в ПФР информацию о том, что взносы уплачены только 13.01.19.

В итоге ПФР пеняет на ФНС, ФНС пеняет на свою программу, в которой исправить дату уплаты невозможно, даже если эта дата совершенно не соответствует фактической. А крайним оказывается пенсионер, который остался без индексации пенсии.

Причем, как сообщили нашей читательнице в налоговой, случай с этим ИП отнюдь не уникальный. В ИФНС регулярно обращаются ИП с подобными жалобами, но налоговики лишь разводят руками. По их мнению, ничего страшного не случилось. Ну не пересчитали пенсию в этом году — пересчитают в следующем.

Однако фактически это означает потерю денег за целый год. И хотя сумма перерасчета у ИП не столь большая, почему он должен дарить эти деньги государству?

Участники обсуждения подсчитали, что примерно этот ИП по вине ФНС потерял около 1 000 рублей. Не очень много, но, как говорится, сто старушек — уже рубль…

Обсуждение происходит в теме форума «Платеж 2021 г. разнесен 2019-м».

Подтвердить трудовой стаж

Перечень документов необходимых ИП для подтверждения трудового стажа

В соответствии с законодательством для ИП не предусмотрены типовые трудовые книжки. А как же вести учет стажа? Для этого существует ряд подтверждающих документов:

- Уведомление об учете в реестре.

- Запись ЕГРИП.

- Свидетельство о завершении предпринимательства.

- Документы, подтверждающие оплату налогов и внесение сумм в Пенсионный фонд.

Если до 2017-го требовался документ – регистрации ИП, то теперь он не нужен, так как его попросту не выдают, вместо него – уведомление о постановке на учет.

При оплате налогов предприниматель должен сохранять все документы, так как именно они станут подтверждением выплат в нужном объеме и своевременно. Стаж ИП – также подтверждается только этими документами.

ИП должен хранить документы, подтверждающие оплату налогов и внесение сумм в Пенсионный фонд для подтверждения трудового стажа при оформлении пенсии

Когда предприниматели теряют важные документы, то можно запросить их в архивах соответствующих структур. Лучше, конечно, иметь определенные папки и складывать всю документацию – по годам и датам.

Есть ли льготы для пенсионеров предпринимателей

Кроме указанного освобождения по фиксированным страховым взносам за себя, ИП пенсионного возраста не обладают другими льготами относительно выплат по социальным страховкам.

Меры поддержки, предусмотренные законодательными нормами, предполагают:

- отмену налога на недвижимость, состоящую в личной собственности и не задействованную в предпринимательской деятельности;

- дополнительные преференции, установленные постановлениями местных органов власти.

К примеру, правительство Москвы региональными постановлениями предусматривает предоставление пенсионерам:

- права бесплатного проезда общественным городским транспортом (исключая такси и маршрутки);

- льготных (на бесплатной основе или с существенными скидками) покупок медикаментов по рецептам, выписанным врачами;

- скидок на проезд в поездах пригородного сообщения.

Статья по теме: Особенности уменьшения налога УСН на сумму страховых взносов Определенные субсидии пенсионерам назначают за оплату услуг коммунальных организаций.

Но в остальном законодательство не предусматривает льгот для ИП пенсионного возраста. Наоборот, занимаясь предпринимательством, ИП сохраняет статус работающего пенсионера, что отменяет ежегодную индексацию пенсий в качестве компенсации за неблагоприятное влияние инфляционных процессов.

Также важно учесть, что налоговые и страховые льготы не предусмотрены для ИП пенсионеров в случае присвоения группы инвалидности

Как формируется страховая пенсия?

Особенности назначения страховой пенсии регламентируются ФЗ от 28.12.2013 №400 –ФЗ. Согласно нему, размер пособия по старости зависит от количества накопленных пенсионных баллов – индивидуальных пенсионных коэффициентов (ИПК) на специальном лицевом счету плательщика в ПФР.

Во время деятельности по трудовому договору страховые пенсионные и иные взносы за работника делает работодатель – он выступает агентом. С индивидуальными предпринимателями все иначе: они должны самостоятельно их уплачивать не только за себя, но и за других сотрудников, которые у них работают.

«Все виды пенсий подлежат ежегодной индексации в зависимости от уровня инфляции. В среднем планируется повышение размера пособий на 1 000 руб. ежегодно»

Д.А. Медведев, Председатель Правительства РФ.

Условия назначения страховой пенсии

Важно учитывать, что страховая пенсия по старости назначается не только при наличии достаточного количества ИПК на счету, но и при соблюдении одного из следующих условий:

- Достижение ИП пенсионного возраста. Это правило распространяется абсолютно на всех. В 2021 году пенсионный возраст был повышен, что нужно учитывать при планировании выхода на пенсию;

- При стаже не менее 42 и 37 лет для мужчин и женщин пенсия может назначаться на 2 года ранее установленного возраста.

Самое главное для назначения такой пенсии по старости – наличие не менее 15 лет страхового стажа и величины ИПК – от 30. Если человек делал отчисления на протяжении 15 лет и имеет достаточно ИПК, он вправе обратиться в ПФР за пособием по старости.

Размер страховых взносов для ИП в 2021-2021гг

Размер взносов в ПФР фиксированный, меняется практически ежегодно. На 2021 год его величина составляет 29 354 руб., заплатить нужно до конца отчетного периода – года.

Также предпринимателями уплачиваются иные взносы:

- Обязательное медицинское страхование – 6 884 руб. на 2021 год. В 2021 году размер повысится до 8 426 руб.;

- Дополнительно перечисляется на пенсионные взносы 1%, если размер годового дохода предпринимателя превышает 300 000 руб.

Пример №1: расчет страховых пенсионных взносов для предпринимателя

Женщина зарегистрирована как ИП, в 2021 году ей нужно заплатить фиксированную сумму – 29 534 руб. Ее годовой доход составляет 1 000 000 руб., следовательно, дополнительно ею уплачивается 1% от суммы, превышающей 300 000 руб.:

700 000 х 1% = 7 000 руб.

29 354 + 7 000 = 36 354 руб. – общая сумма пенсионных отчислений к уплате.

За что еще начисляются пенсионные баллы?

Помимо уплаты взносов во время основной деятельности ИП, гражданам начисляются пенсионные баллы в другие периоды:

- Отпуск по уходу за ребенком;

- Прохождение службы в армии;

- Уход за нетрудоспособным близким родственником;

- Официальное трудоустройство в организации.

Будучи зарегистрированным как ИП, гражданин вправе работать по трудовому договору в другой организации. В таком случае взносов будет больше, но сам страховой стаж останется прежним, т.к. он исчисляется в месяцах, за которые производилась уплата.

Пенсия для ИП с 2017 года: расчёт, начисление, индексация

Предприниматель рано или поздно задумывается о том, что ему придется выйти на пенсию. В нашей стране пенсия выплачивается всем, но ее размер зависит от многих факторов. Пенсия индивидуального предпринимателя полностью зависит от его страховых взносов в Пенсионный фонд (ПФР). Итак, разберемся, что нужно сделать ИП, чтобы в будущем получать пенсию.

В течение 30 дней после регистрации ИП нужно встать на учет в ПФР. А если вы решили закрыть бизнес, то нужно сообщить об этом в фонд в более короткие сроки – 3 дня.

Согласно закону № 400-ФЗ начисление пенсии осуществляется исходя из набора пенсионных баллов, а не рублей, за все годы работы. Сумма баллов подчинена общему трудовому стажу, размеру зарплаты, возрасту выхода на пенсию и отчислениям на накопительную часть.

Рассчитывающему на пенсию гражданину с 2016 года нужно набрать не менее 9 баллов и 7 лет трудового стажа, который должен увеличиться к 2024 году до 15 лет.

Из чего состоит пенсия

Пенсия состоит из двух частей:

1. Базовая.

Ее размер с 2016 года составляет 4500 руб. Это та минимальная сумма, которую получит человек при любом стаже, как только достигнет нужного возраста (для мужчин – 60 лет, для женщин – 55). Прибавка к базовой части зависит от страховой доли вложений.

2. Страховая.

Эта часть делится на страховые взносы в ПФР (собственно, страховая часть) и накопительную часть (добровольные отчисления в самостоятельно выбранный работником фонд).

Эта часть пенсии наиболее интересна для ИП, потому что она позволяет варьировать размер пенсии и делает его зависимым от самого работника. Начисляется она из уплаченных за время труда страховых взносов: работодателем отчисляется 22% от каждого заработка в ПФР.

Актуально это для лиц, родившихся в 1967 году или позже этого срока, у всех, кто родился раньше, все 16% уходят на их счет в Пенсионный фонд. Но с 2014 года установлен мораторий на накопительную часть, поэтому все 16% идут на страховую долю.

Государство пытается защитить граждан от рисков, так как не все негосударственные пенсионные фонды (НПФ) могут служить гарантом вашего пособия в будущем.

Если вы все-таки заключили договор с негосударственным фондом до 2014 года, ваши деньги останутся в нем же.

Пенсия = сумма пенсионных баллов × стоимость балла в год назначения пенсии (в 2017 году он равен 78,57 руб.) + фиксированная часть (4823,35 руб.).

Также для расчета будущей пенсии вы можете использовать калькулятор на официальном сайте ПФР.

Особенности пенсии ИП

Пенсия для ИП имеет свои нюансы. Если вы на нее претендуете, то нужно достичь пенсионного возраста и иметь страховой стаж – не менее 5 лет отчислений за время работы.

Предприниматель должен лично подать заявление в ПФР за 30 дней до того, как предполагается получить пенсию.

Ему нужно будет предоставить паспорт, трудовую книжку и архивные документы, по которым можно определить стаж. Документы в виде заказного письма с описью можно отправить и по почте.

Уплачивать взносы нужно, даже если вы продолжаете работать на пенсии. Это увеличивает страховую часть и предоставляет возможность ИП подать заявление на перерасчет своего пенсионного пособия.

Досрочная пенсия ИП (при вынужденном прекращении деятельности) выплачивается не ранее 58 лет для мужчин и 53 – для женщин и только при наличии стажа не менее 25 и 20 лет, соответственно.

Предпринимателю не нужно подавать ежемесячную отчетность в ПФР. Но как работодатель ИП обязан отдельно зарегистрироваться в фонде. Форма заявления имеется на официальном сайте, там же можно и уплатить взносы.

При формировании платежных документов вы отмечаете себя как страхователя, выбирая свой субъект Федерации. Далее указываете уплату страховых взносов, то, что вы – ИП, а также фонд, в который переводите деньги.

На сайте же получаете необходимые реквизиты. Оформление квитанции невозможно без заполнения следующих полей: ОКТМО, Ф.И.О., свой адрес, регистрационный номер в ПФР и сумму платежа.

Существует ежегодная индексация пенсий для ИП, однако, если вы решили поработать и на пенсии в 2017 году, вас это не коснется.

Прогнозируя будущее, просчитайте все за и против, проконсультируйтесь со специалистами из ПФР. Вы можете вкладывать деньги в недвижимость, иметь золотой счет в банке – ваше право выбирать себе «подушку безопасности» в старости. Но в любом случае думать о пенсии нужно сейчас, пока вы молоды и полны сил.

От чего зависит размер будущих сумм у ИП?

Составляющие, которые влияют на размер пенсии, которую будет получать ИП

- От фиксированной выплаты.

- Обозначенной средней выплаты.

- Коэффициента.

- Доп. коэффициенты – их несколько: по уходу за детьми до 3 лет, службе в армии, максимальной зарплаты и др.

- Официальной зарплаты.

- Тарифа взносов.

- Ежегодная индексация пенсионных выплат.

Законодательное условие – зарплата ИП в 1,6 раза больше среднего заработка по стране. Но как бы ни старался предприниматель, суммы все равно получаются мизерными. Возможно, Правительство примет очередные дополнения, пояснения или другие нормативные акты, которые помогут защитить предпринимателей. Честно отчислявших взносы и трудившихся на благо страны.

Как считать пенсию на калькуляторе ПФР

К счастью, ПФР понял, что теорию пенсионных начислений, указанную в законе, мало кто осилит, поэтому разработал калькулятор будущей пенсии. Правда, калькулятор рассчитывает пенсию только с 2018 года, то есть узнать, что вам начислили до этого времени, с его помощью нельзя (о том, как это сделать, читайте ниже).

Кроме того, есть важный и непроработанный нюанс — калькулятор не учитывает систему налогообложения, на которой работал ИП. Дело в том, что база для расчёта дополнительного 1% взноса на разных налоговых режимах будет отличаться. Но хотя бы учёт обязательной фиксированной суммы взносов на всех режимах одинаковый, поэтому для приблизительных подсчётов калькулятор можно использовать.

Возьмём для примера расчёта мужчину 1990 года рождения (пол и возраст имеют значение), который зарегистрировал ИП в январе 2018 года и предполагает зарабатывать 50 тысяч рублей в месяц. За 2018 год при таких условиях он получит 3,13 пенсионных баллов.

Видимо, калькулятор решил, что только одним годом предпринимательской деятельности ИП и ограничится, поэтому в конце дал такой суровый ответ:

Хорошо, рассчитаем эту «более высокую» пенсию за 15 лет предпринимательского стажа. Баллов набралось даже не 30, а 46,9, только вот размер пенсии — 8805,12 рублей.

Кроме того, через 15 лет предпринимателю 1990 года рождения будет только 42 года, то есть он не достигнет пенсионного возраста. Значит, пенсию ему платить ещё рано. А до своих 60 лет (ожидается рост до 65 лет) ему надо вести деятельность и платить взносы 33 года. И будет он тогда получать 13 391,79 рублей. Очень негусто.

А вот наёмный работник такого же возраста и с тем же доходом получит другие суммы:

- за 15 лет работы — 12166,18 рублей или в 1,38 раза больше;

- за 33 года работы — 20786,12 рублей или в 1,55 раз больше.

Почему так? Потому что суммы страховых взносов, которые платит ИП за себя, сильно отличаются от тех, которые работодатель платит за своих работников.

На пенсионное страхование наёмного работника перечисляется 22% от выплаченных ему сумм. А индивидуальный предприниматель платит за свою пенсию фиксированную сумму (в 2018 году это 26 545 рублей). А если его годовой доход превысил 300 тысяч рублей, начисляется дополнительно 1% от суммы свыше этого лимита.

Соответственно, предприниматель должен задуматься над тем, кто будет кормить его на старости лет. А лучше всего — ни на кого не рассчитывать, а делать накопления. Благо, что меньшие суммы страховых взносов за себя это позволяют сделать.

Нестраховые периоды ИП, или когда можно не платить

Нестраховые периоды предпринимателя, предусмотренные законом, когда взносы в ПФР за ИП отчисляются из государственных фондов, тоже войдут в его страховой стаж. Их 5 видов:

- армейская служба;

- время ухода за детьми, до исполнения каждому 1,5 года (в сумме не более 6 лет);

- период ухода трудоспособного ИП за инвалидом 1 группы, ребенком-инвалидом или состарившимся родственником, старше 80 лет;

- сроки совместного проживания супругов военных-контрактников, в регионах, где они не имели возможности трудоустройства (не более 5 лет суммарно);

- время совместного проживания за рубежом супругов сотрудников дипломатических, консульских и подобных ведомств РФ, в сумме не превышающее 5 лет, если в этот период они не занимались коммерческой деятельностью, что подтверждают бумаги.

Документы, подтверждающие стаж ИП

Главное отличие ИП от обычного наёмного работника – это отсутствие права оформить на себя трудовую книжку. Предприниматель не может сам себе внести запись о начале и прекращении трудовой деятельности. Его главными документами, подтверждающими страховой стаж являются:

- свидетельство о регистрации ИП с указанием даты начала коммерческой деятельности;

- свидетельство о завершении предпринимательства;

- доказательные бумаги о внесении страховых взносов в ПФР.

Если вы не всегда занимались предпринимательством, то у вас, с большой вероятностью, трудовая книжка имеется. Этот документ по праву считается главным в процедуре расчёта стажа любого пенсионера, а потому требует бережного отношения и хранения.

Бизнесменам, которые начали свою деятельность на заре девяностых, до 1991 года, чтобы подтвердить страховые отчисления в тот период, необходима справка из архива, содержащая данные о таких проплатах. Если коммерческая деятельность регистрировалась позднее 1991 года, то сведения могут подтвердить органы ФСС.

Чтобы расчёт пенсионных выплат был точным, по возможности сохраняйте максимум документов, которые смогут пригодиться для подтверждения страхового стажа. Лучше перестраховаться и сберечь все чеки, квитанции или другие бумаги, связанные с внесением платежей.