До скольки лет дают ипотеку на квартиру (видео)

Содержание:

- Со скольки лет можно взять ипотеку на квартиру?

- Особенности требований банков к минимальному возрасту

- Возрастные ограничения для заемщиков

- Условия ипотечного кредитования

- До скольки лет можно взять ипотеку?

- Общие условия и требования к заемщикам в этом году

- Причины установления верхней возрастной границы

- До какого возраста дают ипотеку на жилье в банках и другие возрастные ограничения

- Как быть пенсионеру?

- Влияние возраста заемщика на условия предоставления ипотечного кредита

- Приобретение в ипотеку пенсионером уже готовой загородной недвижимости

- Какой возраст устанавливается для одобрения кредита наличными

Со скольки лет можно взять ипотеку на квартиру?

Кредит на жилье априори считается банками рискованным предприятием. Даже наличие такого фактора, как залог, далеко не полностью обеспечивает займ, ведь, в случае возникновения трений с должниками, залоговое имущество еще нужно будет реализовывать. Это, в свою очередь, означает траты на содержание, работу юристов, оценщиков, страховщиков и т.д.

Поэтому банк просто физически не может выдать ипотеку кому угодно, лишь бы у клиента был доход. Получить столь крупный займ порой непросто даже тем клиентам, у которых уже имеется хорошая кредитная история, что же говорить о молодых, о чьей платежеспособности и добропорядочности банк может лишь догадываться? И, все же, определить четкую границу, со скольки лет дают ипотеку, невозможно.

Банк всегда старается учесть все обстоятельства: не только возраст и доход клиента, но также порядочность и доход его поручителей и созаемщиков; размер предполагаемого обеспечения; сумму первоначального взноса, уменьшающего риски банка; наличие завершенного образования, его качество и прочие факторы.

Можно смело утверждать только одно: если заемщику меньше 21-го года, его шансы на получение ипотеки катастрофически падают.

Формально, кредит можно получить уже с 18-ти лет, т.к. по законодательству РФ именно с совершеннолетия гражданин становится полностью дееспособным во всех отношениях. Но банки не безосновательно полагают, что одного лишь юридического совершеннолетия недостаточно. Клиент должен иметь хоть сколько-нибудь стабильный и достаточный для оплаты кредита доход.

Руководство банка высчитывает оптимальный возраст в зависимости от пола: для мужчин самый удобный интервал расположен между 27 и 45 годами, для женщин — между 25 и 40 годами. Если клиент находится в этой возрастной категории, и при этом у него имеется доход, можно считать, что ипотека уже «в кармане».

Коммерческая недвижимость

Коммерческое недвижимое имущество отличается от жилого узкой спецификой рынка, большими суммами кредита и, главное, невысокой степенью ликвидности. Поэтому такой тип недвижимости дают в займ лишь бизнесменам с хорошими финансовыми показателями.

Возраст особенного значения иметь не будет: если клиент смог построить крепкий и прибыльный бизнес в 21 год, кредит ему дадут. Но на практике такое случается редко, поэтому средняя планка — 25-60 лет.

Военная ипотека

Согласно № 117 ФЗ от 20.08.2004г, получить деньги по НИС можно только на ипотечное жилье. Чтобы получить такую ссуду, клиент должен быть в пределах служебного возраста, т.е. от 21-го до 41-го года.

Молодая семья

В основном по этой программе, субсидированной государством, займы дает Сбербанк. Он же установил нижнюю границу обращения: обоим супругам должно быть не меньше 21-го года на момент обращения. Верхняя граница обозначена уже соответствующим федеральным законом: не больше 35-ти лет каждому супругу (включительно).

Пенсионные программы

Верхняя граница возрастной категории тесно связана с политикой самого банка. В очень редких организациях можно увидеть программы, где допускается кредитование до 80-ти лет, в некоторых встречаются возможность оформить кредит до 75-ти лет. Наконец, в подавляющем большинстве организаций можно оформить ипотеку до 65-ти лет.

Внимание: в договоре отдельно указывается, что верхняя граница привязывается к окончанию срока кредитования. То есть, если максимальный возраст — 65 лет, а клиент пришел, будучи в возрасте 55-ти лет, ему дадут ипотеку на срок не больше десяти лет.

Программы без первоначального взноса

Молодым девушкам и парням получить ипотеку без первого взноса практически нереально. До достижения возраста в 25 лет шансы на получение займа по такой программе оставляют желать лучшего.

Объясняется же это просто: первый взнос, в случае реализации залога, позволит банку отбить траты. Если же выдавать кредит на всю недвижимость полностью, то при реализации имущества никаких прибылей получено не будет, даже наоборот — одни траты.

Особенности требований банков к минимальному возрасту

Каждый банк предъявляет собственные условия, позволяющие взять ипотечный кредит.У любой банковской организации могут быть собственные комплексные предложения по ипотечному кредитованию, согласно которым заемщикам выделяются отдельные условия по возрасту. При этом обязательно устанавливаются максимальные и минимальные пределы.

По базовому кредитованию все банки предъявляют практически одинаковые услуги и рассматривают клиентов в качестве заемщика только в возрасте 21 года.

Большинство банковских организаций стремятся заключать ипотечные договоры с лицами, которые достигли определенного возраста и имеют стабильное финансовое положение. Наиболее часто банк одобряет кредит клиентам в возрасте 28-42 года, поскольку у заемщиков имеется стабильный финансовый доход и шансов справиться с платежами по ипотеке у них гораздо больше.

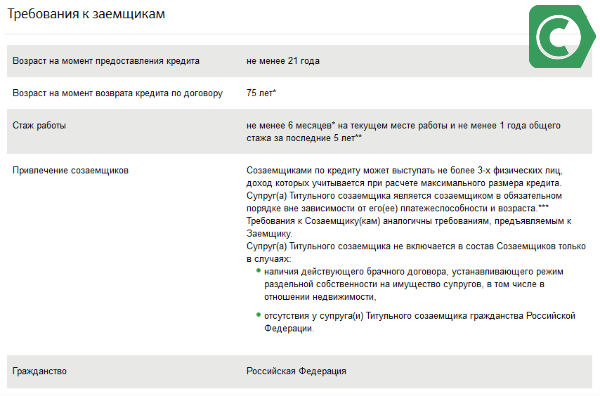

Сбербанк

Лицам, которые не достигли 21 года, оформить ипотечный кредит в Сбербанке не получится. Специальная программа, реализованная для молодых семей, предполагает получение ипотеки в возрасте от 21 до 35 лет, при этом максимальный возрастной предел в популярной банковской организации составляет 75 лет.Срок, на который будет выдана ипотека, полностью будет зависеть от возраста предполагаемого заемщика. Максимальный ипотечный займ может быть выдан сроком на 30 лет — таким образом, подобный кредит может быть выдан строго до 45 лет.

ВТБ

Система ипотечного кредитования в банке ВТБ предполагает, что потенциальному заемщику не должно быть менее 21 года. При этом данная банковская организация выдает ипотеку преимущественно лицам до 65 лет. При оформлении ипотечного договора банк строго проверяет документацию и внимательно относится к такой категории требований, как возраст заемщика.

Альфа Банк

Данная банковская организация в некоторых случаях идет на уступки и предлагает выгодные кредитные решения для лиц, возраст которых составляет от 20 лет. При этом ипотека может быть выдана гражданам до 64 лет. Верхний и нижний предел возрастного ограничения регулируется положением, согласно которому рассматриваются, прежде всего, сроки кредитования. На момент окончания действия ипотеки заемщику должно быть не более 75 лет.

Данная банковская организация предъявляет более лояльные требования и может выдать кредит в 20 лет, при этом у будущего заемщика должна быть официальная работа со стабильным заработком — только в данном случае ипотечный кредит может быть одобрен.

Другие банки

В российских банках действует стандартное ограничение по возрасту — будущим заемщикам на момент взятия кредита должно исполниться как минимум 20 лет. При этом в большинство крупнейших банков выдают жилищные займы лицам, не моложе 21 года. К примеру «Банк Москвы«, а также его партнеры выдают ипотеку строго после достижения данного возраста.

«МТС Банк» допускает выдачу кредита с 18 лет, при этом наличие созаемщика и высокого постоянного дохода обязательно. При достижении возраста 23 лет можно взять жилищный кредит в данной организации без дополнительного привлечения заемщиков.

«Банк жилищного финансирования» предлагает выгодные программы ипотечного кредитования, при этом возраст заемщика должен быть также не менее 21 года.

Банковская организация «Дельтакредит», которая преимущественно специализируется на выдаче ипотечных займов, предлагает взять кредит при условии достижения возраста 20 лет. При этом банк обязательно требует привлечения поручителя, если заемщику на момент получения займа не исполнилось 25 лет.

Газпромбанк предлагает взять ипотеку в возрасте 22 лет, при этом верхняя планка взятия кредитов строго ограничена. Банковская организация выдает займы строго до 60 лет, при этом в некоторых случаях банк может поднять данную планку на 5 лет. Дополнительного привлечения созаемщиков для одобрения кредита в 20 лет не потребуется.

Уралсиб— один из наиболее популярных банков ипотечного кредитования, предлагающий взять ипотечный займ с 18 лет. При этом предельный возраст на момент погашения кредита не должен составлять более 65 лет. Все риски, связанные невозвратностью ипотечного займа банк эмитирует за счет достаточно высоких процентов, а также привлечения дополнительных созаемщиков, на которых ложится вся ответственность в случае невыплаты кредита.

Возрастные ограничения для заемщиков

Так как жилищные кредитные программы — это долгосрочное партнерство с банком, которое не ограничивается небольшим периодом, а чаще всего варьируется от 10 до 30 лет, то банк хочет избежать части рисков, ограничивая возраст заемщика. Практически для всех финансовых учреждений, выдающих ссуды подобного типа, возрастные рамки одинаковы.

Со скольки лет выдают ипотечный кредит

Первым требованием к заемщикам выступает ограничение по возрасту. Принять участие в оформлении доступно всем гражданам, достигшим 21 года. Немного отличаются правила относительно максимального лимита.

Ограничения по максимальному возрасту

Рассмотрим верхнюю возрастную границу возврата займа. Важен момент, при котором он будет закрыт , т.е. когда при плановом режиме платежей (без досрочных погашений) задолженность будет выплачена полностью.

До какого возраста дают ипотеку в Сбербанке по разным видам программ:

- Программы с государственной поддержкой можно использовать клиентам до наступления пенсии. Это обозначает лимит для мужчин – 60 лет и до 55 лет для женщин.

- Программы на покупку квартиры, частного дома, со вторичного рынка или в новостройке: до 75 лет.

- На строительство загородной недвижимости: до 75 лет.

- Проект для военнослужащих: до 45 лет.

Из прочих требований к заемщикам набольшее значение имеет трудовой стаж и заработная плата.

Исходя из уровня последней определяется возможность для предоставления кредитных средств и их объем. Стаж следует подтвердить в двух направлениях:

- Стабильность: на нынешней работе заемщик должен находиться больше 6 месяцев.

- Надежность: за 5 лет заявитель должен проработать суммарно свыше года (на любых предприятиях).

Требования при оформлении займа

Условия ипотечного кредитования

Определив, со скольки лет дают ипотеку в Сбербанке, и какие иные требования выдвигаются, следует заняться подготовкой документов. По сути, список сводится к подтверждению всех вышеуказанных условий.

На данном этапе происходит и подбор программы. Они отличаются по уровню ставки и некоторым параметрам, характерных для определенной процедуры по покупке жилья (готовое, в новостройке, строящееся, со вторичного рынка, на строительство). Ставки назначаются в пределах 12,5-13,5%. Остальные параметры, в целом идентичны:

- Минимальная сумма: от 300 тыс. рублей.

- Максимальная: до 1,5-3 млн. рублей. В индивидуальных случаях – до 10 млн. рублей.

- Срок (кроме программы для военных): до 30 лет.

- Первый взнос: от 15%.

Чем большую сумму подготовить для первичной оплаты, тем лояльнее условия можно получить.

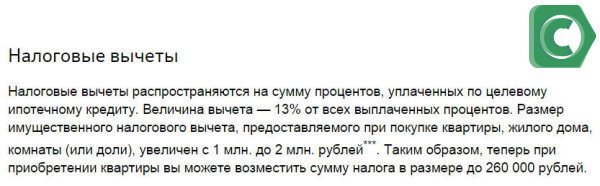

Не стоит забывать о возвращении налогового вычета, разрешенного законом

Сегодня, мы рассказали до какого возраста оформляют жилищный кредит в Сбербанке, а подробнее о процедуре оформления смотрите в видео-ролике.

Ипотечный кредит в Сбербанке (видео)

Условия, возрастные пределы, отдельные нюансы и последовательность действий — в видео о жилищном кредитовании.

https://youtube.com/watch?v=3-hJGMN29QA%3F

Лидер кредитования в РФ предлагает множество лояльных условий для своих будущих заемщиков. Одно из преимуществ кредитной организации — максимальный возраст клиентов, желающих оформить жилищный заем. Пенсионеры и пожилые россияне имеют такие же права на получение ссуды и возможность улучшить свои жилищные условия.

До скольки лет можно взять ипотеку?

Как только человек получает статус пенсионера возможность много зарабатывать становится недоступна для большинства людей. Возможно и есть дополнительные источники дохода (бизнес, сдача квартир в аренду), но они должны быть подтверждены официально, чтобы повлиять на положительный исход.

Чем ближе человек к пенсионному возрасту, тем более суровые условия предлагают банковские организации. В первую очередь, это касается срока, на который предоставляется ссуда. Если молодые семьи могут растянуть кредит даже на 25 лет, то пожилым лицам этот период ограничивают до 7-15 лет.

Пример: Вам 50 лет. Обращаетесь в банк, где условия предполагают максимальный срок кредитования – 25 лет. Но, поскольку до пенсии остается всего 10 лет, значит это и будет Ваш предел. В итоге, размер ежемесячного платежа вырастет в несколько раз

Чтобы погашать задолженность, придется доказать свою платежеспособность (во внимание принимаются только официальные источники дохода). Увы, не каждый способен потянуть такой кредит

Но не все так печально. Ведь банки понимают ситуацию и нередко готовы идти на смягчение условий: рекомендуют привлекать поручителей, просят предоставить ценный залог. Это позволит увеличить период пользования займом до 5-7 лет, что уже неплохо.

Для тех, кому за 40

Но не всем гражданам Российской Федерации суждено попасть под «раздачу халявы». Желательно соответствовать таким критериям для повышения вероятности получения кредита:

- После того, как заемщик станет пенсионером, у него должны быть другие постоянные источники заработка. И только официальные, подтверждённые документально. Это повышает авторитет в глазах работников банка;

- В идеале, клиент не должен иметь несовершеннолетних детей или прочих лиц, пребывающих на обеспечении заемщика. Приветствуется и семейный статус (наличие работающих мужа или жены), что повышает совокупный доход и положительно влияет на решение банка;

- Есть высоколиквидное движимое или недвижимое имущество, которое может быть использовано в качестве залога;

- Привлечение платежеспособных созаемциков (от 2 до 4) позволит в разы увеличить вероятность положительного ответа. Лучше всего, когда в роли поручителей выступают дети или прочие лица, пребывающие в родственных связях. При возникновении тяжкого заболевания или смерти основного заемщика, все обязательства по кредиту переходят к поручителям;

- Не стоит забывать и о кредитной истории, которая должна быть достаточно хорошей, чтобы банк Вам доверял;

- Необходимо пройти полное медицинское обследование и оформить страховку на случай смерти и утери трудоспособности. Это дополнительные расходы, но без них не обойтись.

До какого возраста дается ипотека на жилье пенсионерам?

Рассмотрим несколько случаев, которые характерны для большинства российских кредитных учреждений:

- «Банк Москвы» готов давать займы женщинам до 55 лет, а мужчинам – до 60 лет;

- «СКБ», «Уралсиб» предлагают еще более лояльный подход с ограничением в 65 лет;

- Самые оптимальные программы предлагают «Сбербанк» и «ВТБ24» — 75/70 соответственно.

Ознакомится с прочими выгодными предложениями можете на этой странице.

Вы самостоятельно решаете, в какое финучреждение обратиться. Но лучше сразу подавать заявки в несколько организаций. Так Вы существенно повысите свои шансы. Старайтесь привести максимум аргументов в свою пользу: привлекайте созаемщиков, предоставляйте справки с места работы, обеспечьте гарантии за счет сдачи в залог собственной недвижимости или транспортных средств.

До какого возраста можно брать ипотеку в «Сбербанке»?

В предыдущем разделе был указан предел – 75. Но не всегда удается «получить добро» в подобных условиях. Самый авторитетный российский банк постоянно обновляет перечень выгодных программ. Вот самые популярные схемы:

- Для мужчин (60) и женщин (55) – кредитование при поддержке государства;

- Программа для служащих в рядах ВС (военные) предусматривает максимальный возраст – 45;

- Если желаете приобрести загородный дом (или намерены получить деньги на его строительство), то можно рассчитывать на ипотечную ссуду до 75-и.

Были перечислены общие основания, которые могут не работать в определенных ситуациях. В первую очередь, «Сбербанк» оценивает сумму постоянного ежемесячного дохода, который сможет покрывать долговые обязательства. Важным моментом является и непрерывный рабочий стаж, также, на последнем месте работы Вы должны быть оформлены на протяжении не менее одного года.

Кроме того, годовая ставка составляет всего 12,5%, но можно получить скидку 0,5%, если внести большую сумму первоначального платежа.

Общие условия и требования к заемщикам в этом году

Банки выдвигают схожие требования к заемщикам:

- Российское гражданство. Большинство организаций-кредиторов готовы сотрудничать только с гражданами РФ. В последнее время наметилась тенденция к послаблению требований – ряд организаций начал сотрудничать с гражданами Украины, Казахстана и других бывших союзных республик.

- Постоянная регистрация на территории РФ. Есть исключения – например, ВТБ сотрудничает с заемщиками, временно зарегистрированными в России, и даже с клиентами без регистрации.

- Возраст от 21 до 65 лет, хотя бывают исключения. Например, Сбербанк устанавливает верхний возрастной порог на момент погашения кредита – 75 лет. Банки не смогут выдать ипотечный кредит на срок более 15 лет, если заемщик достиг 50-летнего возраста.

- Стаж работы. В большинстве случаев требуется отработать на последнем месте трудоустройства не менее 6 месяцев. Общая продолжительность стажа – от 1 года. Наличие постоянного устройства и стабильного дохода служит гарантией того, что заемщик сможет исполнить обязательства по договору. Многие банки предоставляют возможность ипотеки без подтверждения официального дохода. Однако подобные программы отличаются более высоким процентом и увеличенным первоначальным взносом.

- Достаточный уровень дохода для погашения ипотеки. Полученных средств должно хватать не только на ежемесячный платеж, но и на жизнь: питание, оплату коммунальных услуг, покупку необходимых вещей и. т. д. Оптимально, если на ипотеку уходит не более 40% совокупного дохода семьи заемщика.

- Хорошая кредитная история и высокий рейтинг заемщика. Если у вас были просрочки в прошлом, или сейчас имеется непогашенная задолженность, шансы получить одобрение будут ничтожно малы.

- Наличие созаемщиков или поручителей. Кредитор рассматривает доходы всех привлеченных лиц, что повышает шансы на одобрение кредита. В некоторых случаях – например, если квартиру приобретают в совместную собственность супруги – они становятся созаемщиками в обязательном порядке.

Важно! Банк вправе отклонить вашу заявку без объяснения причин.

Приобретаемое жилье тоже должно соответствовать минимальным требованиям кредитора. В частности, учитывается возраст здания — если оно было построено до 1975 года, то получить одобрение будет проблематично

Во внимание принимается этажность постройки и ее состояние. Квартиру в аварийном или ветхом доме приобрести в ипотеку тоже вряд ли получится

Причины установления верхней возрастной границы

Ипотечные отношения предполагают взаимную выгоду для заемщика, покупающего недвижимость, и для финансовой структуры, получающего процентный доход. Предоставляя займ, банк выдвигает ряд требований к кандидату, обеспечивая себе гарантии безубыточности.

Ипотечные отношения предполагают взаимную выгоду для заемщика, покупающего недвижимость, и для финансовой структуры, получающего процентный доход. Предоставляя займ, банк выдвигает ряд требований к кандидату, обеспечивая себе гарантии безубыточности.

В силу своих особенностей, ипотека предоставляется далеко не всем гражданам. Прежде всего, потребуется доказать свою ответственность и финансовую состоятельность. Именно по этой причине получить жилищный займ в 18-21 года практически невозможно – в этом возрасте граждане, как правило, не имеют стабильного высокого дохода, и отличаются низкой степенью ответственности.

Не менее ответственно банк подходит и к определению максимального возраста плательщика ипотеки, оценивая финансовые возможности и уровень дохода в различных категориях клиентов. Наибольшая вероятность одобрения ипотеки у трудоспособных зрелых граждан, имеющих стабильное положение, доход, сбережения, имущество. По этой причине предельная планка по ипотеке соответствует выходу на пенсию, когда человек прекращает получать заработную плату и уходит на отдых.

Так как на законодательном уровне возраст для ипотеки никак не регулируется, финансовые учреждения самостоятельно определяют свои стандарты при рассмотрении заявок от граждан различных категорий. Несмотря на наличие общих параметров, банки рассматривают успешность кандидатуры по своему усмотрению, позволяя брать заем даже при достижении 60-летия.

Главный ориентир регламента кредитора – наличие постоянного достаточного дохода на всем протяжении кредитования. Это означает, что получить ипотечное жилье можно и в предпенсионном возрасте, однако срок договора и размер ссуды будет рассчитан с учетом погашения до 60-65 лет.

Подобная практика не характерна для западных банков, где по-другому рассматривают характеристики пожилого заемщика, предполагая, что по мере своего взросления данная категория граждан отличается ответственностью, пунктуальностью и уже имеет определенные накопления и стабильный заработок.

Сомнения не в пользу зрелых заемщиков также связаны с постепенно увеличивающимся риском смерти или утраты трудоспособности и дохода по причине болезни. По мере взросления, заемщик более подвержен болезням и вероятности смерти, что затруднит процесс взыскания оставшегося невыплаченного долга с имущества или наследников.

Установление предельных верхних границ выглядит необоснованным, если учитывать, что приобретаемая собственность находится в залоге банка вплоть до выплаты последней одолженной в банке копейки. Однако, российские банковские структуры, в этом отношении, далеки от социальной ориентированности кредитной отрасли и основывают свою работу на других принципах.

Проблема кредитования пожилых лиц неоднократно обсуждалась на различных уровнях, а официальное установление первых пределов по возрасту ипотечных клиентов произошло в 1997 году, когда Агентство по ипотечному кредитованию (АИЖК) определило границы в 65 лет.

До какого возраста дают ипотеку на жилье в банках и другие возрастные ограничения

При принятии решения о выдаче ипотечного кредита банк обращает внимание на следующие характеристики заявителя:

- уровень доходов;

- кредитная история;

- возраст.

В зависимости от этих показателей также зависят условия кредита, к которым относятся такие как процентная ставка, сумма выделенных денежных средств и срок погашения. Это связано с тем, что все указанные параметры заемщика создают его платежеспособность. Идеальным клиентом банка является гражданин, который подает заявку в возрасте от тридцати до сорока лет. В этом случае он успеет рассчитаться по кредиту до выхода на пенсию.

Если отдельно рассматривать такой критерий как возраст, то становится понятно, каких рисков банк стремится избежать. Молодой возраст может стать причиной проблем с трудоустройством, так как при недостатке опыта найти работу достаточно затруднительно. Напротив, сотрудничество с людьми преклонного возраста могут осложниться из-за возникшей нетрудоспособности клиента в силу болезни или смерти.

Таким образом, возраст для ипотеки играет далеко не последнюю роль. Как правило, банки устанавливают минимальный и максимальный возрастной порог для заемщиков. Однако обострение конкурентной борьбы из-за растущего количества банковских организаций привело к смягчению выставляемых требований. Для расширения своей клиентской базы банки готовы кредитовать даже людей пенсионного возраста. Однако стоит учитывать, что риски при этом не снижаются

Следовательно, необходимо принимать во внимание дополнительные условия

Чаще всего ответ на вопрос, до какого возраста дают кредит на жилье, следующий – до 65 лет. Получается, что к пенсионному возрасту большинство банков готово добавить буквально несколько лет. Определенное число банков кредитует граждан до 70 лет. Верхняя возрастная граница редко когда доходит до 75 лет. Возможно колебание и в меньшую сторону: есть кредитные организации, для которых обязательно, чтобы полное погашение кредита произошло до выхода человека на пенсию.

Обратите внимание на наличие требования о занятости: некоторые банки принимают заявки только от тех пенсионеров, которые продолжают работать. Свою специфику имеет военная ипотека: в данном случае максимальный возраст составляет 45 лет

Свою специфику имеет военная ипотека: в данном случае максимальный возраст составляет 45 лет.

Молодым людям необходимо знать, что для такого кредита как ипотека возраст заемщика должен быть минимум 18 лет. Однако таких предложений практически не встречается. Работать с клиентами, только достигшими совершеннолетия, соглашаются, как правило, только при наличии поручителей и залога. Большинство банков в своих требованиях указывает возраст с 21 года, некоторые увеличивают его до 23 лет. Если вы уже перешагнули этот рубеж, на первый план выходит уровень платежеспособности, который оценивается исходя из имеющего уровня дохода

Также важно соответствовать требованию о наличии определенного трудового стажа. Банк присваивает статус молодой семьи в том случае, если супругам еще не исполнилось 35 лет

Для них предлагаются отдельные программы на льготных условиях кредитования. В частности, есть возможность получить государственную субсидию.

Стоит отметить, что если заявку на ипотеку подают супруги, то шансы на одобрение выше. Для банка пары имеют преимущество перед одинокими заемщиками, так как они несут солидарную ответственность. Даже в том случае, если один из супругов утратит свою платежеспособность, обязанности по кредиту будет выполнять второй. Требования к возрасту также могут быть смягчены, особенно если имеется серьезная разница в возрасте.

Как быть пенсионеру?

Если вы не знаете, до какого возраста дают ипотеку в том или ином финансовом учреждении, самый верный способ — просто туда обратиться. Даже если ваш возраст вызывает некоторые опасения, скорее всего, вам предложат как минимум два варианта выхода из положения:

- подберут программу, предполагающую возможность погасить ипотеку после выхода на пенсию;

- предложат оформить стандартный договор на то количество лет, которое осталось до заветного часа.

На каком из них остановиться в итоге — решать, безусловно, вам. Но так ли уж нужна вам ипотека? Ограничения по возрасту будут не единственным препятствием к ее получению. Условия кредитования для заемщиков старшего возраста существенно отличаются от того, что может быть предложено молодым:

- срок кредитования редко превышает 15 лет;

- наименьший первоначальный взнос обычно увеличивается до 20–25%.

Кроме того, вас обязательно попросят застраховать жизнь и здоровье. А вот стоимость такого полиса будет удорожаться пропорционально вашему возрасту. Так что при оформлении ипотечного займа в зрелом возрасте стоит взвесить все «за» и «против». Вполне вероятно, что негативных аргументов будет больше, и вы предпочтете оформить ипотеку на более молодого члена семьи.

Влияние возраста заемщика на условия предоставления ипотечного кредита

Основными параметрами для ипотеки являются: финансовое положение, кредитная история и возраст. Эти показатели также влияют на сумму, процентную ставку и срок предоставляемого займа.

При выдаче ипотечного кредита банк должен быть уверен, насколько заемщик в состоянии обеспечить бесперебойность и стабильность оплаты. Давайте понимать, что негативно сказаться могут следующие обстоятельства, связанные с возрастом кандидата:

- Нетрудоспособность заемщика, связанная с достижением преклонного возраста или смерти, по естественным причинам.

- Потеря работы и невозможность трудоустройства на новую работу. Причиной может стать молодой возраст, недостаток опыта или ненадлежащий уровень образования.

Минимальный возраст

Итак, давайте сначала обсудим со скольки лет можно взять ипотеку, стоит сказать, что минимальный возраст для предоставления кредита по законодательству РФ – это перешагивание за 18–летний рубеж. Однако выдача кредита лицам, недавно достигшим совершеннолетия, доступна не в каждом банке. А в случае предоставления такой возможности, очень частым условием является наличие поручителей, либо кредит осуществляется под залог имущества.

Банки, при расчете на сколько лет выдать ипотечный кредит, руководствуются возрастом заемщика. Большая часть банков жестко фиксирует условия, на которых выдается ипотека, и со скольки лет ее можно получить.

Основные причины повышения минимального возраста до 21-23 лет:

- Большинство банков России уверены, что молодые люди не обладают достаточным уровнем ответственности и самосознания для удовлетворения их заявки на получение кредита, не имеют стабильной работы.

- Еще одним негативным фактором может стать риск ухода в армию для молодых людей. Этот риск вполне оправдан и банки это учитывают. Большинство из них требует предоставить военный билет с отметкой о военной обязанности. Больше шансов будет получить ипотеку у тех, кто уже отслужил или не годен к службе.

- Требования банков к общему стажу работы. У большинства банков есть обязательное требование отработать минимум год за последние пять лет. Для молодых людей 18 лет это условие практически невыполнимо. Даже если требование банка по минимальному стажу работы на последнем месте будет выполнено, банк все-равно откажет, если нет общего годового стажа работы.

Описанные факты вынуждают Банки РФ устанавливать минимальный возраст, по достижении которого возможно получение ипотечного кредита. Когда человек достигает 27 лет, то вероятность положительного решения о его кредитовании максимальная.

Максимальный возраст

В ряде банков максимальный возраст для сотрудничества – 85 лет. Это довольно редкое явление. До такого возраста дает ипотеку только Совкомбанк. Из крупнейших банков можно выделить только Сбербанк. Там можно взять ипотеку до 75 лет включительно. Именно он кредитует до такого возраста и даже неработающих пенсионеров. При этом у них практически 100% одобряемость, так как банк считает их надежными заемщиками. Если учесть, что Сбербанк принимает неподтвержденные доходы, то для пенсионеров он лучший для ипотеки банк.

Как оформить ипотеку на квартиру в Сбербанке мы писали ранее.

До 75 лет кредитует Транскапитал, но ставки там значительно выше и нет учета дополнительных доходов без справок и документов с работы. Также стоит присмотреться к банку Ак Барс. Он кредитует до 70 лет, но только работающих пенсионеров. В Россельхозбанке тоже можно оформить ипотеку до 75 лет, но с обязательным созаемщиком в возрасте до 65 лет и при условии, что заемщик возьмет ипотеку на такой срок, при котором половина её действия придется на его трудоспособный возраст до 65 лет.

При выборе, на сколько лет оформить выплаты по ипотечному кредиту, для банков интересны выплаты последнего платежа по кредиту до того, как заемщик достигнет пенсионного возраста. Поэтому в Сбербанке, например, есть такой момент, когда аннуитетные платежи до пенсии значительно выше, а потом будут минимальными – в пределах средней по России пенсии.

Приобретение в ипотеку пенсионером уже готовой загородной недвижимости

Если помещение уже возведено, но находится за городом, покупка недвижимости в ипотеку пенсионером осуществляется по стандартной схеме. Обращаться необходимо в финансовую организацию, в которой действуют тарифы, предназначенные для приобретения загородного дома.

Разновидность кредитования также не является приоритетным направлением для финансовых организаций. Компания будет тщательно проверять дом на соответствие установленным требованиям. Их перечень заранее сообщается заёмщику. Обычно в качестве залога рассматривают только капитальную недвижимость, оборудованную коммуникациями и имеющую подъездные пути. Дополнительно банки могут устанавливать требования к материалам, из которых возводилось здание.

Какой возраст устанавливается для одобрения кредита наличными

При оформлении кредита наличными возрастная категория уже не будет играть такую важную роль как в случае с ипотекой, если, конечно, необходимый период кредитования не составляет 10 лет и более и не превышает 1 или 2 млн рублей. Чаще всего обычный заем берут на короткий срок (от 1 до 5 лет) и суммы в нем обычно фигурируют от 500 000 до 1 000 000 рублей, что позволяет его оформить как молодому специалисту, так и пенсионеру без проблем. Но в любом случае строгие возрастные ограничения все-таки есть.

С какого возраста можно взять кредит наличными

Порог на минимальный возраст при оформлении займа наличными уже чуть снижен, по сравнению с ипотечным кредитованием, и уже многие банки выдают его с 18 лет. Но в некоторых планка в 21 год так и остается.

До какого возраста можно взять кредит наличными

Что касается пенсионеров, то для них планка не изменена и составляет 75 лет (в некоторых случаях 65–70) — возраст, в котором должен быть внесен последний платеж. Сохраняются также условия необходимости страхования жизни, и иногда требуется прохождение медкомиссии. Зато остальные требования становятся более лояльными, например, получая только пенсионные выплаты и не имея дополнительного дохода, пожилой человек уже имеет шанс получить одобрение на заем.