Кредитная амнистия

Содержание:

- Истечение срока давности

- Банкротство как выход из кредитной ямы

- Указ президента о списании долгов по кредитам

- Действия банка перед списанием долга

- Закон Путина о списании долгов — подробная информация

- Существует ли амнистия по долгам перед банками?

- Специфика процедуры

- Когда будет кредитная амнистия: последние новости

- Кредитные каникулы

- Закон, позволяющий автоматически списывать долги

- Особенности применения сроков давности

- СПИСАНИЕ ДОЛГОВ ПО КРЕДИТАМ В 2021 ГОДУ

- Кредитная амнистия для физических лиц: последние новости

- Основания для кредитной амнистии

- Приказ Президента о списании долгов — общие положения

- Реструктуризация долга

Истечение срока давности

Срок исковой давности составляет три года. Основанием служит ст. 196 Гражданского кодекса. Если кредитор не обратился в суд в данный период, то в дальнейшем иск не будет принят в производство. Следовательно, долг может быть только продан третьим лицам, которые также не смогут решить проблему законодательно.

Для заемщика такое развитие событий означает, что ни финансовая организация, ни коллекторы не смогут получить с него деньги, только если он сам этого не захочет.

Другое дело, что ему будут постоянно названивать и требовать оплаты, но эта проблема решаема. С 1 января 2017 года в силу вступил закон №230, который запрещает звонки от коллекторских агентств, чаще, чем два раза в неделю. Надзорным органам назначены приставы. Штрафы для организаций взыскания составляют до 500 тыс. рублей за одно обращение.

Банкротство как выход из кредитной ямы

Если заемщик не имеет возможности вернуть взятые займы, он вправе объявить себя банкротом. Соответствующий закон о несостоятельности физических лиц вступил в силу в 2015 г.

Физлицо признается банкротом, если:

- Полная сумма задолженности, с учетом штрафов и пеней, превышает 500 тыс. рублей;

- Общая стоимость имущества, находящегося в собственности должника, не покрывает его задолженности;

- Задержка выплаты по кредитам превышает 3 месяца.

Для признания банкротом заемщику следует обратиться в арбитражный суд по месту жительства. При подаче заявления необходимо оплатить госпошлину в размере 300 руб.

Важно! Для признания банкротом потребуются следующие документы:

- Справка с места работы с указанием дохода;

- Письменная гарантия должнику об оплате агенту 10 тысяч рублей для организации продажи имущества должника. Такой документ необходимо заверить у нотариуса;

- Перечень имущества с указанием его стоимости;

- Копия кредитного договора, заверенная нотариусом;

- Сведения о составе семьи (свидетельство о браке, о рождении ребенка).

После завершения процедуры банкротства должник освобождается от кредитных обязательств. Тем не менее, он обязан уведомлять об этом банк еще в течение 5 лет при подаче заявки на кредит. Конечно, маловероятно, что при получении подобной информации банк вынесет положительное решение по кредиту.

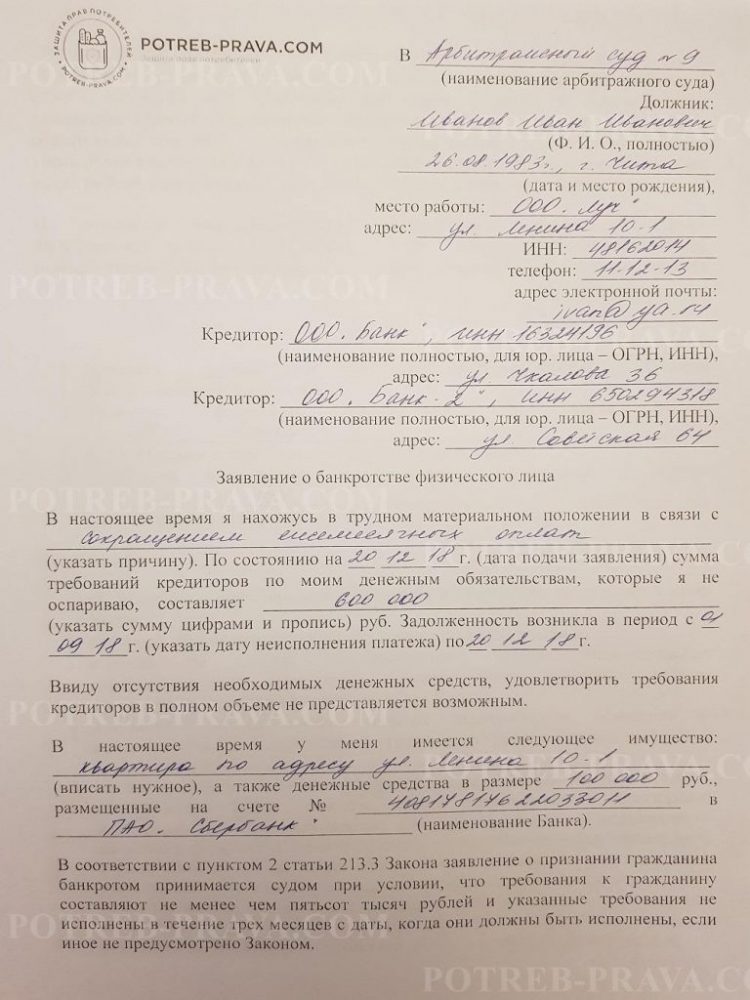

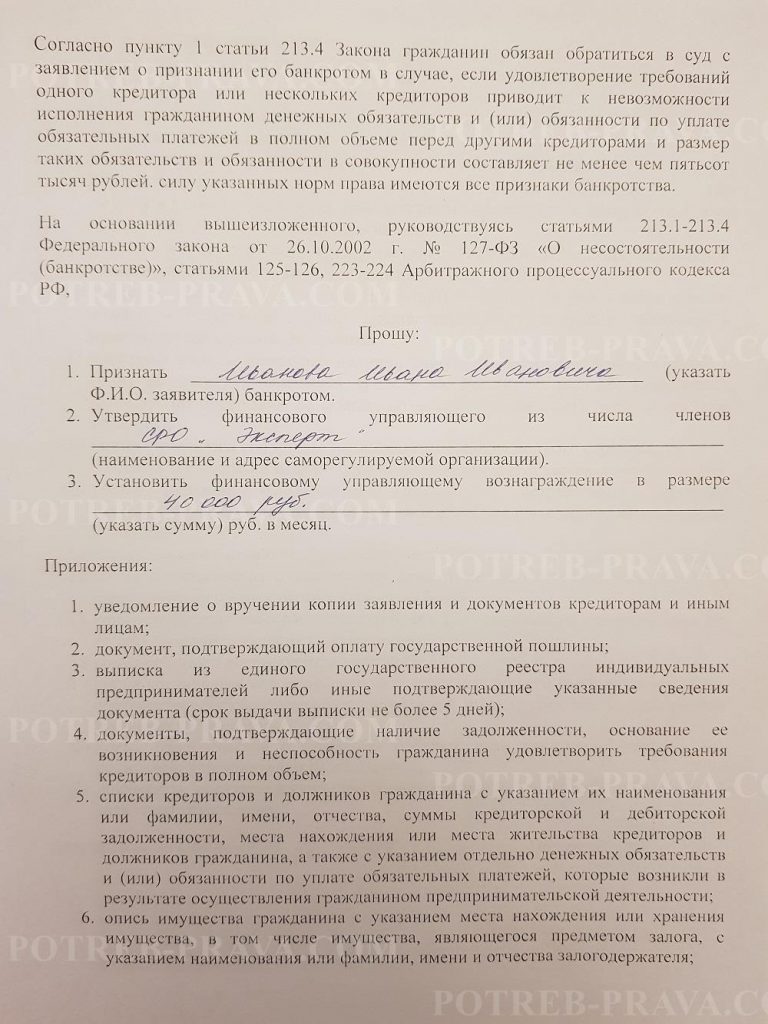

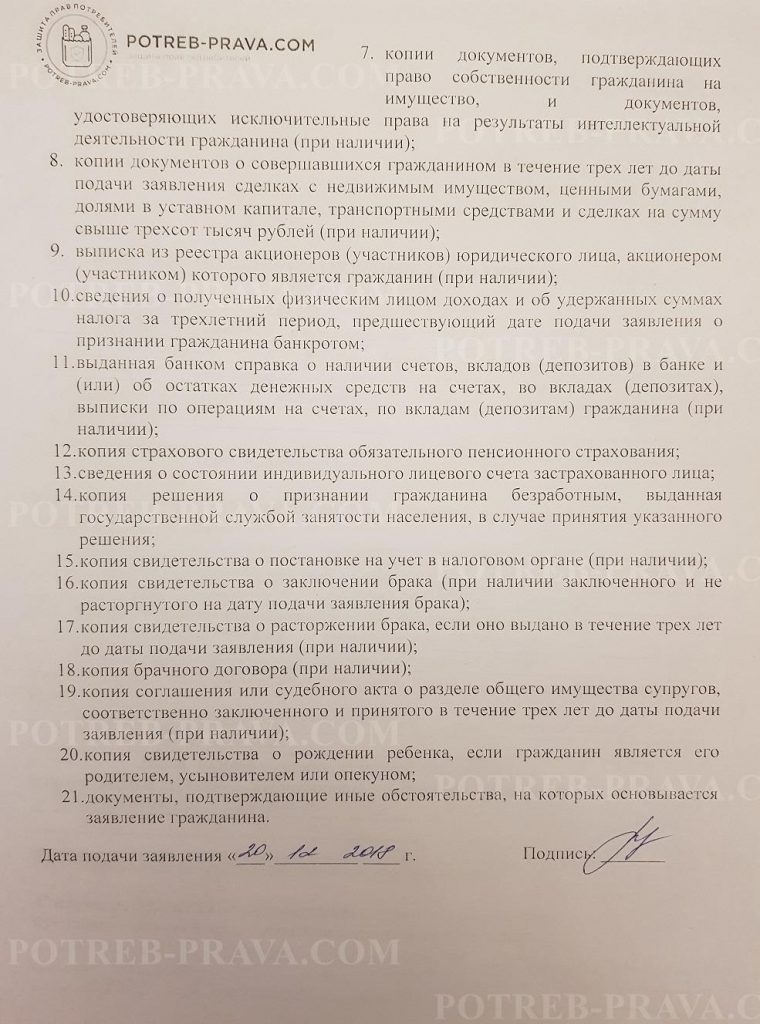

ВНИМАНИЕ! Посмотрите заполненный образец заявления о банкротстве физического лица:

Это интересно: Образец письма об оплате задолженности: распишем по порядку

Указ президента о списании долгов по кредитам

Кредитор имеет право продавать долг без получения согласия физического лица, однако обязан предупредить его об этом минимум за 30 дней до момента подписания документов по сделке. Важным моментом является то, что при покупке задолженности новый владелец не имеет права менять условия ранее заключенного кредитного договора, по которому имеется задолженность, и налагать дополнительные взыскания в виде пеней и штрафов. Решение спора через суд Одним из мирных способов урегулирования вопроса невозможности оплаты долга является подача заявления в суд. Делает это кредитодатель самостоятельно, но только в ом случае, если ссудополучатель признает за собой наличие задолженности, но погасить ее не имеет возможности. В этом случае суд может стать на сторону клиента, что считается законным основанием для списания задолженности.

Действия банка перед списанием долга

Поскольку списание долга – совсем не в интересах банка, да еще и очень трудоемкий процесс, кредитор постарается сначала сделать всё возможное, чтобы долг был погашен.

Схема действий такая:

- Установление пени за срок неуплаты.

- Попытка лично договорится с заемщиком. В данном случае могут быть предложены послабления, которые должны помочь оплатить кредит.

- Обращение в суд. Такое происходит, если заемщик абсолютно не желает идти на контакт. В лучшем случае заемщику предоставят частичное списание долга, при должной поддержке юриста со стороны защиты.

- Передача долга в руки коллекторского агентства. В таком случае коллекторы в состоянии испортить жизнь заемщика, при отказе в оплате кредита.

Чтобы избежать возможных неприятных последствий неуплаты, Вам необходимо узнать о всех возможностях списать или уменьшить в размере задолженности по кредитам.

Закон Путина о списании долгов — подробная информация

года Президент РФ пообещал введение налоговой амнистии, и уже с начала 2018 года она вступила в силу. В новом законе речь идет о следующих моментах:

- Освобождение физлиц от задолженности по условным доходам с 2015 по 2017 года. Долги появились во время реструктуризации или списания задолженности по ЖКХ, ипотечному кредиту и услугами связи.

- Прощение задолженности по земельному налогу при условии, что площадь участка не более 600 «квадрат». Здесь закон Президента распространяется на инвалидов и пенсионеров.

- Освобождение граждан от задолженности по имущественным налогам в отношении земельных участков, ТС и недвижимости.

Под действие амнистии попали и ИП. Им также прощаются долги, накопленные до начала 2015-го. Прощение не касается акцизов, НДПИ, а также платежей по внешней торговле. Общий размер задолженности в этом вопросе достигает от 40 до 45 млрд рублей.

Отметим, что речь идет по долгам, имеющим возраст более трех лет. Государство приняло все необходимые меры для взыскания задолженности, но не добилось результатов. Представители ФНС отмечают, что процесс списания — автоматическая процедура, поэтому участие граждан не потребуется.

Но это не все. Указ Президента РФ о списании долгов касается также страховых взносов ИП, накопленных, но не выплаченных до начала 2017 года. Также прощаются накопленные штрафы и пеня. Размер такой задолженности достигает 15 млрд рублей, и она также относится к категории безнадежной. В роли должников выступают ИП, которые в свое время открыли бизнес, но дело не пошло. Многие забывают, что оплата страховых взносов — обязательное требование после регистрации ИП, даже при отсутствии прибыли.

Существует ли амнистия по долгам перед банками?

Отдельного закона о кредитной амнистии в России не существует, но по указу Президента введено бесплатное банкротство для неимущих и обязательные отсрочки платежей для пострадавших от коронавируса.

В январе 2021 депутаты от партии Коммунисты России внесли предложение о кредитной амнистии для физлиц с долгами до 3 миллионов рублей. Однако коллеги из других партий тут же раскритиковали проект: если банки обнулят все кредиты без проверок, им самим потребуется финансовая помощь.

Оплачивать кризис банковской системы государство не готово, поэтому обещания о тотальной кредитной амнистии — просто спекуляция и способ понравиться избирателям. В реальности без проверок никому кредиты не спишут.

Какие способы избавления от кредитов предусмотрены законом в 2021?

Банкротство

Законная процедура работает для физических лиц в отношении кредитов, микрозаймов, налогов, по долгам ЖКХ, по поручительству и долговым распискам.

С 01 сентября 2020 действует закон о внесудебном банкротстве, который позволяет списывать долги через МФЦ бесплатно. Упрощенное банкротство можно признать, если:

-

сумма всех долгов меньше 500 000 рублей,

-

служба приставов проводила проверку, но дело окончено по ч.4 п.1. ст.46 ФЗ №229 (отсутствие имущества и доходов),

-

новых дел у приставов не открыто, а ежемесячные доходы не превышают МРОТ.

Какие документы нужны для внесудебного и как списать долги через МФЦ, мы подробно рассказали здесь.

Судебное банкротство для физических лиц — платная процедура. Если человек неплатежеспособен, но у него есть имущество, либо сумма долгов больше 500 тысяч руб., либо пристав не закрыл дело, суд может признать его банкротом и освободить от долгов. Предусматривает:

- реструктуризацию задолженности — если должник может расплатиться за три года, суд утверждает график расчетов без процентов, и человек спокойно платит без приставов и коллекторов. Гражданам это не интересно, но помогает рассчитаться по долгам ИП и не потерять бизнес;

- реализацию имущества — собственность должника распродается в счет погашения долгов. Если имущества нет, долги списываются без торгов. Человек объявляется банкротом, физ лицо освобождают от уплаты долгов. После этого он может работать, покупать собственность, получить наследство — дело не возобновят и старые долги не взыщут.

Кредитные каникулы

Подать заявку на кредитные каникулы во время кризиса можно, даже если у вас нет официальных документов об увольнении. В 2021 банки стали сговорчивее: если человек по болезни или из-за карантина временно не получает зарплату, ему дадут отсрочку на 2-3 месяца без штрафов.

ВТБ, Сбербанк и Тинькофф охотно рефинансируют старые кредиты и микрозаймы, причем под выгодный процент. Если вам отказали в крупном банке. Попробуйте обратиться в региональный, заранее уточнив, какие документы из устроят.

Реструктуризация кредитов

Иногда кредитные организации продают потребительские кредиты, даже не слушая аргументы заемщика. Известно, что Альфа-банк пачками уступает долги коллекторам, хотя люди вполне могли бы расплатиться.

Это не выгодно — банк отказывает в реструктуризации и продает кредит коллекторам за 10% от суммы долга, хотя мог бы получить больше. Депутаты хотят обязать банки рассматривать реструктуризацию долга по кредиту до продажи третьим лицам.

Это позволит добросовестным заемщикам законно реструктуризировать банковскую задолженность, избежав полного разорения.

Будет ли кредитная амнистия? Это крайне сомнительно — государство не может обязать все коммерческие банки простить гражданам кредиты — это все равно, что заставить продавцов отпускать товар бесплатно.

Тотальная долговая амнистия разрушит банковский сектор, поэтому правительство предпочло смягчить условия банкротства. В 2021 если есть оконченные производства по долгам ФССП, можно списать кредиты и микрозаймы в ближайшем МФЦ бесплатно.

Специфика процедуры

Бесплатное банкротство физических лиц через МФЦ с 1 сентября 2020 года представляет собой максимально упрощенную процедуру без суда и арбитражного управляющего. Должник собирает минимальный пакет документов и обращается в Многофункциональной центр, который и проводит банкротство.

Специфические особенности процедуры:

- условий для признания банкротом в упрощенном порядке два: сумма долга от 50 000 до 500 000 рублей, отсутствие имущества, на которое может быть обращено взыскание, подтвержденное приставами. Если долг больше 500 000 рублей, процедура банкротства должна быть обычной;

- полная бесплатность, гражданин не несет никаких расходов, нет даже государственной пошлины;

- срок сокращается до полугода;

- последствием окончания процедуры является не только списание долгов. Неблагоприятными последствиями для должника является невозможность занимать руководящие должности в компаниях, брать кредиты без указания на свой статус, невозможность снова инициировать банкротства в течение 10 лет. При этом не подлежат списанию алименты, долги, возникшие вследствие причиненного должником морального и физического вреда. Также должник не освобождается от долгов, которые он не заявил.

Когда будет кредитная амнистия: последние новости

«Кредитная амнистия» — это обобщённое название государственной программы, направленной на изменения в законодательстве регулирующим отношения между кредитными учреждениями, как правило банками и МФО, по предоставлению финансовых услуг и физическими и юридическими лицами, пользующимися такими услугами по кредитованию.

Основной задачей программы является усовершенствование законодательства в этой сфере. Последние годы на фоне и нестабильной экономической ситуации, а также отсутствия адекватного законодательного регулирования большое число заёмщиков оказалось в сложной ситуации и практически отсутствующей перспективой погашения задолженности по займу. Прежде всего это вызвано непомерными штрафными санкциями за нарушение договорных условий по кредитованию.

Разрешить ситуацию законодатели пытались еще в 2009 году. В Государственной Думе был зарегистрирован законопроект «О реабилитационных процедурах, применяемых в отношении гражданина должника», подготовленный Министерством экономического развития. В 2014 году с такими же инициативами выступили во фракции КПРФ. В 2016 году депутат Справедливой России Олег Нилов представляя новый законопроект перед парламентариями отметил: «Долги перед банками и МФО имеют 60 миллионов россиян. Каждый из них сегодня должен в среднем 100 тыс. рублей, многие кредиты невозвратные, и нет никакой перспективы в ближайшие годы, особенно в годы кризиса, вернуть даже тело этого долга». Ни один из предложенных законов не был принят до настоящего времени. Было принято решение отказаться от принятия единого закона и урегулировать ситуацию с помощью изменений в уже действующее законодательство. С 2017 года в законодательство регулирующее кредитные отношения вносятся изменения, направленные на государственное регулирование:

- процентной ставки по кредитам для физических лиц;

- размера штрафных санкций;

- условий договора по микроэкономическим займам для физических лиц

- процедуры переуступки долга и полномочий коллекторских фирм.

Другими словами, «кредитная амнистия» направлена не на списание долга, а на предоставление заёмщикам реальных условий для его погашения, путём снижения долговых обязательств за счёт штрафных санкций.

Кредитные каникулы

Граждане, документально подтвердившие снижение доходов по объективным причинам (к примеру, из-за пандемии коронавируса), вправе обратиться в банк с заявлением о предоставлении каникул по ипотечным и потребительским займам.

Как стало известно из последних новостей, в 2021 году кредитная амнистия может использоваться как для физических лиц, так и для частных предпринимателей. Клиенту предоставляется возможность отсрочить платежи на срок до полугода без каких-либо санкций со стороны кредитной организации. Банк не вправе отказать заемщику в отсрочке, если последним исполнены все условия, закрепленные в ФЗ-106:

- на момент обращения к кредитору у заемщика не открыты кредитные каникулы;

- клиент официально признан безработным либо его доходы снизились более чем на 1/3 (30%) по сравнению с месяцем, предшествующим подаче заявления;

- величина долга находится в пределах, обозначенных в законодательстве РФ.

Получить кредитные каникулы могут граждане, чьи долговые обязательства не превышают следующие суммы:

- по ипотечным займам — 1,5 млн рублей;

- по автокредитованию — 600 тыс. рублей;

- по потребительским кредитам — 250 тыс. рублей.

На период действия кредитных послаблений устанавливается льготная процентная ставка, при этом срок погашения займа продлевается.

Заемщик вправе обратиться в банк за отсрочкой платежа на срок до трех месяцев, даже если по договору уже действуют кредитные каникулы. Первичные заявки принимаются до 31 декабря включительно.

Итоги

Кредитная амнистия – специальная программа, реализуемая путем предоставления кредитных (ипотечных) каникул либо полного списания долгов посредством процедуры банкротства.

Рассчитывать на освобождение от долговых обязательств могут только малоимущие граждане РФ, имеющие долг, величина которого варьируется в пределах 50–500 тыс. рублей.

Закон, позволяющий автоматически списывать долги

Несколько раз в Госдуму вносились законопроекты, предусматривающие списание кредитного долга раз в 5 лет или единовременно для определенных категорий граждан: пенсионеров, малоимущих и т. п. Но все они не были приняты к рассмотрению по некоторым причинам:

- Необходимость защищать интересы не только граждан. Государство должно учитывать и интересы кредитных организаций.

- Нежелание способствовать появлению недобросовестных заемщиков. Если раз в 5 лет можно списать долг, многие не захотят его выплачивать в принципе.

- Неизвестный источник финансирования. Банки и МФО явно не собираются оплачивать такие меры поддержки.

Пока автоматически списать долги раз в 5 лет закон не позволяет и всего скорее подобные инициативы в ближайшее время не будут даже рассматриваться. Они часто появляются перед выборами и носят скорее популистский характер для привлечения внимания избирателей.

Списать кредитный долг раз в 5 лет законно можно только через процедуру банкротства. Пройти ее можно в судебном или внесудебном порядке. При этом банкрота будут ждать определенные последствия: продажа собственности, если таковая имеется, запрет на руководство организациями и т. д. Кроме того, признать себя несостоятельным самостоятельно весьма сложно. Лучше сразу обратиться за помощью к профессиональным юристам.

Следующее для прочтения

Можно ли взять кредит домохозяйке, в каком банке выдают и на каких условиях?

Особенности применения сроков давности

Помните, что срок исковой давности составляет 3 года

Период, в течение которого кредитор может подать на заемщика в суд, четко регламентирован и изменению не подлежит. Но любой письменный документ о долге может быть причиной того, что срок исковой давности начнет новый отсчет.

Давность по кредиту банка, признанного банкротом

Если кредитное учреждение признают банкротом, то управляющий, назначенный судом ликвидатором этого банка, будет выявлять дебиторскую задолженность и предпринимать меры по ее взысканию с должников. С этой целью банк-банкрот готовит реестры должников, передает в суд сведения о просроченных обязательствах. АСВ — крайне жесткий ликвидатор. Помните это.

Сроки давности в указанном случае не меняются, не продлеваются, не восстанавливаются. Если управляющий предъявит иск по кредиту с пропущенной исковой давностью, заемщик может подать заявление и потребовать прекращения дела.

Может ли банк требовать возврата кредита с истекшим сроком давности

Закон не запрещает подавать иски при пропуске трехлетнего срока. Если должник проигнорирует повестки и определения, не примет участие в процессе и не подаст заявление по пропуску сроков, судья вынесет заочное решение. А исполнительный лист будет выписан на всю сумму долга.

Не стоит рассчитывать, что банк прекратит направлять письменные претензии или звонить по телефону, если прошло 3 года по всем просроченным обязательствам. Внесудебное взыскание является распространенной практикой, к которой могут подключать коллекторов. Если вы не хотите годами получать письменные требования и звонки по просроченной задолженности, рассмотрите вариант с банкротством.

СПИСАНИЕ ДОЛГОВ ПО КРЕДИТАМ В 2021 ГОДУ

Кредит является хорошим способом быстро получить желаемое. Практически любую вещь сейчас можно приобрести в кредит: от телефона до недвижимости. Это очень соблазнительно для людей, которые не хотят ждать 5-10 лет, чтоб накопить средства и купить желаемое. Проще получить вещь сразу и платить за нее ежемесячный платеж. Но в жизни случается всякое, и иногда возможности платить по кредиту или микрозайму просто нет. Так что же делать в такой ситуации? На данный момент выход есть – можно списать долги по кредитам абсолютно законно.Что значит законное списание долгов?Для того, чтобы списать все ваши долги, нужно пройти через процедуру банкротства. Существует несколько вариантов развития событий, как легально списать долги, с помощью процедуры банкротства.Во-первых, это реструктуризация. Данная процедура представляет собой внесение изменений в условия кредита, например уменьшение ежемесячного платежа, понижение процентной ставки и так далее. Реструктуризацию можно произвести через банк, предоставив документы, доказывающую ваши финансовые трудности. Но банк Вам может отказать, в этом случае необходимо воспользоваться процедурой банкротства, обратившись в суд. Данный способ выгоднее по нескольким причинам:

- Вы будете платить долг и проценты, которые образовались на день начала процедуры, после введения реструктуризации приостанавливается начисление штрафов и пеней.

- Срок выплат можно увеличить до 3-х лет.

- Есть возможность включить в план реструктуризации не всю сумму долга, но только с одобрения кредитора, перед которым эта задолженность.

- Один план на все имеющиеся у Вас кредиты.

- Финансовый управляющий, которого Вам назначит суд, будет сопровождать вас на протяжении всей процедуры реструктуризации.

Минус реструктуризации в том, что к ней можно прибегнуть только раз в 8 лет. Также реструктуризация подходит лишь тем, чей доход позволит погасить долг.Во-вторых, это реализация. Процедура списания долгов по кредитам предполагает полное закрытие долга перед банком. Но как Вы это сделаете, если у Вас на это нет средств? Тогда для списания всех ваших долгов банк прибегнет к процедуре реализации вашего имущества в счет уплаты долга. То есть продажа его имущества на аукционе.В-третьих, это мировое соглашение. Реализоваться оно может на любом этапе рассмотрения дела судом. Мировое соглашение используется для прекращения процедуры банкротства с помощью достижения компромисса между физическим лицом – банкротом и банком-кредитором. По сути, с помощью мирового соглашения, кредитор и физическое лицо сами договариваются о рассрочке долга, процентах и сроке. Мировое соглашение обладает следующими преимуществами:

- Кредитор и физическое лицо могут договориться на взаимовыгодных условиях. Конечно, с определенными уступками с обеих сторон.

- Значительно экономит время на процесс, ведь процедура банкротства может длиться месяцами.

- Экономия средств на процессуальных и судебных издержках.

Как происходит процедура списания долгов с помощью банкротства? С 2015 года стало возможным инициирование процедуры банкротства гражданина. Процедура проходит в суде, ее длительность примерно от 6 до 18 месяцев. Ведением процедуры занимается финансовый управляющий. Процедура банкротства подойдёт не только тем, у кого есть просроченная задолженность, в процедуру можно зайти и без просрочки. В случае, если должник доказывает свою несостоятельность и отсутствуют признаки преднамеренного или фиктивного банкротства, то долги по кредитам списываются судом. Но в чем подвох списания долгов по кредиту, спросите Вы. В данной процедуре, несомненно, есть и свои минусы:

Есть определённые затраты на процедуру банкротства, установленные законом,

Гражданин, в течение 5 лет после процедуры банкротства, должен сообщать новым кредиторам о том, что он банкрот

И, в связи с тем, что у банкрота негативная кредитная история и высок риск не возврата денежных средств, банки с особым вниманием будут относиться к выдаче кредита,

Процедуру банкротства можно проходить только раз в 5 лет

Так куда же обратиться по списанию долгов и что нужно, чтобы списать долги законно? Для этого Вам достаточно обратиться к нашему юристу и рассказать о своей ситуации. Наш юрист проведет с Вами бесплатную консультацию, на которой составит план ваших дальнейших действий. А компания «Правотека» поможет Вам списать все долги, с гарантией по договору.

Кредитная амнистия для физических лиц: последние новости

Учитывая, что в России на сегодняшний день просрочено погашение более 15 % кредитов, закон о кредитной амнистии в 2019 году будет более чем актуален.

Ведь с течением времени ситуация не улучшается. Количество заемщиков, не способных выплатить даже основной долг, увеличивается. Если к сумме кредитов прибавить непогашенные проценты, штрафы за просрочку, то получится весьма солидная цифра. Страдают не только должники — убытки несут и финансовые организации.

Необходимость разработки законопроекта о кредитной амнистии для физических лиц уже назрела. Ведь общая сумма задолженности по кредитам в прошлом году составила более 11 триллионов рублей.

Статистика неумолима. По последним данным почти половина выданных кредитов числится на балансе банков ТРАСТ и «Русский стандарт», соответственно 47 % и 42 % от общей суммы задолженности. В топ-10 вошли также «Росгосстрах», МТС-Банк, Бинбанк, МДМ Банк, «Восточный экспресс» и Альфа-Банк.

| Название банка | Место в кредитном рейтинге | Доля просроченных кредитов | Размер задолженности в млн рублей | Общий объём выданных кредитов |

| ТРАСТ | 19 | 47,15 % | 44 941 | 95 309 |

| Русский стандарт | 10 | 42,69 % | 61 437 | 143 906 |

| Росгосстрах | 44 | 39,53 % | 9 004 | 22 779 |

| МТС-Банк | 35 | 35,28 % | 14 998 | 42 507 |

| Бинбанк | 43 | 31,65 % | 7 498 | 23 688 |

| МДМ Банк | 40 | 27,24 % | 8 481 | 31 133 |

| Восточный Экспресс | 13 | 24,91 % | 29 945 | 120 210 |

| Альфа-Банк | 5 | 24,46 % | 56 366 | 230 409 |

| ФК Открытие | 11 | 23,55 % | 30 379 | 129 023 |

| Кредит Европа | 30 | 22,13 % | 10 884 | 49 192 |

Если закон о кредитной амнистии физических лиц будет принят, то многие россияне лишатся статуса должников, а финансовое положение страны заметно улучшится.

Для юридических лиц амнистия превратится в единственную возможность избежать банкротства.

Еще в 2016 году была выдвинута идея о необходимости подобного законопроекта. Предлагалось условия возврата непогашенных кредитов сделать выгодными для обеих сторон — как для заемщиков, так и для кредиторов.

Пока неясно, когда кредитная амнистия для физических лиц вступает в силу. Законопроект по 2018-2019 гг. рассматривается в одном из комитетов Госдумы. По мнению экспертов, россияне смогут обратиться в банки по вопросу реструктуризации долгов сразу после вступления закона в силу. Однако речь не о том, чтобы одним махом списать долги всем злостным неплательщикам.

В первую очередь будут рассматриваться обращения граждан, у которых задолженность образовалась по независящим от них причинам. Это может быть:

- потеря кормильца;

- получение инвалидности;

- неожиданное увольнение с постоянного места работы.

Каждая ситуация должна быть подтверждена документально. Только в этом случае кредитная амнистия физических лиц поможет человеку вернуться к нормальной жизни и снять с себя неподъемный долг, не обращаясь к процедуре банкротства.

Кто хотя бы раз в жизни брал кредит, хорошо знает, как происходит процедура возврата денег. Сначала погашаются проценты, начисленные на сумму займа, и довольно солидные штрафы за просрочку платежей. И лишь затем начинается погашение основного долга, что удобно для банка, но совершенно невыгодно для заемщика.

Кредитная амнистия физических лиц, закон о проведении которой находится в стадии рассмотрения, предполагает несколько иную схему взаимодействия кредитора с заемщиком. Последний должен в обязательном порядке сначала внести в банк основной долг, а уже потом выплатить небольшой процент и штраф. Финансовая организация со своей стороны обещает максимально упростить всю процедуру и предоставить клиенту положительную кредитную историю.

Основания для кредитной амнистии

Положению простых россиян из числа заемщиков, не способных вернуть кредитный долг банкам или МФО, не позавидуешь – за счет штрафных санкций сумма долга увеличивается с невероятной скоростью. Страдают не только заемщики, кредиторы так же несут убытки. Что привело к такому плачевному положению сферу кредитования?

Основных причин несколько:

- Доступность микрозаймов. Заемщик без труда получает деньги в микрофинансовой структуре, где у него не требуют залоговое обеспечение или поручительство. Зачастую этих пунктов просто нет. Предъявляй паспорт, и получай деньги.

- Безответственность заемщиков. У этого аспекта два проявления: отсутствие адекватной оценки личных финансовых сил и финансовая безграмотность.

- Снижение доходов российских граждан в условиях экономического кризиса. Аргумент весомый. Его трудно просчитать обычному обывателю, решившему кредитоваться.

Итог перечисленного выше очевиден:

- Невозвратные кредиты накапливаются.

- Положение заемщиков стало, мягко говоря, непонятным – перечислять весь доход или его большую часть в счет погашения кредитного долга для должников просто нереально. Порой даже залоговое обеспечение (если таковое заявлено в договоре) не покрывает долг.

«Больной» вопрос требует немедленного решения. Вариант кредитной амнистии в этом случае самый оптимальный. Именно с таким предложением выступили представители КПРФ в Госдуме, и нашли поддержку в лице других депутатов.

Приказ Президента о списании долгов — общие положения

В конце 2017 года Президент РФ подписал приказ о списании долгов, в результате которого физическим лицам прощаются недоимки по ряду налогов, образованных до начала 2015 года. Речь идет о налоге на землю, имущество и транспорт. «Прощение» относится также к недоимке, образовавшейся по пене, начисленной за последний период. Указ Президента о списании долгов коснулся и ИП, которые избавляются от безнадежной задолженности, накопленной на начало 2015 года.

Налоговая амнистия коснулась почти 50 млн человек — обычных физических лиц и ИП. По заявлению экспертов, задолженность этих субъектов по имущественным налогам (без учета накопленной пени) превысил отметку в 115 миллиардов рублей. При этом государству такая «акция» обойдется в сумму около 150 миллиардов рублей.

Реструктуризация долга

Но на такие уступки даром банк не идёт, выдвигает встречные условия. Например, продлевает срок выплат. То есть каждый месяц платить надо меньше, но этих месяцев будет намного больше. А поскольку проценты начисляются на всё время использования кредита, то итоговая сумма, которую придётся отдать банку, вырастает.

Когда это сработает

Когда вы хороший плательщик, но у вас временные трудности. Вы их скоро преодолеете и можете это доказать: принести в банк справки, показать хорошую кредитную историю.

- Обратиться в банк до того, как вы пропустите обязательный платёж. Так вы покажете, что умеете оценивать финансовую ситуацию и не пытаетесь спрятаться от банка.

- Собрать необходимые документы и предоставить их в банк. Какие именно, решается в каждом случае по-разному, это нужно обсудить с менеджером.

Чем это плохо

Основной минус этого подхода — собственно долг не уменьшается. Скорее уж растёт. Но у вас появляется возможность его выплатить, а не провалиться в долговую яму.

По сути, реструктуризация не является списанием долгов. Это лишь изменение условий кредитного договора. Возможность рассчитаться с долгом в рассрочку, например на 3 года по решению суда, либо по заявлению в банк. Рассмотрим оба варианта.

Через банк

Вы можете написать заявление на реструктуризацию, в нем необходимо описать основание и причину, почему она Вам требуется. Банки могут предложить следующие варианты реструктуризации:

- Увеличение срока договора. Срок кредита вырастет, за счет чего уменьшится сумма ежемесячного платежа;

- Отсрочка на погашение основного долга и процентов, также позволит снизить ежемесячный платеж;

- Кредитные каникулы. Это некий перерыв, который банк предоставляет заемщику для восстановления финансового состояния. Надо понимать, что кредитные каникулы – это дополнительный сервис банка, а значит, как правило, платный и с ним нужно быть аккуратнее.

В каждом банке свои условия и правила по реструктуризации долга. Вообще, кредитные организации крайне редко идут на этот шаг, у заемщика должна быть очень веская на то причина. И главное – банк имеет полное право Вам отказать.

Через суд

Если банки отказали Вам в реструктуризации долга, то можно подать заявление о признании должника банкротом в Арбитражный суд. Но не уходить в процедуру банкротства физического лица, а выбрать реструктуризацию. Такой вариант суд сам предложит должнику, но только если у него есть официальный доход, который позволяет ему рассчитаться с долгом в рассрочку.

Подходит должникам, у которых есть официальный доход и его хватает для погашения долга за три года с учетом того, что остается сумма прожиточного минимума на основные нужды.

Суд не часто вводит реструктуризацию долга, так-как чаще всего, люди, склоняющиеся к банкротству, не имеют возможности вносить ежемесячные платежи.