Втб — страхование ипотеки

Содержание:

- Какие риски придется страховать?

- Где страховаться

- Где провести процедуру: список аккредитованных страховых компаний

- Комплексное страхование при ипотеке в ВТБ

- Кому выгодно страхование

- Какие компании работают с ВТБ 24?

- Как можно утратить право собственности?

- Порядок оформления

- Что такое ВТБ страхование ипотеки?

- Как описывается в договоре

- Сколько стоит полис страхования по ипотеке

- Страхование ипотеки ВТБ. Особенности

- Что влияет на стоимость полиса

- Страхование ипотеки ВТБ

Какие риски придется страховать?

Существует определенный перечень рисков, которые предложенное ВТБ страхование ипотеки онлайн позволяет покрыть полностью или частично. Выбрать можно:

- защиту от возникновения конкретных проблем;

- комплексный пакет мер для предотвращения любых нестандартных ситуаций.

Не обязательно защищаться ото всех рисков сразу. Обычно можно просто застраховать повреждение или полную утрату недвижимого имущества. В этом случае заемщик экономит солидную сумму и может не бояться потери купленной квартиры по вине стихии или человеческого фактора. Если речь идет о еще строящемся объекте, договор оформляется уже после того, как право собственности будет зарегистрировано. Распространяется действие страхового договора на порчу и повреждение имущества (залив от соседей, взрыв газа, разрушение от землетрясения, теракт), вандализм, криминальные случаи (грабеж, кража, поджог).

Рекомендуемая статья: Ипотека онлайн в Сбербанке и ВТБ: плюсы и минусы

Для тех, кто приобретает недвижимость на вторичном рынке или претендует на рефинансирование, оформляется специальный вид страховки — страхование титула. Он защищает от ограничения в праве собственности или его потери, если произойдет оспаривание заключенной сделки купли-продажи.

Еще одна важная составляющая комплексного страхования — оформление полиса на случай смерти, инвалидности. Если заемщик утрачивает трудоспособность или погибает, кредитные обязательства автоматически погашаются. Для оформления бумаг необходимо пройти медицинское обследование. Наличие избыточного веса в угрожающих жизни объемах, хронических заболеваний существенно повысить стоимость страховки. Кроме того, представители опасных профессий или обладатели экстремальных хобби также заплатят по совсем другой ставке.

Где страховаться

Когда вы придете в любой банк для оформления ипотечного кредита, вам тут же предложат компанию, которая сможет застраховать вас и ваше имущество. За время своей деятельности кредитные организации налаживают связи со страховщиками, а некоторые и сами являются учредителями подобных учреждений.

Конечно, не всегда. Компании-контрагенты должны перечислять банку процент за каждого клиента. Естественно, что это они делают не за собственный счет, а за счет увеличения страховых тарифов для страхователя. Поэтому, при желании клиент вправе подыскать другого страховщика, как минимум для того, чтобы сравнить предлагаемые условия.

Но надо иметь в виду, что поиски «идеальной» страховой фирмы, с одной стороны, могут привести к экономии средств, а с другой к трате времени. Кроме того, при самостоятельном поиске всегда существует риск наткнуться на мошенников.

Где провести процедуру: список аккредитованных страховых компаний

На официальном сайте ВТБ24 в рубрике «Информация для заемщиков» есть статья «Страхование», где в PDF-формате находятся актуальные на момент обращения страховые компании-партнеры, договора и полисы которых прошли проверку на соответствие требованиям Банка ВТБ24 в части ипотечного страхования.

Сам список страховых партнеров содержит 26 компаний:

| 1 | ООО СК «ВТБ Страхование» |

| 2 | ОАО «АльфаСтрахование» |

| 3 | АО «СОГАЗ» |

| 4 | ЗАО «МАКС» |

| 5 | СПАО «РЕСО – Гарантия» |

| 6 | Страховое публичное акционерное общество «Ингосстрах» |

| 7 | Страховое акционерное общество «ВСК» |

| 8 | Закрытое акционерное общество «Страховая |

| 9 | Публичное акционерное общество «Страховая акционерная |

| 10 | АО «Страховая |

| 11 | ООО «Страховое общество «Сургутнефтегаз» |

| 12 | ООО «Зетта Страхование» |

| 13 | Общество с ограниченной ответственностью «Страховая компания КАРДИФ» / ООО «СК КАРДИФ» |

| 14 | Страховое Акционерное общество ЭРГО / САО ЭРГО |

| 15 | АО «Государственная страховая / АО «ГСК Югория» |

| 16 | Акционерное общество «Страховая / АО «СК ПАРИ» |

| 17 | ООО «Страховая / ООО «СФ «Адонис» |

| 18 | ООО «Группа Ренессанс Страхование» |

| 19 | Либерти Страхование (АО) |

| 20 | ООО «Абсолют Страхование» |

| 21 | АО СК «Чулпан» |

| 22 | АО «Тинькофф Страхование» |

| 23 | ПАО СК «Росгосстрах» |

| 24 | ООО «СК «Согласие» |

| 25 | ООО «СК Екатеринбург» |

| 26 | АО СГ «Спасские ворота» |

У всех предлагаемы страховых организаций цены различаются, поскольку каждый страховой случай уникален и рассчитывается по своему тарифу. Для выбора более выгодной организации требуется детально изучить перечень предпочтительных компаний на нужный момент времени.

Где дешевле?

Точный ответ на данный вопрос зависит от ситуации на страховом рынке, даты обращения, акций, которые могут регулярно проводится страховщиками, поэтому ситуацию будет необходимо изучить на момент фактического обращения. Рекомендации для более выгодного приобретения полиса:

- Откажитесь от оформления страховки в самом банке. Менеджеры постараются навязать вам собственную . Это делается достаточно навязчиво по отношению к клиенту. При этом ставки на страхование будут выше, чем у других аккредитованных страховых компаний.

- Сделайте основным заёмщиком женщину. Страхование для женщин стоит дешевле, чем для мужчин. Особенно это будет выгодно, если представитель сильного пола связал свою жизнь с профессией, предрасполагающей к риску.

- Скидки при наличии других полисов. Если у вас оформлено КАСКО, ОСАГО и другие виды страхования в каком-либо банке, обязательно обратитесь в этот банк для перерасчёта страховки ипотеки. Как правило, есть возможно получить скидку в качестве постоянного клиента.

- Особые условия для «Перехода». Если вы собираетесь сменить свою страховую компанию, другие предложат вам скидку 10-15%, если вы предпочтёте их. Также ваша страховая может предложить вам более выгодные условия.

- Скидки сотрудникам корпоративных компаний. Для больших предприятий страховая организация может пойти навстречу, предложив скидку на страхование сотрудников.

Комплексное страхование при ипотеке в ВТБ

Самый простой и выгодный вариант, который сразу же предлагают сотрудники ВТБ при оформлении ипотеки – приобрести полис комплексного страхования «ПреИмущество для квартиры».

Это исключительно выгодный продукт, который позволяет застрахованному лицу получить выплаты при наступлении следующих событий:

- лишение права собственности на жилой объект (например, было оспорено право собственности в суде);

- повреждение квартиры и находящегося в ней имущества (например, в результате пожара, потопа, грабежа и т.д.);

- наступление гражданской ответственности (например, если вы залили соседей);

- потеря плательщиком трудоспособности, в том числе, временной;

- получение инвалидности;

- смерть заемщика в результате болезни либо несчастного случая.

Комплексную программу ВТБ страхование жизни и здоровья при ипотеке можно приобрести как на основного заемщика, так и на поручителя.

Оформите комплексное страхование при получении ипотеки в ВТБ 24 с широким перечнем включенных в него страховых рисков

Оформите комплексное страхование при получении ипотеки в ВТБ 24 с широким перечнем включенных в него страховых рисков

Способ оформления

Как видно, этим полисом покрываются все возможные риски, связанные как с личностью самого плательщика, так и приобретаемого им имущества. Купить его просто: достаточно заполнить соответствующее заявление.pdf и подписать договор у сотрудника компании.

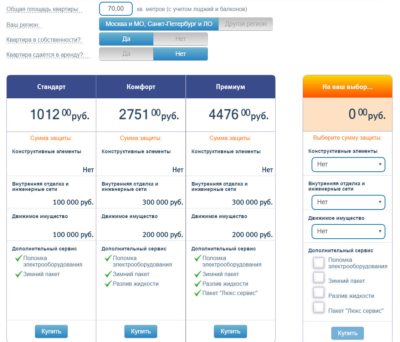

Рассчитать стоимость на калькуляторе

Стоимость страхового полиса рассчитывается индивидуально в зависимости от многих факторов:

- площади квартиры;

- набора рисков повреждения имущества;

- возраста застрахованного лица;

- наличия / отсутствия у него заболеваний;

- образа жизни заемщика (например, при занятиях любительским спортом стоимость полиса повышается) и т.д.

Предварительный расчет можно произвести на калькуляторе ВТБ 24 страхование жизни при ипотеке, однако для более точного расчета рекомендуется:

- обратиться к сотруднику, которому оставляли заявку на получение ипотеки;

- позвонить по телефонам горячей линии 8-800-100-44-40 или 0544 (для мобильных телефонов);

- заполнить заявку на странице https://www.vtbins.ru/arrange/ и ожидать расчета;

- проконсультироваться у оператора в режиме онлайн прямо на сайте страховой компании.

Рассчитайте стоимость страховки на специальном калькуляторе, чтобы выбрать необходимый вам пакет в ВТБ 24

Рассчитайте стоимость страховки на специальном калькуляторе, чтобы выбрать необходимый вам пакет в ВТБ 24

К примеру, при стоимости квартиры в 5 млн рублей и при взятии в кредит 3 млн рублей сумма страхового взноса составит около 1800 рублей в месяц (страховое покрытие – 2 млн рублей).

К примеру, при оформлении полиса на 3 млн рублей сумма платежа за 5 лет составил порядка 90 тыс. рублей, при участии в программе – всего 73 тыс. рублей.

Кому выгодно страхование

На многих форумах активно обсуждаются вопросы страхования, а условия о заключении договора со страховой организацией многие относят к категории «навязанных» услуг. Желание склонить клиента к подписанию договора часто обусловлено тем, что кредитный специалист и сотрудники страховых организаций получают определенный процент с объемов проданных полисов.

Решение о необходимости оформления договора клиент всегда принимает самостоятельно и соглашается на все предлагаемые условия в момент подписания документов.

Претензии к страховым агентам нередко обусловлены следующими обстоятельствами:

- невнимательное чтение договора;

- склонность поддаваться на уговоры;

- неумение просчитывать последствия.

Страхование жизни призвано защитить банк и основного заемщика от риска невыплаты по кредиту. Наличие такого договора снижает риски банковской организации и гарантирует, что займ будет погашен

При этом финансовому учреждению неважно, будут ли средства уплачены за счет доходов заемщика или страховщика

Для основного должника по ипотечному кредиту и его близких договор страхования жизни повышает уверенность в завтрашнем дне, предотвращая негативные последствия при наступлении страхового случая. Невозможность погашения займа будет означать, что обязанности по выплате кредита возьмет на себя организация, с которой был заключен договор.

Возможно будет интересно!

Как проходит сделка по ипотеке, этапы оформления ипотеки

Какие компании работают с ВТБ 24?

«ВТБ Страхование» представлено на рынке финансовых услуг с 2000 года. Страховщик предлагает своим клиентам полный перечень качественных страховых услуг. Продуктовая линейка компании насчитывает более 100 продуктов, на каждый из которых получена лицензия от Центрального банка.

Рейтинг, по оценке:

- «Эксперт РА» присвоен ruААА, что означает максимальный уровень надежности;

- международного рейтингового агентства Standard{amp}amp;Poor’s получен ВВВ-, это самый высокий рейтинг из возможных.

Страховая компания активно сотрудничает со многими крупными банками. Страховщик аккредитован в:

- Сбербанк;

- ВТБ банк;

- Промсвязьбанк;

- ТрансКредит банк;

- Райффайзен банк;

- Банк Союз;

- UniCredit Bank.

В перечисленных банках вы можете оформить страховку при ипотеке в ВТБ на выгодных условиях. При этом отправить заявку вы можете дистанционно, через наш портал. Как это сделать будет рассмотрено далее.

На момент написания данного материала ВТБ 24 работает с 22 страховыми компаниями, страховые продукты которых могут быть достаточно похожи, но всё же отличаются в нюансах и ставках. Нет смысла рассматривать все 22 организации (при желании вы можете обратиться к их списку по страхование ипотеки ВТБ. Рассмотрим, что предлагают три наиболее крупные фирмы, являющиеся официальными партнёрами банка.

- ВТБ Страхование. Один из наиболее выгодных вариантов – обратиться к дочерней компании банка, которая заодно является лидером страхового рынка. Привлекательной является возможность оплатить 3 или 5 лет наперёд и получить выгоду в размере 25% – и тогда разница исчисляется в десятках тысяч рублей.

- АО СК «Альянс». Суммарная ставка за комплексное страхование может начинаться, в зависимости от особенностей конкретного случая, от 0,34% от общей страховой суммы. Действуют льготные цены на дополнительные риски.

- ВСК. Компания имеет очень гибкий расчёт страховой ставки. Специальных предложений и льготных ставок, как правило, нет, но всё компенсируется быстротой оформления, качественным сервисом и быстрым оформлением компенсаций.

Хотя различия в ставках разных компаний и имеются, лучше всё же обращать внимание на репутацию компании. А у страхования квартиры по ипотеке ВТБ 24 стоимость всё равно зависит от огромного числа факторов – и экономия за счёт выбора компании будет хоть и большой, но не столь глобальной

Как можно утратить право собственности?

Право собственности можно утратить, если третье лицо оспаривает его в форме судебного иска.

Юристы выделяют 2 типа подобных исков:

- Иск о признании сделки недействительной.

- Виндикационный иск.

Виндикационный иск

Виндикационным называется иск истребования имущества из чужого незаконного владения. Такой иск может подать только законный собственник недвижимости, который докажет свои права.

Если ипотечный заемщик сталкивается с такой ситуацией, ему нужно доказать, что:

- На момент совершения сделки он не знал о существовании других собственников помимо фактического продавца.

- Он получил недвижимость не безвозмездно, а приобрел ее за счет личных и заемных средств.

Однако если суд установит, что фактический продавец не имел законного права на продажу недвижимости, или истец лишился имущества против своей воли – сделку признают недействительной. Случай с пьющим братом, который мы приводили выше, является классическим примером виндикационного иска.

Мнение эксперта

Николай Шпедт

Руковожу агентством недвижимости. Имею большой опыт продаж, помогаю клиентам в оформлении ипотеки.

По закону, собственник может подать виндикационный иск в течение 3 лет с момента, когда он узнал о выбытии недвижимости из его собственности. Это является причиной того, почему банки настаивают на страховке титула при покупке квартиры в ипотеку, которая находилась в собственности менее 3 лет.

Иск о признании сделки ничтожной (недействительной)

Гражданский кодекс РФ гласит, что сделку могут признать недействительной, если будет доказан факт мошенничества, нарушения прав несовершеннолетних, наследников или по другим причинам.

Пример:

Петр родился в 1993 году. Поскольку он был несовершеннолетним, его не включили в список участников приватизации. С 1994 года закон разрешил несовершеннолетним участвовать в приватизации. Закон действует с обратной силой. В 2014 году квартиру продали, и Петр подал иск о признании сделки ничтожной. Он заявляет, что не был поставлен в известность о возможности получения доли в собственности и требует восстановить свои права.

Согласно постановлению №6 Конституционного суда от 23 апреля 2003 года, иск о признании сделки ничтожной не будет рассмотрен, если ответчиков признают в суде добросовестными приобретателями. По такому иску оспаривают только первую сделку с проблемной недвижимостью. Если собственник объявился после того, как первый покупатель квартиры перепродал ее другому человеку, то используют виндикационный иск.

Порядок оформления

Для вашего удобства рассмотрим, как происходит процедура ипотечного страхования, и какие документы следует подготовить.

Как оформить страхование ипотеки:

Обращение в офис ВТБ. Кредитные специалисты ВТБ 24 предлагают купить страховку сразу при подписании ипотечного соглашения. На практике кредитор активно сотрудничает с аккредитованными компаниями и предлагает их продукты по агентскому договору. Для экономии времени на встречу с кредитором следует записаться заранее.

Выбор условий и страховщика. В офисе ВТБ 24 потребуется изучить список аккредитованных фирм и условия предоставления полиса. Изучив условия, останется сделать выбор и приступить к процедуре страхование ипотеки.

Предоставление документов. Оформить страховку можно только при наличии полного пакета документов. Будьте готовы предъявить представителю страховой организации личный паспорт, договор купли-продажи на приобретаемую квартиру, счет продавца недвижимости, шаблон кредитного соглашения с номером, если процедура оформление происходит не через кредитного специалиста. Если сделка оформляется по квартире на вторичном рынке, то дополнительно потребуется предъявить свидетельство о праве собственности (выписку из ЕГРН) старого владельца, технический паспорт имущества, справку об отсутствии долга по коммунальным платежам и документ, подтверждающий, что на момент оформления сделки все жильцы из квартиры выписаны.

Заполнение заявления. Помимо документов каждому страхователю по ипотеке потребуется заполнить заявление. В документе следует указать личные и паспортные данные заемщика, характеристики приобретаемого имущества.

Подписание договора. Как только заявление будет заполнено, менеджер страховой компании подготовит бланк защиты

Подписывая его необходимо обратить особое внимание на пакет рисков и лимиты ответственности, в пределах которых страховщик будет нести ответственность в течение всего срока действия договора. Если все разделы страхового полиса устраивают, то можно ставить подпись.

Оплата

Внести оплату потребуется в день подписания страховки через кассу ВТБ 24 или по безналичному расчету путем списания денег с карты.

Получение комплекта клиента. После оплаты потребуется поставить подпись в договоре, заявление и чек об оплате. По итогам сделки у клиента на руках должен остаться оригинал полиса страхования имущества, чек об оплате и правила страхования. Дополнительно ВТБ 24 предоставляет памятку, в которой указаны действия застрахованного гражданина при наступлении страхового случая.

Что такое ВТБ страхование ипотеки?

Банк предлагает выгодные ипотечные программы. Процент ставки невысокий, срок длительный, сумма внушительная. Существуют специальные виды жилищного кредита, к примеру, военный может получить займ на покупку квартиры только до 2 900 000 тысяч рублей.

Ипотечные программы ВТБ

Представленные ставки (от 7,9%) и сумма (до 60 млн. рублей) распространяются только на тех, кто соблюдает основное условие ВТБ — оформляет комплексную (полную) страховку. В остальных случаях предложение от банка изменяется в сторону увеличения на 1%.

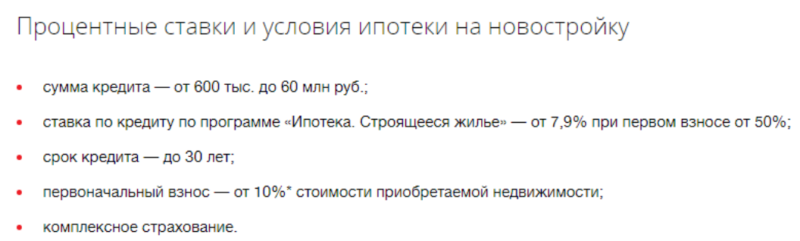

Процентные ставки и условия ипотеки на новостройку в ВТБ

Где приобретать?

Оформить страховой договор можно у любой организации, но есть одно «но». ВТБ должен аккредитовать данную компанию. В противном случае полис может не быть принят после тридцатидневного рассмотрения. Российский закон запрещает навязывать конкретную организацию, но интересы заемщика и кредитора о соответствии заключаемого соглашения совпадают. Желая стать или будучи клиентом втб, обращаться лучше к страховым аккредитованным компаниям, беря ипотеку.

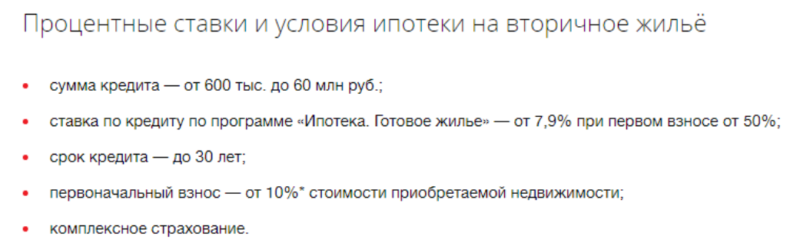

Процентные ставки и условия ипотеки на вторичное жилье в ВТБ

Это может быть компания — официальный партнер из списка рекомендуемых, не требующая проверки, к примеру, ингосстрах или страховщик «ВТБ Страхование». Большинство клиентов отдают предпочтение именно данному варианту. Подробнее ознакомиться с предложениями и деятельностью коммерческого учреждения можно на официальном сайте vtbins.ru.

Главная страница сайта ВТБ Страхование

Как описывается в договоре

Договор ипотечного страхования оформляется в письменном виде. Предметом соглашения выступают риски, которые будут покрываться страховкой.

В договоре обязательно указываются его стороны, отдельные строки посвящаются выгодоприобретателю, если он и есть страхователь по условиям соглашения.

Устанавливаются следующие минимальные страховые требования к предмету ипотеки:

- конструктивные элементы жилища (стены, потолок, перегородки) страхуют от пожара;

- удара молнии;

- взрыва газовых баллонов и паровых котлов;

- воздействие жидкости при утечке;

- стихийных бедствий;

- выхода подпочвенных вод;

- падения летальных объектов, наезда транспортных средств;

- конструктивных дефектов;

- кражи, взлома, грабежа;

- прочих противоправных действий третьих лиц.

При страховании жизни и трудоспособности минимальными требованиями по страховым случаям являются:

- смерть застрахованного лица;

- временная или постоянная утрата трудоспособности.

Например, при страховании жизни и здоровья заемщика указывается три обязательных страховых случая (смерть и два вида утраты нетрудоспособности). Но к этому перечню по настоянию страхователя можно добавить еще и утрату рабочего места.

Минимальными требованиями при страховании рисков потери права является прекращение или обременение права собственности относительно предмета ипотеки на основании судебного решения или после окончания срока действия ипотечного договора.

Срок действия для полиса – не менее 1 года.

Страхователь может сменить страховщика в течение срока кредитования или расторгнуть страховое соглашение совсем.

По договору при наступлении каждого страхового случая страхователь должен информировать банк. Убытки по соглашению возмещаются в рамках санкции ст. 949 ГК РФ.

Положения каждого конкретного договора обладают преимущественной силой относительно норм унифицированных правил ипотечного страхования.

Сколько стоит полис страхования по ипотеке

Стоимость рассчитывается в индивидуальном порядке. На итоговую сумму влияют следующие факторы:

- Возраст заемщика;

- Стаж работы;

- Состояние здоровья клиента;

- Цена приобретенной недвижимости;

- Величина ипотеки;

- Срок выплат кредита.

Действительно при оформлении страховки банк предлагает более выгодные условия. Это проявляется в:

- Понижении процентной ставки;

- Отсутствии необходимости вносить первоначальный взнос;

- Снижении ежемесячной суммы.

У вас вычитываются эти деньги за страховой взнос, который необходимо вносить раз в год.

Некоторым категориям граждан могут вовсе не одобрить ипотеку без оформления страховки. На это есть несколько причин:

- Плохая кредитная история или вовсе ее отсутствие;

- Наличие задолженностей перед банком;

- Долги перед судебными приставами.

Банку нужны гарантии, что вы точно выплатите долг полностью, не будет задержек и уклонения от платы. Страховка – это защита не только клиента, но и финансовой организации, которая дает кредит заемщику. Без страховки вам обеспечено:

- Отсутствие лояльных условий от Сбербанка;

- Повышение процентной ставки.

Страхование ипотеки ВТБ. Особенности

Требуется упомянуть о том, что, предлагая своим клиентам страховой полис, рассматриваемая банковская структура действует в строгом соответствии с нормами отечественного законодательства, которое регулирует особенности страхования залогового имущества при оформлении ипотечных ссуд. В соответствии с действующими нормами закона страхование залогового имущества является обязательным.

Дело в том, что до момента полного погашения ипотечного займа приобретенное заемщиком жилье является собственностью банковской структуры. По этой причине банк имеет полное право требовать застраховать принадлежащее ему имущество. При этом следует упомянуть о том, что обязательным является лишь страхование залогового имущества, поэтому сотрудник банка не может вас заставить оформить дополнительную страховку здоровья и жизни, но вправе просто предложить это сделать. Таким образом, решение о страховании своего здоровья и жизни вы можете принять самостоятельно.

Ради справедливости следует упомянуть о том, что не следует воспринимать страховые полиса бесполезной и навязываемой услугой. Дело в том, что подобная страховка может быть довольно полезной, так как обладает целым рядом преимуществ, среди которых:

- Полис страхования здоровья защищает заемщика от разнообразных непредвиденных ситуаций. Дело в том, что если вы не сможете выполнять свои кредитные обязательства из-за потери трудоспособности, то долг перед банковской структурой выплатит за вас страховая компания.

- Страховка залогового имущества обеспечивает его защиту. Так, например, если залоговое жилье пострадает из-за тех или иных стихийных бедствий и непредвиденных ситуаций, то страховая компания возместит все расходы на его восстановление.

- При оформлении полиса комплексного страхования можно получить дополнительную финансовую выгоду, так как всем заемщикам, обладающим подобной страховкой, банковская структура предлагает льготные условия при получении ипотечного займа.

- Если вы оформите полис титульного страхования, то это позволит гарантировать юридическую чистоту сделки. Таким образом вы будете защищены от действий мошенников и нечистых на руку продавцов.

К сожалению, упомянутые выше страховые полиса при всех перечисленных преимуществах обладают и одним серьезным недостатком, а именно переплата по ипотеке. Кроме того, не все форс-мажорные обстоятельства по условиям полиса рассматриваются как страховой случай, следовательно, существует шанс того, что вы не получите страховой выплаты.

Что влияет на стоимость полиса

На стоимость полиса может оказывать влияние несколько факторов, а определяющими выступают расценки агента и содержание заключаемого договора.

Итоговая сумма зависит от следующих параметров:

- размер страхового покрытия;

- стоимостная оценка приобретаемого имущества;

- физические характеристики объекта и его состояние;

- возраст заемщика и его половая принадлежность;

- профессия клиента и подверженность опасным факторам.

Оценить приблизительный объем расходов помогает калькулятор страхования, который представлен на официальных ресурсах кредитных организаций. Уточнить интересующую информацию всегда можно по телефону или посредством электронного обращения к специалистам компании.

Если клиент досрочно погашает кредит, то по действующим правилам он может рассчитывать на частичное возвращение страховой суммы. Процедура предполагает соблюдение определенных нюансов. Правила и вопросы возврата части уплаченной страховой премии регламентируются нормами действующего законодательства, внутренними документами страховой организации и содержанием заключенного договора.

Страхование ипотеки ВТБ

Компания ВТБ предлагает три вида программ страхования. Клиент может выбрать любое подходящее предложение. Условия по ипотеке будут выгоднее при покупке полиса комплексного страхования. Так же страховку можно вернуть после получения кредита.

Страхование жизни при ипотеке

Многие клиенты задаются вопросом, обязательно ли страхование жизни при оформлении ипотечного займа. Данный вид страховки не является обязательным и может быть оформлен по желанию заемщика. Однако такой вариант полиса имеет ряд преимуществ:

- при оформлении страхования жизни банк может снизить процент по займу, тем самым уменьшить размер ежемесячных платежей и общую переплату;

- при наступлении страхового случая (смерть) близкие родственники не будут отвечать по долгам заемщика, а все расходы по выплате долга покроет страховая компания;

- в случае получения инвалидности или при наступлении периода временной нетрудоспособности, связанной с болезнью, страховщик обязуется выплатить страховую выплату, которая прописана в договоре.

Выгодоприобретателем здесь становится банк ВТБ, так как в случае наступления смерти заемщика, страховщик перечисляет страховую премию кредитору. По данному полису страхуется не только заемщик, но также и созаемщики по кредиту.

К страховым рискам относятся:

- смерть заемщика или созаемщиков;

- инвалидность 1-2 группы, наступившая в результате болезни (инфаркт, инсульты, онкологические заболевания и т.д.) или несчастного случая.

По договору предусмотрены исключения из страховых рисков, при наступлении которых премия выплачиваться не будет:

- самоубийство;

- умышленное причинение вреда здоровью;

- страховое событие, наступившее в результате алкогольного опьянения;

- ВИЧ и СПИД заболевания;

- ДТП, наступившее в результате управления транспортным средством без прав.

Страхование квартиры при ипотеке в ВТБ24

Страхование имущества является обязательным условием при оформлении ипотечного займа. Данное условие обязательно для исполнения не только в финансовой компании ВТБ, но и в других коммерческих учреждениях.

Имущественное страхование – это финансовая защита жилой собственности в случае наступления страхового события, а также от противоправных действий, направленных на умышленную порчу и уничтожения жилья. Срок действия полиса заемщик может выбрать самостоятельно.

К страховым случаям относятся:

- наезд автотранспортного средства;

- умышленное причинение вреда недвижимости третьими лицами;

- падение обломков летательных аппаратов или других предметов;

- выход подпочвенных вод;

- просадка грунта под домом;

- взрыв бытового газа или парового котла;

- удар молнии и т.д.

Титульное

Включает в себя страхование утраты имущества в результате ограничения или лишения прав собственности на объект недвижимости в течение первых трех лет владения жильем. Обычно такой вариант применяется при покупке недвижимости на вторичном рынке.

К рискам относят утрату прав собственности на жилье по решению суда, вследствие недействительности оформленных документов или признание прежних собственников недееспособными.