Как отразить корректировку ндс в книге покупок

Содержание:

- Корректировка реализации прошлого периода в сторону увеличения

- Как заполняется уточненная декларация по НДС

- Что изменилось?

- Как выписывается документ?

- Сложные разрывы

- Формирование уточненной декларации за 1 квартал 2015 года

- Что делать покупателю

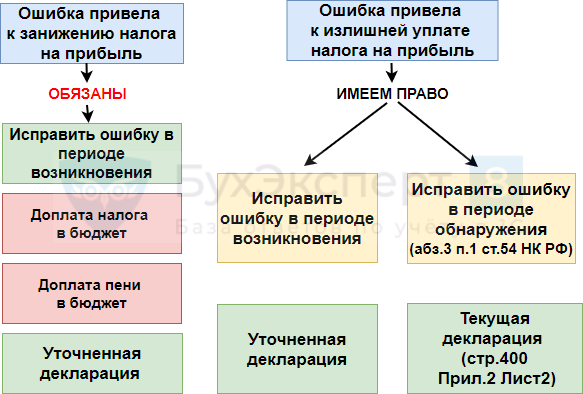

- Алгоритм исправления ошибок в НУ

- Учет корректировочных счетов-фактур

- Корректировки реализаций и поступлений прошлых периодов

- Последствия корректировочного счета-фактуры в учете продавца и у покупателя: как проводить и какие применять счета?

- Реестр регламентированных отчетов 6-НДФЛ по всем организациям и обособленным подразделениям. Контроль удержанного НДФЛ. ЗУП 3.1

Корректировка реализации прошлого периода в сторону увеличения

Помимо корректировки суммы реализации прошлого периода в сторону уменьшения, возможна и корректировка в большую сторону (увеличения).

Воспользуемся данными предыдущего примера, но немного дополним его условия.

Пример 2

В мае 2021 года выяснилось, что специалисты заказчика допустили ошибку. Из невыполненных работ на 18 тыс. руб. согласно предъявленной претензии половина (на сумму 9 тыс. руб.) оказалась выполненной. Денежные средства по выявленным работам были перечислены от ООО «Мир» обратно ООО СК «Пара».

Бухгалтерский учет у ООО СК «Пара» (подрядчика)

В мае 2021 года бухгалтер ООО СК «Пара» сделает следующие проводки:

- Дт 62 Кт 91.1 — доначислена реализация (выручка) на сумму 9 тыс. руб.

- Дт 51 Кт 62 — получены денежные средства от ООО «Мир» в сумме 9 тыс. руб.

Если сумма реализации увеличивается, то у подрядчика возникает необходимость и в доплате НДС в бюджет, что отражается проводками:

- Дт 90.3 Кт 68 — доначислен НДС в сумме 1800 руб.

- Дт 68 Кт 51 — перечислен НДС в бюджет в сумме 1800 руб.

Как заполняется уточненная декларация по НДС

Надо знать, как правильно заполнить такой документ. Это абсолютно отдельный бланк, в который вносятся только правильные показатели, которых не было в прошлый раз.

Уточненная декларация состоит из тех же листов, которые подавались в первый раз. Тут надо заменить неправильные данные верными, или дополнить тем, чего ранее не было указано.

На титульном листе существует графа № корректировки, она обязательна к заполнению:

Разделы с 8 по 12 заполняются только в случае уточнений в приложении 001. Когда вносятся изменения в книгу покупок или продаж после отчетного периода, надо заполнить приложение 1 к 8 и 9 разделам.

Признак актуальности

Надо знать, какие параметры проставляются в признаке актуальности. Заполняются поля только цифрами 0 и 1:

- Цифра 0 ставится всегда, когда ранее данные в разделах 8 и 9 не предоставлялись. Еще одним случаем является замена старых сведений.

- Единицу ставят в том случае, когда сведения, предоставляемые налогоплательщиком, считаются актуальными и достоверными:

Признак актуальности придуман для того, чтобы не давать налогоплательщикам дублировать данные. В случае, когда ошибок очень много, можно поставить во всех разделах 0, тогда произойдет полная выгрузка данных.

«Уточненка» с увеличенной суммой к уплате

Важно знать, что при уточнении в декларации при увеличении налога, сначала необходимо оплатить налог, потом уже сдавать документ. Если этого не сделать — сотрудники налоговой службы назначат штраф за просрочку налога

Сдается декларация на следующий день после уплаты всех долгов:

«Уточненка»с уменьшенной суммой к уплате

Как только налогоплательщик подает декларацию на уменьшение налога, сотрудники налоговой назначают камеральную проверку. Либо может быть назначена выездная проверка.

Как только выяснится, что налогоплательщику должны, на его счет будет возвращена переплата. Но для того, чтобы это произошло, требуется написать заявление.

Подавать уточнение надо как можно раньше, если отчетный период еще не вышел. Тогда налоговая примет исправленную декларацию. Если срок закончился, но подана декларация до срока уплаты налога, на него не будет наложен штраф или пеня. Но при просрочке информации – накладывается штраф согласно законодательству.

Что изменилось?

Итак, перечислим по порядку статьи гл. 21 НК РФ, в которые были внесены изменения, и раскроем их суть.

В ст. 154 «Порядок определения налоговой базы при реализации товаров (работ, услуг)» добавлен п. 10, предусматривающий, что изменение стоимости отгруженных товаров <2> (без учета налога) в сторону увеличения учитывается при определении налоговой базы за налоговый период, в котором осуществлена отгрузка соответствующих товаров (выполнены работы, оказаны услуги), передача имущественных прав.

<2> Здесь и далее под изменением стоимости отгруженных товаров понимается изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) изменения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Пункт 3 ст. 168 «Сумма налога, предъявляемая продавцом покупателю» дополнен абзацем, согласно которому при изменении стоимости отгруженных товаров продавец выставляет покупателю корректировочный счет-фактуру не позднее пяти календарных дней со дня составления документов, указанных в п. 10 ст. 172 НК РФ.

В п. 1 ст. 169 «Счет-фактура» включен абзац, согласно которому корректировочный счет-фактура, выставленный продавцом покупателю товаров при изменении стоимости отгруженных товаров в сторону уменьшения, является документом, служащим основанием для принятия сумм налога к вычету в порядке, предусмотренном гл. 21 НК РФ.

В п. 2 ст. 169 внесено дополнение, согласно которому корректировочный счет-фактура, выставленный продавцом покупателю при изменении стоимости отгруженных товаров в сторону уменьшения, является основанием для принятия продавцом сумм налога к вычету при выполнении требований, установленных п. п. 5.2 и 6 ст. 169 НК РФ.

В ст. 169 добавлен п. 5.2, в нем перечислены все необходимые реквизиты корректировочного счета-фактуры.

В п. 3 ст. 170 «Порядок отнесения сумм налога на затраты по производству и реализации товаров (работ, услуг)» НК РФ добавлен пп. 4, согласно которому суммы налога, принятые к вычету, подлежат восстановлению в случае изменения стоимости отгруженных товаров в сторону уменьшения в размере разницы между суммами налога, исчисленными исходя из стоимости отгруженных товаров до и после уменьшения.

Восстановление сумм налога производится покупателем в налоговом периоде, на который приходится наиболее ранняя из следующих дат:

- дата получения покупателем первичных документов;

- дата получения покупателем корректировочного счета-фактуры.

Статья 171 «Налоговые вычеты» дополнена п. 13, в соответствии с которым при изменении стоимости отгруженных товаров в сторону уменьшения вычету у продавца подлежит разница между суммами налога до и после уменьшения. При изменении в сторону увеличения разница между суммами налога до и после увеличения подлежит вычету у покупателя.

В ст. 172 «Порядок применения налоговых вычетов» включен п. 10, предусматривающий, что вычеты суммы разницы, указанной в п. 13 ст. 171 НК РФ, производятся на основании корректировочных счетов-фактур, выставленных продавцами товаров, при наличии договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров, но не позднее трех лет с момента составления корректировочного счета-фактуры.

Как выписывается документ?

У налогоплательщика возникает необходимость оформить корректировку в нескольких случаях.

При возврате товара от покупателя

Корректировка возможна лишь в том случае, если возврату подлежит часть продукции ещё не принятая покупателем на учёт. В этом случае в КСФ отражается недопоставка товара, которая фиксируется в графе 3 строке Б. В следствие этого уменьшается общая стоимость, от которой рассчитывается сумма налога.

- Скачать бланк корректировочного счета-фактуры при частичном возврате товара

- Скачать образец корректировочного счета-фактуры при частичном возврате товара

При возврате всего объёма товара, который ещё не был оприходован, продавец учитывает НДС на основании своего отгрузочного счёта-фактуры на эту поставку. Если продукция до возврата уже была оприходована, покупатель должен выставить обычный СФ на поставку.

- Скачать бланк счета-фактуры при полном возврате товара

- Скачать образец счета-фактуры при полном возврате товара

При увеличении или уменьшении цен или объемов поставки

Увеличение или уменьшение общей стоимости поставки влечёт изменение налоговой базы и суммы НДС, поэтому выставление корректировочного счёта-фактуры обязательно. Порядок оформления следующий:

Проставляем номер и дату КСФ

В следующей строке нужно указать порядковый номер и дату счёта-фактуры, к которому относится корректировка.

Важно! Все СФ имеют общую нумерацию. Первоначальному счёту-фактуре и корректировочному будут присвоены разные порядковые номера.

Разрешается для удобства проставлять буквенное обозначение через косую черту.

Вносим данные, идентифицирующие участников сделки в соответствии с требованиями ст

169 НК РФ.: наименование, адрес, ИНН/КПП. Строки 2, 2а, 2б предназначены для реквизитов продавца. В строки 3, 3ф, 3б вписываем сведения о покупателе.

В поле 4 указываем валюту, в которой осуществляется сделка.

Строка 5 предназначена для идентификатора государственного контракта. Для обычных договоров её заполнять не нужно.

В графе 1 таблицы перечисляем наименования, которых касается корректировка.

Если корректировка относится к количеству, в графе 3 строке А для каждого товара указываем показатели до изменения, т.е. из первоначального счёта-фактуры, в строке Б – после уточнения. Если количественные показатели не менялись, цифры будут одинаковые.

Если поменялась цена за единицу товара, это отразится в графе 4. Строка А укажет первоначальную величину, Б – цену после корректировки. Если изменения не касаются цены, значения останутся одинаковыми.

Графа 5 строка А покажет стоимость товаров (работ, услуг) без учёта налога из выставленного ранее счёта-фактуры, Б – изменённое значение. Если в результате корректировки стоимость увеличилась, разницу значений Б – А указываем в строке В (увеличение). При снижении стоимости величину А – Б вписываем в строку Г (уменьшение).

Если корректировка относится к подакцизным товарам, в графе 6 в соответствующие строки нужно внести сумму акциза до и после увеличения или уменьшения.

В графу 7 вписываем налоговую ставку. Если она не менялась, в строках А и Б отразится одинаковое значение.

Графа 8 показывает сумму налога: строка А – до изменения, Б – скорректированный показатель. Значение, на которое увеличился или уменьшился размер НДС вносим в строки В и Г соответственно.

Аналогично заполняем графу 9: в строке А – общая стоимость, включая налог, взятая из первоначального СФ, Б – после уточнения. Итоговое значение указываем в строке В (увеличение) или Г (уменьшение).

Таблица содержит две итоговые строчки. В первой из них в графе 5 указываем сумму значений во всех строках В, т.е. увеличение цены всех наименований товаров. Затем складываем значения строк Г (уменьшение цен) и вписываем во вторую итоговую строку. Аналогично подводим итоги по сумме налога в графе 8 и по общей стоимости с учётом НДС в графе 9.

Более детально об особенностях заполнения корректировочного счета-фактуры по образцу читайте тут.

Заверение СФ подписями, включая корректировочные, регламентируется ст. 169 НК РФ. Бумажный вариант составляется в двух экземплярах и заверяется подписями руководителя и главного бухгалтера или уполномоченными лицами.

Индивидуальный предприниматель (доверенное им лицо) лично подписывает документ. При электронном документообороте между участниками сделки, который осуществляется через аккредитованного оператора, счёт-фактура заверяется одной усиленной квалифицированной электронной подписью.

Сложные разрывы

На практике чаще встречаются сложные разрывы по НДС. Они появляются в том случае, когда в сделке принимают участие более двух субъектов. При совершении ряда последовательных сделок могут быть выявлены расхождения в начислениях налогов. В этом случае налоговые органы полностью восстанавливают всю цепочку, проверяя каждого из участников.

При выявлении сложного разрыва по НДС под проверку попадают все участники. Нередко налоговики требуют предъявления первичных документов по сделке. После их получения ведется контроль всей цепочки, чтобы выявить то звено, на котором была допущена ошибка.

Простая схема образования сложного разрыва по НДС:

- Фирма-продавец продает товар посреднику. Продавец не отчитывается по сделке налоговым органам.

- Посредник продает товар покупателю. По итогам сделки начисляет НДС, отражает в документах вычет и оплачивает начисленный налог, то есть действует по закону.

- Покупатель по сделке с посредником предъявляет налог к вычету.

- При проверке обнаруживаются расхождения между данными продавца и посредника.

В результате налоговые органы обнаруживают разрыв и проводят проверку всех трех участников сделки.

Формирование уточненной декларации за 1 квартал 2015 года

Формирование уточненной декларации по НДС производится в том же порядке, что и первичной (раздел — Отчеты, подраздел — 1С-Отчетность, гиперссылка — Регламентированные отчеты).

Уточненная декларация по аналогии с первичной должна содержать титульный лист (рис. 12), разделы 1 (рис. 13), раздел 3 (рис. 14), раздел 8 (рис. 15), раздел 9 (рис. 17), раздел 10 (рис. 18) и раздел 11 (рис. 19). Кроме этого в связи с необходимостью представления сведений из дополнительного листа книги покупок в состав уточненной налоговой декларации дополнительно включается приложение 1 к разделу 8 (рис. 16) .

При заполнении титульного листа (рис

12) уточненной декларации необходимо обратить внимание на правильное указание номера корректировки. Так как представляется первая уточненная декларация, то в поле Номер корректировки указывается значение «1»

Рис. 12

Основные разделы уточненной декларации (1-7) представляются в том же виде, что и соответствующие разделы первичной декларации, с учетом произведенных изменений в части суммы налога, подлежащей налоговому вычету (строки 120, 190 и 200 раздела 3) (рис. 14) и, следовательно, суммы налога, подлежащей уплате в бюджет (строка 040 раздела 1) (рис. 13).

Рис. 13

Поскольку изменения в регистрационных записях книги покупок за 1 квартал 2015 года производились посредством применения дополнительного листа № 1, то сведения из раздела 8 уточненной налоговой декларации (рис. 15) полностью соответствуют сведениям из раздела 8 первичной декларации (рис. 4). Поэтому налогоплательщик может повторно не представлять в налоговый орган сведения из раздела 8, проставив в строке Ранее представленные сведения отметку для значения Актуальны. Эта отметка соответствует признаку актуальности «1», который означает, что сведения, представленные налогоплательщиком ранее в налоговый орган, актуальны, достоверны, изменению не подлежат и в налоговый орган повторно не представляются.

В этом случае при выгрузке уточненной налоговой декларации в разделе 8 будет заполнена только строка 005, в которой будет указан признак актуальности «1» (рис. 22).

Если налогоплательщик все-таки пожелает повторно выгрузить в составе уточненной декларации все сведения из раздела 8, то он должен проставить отметку для значения Неактуальны (рис. 15).

Рис. 15

Для отражения аннулирования записи из дополнительного листа книги покупок будет сформировано приложение 1 к разделу 8. Поскольку данный раздел в составе первичной декларации не представлялся, то для него в строке Ранее представленные сведения обязательно проставляется отметка для значения Неактуальны. Такая отметка соответствует проставлению признака актуальности «0», который означает, что в ранее представленной декларации сведения по соответствующему разделу декларации не представлялись либо были замены из-за выявления ошибки или неполноты отражения (рис. 16).

При выгрузке уточненной налоговой декларации в приложение 1 к разделу 8 будут перенесены все сведения из дополнительного листа книги покупок (рис. 23).

Рис. 16

Поскольку в разделы 9-11 изменения не вносились (рис. 17-19), то налогоплательщик в соответствующих разделах:

- проставляет отметку Актуальны (соответствует признаку актуальности «1»), если повторно сведения из этих разделов в налоговую декларацию выгружаться не будут;

- проставляет отметку Неактуальны (соответствует признаку актуальности «0»), если хочет выгрузить сведения из этих разделов в уточненную налоговую декларацию и повторно представить их в налоговый орган.

Рис. 17

Рис. 18

Рис. 19

После выгрузки уточненной налоговой декларации по НДС за 1 квартал 2015 года будут сформированы шесть файлов (рис. 20):

- NO_NDS_7714_7714_7714277191772601001_20150512_bda7fc74-0e33-4a47-a181-80dfbf53bea7 – сведения из разделов 1-7 (рис. 21);

- NO_NDS.8_7714_7714_7714277191772601001_20150512_09cbeece-7516-4d8f-b726-649833d568ba – сведения из раздела 8 (рис. 22)

- NO_NDS.81_7714_7714_7714277191772601001_20150512_0ac0ffc2-5c36-4d9f-9ece-fa6864458cbf — сведения из приложения 1 к разделу 8 (рис. 23);

- NO_NDS.9_7714_7714_7714277191772601001_20150512_3fd5b28c-72c6-4469-af3c-968ce324fd57 – сведения из раздела 9 (рис. 24);

- NO_NDS.10_7714_7714_7714277191772601001_20150512_b35e9450-df6c-46de-8609-cad53f9926ba – сведения из раздела 10 (рис. 24);

- NO_NDS.11_7714_7714_7714277191772601001_20150512_512737e6-7b1c-4ae1-b98c-f2c385f7a677 – сведения из раздела 11 (рис. 24).

Рис. 20

Рис. 21

Рис. 22

Рис. 23

Рис. 24

Что делать покупателю

Внедрение автоматической проверки деклараций значительно повысило вероятность выявления нарушений. При выявлении разночтений в отчетности покупателя и цепочки поставщиков покупателю может быть отказано в вычете входного налога.

Как проходят проверки

- проверка правильности начисления налога и заявленных вычетов;

- анализ данных деклараций организации и сопоставление их с данными из деклараций поставщиков.

Поскольку НДС не прямой, а косвенный налог, эта проверка необходима. Начисления и вычеты проводятся с учетом того, какие суммы отражены в декларациях контрагентов.

В результате проверки документов у всех участников сделки выявляется, правильно ли начислены и оплачены платежи в бюджет. Пример: покупатель заявляет вычеты по налогу по сделкам, по которым поставщики НДС не платили. Отсутствие оплаты со стороны поставщика может быть обусловлено как ошибкой, так и злым умыслом. По последнему сценарию действуют фирмы-однодневки.

Рекомендуем к просмотру: “Вызов в налоговую (ИФНС) при разрыве НДС”

Алгоритм исправления ошибок в НУ

Подробнее об исправлении ошибок в налоговом учете для налога на прибыль

Ошибка текущего года не приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

«закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки: в корреспонденции со счетами и субконто, что указаны на вкладках Товары/Услуги – как и в первичном документе;

в текущей декларации ошибка будет отражена по тем же строкам что и доходы/расходы в декларации за период ошибки.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая не приводит к занижению налога на прибыль

Ошибка текущего года приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде. Но это не верно!

При занижении налога мы должны представить уточненную декларацию за период возникновения ошибки — за прошлый отчетный период.

Поэтому тут два варианта исправления ошибки.

Вариант 1. Ручная корректировка даты проводки в НУ документа

- в проводках документа Корректировка реализации установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Плюсы варианта:

- все расходы в НУ в периоде ошибки будут разнесены верно;

- налог на прибыль будет пересчитан автоматически;

- уточненная декларация по налогу на прибыль за период ошибки будет автоматически заполнена программой 1С.

Минусы варианта:

придется перезакрывать ранее закрытый период.

Вариант 2. Ручное заполнение уточненной декларации

При проведении документа Корректировка реализации ничего корректировать не нужно.

проводку по исправлению доходов/расходов в НУ оставляем датой обнаружения ошибки и «влезать» в НУ прошлого периода не нужно.

Плюсы варианта:

- не нужно перепроводить ранее закрытый период – все останется как было;

- налог на прибыль будет автоматически рассчитан в периоде исправления.

Минусы варианта:

- сумма расходов в НУ за предыдущий отчетный период будет отражена не корректно. Она станет правильной только в периоде исправления ошибки нарастающим итогом;

- уточненную декларацию по налогу на прибыль за период ошибки придется формировать вручную;

- в проводках документа Корректировка реализации установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Ошибка прошлого года не приводит к занижению налога

По алгоритму 1С корректировка реализации прошлого периода вносится в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

- «закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки: в корреспонденции со счетом 91;

- статья Прочих доходов и расходов на вкладке Расчеты должна быть вида Прибыль (убыток) прошлых лет:

в декларации по налогу на прибыль ошибки будут автоматически попадать в стр. 300 (301). Необходимо сумму ошибки вручную перенести в стр. 400 (401)

Ошибка прошлого года приводит к занижению налога

По алгоритму 1С корректировка реализации прошлого периода вносится в НУ в прошлый период:

- необходимо открыть «закрытый» период, т.к. проводки в НУ будут формироваться датой ошибки: Кт 90.01.1 – увеличение налоговой базы в составе доходов от реализации;

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки;

уточненная декларация по налогу на прибыль сформируется автоматически.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая приводит к занижению налога на прибыль

Учет корректировочных счетов-фактур

Учет корректировочных счетов-фактур производится в книгах покупок и продаж, которые ведут стороны сделки. Обратите внимание на нумерацию. Для КСФ и для начальных счетов-фактур она будет сквозной, номера идут последовательно, вне зависимости от характера документа

В бухгалтерском учете движения по суммам КСФ отражаются стандартно на счетах 68 и 19 в корреспонденции со счетами 60, 51, и др. КСФ на увеличение отражается у продавца дополнительными проводками по начислению НДС, а у покупателя – по принятию налога в вычету. КСФ на увеличение формирует следующие проводки.

Поставщик:

- Д 62 К 90/1 сторно – уменьшение выручки по сделке.

- Д 90/1 К 68 сторно – НДС к вычету на разницу корректировки.

Покупатель:

- Д 20 К 60 сторно – снижена сумма задолженности поставщику.

- Д 19 К 60 сторно — разница НДС по первоначальным и скорректированным суммам.

- Д 19 К 68 – к вычету по НДС, на сумму разницы.

Главное

- Корректировочный счет-фактура (КСФ) составляется при изменении условий сделки, согласованных контрагентами, как уточняющий документ.

- Согласование оформляется письменно.

- КСФ отражает разницу первоначальных показателей и уточненных данных по сделке.

- КСФ составляется, только если исходный счет-фактура был оформлен без ошибок. Отражается в регистрах периода, в который подписан документ, являющийся основанием внесения корректировок.

- Форма документа-основания может быть любой.

- КСФ заносится в соответствующие регистры налогового учета с соблюдением сквозной нумерации.

- Допускается составление нескольких КСФ по одной и той же сделке, отражающих изменения по ней.

Корректировки реализаций и поступлений прошлых периодов

Л.А. Елина, экономист-бухгалтер Как исправить ошибку прошлых периодов в бухучете, налогах и страховых взносах с учетом и официальных, и негласных правил Ошибки неприятны сами по себе.

А если за них могут еще и оштрафовать, совсем невесело. Избежать штрафов можно, если вовремя и правильно все исправить. Эта статья посвящена исправлению ошибок прошлых периодов. Поскольку с текущими периодами, как правило, сложностей не возникает. Исправляем прошлогодние ошибки в бухучете Новый Закон о бухучете ничего не изменил в этом вопросе. Таким образом, исправлять ошибки прошлых лет надо по всем знакомой схеме. 1п. 6 ПБУ 22/2010; 2п. 3 ПБУ 22/2010; 3п. 14 ПБУ 22/2010; 4п. 9 ПБУ 22/2010; 5подп. 2 п. 9 ПБУ 22/2010; 6пп. 6—8 ПБУ 22/2010 (1) Критерий существенности ошибки вы определяете и устанавливаете сами. Его надо закрепить в учетной политикеп. 3 ПБУ 22/2010; п.

Последствия корректировочного счета-фактуры в учете продавца и у покупателя: как проводить и какие применять счета?

Появление КСФ на уменьшение у продавца и покупателя влечет корректировку записей в бухучете:

|

Контрагент |

Бухгалтерская проводка |

Пояснение |

|

Покупатель |

Дт 10 Кт 60 (сторно) |

Задолженность перед поставщиком откорректирована в сторону уменьшения |

|

Дт 19 Кт 60 (сторно) |

Уточнена сумма НДС (отражена разница в НДС по ПСФ и КСФ) |

|

|

Дт 19 Кт 68 |

Восстановлена ранее принятая к вычету сумма разницы по НДС |

|

|

Продавец |

Дт 62 Кт 90 / субсчет «Выручка» (сторно) |

Исправлен показатель выручки в связи с уменьшением стоимости реализации |

|

Дт 90 / субсчет «НДС» Кт 68 (сторно) |

НДС в сумме разницы между ПСФ и КСФ принят к вычету |

О нюансах применения сторнировочных записей читайте в статьях:

- «Проводка Дт 19 и Кт 60 (нюансы)»;

- «При переходе на расчеты с бюджетом по фактической прибыли не обязательно сторнировать авансы на 1-й квартал уточненкой».

Пример

5 мая ООО «Тензор» приобрело партию продукции у ПАО «Резистор» на сумму 270 000 руб. (в том числе НДС 45 000,00 руб.). Спустя неделю договор между продавцом и покупателем был пересмотрен, и стоимость уже реализованной в адрес ООО «Тензор» партии продавец уменьшил до 256 500 руб. (в том числе НДС = 42 750,00 руб.).

12 мая ООО «Резистор» оформил КСФ в 2 экземплярах:

- 1-й экземпляр выслало покупателю ООО «Тензор»;

- на основании 2-го экземпляра КСФ продавец откорректировал записи в книге покупок и произвел сторнировочные проводки в бухучете.

Учетные записи (первоначальные и корректировочные) у продавца (ООО «Резистор») и покупателя (ООО «Тензор»):

|

Первоначальные записи в учете |

|||||

|

у продавца (ООО «Резистор») |

у покупателя (ООО «Тензор») |

||||

|

Операция |

Корреспонденция счетов |

Сумма, руб. |

Операция |

Корреспонденция счетов |

Сумма, руб. |

|

Реализована партия продукции |

Дт 62 Кт 90 |

270 000,00 |

Оприходована партия продукции |

Дт 10 Кт 60 |

225 000,00 |

|

Начислен налог на добавленную стоимость |

Дт 90 Кт 68 |

45 000,00 |

Учтен входной НДС |

Дт 19 Кт 60 |

45 000,00 |

|

Корректировочные записи в учете |

|||||

|

у продавца (ООО «Резистор») |

у покупателя (ООО «Тензор») |

||||

|

Операция |

Корреспонденция счетов |

Сумма, руб. |

Операция |

Корреспонденция счетов |

Сумма, руб. |

|

Уменьшена сумма реализации |

Дт 62 Кт 90 (сторно) |

–13 500,00 (270 000– 256 500) |

Уменьшена стоимость полученной партии продукции |

Дт 10 Кт 60 (сторно) |

–13 500,00 |

|

Снижена задолженность по НДС |

Дт 90 Кт 68 (сторно) |

–2 250,00 (45 000,00 – 42 750,00) |

Скорректирована сумма входного НДС |

Дт 19 Кт 60 (сторно) |

–2 250,00 |

В каком квартале регистрируются корректировочные счета-фактуры, составленные за прошлый период, узнайте у экспертов КонсультантПлюс. Получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Реестр регламентированных отчетов 6-НДФЛ по всем организациям и обособленным подразделениям. Контроль удержанного НДФЛ. ЗУП 3.1

Отчет для проверки правильности данных во всех регламентированных отчетах 6-НДФЛ — по всем организациям и обособленным подразделениям. Анализируются:

1. Данные возвращенного налога в 6-НДФЛ должны быть равны возвращенному налогу из Регистра накопления «РасчетыНалогоплательщиковСБюджетомПоНДФЛ» с типом ВозвращеноНалоговымАгентом, за период отчета. (голубой цвет).

2. Удержанный налог из Регистра накопления «РасчетыНалогоплательщиковСБюджетомПоНДФЛ» с учетом возвратов и НДФЛ к уплате из Регистра накопления «РасчетыНалоговыхАгентовСБюджетомПоНДФЛ» — сомневаюсь — что это верно — может кто-нибудь прокомментирует? (зеленый цвет).

3. Удержанный налог в Разделе 1 (070) должен быть равен Удержанному налогу из Регистра накопления «РасчетыНалогоплательщиковСБюджетомПоНДФЛ» с типом Удержано (без учета возвращенного налога ). (золотой цвет).

4. Анализируется удержанный НДФЛ в отчете 6-НДФЛ Раздел 2 (140) и данные по удержанному налогу Регистра накопления «РасчетыНалогоплательщиковСБюджетомПоНДФЛ» с типом Удержано (без учета возвращенного налога ) по крайнему сроку уплаты. (бледно желтый цвет).

5. Контрольное соотношение 2.1: (070) — (090) д.б. — значит «недоплата» (ярко-розовый цвет), если > значит «переплата» (бледно-розовый цвет)).

2 стартмани