Заявление для подачи декларации 3-ндфл — бланк и образец

Содержание:

- Как получается переплата по налогам

- Когда можно начать применять вычет

- Как составить претензию — пошаговая инструкция

- Чем заявление отличается от претензии?

- Период, в который деньги будут зачтены

- Правила заполнения бланка возвратной накладной

- Пример 1. Образец заполнения типового бланка заявления о возврате налога

- Условия возврата

- Процесс компенсации налога

- Заявление на возврат средств за товар

- Как покупателю составить заявление в магазин?

Как получается переплата по налогам

Наемные работники стоят особняком. Ошибиться в расчете они не могут. За персонал организации в Налоговой службе по-прежнему отвечает работодатель.

Помимо заработной платы, граждане:

- получают доход от иной (неофициальной) деятельности;

- продают землю, машины, недвижимость;

- занимаются бизнесом, реализуя товары и оказывая населению различные услуги.

В результате в ФНС поступают платежи по НДС, НДФЛ, по налогу на имущество и прибыль.

Переплата возникает при наступлении следующих условий:

- после банальной ошибки;

- при оформлении положенных человеку вычетов;

- после присвоения налогоплательщику статуса резидента Российской Федерации, так как меняется процентная ставка.

Когда обнаруживают излишек оплаченных средств, справедливость восстанавливают двумя путями: отдают его людям наличностью или засчитывают в уплату будущих налоговых перечислений.

Возврат переплаченных средств протекает по следующим правилам:

- После пребывания в Российской Федерации 183 дня или более человек законно считается ее резидентом. Теперь для него применяется 13% ставка налога. Бухгалтерия предприятия, на котором человек трудится, обязана сделать перерасчет перечисляемых за него налогов. Если по окончании налогового периода переплату не компенсируют целиком, обращаются в ближайшее к месту проживания отделение ФНС России. Здесь нужно написать заявления на возврат остатка по предложенному образцу. К нему прикладывают составленную заранее декларацию и справку формы 2-НДФЛ.

- При увольнении работника с предприятия повторно анализирую его начисления. Когда обнаруживают переплату налогов, также пишут заявление в ФНС. Однако денег оттуда не ждут. Финансовые потери человеку возмещает работодатель.

Когда можно начать применять вычет

Вопрос о получении вычета станет актуальным тогда, когда на жилой объект будет зарегистрирована собственность или налогоплательщик получит на руки акт приемки готового объекта долевого строительства. До этого момента ни регистрация права на землю, отведенную под застройку (подп. 2 п. 3 ст. 220 НК РФ), ни расходы на уплату процентов по ипотеке (п. 4 ст. 220 НК РФ) не позволяют воспользоваться правом на вычет.

Начать применение вычета можно 2 способами:

- В том году, когда появилось право на вычет (не дожидаясь окончания года), представить собранный по нему пакет документов в ИФНС по месту постоянного жительства и через месяц забрать там уведомление о праве на вычет для его получения у своего работодателя уже в текущем году (п. 8 ст. 220 НК РФ). Форма этого уведомления утверждена приказом ФНС России от 14.01.2015 № ММВ-7-11/3@. Оно предназначено для выдачи конкретному работодателю, которого налогоплательщик укажет в заявлении.

- Дождаться окончания года, в котором возникло право на вычет, и подать комплект документов по нему в ИФНС вместе с декларацией 3-НДФЛ за соответствующий год (п. 7 ст. 220 НК РФ). После проверки документов и декларации ИФНС вернет налог, начисленный по ней, к возврату, а на остаток суммы при желании налогоплательщика даст уведомление о праве на вычет для его использования по месту работы. Декларация подается вместе со справками 2-НДФЛ от всех работодателей. Ее проверка займет 3 месяца (п. 2 ст. 88 НК РФ), и еще месяц уйдет на процедуры по возврату налога (п. 6 ст. 78 НК РФ) и оформлению уведомления о праве на вычет (п. 8 ст. 220 НК РФ).

О том, как правильно заполнить декларацию, читайте в статье «Образец заполнения налоговой декларации 3-НДФЛ».

Таким образом, вычет начинают применять с года появления права на него и используют в последующие годы при условии наличия в них дохода, с которого удерживается НДФЛ. Применение вычета будет происходить в течение того количества лет, которое необходимо для его полного использования на всю сумму расходов, подтвержденную документально (п. 9 ст. 220 НК РФ).

Для пенсионеров возможно использование вычета по 3 годам, предшествующим году появления права на него (п. 10 ст. 220 НК РФ). Если в год возникновения права на вычет отсутствовали доходы, облагаемые НДФЛ, то за вычетом можно обратиться в последующие годы (без ограничения их количества), но не позднее 3 лет с окончания годов, по которым нужно вернуть налог (письмо Минфина России от 11.06.2014 № 03-04-05/28218).

Работодатель, получивший уведомление о праве на вычет, начнет использовать его с месяца получения, но применительно к доходам всего года (письмо Минфина России от 25.09.2015 № 03-04-05/55051). Если на момент предоставления уведомления на текущий год налог уже был удержан и вернуть излишне удержанную сумму по месту работы за счет начисляемого налога за год не удается (сумма вычета превышает сумму начислений), ее возврат осуществит ИФНС (письмо Минфина России от 15.07.2014 № 03-04-05/34402).

Вне зависимости от способа, с помощью которого начато применение вычета, право на использование его остатка (если вычет должен будет использоваться в течение нескольких лет) надо ежегодно подтверждать в ИФНС 1 из следующих способов:

- Получать уведомление для места работы в начале года — по заявлению о выдаче такого уведомления (п. 8 ст. 220 НК РФ).

- Сдавать декларацию в ИФНС и возвращать налог через нее — по заявлению о возврате НДФЛ (п. 6 ст. 78 НК РФ), в котором указываются реквизиты счета для возврата налога. Подача заявления на применение имущественного вычета при этом не нужна (письмо Минфина России от 26.11.2012 № 03-04-08/7-413). Его роль выполняет сама декларация.

Как составить претензию — пошаговая инструкция

Структура документа должна включать в себя следующие разделы:

- «Шапка» — реквизиты сторон.

- Наименование документа — Претензия.

- Основная часть.

- Заключительная часть.

- Перечень прилагаемых документов.

- Подпись и дата составления.

Далее привел пошаговую инструкцию с рекомендациями по составлению и содержанию претензионного письма.

ШАГ 1

При наличии заключенного договора в письменной форме, внимательно изучите его на предмет содержания в нем пункта о форме и содержании претензии. Если он присутствует в документе — придерживайтесь изложенных в нем указаний.

Если же договор был заключен в устной форме — убедитесь, что у вас имеются в наличии документы, подтверждающие договорные отношения: оплаченные счета, акты выполненных работ/приемки, подписанные обеими сторонами, кассовый/товарный чек и т.д.

ШАГ 2

Заполните «шапку» документа:

- Сведения о заявителе: для юрлиц — наименование и адрес компании/для ИП и физлиц: ФИО, адрес регистрации, телефон.

- Информацию о получателе претензии: для юрлиц — должность (например, руководителю/директору), название организации, фамилию и инициалы руководителя, юридический адрес; для ИП и физлиц — ФИО, адрес регистрации/проживания.

- Наименование документа — Претензия. Из названия должно быть понятно о чем он. Не рекомендую указывать название как «Уведомление»/ «Требование» и пр., поскольку это может быть неоднозначно истолковано контрагентом и в последующем возможно судом.

Шаг 3

В основной части претензионного письма укажите:

- Сведения о заключенном договоре — наименование/дату/номер, предмет договора и его стоимость, иные его существенные условия. Если договор не оформлялся письменно, сошлитесь на подтверждающие документы (счета/акты/квитанции/чеки и др.).

- Суть проблемы и нарушения, послужившие основанием для предъявления претензии. В подтверждение ваших доводов сошлитесь на пункты договора/нормы закона/документы.

- Что вы в свою очередь выполнили свои обязательства/договоренности в полном объеме: «Оплатили товар/услугу/работу», «Предоставили в собственность другой стороне деньги/товар» и т.д.

Шаг 4

В заключительной части сформулируйте ваши требования, а также озвучьте намерение обратиться в Роспотребнадзор (для физических лиц) и/или в суд при невыполнении указанных требований. Обязательно обозначьте срок для исполнения ваших требований.

Что указывать, если вы физлицо

В документе физлицам можно указать следующие требования:

- Вернуть деньги, уплаченные за бракованный товар/услугу/работу, а также разницу между покупной ценой некачественного изделия и новой стоимостью.

- Возместить уплаченные проценты и иные платежи по потребительскому кредиту, если услуга/товар были оплачены за счет кредитных средств — п. 6 ст. 24 № 2300-1 Закона РФ. Однако такое требование можно заявить, если кредит был целевым (на покупку определенного товара/оплату услуги) или выдавался продавцом.

- Выплатить неустойку (пеню) за каждый день просрочки.

- Снизить стоимость услуг/товара.

- Вернуть излишне или ошибочно перечисленные средства/неосновательное обогащение/сумму займа.

- Возместить убытки/суммы, потраченные на устранение недостатков.

- Выплатить страховое возмещение.

- Оплатить транспортировку товара/экспертизу и пр.

Что можно требовать юрлицу

В претензии можно потребовать:

- Изменить/расторгнуть договор.

- Выплатить неустойку (пеню)/штраф.

- Вернуть аванс/излишне или ошибочно перечисленные средства/неосновательное обогащение/сумму займа.

- Возместить убытки.

- Снизить стоимость услуг при их неудовлетворительном качестве/количестве.

- Возместить суммы, потраченные на устранение недостатков третьими лицами или своими силами.

- Оплатить экспертизу при некачественном выполнении.

Вышеперечисленные требования не являются исчерпывающими и могут быть дополнены иными, в зависимости от конкретной ситуации.

Кроме этого укажите:

- Дополнительные требования на случай отказа контрагента в удовлетворении требований — о взыскании неустойки за просрочку исполнения требования, штрафа, судебных расходов и услуг представителя, компенсации морального вреда (для физлиц).

- Реквизиты для перечисления денег.

Шаг 5

В конце претензии перечислите в виде списка документы, на которых вы основываете свою позицию и которые подтверждают фактические основания ее предъявления, а также ваши полномочия на ее подписание.

Проставьте дату составления и подпись. Претензия подписывается лично заявителем. Если это юрлицо — документ подписывается руководителем организации либо уполномоченным лицом, действующим на основании доверенности.

Чем заявление отличается от претензии?

Заявление на обмен и претензия – это документы, отличающиеся юридической силой и смыслом. Если заявление уведомляет продавца о возможности решения проблемы путем обмена сломанной вещи на новую, то претензия свидетельствует о попытке досудебного урегулирования спора.

Заявление носит уведомительный характер о требовании покупателя, тогда как претензия – официальный документ, принимающийся во внимание даже судебными органами. Заявление нужно для того, чтобы продавец узнал о решении клиента и подготовил новый товар

Если такой документ не поступит, то представители торгового предприятия не будут знать о намерениях покупателя и не смогут удовлетворить требования

Заявление нужно для того, чтобы продавец узнал о решении клиента и подготовил новый товар. Если такой документ не поступит, то представители торгового предприятия не будут знать о намерениях покупателя и не смогут удовлетворить требования.

Период, в который деньги будут зачтены

В течение десяти дней после получения заявления специалисты налоговой принимают решение, которое оформляется в письменном виде и доводится до сведения налогоплательщика.

Если оно будет положительным, то в установленные законом сроки (обычно не более одного месяца, но если речь идет об уточненной декларации – то не менее трех) деньги будут зачтены. Они уйдут либо в счет погашения пени, недоимок и штрафов, либо в счет каких-то других обязательных платежей – по выбору налогоплательщика.

Датой зачета будет считаться дата принятия налоговиками данного решения.

А если не перезачли?

Налоговики обязаны дать ответ по полученному заявлению на перенаправление средств по излишне уплаченному налогу. Ответ этот должен поступить в письменной форме в течение 5 дней – отказ либо согласие. Если налогоплательщик не согласен с мотивацией отказа, ему придется обратиться в арбитражный суд.

Если положительный вариант задержался с исполнением больше чем на месяц, организации полагаются проценты в качестве «неустойки». Каждый день просрочки возврата дополнительно оплачивается по ставке рефинансирования Центробанка, которая была актуальна на момент подачи заявления. Ставка делится на не реальное количество дней в расчетном году, а на условно принятое число 360.

Налоговики обязаны уплатить проценты за весь период просрочки, даже если средства по переплате в дальнейшем были перезачтены законным порядком или возвращены.

Правила заполнения бланка возвратной накладной

До 2013 года оформлять первичные документы можно было только по унифицированным формам, теперь накладные можно заполнять так, как удобно организации (п. 4 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ).

Главное, чтобы в документе были все реквизиты, необходимые для первичного бухгалтерского учета (п. 2 ст. 9 № 402-ФЗ):

- наименование и дата документа;

- название организации или ИП, составившего документ;

- в чем заключается факт хозяйственной жизни;

- единица измерения и стоимость товара;

- должность, ФИО и подписи лиц, совершивших сделку;

- должность, ФИО и подпись лица, ответственного за оформление сделки.

Для накладных существовал формат ТОРГ-12, он уже не обязателен, но его продолжают использовать для оформления прихода и возврата.

Приходная накладная ТОРГ-12. Образец

Скачать пустой бланк в формате *xlsx или *rtf. Возвратную накладную можно оформить вручную или автоматически с помощью сервиса Контур.Маркет, что гораздо быстрее. Покажем, как создать накладную, на основе привычного бланка ТОРГ-12.

Оформление возвратной накладной вручную

1. Скачайте пустой бланк в формате *rtf или *xls

2. Впишите данные о получателе и поставщике. Ваш магазин в случае возврата становится отправителем, а ваш поставщик — получателем. Этот процесс называют обратной продажей.

Обратите внимание на отличия в шапке приходной и возвратной накладной:

3. В правой части добавьте остальные реквизиты, их можно взять из приходной накладной.

4. В табличную часть впишите наименование, количество, цену и другие данные о товаре, который возвращаете.

Обратите внимание на отличия в табличной части приходной и возвратной накладной:

5. В нижней части возвратной накладной укажите остальные реквизиты, взяв за образец товарную накладную.

6. Подпишите документ у ответственных лиц, указанных в документе.

Автоматическое создание возвратной накладной в сервисе Контур.Маркет

Контур.Маркет помогает не тратить время на перепечатку реквизитов из товарной накладной в возвратную. Все реквизиты, которые есть в сервисе, можно добавить в документ одним кликом. Работайте в разделе «Накладные».

1. Выберите подраздел «Расход», нажмите «Создать накладную» и кликните «Возврат».

2. Впишите номер документа и выберите дату на календаре. Кликните в поле «Грузополучатель» и выберите нужную компанию в открывшемся списке. Чтобы добавить товар, кликните в пустое поле и начните вводить название, штрихкод или артикул. Сервис предложит выбрать нужный вариант из найденных.

3. Укажите количество возвращаемого товара, и сервис автоматически посчитает сумму возврата. Чтобы провести документ после заполнения, нажмите «Добавить накладную». Ее можно распечатать.

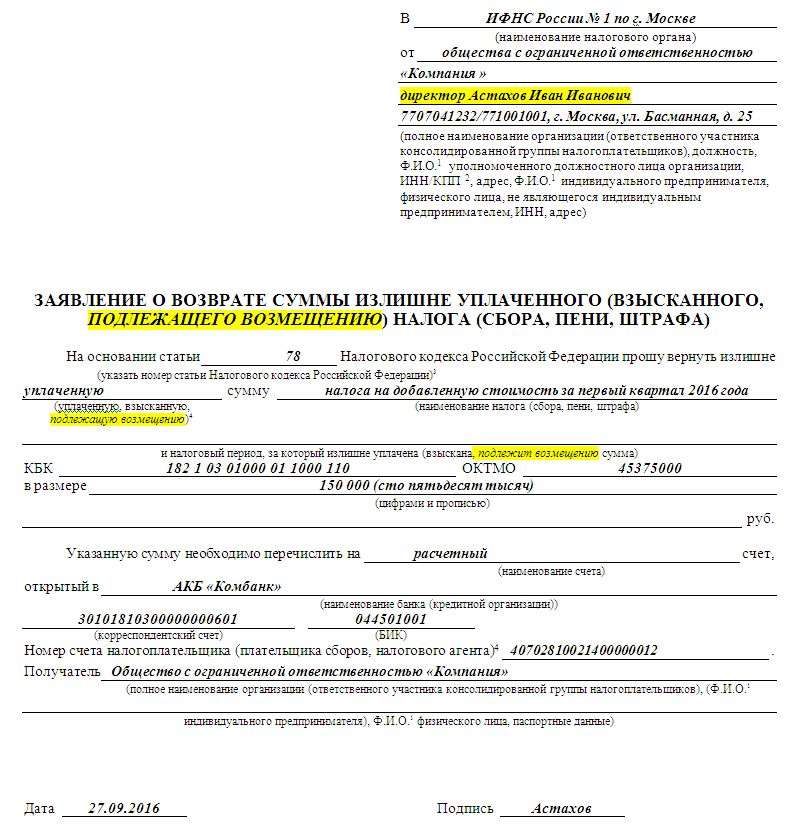

Пример 1. Образец заполнения типового бланка заявления о возврате налога

Предложенный вариант заполнения бланка оформлен в формате Excel. В заявлении использованы следующие условные данные.

Заявитель (Борцов Савелий Всеволодович), гражданин РФ, обращается в свою ИФНС для того, чтобы вернуть лишнюю сумму налога, уплаченного им в предыдущем 2018 г. Основанием для возврата является ст. 78 НК РФ, сумма, подлежащая возврату, – 15 000 рос. руб. Налоговый (расчетный) период: «ГД.00.2018». Заявитель подает заявление самостоятельно, без полномочного представителя.

В бланке также указаны: ИНН, код по ОКТМО 45358000 (муниципальный округ Останкинский), соответствующий возврату налогу КБК. Банковские реквизиты: ПАО «Сбербанк» (его идентификационный код), вид счета «2» (текущий), № банк. счета. Поскольку у заявителя Борцова С. В. есть ИНН, то на стр. 3 он записывает только свои ФИО.

Следует заметить, что в данном примере предложен вариант заполнения текстовой части заявления (т. е. цифровых, текстовых, числовых показателей). Тогда как в итоговой версии заявления, помимо этого, требуется также в пустующих местах проставлять прочерки.

Условия возврата

Безусловно, клиент всегда прав. Однако если бы этот постулат работал вне зависимости от чего-либо, не было бы смысла заниматься бизнесом вообще, ведь если покупатель может вернуть товар в любой момент, по любой причине и на любых условиях, то и речи нет о прибыльности предпринимательской деятельности! Именно поэтому существует несколько особенностей в случае с возвратом товаров, при помощи которых государство стремится огородить руководителей магазинов от нечестных покупателей.

Для начала запомните: законодательство предусматривает, прежде всего, обмен изделия, но, если это невозможно (отсутствует на складке на момент обращения, не подходит по характеристикам), продавец должен вернуть деньги. Нельзя просто прийти и требовать возврата именно денежных средств, если не был рассмотрен вариант обмена.

Условия возврата товара надлежащего качества

В какие сроки можно осуществить возврат

По закону изделие подлежит обмену или возврату в случаях, если:

- оно некачественное, то можно вернуть в магазин в течение гарантийного периода (при условии его указания) или в течение 2 лет,

- оно некачественное и технически сложное (например, электроплита), то в течение 15 дней,

- оно качественное, но не подошло, то в течение 15 дней (включая день приобретения),

- оно было куплено в интернете, то в течение 7 дней со дня получения.

Если все возможные сроки были упущены, то продавец имеет полное право отказаться возвращать деньги или обменять продукт.

Существует также уважительная причина затяжки со стороны клиента, предположим, если он уже долго время лежит в больнице: тогда правило двух недель на него не действует, но только при условии предъявления документов, удостоверяющих важность причины. Еще одна уловка, которую весьма часто используют предприимчивые бизнесмены с целью завлечь покупателя, заключается в обещании увеличить срок возврата товара

Будьте настороже и потребуйте себе документальное подтверждение его слов или ведите видео- или аудиозапись во избежание недоразумений в будущем

Еще одна уловка, которую весьма часто используют предприимчивые бизнесмены с целью завлечь покупателя, заключается в обещании увеличить срок возврата товара. Будьте настороже и потребуйте себе документальное подтверждение его слов или ведите видео- или аудиозапись во избежание недоразумений в будущем.

Что предъявить в магазине

Для возврата изделия в магазин нужно соблюсти ряд требований:

| № | Перечень | Подробности |

| 1. | Товар |

– без следов использования, – без нарушений целостности упаковочного материала, со всеми ярлыками, инструкцией и комплектующими. |

| 2. | Талон гарантии | при случае, если оформлялся. |

| 3. | Чек на покупку | товарный или кассовый, либо накладная или договор купли-продажи, а также сойдет выписка из банка или скрин онлайн-приложения, если покупка было совершена при помощи банковской карты. |

| 4. | Паспорт | или любое другое свидетельство, удостоверяющее личность, например, загран паспорт или водительские права. |

| 5. | Заявление | написанное самостоятельно или заполненный бланк возврата из магазина или интернета. |

Но что если у вас не сохранился чек? В таком случае также не стоит огорчаться, потому как российское законодательство не считает данный повод основанием для отказа в возврате. Во-первых, большинство магазинов сохраняют информацию о проданных товарах в базе данных. Во-вторых, имеющиеся на руках гарантийные талоны и инструкции тоже доказывают вашу правоту. В-третьих, можно привести свидетеля покупки или же предоставить его письменные показания.

Требования для обмена или возврата товара ненадлежащего качества

Когда вернут деньги

Если покупатель сделал все правильно, то денежные средства должны быть возвращены на протяжении 3 рабочих дней.

Если приобретение было оплачено наличными, то возможен возврат как живыми деньгами на руки, так и виртуальными на банковскую карту. Если же выплату производили по безналичному расчету, то средств не могут вернуться другим путем, кроме как обратно на карту.

Процесс компенсации налога

Прежде чем заниматься оформлением возврата НДФЛ требуется изучить определенные особенности данного процесса. Обязательным нюансом является то, что гражданин, претендующий на возмещение налога должен регулярно предоставлять в местную ФНС данные о своих доходах.

По факту предоставления документации, гражданин может приступить к следующему этапу – оформления заявки на возврат НДФЛ.

Для этого потребуется предоставить в ФНС следующий перечень документов:

- Заполненное заявление на компенсацию подоходного налога. Его форма установлена на законодательном уровне, а образцы хранятся в местных отделениях ФНС;

- Паспорт гражданина РФ;

- Справка по форме 2-НДФЛ;

- Декларация по форме 3-НДФЛ;

- Ксерокопии справок о трате средств на установленные законом цели;

- Документы, которые подтверждают право претендовать на возврат денег за подоходный налог;

- Заполненное заявление на возврат переплаченных средств – предоставляется только в случае излишних выплат.

Пример — как заполнить бланк заявления

Весь процесс оформления и компенсации части проплаченных за НДФЛ средств является одинаковым, но может иметь свои нюансы, зависимо от разных ситуаций.

Изначально прописывается «шапка» заявления, фиксируя нижеперечисленные пункты:

- Наименование уполномоченного органа, в который подается заявление на возврат НДФЛ;

- Реквизиты гражданина-заявителя (ФИО);

- Строка места прописки и проживания (если они совпадают, то можно писать только одну строку);

- Идентификационный код;

- Контактный номер телефона.

После этого в пустые поля бланка вносятся следующие данные:

- Указывается номер статьи НК РФ, на основании которого производится возврат средств (как пример, №78 – лишние отчисления по НДФЛ, №79 – лишние сборы по задолженности и т.д.), данные вносятся в пустую строку;

- В пустой строке наименования налога вносится название того вида налогообложения, по которому совершается компенсация, а также указывается за какой год производится возврат;

- Заполняется КБК и ОКТМО;

- Вноситься размер выплаты цифрой и словами, обязательно в рублях;

- В пустые поля вносят реквизиты лицевого счета, на который будет начисляться компенсация;

- Заполняются данные паспорта заявителя;

- Дата подачи заявления и подпись.

Заявление о возврате суммы излишне уплаченного налога

Заявление о возврате суммы излишне уплаченного налога

При заполнении заявления, для подачи его своему нанимателю, потребуется указать следующие данные:

- Наименование предприятия, где осуществляется трудовая деятельность;

- ФИО руководителя и заявителя;

- Указать год, за который компенсируются налоги;

- Вписывается номер уведомления, что дает право на возврат по НДФЛ, ранее выданный в ФНС и фиксированную сумму компенсации;

- Дата подачи заявления и подпись.

Заявление на возврат средств за товар

При оформлении заявления указывается сумма, которую покупатель оплачивал за товар и требует вернуть.

Вернуть можно также некачественные вещи, то есть такие, в процессе использования которых были обнаружены недостатки — брак или выход из строя. В таком случае также заполняется заявление, которое незначительно отличается от предыдущего варианта.

Форма заявления на возврат средств за некачественный товар

Заявление при сдаче изделий с недостатками заполняется аналогично, но, кроме этого, указывается подробная информация о причинах возврата: обнаруженный дефект, брак, недостаток, поломка. Можно отметить, что вещь использовалась по назначению, с соблюдением правил эксплуатации и хранения.

Мнение эксперта

Анна Федорова

Юрист, готова ответить на ваши вопросы

Задать мне вопрос

Если представитель продавца отказывается принимать заявление на возврат, его нужно отправить почтой с описью и уведомлением. В таком случае продавец не сможет отрицать факт получения письма.

Как покупателю составить заявление в магазин?

Рассмотрим, как правильно составить заявление в магазин на замену приобретенного некачественного изделия или написать бумагу на возврат денег за него. Обнаружение недостатков, в период установленных по закону сроков, влечет за собой законодательно возможность обращения к продавцу или производителю с просьбой о возврате или замене некачественного изделия. В большинстве случаев речь идет об обращении в магазин, где изделие было приобретено.

Потребитель должен помнить несколько правил, которых следует придерживать для отстаивания своих законных прав:

- Претензия пишется письменно.

- Должно быть составлено в двух экземплярах. Один из них передается продавцу, другой подписывается представителем торговой сети и остается у покупателя.

Есть ли специальная форма?

Претензия на возврат некачественных изделий составляется в произвольной форме, но с соблюдением ряда законодательных требований. В крупных торговых сетях всегда есть распечатанные бланки таких заявлений. При необходимости бланки можно скачать на просторах интернета или написать текст заявления на возвращение некачественного изделия самостоятельно от руки. В заявлении следует поэтапно указать следующие сведения:

- О продавце – ФИО директора или другого ответственного лица, название магазина, адрес расположения.

- О потребителе – ФИО, адрес, номер телефона для связи.

- О товаре – название изделия, дата покупки, стоимость приобретения.

- Об обнаруженных недостатках. В этом пункте стоит тщательно и досконально описать, когда и при каких обстоятельствах был обнаружен дефект.

- О предъявляемых требованиях.

- О приложенных документах.

Бумага заверяется подписью покупателя и датой приема претензии.

Мы не рекомендуем самостоятельно оформлять документы. Экономьте время – обращайтесь к нашим юристам по телефонам:

8 (800) 350-14-90

Что пишется в документе?

Одним из важнейших пунктов претензии является предъявление требований. Статья 18 ЗоЗПП указывает, что покупатель может выбрать один из следующих вариантов:

- Заявить о возврате средств в полном объеме.

- Произвести замену изделия на идентичное.

- Заменить товар на другой, подходящий покупателю по своим характеристикам.

- Снизить стоимость продукции, вернув пострадавшей стороне разницу.

- Произвести бесплатный ремонт или компенсировать расходы на проведение ремонтных работ.

При возврате технически сложных товаров рассчитывать на первые три пункта можно лишь в пределах первых 15 дней с момента покупки. По окончании этого периода для возврата средств или замены продукции потребуются более веские основания, перечисленные в пункте 1 статьи 18 ЗоЗПП.

Потребитель обязан четко указать в претензии, на какой вариант развития событий он согласен.

Что приложить к требованию?

Претензия – это официальный бланк, который требует документального сопровождения. Покупатель обязан приложить ряд документов:

- Товарный чек о покупке. Это самый важный документ, так как именно он доказывает факт приобретения товара в этом магазине. При его отсутствии заявителю потребуется доказать, что он покупал изделие здесь. Для этого могут использоваться иные бланки, например, гарантийный талон, накладную, техпаспорт с отметками продавца и т.д.

- Гарантийный талон, если речь идет о товарах на гарантии.

- Заключение эксперта об осмотре изделия и выявленных недостатках. Этот бланк не является обязательным, но серьезно упрощает рассмотрение заявки в спорной ситуации.

Принимающая сторона зачастую требует от заявителя копию его паспорта. Хотя по закону это и не является обязательным, но избежать данного требования довольно сложно.