Налог для самозанятых (нпд): расшифровка, налоговые ставки, условия, льготы

Содержание:

- Как найти нужный сайт налоговой инспекции

- КРСБ: особенности составления

- Что такое ОГРН?

- Права и обязанности ИФНС

- Функции ТОРМ Межрайонной ИФНС России № 9 по Тамбовской области

- Можно ли увидеть свою карточку РСБ

- Определение ИФНС

- Определение ИФНС

- Законодательство

- Сокращения наименований адресных объектов и другие правила указания адреса

- Порядок открытия, ведения и закрытия КРСБ

- Определение ИФНС

- Особенности функционирования ИФНС

- Лицевой счет налогоплательщика: что это такое?

- Классификация: объекты

- Какие документы требуют указания номера ОГРН

Как найти нужный сайт налоговой инспекции

Как уже говорилось ранее, в распоряжении ФНС есть несколько интернет-ресурсов для взаимодействия с населением. Каждый из них создавался с определенной целью и для решения определенных задач. Предлагаем рассмотреть каждый ресурс в отдельности.

lkfl.nalog.ru – старая версия для ФЛ

Этот сайт создавался одним из первых и предназначен для пользования физическими лицами. Чтобы перейти на сайт, воспользуйтесь кнопкой ниже.

С помощью личного кабинета налогоплательщика вы сможете:

- Просматривать сведения о своем имуществе.

- Узнать о ситуации с налоговыми и страховыми платежами.

- Сформировать отчеты об оплате налогов, штрафов и пени.

- Самостоятельно сформировать декларации 3-НДФЛ или 2-НДФЛ.

lkfl2.nalog.ru – новый сайт для ФЛ

В новом сайте значительно расширен перечень функций, которыми может воспользоваться любое физическое лицо. Чтобы попасть на сайт кликните по кнопке ниже.

Первое, что бросается в глаза, при переходе на новый сайт – это более понятный и удобный интерфейс. Поэтому это значительно облегчает работу с порталом и личным кабинетом.

Помимо основной ссылки на сайт, для входа в свой кабинет можно воспользоваться порталом Госуслуги или Рутокен. Также можно авторизоваться в личном кабинете налогоплательщика посредством электронной подписи. Для новой версии также было выпущено мобильное приложение, которое можно скачать на свой телефон.

lkip.nalog.ru

Этот сервис разработан специально для индивидуальных предпринимателей. Также, как и физическое лицо, вы имеете право зарегистрировать свой личный кабинет и оплачивать налоги. Для входа в личный кабинет индивидуального предпринимателя, нажмите кнопку, расположенную ниже.

Чтобы осуществить вход, помимо логина и пароля, вам также понадобится цифровая подпись. Для индивидуальных предпринимателей также доступен вход в личный кабинет налогоплательщика через сайт Госуслуги или Рутокен.

Возможности сервиса для ИП включают:

- Актуальная информация из первых рук.

- Письменное общение с представителями ФНС.

- Заказ необходимых документов и выписок из дома.

- Формирование отчетов о налогах, платежах и задолженности.

- Электронный документооборот.

- Возможность самостоятельно внести изменения с свои регистрационные данные.

- Оформление документов для закрытия ИП.

lkul.nalog.ru

Если вы юридическое лицо, то попасть в личный кабинет налогоплательщика вы можете, кликнув по кнопке ниже.

Для входа в личный кабинет вам обязательно понадобится Рутокен, не ниже второй версии, а также электронная подпись

Обратите внимание на то, что программное обеспечение и ключ, должны быть совместимы с вашим компьютером. Все это необходимо для защиты вашей персональной информации

Возможности личного кабинета ЮЛ:

- Получение по ИНН информации о контрагентах.

- Заказ информации о деятельности вашей компании.

- Информация по налоговым обязательствам.

- Получение данных о задолженности, начислении пени и штрафов.

- Использование налогового календаря.

- Возможность оправлять в налоговую службу документы в электронном виде.

- Первым узнавать об изменения в налогообложении.

- Проверять свою и другие компании посредством ЕГРЮЛ.

- Работать онлайн с бюджетом.

- Зарегистрировать для своей компании несколько учетных записей и контролировать доступ для них.

- Формировать необходимую налоговую документацию.

- Пользоваться мобильным приложением.

КРСБ: особенности составления

Карточка РСБ заводится в отдельности по каждому конкретному плательщику. При этом для удобства учета систематизируются сведения, т. е. ведется отдельная форма:

- По каждому налогу, который уплачивается или должен уплачиваться плательщиком;

- По каждому применяемому в компании КБК (коду бюджетной классификации);

- По коду ОКТМО территории, на которой компания расположена и налоговые поступления мобилизуются;

- По статусу плательщика. В тех случаях, когда предприятие или бизнесмен, являясь налогоплательщиком, выступает и налоговым агентом, карточки формируются на каждый имеющийся статус.

Заводят КРСБ обычно при регистрации компаний, предпринимателей или физлиц в ИФНС, а также при поступлении информации о них из другой инспекции, например, при смене расположения предприятия или места жительства бизнесмена.

В связи с изменениями с начала 2021 года (письмо ФНС от 30.12.2016 № ПА-4-1/25563) по передаче администрирования страховых отчислений в ведение ФНС, карточки РСБ по плательщикам страховых взносов также открывают налоговики, руководствуясь установленными правилами, т. е. с разделением по КБК.

Что такое ОГРН?

Основной Государственный Регистрационный номер – закодированный код, из 13 или 15 цифр, который закрепляется перед юридическим лицом, во время его оформления, на основании Федерального Закона РФ. В свидетельстве, он будет указан в отдельной графе.

Он необходим для:

- Быстрого поиска предпринимателя в налоговой базе;

- Для выявления потребителями мошенников и лжепредпринимателей;

- Для восстановления документов на предприятие;

Где получить ОГРН?

Код, как уже было отмечено, присваивается в процессе регистрации. В свою очередь, для оформления предпринимательства, необходимо будет обратиться в налоговую инспекцию, по Вашему месту прописки (основателя фирмы).

Документы для предоставления в инспекцию:

- Паспорт;

- Заявление о государственной регистрации предпринимательской деятельности;

- Протокол учредителей;

- Устав;

- Квитанция, подтверждающая оплату, установленной пошлины;

Заявление о регистрации заполняется по форме N Р11001.

Данное заявление будет носить все первичные данные, о создаваемом предприятии:

- Наименование в полной и краткой форме;

- Адрес нахождения офиса;

- Сведения об уставном капитале;

- Сведения об учредителях.

Если все необходимые бумаги были оформлены верно, то уже через 5 дней, Вы получите в налоговой, следующие документы:

- Свидетельство о регистрации;

- Утверждённый регистрирующими органами, устав предприятия;

- Лист ЕГРЮЛ;

После получения документов, Вы можете осуществлять свою работу в рамках установленных законом Российской Федерации и приобретаете официальный статус предпринимателя.

Когда вопрос касается количества принадлежавших цифр ОГРН, здесь порой возникают разногласия.

Некоторые утверждают, что 13, а другие, показывая свидетельство о своей деятельности, доказывают, что 15. На самом деле истина у каждого.

ОГРН существует двух типов:

- Для юридических лиц;

- Для индивидуальных предпринимателей;

В свою очередь, для юридических лиц, он имеет тринадцатизначный код, а для ИП – соответствует 15 цифр. Для индивидуальных предпринимателей аббревиатура выглядит, как ОГРНИП.

Однако, процедура присвоения и смысловая нагрузка на обе разновидности фактически одинаковая.

Права и обязанности ИФНС

Согласно НК РФ сотрудники территориальных инспекций наделены следующими правами:

В обязанности сотрудников ИФНС помимо контролирующих функций входит и ассистирующая деятельность

Например, работники инспекций должны оказывать содействие налогоплательщикам и помогать в освоении премудростей налогового законодательства в части заполнения деклараций, предоставлять информацию относительно размеров налогов и сборов и порядке их начисления.

Также инспектора должны своевременно производить налогоплательщикам возврат излишне оплаченных средств в рамках удержания налогов или государственных сборов, причем решение о подобной мере должно приниматься не дольше 30 дней.

Ответственной обязанностью является хранение налоговой тайны. Эта функция возлагается на сотрудника с того момента, как субъект стал в инспекции на учет. Под эту категорию попадает как информация о местонахождении сотрудника, так и о его финансовых данных.

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!

Функции ТОРМ Межрайонной ИФНС России № 9 по Тамбовской области

Деятельность налогового органа регламентируется ПП РФ № 506 от 30.09.2004 года:

- надзорные мероприятия за выполнением норм, установленных российским законом, регулирующим налоги, сборы, страховые взносы;

- осуществление внеплановых проверок по обращениям и жалобам граждан и организаций;

- контроль и надзор за оборотом валютной денежной массы в рамках своих полномочий;

- контроль и надзор за использованием контрольно-кассовой техники;

- государственная регистрация налогоплательщиков: граждан, субъектов хозяйственного права, самозанятых лиц;

- ведение учета организаций поставленных на учёт, оформление справок из Единого госреестра (ЕГРЮЛ);

- аккредитация филиалов иностранных хозяйственных субъектов для ведения бизнеса в пределах России (кроме банков);

- контроль за своевременной уплатой налогов, сборов, правильностью их расчета, что позволяет наполнять государственный и местные бюджеты;

- надзор за реализацией подакцизных товаров (табачные изделия, алкоголь);

- представление государства в разбирательствах о банкротстве для получения обязательных налоговых платежей, погашения фискальной задолженности.

Клиентская служба ПФР — Петровское

Федеральная налоговая служба РФ выполняет возложенные на нее функции как самостоятельно, так и через тер. ведомства в селе Петровское, при взаимодействии с другими представительствами государственной власти, внебюджетными фондами, исполнительной властью, местными администрациями, общественными организациями разного направления деятельности.

Можно ли увидеть свою карточку РСБ

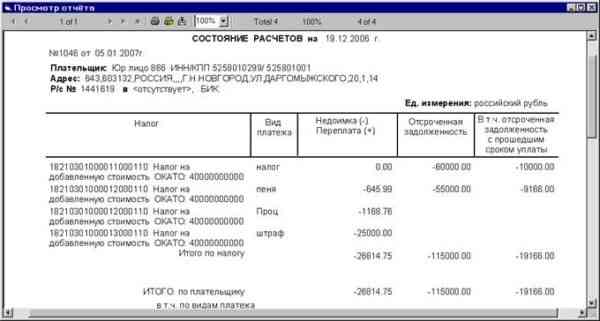

Необходимо знать, что по закону РФ сведения, содержащиеся в КРСБ, являются не подлежащими разглашению, поэтому сама карточка не выдается по запросу налогоплательщика. Обычно необходимые данные по расчетам с бюджетом юридические и физические лица могут найти в своем личном кабинете, зарегистрированном на сайте ФНС. Организации могут воспользоваться услугами своих провайдеров, предоставляющих доступ к электронной отчетности, например, СБИС. Можно запросить сверку своих расчетов с бюджетом за необходимый период времени.

В случае необходимости интересующие данные из карточки следует запросить в инспекции ФНС. Налоговая служба представит основную информацию из данных КРСБ , включающую:

- исчисленные суммы налогов;

- исчисленные пени и штрафы;

- сальдо, зафиксированное на начало и на конец запрошенного срока;

- платежи, произведенные плательщиком налогов за запрошенное время.

Запрос на получение выписки может быть направлен через личный кабинет или телекоммуникационные каналы связи ТКС. Срок предоставления выписки составляет пять рабочих дней.

Следует отметить, что иногда информация в КРСБ не обновлена. В таком случае плательщик налогов должен направить заявление о коррекции сведений через ТКС или в личном кабинете ФНС.

Подробную информацию можно получить по бесплатному телефону горячей линии, размещенную на сайте ФНС nalog.ru или в своей ИФНС.

Как отправить (ИОН) запрос в налоговую?

Передача (ИОН) запроса осуществляется в электронном виде по телекоммуникационным каналам связи (ТКС), для этого требуется квалифицированная электронная подпись выданная оператором электронного документооборота (ЭДО). Для отправки ИОН запроса рассмотрим два самых популярных способа.

- Контур.Экстерн

- Nalog.ru

Шаг Третий:

- На экране запроса на предоставление информационных услуг заполните все требуемые поля: (Тип запроса по ИФНС, Код Инспекции, Дату)

- В поле “Формат ответа” укажите: “XML”.

- Далее переходим к отправке.

Шаг Четвертый:

- Дождитесь результатов обработки документа в налоговом органе, (обычно данная операция занимает несколько минут, но случаются и задержки.)

- Зайдите в раздел “Документы”, “Запросы ИОН” и скачайте готовый документ.

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

- Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

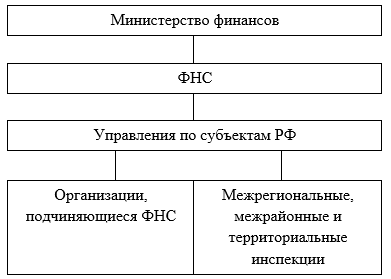

Определение ИФНС

Чтобы понять в каком звене цепочки находится ИФНС, следует взглянуть на конструкцию системы в целом. Устройство этого механизма выглядит следующим образом.

Структура министерства финансов

Каждому сектору отведены своя роль и функционал. Все структурные подразделения оформлены как самостоятельные единицы с правовой точки зрения и организованы через вертикальную систему подчинения. Центральная роль в этой структуре закреплена за ФНС, которая большую часть своих задач выполняет посредством территориальных ячеек — инспекций. Информация о них, включая реквизиты и код, размещена на сайте ФНС.

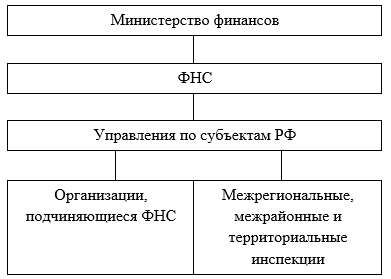

Определение ИФНС

Чтобы понять в каком звене цепочки находится ИФНС, следует взглянуть на конструкцию системы в целом. Устройство этого механизма выглядит следующим образом.

Структура министерства финансов

Каждому сектору отведены своя роль и функционал. Все структурные подразделения оформлены как самостоятельные единицы с правовой точки зрения и организованы через вертикальную систему подчинения. Центральная роль в этой структуре закреплена за ФНС, которая большую часть своих задач выполняет посредством территориальных ячеек — инспекций. Информация о них, включая реквизиты и код, размещена на сайте ФНС.

Законодательство

Особенности использования новой системы налогообложения самозанятыми отражены в ФЗ-422 «О проведении эксперимента по введению налогового льготного режима «НПД», в ранее упомянутых 4 регионах России. Закон принят в ноябре прошлого года. Уплата нового налога производится до 25 числа каждого месяца, следующего за прошедшим отчетным периодом. Налог уплачивается по месту осуществления предпринимателем своей деятельности.

Нужно ли предоставлять отчетность?

Нет надобности оформлять декларацию и направлять ее в ФНС. Все доходы и отчисления фиксируются в приложении «Мой налог» и заменяют другие формы отчетности.

Сокращения наименований адресных объектов и другие правила указания адреса

Инструкция по заполнению адреса в новых формах Р11001, Р13014 и Р21001

С 25 ноября 2020 года для регистрации юридических лиц и индивидуальных предпринимателей, для внесения изменений в организацию необходимо применять новые формы бланков, утвержденные приказом ФНС от 31.08.2020 № ЕД-7-14/617@.

Одним из ключевых изменений в новых формах является особый порядок указания адреса юридического лица или адреса места жительства ИП:

1. Сведения об адресе заполняются в соответствии со сведениями, содержащимися в Государственном адресном реестре.

Для этого нужно использовать Федеральную информационную адресную систему (ФИАС). При этом указывать адрес нужно именно по муниципальному делению.

Таким образом, адрес в формах Р11001, Р13014 или Р21001 может существенно отличаться от указанного в паспорте или гарантийном письме.

В гарантийном письме прописано: Ленинградская область, Всеволожский район, поселок Пески, улица Заречная, дом 5.

В соответствии с муниципальным делением верно будет указать адрес следующим образом: Ленинградская область, муниципальный район Всеволожский, городское поселение Дубровское, поселок Пески, улица Заречная, дом 5.

Ниже пример того, как данный адрес необходимо указать в форме Р11001 в пункте 4 «Адрес юридического лица в пределах места нахождения юридического лица».

2. Также при указании адреса используются новые правила сокращения адресных объектов. Полный список утвержденных сокращений перечислен в Приказе Минфина России от 5 ноября 2015 г. N 171н.

То есть, при заполнении форм обязательно нужно указывать наименования видов населенных пунктов и типов, следующих за населенным пунктом адресообразующих элементов, только с использованием сокращений из приказа.

Если для какого-либо элемента сокращение не предусмотрено, то лучше указывать его полностью (например, Литера) или можно сократить удобным образом (например, Этаж можно указать как ЭТ.).

В новых формах нужно уделять сокращениям элементов адреса повышенное внимание, т.к. требования стали жестче, а налоговые теперь часто отказывают лишь по причине неверного сокращения слова «Помещение», «Комната» и т.д

Ниже приведён небольшой перечень самых распространённых адресных элементов с сокращениями для них.

3. Адрес необходимо указывать последовательно. Особенно это касается пунктов где нужно прописать здание/сооружение и помещения внутри здания.

Город Санкт-Петербург, улица Беринга, дом 9, корпус 1, литера А, помещение 6, офис 1.

Не допускается указание сначала корпуса, а затем дома (исключение — только если в ФИАС указан сначала корпус, а затем дом).

Элементы внутри здания указывают от большего к меньшему: здесь офис 1 расположен именно в пределах помещения 6, поэтому нельзя сначала указать офис, а только после — помещение.

Ниже на скриншоте можно увидеть правильное указание такого адреса в форме.

4. Указание детального адреса — это не новшество. Налоговая и ранее требовала, чтобы в заявлениях указывались конкретные элементы адреса (адресные ориентиры объекта недвижимости).

Особенно в больших зданиях с множеством зарегистрированных там юридических лиц важно указать адрес так, чтобы налоговая могла точно идентифицировать местонахождение единоличного исполнительного органа юридического лица. Для этого в гарантийных письмах часто прописывают множество элементов, а в форме всего два поля, позволяющие указать адрес в пределах здания

Для этого в гарантийных письмах часто прописывают множество элементов, а в форме всего два поля, позволяющие указать адрес в пределах здания.

Строгих требований для таких случаев не предусмотрено.

Вот пару примеров, которые можно использовать для указания детального адреса.

Но мы рекомендуем использовать именно первый пример, т.к. в требованиях к заполнению указано, что в первом поле указывается именно тип элемента объекта адресации, а во втором — номер такого объекта.

Сервис «Документовед» учитывает все особенности указания адреса и помогает прописать адрес должным образом. Если у Вас при заполнении адреса в сервисе остаются какие-либо вопросы, Вы всегда можете обратиться к нашим специалистам за бесплатной консультацией по номеру: 8 800 511-06-07.

Порядок открытия, ведения и закрытия КРСБ

Карточка открывается ИФНС после постановки на учет налогоплательщика в налоговом органе с момента:

- возникновения обстоятельств, предусматривающих уплату определенного налога, сбора, страхового взноса;

- уплаты плательщиком фискального платежа.

Для компаний, имеющих обособленные подразделения, зарегистрированные в разных ИФНС, по одному налогу будут открыты карточки РСБ по каждому КПП в каждой инспекции по месту учета.

По мере возникновения обязанности по уплате налога или сбора, перечислению платежей в бюджет, иных операций по налоговым платежам ответственные сотрудники инспекции должны оперативно вносить информацию в КРСБ. На конец каждого года в карточке формируется сальдо на конец налогового периода.

Закрывается документ при прекращении оснований учета платежей по налогу и сбору. Это может быть:

- ликвидация организации;

- переход плательщика в другую ИФНС (в этом случае сальдо расчетов передается в инспекцию по новому месту учета);

- прекращение обязанности по уплате налога с одновременным отсутствием задолженности (например, переход с ОСНО на УСН приведет к закрытию КРСБ налогоплательщика по НДС).

Определение ИФНС

Чтобы понять в каком звене цепочки находится ИФНС, следует взглянуть на конструкцию системы в целом. Устройство этого механизма выглядит следующим образом.

Структура министерства финансов

Каждому сектору отведены своя роль и функционал. Все структурные подразделения оформлены как самостоятельные единицы с правовой точки зрения и организованы через вертикальную систему подчинения. Центральная роль в этой структуре закреплена за ФНС, которая большую часть своих задач выполняет посредством территориальных ячеек — инспекций. Информация о них, включая реквизиты и код, размещена на сайте ФНС.

Особенности функционирования ИФНС

Как правило, под ИФНС подразумевают территориальные инспекции, осуществляющие свою деятельность на уровне администрирования субъектов. Подобные инстанции представлены во всех городах.

Таблица 1. Задачи и цели ИФНС

Кроме обширного перечня обязанностей в зоне ответственности инспекций находится, например, проверка соблюдения соответствующих предписаний к использованию контрольно-кассового аппарата, контроль за производством спиртных напитков и табачных изделий, и даже проведение лотерей. В 2107 г. деятельность ИФНС помимо выполнения основных обязанностей сфокусирована на проверке личных карточек российских фирм на предмет ошибок и нарушений отчислений по страховым взносам.

Как правило, граждане РФ обращаются в ИФНС при регистрации своей фирмы или ИП

Оформление организационно-правовой формы деятельности в рейтинге причин посещаемости инспекции будет занимать одну из лидирующих позиций, однако ИФНС становится востребованной инстанцией во время подачи налоговой декларации по форме 3-НДФЛ, в которой помимо суммы подоходного налога предоставляется возможность подать заявку на налоговый вычет.

Об особенностях заполнения справки 3-НДФЛ сможете узнать из данной статьи. Все о сроках, правилах заполнения и способах предоставления декларации. Также рассмотрим меры, предусмотренные за задержку подачи 3-НДФЛ и неуплату налогов.

Лицевой счет налогоплательщика: что это такое?

с момента представления плательщиком налоговых деклараций (расчетов) или поступления из регистрирующих органов документов, служащих основанием для постановки на учет в налоговых органах, а также для исчисления и уплаты налогов;- с момента уплаты налогов и сборов, страховых взносов в порядке, установленном законодательством о налогах и сборах, страховых взносах.

Карточки «РСБ» открываются по каждому из агрегированных КБК, относящихся к соответствующему налогу, сбору, указанному в графе три призначной части (раздел I) и соответствующему восьмизначному коду ОКТМО муниципального образования, на территории которого мобилизуются денежные средства от уплаты налога, сбора.В графе три раздела II (состояние расчетов) карточки «РСБ» указывается значение КБК с учетом кодов подвидов доходов.

Перечень КБК, закрепленных за налоговыми органами, ежегодно устанавливается соответствующим приказом ФНС России

Получение налогоплательщиком выписки из карточки РСБ (расчеты с бюджетом)

Сверка также может быть проведена при зачете или возврате излишне уплаченных (взысканных) налогов (сборов, взносов), пеней и штрафов (абз. 2 п. 3 ст. 78 НК РФ). Подробнее об этом см.

Как вернуть (зачесть) излишне уплаченный (взысканный) налог (сборы, пени, штрафы). Порядок проведения сверки в каждом случае, приведенном в пункте 3 регламента, утвержденного приказом ФНС России от 9 сентября 2005 № САЭ-3-01/444, имеет свои особенности. Ситуация: обязана ли организация при составлении отчетности проводить сверку расчетов с налоговой инспекцией Нет, не обязана.

Пунктом 3 регламента, утвержденного приказом ФНС России от 9 сентября 2005 № САЭ-3-01/444, установлен порядок проведения сверки.

В нем приведены случаи, когда сверка проводится обязательно.

XI. Порядок закрытия карточек РСБ местного уровня

Расчетные документы, поступившие в налоговый орган после даты снятия с учета, в информационные ресурсы местного уровня не проводятся, а направляются в налоговый орган по новому месту учета отдельным пакетом вместе с Уведомлением (приложение 4 к настоящим Требованиям).

При этом в УФНС по тому субъекту Российской Федерации, в налоговом органе которого состоял на учете налогоплательщик, ведется реестр указанных денежных средств согласно приложению 5 к настоящим Требованиям.

После получения этих документов налоговым органом по новому месту учета открываются карточки «РСБ» с ОКТМО по прежнему месту учета, в которых отражаются суммы платежей по переданным расчетным документам как поступившие соответственно в графах 13, 19 и 23.5.

Проблемные аспекты ведения карточки лицевого счета (карточки «рсб») налогоплательщика

В настоящее время карточка лицевого счета называется карточкой «Расчеты с бюджетом» (далее — «РСБ»).

Карточка «РСБ» местного уровня предназначена для учета сведений о расчетах с бюджетом плательщиков, плательщиков сборов, налоговых агентов и других плательщиков обязательных платежей, администрируемых налоговыми органами, по текущим платежам и неурегулированной задолженности. Так, порядок ведения карточки расчетов с бюджетом установлен Рекомендациями по порядку ведения в налоговых органах базы данных «Расчеты с бюджетом», утв.

Приказом ФНС России от 12 мая 2005 г.

. Согласно этим рекомендациям налоговые органы обязаны вести карточки «РСБ» по каждому плательщику налога или сбора, установленного законодательством о налогах и сборах, а также по каждому плательщику взносов в государственные внебюджетные фонды, администрируемых налоговыми органами. Официально текст опубликован не был.Процедура

Крсб налогоплательщика

Оснований для обращения в ИФНС по г.

Видному у организации нет, поскольку она уже фактически снята с учета, и на подобное обращение получит отказ. Организации для целей налогового контроля должны встать на учет в налоговых органах (далее – ИФНС) (п. 1 ст. 83 НК РФ):

- по иным основаниям, предусмотренным НК РФ.

- по месту нахождения ее обособленных подразделений;

- по месту нахождения принадлежащих организации недвижимого имущества и транспортных средств;

- по месту нахождения организации;

Классификация: объекты

Налоги бывают косвенными и прямыми. Первые введены на разнообразные ресурсы, разновидности предпринимательской активности, оказание услуг, товары. К этой группе принадлежат акцизы, пошлины, НДС, уплачиваемый за продажи взнос и ряд других. Прямые – положенные напрямую к уплате гражданами, юрлицами. Классический пример – на прибыль, подоходный, имущественный налоги.

В норме косвенные, прямые таксы должны уравновешивать друг друга. Косвенные – это фискальные, прямые призваны регулировать экономические отношения в обществе. Фискальная составляющая помогает наполнять бюджет державы, регулирующая делает возможным применение механизма налогообложения с целью регулировки воспроизведения, накопления финкапитала.

Какие документы требуют указания номера ОГРН

Код ОГРН является одним из основных реквизитов любого предприятия, и соответственно, указывается на всех документах, имеющих юридическую силу, вместе с названием, адресом, номером расчетного счета, и прочими главными сведениями.

Основной регистрационный номер предприятия не всегда выводится в документах отдельной графой – предприятие может внести его в печать и использовать только ее. Полное же отсутствие на документах кода ОГРН может говорить только об одном – предприятие не существует как юридическое лицо, а исходя из этого и любая его деятельность от имени юр. лица законной являться не будет.

Отдельно отметим, что для ИП эти предписания несколько отличаются – наличие кода ОГРН им необходимо лишь на документах:

- Относящихся к государственному реестру юридических лиц;

- В документах, непосредственно касающихся предпринимательской деятельности.

Важно помнить, что ОГРН дается предприятию лишь один раз – даже после реорганизаций или смены деятельности код останется прежним, ведь создан он именно для возможности отслеживания и проверки надежности предприятия. По нему можно узнать данные о руководителе, адресе, регистрации в налоговой службе и номере ИНН. Государственными службами ОГРН используется для определения сомнительных фирм и фирм-однодневок – такие предприятия вписываются в черный список, как и их руководители

Государственными службами ОГРН используется для определения сомнительных фирм и фирм-однодневок – такие предприятия вписываются в черный список, как и их руководители

По нему можно узнать данные о руководителе, адресе, регистрации в налоговой службе и номере ИНН. Государственными службами ОГРН используется для определения сомнительных фирм и фирм-однодневок – такие предприятия вписываются в черный список, как и их руководители.

Основные цели

Важно знать, что код ОГРН не является просто бумагой с набором непонятных цифр – это документ, имеющий юридическую силу и преследующий выполнение ряда определенных целей:

Систематизация.Номер присваивается предприятию исходя из его географического местоположения. Это на общегосударственном уровне открывает целый ряд возможностей для систематизации, классификации и учета функционирующих предприятий. Таким образом, теперь максимально просто выводится статистика развития малого бизнеса по регионам или отдельным отраслям.

Прозрачность сделок, осуществляемых между юридическими лицами.Теперь перед заключением сделки можно узнать всю необходимую информацию о партнере из самого достоверного источника – госреестра.

Государственный контроль.Теперь отследить юридическое лицо и аспекты его деятельности не составляет большого труда. Это значительно сокращает возможности какой-либо незаконной деятельности предприятия.

Свидетельство ОГРН.

А обладая определенными знаниями, можно получить информацию даже не обращаясь за помощью к государственным службам, ведь цифры кода ОГРН – это и есть шифр с информацией об искомом предприятии.