Продажа ипотечной квартиры в залоге у банка втб 24

Содержание:

- Как узнать, состоит ли имущество в реестре залогов движимого имущества

- Особенности

- Покупка квартиры в залоге. Риски покупателя и порядок действий

- Как оформить покупку ипотечной квартиры, находящейся в залоге

- Как происходит продажа?

- Как проверить наличие ареста

- Как совершить покупку у Сбербанка

- Как получить ипотечный кредит с залогом выгоднее, чем в Сбербанке

- Можно ли продать квартиру в ипотеке?

- Ипотека и банки

- Как забрать закладную после выплаты долга?

- Позиция кредитора

- Снимается ли обременение?

- Поиск продаваемой банком недвижимости

- Способы продажи

- Варианты

- Как купить ипотечную квартиру в ипотеку: тонкости процедуры

- Варианты покупки

- Как Узнать Заложена Ли Квартира В Банке

- Возможные трудности

- Нормативное обоснование продажи залогового жилья

Как узнать, состоит ли имущество в реестре залогов движимого имущества

С появлением реестра залогов движимого имущества, проблема поиска информации касательно определенных ценных вещей, теряет свою актуальность. Регистрации подлежат все договоры о залоге недвижимого имущества, путем направления уведомления залогодателем или залогодержателем. Регистрация уведомлений осуществляется нотариусом путем внесения сведений о предмете залога в электронную систему нотариата.

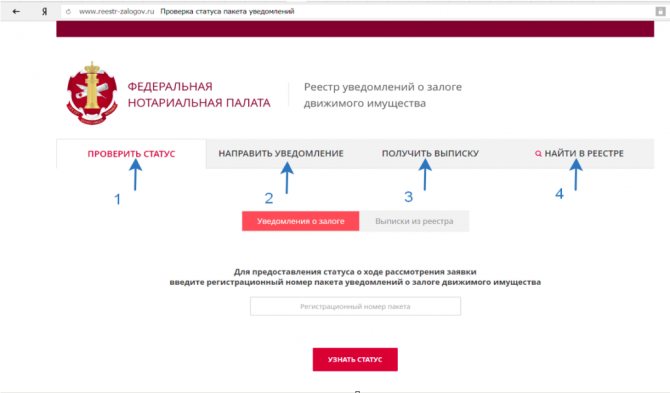

Давайте разберемся, как же работает сервис, и где можно получить сведения об интересующем нас имуществе. При переходе по адресу https://www.reestr-zalogov.ru, мы попадаем на сайт реестра уведомлений. На странице нашему вниманию представлены четыре основные вкладки: «Проверить статус», «Направить уведомление», «Получить выписку» и «Найти в реестре». Вкладки 1, 2, 3 созданы для регистрации, мониторинга уведомлений и получения выписки сторонами договора залога либо нотариусом.

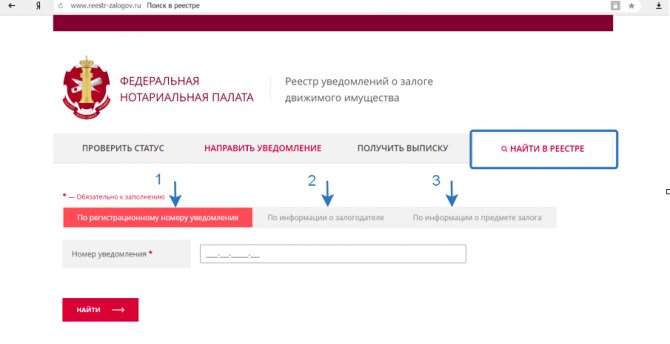

Рассмотрим подробнее вкладку 4 «Найти в реестре». Данная информация находится в общем доступе и может быть получена любым заинтересованным лицом круглосуточно. При переходе в данный раздел мы видим подменю с тремя параметрами поиска и выбираем интересующий нас.

Во вкладке «По регистрационному номеру уведомления» можно найти информацию, введя номер уведомления в соответствующее поле и нажав кнопку «Найти».

Во вкладке «По информации о залогодателе» имеются три позиции для поиска, где мы можем ввести сведения по соответствующим параметрам: физическое лицо, юридическое лицо, иностранное юридическое лицо.

Во вкладке «По информации о предмете залога» также имеются три раздела для поиска информации. В разделе «Транспортное средство» можно получить информацию об автомобиле, просто вбив VIN- номер транспортного средства в соответствующую строку и нажав кнопку «Найти». После обработки запроса, информация о предмете залога, если он имеет место, будет предоставлена. Если же имущество в залоге не состоит, то сервис ничего не найдет.

Аналогично работают и две другие вкладки «Иное движимое имущество» и «Облигации с залоговым обеспечением». Просто заполняя поля поиска по имеющейся у нас информации можно получить сведения о предмете залога или его отсутствии.

Таким образом, можно сделать вывод, что описанный сервис значительно облегчает работу по мониторингу движимого имущества и делает систему залогов прозрачной и доступной. Сервис удобен и прост в использовании.

Особенности

Покупка квартиры с обременением отличается от приобретения свободной недвижимости. Что нужно знать покупателю жилплощади, находящейся в залоге у банка?

Большинство банков хранит у себя оригиналы правоустанавливающих документов на залоговый объект.

Это влечёт за собой определённые трудности для потенциального покупателя, который при подписании предварительного договора не может получить на руки документы на недвижимость (даже под гарантию задатка) и ознакомиться с ними основательно.

В этом случае риск для покупателя в том, что продавец может одновременно взять несколько задатков от разных лиц. Недвижимость остаётся в залоге у банка до полного погашения кредита. Продать и, соответственно, купить жильё с обременением можно только с согласия банка.

Залоговую недвижимость можно приобрести с участием банка и купить непосредственно у заёмщика.

Покупка квартиры в залоге. Риски покупателя и порядок действий

Одна из форм сделок с недвижимостью – продажа квартир, находящихся в залоге у банка, приобрела распространение сравнительно недавно и стала неизбежным следствием развития ипотечного кредитования. В данной статье экспертами портала RealtyPress.ru будут рассмотрены привлекательные стороны подобных сделок, а также риски, с которыми приходится сталкиваться покупателям.

Бытует мнение, что покупка квартиры в залоге является предприятием настолько выгодным, что хорошую квартиру в приличном районе можно приобрести практически за бесценок. Это в корне неверное мнение, поскольку квартира, даже если она находится под залоговым обременением, не утрачивает своей реальной ценности.

Однако квартира под залогом все равно представляется выгодным приобретением. Как правило, подобная сделка может привести к экономии порядка 15%-20% рыночной стоимости, что, безусловно, является серьезным плюсом. Указанная экономия является платой за относительную сложность операции, а также за возможные риски со стороны покупателя. Кроме того, сделки с залоговыми квартирами часто предполагают определенную срочность, что делает их подготовку достаточно суматошным (при всей ответственности) занятием.

Как оформить покупку ипотечной квартиры, находящейся в залоге

Сделка купли-продажи ипотечной квартиры может оформляться одним из трех способов:

- Приобретение обремененного жилья непосредственно у банка, являющегося законным залогодержателем. Как показывает практика, этот способ считается наиболее безопасным и простым.

- Покупка ипотечной квартиры на условиях ипотеки, оформленной в банке, уже выступающем кредитором и залогодержателем в отношении обремененного жилья по кредитному договору, заключенному с предыдущим заемщиком.

- Приобретение квартиры, пребывающей в залоге по непогашенной ипотеке, у собственника, являющегося заемщиком (должником) по ранее оформленному с банком договору о целевом займе на покупку жилья. Такая сделка оформляется при обязательном согласии банка-кредитора и участии кредитного менеджера, представляющего интересы залогодержателя.

Прочтите также: Риски продавца при продаже квартиры в ипотеку

2018 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Как происходит продажа?

Продажа залоговой недвижимости осуществляется точно также как обычно, с той лишь разницей, что покупатель приобретает жильё, находящееся в залоге. Соответственно после покупки на его плечи ложится необходимость снятия обременения. Происходит это следующим образом:

- заёмщик погашает все обязательства перед банком;

- после этого банк выдаёт новому владельцу квартиры справку о том, что все обязательства заёмщик выполнил;

- с этой справкой заёмщик обращается в Росреестр для снятия обременения.

Важно! Приобретая залоговую квартиру, стоит быть готовым к тому, что все расходы по снятию обременения несёт покупатель. Процедура продажи происходит следующим образом:

Процедура продажи происходит следующим образом:

- продавец собирает пакет документов;

- покупатель проверяет документы и соответствие объекта недвижимости указанным в них сведениям;

- оформляется предварительное согласие на покупку;

- оплачивается задаток или аванс (если такое требование было установлено продавцом или банком);

- заключается договор на аренду аккредитива или банковской ячейки;

- оформляется и подписывается тремя сторонами (банк, покупатель и продавец) договор купли-продажи;

- оплачивается госпошлина;

- вносятся изменение в ЕГРН на основании заявления и пакета документов, подтверждающих сделку в Росреестре;

- покупатель представляет справку о том, что продавец погасил задолженность перед банком в Росреестр и снимает обременение.

Как проверить наличие ареста

Если на недвижимость накладываются юридические обременения, соответствующая запись вносится в Единый Государственный Реестр Прав на недвижимое имущество. Доступ к этим сведениям может получить покупатель лично, но обычно выписку из ЕГРП оформляет сам продавец или получает риелтор. Проверить наличие обременений можно и через Интернет на сайте Госуслуг. Выписка предоставляется после оплаты госпошлины. Получать документ нужно незадолго до заключения сделки или внесения задатка, так как со временем данные могут измениться. Информация об арестах актуальна в течение 10 дней.

Как совершить покупку у Сбербанка

Подбор и покупка залоговой недвижимости проводятся следующим образом:

- Проводится регистрация на одном из сайтов по продаже залогового имущества. С помощью фильтра подбираются варианты недвижимости.

- Производится регистрация в качестве участника аукциона и аккредитация. В банк предоставляются копии документов (паспорта и ИНН) в бумажном виде или электронном варианте.

- Покупатель заключает соглашение о задатке, сумма которого устанавливается заранее, и вносит ее на счет.

- В определенную дату проводится аукцион. Лоты с недвижимостью выставляются на сайтах. Продавцом устанавливается стартовая цена, которая не может быть меньше, чем указанная в договоре кредитования.

- Просматриваются параметры квартиры: место расположения, квадратура, этажность. Если характеристики удовлетворяют запросам, необходимо предложить свою цену.

- Далее вводятся анкетные данные: ФИО, номер телефона, электронная почта, и отправляется заявка.

- Если продавец согласен на предложенную цену, торги закрываются. Покупатель обращается в отделение Сбербанка и производится расчет в течение 10-дневного срока после проведения торгов.

Если участник проигрывает на торгах по банкротству, ему возвращают сумму внесенного задатка. Однако если участник выиграл торги, но отказывается от приобретения недвижимости, залог не вернут.

Как получить ипотечный кредит с залогом выгоднее, чем в Сбербанке

Более гибкие и выгодные условия предлагает заемщикам dom-bydet.ru. Компания выдает больше одобрений по заявкам, нежели Сбербанк, лояльнее к заемщикам, предлагает ниже ставку.

Что входит в предложение Дом-будет:

- процентная ставка по акции от 7.5% в год;

- базовая ставка от 8.7% в год;

- минимальный размер ссуды 0.5 млн р.;

- максимальный размер кредита 120 млн р.;

- погашение 1-30 лет;

- можно оформить без первоначального взноса.

В качестве первичного платежа можно предоставить материнский капитал. Заемщик может предоставить источники дополнительного дохода либо привлечь созаемщиков до трех человек, включая членов семьи.

При оформлении займа в Сбербанке потребуется опыт работы не менее 3-х месяцев на последнем предприятии и не менее года общего стажа. Сюда могут обратиться клиенты со стажем работы от одного месяца. Но также заявку могут подать и неофициально трудоустроенные граждане.

Для подачи анкеты в Сбербанк нужно иметь хорошую кредитную историю, иначе банк откажет в сделке. В Дом-будет.ру рассматриваются кандидаты и с испорченной КИ. Это не является ключевым фактором при принятии решения. Главное — стабильность дохода и ликвидность недвижимости, оформляемой под залог.

Компания рассматривает различные виды недвижимости. Заложить можно коммерческие объекты, земельный участок, квартиру, квартиру в таунхаусе, дом.

Можно ли продать квартиру в ипотеке?

Самое важное, что здесь нужно помнить, это то, что по закону при совершении такой сделки, необходимо запрашивать разрешение банковской организации, в которой брался ипотечный кредит.

Если же заемщик попытается провернуть сделку без соглашения с банком, то все права на имущества могут перейти кредитной организации по закону.

Реализовать ипотечную квартиру можно следующими способами:

- досрочно погасив ипотечный заем, вы сможете беспрепятственно заняться продажей своей квартиры;

- попробовать самостоятельно продать квартиру через получение разрешения от банка;

- продать жилье, подключив банковскую организацию в помощь;

- продажа своих обязательств по долгу.

Если недвижимость приобретена с материнским капиталом

Как гласит закон, квартира, в приобретении которой участвовал материнский капитал, должна включать в собственников всех членов семьи, особенно детей. А для продажи такой квартиры необходимо получить согласие всех собственников. То есть, если квартира находится в ипотеке и приобретена с участием материнского капитала, то вам нужно разрешение каждого члена семьи, включая детей, и банка, который выдал ипотечный кредит, например, Сбербанк, ВТБ или любой другой банк, который вы выбрали.

Если всем вашим детям, которые являются собственниками жилья, уже исполнилось 18 лет, то они уже могут самостоятельно участвовать в сделке купли-продажи и это значительно облегчит ситуацию. Если же дети еще маленькие, то вам необходимо будет обращаться в органы опеки и попечительства и получать разрешение на сделку там.

Сотрудники органов опеки будут проверять следующую информацию пред тем как выдать вам разрешение:

- будет ли несовершеннолетним детям предоставлено жилье с не меньшей площадью в собственность, чем в продаваемом;

- соответствует ли то жилье, которое будет обеспечено детям взамен продаваемого, всем нормам санитарии, коммунальным удобствам и количеству квадратных метров на одного собственника.

Органы опеки вправе потребовать доступ в квартиру для проведения комиссии и оценки ситуации.

Если отдел попечительства согласен выдать вам разрешение, то, чтобы реализовать ипотечную квартиру, вам следует пойти одним из следующих путей:

- полностью погасить заем перед банком и совершить сделку;

- получить разрешение от банка, договорившись, что в момент сделки часть суммы пойдет на досрочное погашение кредита;

- по разрешению банка продать квартиру вместе с ипотечными обязательствами, которые перейдут полностью на покупателя.

Для получения одобрения сделки по продаже ипотечной квартиры, нужно предоставить сотрудникам опекунского учреждения доступ в новую квартиру. Это необходимо, чтобы они провели анализ и удостоверились, что жилье содержит в себе установленные нормы для проживания.

Чаще всего в данной ситуации получается так, что семье необходимо купить другую жилплощадь одновременно с продажей текущей, чтобы обеспечить все условия органов попечительства. Очень может упростить ситуацию одновременная продажа квартиры, которая находится в обычной ипотеке и приобретение лучшей по военной.

Ипотека и банки

Специализированные кредитные организации – банки – имеют право осуществлять выдачу долгосрочных ипотечных кредитов с составлением закладной на объект недвижимости — это залог, без залога может быть оформлен только потребительский кредит по более высокой процентной ставке.

Основные нюансы оформления ипотечных кредитов для банков:

- Долгосрочные кредиты ограждают от частого ведения переговоров и поиска новых заемщиком, обеспечивают стабильный доход;

- В то же время из оборотных средств банка изымается значительная сумма, что может быть не очень удобно;

- Риск потери кредитных средств невелик, так как имеется недвижимость, выступающая в качестве залоговой;

- Выгодные специальные предложения обеспечивают стабильный поток клиентов по оформлению ипотеки;

- После оформления кредитного договора закладная может быть продана банком сторонней организации.

Во избежание предоставления недостоверных сведений о трудовой деятельности и уровне дохода, банки все чаще проверяют справки 2-НДФЛ напрямую в Налоговой инспекции или Пенсионном фонде РФ.

Каждая кредитная организация должна рекомендовать не только заемщикам страховать свою ответственность, но и в установленном законом порядке должна обеспечить страхование своей деятельности.

Гражданину при выборе будущего банка не стоит гнаться за более низким процентом по ипотеке, а лучше выбрать ту кредитную организацию, по которой существует большое количество адекватных отзывов о проделанной работе. Хорошо, если компания находится не первый год на финансовом рынке и имеет достаточное обеспечение своих же собственных обязательств.

Как забрать закладную после выплаты долга?

После выплаты кредита можно забрать закладную в Сбербанке РФ. Срок для возврата закладной обычно устанавливается в течение месяца. Если залогодержатель продал закладную другому банку, то забирать ее придется у правопреемника.

Существует единственное условие для возврата закладной: полное погашение займа. Оно может произойти строго в оговоренные договором сроки либо досрочно. Нахождение закладной у банка либо отсутствие на ней отметки о погашении кредита свидетельствует, если не доказано иное, что это обязательство не исполнено (согласно ст. 17 закона «Об ипотеке»).

Если это произошло в связи с потерей документа, то кредитор обязан выдать дубликат и отказывать клиенту банк не вправе. До обращения в суд можно обратиться с письменным заявлением к руководителю филиала либо написать жалобу в Банк России.

Без закладной нельзя будет избавиться от обременения, поэтому очень важно добиться от банка возврата документа. По исполнении обязательства банк-кредитор обязан незамедлительно передать закладную залогодателю с отметкой об исполнении обязательства в полном объеме

Далее Росреестр аннулирует закладную путем простановки на лицевой стороне штампа «погашено».

Позиция кредитора

Действительно, банк вернёт свои деньги в любом случае. Но ведь кредитор рассчитывал получить по условиям первоначальной сделки гораздо большую сумму. Так что ему такой ход событий также не выгоден.

Может последовать обращение в суд, тогда процесс реализации недвижимости затянется. Госпошлину будет платить именно тот субъект права, который обратится в судебный орган.

Ипотечная сделка оформляется еще до начала регистрации недвижимости в Росреестре, то есть до момента приобретения жилья. Значит владелец квартиры изначально не является полноправным собственником недвижимости, и все риски достаются именно заёмщику.

Более того, при инвестировании покупки аналитический отдел банка, изучающий все возможные риски, может рекомендовать введение в договор каких-то особых положений, изначально не выгодных заёмщику или в какой-то степени препятствующих исполнению им обязательств.

Так что желательно подключить к процессу оформления ипотеки компетентного юриста еще на стадии изучения условий. Ведь некоторые нюансы договора:

- специально прописаны мелким шрифтом;

- не являются вполне ясными для обычного гражданина;

- содержат сложные юридические термины;

- требуют дополнительного пояснения.

Снимается ли обременение?

Безусловно, в случае полной выплаты ипотечного кредита, включая все установленные проценты, получатель ипотеки перестаёт быть должником. Достаточно взять справку о полном погашении кредита в банке и направить её в Регистрационную палату.

Приложить следует заявление о снятии обременения с объекта недвижимости. Срок рассмотрения заявления варьируется от пяти до десяти рабочих дней. Безусловно, представители Регистрационной палаты свяжутся с банковскими работниками и проверят всё несколько раз.

После этого, обременение с недвижимости будет снято, и право собственности станет абсолютным.

В видео рассказывается о том, могут ли экспроприировать недвижимость, если она уже является залогом в банке: Tweet

Поиск продаваемой банком недвижимости

Для приобретения недвижимости на первичном или вторичном рынке покупатель знает куда обратиться: к застройщику; риэлтору; частным лицам, размещающим объявления о продаже жилья в СМИ. Что касается залогового имущества, о том, какие квартиры предлагаются к продаже, можно узнать:

- Из объявлений по продаже недвижимости. Подают их зачастую не банки, а риэлторы. Ликвидное жилье отслеживается риэлтерскими компаниями. Предприимчивые работники агентств стараются взять такое имущество в оборот и выставляют объявления о его реализации на специализированных информационных платформах.

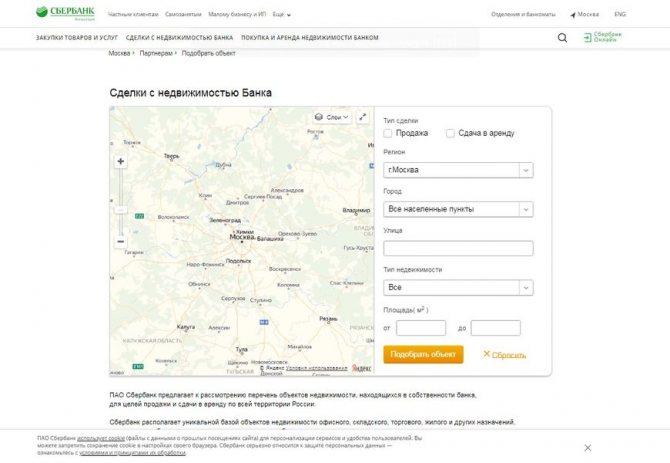

- Воспользовавшись сервисом Сбербанк Онлайн.

- На специализированных сайтах по продаже квартир, находящихся под обременением.

Торги по продаже жилого имущества проводятся после получения решения суда об изъятии. Документ является основанием для начала исполнительного производства. Сведения об аресте вносятся приставом в ЕГРН, после чего инициируется продажа. Найти нужный объект достаточно просто. В Сбербанке, например, можно подобрать желаемое жилье онлайн. Параметры объекта вводятся в интерактивном окне сайта Сбербанка:

Помимо жилой недвижимости, в базе можно выбрать земельные участки, торговые площади, гаражи и прочие объекты недвижимости, по которым просрочены кредиты.

Квартиру в Сбербанке можно купить напрямую у банка или на аукционе, который проводится организациями: «Российский аукционный дом» и «Сбербанк АСТ».

Способы продажи

Как продать ипотечную квартиру? Как мы уже отметили выше, обычная схема с договором купли-продажи здесь не работает. Любой из описанных нами далее способов начнется с обращения в банк.

Всего существует четыре варианта продажи собственности в залоге банка:

- Досрочное погашение ипотеки,

- Продажа с погашением ипотеки по ходу сделки,

- Продажа жилья вместе с долгом,

- Продажа недвижимости банком.

Расскажем о каждом способе подробнее.

Досрочное погашение ипотеки

Самый простой для понимания, но крайне сложный для владельцев жилья способ – досрочное погашение кредита и снятие обременения с квартиры с последующей ее продажей. Как это выглядит на деле?

Для этого вам потребуется заранее найти покупателя с уже имеющейся суммой для оплаты. Вы берете задаток, погашаете им оставшийся долг в банке, снимаете обременение, после чего продаете уже свободное от залога жилье. Поэтапно схема выглядит так:

- Получение согласия от банка и определение оставшегося долга;

- Составление предварительного договора купли-продажи с покупателем и заверение его у нотариуса;

- Выписка всех зарегистрированных жильцов из квартиры – включая ее владельца и несовершеннолетних;

- Получения задатка, равного по сумме оставшемуся долгу, и внесение средств в банк;

- Подписание договора и регистрация нового права собственности;

- Получение остатка от покупателя.

С одной стороны, этот способ – самый простой и понятный. С другой – самый рисковый для покупателя. Существует множество историй о том, как продавец получал задаток и просто переставал выходить на связь. Случалось и так, что продавец заболевал или умирал, и его родственники и наследники отказывались возвращать деньги. Закон, конечно же, будет на стороне покупателя, однако судебный процесс может затянуться на очень долгое время. Поэтому сложно найти того, кто согласиться приобрести ипотечное жилье по этой схеме.

Продажа с погашением ипотеки по ходу сделки

Как продать ипотечную квартиру с большей вероятностью? Во втором способе банк участвует как получатель задатка, а сделку проводит владелец. Но при этом используются две банковские депозитарные ячейки. Как это выглядит?

- Продавец получает согласие банка и определяет сумму оставшегося долга;

- Покупатель открывает две депозитарные ячейки: одна в размере невыплаченной ипотеки, другая с остатком – для продавца;

- Подписывается договор купли-продажи, регистрируется сделка;

- Продавец получает деньги, чтобы погасить остаток долга, а залоговое обязательство переходит покупателю;

- Покупатель получает погашенную закладную, после – выписку об отсутствии обременения;

- После выполнения всех перечисленных условий продавец получает оставшиеся деньги из второй ячейки.

Продажа жилья вместе с долгом

Этой схемой пользуются покупатели, у которых нет достаточных средств для покупки – вместе с квартирой им передаются обязательства предыдущего владельца. При этом условия по ипотеке могут остаться прежними или поменяться. Главный плюс для покупателя – возможность купить новую собственность на лучших условиях, чем при оформлении «свежей» ипотеки.

Как продать квартиру в ипотеке по схеме «перезайма»?

- Сообщите в банк о желании досрочно погасить кредит;

- Найдите покупателей, готовых взять жилье в ипотеку, уже имеющих сумму не меньше, чем оставшийся долг по кредиту;

- Заключите договор задатка с покупателем и заверьте его у нотариуса;

- Покупатель вносит первый взнос, которым полностью погашает ваш долг;

- С недвижимости снимается обременение;

- Далее оформляется новая ипотека, но уже в банке, в котором ее хочет оформить покупатель;

- Происходит оценка жилья;

- После одобрения сделки подписывается новый договор купли-продажи и регистрируется право перехода собственности.

Продажа недвижимости банком

Этот способ чаще всего применяется при серьезных просрочках по кредиту или тогда, когда сам заемщик не имеет возможности далее выплачивать долг. В этом жилье продается на специализированных площадках.

- Первый этап – получение согласия как банка, так и заемщика;

- Подписание согласия на продажу через структуры кредитной организации;

- Оценка собственности и выставление ее на торги, поиск покупателей – процесс может затянуться на долгое время, а цена – понижаться. При этом продавец – то есть первый заемщик, — не сможет этому возразить;

- Покупатель снова создает две ячейки: в первую помещается сумма, равная долгу заемщика, во вторую – деньги для продавца. В зависимости от суммы долга, покупатель может не получить ничего с этой сделки;

- Заключение договора купли-продажи, снятие обременения и открытие ячейки;

- Регистрация перехода права собственности и открытие ячейки с деньгами для продавца.

Варианты

Исходя из возможностей покупателя, и условий, сопутствующих сделке, могут возникать следующие варианты оформления купли-продажи квартиры в залоге:

- Внесудебная (досудебная) процедура, когда продавцом выступает лицо, оформившее ранее на себя квартиру, но не рассчитавшееся с долговыми обязательствами.

- Судебная процедура, происходящая на основании решения суда, когда продавцом выступает кредитор. В этом случае на торги может выставляться арестованное имущество.

- Покупка квартиры с погашением ипотеки (иных долговых обязательств).

- Покупка квартиры с переоформлением кредитного договора.

Одно из существенных различий при проведении сделки – это статус участников сделки, которыми могут выступить физические лица – покупатель и продавец, и юридические лица:

- кредитор;

- при переуступке ДДУ застройщик.

Если обременение оформлено между застройщиком и банком, то при покупке такого жилья возникает ещё больше сложностей, а риски могут стать существенными. Однако, если покупатель считает, что риск оправдан, ему придётся предпринять ряд дополнительных юридических действий, формируя не двусторонний, а трёхсторонний договор, в котором покупатель (цессионарий) заключает одновременно сделку с банком и застройщиком.

Как купить ипотечную квартиру в ипотеку: тонкости процедуры

Подобный способ покупки квартиры возможен в том случае, если новый ипотечный договор оформляется в том же банке, где прежний владелец брал кредит. Получить ипотеку в другом банке трудно. Кредитные организации не выдают займы для выкупа квартир, находящихся в залоге у других банков, из-за большого количества рисков.

Вопрос, можно ли купить ипотечную квартиру в ипотеку, волнует многих покупателей. Цены на залоговые квартиры ниже, а условия ипотек обычно выгоднее.

Процесс оформления ипотеки при покупке квартиры, уже находящейся в залоге, является длительным и многоэтапным. Плюс такой покупки в том, что все сделки курирует банк и юридическая чистота обеспечена.

- Ипотечный договор не передается от одного заемщика другому. Сначала закрывается прежний договор и оформляется новый. Банк будет проверять платежеспособность нового заемщика, требовать справку о доходах, документы и копию трудовой.

- Договоры по замене залогообладателя проводятся быстрее, чем при покупке жилья у собственника. Документы оформляются быстрее, поскольку квартира не требует проверки.

- Недвижимость, находящаяся в залоге у банка, продается долго, поэтому часто банки предлагают более выгодные ипотечные условия перекупщику: низкую процентную ставку, длительный срок кредитования, быстрое оформление документов.

- Проще оформляется сделка, если у покупателя достаточно средств для погашения ипотечного долга прежнего заемщика. В этом случае оформляется предварительный договор купли-продажи, в которой указывается сумма задатка, равная ипотечному долгу. После внесения суммы на счет ипотека считается погашенной. Продавец и покупатель идут в Регистрационную палату, подают заявление о снятии обременения, а затем заверяют договор купли-продажи, оформляют новое свидетельство о собственности на нового покупателя. После этих процедур заключается новый ипотечный договор и остаток суммы поступает продавцу.

- Решить вопрос о том, как правильно купить ипотечную квартиру, проще, если у покупателя нет личных средств, ипотеку необходимо оформить до заключения договора купли- продажи. Существует 2 способа заключения сделки. В первом случае сначала гасится долг перед банком, а затем оформляется ипотека. Во втором случае продавец и покупатель подают заявления с просьбой передачи долга новому лицу. Банк рассматривает заявку. Банк рассчитывается с продавцом сам, покупателю нужно лишь подтвердить свою платежеспособность и оформить ипотечный договор. Второй способ безопаснее и быстрее.

Варианты покупки

На сегодня в правовом поле рассматривается три основных варианта приобретения недвижимости, находящейся в ипотеке. У каждого из них есть свои позитивные и негативные моменты, особенности и приоритеты, которые позволяют найти и выбрать тот или иной вариант. Но предварительно стоит х изучить особенности процедуры.

Наличные

Приобретение квартиры за наличные непосредственно у заимодавца. Специалисты считают этот способ самым простым и надежным, так как все этапы происходят при участии и в сопровождении специалистов стороны кредитодателя. При этом способе предполагается внесение покупателем оставшейся по ипотеке задолженности.

Процедура покупки за наличные проводится следующим путем:

- Аренда двух банковских ячеек, обе находящиеся в одном банке. Одна служит для оплаты банку суммы долга.

- После получения справки о погашении кредита, заключается Договор купли – продажи, где подробно прописываются все условия перехода прав собственности.

- Затем документ заверяется нотариальным путем и проходит регистрацию в Российском Государственном Реестре.

Процедура прямого и повторного кредитования в том же банке

Есть ряд банков, которые предлагают специальный ипотечный продукт по кредитованию заложенного в банке жилья. Так, Сбербанк, Газпромбанк и ряд других банков предлагают возможность взять ипотеку на уже оформленное в ипотеку жилье в этом же банке.

Суть процедуры следующая. Если вам понравилась квартира, но она в залоге у Газпромбанка, например, по ипотеке, то вам следует обратиться в Газпромбанк и подать заявку на специальную ипотеку по залоговым объектам банка. Ставка по такой ипотеке будет чуть ниже стандартных программ. При этом сделка достаточно безопасная, так как ипотека выдается в банке залогодержателе.

После одобрения ипотеки происходит одновременное гашение старой ипотеки и выдача новой, а дальше регистрация сделки в юстиции.

Ипотека в другом банке

Если у вас есть ипотечное решение, и вы нашли ипотечный вариант недвижимости, то не стоит переживать. Вариант как провести такую сделку есть

Единственной важной загвоздкой будет то, что нужно будет найти деньги для гашения остатка ипотеки продавца. Тут есть несколько вариантов:

- Найти деньги самостоятельно.

- Занять деньги в долг. Рекомендуем .

- Получить займ от агентства недвижимости.

После того как деньги найдены, нужно погасить задолженность продавца перед банком, снять обременение и оформить ипотеку уже на жилье без ипотеки по стандартной процедуре.

Как Узнать Заложена Ли Квартира В Банке

Жилье может быть залоговым, арестованным или в нем могут быть прописаны посторонние граждане.

В такой ситуации покупателю придется судиться с продавцом, у которого может уже не оказаться денег для возврата по договору купли-продажи. Поэтому желательно изначально перед сделкой тщательно проверять недвижимость.

Наиболее оптимальным считается посещение сайта Росреестра, для чего далее выполняются последовательные действия: находится на сайте раздел с документацией; выбирается нужный документ, представленный выпиской из ЕГРН; заполняется специальная форма, на основании которой можно заказать эту официальную бумагу;

Возможные трудности

Если требуется продать квартиру, заложенную в банке ВТБ 24, придется предварительно ознакомиться со всеми вероятными трудностями. Например, возможны сложности в процессе поиска покупателя. Человека может отпугнуть обременение на квартиру, в результате чего он испугается вероятных проблем и откажется от сделки.

Когда квартира

покупается за наличные, покупателю придется сначала погасить задолженность

продавца. Иначе финансовая организация откажет в продаже ипотечной

недвижимости. Необходимость внесения предварительной оплаты (а ее размер может

быть существенным, что зависит от остатка долга) может смутить покупателя.

Стоит

также отметить тот факт, что банки не заинтересованы в том, чтобы заемщики

досрочно погашали ипотеку, поскольку они теряют часть процентов. Поэтому ВТБ 24

потребует обосновать необходимость таких действий и согласится на сделку при

наличии серьезных причин у продавца.

Также нужно понимать,

что продажа ипотечной квартиры займет больше времени, чем реализация

недвижимости без обременения. Единственным «смягчающим обстоятельством» может

стать сниженная стоимость.

Иногда банк требует

внести 1% от общей суммы ипотеки, и только потом дает согласие на продажу. В

зависимости от размера займа, может получиться существенный вклад. К примеру,

если квартира приобреталась за млн.

рублей, то банку придется отдать 50 тысяч рублей.

После одобрения банка

придется выписать всех лиц, зарегистрированных по определенному адресу.

Нормативное обоснование продажи залогового жилья

Правовое регулирование сделок, связанных с отчуждением залоговой недвижимости, осуществляется в рамках следующих основных нормативных документов:

- Гражданского кодекса (ГК РФ) – в параграфе 3 гл. 23 приведены основные положения о залоге (понятие, стороны, условия и форма договора и т.д.).

- ФЗ РФ «Об ипотеке (залоге недвижимости)» – в данном законе описаны основные положения, касающиеся ипотеки, порядок заключения договора, составления закладной и т.д.

- ФЗ РФ «О государственной регистрации недвижимости» – в рамках данного нормативного акта отражены основные особенности государственной регистрации залога в Росреестре (ст. 50).

Справка! Помимо приведенных выше законодательных актов вопрос отчуждения залогового имущества также косвенно регулируется и другими официальными документами (например, ЖК РФ, СК РФ и др.).

Возможно Вам будут интересны следующие статьи:

- В чем риски продавца и покупателя при продаже квартиры в ипотеку и как избежать проблем при заключении сделки?

- Сделки с залоговой недвижимостью: можно ли продать или обменять квартиру, если она в ипотеке?

- Особенности продажи квартиры по военной ипотеке. Варианты осуществления сделки и пошаговая инструкция

- Нюансы при продаже квартиры под ипотеку и приобретении жилья в кредит. При каких условиях банк одобрит сделку?

- 4 проверенных способа, как продать квартиру, купленную в ипотеку