Работа по патенту: какие налоги нужно платить гражданину снг?

Содержание:

- Возврат НДФЛ нерезидентам по патенту: возмещение налога иностранному работнику

- Налоговые ставки для нерезидентов

- Кто должен оформлять заявление на право уменьшения НДФЛ

- Бухгалтерская справка

- Другие налоги

- Популярные вопросы

- О предоставлении вычетов иностранцам, имеющим статус беженца

- Оформление иностранного работника

- Документы для возврата ндфл по патенту

- Ставка НДФЛ для иностранных граждан

- Возврат НДФЛ по патенту иностранному работнику

- Схема расчета перечислений

- Как отчисляются налоги с зарплаты

- Возможен ли перерасчёт НДФЛ

Возврат НДФЛ нерезидентам по патенту: возмещение налога иностранному работнику

Чтобы легально работать на территории Российской Федерации, иностранцы приобретают специальное разрешение, одновременно они уплачивают и стандартный налог. При этом можно рассчитывать на возврат НДФЛ иностранному работнику, работающему по патенту.

Предоставление вычета позволяет исключить двойное налогообложение и снизить нагрузку на человека, приехавшего из других государств. На какую же сумму можно рассчитывать, и как воспользоваться льготой?

Что такое патент иностранцу, кому он нужен?

Патент – это разрешение, выдаваемое иностранному гражданину и позволяющее трудоустроиться на территории РФ.

Документ имеет несколько особенностей:

- выдается на 1-12 месяцев;

- действует на ограниченной территории, указанной в патенте;

- распространяется только на определенную профессию;

- предоставляется после прохождения медицинского обследования и получения разрешения в Миграционном центре.

После выдачи патента необходимо с ксерокопией трудового договора обратиться в УМВД, где проведут его регистрацию. Срок – в течение 60 суток с момента заключения отношений с работодателем.

Если иностранец просрочит уплату налога по патенту, документ будет признан недействительным, а право на трудоустройство в стране пребывания – утеряно.

Советы для работодателя: какой налог удерживать с иностранца

Перечисление НДФЛ с иностранцев – прямая обязанность работодателей. В случае, если человек прибыл без оформления визы, он получает патент и платит стандартные 13%. В остальных случаях (если выдается не патент, а разрешение) ставка будет – от 15 до 30%, о чем писалось выше.

НДФЛ удерживается по месту работы и обязательно отражается в справке 2-НДФЛ. Закон обязывает работодателя помочь иностранцу снизить налоговую нагрузку, если тот обратится с заявлением.

Может ли иностранец вернуть НДФЛ, работая по патенту

Для граждан других государств, трудоустроенных на основании патента, предусмотрены некоторые льготы. Иностранцы могут:

- вернуть НДФЛ – зачесть авансовые платежи в счет уплаты налога;

- получить социальные и другие вычеты, если иное не предусмотрено законом, например, высококвалифицированные сотрудники этой возможности лишены.

Возврат подоходного налога возможен только по одному месту работы. Если специалист трудоустроен в нескольких местах, то основному работодателю он должен принести подтверждение о том, что не пользовался льготой в других компаниях.

Стоимость патента зависит от региона и профессии. Для расчета фиксированная сумма умножается на дефлятор и региональный показатель. В месяц можно вернуть НДФЛ в размере, не превышающем ежемесячного платежа по патентной системе.

Пример расчета суммы к возврату

Приведем пример расчета НДФЛ, положенного к возмещению иностранцу, трудоустроенному в Москве:

- авансовый платеж в месяц – 4 200 рублей;

- иностранец получает ежемесячно 32 000 рублей, тогда к возврату: 32 000*13% = 4 160, то есть, не больше 4 200 рублей;

- если заработная плата составляет свыше 32 500, то работнику вернут только 4 200, не больше авансового платежа.

Фактически, иностранец может быть полностью освобожден от необходимости уплаты НДФЛ, если он получает невысокую заработную плату.

Пошаговая инструкция, как вернуть НДФЛ через работодателя

Для зачета НДФЛ по патенту иностранцев существуют два способа: действия через работодателя или личное обращение в налоговую службу. В первом случае необходимо:

- Подготовить заявление, квитанции об уплате авансовых взносов, справку 3-НДФЛ;

- Обратиться к работодателю, который направит запрос в налоговую службу;

- ФНС в течение 10 дней подготовит ответ – вышлет уведомление;

- Теперь можно осуществить возврат налога.

Важно, чтобы патентный платеж вносился в той же налоговой инспекции, где работодатель стоит на учете!

Заявление подготавливается на каждого работника в отдельности. Вернуть налоги сразу за всех иностранных сотрудников не получится. Отказ возможен только в одном случае: если у налоговиков отсутствуют сведения о заключении трудового договора с иностранцем.

Руководство по самостоятельному возврату налогов в ФНС

Работник может и сам обратиться в налоговую службу, подав декларацию и оформив вычет НДФЛ. Для этого ему нужно подготовить дополнительно:

- справку 2-НДФЛ, где будут указаны суммы удержанных налогов;

- копию чеков о внесении авансовых платежей;

- паспорт со штампами о пересечении государственной границы.

Законодательство Российской Федерации позволяет иностранному гражданину (резиденту или нерезиденту) устранить двойное налогообложение, работая по патентной системе. Проще это сделать через работодателя. Но если по каким-либо причинам налоги удерживались дважды, можно и самостоятельно по итогам года осуществить возврат денег.

Налоговые ставки для нерезидентов

Порядок налогообложения нерезидентов установлен статьей 224 НК РФ. Ставка составляет 30% от размера дохода. Для резидентов эта ставка равна 13%. Однако существуют исключения:

- Высококвалифицированные сотрудники. Это работники, обладающие определенной специальностью. К этой категории относятся лица, участвующие в проекте «Сколково». В данном случае зарплата специалистов будет облагаться по ставке 13%. Если сотрудник получает от фирмы другие формы доходов, они будут облагаться по ставке 30%.

- Иностранные лица, работающие на основании патента. С 2015 года резиденты стран, с которыми у России заключен безвизовый режим, не обязаны получать разрешение на работу. Им нужно оформить патент. При его наличии подоходный налог уплачивается авансом. Если у лица есть патент, он уплачивает налог по ставке 13%. Патент действует на протяжении ограниченного времени. Сроки действия прописаны в справке ИФНС.

- Иностранные граждане со статусом беженцев. В этом случае ставка также снизится до 13%.

- Лица, приехавшие из стран ЕАЭС. Эти граждане также получают льготы: упрощенное трудоустройство и льготную ставку.

В перечень исключений также входят эти сотрудники:

- Участники программы переселения в РФ, ранее являющиеся резидентами.

- Люди, которым дано временное убежище.

- Участники экипажей судов, относящихся к портам РФ.

В 2017 году лица не должны уплачивать НДФЛ со средств, которые получены из зарубежных источников.

ВНИМАНИЕ! Ставка по доходам от долевого владения компанией для нерезидентов составит 15%

Кто должен оформлять заявление на право уменьшения НДФЛ

Непосредственным подсчетом и перечислением НДФЛ в налоговую службу занимается обычно не сам иностранец, а его работодатель, который является прямым налоговым агентом. Он же и пишет заявление на сокращение суммы выплачиваемого налога за счет тех авансовых выплат, которые осуществил иностранец в качестве платы за патент.

При этом учитываются не все платежи, а только те, которые были произведены в текущем календарном году.

Здесь важно напомнить, что патент можно оплачивать как единовременно, так и частями, поскольку выдается он на срок от 1 до 12 месяцев. Все квитанции и чеки, подтверждающие произведенные выплаты необходимо сохранять

Бухгалтерская справка

--------------------------------------------------------------------------¬¦ ПАО "Родник" ¦¦ ----------------------------------------------------------------------- ¦¦ Бухгалтерская справка N 5 ¦¦ ¦¦г. Москва 30 апреля 2015 г.¦¦ ¦¦ В соответствии с п. 6 ст. 227.1 Налогового кодекса Российско馦Федерации сумма НДФЛ (4810 руб.), исчисленного с дохода С.Р. Струмко,¦¦гражданина Украины, уменьшена на сумму уплаченного им фиксированногавансового платежа в сумме 4000 руб. на основании: ¦¦ - заявления работника от 06.04.2015; ¦¦ - копии извещения от 30.03.2015 об уплате фиксированного авансовогплатежа в сумме 4000 руб.; ¦¦ - уведомления ИФНС России N 4 по г. Москве от 14.04.2015 N 86 подтверждении права налогового агента на осуществление уменьшения¦¦исчисленной суммы налога на доходы физических лиц на сумму уплаченных¦¦налогоплательщиком фиксированных авансовых платежей. ¦¦ Сумма НДФЛ, подлежащая удержанию из зарплаты С.Р. Струмко за апрель¦¦2015 г., составляет 810 руб. (4810 руб. - 4000 руб.). ¦¦ В бухгалтерском учете 30 апреля 2015 г. сделана запись: ¦¦ Дебет 68, субсчет "Расчеты по НДФЛ", Кредит 70 ¦¦ - 810 руб. - отражена сумма НДФЛ, подлежащая уплате в бюджет. ¦¦ ¦¦Главный бухгалтер Журова С.В. Журова¦L--------------------------------------------------------------------------

Налоговая карточка

Налоговые агенты ведут учет доходов и сумм НДФЛ в налоговом регистре (п. 1 ст. 230 НК РФ). Его форма законодательно не утверждена. Компания разрабатывает форму налогового регистра самостоятельно.

В налоговом регистре нужно отразить сумму:

- дохода (зарплата за апрель) — 37 000 руб.;

- исчисленного НДФЛ с зарплаты — 4810 руб.;

- уплаченного фиксированного авансового платежа, на которую уменьшается НДФЛ, исчисленный с зарплаты, — 4000 руб.

- НДФЛ, удержанного и уплаченного в бюджет, — 810 руб. (4810 руб. — 4800 руб.).

Сумма фиксированных авансовых платежей, уплаченных за период действия патента, может превысить начисленную сумму НДФЛ по итогам налогового периода.

Сумма превышения не будет являться суммой излишне уплаченного налога. Ее нельзя вернуть или зачесть в счет последующих платежей (п. 7 ст. 227.1 НК РФ).

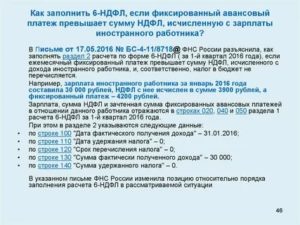

Пример 4. Фиксированный авансовый платеж превысил НДФЛ с зарплаты за месяц

Изменим условие примера 3. Сотрудник ПАО «Родник» С.Р. Струмко, гражданин Украины, работает в компании по трудовому договору с 1 апреля 2015 г. с окладом 20 000 руб. в месяц.

Работник получил патент для работы и ежемесячно перечисляет фиксированный авансовый платеж по НДФЛ в размере 4000 руб.

Как зачесть уплаченный авансовый платеж по НДФЛ?

Решение. Сумма зарплаты

20 апреля работник получит зарплату за первую половину апреля в размере 10 000 руб. (20 000 руб. : 22 раб. дн. x 11 раб. дн.). НДФЛ с аванса не удерживают.

30 апреля бухгалтер начислил С.Р. Струмко зарплату за вторую половину апреля — 10 000 руб. (20 000 руб. — 10 000 руб.).

Расчеты по НДФЛ

30 апреля бухгалтер начислил НДФЛ (п. 2 ст. 223 НК РФ) в сумме 2600 руб. (20 000 руб. x 13%).

Сумма НДФЛ, исчисленная с зарплаты за апрель (2600 руб.), меньше суммы уплаченного фиксированного авансового платежа за апрель (4000 руб.) на 1400 руб. В данном случае НДФЛ из зарплаты работника за апрель не удерживается.

Переплата по итогам года

Если по итогам календарного года окажется, что фиксированный авансовый платеж по НДФЛ превысил НДФЛ, исчисленный с суммы доходов работника за год, такую переплату нельзя вернуть или зачесть в счет последующих платежей (п. 7 ст. 227.1 НК РФ).

Записи в бухгалтерском учете

Дебет 70 Кредит 51

10 000 руб. — перечислена зарплата за первую половину апреля;

Дебет 20 Кредит 70

20 000 руб. — начислена зарплата за апрель;

Дебет 70 Кредит 51

10 000 руб. (20 000 руб. — 10 000 руб.) — перечислена работнику зарплата за вторую половину апреля.

Бухгалтерская справка и налоговая карточка

В налоговой карточке нужно отразить:

- сумму дохода (зарплата за апрель) — 20 000 руб.;

- сумму исчисленного НДФЛ с зарплаты — 2600 руб.;

- сумму уплаченного авансового платежа, на которую уменьшается НДФЛ, исчисленный с зарплаты, — 4000 руб.

- сумму НДФЛ к перечислению за апрель — 0 руб.

Эти же показатели нужно отразить в бухгалтерской справке, а также дать ссылку на п. 7 ст. 227.1 Налогового кодекса.

Примечание. Из следующих номеров журнала вы узнаете, как зачесть НДФЛ, если:

- иностранец на патенте написал заявление спустя несколько месяцев работы;

- стал налоговым резидентом РФ;

- уволился.

Если на последний день месяца, за который работнику выплачивается доход, компания не получила уведомления от налоговой инспекции, она должна удержать и перечислить всю сумму НДФЛ с заработка работника.

Н.А.Яманова

Эксперт журнала «Зарплата»

Другие налоги

Если иностранный гражданин имеет в собственности транспортное средство или недвижимое имущество, ему придётся платить соответствующие налоги. Впрочем, налогообложение нерезидентов РФ не предусматривает особых условий и повышенных ставок: налоги рассчитываются и уплачиваются в общем порядке.

Налог на транспорт

Сумма налога будет зависеть от технических характеристик конкретного транспортного средства:

- мощность двигателя в лошадиных силах (автомобили, мотоциклы и другой транспорт, на котором установлен двигатель);

- статическая тяга реактивного двигателя в килограммах силы (для воздушного транспорта);

- валовая вместимость в регистровых тоннах (для водного транспорта).

Ставка налога устанавливается в рублях в расчёте на единицу указанных характеристик, то есть на одну лошадиную силу, один килограмм силы или одну регистровую тонну. Расчёт налога осуществляется органами ФНС, затем налогоплательщик получает уведомление, в котором отражена сумма и срок оплаты.

Налог на имущество

Налогообложению подлежит недвижимость, которая находится в собственности у иностранного гражданина. Регистрационная палата передаёт в ФНС сведения о свершившейся сделке, в дальнейшем налоговые органы рассчитывают суммы налоговых платежей и контролируют поступление денежных средств.

Сумма налога рассчитывается на основании кадастровой или инвентаризационной стоимости имущества. Данный налог относится к категории местных, поэтому ставки по нему регулируются органами местного управления.

Популярные вопросы

Современные руководители предприятий, которым требуется устроить на работу граждан иных стран, задают в сети множество разных вопросов. К самым часто встречающимся можно отнести следующие.

Вопрос 1. На каких условиях трудоустраивать в компании граждан Казахстана?

Данные страны установили лояльный безвизовый режим. Жители данных государств могут трудиться по патенту. Недавно был организован специальный ЕАЭС. Казахстан входит в подобный состав. Потому его жители нанимаются на достаточно лояльных условиях.

Вопрос 2. Какие присутствуют особенности трудоустройства и оплаты налогов для белорусов и граждан Киргизии?

С данными республиками у России заключено специальное соглашение относительно создания официального Союзного государственного сообщества. Чтобы взять данных людей на работу, достаточно действовать по стандартной схеме. Сотрудники могут полноценно пользоваться положенными правами, присущими ЕАЭС. Работать можно без официального патента. А получаемая з/п будет снижена только на 13% – НДФЛ.

О предоставлении вычетов иностранцам, имеющим статус беженца

Лица, признанные беженцами на территории РФ, при получении заработка от трудовой деятельности также должны платить подоходный налог. На сегодня этот вопрос решается с учетом директив п. 3 ст. 224 НК (ФЗ № 285 от 04.10.2014).

Таким образом, подтвержденный статус беженца дает возможность пользоваться пониженной ставкой 13% и рассчитывать сумму налога к уплате исходя из нее. Данная норма касается только тех правовых отношений, которые начались с 1.01.2014.

Что касается вычетов по названому налогу, то данный вопрос подробно разъясняет ФНС в письме № БС-3-11/3689@ от 30.10.2014. Настоящим документом сообщается, что стандартно применяются вычеты при уплате резидентом подоходного налога, рассчитанного исходя из 13%. (п. 1 ст. 224 НК). Виды допустимых вычетов в данной ситуации обозначены ст. 218 — 221 НК. Льгота предоставляется с учетом требований, прописанных в гл. 23 НК.

Из вышесказанного следует, что беженцам, нерезидентам РФ, имеющим доход и выплачивающим по нему НДФЛ со ставкой 13% (применительно к п. 3 ст. 224 НК), не полагаются вычеты, обозначенные ст. 218 — 221 НК. Данное послабление положено тем беженцам, которые стали резидентами РФ, работают и выплачивают НДФЛ с применением 13% (п.1 ст. 224 НК).

ФНС обращает внимание, что для получения вычета работник должен предъявить своему нанимателю (налоговому агенту) все необходимые документы, удостоверяющие его право на льготирование. К примеру, для получения стандартного вычета нужно предъявить копию:

- паспорта, где имеются сведения о ребенке;

- детское свидетельство о рождении.

Предъявляемые документы иностранных государств подлежат предварительной легализации. Только после этого они будут признаны действительными на территории РФ и их примут на рассмотрение.

Действительный государственный советник РФ 2 класса С. Л. Бондарчук.

Оформление иностранного работника

В течение трех рабочих дней работодатель обязан сообщить в территориальное подразделение ФМС о приеме или увольнении иностранного работника, причем даже тех иностранцев, для трудоустройства которых не требуется разрешения, например, граждан Белоруси, Казахстана и Армении.

До 2015 года работодатели должны были сообщать о найме иностранных работников еще и в налоговую инспекцию, теперь эта обязанность упразднена. Сведения о таких работниках налоговики получают от ФМС напрямую.

Принять иностранных работников можно не на каждую позицию, есть виды деятельности, которые осуществлять им нельзя (статья 14 закона№ 115-ФЗ). Среди них муниципальная служба; работа в качестве членов экипажей морских судов, самолетов; в организациях, деятельность которых связана с обеспечением безопасности РФ. Быть лицом, на которое возложено ведение бухучета, могут только иностранные работники, проживающие в России временно или постоянно.

Трудовая книжка иностранца, если он прибыл из соседних безвизовых стран, может быть образца 1974 года, выданная еще в СССР. Такие трудовые книжки действительны на территории России, и их можно продолжать вести. Если российской трудовой книжки у иностранного работника нет, ее нужно завести заново. Продолжать вести книжку иностранного образца или переносить из нее записи нельзя. Если вы принимаете на работу водителя-иностранца, то знайте, что водительское удостоверение иностранного образца будет действовать на территории РФ до 1 июня 2017 года.

С иностранным работником заключается трудовой договор, так же, как и с российским гражданином, но в перечень обязательных документов будет добавлено основание нахождения иностранца в РФ: вид на жительство, разрешение на временное проживание, разрешение на работу или патент. Основания для увольнения иностранца дополнены еще перечнем, приведенном в статье 372.6 ТК РФ.

Документы для возврата ндфл по патенту

Граждане других государств, прибывающие на работу в Российскую Федерацию должны приобретать специальный патент.

При этом патент доступен не всем иностранцам, а только выходцам из тех стран, с которыми у России установлен безвизовый режим.

Этот документ заменил собой ранее обязательное для всех разрешение на трудовую деятельность в нашей стране. В период действия патента его владельцы должны производить строго фиксированные авансовые платежи в Федеральную налоговую службу РФ.

Те же иностранные граждане, которые приехали на заработки в Россию из визовых стран, по-прежнему обязаны получать разрешение на работу.

Следует отметить, что патент необходимо приобретать вне зависимости от того, является ли иностранец предпринимателем и работает на себя лично или относится к наемному персоналу. Также не играет роли организационно-правовой статус его работодателя: в качестве такового может выступать как ИП, так и юридическое лицо.

Ни коммерческие, ни государственные предприятия не имеют права нанимать на работу иностранных граждан без специального разрешения, либо патента.

В противном случае им грозит серьезное административное наказание в виде довольно крупного штрафа.

Образец заполнения заявления о подтверждении права на зачет авансовых платежей по НДФЛ

Структура бланка довольно проста и понятна, но все же некоторые моменты могут вызвать небольшие затруднения.

- Вначале документа пишется ИНН и КПП предприятия, которое является работодателем иностранца, рядом указывается количество страниц в заявлении.

- Ниже, следует вписать порядковый номер заявления в текущем году (напомним, его можно писать хоть каждый месяц – никаких разъяснений и ограничений по этому вопросу в законодательстве не дано).

- Затем цифрами вносится код той налоговой службы, в которую будет передан заполняемый бланк.

- После этого в заявлении указывается полное наименование организации-работодателя или персональные данные ИП.

- Далее в соответствующих ячейках следует отметить год, за который требуется уменьшить сумму НДФЛ и количество страниц, на которых заявление написано.

- Рядом нужно указать, сколько документов, подтверждающих уплату авансовых платежей, прилагается.

Заполнение сведений о налогоплательщике

Заполнение сведений о налогоплательщике находится в левом нижнем углу первого листа документа. Здесь вносятся данные о том человеке, который своей подписью подтверждает подлинность внесенных в заявление сведений: руководителем компании, его представителем, или ИП.

Нужно указать данные физического лица:

- фамилию-имя-отчество,

- ИНН,

- контактный телефон (на тот случай, если у налоговиков возникнут какие-либо вопросы),

- дату заполнения заявления.

Справа отведено место для заполнения налоговым специалистом, здесь налогоплательщику ничего не нужно писать.

Образец заполнения второй старницы заявления

Следующая часть касается непосредственно того иностранного гражданина, который претендует на уменьшение НДФЛ за счет авансовых платежей по патенту. Тут надо вписать его личные данные:

- ФИО,

- дату рождения,

- ИНН,

- сведения из документа, удостоверяющего личность: серию, номер, дату составления и место выдачи.

Затем вся внесенная в заявление информация подтверждается подписью заявителя.

Что же такое патент

Рабочий патент предполагает собой специальное разрешение, позволяющее иностранным гражданином официально трудоустроиться на территории России. Оформив акт, зарубежный гость имеет право работать как рабочим по найму у индивидуальных предпринимателей, так и у юридических лиц.

ВАЖНО! В согласовании с установленными правами РФ патент способен быть выдан сроком от 1 до 12 месяцев. Документ включает территорию его воздействия, а также специальность, на которую он расширяется

Если нужно решение на трудоустройство можно продлить на срок до двенадцати месяцев. Процедура продления является законченной только лишь после того как иностранный рабочий обратиться в налоговую инспекцию с заявлением по определенной форме и оплатит установленный НДФЛ.

После того как было получено трудовой патент иностранец в неотъемлемом порядке, в течение 2 месяцев, должен принести в ГУВМ МВД ксерокопию акта о трудоустройстве.

Ставка НДФЛ для иностранных граждан

Ставка НДФЛ будет различна в зависимости от вида дохода, статуса и резидентства. Статус резидентства определяется временем нахождения на территории Российской Федерации. Так, иностранцы, пробывшие в России менее 183 дней (календарных) в течение одного года, являются нерезидентами. А лицами, обладающими особым статусом, признаются:

- беженцы;

- специалисты высокого класса;

- иностранцы, имеющие патент;

- резиденты стран ЕАЭС.

| Статус иностранного гражданина | Ставка НДФЛ (%) | ||

| Доходы от трудовой деятельности | Другие виды доходов, за исключением выигрышей и дивидендов, облагаемых по повышенной ставке | Прибыли от участия в акционерном обществе | |

| Особый статус/резидент РФ | 13 | 13 | 13 |

| Особый статус/не резидент РФ | 13 | 30 | 15 |

| Особый статус отсутствует/резидент РФ | 13 | 13 | 13 |

| Особый статус отсутствует/не резидент РФ | 30 | 30 | 15 |

Возврат НДФЛ по патенту иностранному работнику

Иностранные граждане, осуществляющие трудовую деятельность на территории Российской Федерации, уплачивают подоходный налог. Это требование Налогового кодекса.

Только работая легально и уплачивая налоги, можно рассчитывать на возврат НДФЛ.

Процесс возврата не вызовет затруднений при наличии разрешительных документов на работу, а также подтверждающих наличие трудовых отношений с работодателем.

Что такое патент иностранцу, кому он нужен

Этот документ необходим иностранному гражданину, желающему официально трудоустроиться на территории Российской Федерации. Патент удостоверяет легальность трудоустройства для иностранца.

Что нужно знать об этом документе:

- Он выдается на срок от одного месяца до года.

- Его действие ограничивается определенной территорией.

- Выдается под определенную профессию и вид деятельности.

- Для получения необходимо пройти медицинское обследование.

- Выдается с разрешения Миграционной службы.

Для того чтобы трудовые отношения с работодателем считались полностью легальными, после получения патента нужно произвести действия:

- Подготовить копию трудового договора с работодателем.

- Обратиться в органы МВД для последующей регистрации.

Ставка НДФЛ для иностранных граждан

Ставка НДФЛ будет различна в зависимости от вида дохода, статуса и резидентства. Статус резидентства определяется временем нахождения на территории Российской Федерации. Так, иностранцы, пробывшие в России менее 183 дней (календарных) в течение одного года, являются нерезидентами. А лицами, обладающими особым статусом, признаются:

- беженцы;

- специалисты высокого класса;

- иностранцы, имеющие патент;

- резиденты стран ЕАЭС.

Читать так же: Эмиграция в Швецию из России

| Статус иностранного гражданина | Ставка НДФЛ (%) | ||

| Доходы от трудовой деятельности | Другие виды доходов, за исключением выигрышей и дивидендов, облагаемых по повышенной ставке | Прибыли от участия в акционерном обществе | |

| Особый статус/резидент РФ | 13 | 13 | 13 |

| Особый статус/не резидент РФ | 13 | 30 | 15 |

| Особый статус отсутствует/резидент РФ | 13 | 13 | 13 |

| Особый статус отсутствует/не резидент РФ | 30 | 30 | 15 |

Документы

При личном обращении, или оформлении возврата через работодателя, налоговая служба потребует один и тот же набор документов.

Разница в том, что при оформлении работодателем, заполнять налоговую декларацию и заниматься подготовкой документов будет бухгалтерия организации.

При самостоятельном же обращении в налоговые органы, заниматься заполнением декларации и подготовкой документов придется лично работнику. В налоговой службе попросят предоставить:

- Заявление по установленной форме.Бланк заявления на возврат НДФЛ

- Справку о доходах по форме 2-НДФЛ.Образец справки о доходах 2-НДФЛ

- Декларацию по форме 3-НДФЛ.Образец декларации 3-НДФЛ

При личном оформлении вычета работнику необходимо запросить справку 2-НДФЛ у работодателя. Для этого необходимо обратиться в бухгалтерию организации с заявлением, а затем забрать готовую справку в установленный срок. В справку будут отражены взносы в зачет патента. Образец заявления и актуальной на момент обращения декларации по форме 3-НДФЛ можно получить в налоговой службе.

Читать так же: Эмиграция в Чехию из России

Заявление на возврат НДФЛ иностранного работника

При оформлении вычета при помощи работодателя в заявлении указывается:

- данные работодателя;

- личные данные;

- просьба о возврате НДФЛ;

- сумма уплаченных в счет патента взносов;

- опись прилагаемых к заявлению квитанций;

- подпись, дата.

Схема расчета перечислений

Ситуации, связанные с принятием на работу иностранцев, достаточно разнообразны. Под общую схему их привести нельзя. Особенно сильно отличаются размеры положенных страховых отчислений. Сумма перечислений напрямую зависит от общего статуса граждан. Они разделяются на категории:

- Трудовые мигранты, которые приехали из безвизовых стран, из государств СНГ и ЕАЭС. Сюда не относятся ВСК и те, кто документально оформил право проживания.

- Временно живущие в РФ квалифицированные сотрудники.

- Профессионалы, имеющие право жить в России.

- Сотрудники, которые приехали из визовой страны.

Тарифы на отчисления для граждан первой группы полностью совпадают с положенными для россиян. В данной категории равны наемные иностранцы, которые получили ВНЖ. Те, кто не позаботился о наличии РВП или ВНЖ, платят по ФСС меньшие суммы.

Как отчисляются налоги с зарплаты

Работая в России, не стоит пытаться обойти установленные требования, поскольку это в итоге приведет к неприятным последствиям.

Большинство работодателей не нарушает ни трудовое, ни миграционное, ни налоговое законодательство. Они действуют в рамках ТК РФ:

- заключают трудовые договоры;

- оформляют необходимые разрешительные документы;

- уплачивают налоги и страховые взносы за сотрудников-иностранцев.

Стандартная схема

Миграционное законодательство подразделяет иностранцев на три группы в зависимости от оснований их пребывания на территории РФ:

- Временно пребывающие. Если они находятся в России менее 7 дней, им даже не нужно становиться на миграционный учёт. Миграционная карта – единственный документ, подтверждающий законность нахождения иностранца в РФ. Этот порядок действует только для тех, кто проведёт здесь не более 90 суток в течение полугода. Если мигрант находится в России от 7 до 90 дней, он должен стать на миграционный учёт. С доходов этой категории граждан удерживается НДФЛ, страховые взносы уплачиваются только в ФСС и ПФ.

- Временно проживающие. К ним относятся иностранцы, находящиеся на территории РФ более 90 суток в течение полугода. Для них обязательна постановка на миграционный учёт и оформление разрешения на временное проживание (далее – РВП). В течение срока действия этого документа (3 года) законность нахождения мигранта в стране подтверждает именно РВП. Если работодатель принял на работу такого иностранца, он уплачивает НДФЛ. Страховые взносы на временно проживающих иностранцев перечисляются во все фонды в установленном порядке.

- Постоянно проживающие. Это те, кто по истечении срока действия РВП оформил новый разрешительный документ – вид на жительство (далее – ВНЖ). Как правило, эти граждане планируют получить российское гражданство, поэтому перед ними особенно остро стоит вопрос поиска работы и официального дохода. С точки зрения налогообложения и уплаты страховых взносов эта группа граждан ничем не отличается от предыдущей.

Беженцы

Беженцы – это люди, которые не являются гражданами РФ, но прибыли сюда из-за неспокойной социальной обстановки в государстве их постоянного проживания. Чаще всего они бегут от преследований по признаку гражданства, вероисповедания, расы или национальности. Эта категория мигрантов нуждается в особой поддержке.

Доходы беженцев облагаются налогом по ставке 13 %. Законодательство не предусматривает особых условий начисления и уплаты страховых взносов, поэтому они производятся и в ФСС, и в ФОМС, и в ПФ в обычном порядке по установленным ставкам.

Обладатели патента

Иностранные граждане, которые въехали на территорию нашей страны в безвизовом порядке, относятся к категории временно пребывающих в РФ и желают устроиться на работу, обязаны оформить патент. Налогообложение их доходов осуществляется по ставке 13 %.

При получении патента мигрант вносит авансовый платёж – аналог НДФЛ, заранее уплачивая налог с еще неполученного дохода. После заключения трудового договора работодатель тоже удерживает НДФЛ.

Работодателей также волнуют страховые взносы с иностранцев, работающих по патенту. Здесь нужно упомянуть, какие категории иностранных граждан могут быть застрахованы. В случае обязательного пенсионного и социального страхования законы не исключают временно пребывающих иностранцев из перечня застрахованных лиц. Поэтому отчисления в ФСС и ПФ производятся в стандартном порядке.

С обязательным медицинским страхованием дело обстоит иначе. Оно распространяется только на временно и постоянно проживающих в РФ иностранцах, лица без гражданства и беженцев. В ФОМС не уплачиваются страховые взносы с временно пребывающих иностранцев.

Налоги с высококвалифицированных специалистов

Делая ставку на эффективность и получение прибыли, работодатели часто привлекают иностранных экспертов. Они готовы платить высокую заработную плату и нести дополнительные расходы в надежде, что знания и опыт таких сотрудников приведут к желаемым результатам.

Поскольку процедура трудоустройства одинакова для всех иностранных граждан, с высококвалифицированными специалистами тоже заключается трудовой договор. Работодатель обязан удерживать подоходный налог из их заработной платы. В соответствии с законодательством, налогообложение высококвалифицированных иностранных специалистов осуществляется по ставке 13 %.

Страховые взносы за работников этой категории не уплачиваются.

Возможен ли перерасчёт НДФЛ

Перерасчет налога с доходов физлиц производится, когда меняется налоговый статус работника. В частности, если иностранный гражданин из нерезидента превратился в резидента, сумма НДФЛ будет скорректирована. Теперь самое интересное – как часто проводится сверка и актуализация данных? Поскольку налоговый период по НДФЛ равен году, обновление сведений производится ежегодно.

НДФЛ с излишком

Давайте остановимся подробнее на вышеупомянутой ситуации, когда мигрант платит налог дважды

Обратите внимание: это относится исключительно к тем иностранным гражданам, кто получил патент и успешно им воспользовался, то есть трудоустроился

«Заплати налоги и спи спокойно» – прекрасный лозунг, который призван мотивировать людей исполнить свой гражданский долг и не искать проблем с налоговыми органами. Однако иностранный гражданин, исполнивший этот долг два раза, вряд ли будет спокойно спать. Скорее наоборот, все его мысли будут о том, как вернуть деньги за патент.

Правда, более правильно называть эту процедуру возмещением излишне уплаченного НДФЛ. Откуда же берётся излишек? Дело в том, что при получении патента иностранный гражданин обязан произвести фиксированный авансовый платёж. То есть по сути уплатить НДФЛ до того, как получит работу. После заключения трудового договора работодатель будет удерживать НДФЛ в стандартном порядке.

В конце налогового периода может получиться так, что сумма авансовых платежей превысит сумму налога, которая должна быть удержана из доходов работника. Иными словами, образовалась переплата. В этом случае налоговые органы производят зачет аванса по НДФЛС и возвращают сумму переплаты.

Важно отметить, что возврат можно сделать в течение налогового периода, но только у одного работодателя (он же – налоговый агент). При этом в обязательном порядке должно присутствовать уведомление, разрешающее уменьшение суммы налога

Оно выдаётся налоговым органом по месту нахождения работодателя.

Пожалуй, самый простой и верный способ получить возмещение излишне уплаченного НДФЛ по патенту иностранного гражданина – обратиться к в отдел кадров или в бухгалтерию работодателя. Сотрудники этих подразделений точно знают, что и как нужно делать. Они подготовят все необходимые бумаги и передадут их в ведомство.

Однако и от работника-иностранца потребуются некоторые усилия. В частности, нужно будет заполнить заявление на возврат налога НДФЛ иностранного работника по патенту за прошлый год, и приложить к нему те документы, которые запросит представитель работодателя.