Возврат страховки по кредиту

Содержание:

- По каким видам кредитов предусмотрено страхование

- Договор страхования для заемщика

- Возможность возврата страховки

- Какую страховку можно вернуть

- Всё, что следует знать о страховании в учреждении «ВТБ 24»

- Отказ от страховки после получения кредита

- Как вернуть страховку по кредиту в ВТБ при досрочном погашении?

- Можно ли отказаться от страховки?

- Особенности возврата страховки в популярных банках

- Добровольное и обязательное

- Действия кредитополучателя в случае отказа от полиса

- Страховые продукты компании

- Досудебное урегулирование спора

По каким видам кредитов предусмотрено страхование

ВТБ может похвастаться достаточно широкой линейкой продуктов. В активе банка по состоянию на 2018 год есть потребительские и автокредиты, кредитные карты и ипотека. И каждая из вышеперечисленных программ предусматривает различные виды страховой защиты и заключение индивидуального либо коллективного договора страхования.

Так, при оформлении кредитки банковские менеджеры будут навязывать одну из двух программ страхования:

- Защита от потери источника доходов: включает выплату страховой суммы, если заемщик потеряет работу, а также в случае полной или временной утраты трудоспособности в связи с болезнью или по причине несчастного случая. Полное погашение кредита осуществляется в случае смерти заемщика.

- Защита кредита. Эта программа предусматривает компенсацию непогашенной суммы кредита за счет денег страховой компании в случае временной потери трудоспособности, приобретения инвалидности в результате болезни или от несчастного случая, а также в случае смерти заемщика в связи с болезнью или по причине несчастного случая.

Обратившись за потребительским кредитом в ВТБ, необходимо быть готовым к страхованию по одной из двух программ:

- «Лайф » – предусматривает только страховку жизни и здоровья физических лиц.

- «Профи» – эта программа помимо страхования рисков от временной или постоянной потери способности работать и смерти также включает страховку от потери работы.

Также в соответствии с действующим законодательством обязательно осуществляется страховка ипотеки от рисков повреждения и утраты. Дополнительно банк будет требовать застраховать жизнь и здоровье, а также подписать договор титульного страхования. Эти страховки являются добровольными, но с целью более эффективного влияния на заемщика банк повышает процент по кредиту в случае их отсутствия. Таким образом, клиенту приходится выбирать: либо платить больше по ипотеке на 1%, или же нести дополнительные расходы.

Страховка платится ежегодно до момента окончательного погашения кредита, исключением является титульное страхование – только в течение первых трех лет после подписания договора купли-продажи недвижимости.

Пошаговая инструкция

Если вы являетесь финансово ответственным и платежеспособным человеком, то банк не захочет упускать такого заемщика и, скорее всего, выдаст вам кредит. Единственное – процентная ставка по платежам может быть более высокой.

https://youtube.com/watch?v=fHDwA5H6w88

Вместе с ним направляйтесь в судебную инстанцию.

Список документов, который понадобится вам при обращении в суд с целью вернуть деньги:

- паспорт;

- кредитный договор;

- справка об отсутствии задолженности перед банком;

- чеки, которые подтверждают полную выплату страховки.

Получается, что ежемесячно плательщик вносит выплаты не только по задолженности по кредиту и процентам, но и по страховке.

Несмотря на то, что итоговая сумма получается больше, такой вариант обходится гораздо дешевле, чем повышение годовой ставки по процентам.

Как рассчитывается затраченная сумма? Сначала высчитываются выплаты, произведенные в пользу банка: пропорциональное соотношение использования кредитных средств и времени действия программы. Полученный остаток перечисляется на расчетный счет клиента.

Страховка по закону является добровольным желанием заемщика. Об этом гласит ст. 935 ГК РФ. Поэтому, если банк заставляет оформлять страховку принудительно, то это является нарушением. Однако, закон позволяет банкам увеличивать процент по кредиту, если заемщик отказывается от страховки.

Ст.32 ФЗ «О защите прав потребителя» гласит о том, что потребитель вправе отказаться от исполнения договора при условии оплаты затрат, понесенных исполнителем. Другими словами, если кредит будет закрыт досрочно, то страховщику будет нечего обслуживать, следовательно, заемщик может вернуть уплаченные взносы за оставшийся срок кредита обратно.

Договор страхования для заемщика

Оформляя кредит на заемщика возлагаются обязательства его выплачивать. Но существует два предусмотренных законом случая, когда обязательства выполнять затруднительно:

Возможность получить страховую премию зависит от условий договора

- При его смерти данные обязательства переходят по наследственным правам его преемникам.

- При потере трудоспособности из-за травмы/болезни кредитные обязательства выполнять затруднительно.

Один из вышеуказанных случаев ведет к невыполнению кредитных обязательств.

Страхуя жизни и здоровье заемщик получает для себя гарантию и, одновременно, гарантирует кредитору, что средства будут возвращены при любых обстоятельствах. Даже в том случае, если у заемщика возникнет непредвиденная ситуация, обязательства по кредиту возлагаются на страховую компанию.

Страховка — значительное увеличение стоимости кредита

Можно ли не оформлять договор страхования жизни и здоровья

Страхование жизни и здоровья при получении кредита в банке ВТБ 24, как и во всех остальных банках, является не обязательным условием. Но каждый кредитный специалист настоятельно рекомендует оформить данный договор, обосновывая это тем, что вы можете не получить кредита по причине отказа банка. В реальности это не так, если вы являетесь платежеспособным и финансово ответственным заемщиком, банк выдаст кредит в любом случае. Но есть один недостаток – кредитная ставка будет несколько выше, хотя это не так критично.

Страховка дополнительной услугой и не может быть навязана заемщику

Страховка при получении кредита в ВТБ 24 — это допуслуга, вы вправе от нее отказаться. Хотя не нужно удивляться, если финансовое учреждение откажет вам в выдаче кредита, поскольку банк не должен разъяснять причины принятого решения. При этом следует хорошо подумать о подписании договора страхования:

- Цена полиса страхования довольно высока, попросите сотрудника банка, оформляющего кредит, показать вам оба графика платежей (со страховкой и без нее). Оцените разницу. К слову, даже банк назначит повышенные проценты по кредиту без оформления страховки, то это будет стоить гораздо дешевле.

- Плату за страховку заемщик вносит единовременно, но из средств банка. Они добавятся к сумме вашего займа (т.е. оформляя кредит в 300 тысяч рублей и стоимости страховки в 50 тысяч рублей сумма вашего займа составит 350 тысяч рублей) или будут вычтены из запрашиваемой вами суммы (т.е. при оформлении кредита 300 тысяч рублей и стоимости страхового полиса 50 тысяч рублей на руки вы получите 250 тысяч рублей).

Страховка значительно увеличивает стоимость кредита

Вывод один: для заемщика страхование жизни и здоровья — это значительные расходы, причем зачастую совершенно неоправданные. Поскольку страховая компания будет выплачивать ваш долг лишь в 2-х случаях:

- при наступлении инвалидности 1 или 2 группы;

- при наступлении смерти.

Хотя это будет зависеть от избранной программы страхования.

Оформление кредита без дополнительной услуги

Чтобы менеджер банка не стал навязывать вам страхование жизни и здоровья, лучше подготовиться к посещению банка и подаче заявки на получение кредита. Только в таком случае вам не придется решать такой вопрос, как вернуть деньги за страховку. Итак, как можно оформить заем без страхового полиса:

- изначально предупредите сотрудника банка о том, что страховой полис не нужен;

- если менеджер станет настаивать на том, что страхование обязательно по договор, попросите его бланк кредитного договора и указать на соответствующий пункт;

- если представитель банка не сможет удовлетворить вашу просьбу, тогда сразу звоните на горячую линию (телефон всегда указан на информационном стенде) и уточняйте правомерность действий данного сотрудника;

- когда клиентской службой будет подтверждено, что страхование жизни и здоровья не обязательно снова обратитесь к менеджеру, оформляющему вашу заявку, чтобы она была оформлена без дополнительной услуги;

- в случае получения отказа оставляйте письменную претензию в отделении оформления заявки или устную по телефону горячей линии, в которой подробно опишите факт навязывания вам дополнительной услуги и обязательно идентифицируйте обслуживающего вас сотрудника.

Прежде чем подписать страховой договор внимательно изучите его!

Оставлять заявку на кредит на предлагаемых условия не надо. Следует дождаться ответа из банка. Как правило, кредитно-финансовое учреждение приносит извинения за возникшие «недопонимания» и приглашает оформить заявку без дополнительной услуги.

Возможность возврата страховки

ЦБ РФ увеличил период охлаждения с 5 до 14 дней.

ЦБ РФ увеличил период охлаждения с 5 до 14 дней.

Задаваясь вопросом, можно ли вернуть страховку по кредиту ВТБ 24, следует ознакомиться с указанием Центрального банка РФ за номером 4500-У. Документ действует с 01.01.2018 года и описывает срок так называемого «периода охлаждения», в который заёмщик вправе отказаться от страховки после получения кредита в ВТБ 24. Отсчёт двухнедельного периода начинается с даты подписания заявки на предоставление страхового продукта.

Предписание от ЦБ касается только тех договоров, которые были заключены напрямую со страховщиком. Коллективного договора, при котором страхователем является финансовая организация, изменения в указании ЦБ не коснутся. В последнем случае вернуть уплаченную премию будет практически невозможно.

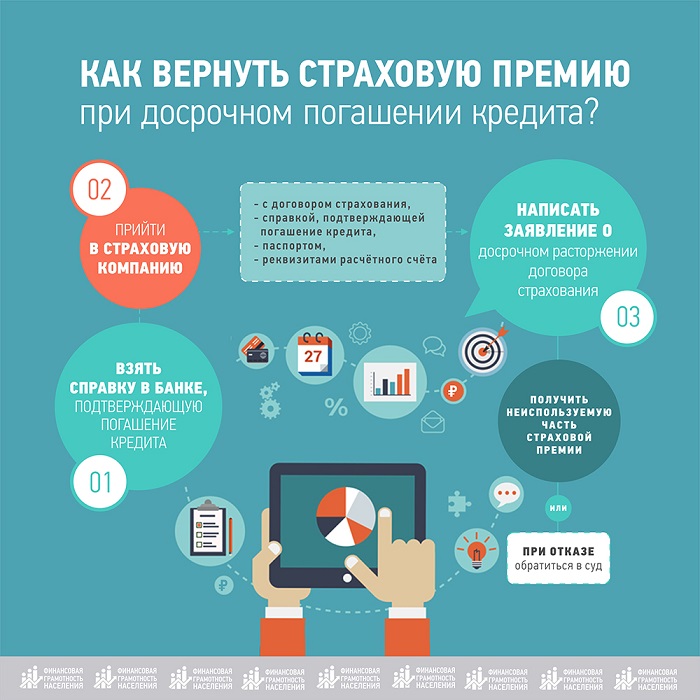

При досрочном погашении кредита ВТБ вернуть страховку можно. Расчёт возврата в этом случае определяется разницей между общим сроком кредитования и периодом использования выданных банком средств до полного погашения долговых обязательств, включая проценты.

Какую страховку можно вернуть

Вернуть деньги за полис клиент может только при добровольном страховании.

Обратите внимание! Заемщик, получивший компенсацию от СК, не имеет права претендовать на дополнительную сумму, т. к

договор прекращает действие. Если отказаться от страховки вы решили уже после того, как истек период охлаждения, получить сумму целиком не получится. Вам вернут только часть денег.

Если вопрос решается в суде и истцу удается доказать, что размер страховой премии напрямую зависит от суммы кредитных обязательств, решение будет в пользу заемщика. Тогда СК должна будет компенсировать часть расходов, которые понес клиент. В ряде случаев – и моральный ущерб.

Важно! Доказать прямую связь между кредитным и страховым соглашениями удается не всегда. Зачастую банки составляют договоры с расплывчатыми формулировками

Это делается для того, чтобы заемщик не смог доказать тесной взаимосвязи между двумя соглашениями. Поэтому очень важно тщательно изучать весь текст кредитного договора. Если у вас не получается самостоятельно выявить взаимосвязь между соглашениями с банком и СК, чтобы подстраховаться, нелишним будет привлечь к этому вопросу юриста.

Зависимость между кредитным и страховым договорами подтверждается тем, что сумма страховой премии уменьшается прямо пропорционально выплате займа. То есть в первые периоды страховка стоит максимально дорого, а потом ее цена постепенно снижается – чем меньше остаток долга, тем дешевле полис. Если это условие не соблюдается, доказать взаимосвязь будет трудно. Кроме того, период действия страхового договора должен совпадать со сроком погашения кредита. Либо соглашение с СК должно продлеваться вплоть до выплаты займа.

Вернуть деньги, которые были потрачены на ненужное вам страхование, можно в том случае, если вы напрямую заключили договор с СК. При получении кредита обычно подписывается два соглашения:

- с банком (кредитный договор);

- со страховой компанией (полис).

Обратите внимание! Бывает, что оба договора заключаются с банком, поэтому обязательно проверьте этот момент. Если в полисе второй стороной выступает банк, значит, вы подключаетесь к коллективному страхованию

В этом случае вернуть деньги можно только с согласия кредитора.

Всё, что следует знать о страховании в учреждении «ВТБ 24»

Во время оформлений различных займов, «ВТБ 24» всегда предлагает потенциальным соискателям сразу несколько чрезвычайно выгодных программ страхования. Среди них стоит выделить:

- программы, направленные исключительно на страхование жизней;

- специальные «продукты», обеспечивающие страхование от потерь работы;

- программы, направленные на страхование определённого имущества.

Если люди внезапно лишатся трудоспособностей или, того хуже, погибнут из-за каких-то конкретных происшествий, благодаря оформленным страховкам они, как и их родственники, полностью освободятся от выплат по займам. Таким образом клиенты «ВТБ 24» точно не попадут в опасные «долговые ямы».

Отказ от страховки после получения кредита

Подав заявку на кредит и получив предварительное решение кредитно-финансовой организации о ее одобрении, вам потребуется прийти в офис банка, где оформлялась заявка для подписания кредитного и страхового договоров. В это время вы сможете отказаться от дополнительной услуги, поскольку фактически вы еще не подписали документов. При этом кредитор может поменять решение: в выдаче денег вам, вероятнее всего, не откажут, но процентную ставку значительно увеличат

Но если принимать во внимание, что потребительские кредиты в банке ВТБ 24 достаточно доступные, даже подобные условия окажутся более выгодными для получателя займа

Сравните стоимость кредита со страховкой и без нее

Сравните стоимость кредита со страховкой и без нее

Возврат страховки ВТБ страхование уже после получения займа в банке ВТБ 24 также возможен. Но перед тем, как что-то предпринять, внимательно ознакомьтесь с документами (но идеальным будет внимательное прочтение документов еще до их подписания). Если заем уже получен, и страховка оплачена, то отказаться от нее вы сможете не позднее двух недель после получения займа и до выплаты 1-го платежа.

По-большому счету, следует внимательно изучить договор страхования. Если там прописано, что отказаться от страховки можно, при этом уплаченная сумма возврату не подлежит, тогда вернуть деньги практически не представляется возможным. Конечно, можно обратиться с исковым заявлением в суд и доказать, что дополнительная услуга была навязана сотрудником кредитно-финансового учреждения, но и это не гарантирует возврата средств.

Внимательное изучение документов — гарантия отсутствия проблем

Внимательное изучение документов — гарантия отсутствия проблем

Досрочное расторжение кредитного договора

При досрочном погашении кредита страховка уже не требуется, поскольку кредитный договор утратил силу. Вернуть страховку по кредиту ВТБ 24 можно, но и тут нет гарантии, что страховщик выплатит вам часть средств (опять-таки внимательно изучайте страховой документ).

Каждый договор можно оспорить в судебных инстанциях. Но сначала надо обратиться в саму страховую компанию. Желательно сделать это в письменной форме, отправив заказное письмо с уведомлением. В письме необходимо изложить свою просьбу о возврате части страховой премии. Обязательно пропишите, что ответ хотели бы получить тоже письменно по адресу вашего проживания.

Если получен отказ в выплате, тогда собирайте все необходимые документы и обращайтесь с иском в суд. Составляя исковое заявление следует ссылаться на Гражданский кодекс ст. 958. Коротко говоря, застрахованное лицо вправе раньше срока аннулировать соглашение, на том основании, что вероятность наступления страхового случая утратила силу.

Порядок действий при возврате страховой премии

Порядок действий при возврате страховой премии

Иными словами, в суде суда можно лишь досрочно аннулировать договор, но не вернуть средства. К слову, обращаться в кредитно-финансовую организацию не имеет смысла, поскольку кредитор не участвует в страховом договоре в качестве одной из сторон. Однако можно попытаться взыскать средства с кредитора, но лишь тогда, когда он в принудительном порядке обязал вас оформить страховой договор.

Как вернуть страховку по кредиту в ВТБ при досрочном погашении?

Перед заключением договора со страховой компанией важно внимательно изучить его условия. В тексте документа обязательно указывается наличие или отсутствие возможности возврата страховой премии в случае преждевременного закрытия кредита, оформленного в ВТБ

Формально клиент вправе в любой момент отказаться от полиса. Если в договоре отсутствует условие о предоставлении оставшейся части страховки при преждевременном погашении займа, выплаты денег не происходит.

ООО «ВТБ Страхование» предлагает внесение страховой премии двумя способами:

- единовременным платежом (например, за год);

- ежемесячными перечислениями денег.

Первый вариант, как правило, более выгоден с финансовой стороны, потому как подразумевает небольшую экономию денег. Однако во втором случае клиенту не придётся переживать о возвращении страховой премии после преждевременного закрытия кредита, потому как ему достаточно прекратить вносить ежемесячные взносы.

Если отказ от полиса вызван основаниями, содержащимися в первой части статьи 958 ГК РФ и подразумевающими возврат части премии, в компанию направляется данный бланк заявки.

Можно ли отказаться от страховки?

Чтобы произвести аргументированный отказ, а не пожимать плечами на настойчивые уговоры кредитного менеджера, нужно:

- сделать акцент на отсутствие «черных» пятен на кредитной истории;

- предложить сотруднику банка изучить документы о платежеспособности и трудовой занятости;

- попросить сделать 2 графика погашения ссуды (первый с учетом стоимости страховки, а второй без нее). Разница итоговой стоимости кредита — еще один аргумент для апеллирования.

С другой стороны, ставка по кредиту «без защиты» может быть предложена несколько выше, и это тоже скажется на итоговой переплате.

Есть несколько вариантов развития событий. Для начала отметим, что нужно внимательно читать договора кредитования и страхования, чтобы понимать, предусматривает ли банк и страховая компания возвращение уплаченных средств за полис.

В договоре страхования может быть допущен его разрыв со стороны получателя кредита. В большинстве договоров ВТБ возврат страховки по потребительскому кредиту вообще не предусмотрен. Если уж договор подписан и обязательства наступили, разорвать их нужно до внесения первого платежа по кредиту. Обычно это 2 недели.

Отказ от страховки после получения кредита ВТБ банка и уплаты хотя бы одного платежа – это небольшой шанс вернуть средства.

Возвращение возможно при досрочной выплате кредита и происходит по заявительному принципу. Заявление отправляется в страховую организацию в электронном виде или на бумажном носителе. Лучше всего лично отнести его

Важно приложить копии документов по кредитному договору описать реальную ситуацию с кредитом и попросить дать письменный ответ о принятом решении

Обращение в суд-это не гарантия возврата полной или частичной стоимости страхового полиса. Но если есть возможность доказать, что кредитный менеджер практически заставил приобрести страховой полис, то судом это может быть учтено и надежда на компенсацию может появиться.

Этапы закрытия договора страхования:

- Подготовка документов. Банковскому клиенту потребуется паспорт, соглашение о страховании, чек об оплате взноса, реквизиты счета для перечисления средств. Если при оформлении кредита сумма страхового взноса входила в тело ссуды, то нужно взять и кредитный договор с графиком погашения.

- Подача документов. Чтобы в ВТБ вернуть страховку по кредиту, нужно явиться в банковское отделение или в страховую фирму «ВТБ-страхование». Если клиентом был подписан договор коллективного страхования, то подавать бумаги следует именно в отделение банка.

- Ожидание решения.

- Получение средств на указанные в заявлении реквизиты.

Такой порядок расторжения соглашения применим к тем, кто передумал страховаться в течение «периода охлаждения» — 2 недель со дня подписания договора.

Особенности возврата страховки в популярных банках

Выберу.ру выяснил, когда можно вернуть деньги, если договор займа заключен в одном из топовых банков.

Сбербанк

Если вы берете кредит в этой организации, вам предложат оформить полис в дочерней компании – «Сбербанк Страхование жизни». Если вы изъявляете желание отказаться от услуги СК и вернуть выплаченные взносы, это необходимо сделать в течение 14 дней с того момента, когда соглашение вступило в силу. Средства зачисляются на счет заемщика не позже 7 дней после подачи заявки.

Обратите внимание! Заявку лучше подавать в том отделении банка, где вы оформляли кредит.

ВТБ

Если получаете кредит в этом банке, вы можете оформить полис как в сторонней СК, так и в дочерней компании – ВТБ-Страхование. Подать заявление на возврат средств необходимо в течение 14 дней. Но только если за это время не произошел страховой случай. Заемщик может рассчитывать на сумму в полном объеме, но в ряде случаев СК может удержать неустойку. Средства переводятся в течение 15 дней.

Альфа-Банк

Если вы оформили кредит в этой организации, вам предложат приобрести полис в СК АльфаСтрахование-Жизнь. Период охлаждения составляет 14 дней. Если за это время не произошел страховой случай, вы можете вернуть деньги. Заявку подать можно не только в офисе Альфа-Банка, но и онлайн. Перевод средств занимает 14 дней.

Хоум Кредит

Оформить полис здесь можно в двух СК: Хоум Кредит Страхование и Ренессанс Жизнь. Период охлаждения – также 14 дней. Если за это время не было страхового случая, вы имеете право отказаться от полиса. Заявка рассматривается в течение 10 дней. После этого средства переводятся на счет заемщика.

Почта-Банк

При получении потребительского кредита полис можно оформить в трех СК: ВТБ-Страхование, КАРДИФ и АльфаСтрахование-Жизнь. Если в течение 14 дней с момента получения кредита не произошел страховой случай, вы можете вернуть деньги.

Россельхозбанк

При оформлении кредита вам предложат оформить полис в РСХБ-Страхование. Отказаться от него вы можете в течение 5 дней. За это время нужно определиться, нужна ли вам страховка. Средства возвращают на счет в течение 10 дней после рассмотрения заявки.

Добровольное и обязательное

Заключение договора страхования при оформлении потребительского кредита – добровольное. Обязательно приобретать полис требуется только при выдаче кредита на автотранспорт или недвижимость. То есть, только в случаях, когда кредит является залоговым. Это правило действует в соответствии с законодательством Российской Федерации. Его регулирует закон о страховании, вступивший в силу 1 июня 2016 г.

Изначально срок возврата составлял 5 календарных дней. В 2018 г. срок был увеличен до 14 дней и получил название «период охлаждения».

В течение выделенного времени заемщик, оформивший ненужную услугу, должен взвесить все «за» и «против» и обратиться в страховую компанию и банк, написав заявление об отказе.

Обязательное страхование – КАСКО и защита недвижимости – связано с большими рисками для банка. В этом случае кредитор выдает заемщику крупную сумму денег. Предлагая ипотечному клиенту полис, банк преследует свои интересы. Жилищный кредит оформляется на продолжительный срок – до 30 лет. Сроки на автокредиты короче, но в случае оформления КАСКО учитывается стоимость автомобиля и страхования рисков от повреждения машины или ее угона. Формы авто- и ипотечного кредитования являются залоговыми. То есть, согласно условиям банка, приобретаемое имущество принадлежит кредитной организации до момента выплаты ссуды. Заемщик является только формальным собственником.

Обязательное и добровольное страхование клиента выгодно для банка в случаях:

- смерти или потери трудоспособности заемщиком;

- потери клиентом работы, сокращения;

- возникновения финансовых рисков.

Для ипотечного займа актуальным является титульная форма, а для жилищного и автострахования – имущественная. При получении потребительского кредита банк может предложить клиенту полис защиты от несчастного случая, страхование невыполнения финансовых обязательств либо другие формы договора.

В любом случае, предложение банка заключить такой договор является законным. Оформляя потребительский кредит, заемщик сам вправе выбрать: покупать полис или отказаться от страховки ВТБ.

Действия кредитополучателя в случае отказа от полиса

Чтобы вернуть страховку по кредиту в ВТБ24, следует обратиться в компанию, предоставившую данную услугу, и написать заявление о предстоящем намерении. В основном оно оформляется на фирменном бланке учреждения в офисе, но зачастую заемщику предоставляется возможность заполнить его на официальном сайте страховщика.

В зависимости от разновидности кредитования и условий страхового договора заявление можно подать в течение пяти дней после оформления займа, но в определенных ситуациях этот срок продляется до 10 банковских дней.

Срок и решение споров

После того как клиент подал заявление на возврат страховки по кредиту, уложившись в необходимые временные рамки, оно рассматривается специалистами страховой компании.

Решение по документу должно быть дано не позднее 10 дней в виде денежной компенсации либо в виде письменного обоснования причины отказа.

Однако даже в случае положительного решения, заемщику не следует рассчитывать на возврат всей суммы страховки по кредиту в ВТБ24. Часть из нее страховое учреждение вычтет в виде неустойки.

Если компания-страховщик не соблюдает установленный срок выдачи решения по отказу от полиса, клиент имеет право подать иск на возврат оплаченных средств в судебные инстанции.

Страховые продукты компании

Перечень программ компании достаточно многообразен, поэтому сможет удовлетворить любой каприз клиента, которому необходима медицинская страховка. Наибольшей популярностью пользуются следующие страховые программы:

- Управляй здоровьем – страховой продукт, обеспечивающий оказание медикаментозной помощи при возникновении онкологических заболеваний;

- Ваш личный доктор – страховая опция обеспечит незамедлительное получение консультации терапевта или педиатра, а также любого узкопрофильного специалиста по всему миру;

- Отличная защита – данный полис позволяет свободно выбрать любую поликлинику, соответствующую запросам клиента;

-

Обязательное медицинское страхование (ОМС) – это программа, закрепленная конституцией РФ, позволяет получить бесплатное медобслуживание согласно списку определенных учреждений.

медицинский полис «Медконтроль» — новинка компании, позволяющая клиентам контролировать состояние своего здоровья – то есть своевременно проводить необходимую диагностику, получить необходимую консультацию специалистов;

Досудебное урегулирование спора

Если получен отказ в возврате страховой премии, то нужно обратиться к финансовому омбдусмену. Об этом говорит № 123-ФЗ «Об уполномоченном по правам потребителей финансовых услуг». Новый порядок должен быть соблюден перед обращением в суд.

123-ФЗ

123-ФЗ Об уполномоченном по правам потребителей финансовых услуг

от 4 июня 2018 года

Изучить документ

Подробный обзор

С 1 июня 2019 года для урегулирования спора со страховой организацией по договорам ОСАГО, КАСКО и ДСАГО до обращения в суд вы должны обратиться к финансовому уполномоченному!

По другим видам страхования (кроме ОМС) такая возможность появится с 28 ноября 2019 года.

Финансовый уполномоченный рассматривает ваш вопрос в течение 15 рабочих дней. Если решение положительное, то оно отправляется в страховую в течение 1 дня. И страховая обязана его исполнить в срок, указанный в решении.

https://youtube.com/watch?v=jlLUmVEnMEg

Если после рассмотрения спора уполномоченный не поддержал вашу позицию, то можно обратиться в суд. В суде нужно предоставить доказательства, что соблюден порядок досудебного урегулирования спора.

Перед подачей иска в суд стоит сравнить выгоду, которую можно получить от исхода дела с предстоящими расходами на адвокатов. Если сумма большая, рекомендуем воспользоваться услугами проверенных юристов.

Тест: Узнайте можно ли вернуть страховку по кредиту

- Минимум вопросов

- Понятный результат со ссылками на законодательство

- Понятное объяснение

- Нужно всего пару минут

Судебная практика имеет положительные и отрицательные решения, касаемые обращений по возврату страховки. Страховые компании не очень любят, когда дело доходит до суда, поэтому стараются решить проблему в досудебном порядке. Заемщику в данном случае стоит быть по-настойчивее и знать свои права.

Не будет лишним напомнить, что перед подписанием документов лучше ознакомиться с их содержанием. Если какие-то моменты непонятны, то лучше проконсультироваться с кредитным специалистом или юристом.