Опцион

Содержание:

- Стратегии торговли на опционах — обзор популярных

- Плюсы и минусы торговли опционами

- Стратегии опционов

- Страйк

- Риск-менеджмент в опционной торговле

- Случай 1: покупка звонка

- Колл против опциона пут | Греки пут и колл

- Страйк

- Как купить фьючерс

- Конвертируемая облигация

- Почему торговля акциями более рискованна, чем торговля опционами?

Стратегии торговли на опционах — обзор популярных

В этой подборке стратегий для торговли опционами мы не будем рассматривать коэффициенты гамма, вега, тетта и дельта, поскольку это широкая тема для профессиональных участников. Мы освятим лишь базовые принципы торговли.

При построении стратегии можно воспользоваться специальными интерфейсами, которые позволят наглядно понять заработок в зависимости от цены опциона. Это нужно при построении сложных стратегий с покупкой нескольких разных контрактов.

Стратегия №1. Купить опцион Call

Самый простой способ заработать на опционах это просто купить контракт Call. Если цена базового актива вырастет, то стоимость опциона также вырастет. Трейдер сможет его продать и заработать на этом.

Если опциона в деньгах, то вторым вариантом является поставить фьючерсный контракт и продать уже его в плюсе.

Этот вариант хорош тем, что фондовый рынок склонен к росту, поэтому шансы на заработок очень большие.

Покупать Call лучше, когда рынок упал. Как правило, биржевые котировки стремятся вернутся к средним значениям, поэтому трейдер может неплохо заработать на отскоке.

Стратегия №2. Купить опцион Put

Противоположным вариантом является покупка опционов Put. Заработать можно на падении биржевых котировок.

Лучше покупать Put, когда рынок уже дорогой и намечается коррекция.

Также Put часто используется в качестве альтернативы для хеджирования риска падения всего рынка. Например, для российского инвестора самым простым вариантом снизить риски будет купить Put на индекс RTSI.

Например, рынок растёт, индекс RTSI 1500. Инвестор покупать опцион Put со страйком чуть ниже рынка (так премия меньше), пусть на цену 1450. Если произойдёт коррекция и индекс упадёт ниже 1450, то тогда появится хорошая прибыль, в замен минусу от лонговых позиций.

Стратегия №3. Купить одновременно опцион Call и Put

При возрастании волатильности опционы дорожают, поскольку повышается неопределённость. Все стремятся захеджировать риски.

Если рынок стабилен и не совершает резких движений, то можно купить недорого два опциона: Call и Put на одну цену страйк. Как только на рынке начнётся движение в любую сторону, то какой-то из контрактов резко подорожает в цене.

Главное, чтобы рынок совершил движение в какую-нибудь сторону. Если рынок будет и дальше флэтить, не будет резких движений, то трейдер потеряет на премии, которую он заплатил за два контракта.

Стратегия №4. Продажа стрэнгла

Опционная стратегия под названием «стрэнгл» (от англ. Strangle – «задушить», «задавить»). Идея в том, чтобы продать Call и Put на каком-то отдалении от текущей цены базового актива.

Например, текущая цена 100, трейдер продаёт Put со страйком 90 и Call со страйком 110. Что это даёт? Если к моменту экспирации цена базового актива не уйдёт ниже/выше 90-110, то он заработает две премии.

Риск этой стратегии в том, что если цена уйдёт за указанные границы страйк-цены, то потенциальный убыток может быть не ограничен.

Стратегия №5. Покупка стрэнгла

В противовес предыдущей стратегии торговли опционами существует вариант с покупкой стрэнгла. Трейдер заинтересован в том, что цена вышла за границы диапазонов его страйк цен.

Например, текущая цена 100, трейдер покупает Put со страйком 90 и Call со страйком 110. Если цена базового актива уйдёт ниже/выше цен 90-110, то он хорошо заработает.

При этом есть возможность заработать два раза. Например, цена со 100 поднялась до 112. Трейдер может зафиксировать прибыль, продав сильно подорожавший опционный контракт Call. После чего цена может упасть к 95. В этом случае уже опцион Put также подорожает и он его также может продать.

В этом плане у трейдера есть хорошая возможность заработать деньги. При этом эти опционы будут иметь не высокую премию.

Стратегия №6. Продажа Call и Put

Ранее мы в основном только покупали опционы, но ведь есть ещё один подход к торговле: продавать их и зарабатывать на премии. Ведь если опцион погашен не в деньгах, то тот, кто его продал забирает себе премию.

Но в данном случае риски потерять много денег очень высоки. Особенно это касается продажи Call опционов.

Такая стратегия хорошо подойдёт для тех, кто заинтересован купить базовый актив, но подешевле. Например, инвестор может продать опцион Call на 3 процента дешевле от текущей цены. Если цена опуститься, ему придётся купить актив на 3% дешевле, даже если цена на него упала на 10%. Но при этом, премию от опциона он также забирает себе, что ещё больше снизит его цену покупки.

Плюсы и минусы торговли опционами

- Этот финансовый инструмент крайне волатильный;

- Для начала торговли не требуется крупная сумма денег;

- Опционы гораздо больше подходят для трейдинга, чем акции. Комиссия за торговый оборот мизерные, а заработать можно приличные деньги;

- Риск покупателя опционов ограничен платой за премию. Риск продавца опциона ничем не ограничен, поскольку стоимость базового актива может значительно измениться в неблагоприятном направлении;

- Для популярных инструментов есть большая ликвидность;

- Есть много возможностей и стратегий для заработка на опционах. Например, можно как просто зарабатывать, так и хеджировать риски;

- Самый сложный финансовый инструмент;

- Если зарабатывать на продаже опционов (получать премию), есть риски неограниченных потерь из-за сильного движения цены в неблагоприятную сторону;

Стратегии опционов

Существуют четыре базовые стратегии для покупателей и продавцов опционов (Американские опционы):

Покупка опциона Call

Инвестор, ожидающий роста цены акций, может купить опцион Колл для покупки базового актива по фиксированной цене в будущем. Расходы при покупке опциона – премия продавцу. Инвестор не обязан покупать базовый актив, если рыночная ситуация будет ему не выгодна, но может сделать это в любой момент до истечения срока действия опциона.

Инвестор, ожидающий роста цены акций, может купить опцион Колл для покупки базового актива по фиксированной цене в будущем. Расходы при покупке опциона – премия продавцу. Инвестор не обязан покупать базовый актив, если рыночная ситуация будет ему не выгодна, но может сделать это в любой момент до истечения срока действия опциона.

Убыток инвестора ограничен премией по опциону, в отличие от неограниченного убытка при непосредственной покупке базового актива.

Держатель опциона Колл может продать свой опционный контракт в любой момент до истечения срока действия опциона. Это имеет экономический смысл в любое время, когда спотовая цена базового актива выше цены исполнения опциона. Инвестор получит прибыль в том случае, если цена базового актива вырастет больше, чем размер премии, которую он уплатил продавцу опциона.

Если цена базового актива к моменту истечения срока действия опциона упала ниже, чем цена исполнения опциона, держатель опциона не исполняет опцион и терпит убыток в размере премии.

Пример:

Если цена исполнения опциона Колл равна 1 000 рублей, а премия по опциону равна 50 рублей:

1 вариант: В течение срока действия опциона цена базового актива поднялась до 1300 рублей. Инвестор исполняет опцион (покупает базовый актив за 1000 рублей) и продает его на спот-рынке. С учетом уплаченной премии, прибыль инвестора составит 250 рублей.

2 вариант: В течение срока действия опциона цена базового актива упала до 900 рублей и выше не поднималась. В этом случае инвестор отказывается от своего права исполнения опциона и его убыток составляет 50 рублей.

Покупка опциона Put

Инвестор, ожидающий снижения цены базового актива, может купить опцион Пут для продажи базового актива по фиксированной цене в будущем. Инвестор не обязан продавать базовый актив, если рыночная ситуация будет ему не выгодна, но может сделать это в любой момент до истечения срока действия опциона.

Инвестор, ожидающий снижения цены базового актива, может купить опцион Пут для продажи базового актива по фиксированной цене в будущем. Инвестор не обязан продавать базовый актив, если рыночная ситуация будет ему не выгодна, но может сделать это в любой момент до истечения срока действия опциона.

Если цена базового актива до истечения срока действия опциона упала ниже, чем уплаченная продавцу премия за опцион, инвестор получит прибыль. Если цена базового актива не опустилась ниже цены исполнения опциона, инвестор потеряет только уплаченную по опционному контракту премию.

Важно отметить, что инвесторы, использующие опционы Пут, не обязательно должны владеть базовым активом. Можно продать базовый актив в шорт и откупить его, используя опцион

Продажа опциона Call

Инвестор, ожидающий снижения цены базового актива, может продать опцион Колл. За это он получает премию от покупателя опциона.

Инвестор, ожидающий снижения цены базового актива, может продать опцион Колл. За это он получает премию от покупателя опциона.

Если цена базового актива упала ниже цены исполнения опциона, покупателю опциона будет невыгодно его исполнение и прибыль продавца составит премия по опциону.

Пример:

Если цена исполнения опциона Колл равна 1 000 рублей, а премия по опциону равна 100 рублей:

1 вариант: Цена базового актива упала до 700 рублей и до окончания срока действия опциона не поднималась выше 1 000 рублей. Покупателю опциона невыгодно исполнять свой право и покупать базовый актив по 1 000 рублей, когда его можно купить на спот-рынке по 700-1 000 рублей. Он отказывается от исполнения опциона и прибыль продавца составит 100 рублей.

2 вариант: До окончания срока действия опциона цена базового актива поднялась до 3 000 рублей. Покупатель опциона исполняет свое право купить базовый актив по 1 000 рублей и продает его на спот-рынке по 3 000 рублей. Убыток продавца опциона составит 900 рублей.

Продажа опциона Put

Инвестор, ожидающий роста цены базового актива, может продать опцион Пут. За это он получает премию от покупателя опциона. Если цена базового актива в течение срока действия опциона будет выше цены исполнения опциона, продавец опциона получит прибыль в размере премии.

Инвестор, ожидающий роста цены базового актива, может продать опцион Пут. За это он получает премию от покупателя опциона. Если цена базового актива в течение срока действия опциона будет выше цены исполнения опциона, продавец опциона получит прибыль в размере премии.

Если цена базового актива упадет ниже цены исполнения опциона, больше, чем размер премии, продавец опциона получит убыток.

Достоинства и недостатки опционных стратегий

Опционные стратегии имеют разные соотношения дохода и убытка в зависимости от выбранной стратегии. Достоинствами стратегий покупки опционов является ограниченный убыток (премия по опциону) и неограниченный доход. Недостатками стратегий продажи опционов является ограниченный доход и неограниченный размер убытка.

С точки зрения теории вероятностей более безопасными считаются стратегии покупки опционов. Опытные трейдеры используют продажу опционов, но только как часть сложных опционных стратегий.

Страйк

Цена исполнения опционного контракта (strike price, exercise price) – это барьер, относительно которого определяется рост или падение базового актива. Именно по этой цене вы сможете купить базовый актив до окончания действия контракта, если речь идёт об опционах call, и продать – если операция совершается с опционами put.

Данный показатель позволяет быстро оценить прибыль или убыток продавца при конкретном курсе и в конкретный момент времени.

- Если вы приобрели call-опцион с расчётом на рост базового актива в фиксированный период времени (до момента экспирации, т. е. завершения контракта), то вы будете рассчитывать на повышение курса относительно страйк-цены. И не просто на повышение, а на рост, который покроет выплаченную продавцу премию и принесёт вам прибыль.

- Если вы приобрели put-опцион, ожидая падение стоимости базового актива до момент экспирации, то это падение должно быть ниже страйк-цены настолько, чтобы вы смогли получили прибыль за вычетом выплаченной изначально стоимости опциона.

Во всех случаях биржевые операции с опционными сделками ориентируются на цену исполнения контракта. И трейдер должен уметь оценить вероятность изменения курса относительно этого основного параметра. Страйк-цена является определяющим порогом, от которого зависит выплачиваемая продавцу премия, то есть в конечном итоге – стоимость опциона.

Пример

Предположим, трейдер в ближайшую неделю ожидает повышения цены на базовый актив на 7% (до срока экспирации опциона). В данный момент времени фьючерс (на инвестиционный базовый актив) стоит 10000 американских долларов.

Другими словами, трейдер предполагает, что в день исполнения опциона котировки актива достигнут отметки 10700 долларов. То есть при приобретении Call опциона необходимо выбрать страйк ниже обозначенной цифры 10700. В противном случае при экспирации опциона он будет в позиции out-of-the-money или без денег.

К тому же следует исходить из того, что размер прибыли должен быть выше первоначальной временной стоимости опциона. В противном случае трейдер тоже ничего не заработает на заключаемой сделке. Отличный вариант для выбора страйка, чтобы опционный контракт закрылся в позиции in-the-money или в деньгах. Это произойдет при значении 10000 и меньше.

Другими словами, при покупке опционов, выбирая страйк, необходимо отталкиваться от нескольких принципиально важных аспектов.

Прежде всего он не должен находиться очень далеко out-of-the-money. Ведь в таком случае трейдер существенно понижает собственные шансы на получение прибыли.

Нормальной является ситуация, при которой при достижении момента экспирации страйк находился хотя бы незначительно, но в позиции in-the-money. Другими словами, чтобы у заключенного опционного контракта была внутренняя стоимость. Таким образом, трейдерам следует рассматривать приобретение опционов в позиции in-the-money или на небольшом расстоянии от нее.

В качестве примерного ориентира имеет смысл обращать пристальное внимание на индикатор среднего истинного диапазона или ATR (Average True Range). Он показывает волатильность в движении рассматриваемого инвестиционного актива в единицу времени

Проще говоря, когда нас интересует внутридневная торговля, следует анализировать значение дневного ATR. Когда же нас интересует внутринедельная торговля, то нам нужно анализировать значение недельного ATR. При этом некоторые трейдеры используют другой инструмент технического анализа – полосы Боллинджера. В этом каждый решает сам для себя.

К примеру, если значение среднего истинного диапазона составляет 2700, трейдеру не следует ориентироваться на размер страйка ниже 2400 от текущей цены на базовый инвестиционный актив.

Для Put опциона действует соответственно обратная логика. Трейдеру необходимо, чтобы котировки не добрались до выбранного страйка.

Риск-менеджмент в опционной торговле

Напомню возможные варианты развития событий по сделкам с опционами:

- Цена БА идет в сторону, выгодную покупателю контракта. Он либо исполняет его, либо закрывает досрочно (за счет встречной позиции). Потери равны премии, но прибыль за счет роста стоимости БА перекрывают их.

- БА идет в направлении, невыгодном для покупателя. Контракт можно не исполнять после экспирации, убытки ограничены премией или стоимостью опциона.

- С точки зрения потенциальных потерь продавцы Путов и Коллов находятся в более невыгодном положении так как в теории их убыток не ограничен. Стоимость БА может меняться в любом диапазоне, страйки могут быть даже отрицательными. При неблагоприятном стечении обстоятельств можно не только обнулить депозит, но и заиметь долг перед брокером. Речь идет о непокрытых продажах, когда базового актива у продавца нет.

Пример расчёта

Например, при покупке Колла со страйком 130 000 премия (стоимость опциона) составляет 4590 руб. за контракт, в Квике эти данные указаны в столбце «Предложение Call». Потери в худшем случае не превысят 4590 руб.

В момент входа в рынок:

- При покупке блокируется ГО в размере 6856,83 руб.

- При продаже – ГО растет.

Подбирая минимальный капитал, учитывайте именно гарантийное обеспечение. Оно может возрастать, поэтому нужен запас прочности депозита. В целом, РТС довольно дорогой инструмент, опционы на фьючерсы на акции обойдутся дешевле. Для старта рекомендую как минимум 20-30 тыс. рублей и аккуратную работу с минимальными объемами.

Что касается убытка, то, если видите, что прогноз неверен, зафиксируйте текущую ситуацию, открыв обратную позицию. Можете наметить для себя положение «виртуального стопа» и фиксировать убыток вручную. Например, при пробое уровня или прохождении определенного расстояния в пунктах.

Снижение рисков в опционной торговле

При работе на ФОРТС и продаже непокрытых опционов обязательна страховка таких позиций. Без этого рискуете попасть на неудачное изменение цены базового актива и потерять как минимум весь капитал.

При покупке опционов такого требования нет, но и здесь есть методы снижения рисков. Иногда удается сделать портфель безрисковым с небольшой доходностью. Ниже разберем несколько примеров повышения надежности торговли. Подробнее о тактике работы с этими инструментами рассказывает пост про анализ и стратегии опционов, сейчас ограничимся разбором нескольких тактик снижения риска при продаже непокрытых контрактов:

- Sell Strangle. Методика подразумевает продажу Колла и Пута с одной датой истечения, но разными страйками. Strike Колла выше, чем у Пута, это обязательное условие, иначе смысл конструкции теряется. В итоге получаем прогнозируемый риск портфеля и диапазон цен базового актива, при которых торговля окажется как минимум не убыточной.

- Sell Straddle. Тактика напоминает предыдущую, но здесь совпадают не только даты экспирации, но и страйк. За счет этого несколько меняется форма кривой изменения стоимости портфеля в зависимости от цены исполнения. В отличие от продажи Стрэнгла, здесь нет плато в верхней части.

- Sell Butterfly. Более сложная конструкций, но риск в отличие от 2 предыдущих подходов не безразмерен, нет вероятности слить депозит. Даже при работе с минимальным объемом придется иметь дело как минимум с 4 контрактами. Если депозит небольшой и работаете, например, с Ri, капитала может не хватить для продажи бабочки. Есть 2 способа построения этой модели – с использованием только Путов или Коллов, а также с применением обоих типов контрактов. В последнем случае используется комбинация продажи Straddle и приобретения Strangle. За счет бабочки выделяется диапазон страйков, когда портфель позиций будет убыточным (потери ограничены), в остальное время получаем фиксированный профит.

- Sell Condor. Подход похож на бабочку с тем отличием, что на кривой должны получить плато вместо пика. Как и в предыдущем примере строится и с использованием только Коллов/Путов, и с разными типами контрактов.

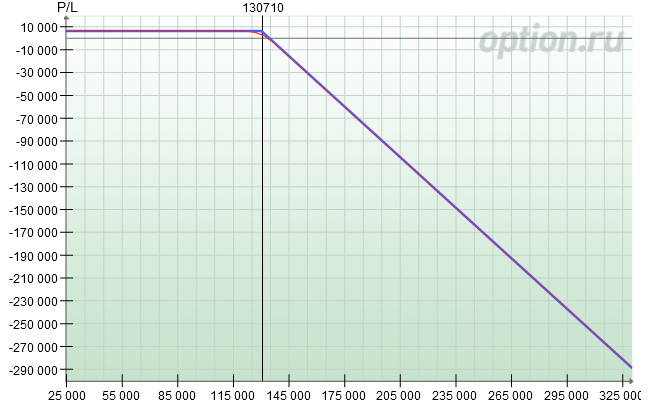

Если продавать без страховки, то убыток будет нарастать по мере изменения стоимости базового актива. На рисунке ниже – кривая изменения результата при продаже непокрытого Колла на фьючерс на индекс РТС.

Обратите внимание на правую часть графика, нет ограничителя убытка. Новички именно так и сливают депозиты, открывают позиции, не ожидая резкого движения графика БА, и теряют весь капитал за 1 сделку

Случай 1: покупка звонка

Карла и Рик настроены оптимистично в отношении GE и хотели бы купить мартовские опционы колл.

Таблица 1: Звонки GE за март 2014 г.

Карла думает, что при торгах GE на уровне 27,20 доллара к марту она может вырасти до 28 долларов; Что касается риска падения, она считает, что цена акций может упасть до 26 долларов. Поэтому она выбирает мартовский колл на 25 долларов (который идет в деньгах ) и платит за него 2,26 доллара. 2,26 доллара – это премия или стоимость опциона. Как показано в Таблице 1, этот колл имеет внутреннюю стоимость 2,20 доллара (т. Е. Цена акции 27,20 доллара минус цена страйка 25 долларов) и временная стоимость 0,06 доллара (то есть цена колл 2,26 доллара минус внутренняя стоимость 2,20 доллара).

Рик, с другой стороны, настроен более оптимистично, чем Карла. Он ищет лучшую процентную выплату, даже если это означает потерю всей суммы, вложенной в сделку, если она не сработает. Поэтому он выбирает колл за 28 долларов и платит за него 0,38 доллара. Поскольку это вызов OTM, он имеет только значение времени и не имеет внутреннего значения.

Цена коллов Карлы и Рика в диапазоне различных цен на акции GE в зависимости от истечения срока опциона в марте показана в Таблице 2. Рик инвестирует только 0,38 доллара за колл, и это максимум, что он может потерять. Однако его сделка прибыльна только в том случае, если GE торгуется выше 28,38 доллара (страйк 28 долларов + цена колл 0,38 доллара ) до истечения срока опциона. И наоборот, Карла инвестирует гораздо большую сумму. С другой стороны, она может окупить часть своих инвестиций, даже если цена акции упадет до 26 долларов по истечении срока опциона. Рик получает гораздо более высокую прибыль, чем Карла, на процентной основе, если GE торгует до 29 долларов по истечении срока опциона. Однако Карла получит небольшую прибыль, даже если GE будет торговать немного выше – скажем, до 28 долларов – к истечению срока опциона.

Таблица 2: Выплаты за звонки Карлы и Рика

Обратите внимание на следующее:

Колл против опциона пут | Греки пут и колл

В торговле опционами колл и пут используются пять переменных, известных как греки.

Их называют греками, потому что они носят свои имена из греческого алфавита.

Кстати, знаете ли вы, что мое имя греческого происхождения? Истинный факт

Но я отвлекся.

Что такое тета в опционной торговле

Вам необходимо знать о Theta (выделено синим) как о самой важной греческой переменной в торговле опционами. Колл (слева) против пут (справа) для цепочки опционов SPY внутри приложения Webull

Колл (слева) против пут (справа) для цепочки опционов SPY внутри приложения Webull

Тета измеряет время затухания опциона. Каждый день, когда вы держите опцион колл или пут, он теряет в стоимости на Theta.

По определению предполагается, что опционы теряют свою ценность по истечении срока, если базовая акция не движется.

Плохие новости для таких покупателей опционов, как вы и я.

В среднем маркет-мейкеры (люди и организации), у которых мы покупаем коллы и путы, выигрывают в 66% случаев, а это означает, что опционы, которые мы покупаем, теряют свою ценность. Это твердый факт, но им все же стоит торговать.

Второй по важности греческий язык — Дельта (внутри желтого прямоугольника). Несмотря на то, что я лично не использую его при принятии решения о торговле опционами колл и пут, вы должны знать, что это вероятность того, что цена акции достигнет соответствующей страйк-цены при истечении срока действия

Несмотря на то, что я лично не использую его при принятии решения о торговле опционами колл и пут, вы должны знать, что это вероятность того, что цена акции достигнет соответствующей страйк-цены при истечении срока действия.

Разные значения дельты в опционах колл и пут

Давайте здесь немного разберем эту концепцию Дельты.

На изображении выше текущая цена SPY (рынок закрыт на момент написания этой статьи) составляет 394.06 доллара США.

На левом изображении показаны SPY Calls, истекающие 15 марта 2021 года, а на правой стороне показаны SPY Puts с той же датой Expiration.

Если вы не знали, пожалуйста, зарегистрируйте, что у SPY истекает срок действия каждый понедельник, среду и пятницу.

Это единственная акция (фактически, ETF), которая имеет срок истечения 3 раза в неделю.

Значение # 1: вероятность оказаться в деньгах

Давайте выберем строку за 390 долларов на стороне звонка (вид слева).

Соответствующая дельта показывает 0.7833.

Единица — доллары. Итак, это 78 центов.

Как нам это читать?

Это просто означает, что SPY 15 марта 2021 года 390 вызовов с вероятностью 78% закроются выше 390.

Это интуитивно понятно, потому что текущая цена составляет 394 доллара, то есть на 4 доллара выше.

Напротив, для стороны опциона пут на левом изображении пут на 390 долларов, истекающий 15 марта, составляет -0.2032.

Это означает, что вероятность того, что SPY закроется ниже 20 в день истечения срока его действия, составляет всего 390%.

Некоторые трейдеры в значительной степени полагаются на Дельту при выборе цены исполнения.

Вот главный вывод для вас.

Чем выше дельта опциона колл или пут, тем выше вы заплатите, чтобы купить этот опцион.

Значение # 2 для дельты в опционах коллов и путов

Другой способ, которым вы будете использовать Delta при торговле Calls и Puts, — это спрогнозировать повышение стоимости вашего контракта, когда базовая акция движется на определенное количество долларов.

Правило следующее.

если базовая акция движется на N тупиков, умножьте дельту на N и прибавьте результат к предыдущей цене опциона перед этим движением на N долларов.

Это даст вам хорошее представление о вашем контракте.

Эти знания полезны при разрыве акций на предварительном рынке с целью фиксации прибыли или когда кто-то хочет войти в позицию после ночного гэпа.

Подразумеваемая волатильность при торговле опционами колл и пут

Хотя это и не официальный греческий язык, «Подразумеваемая изменчивость» (IV) в моих глазах даже важнее, чем все греки вместе взятые!

Зачем ?

Потому что это маркет-мейкеры, которыми любят манипулировать, чтобы заработать деньги на недисциплинированных трейдерах.

Подразумеваемая волатильность Netflix (NFLX), не связанная с доходами

Я сказал ранее, что цена опционов Call и Put в основном определяется движением базового актива.

Причина в основном кроется в греках, но тем более из-за Подразумеваемого волатитлития.

В основном это происходит в связи с доходами или любыми ожидающими новостей.

Для этого мы посвятили полную стратегию того, как избежать резни и Торговая прибыль уникальным и очень эффективным способом.

Теперь, когда вы немного больше знакомы с опционами колл и пут, давайте обсудим, подходит ли это вам.

Страйк

Оговоренная заранее цена исполнения опциона называется страйком. Иными словами, это та цена инвестиционного базового актива, на которую рассчитывают покупатели опциона. А продавцы опциона со своей стороны надеятся на то, что рыночные котировки не достигнут этого уровня.

Каждый из участников сделки способен сам определять тот уровень страйка, который его устроит. И именно от верного выбора цены исполнения опциона в итоге и будет зависеть, обернется ли заключенная сделка прибылью или убытком. Особенно эти рычаги управления механизмом опционного договора становятся актуальны при выборе определенного вида опциона. Давайте разберемся, почему.

Как купить фьючерс

Торговать фьючерсами можно на Срочном рынке Московской биржи. Доступ к данному рынку должен оговариваться вами с брокером при выборе тарифа. Например, в моем проекте «Разгоняем счет с 50 000 до 100 000 рублей» используется тариф «Единый Дневной» брокера Финам. Вы можете выбрать любого брокера: Финам, Тинькофф,Сбербанк, ВТБ, БКС, но прежде нужно открыть брокерский счет.

Выписка из личного моего кабинета, как инвестора через брокера Финам

И он вполне меня устраивает по всем характеристикам, плюс дает возможность торговать и на Срочном рынке фьючерсами, и акциями на Фондовом рынке и иностранными бумагами, и на Валютном рынке.

Условия тарифа «Единый Дневной» для торговли фьючерсами на Срочном рынке

Далеко не все тарифы имеют доступ для торгов к Срочному рынку, а многие тарифы дают возможность брокеру торговать и на фондовом, и на срочном и даже на валютном рынках.

Сами тарифы могут объединять все три площадки, но торговать можете как хотите, можно хоть на одной площадке. Даже брокерский счет будет один и денежные средства вы можете спокойно использовать на всех площадках.

Настройка торгов для работы с фьючерсами собственно ничем не отличается от настройки при торговле акциями. Но обязательно ознакомьтесь с спецификацией выбранных контрактов либо на сайте Московской биржи, либо в терминале Quik.

Некоторые параметры из специфики фьючерсного контракта в терминале для торговли Quik

В эту спецификацию входит достаточно специфичная информация, свойственная только фьючерсным контрактам:

- Тип контракта

- начало обращения

- Последний день обращения

- Дата исполнения

- Гарантийное обеспечение

Для покупки фьючерсного контракта-один из способов будет выставление простой заявки на покупку. В этой заявке мы указываем цену по которой хотим приобрести контракты и количество лотов.

Через простую заявку можно как купить, так и продать фьючерсы

Подать заявку на покупку, указав количество лотов и цену. Конечно писать какое вздумается значение цены и кол-ва лотов нельзя. Это все нужно высчитывать. Я обычно это делаю через свой журнал сделок. Данный журнал позволяет быстро рассчитать то кол-во контрактов, которое вы можете себе позволить по рискам.

Мой журнал сделок для торговли фьючерсами. Без него у вас не будет прибыли

Еще хотела сделать акцент на явном преимуществе фьючерсов перед акциями в гарантийном обеспечении. Этот параметр у каждого фьючерса свой и он позволяет не оплачивать при приобретении фьючерсов всю его стоимость а только ту, которая заложена в цифре гарантийного обеспечения.

Как пример, ГО у фьючерса на акции Сбербанка

Всегда можно посмотреть какой процент составляет это ГО от полной стоимости одного контракта любого фьючерса.

Например, у фьючерса на акции Сбербанка ГО составляет 17% от стоимости контракта

Вернемся к нашему примеру, когда мы приобрели с помощью простой заявки контракт. После ее исполнения в терминале Quik можно будет смотреть цифру в виде вариационной маржи. Эта цифра показывает нам нашу промежуточную прибыль или убыток по нашей сделке.

Выписка из торгового терминала Quik по состоянию вариационной маржи

Хотя мне кажется это не совсем удобно, и я обсчитываю потенциальную прибыль или убыток в журнале сделок.

Часто новичков пугают тем, что у фьючерсов есть дата погашения и им опасно торговать. Так вот, покупать и продавать его можно сколько угодно, лишь бы выдерживал ваш брокерский счет и торговая стратегия. Главное посматривать на дату погашения контракта. И в эти дни не открывать никаких сделок, а те, что открыты, просто стараемся закрыть.

Выписка из программы Quik по данным, касающимся погашения контрактов, которыми я торгую

Давайте дальше разбираться. У каждого фьючерса имеется . И у базового инструмента может быть несколько фьючерсов. Они все имеют разную ликвидность и разную дату исполнения. Помимо этого, все эти фьючерсы отличаются от рыночной стоимости базового.

Сокращенный список базового актива для фьючерсов с расшифровкой

Давайте разберем на примере акций Сбербанка. На данный момент стоимость одной акции на рынке 230 рублей за акцию. Ближайший к погашению контракт имеет стоимость 25265 рублей, но вносить в качестве гарантийного обеспечения всю сумму не надо.

Сейчас цена на графике фьючерса позади цены базового инструмента, но по мере приближения даты погашения, ценовая разница будет уменьшаться

Расчеты цены фьючерса здесь не берем во внимание

Сравнение цены акции Сбербанка и фьючерса на акции Сбербанка

Чем обусловлена такая ценовая разница? Просто в ценах акций цена уже реально заложена внешними факторами, спросом и т.п. А в фьючерсном контракте цена заложена будущими ожиданиями. На данный момент она явно завышена.

Конвертируемая облигация

варианта конвертации, поскольку цена облигации может вырасти при повышении стоимости базовых акций. Для любого роста всегда существует риск снижения, а для конвертируемых облигаций цена облигации также может упасть, если базовая акция не будет работать хорошо.

В этом случае соотношение риска и вознаграждения асимметрично, поскольку цена облигации будет падать по мере падения цены акции, но, в конце концов, она по-прежнему имеет ценность как процентная облигация – и держатели облигаций все еще могут получить свою основную сумму по истечении срока погашения. Конечно, эти общие правила применяются только в том случае, если компания остается платежеспособной. Вот почему некоторый опыт анализа риска кредитного качества важен для тех, кто решает инвестировать в эти гибридные ценные бумаги.

В случае банкротства компании конвертируемые облигации находятся дальше по цепочке требований по активам компании за держателями обеспеченных облигаций. С другой стороны, компания-эмитент также имеет преимущество и размещает в облигациях отзывные функции, поэтому инвесторы не могут иметь неограниченный доступ к оценке стоимости обыкновенных акций. В то время как у эмитента есть встроенные скобки, ограничивающие возможности держателей облигаций к получению прибыли и взысканию при банкротстве, есть золотая середина.

Например:

1. Инвестор покупает облигацию, близкую к номинальной, и получает в течение определенного периода времени конкурентоспособную на рынке купонную ставку.

2. В течение этого времени стоимость базовых обыкновенных акций превышает ранее установленный коэффициент конвертации.

3. Инвестор конвертирует облигацию в торговлю акциями с превышением надбавки за конвертацию, и он получает лучшее из обоих миров.

Почему торговля акциями более рискованна, чем торговля опционами?

Многие ошибочно полагают, что опционы рискованны, и поэтому, не изучая их, начинают торговать на фондовом рынке, на Forex, или вообще начинают заниматься бинарными опционами. На мой взгляд, торговля биржевыми опционами требует меньше денег и сопряжена с меньшим риском.

Например, мы анализируем акции XYZ. Текущая цена бумаги составляет $90, мы решаем купить 100 акций. На это мы потратим $9000. Для большинства начинающих трейдеров эта сумма довольно велика, чтобы приступать к торговле.

С другой стороны, мы можем купить опцион колл со страйком $90 (рисунок 4). Этому опционному контракту (например, 30-дневному) соответствует 100 акций базового актива, а его стоимость составляет всего $500. Что бы вы предпочли — обладать акциями XYZ за $9000, или контролировать сто акций за $500 в течение 30 дней, ожидая движения цены акций в течение этих 30 дней?

Ответ должен быть однозначным, так как опционы дают нам лучшую стартовую точку для начала торговли в среднесрочной перспективе, чем мы имели бы с акциями.

Рисунок 4. Расчет стоимости покупки акций и опционов

А что произойдет, если завтра акции XYZ упадут на $30? Согласно сценарию, указанному с левой стороны, мы потеряем $3000. При падении цены акции на $30 на каждые 100 акций мы потеряем в общей сложности $3000. Сценарий с правой стороны говорит о том, что если через 30 дней на момент экспирации у опциона не будет стоимости, мы потеряем лишь $500 (рисунок 5).

Таким образом, торговля акциями может быть более рискованной в случае определенных форс-мажоров, в то время как при торговле опционами мы можем потерять лишь ту сумму средств, которую заплатили за конкретный опцион. В нашем случае мы купили опцион за $500, и это та максимальная сумма, которую мы можем потерять.

Рисунок 5. Расчет убытков при покупке акций и опционов