Что такое опцион: виды и основные термины простыми словами

Содержание:

- Введение в опционы

- Основные понятия при торговле бинарными опционами

- Виды бинарных опционов по типу исполнения

- Упрощённая классификация опционов

- Премии

- Что такое опционы?

- Пример короткой продажи и опционов пут

- Рассмотрим пример торговли опционами с использованием страйк-цен

- Простое определение и пример:

- Пример заработка на опционе

- Как купить опцион физическому лицу — пошаговая инструкция

- Опционные сделки: примеры

- Спецификация опциона

Введение в опционы

Опционный контракт (англ. «option») — это право купить/продать базовый актив в будущем по зафиксированной цене.

Самое важное в определении это слово «право», то есть никто не обязывает владельца контракта исполнять его. На бирже представлено два типа опционов:

На бирже представлено два типа опционов:

- Call (Кол) — фиксируется цена покупки в будущем;

- Put (пут) — фиксируется цена продажи в будущем;

Сам опцион представляет некий актив, который можно покупать и продавать в процессе торгов на секции срочного рынка. Здесь же торгуются фьючерсные контракты.

На Московской бирже в качестве базового актива опционов являются фьючерсы. Возможно в будущем будут базовых активом акции.

Каждый опцион имеет срок погашения. То есть он не торгуется вечно, как акции. В момент экспирации он либо сгорит, либо будет поставлен базовый контракт, если он в деньгах (в плюсе).

При этом эмиссию опционов никто не проводит. Каждый контракт образуют покупатели и продавцы самостоятельно. Биржа и брокеры следят за тем, что у участников сделки хватило денег на поставку.

Например, если купить опцион Call с ценой 1450 на индекс RTSI, то в любой момент владелец может осуществить поставку фьючерса на следующий день, даже если цена актива составляет 1800, 3000. Аналогично с продажей Put, но в данном случае будет поставка шортовой позиции.

Основные понятия при торговле бинарными опционами

- Актив – это валютные пары, индексы, товары, акции или другие ценные бумаги, по которым можно заключить контракты на покупку или продажу (PUT или CALL).

- Опцион PUT – Сделка по покупке опциона на понижение стоимости выбранного актива, оформляется, если ожидается снижение цены.

- Опцион CALL – Сделка по покупке опциона на повышение стоимости выбранного актива, оформляется, если ожидается рост цены.

- Одно касание или OneTouch – Сделка по покупке опциона на достижение ценой определенного уровня (One Touch) или не достижение его (No Touch) до момента экспирации.

- Экспирация – Время, когда истекает срок действия опциона, т.е фиксируется результат по заключенному контракту.

- In/Out-опционы – Сделка по покупке опциона, при которой прогнозируется коридор, в котором будет двигаться цена до момента экспирации (In-опцион) или выход цены за пределы коридора (Out-опцион).

- Таймфрейм – это временной интервал на графике цены.

Виды бинарных опционов по типу исполнения

Брокерами предложено несколько бинарных контрактов в зависимости от цели. Соответственно каждый такой тип опциона способен приносить разный объем премии трейдеру. Но при этом увеличение вознаграждения сопровождается и повышенными рисками. Кроме того, в более продуктивных, с точки зрения доходности, опционах, трейдеру приходится сталкиваться со сложностью анализа — он должен быть более объемным и максимально корректным. Итак, к услугам трейдеров предлагаются такие типы контрактов:

2.1. Выше/Ниже (Все или ничего)

Классические бинарные опционы, они же — опционы «вверх/вниз», «все или ничего». Задачей трейдера здесь является определение направления цены.

Например

Текущие цена EURUSD 1.11050 (15:08). Мы считаем, что сейчас будет падение, поэтому мы играем на понижение PUT↓. Мы делаем ставку 5$ на то, что в 15:30 цена EURUSD будет ниже 1.11050.

Смотрим в 15:30: цена 1.11020, значит мы выигрываем к своим 5$ еще 4$:

Если бы мы не угадали, то проиграли бы ставку 5$.

Примечание. Актив или ничего (Asser or Nothing)

Аналог предыдущей версии бинарных опционов с той разницей, что в данном случае размер премии не определяется заранее, а рассчитывается исходя из цены экспирации опциона. Остальные параметры остаются фиксированными.

2.2. Одно касание (One Touch)

Контракты «Одно касание» (One Touch) — инструменты, целью которых есть достижение ценой заданного уровня в течение жизни опциона. Могут существовать опционы One Touch на повышение и на понижение цены. Выплаты здесь в среднем от 150% до 350% от стоимости опциона

Например

Текущие цена GBPUSD 1.42950 (15:46). Мы считаем, что фунт каснется 1.43250, поэтому делаем ставку на это событие. Время экспирации ставим — 19:00 часа. Т.е. если цена GBPUSD каснется хотя бы раз отметки 1.43250 за 3 часа 14 минут (текущее время до 19:00), то мы выигрываем. Даже если в 19:00 цена будет ниже той, что мы поставили

Это не важно, самое главное — это касание

Примечание 1. Два касания (Two Touch)

Бинарные опционы Два касания — усложненная версия предыдущих опционов. Контракты «Два касания» предполагают достижение ценой двух ценовых уровней в заданный временной период.

Примечание 2. Неприкосновенный (No Touch)

Бинарный опцион No Touch, он же — «Неприкосновенный». Это обратный вид контракта, с условиями, противоположными двум предыдущим типам опционов. Бинарный опцион считается выигрышным, если цена не достигает заданного фиксированного значения до конца срока экспирации.

Примечание 3. Коридор (Double No Touch)

Контракты Double No Touch — более сложный по исполнению контракт с двумя уровнями. Задачей трейдера есть определение ценовых уровней, образующих ценовой коридор. Премия выплачивается в том случае, если цена до истечения опциона не покинула этот ценовой канал.

2.3. Диапазон (Range)

Опционы «Диапазон» (Range)- смешанный тип бинарных контрактов. Трейдеру предстоит определить, — покинет ли цена пределы канала с заданными ценовыми уровнями, или продолжит двигаться в рамках этого коридора. Здесь самые высокие выплаты – до 750%.

2.4. Лестничный опцион

Лестничный опцион — наиболее сложный тип контракта. В нем задается несколько ценовых уровней, достижение которых за указанное время исполнения опциона может принести до 600% прибыли.

Таким образом, классификация бинарных опционов включает интересы трейдеров с различными инвестиционными целями, а также отвечает разным критериям торговых тактик и стратегий. Начинающим торговцам бинарными контрактами рекомендуются более простые разновидности, которые можно сменять в процессе достижения результативности трейдинга на более прибыльные опционы.

Упрощённая классификация опционов

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Опцион — это контракт, дающий право его покупателю совершить сделку с активом по оговоренной цене (цене исполнения) до истечения определённого срока. Здесь требуется кратко пояснить некоторые термины, которые используются при работе с опционами.

- Базовый (или базисный) — актив, являющийся предметом опциона;

- Страйк (или цена исполнения) — цена базового актива, по которой исполняется опцион;

- Спот – цена базового актива на момент исполнения опциона;

- Премия опциона – цена, которую покупатель опциона уплачивает продавцу;

- Дата экспирации — дата, до которой действует опцион.

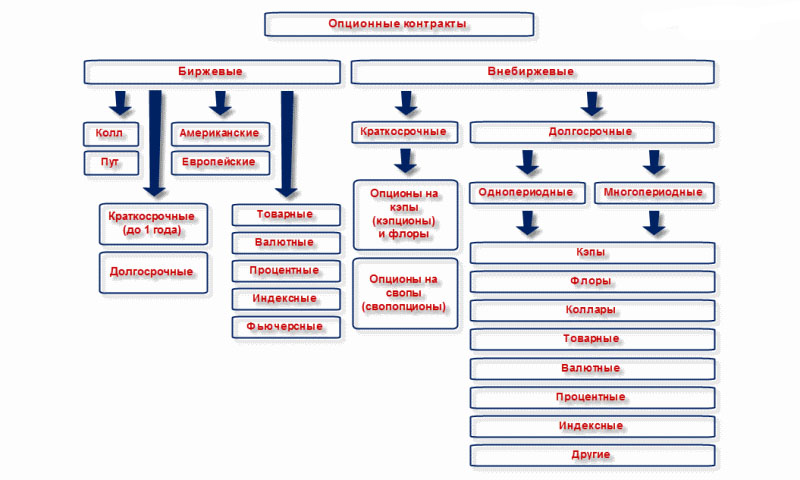

Прежде всего, опционы делятся на 2 основные категории: биржевые и внебиржевые. Биржевой опцион — стандартный инструмент, обращающийся на бирже. Все спецификации биржевого опциона устанавливаются биржей, а за продавцом и покупателем закреплено лишь право устанавливать премию. Внебиржевые опционы — произвольные контракты, все условия которых устанавливаются между продавцом и покупателем. В этой статье мы будем рассматривать биржевые опционы. По статистике лишь в 10% случаев покупка биржевого опциона завершается сделкой с базовым активом. Это происходит по причине того, что опцион является самостоятельным инструментом и его доходность может быть выше, чем доходность базового актива.

По направленности сделки с базовым активом различают опционы колл и пут:

Таким образом, у покупателей опционов есть только права, а у продавцов — только обязанности. Наглядно эти различия можно представить в виде схемы:

В зависимости от сроков исполнения, различают 3 вида опционов:

- Американский;

- Европейский;

- Бермудский.

Американский опцион можно исполнить до экспирации в любой день, европейский – только в последний день. Бермудский опцион занимает промежуточное положение между ними и имеет определённые дни недели, в которые возможно его исполнение. Серьёзным преимуществом американского опциона является его гибкость. Цена актива непрерывно изменяется и поэтому исполнение опциона может оказаться актуальным до срока экспирации.

Соответственно, в этом случае может вырасти и премия опциона, а покупатель может зафиксировать прибыль путём его продажи. Другой вариант – требование к продавцу опциона о его досрочном исполнении, которое продавец обязан удовлетворить. Европейский опцион это не допускает, но у него и премия зачастую ниже. Особое положение занимает азиатский опцион. От остальных он отличается тем, что цена страйк не известна до самого момента исполнения. Заранее оговаривается только способ её определения. Это может быть:

- Максимальное значение спот в течение периода до экспирации;

- Минимальное значение спот в течение периода до экспирации;

- Среднее значение спот, вычисляемое по различным алгоритмам.

Премия по азиатским опционам ниже, чем по остальным разновидностям. Это может быть удобно для начинающих инвесторов, но не для профессионалов, поскольку сильно усложняет стратегии торговли опционами. С точки зрения природы актива, различают опционы:

- Валютный;

- Товарный;

- Фондовый (на акции);

- На биржевой индекс;

- На процентную ставку (кэпы, флоры, коллары);

- На наличные товары (ценные бумаги с фиксированной доходностью);

- На фьючерс.

Отличие между ними заключается в том, что опцион эмитента закрепляет право на конвертацию в акции, а варрант — на покупку акций. В российском законодательстве положение об опционе эмитента прописано в законе «О рынке ценных бумаг», однако, на практике применяется довольно редко.

Некоторые новички, изучающие фондовый рынок, путают понятия опциона и фьючерса. Действительно, между этими понятиями есть кое-что общее. Фьючерсом называется контракт на поставку базового актива к определённому сроку в будущем по определённой цене. Существуют поставочные (с поставкой актива) и беспоставочные (производятся только расчёты между сторонами) фьючерсы. Главным отличием между фьючерсом и опционом является то, что фьючерс это обязательство совершить сделку, в то время как опцион только право.

Премии

За приобретение контракта продавец платит премию. При продаже вознаграждение получает продавец.

С одной стороны, премиальные — это плата за потенциальные шансы для покупателя, с другой стороны — вознаграждение за риски для продавца. Размер поощрения зависит от того, насколько выгодна на этот момент времени покупка данного соглашения.

На растущем рынке, существует интерес к покупкам колл, соответственно его ценность также растет. Когда достоинство актива снижается, достоинство колла падает.

При падении ставок риски покупателя ограничиваются лишь величиной поощрения.

Риск продавца практически неограничен, так как он должен исполнить договор, если этого потребует покупатель, прибыль ограничена только премиальными выплатами.

В противовес — приобретение пут. Купив его на 100 акций по расценке $70, держатель получает право продать ценные бумаги по данной стоимости и заинтересован в ее снижении до окончания контракта. Награда в данной сделке будет расти по мере падения курса бумаг.

Что такое опционы?

Опцион — это такой хитрый финансовый контракт, стоимость которого связана со стоимостью производного или базового актива. Им может быть, например, какой-нибудь товар или акции крупной компании. Поскольку с течением времени этот товар будет становиться то дешевле, то дороже, стоимость опциона также будет изменяться. К примеру, если мы купим опцион на рост акций Facebook, то и базовым активом выступят акции Facebook, а значит, стоимость нашего опциона будет зависеть от цен на акции данной компании.

Вообще, опцион ‒ это контракт, который дает его покупателю право, но не обязанность на совершение покупки или продажи актива по заранее оговоренной цене.Эту цену называют страйк, и её не надо путать с ценой самого опциона, которая называется премия. А еще опцион — штука срочная, иными словами, у него есть свой «срок годности», в течение которого контракт должен быть исполнен. Если не исполнить его вовремя — вы потеряете заплаченные деньги.

Николай Кленов, финансовый аналитик инвестиционной управляющей компании Raison Asset Management:

— Опционы — интересный и сложный инструмент, которым владеют даже не все профессиональные инвесторы. Привлекательны опционы тем, что при относительно низком уровне риска доходность может достигать десятков и сотен процентов за счет левериджа (соотношение вложений капитала в ценные бумаги с фиксированным доходом и вложений в ценные бумаги с нефиксированным доходом. – Финтолк.). То есть пропорция между риском и доходностью не прямая. Более того, получить доходность можно без изменения цены базового актива, торгуя волатильностью. Однако добиться удачной сделки в опционах сложно из-за большого количества переменных — в частности, крайне важен правильный тайминг.

Существует два больших класса опционов:

- пут — он же put option (на продажу);

- колл — он же call option (на покупку).

Пут-опционы позволяют что-либо продать, а колл — купить. При этом продавец опционов обязуется купить (если пут) или продать (если колл) базовый актив по оговоренной цене. Не забывайте, что опцион — это особый договор между двумя сторонами, а значит, по нему предусмотрены особые права и обязанности участников. Приведем пример.

Допустим, мы купили один месячный опцион-колл на акции компании Apple по 150 долларов и один месячный опцион-пут компании Tesla по 500 долларов. Это значит, что продавец обязан продать нам акции Apple по 150 долларов в течение месяца, когда мы потребуем, и купить у нас акции Tesla по 500 долларов в течение месяца по нашему требованию.

Самое важное в торговле опционами — это момент их исполнения. Проще говоря, мы как бы «активируем» требование по контракту

Исполнять ли нам опцион или не исполнять (реализовывать) в виде требования к продавцу, зависит от соотношения страйка и рыночной цены базового актива.

Существует три сценария исполнения опциона:

- Когда опцион без денег (out of the money). Это значит, что мы спрогнозировали одно, а получилось по-другому. Например, ожидали рост цен на акции, а они подешевели.

- Когда опцион в деньгах (in the money). Обратная ситуация. Например, спрогнозировали рост цен на акции, и они стали дороже.

- Когда опцион при деньгах (at the money). Цена соответствует «минимальному порогу». Например, прогнозировали дороже 1000 рублей, а актив стоит как раз 1000 рублей.

Как правило, опцион реализуют, когда он в деньгах. Например, вы купили опцион-колл на акции «Лукойла» по 4 500 рублей. Если стоимость акций «Лукойла» на данный момент меньше 4 500 рублей, то опцион без денег, если равна 4 500, то при деньгах, если больше 4 500, то в деньгах.

Если у нас есть на руках опцион-колл, мы можем купить актив по цене 4 500 рублей вне зависимости от того, сколько актив стоит на рынке в данный момент. Поэтому, если цена актива превышает 4 500 рублей и стоит, например, 4 600 рублей, нам выгодно активировать опцион, поскольку мы купим дешевле рынка. Но если цена на бирже будет ниже 4 500 рублей (например, 4 400), активировать опцион уже невыгодно, потому что дешевле сразу купить актив напрямую.

Ну, а если по опциону мы можем купить базовый актив за 4 500 рублей и на бирже он тоже стоит 4 500 рублей, то выгоды в цене товара мы не получим, а только зря потратим деньги на премию (стоимость самого опциона).

Валдис Вулдорфс, руководитель отдела трейдинга Aravana Capital Management:

— Преимущества торговли опционами — потенциально неограниченный доход при правильном использовании с ограниченным риском. Недостатки — данная торговля относится к разновидности трехмерных ввиду того, что время играет, пожалуй, главную роль. Следовательно, такая торговля на порядок сложнее. Справедливости ради стоит отметить, что есть достаточно простые стратегии, и научиться использовать их может каждый.

Пример короткой продажи и опционов пут

Чтобы проиллюстрировать относительные преимущества и недостатки использования коротких продаж по сравнению с путами, давайте возьмем Tesla Motors ( TSLA ) в качестве примера.

У Tesla есть множество сторонников, которые считают, что компания может стать самым прибыльным производителем автомобилей с батарейным питанием в мире. Но у него также не было недостатка в недоброжелателях, которые сомневались, была ли оправдана рыночная капитализация компании, превышающая 750 миллиардов долларов США – по состоянию на февраль 2021 года.

Давайте предположим, что трейдер настроен по-медвежьему по отношению к Tesla и ожидает, что она снизится к декабрю. Вот как складываются альтернативы короткой продажи и покупки пут:

- Сценарий 1. Акции падают на 300 долларов к декабрю, что дает потенциальную прибыль 30 000 долларов по короткой позиции (100 долларов на 100 акций).

- Сценарий 2 : Акции не изменились на уровне 780 долларов в декабре с прибылью или убытком 0 долларов.

- Сценарий 3 : к декабрю акции вырастут до 1000 долларов, что приведет к убыткам в 22000 долларов (220 x 100 долларов).

Купить опционы пут на TSLA

- Предположим, вы покупаете один пут-контракт (представляющий 100 акций), истекающий в декабре, со страйком 600 и премией в 100 долларов.

- Требуемая маржа для депозита = Нет

- Стоимость пут-контракта = 100 долларов США x 100 = 10000 долларов США.

- Максимальная теоретическая прибыль (при условии, что TSLA упадет до 0 долларов США, составляет (600 долларов США x 100) – премия 10 000 долларов США = 50 000 долларов США)

- Максимально возможный убыток – стоимость пут-контракта: 10 000 долларов США.

- Сценарий 1 : акции падают на 300 долларов к декабрю, номинальная прибыль по опциону составляет 2000 долларов по истечении срока его действия, а внутренняя стоимость опциона составляет 120 долларов от его страйк-цены (600-480), а премия составляет 12000 долларов, но, поскольку опцион стоит 10000 долларов, чистая прибыль составляет 2000 долларов.

- Сценарий 2 : Акции не изменились, все 10 000 долларов потеряны.

- Сценарий 3 : к декабрю акции вырастут до 1000 долларов, но убыток по-прежнему ограничен 10 000 долларов.

При короткой продаже максимально возможная прибыль в размере 78 000 долларов была бы получена, если бы акции упали до нуля. С другой стороны, максимальный убыток потенциально бесконечен, если акции только растут. С опционом пут максимально возможная прибыль составляет 50 000 долларов, а максимальный убыток ограничен ценой, уплаченной за опцион пут.

Обратите внимание, что в приведенном выше примере не учитываются затраты на заимствование акций для короткой продажи, а также проценты, подлежащие уплате на маржинальном счете, которые могут быть значительными расходами. При использовании опциона пут существует первоначальная стоимость покупки пут, но нет других текущих расходов

Кроме того, у опционов на продажу есть конечный срок до истечения срока. Короткую продажу можно держать открытой как можно дольше, при условии, что трейдер может увеличить маржу, если акции вырастут в цене, и при условии, что короткая позиция не подлежит бай-ину из-за большого интереса к коротким позициям.

Короткие продажи и использование пут – это отдельные и разные способы реализации медвежьих стратегий. Оба имеют преимущества и недостатки и могут эффективно использоваться для хеджирования или спекуляции в различных сценариях.

Рассмотрим пример торговли опционами с использованием страйк-цен

Приобретен контракт Call, стоимость базового актива на сегодняшний момент – 1500 y.e. Цена контракта или премия равна 10 y.e. Ожидается, что цена актива возрастет до 1550 y.e. Поэтому страйк-цену нужно определить меньше этой суммы, чтобы получить прибыль.

Цены выполнения обязаны быть в зоне видимости обеих сторон опциона. При покупке активов по договору в тот момент, когда цена стоит «вне денег», можно получить серьезные финансовые потери.

Цена страйк делит опционы на несколько подгрупп:

- Подгруппа вне денег. Курс актива отодвинулся по шкале от цены страйк на несколько делений в сторону продающего.

- Подгруппа в деньгах. Тот момент, когда необходимо завершить сделку без потерь, может, даже с небольшим доходом, курс ближе к покупателю.

- Подгруппа возле денег. То время, когда курс быстро меняется в сторону покупателя, еще немного – и контракт выйдет «в деньги».

В соответствии с этими тремя пунктами регулируют те договора, цена которых падает при приближении завершения открытого контракта.

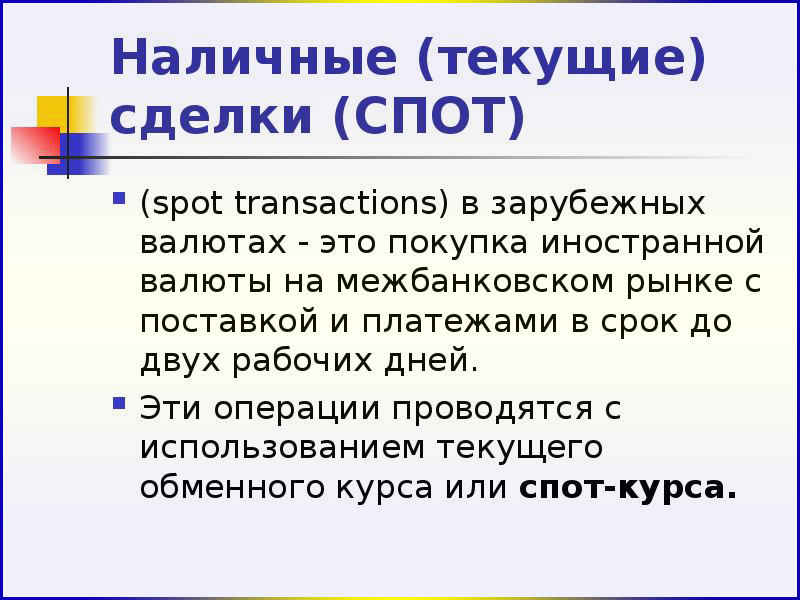

Спот-сделка в опционной торговле

Если речь идет о сделке продолжительностью один биржевой день, его еще называют торговым днем, здесь нужно обратить внимание на следующий момент. Стоит проанализировать средний показатель изменений цены за конкретный интервал времени

Такой контроль помогает понять, какие колебания можно прогнозировать, до какого уровня может подняться цена страйк.

На сегодняшний день многие трейдеры реализовывают соглашение, как только оно попадает «в деньги», предварительно просчитав прибыль после продажи. Еще одно определение, которое нужно рассмотреть, это сделка «спот». Самое большое распространение данный термин получил у трейдеров.

Спотом называют вид сделки, которая осуществляется в срок до двух дней. Спот-сделки применяются на всех товарных и фондовых биржах.

Для многих торговцев регламент спот-сделки на рынке не очень важен. Большинство трейдеров полагает, что не столь существенно, сейчас поступят акции или через два дня. Впоследствии начинающий трейдер может перепутать сроки поступления к нему акций и лишить себя дохода.

Рассмотрим самые простые варианты заключения договора на покупку и продажу:

- покупка самого опциона с целью получения прибыли;

- такой прием, как диверсификация сделки при покупке ценных бумаг;

- зафиксированная стоимость купли или продажи.

Самый практичный вариант использования контрактов начинающим – покупка и продажа акций. Если на руках уже есть купленные акции, закрепляем результат, приобретая опцион пут по сегодняшней стоимости. Такая процедура позволит в дальнейшем продавать акции по выгодным ценам.

Если в дальнейшем предвидится рост цен на актив, который у вас куплен, его нужно не продавать, а приобретать колл-соглашение с сегодняшней стоимостью.

Пример торговли с опционами 1

Преимущества опциона владельца мясокомбината:

- владелец смог купить более дешевую продукцию;

- риск был известен ему заранее и ограничен ценой договора (премией).

Пример торговли с опционами 2

Приобретать Колл-договор следует, когда в ближайшее время будет повышаться рост индекса.

Когда продают Пут-контракт? Продажа с выгодой – когда есть уверенность, что роста на бирже ожидать не приходится, покупатель в ближайшее время не захочет исполнить договор и оставит свои премиальные средства.

ТОП БРОКЕРОВ, ПРИЗНАННЫХ НЕЗАВИСИМЫМИ РЕЙТИНГАМИ

Система копирования сделок. | обзор | отзывы | ТРЕЙДИНГ С 5 $

Система копирования сделок. | обзор | отзывы | ТРЕЙДИНГ С 5 $

Не требуется верификация! | обзор/отзывы | НАЧАТЬ ТОРГОВЛЮ С 10$

Не требуется верификация! | обзор/отзывы | НАЧАТЬ ТОРГОВЛЮ С 10$

ТОП ФОРЕКС БРОКЕРОВ РОССИЙСКОГО РЕЙТИНГА НА 2021 ГОД:

2007 год. Как получить 1500$? =>> БОНУС $1500 | обзор / отзывы

2007 год. Как получить 1500$? =>> БОНУС $1500 | обзор / отзывы

2007 год. FinaCom. КОПИРОВАТЬ СДЕЛКИ ТРЕЙДЕРОВ | обзор/отзывы

2007 год. FinaCom. КОПИРОВАТЬ СДЕЛКИ ТРЕЙДЕРОВ | обзор/отзывы

1998 год. FCA, НАУФОР. | ВСЕ АКЦИИ И КОНКУРСЫ | обзор/отзывы

1998 год. FCA, НАУФОР. | ВСЕ АКЦИИ И КОНКУРСЫ | обзор/отзывы

Простое определение и пример:

Бинарные опционы – это финансовый инструмент, который позволяет зарабатывать за счет прогнозов на изменение цен рыночных активов. Говоря простыми словами, бинарный опцион – это ставка на то, повысится ли цена или упадут. Сразу скажу, бинарные опционы – это не игра, поэтому относится к ним нужно соответственно.

Для правильно прогноза, надо сделать анализ рынка.

Высокая популярность торговли Бинарными опционами объясняется тем, что для начала нет требуется опыт и не требуется большая сумма.

Поэтому мы часто встречаем истории, о том, что мать одиночка без образования, купила Мерседес и новую квартиру .

Пример заработка на опционе

Покупка Call-контракта

Этот тип опциона трейдер покупает тогда, когда прогнозирует рост актива. Например, сейчас акция компании стоит $50 и трейдер ожидает роста до $100. В этом случае трейдер покупает опционы на акции (оплачивает держателю 10-15% от стоимости акции в качестве гарантии) и ждет повышения цены. Если цена вырастет до прогнозируемого значения, трейдер покупает его по оговоренной цене ($50) на момент заключения договора и выставляет тут же опцион на продажу, чтобы зафиксировать прибыль.

Продажа Call-контракта

Если трейдер ошибся с прогнозом и цена на акции не растет, а падает, он может продать данный контракт. И трейдер будет надеяться на дальнейшее снижение, чтобы тот, кто купит данный контракт, не обратился к его исполнению и залог бы остался и покрыл убытки по первому контракту.

Покупка put-контракта

Это зеркальная сделка: если сейчас акция стоит $50 (страйк-цена), а трейдер прогнозирует снижение до $25, то он оформляет контракт. По нему вторая сторона обязуется купить у трейдера акции за $50 в случае падения стоимости до $25.

Продажа put-контракта

Снова фиксирование прибыли лишь с помощью залога, если изначальный прогноз казался неверен.

Стоит отметить, что трейдер имеет право завершить сделку раньше, чем цена достигнет прогнозируемого значения, чтобы обезопасить себя и получить прибыль. Ведь цена может резко развернуться в любой момент, и трейдер потеряет прибыль.

Как купить опцион физическому лицу — пошаговая инструкция

Шаг 1. Регистрация на сайте брокера

Чтобы стать владельцем опционов необходим доступ в секцию срочного рынка Московской биржи. Физическим лицам доступ на торги есть только через брокеров.

Я рекомендую работать со следующими брокерскими компаниями:

В приложении Сбербанка нету доступа к торговле опционами.

При регистрации потребуется скан паспорта, ИНН, СНИЛС.

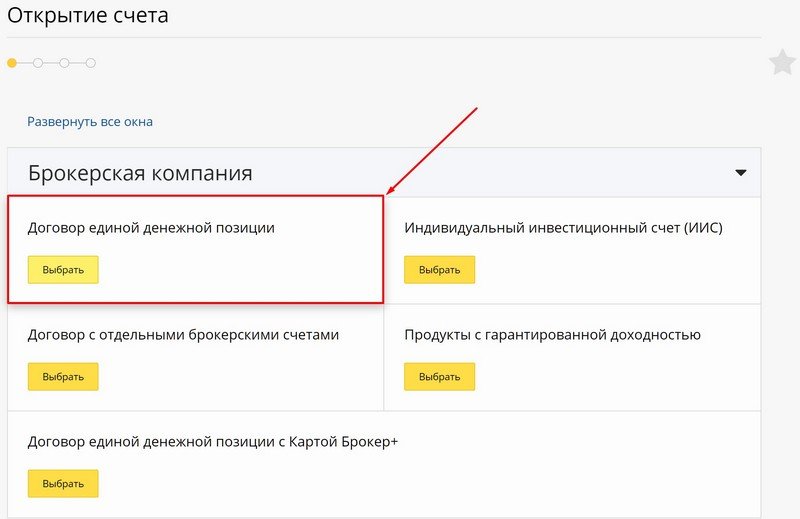

Шаг 2. Открытие брокерского счёта

Для открытия брокерского счёта в личном кабинете нажмите на ссылку «Открыть новый договор»:

Выбираете тип брокерского счёта:

Можно открыть очень выгодный счёт ИИС, который позволяет получать налоговые вычеты с суммы пополнения. Однако на данный момент на нём пока нет возможности торговли опционами. Более подробно можно почитать в статьях:

На ИИС нет доступа к торговле опционами.

Шаг 4. Совершение торговых операций с опционами

Как только на счёте появились средства, можно выставлять заявки. Брокер предоставит доступ к торговым терминалам.

Шаг покупки опциона обычно 25 (2.5%): .., 95.00, 97.50, 100.00, 102.50, 105.00, …

Как осуществить поставку актива по опциону раньше времени? Для этого нужно позвонить брокеру и сказать об этом.

Помимо покупки опциона, его можно продавать. В этом случае инвестор берёт на себя обязательство исполнить его, если опцион будет в деньгах.

Продажа опционов Put дешевле текущей цены используется как один из способов купить акцию по какой-то фиксированной цене ниже, получив за это премию (около 1-3%).

Опционные сделки: примеры

Инвестор 29 марта занял длинную позицию по европейскому опциону колл (длинный колл, левый верхний рисунок) с базисным активом в 1 акцию Apple. Дата экспирации – 1 мая. Размер премии составляет 5 долларов. Цена исполнения контракта – 200 $, цена акции на спот рынке – 190 $. Таким образом, инвестор получил опцион «вне денег» с заложенным в нём убытком в 10 долларов. Но он ждет роста цены.

По состоянию на 8 апреля цена акции поднялась и достигла 200 $, из-за чего опцион инвестора перешел в категорию «возле денег». 23 апреля цена акции снова выросла, составив 207 $, что компенсировало инвестору премию и дало теоретическую прибыль, равную 207-200-5=2 доллара. Таким образом, опцион перешел в категорию «в деньгах».

По состоянию на 1 мая цена 1 акции составила 210 $. Инвестор исполнил опцион, купив акцию у подписчика за цену исполнения в 200 $, после чего продал её на спот рынке за 210 $. За вычетом премии в 5 $, доход держателя составил 210-200-5=5 долларов.

Другой пример. Трейдер 1 мая открыл короткую позицию по европейскому опциону колл (короткий колл, верхний правый рисунок) с базисным активом в 1 акцию Apple. Дата экспирации – 31 мая, размер полученной премии – 5 долларов. Цена страйк, по которой при исполнении контракта трейдер должен будет продать акцию – 210 долларов. Напомним, что продажа связана с обязательством выполнения контракта.

Цена спот также равна 210 долларов, категория опциона – «возле денег». Трейдер ждет падения цены актива, чтобы получить премию. На дату экспирации цена бумаг Apple упала до 175 долларов. Контрагент с длинной позицией отказался от исполнения контракта из-за убыточности и прибыль трейдера оказалась равна полученной премии в 5 долларов.

Рассмотрим обратную ситуацию. Трейдер 1 мая занял короткую позицию по опциону пут (короткий пут, правый нижний рисунок) с теми же условиями: спот цена равна страйку и составляет 210 $, размер премии равен 5 $. Он ждет роста цены актива, чтобы получить прибыль в виде премии. На дату экспирации акции Apple стоили 175 $, и контрагент, занявший длинную позицию, изъявил желание исполнить опцион. Из-за этого трейдер вынужден купить у него акцию за 210 $, что на 35 $ выше рынка. С учётом полученной премии в 5 $, убыток трейдера составил 175 – 210 + 5 = –30 долларов.

Из этого можно сделать важный вывод: убытки покупателя опциона ограничены размером премии, а прибыль не ограничена ничем. Для продавца ситуация обратная – его максимальная прибыль это размер премии, в то время как возможные убытки никак не ограничиваются.

Для закрытия сделки по опционам можно просто дождаться срока экспирации, когда контракт закроется автоматически. Либо – в случае американского опциона – есть также возможность закрыть контракт в произвольную дату. Делается это, как и у фьючерсов, с помощью компенсационной сделки: для длинного кола это будет короткий кол, а для длинного пута, соответственно, короткий пут.

Спецификация опциона

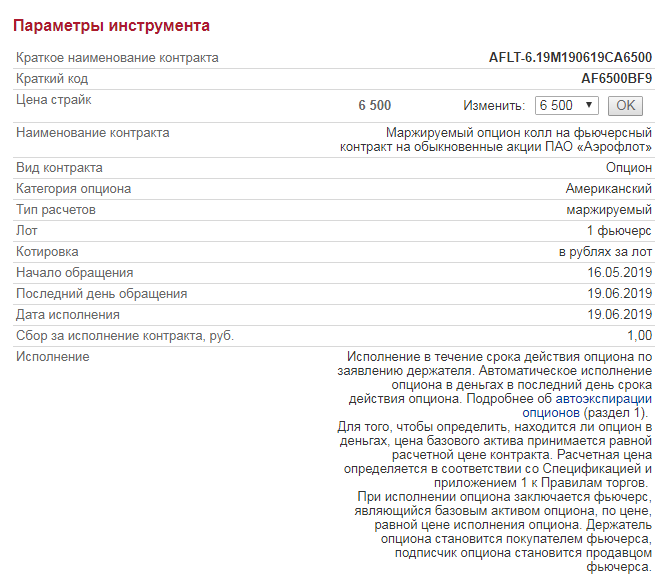

Рассмотрим пример реального опциона на Московской бирже:

1) Краткое наименование контракта включает буквенный код базового актива (акции Аэрофлота, ALFT) и дату исполнения (19 июня). Контракт заканчивается на СА6500. «С» означает call, «A» — американский. 6500 рублей — цена страйк, о которой ниже.

2) Цена страйк. Страйк в спецификации изменяется для выбора опционного контракта: разный страйк — разный опцион. Можно выбрать из предложенного списка опцион с одними и теми же условиями, но разным страйком. Интервал страйков у каждого опциона свой, но, как правило, он достаточно большой — минимум и максимум могут отличаться в несколько раз. Это обеспечивает лучшую ликвидность, причем выбрать себе опцион с подходящим страйком может и покупатель, и продавец.

4) Категория — американский опцион, исполняемый по желанию держателя в любой момент до срока его окончания. Т.е. держателю не нужно дожидаться 19 июня, если в силу текущей рыночной ситуации опцион показывает хорошую прибыль.

5) Тип расчетов: маржируемый. Маржируемый — это особый тип опционов, обращающихся на Московской бирже. Их суть в том, что вместо уплаты премии, как в нормальном опционе, на счетах резервируется гарантийное обеспечение (как у фьючерсов), а после закрытия позиции просто рассчитывается вариационная маржа. Так, по страйку 7500 гарантийное обеспечение покупателя 1629,42 руб, продавца — 1679,3 руб.

6) Лот = 1 фьючерс. Фьючерс AFLT-6.19 состоит из 100 акций Аэрофлота при текущей цене 9624 рубля на 06.06.2019 г. Таким образом, если страйк был 6500, то реализовав опцион по этой цене сегодня можно получить очень неплохую прибыль. Выигрыш получился из-за резкого роста цены с последнего дня мая: за 4 дня акции поднялись примерно с 90 до 97 рублей.

Ценой маржируемого опциона является его премия, которая обычно заметно меньше страйка. Премия не является константой, так что не стоит в спецификации, и возрастает в периоды волатильности рынка. У опциона пут на индекс РТС со страйком в 110 000 стоит последняя цена 350, но в стакане всего по 4 предложения на покупку и на продажу, с разлётом ордеров от 50 до 900. Обозначения кодов опционов прописаны здесь: .

На зарубежных биржах со стороны покупателя перечисляется премия, которую сразу же получает подписчик, а со стороны продавца резервируется гарантийное обеспечение. Эта же система ранее была и на Московской бирже. На внебиржевом рынке всё строится на договорных отношениях и документальном оформлении, что ещё больше увеличивает риск по сделкам.

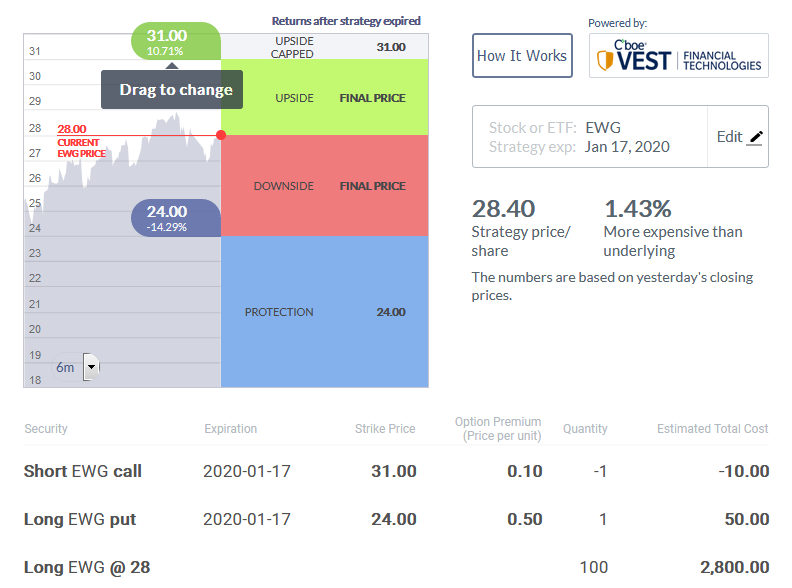

А вот пример опциона на чикагской бирже. Базовый (отслеживаемый) актив здесь фонд EWG, который отображает индекс главных акций Германии. Что мы видим? Во-первых, текущую на июнь 2019 года цену фонда 28$. Во-вторых, предложения двух опционов со страйком в 31 и 24 доллара. Первый выше текущей цены на 10.71%, второй ниже ее на 14.29%.

Премия (цена опциона) на одну акцию EWG составляет 0.1 и 0.5 доллара. Опцион содержит 100 акций, так что указанные суммы умножаются на 100. Короткий колл предполагает прибыль в размере премии, если цена фонда к началу 2020 года будет ниже 31 $, а длинный пут даст убыток, если фонд будет стоить выше 24 $. Текущая цена 28, так что первый опцион «в деньгах», а второй «вне денег». Это логично, так как во втором случае прибыль держателя опциона пут неограничена, и это компенсируется необходимостью дополнительного движения цены. А вот продавец опциона колл может получить только небольшую премию — поэтому имеет преимущество в цене.