Что такое фьючерс (примеры) и как он приносит прибыль

Содержание:

- Российский срочный рынок

- Виды опционов

- Базовая структура фьючерсного рынка

- Фьючерсный контракт

- Виды опционов

- Спецификация опциона

- Как купить фьючерс

- Простой пример, который объясняет суть фьючерса

- В каких случаях стоит покупать фьючерсы?

- Отличия фьючерса от акции — на чём лучше торговать

- Суть фьючерсов

- Зачем нужны?

Российский срочный рынок

Российские трейдеры торгуют деривативами на срочном рынке Московской биржи (ФОРТС). Основная ликвидность сосредоточена во фьючерсах на индекс РТС, главные валютные пары (USD/рубль, EUR/USD и EUR/рубль), нефть, золото, а также некоторые «голубые фишки» — Сбербанк, «Газпром», ВТБ, «Лукойл». Есть активность и в других фьючерсах, но большая часть из них не слишком хорошо расторгована.

Популярность опционов гораздо меньше, хотя и незаслуженно — по объему торгов этот рынок занимает порядка 3–5 % от фьючерсного. Тем не менее для частного трейдера ликвидности в опционах вполне хватает, особенно если выбирать наиболее расторгованные инструменты (опционы на индекс РТС, «Сбербанк», «Газпром», USD/рубль, EUR/USD, золото и некоторые другие) с ближайшей датой исполнения.

У опционов российского срочного рынка имеется особенность — в качестве базового актива выступают не акции, валюты, товары или индексы, а фьючерсы на них.

Виды опционов

Опционы делятся по нескольким классификациям.

По инструменту:

- процентные (опционы на процентные фьючерсы, процентные ставки)

- валютные (на наличные или валютные фьючерсы)

- фондовые (на акции или индексные фьючерсы)

- товарные (на физические товары или товарные фьючерсы)

По погашению:

- американский опцион погашается в любой день срока до его истечения

- европейский опцион соответственно может быть погашен только в определенный день

Существует также группа опционов, которые отличаются своими дополнительными поправками и оговорками в договор. Такие опционы называются экзотическими (барьерные, азиатские, сложные, свопционы). Как видно из названий некоторые из них появились в отдельных регионах на фоне самобытных условий ведения бизнеса.

Базовая структура фьючерсного рынка

В этом разделе мы рассмотрим, как работает фьючерсный рынок, чем он отличается от других рынков, и как действует кредитное плечо на нём.

Как работает фьючерсный рынок

Вы, вероятно, знакомы с понятием производных финансовых инструментов (деривативов).

Другими словами, цена дериватива (производной базового актива) зависит от изменения цены на этот самый базовый актив. Например, значение производной, связанной с S & P 500 является функцией динамики цен на S & P 500. Так вот, фьючерс, по своей сути, является деривативом.

Фьючерсы являются одними из старейших срочных контрактов. Они изначально были разработаны, чтобы позволить фермерам застраховаться от изменения цен на их продукцию между посевом и временем когда урожай будет собран и доведен до рынка. Таким образом, многие фьючерсные контракты сосредоточены на таких вещах, как домашний скот (крупный рогатый скот) и зерна (пшеницы). С тех пор фьючерсный рынок расширился и теперь включает контракты, связанные с широким спектром активов, в том числе: драгоценными металлами (золото), промышленными металлами (алюминий), энергетикой (нефть), облигациями (казначейские облигации) и акциями (S & P 500).

Чем фьючерсы отличаются от других финансовых инструментов

Фьючерсы имеют несколько отличий от многих других финансовых инструментов.

Во-первых, стоимость фьючерсного контракта определена движением чего-то еще – у самого фьючерсного контракта нет «врожденной» стоимости.

Во-вторых, срок жизни фьючерсов ограничен. В отличие от акций, которые могут существовать вечно (или так долго, пока существует выпустившая их компания), у фьючерсного контракта есть дата истечения срока действия, после которой договор прекращает существование. Это означает, что при торговле фьючерсами направление рынка и выбор срока исполнения жизненно важны. Как правило, при покупке фьючерса вы будете иметь несколько вариантов срока его исполнения.

Третье различие состоит в том, что многие фьючерсные трейдеры, в дополнение к созданию прямых пари на направление движения рынка, используют более сложную торговлю, результаты которой зависят от отношения различных договоров друг с другом (чуть позже мы поговорим об этом более подробно). Однако, наиболее важным различием между фьючерсами и большинством других финансовых инструментов, доступных индивидуальным инвесторам, является использование кредитного плеча.

Кредитное плечо

При покупке или продаже фьючерсного контракта, инвестор не должен платить за весь контракт. Вместо этого, он вносит небольшой авансовый платеж для того, чтобы инициировать позицию. В качестве примера, давайте рассмотрим гипотетическую торговлю фьючерсным контрактом на S & P 500. Стоимость одного пункта контракта на S & P 500 составляет $ 250. Так, если уровень S & P составляет 1400, то стоимость фьючерсного контракта составляет $ 350 000 ($ 250 X 1400). Но для того, чтобы начать торговлю достаточно внести начальную маржу в размере $ 21 875.

Так что же произойдет, если уровень S & P 500 изменится? Если уровень S & P вырастет до 1500 (рост всего на 7%), то контракт будет стоить уже $ 375 000 ($ 250 X 1500). Другими словами, стоимость контракта увеличилась на $25 000 ($375 000 – $350 000 = $25 000). И эту разницу инвестор с чистой совестью положит себе в карман. Таким образом, при начальном уровне вложений в $21 875, он заработает $25 000 чистой прибыли (прибыльность более 100%). Возможность достичь таких больших прибылей, даже при небольшом изменении цены базового индекса, является прямым результатом действия кредитного плеча. И именно эта возможность привлекает многих людей на фьючерсный рынок.

Давайте теперь посмотрим на то, что может произойти, если S & P 500 упадёт в цене. Если S & P упадёт на десять пунктов – до 1390, контракт будет стоить $ 347 500, и наш инвестор будет иметь убыток в размере $ 2500. Каждый день, биржа будет сравнить стоимость фьючерсного контракта со счетом клиента и либо добавлять прибыль, либо вычитать потери. Биржа требует, чтобы баланс счета оставался выше определенного минимального уровня, который в случае S & P 500 составляет $ 17500. Таким образом, в нашем примере трейдер будет иметь потери «на бумаге» в размере $ 2500, но не будет обязан размещать дополнительные наличные деньги, чтобы сохранить открытую позицию.

Что произойдет, если S & P упадет до значения 1300? В этом случае, фьючерсный контракт будет стоить $ 325 000 и начальная маржа клиента в размере $ 21 875 будет уничтожена. (Помните, что рычаги работают в обоих направлениях, так что в этом случае чуть более 7%-ное падение S & P может привести к полной потере денег инвестора). В данном случае, либо инвестор вносит денежные средства для восполнения маржи, либо контракт закрывается с убытком.

Фьючерсный контракт

Фьючерсные контакты (договоры) называют также базовыми активами. Они могут заключаться для торговли:

- акциями компаний;

- облигациями предприятий, а также ценными бумагами, торгующими федеральным займом;

- разными видами валют;

- биржевыми индексами;

- процентными ставками и т. д.

Фьючерсы являются разновидностью финансовых инструментов. К ним проявляют интерес как инвесторы, так и трейдеры (спекулянты).

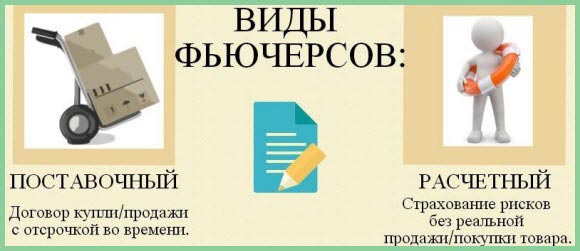

Любой фьючерсный контракт можно отнести к одной из двух разновидностей:

- расчетным;

- поставочным.

Расчетный фьючерсный контракт

При расчетном контракте поставки товаров не предусматриваются. Предметом договора является лишь стоимость. В обязательном порядке уточняются сумма платежа и дата, когда он выполняется. В том случае, когда данный вид не продается к обговоренной дате, в последний день торгов происходит автоматическое закрытие сделки. На момент закрытия торговой сессии устанавливается рыночная котировка.

Если сумма покупки при продаже будет выше стоимости, сделку признают прибыльной. Если на момент закрытия цена окажется ниже начальной, сделку признается убыточной.

При расчетном фьючерсе стороны осуществляют между собой денежные расчеты. При этом суммой становится разница между ценами: названой контрактом и рыночной ценой существующей во время исполнения. В качестве примера можно назвать исполнение контракта по паре рубль-доллар или индекс Российской товарно-сырьевой биржи (РТС).

Цель операции – защита (хеджирование) риска или прибыль от спекуляции.

Поставочный фьючерс

Во втором случае контракты являются поставочными. Когда срок действия по ним истекает, должна осуществляться поставка товара или выполнена услуга. Товаром могут являться доллары или евро, возможны поставки ценных бумаг. Цену оговаривают во время заключения договора. Если условия продавцом не выполняются в установленный срок, на него биржей накладывается штраф.

Виды опционов

Классификация зависит от выбранного критерия.

По типу:

- Европейские. Неудобны тем, что позволяют владельцу права покупки/продажи воспользоваться им только в срок экспирации. Это снижает пространство для маневра. Например, до срока экспирации цена БА меняется в выгодном направлении, но трейдер не может досрочно исполнить контракт. Он ждет до срока истечения, за это время график может уйти в убыточную сторону. К дате экспирации он может перейти в состояние «вне денег».

- Американские – гибче по сравнению с европейскими за счет того, что могут исполняться в любой день до истечения. Трейдер может реализовать свое право на продажу или покупку базового актива до экспирации. Это повышает шансы на успех, нет привязки к конкретной дате, контроль над сделкой сохраняется на протяжении всего срока ее службы.

Предположим, в конце мая покупается опцион Колл (базовый актив – фьючерсы на акции Аэрофлота). Выбран страйк 8000 руб, это значит, что для заработка нужно, чтобы при исполнении контракта цена находилась выше 8000 руб.

Дата исполнения установлена на 17 июня 2020г. Этот пример показан для Московской биржи, на ней торгуются американские опционы, поэтому трейдер может исполнить его до 17.06.20.

Если бы торговался европейский тип, то трейдеру пришлось бы ждать экспирации. По регламенту она происходит 17 июня 2020г. во время вечернего клиринга (18:45-19:05 МСК, обычно время ограничено 18:45-19:00 МСК, но в дни, когда происходит экспирация контрактов, временной диапазон увеличивается на 5 минут). К этому моменту Call опцион становится менее прибыльным – котировки акций Аэрофлота снизились в район 85 руб. за 1 бумагу.

Исполнение контракта все равно дает прибыль, но по сравнению с досрочным закрытием по более высокому курсу трейдер теряет больше половины потенциальной прибыли. Именно поэтому популярнее американский тип.

Что касается фиксации результата по сделке, то он может выполняться как открытием встречной позиции, так и непосредственно досрочным исполнением текущего контракта. Второй вариант применяется при отсутствии контрагента для заключения встречной сделки.

По методу организации торговли:

- Маржируемые (фьючерсного типа). В момент заключения сделки премия не перечисляется продавцу контракта, а, как и в случае с фьючерсами, на счетах продавца и покупателя фиксируется гарантийное обеспечение. Еще одно отличие от второго типа – присутствие вариационной маржи, она перечисляется по итогам каждой торговой сессии.

- Немаржируемые – при покупке контракта премия перечисляется продавцу, на его счете фиксируется ГО под опцион. Вариационной маржи нет, вместо этого при изменении цены меняется ГО на счете продавца (подписчика). Есть и прочие различия в том, как работают эти типы контрактов

Поставочные опционы

Так называются те контракты, по которым происходит поставка базового актива. При этом трейдера не заставляют держать контракт до экспирации (если он американского типа), позиции можно закрыть обратной сделкой – так фиксируется торговый результат. Можно обратиться к брокеру для досрочного исполнения.

Как правило, в роли базового актива выступает фьючерсный контракт. Экспирация опционов (поставочных) происходит за 2 дня до истечения соответствующего фьючерса во время вечернего клиринга на ММВБ.

Поставочные опционы и фьючерсы широко используются в реальном бизнесе для хеджирования рисков. Этот тип контрактов позволяет, например, подстраховаться на случай неблагоприятного изменения цены на сырье, оборудование, валюту и прочие категории базовых активов.

Спецификация опциона

Рассмотрим пример реального опциона на Московской бирже:

1) Краткое наименование контракта включает буквенный код базового актива (акции Аэрофлота, ALFT) и дату исполнения (19 июня). Контракт заканчивается на СА6500. «С» означает call, «A» — американский. 6500 рублей — цена страйк, о которой ниже.

2) Цена страйк. Страйк в спецификации изменяется для выбора опционного контракта: разный страйк — разный опцион. Можно выбрать из предложенного списка опцион с одними и теми же условиями, но разным страйком. Интервал страйков у каждого опциона свой, но, как правило, он достаточно большой — минимум и максимум могут отличаться в несколько раз. Это обеспечивает лучшую ликвидность, причем выбрать себе опцион с подходящим страйком может и покупатель, и продавец.

4) Категория — американский опцион, исполняемый по желанию держателя в любой момент до срока его окончания. Т.е. держателю не нужно дожидаться 19 июня, если в силу текущей рыночной ситуации опцион показывает хорошую прибыль.

5) Тип расчетов: маржируемый. Маржируемый — это особый тип опционов, обращающихся на Московской бирже. Их суть в том, что вместо уплаты премии, как в нормальном опционе, на счетах резервируется гарантийное обеспечение (как у фьючерсов), а после закрытия позиции просто рассчитывается вариационная маржа. Так, по страйку 7500 гарантийное обеспечение покупателя 1629,42 руб, продавца — 1679,3 руб.

6) Лот = 1 фьючерс. Фьючерс AFLT-6.19 состоит из 100 акций Аэрофлота при текущей цене 9624 рубля на 06.06.2019 г. Таким образом, если страйк был 6500, то реализовав опцион по этой цене сегодня можно получить очень неплохую прибыль. Выигрыш получился из-за резкого роста цены с последнего дня мая: за 4 дня акции поднялись примерно с 90 до 97 рублей.

Ценой маржируемого опциона является его премия, которая обычно заметно меньше страйка. Премия не является константой, так что не стоит в спецификации, и возрастает в периоды волатильности рынка. У опциона пут на индекс РТС со страйком в 110 000 стоит последняя цена 350, но в стакане всего по 4 предложения на покупку и на продажу, с разлётом ордеров от 50 до 900. Обозначения кодов опционов прописаны здесь: .

На зарубежных биржах со стороны покупателя перечисляется премия, которую сразу же получает подписчик, а со стороны продавца резервируется гарантийное обеспечение. Эта же система ранее была и на Московской бирже. На внебиржевом рынке всё строится на договорных отношениях и документальном оформлении, что ещё больше увеличивает риск по сделкам.

А вот пример опциона на чикагской бирже. Базовый (отслеживаемый) актив здесь фонд EWG, который отображает индекс главных акций Германии. Что мы видим? Во-первых, текущую на июнь 2019 года цену фонда 28$. Во-вторых, предложения двух опционов со страйком в 31 и 24 доллара. Первый выше текущей цены на 10.71%, второй ниже ее на 14.29%.

Премия (цена опциона) на одну акцию EWG составляет 0.1 и 0.5 доллара. Опцион содержит 100 акций, так что указанные суммы умножаются на 100. Короткий колл предполагает прибыль в размере премии, если цена фонда к началу 2020 года будет ниже 31 $, а длинный пут даст убыток, если фонд будет стоить выше 24 $. Текущая цена 28, так что первый опцион «в деньгах», а второй «вне денег». Это логично, так как во втором случае прибыль держателя опциона пут неограничена, и это компенсируется необходимостью дополнительного движения цены. А вот продавец опциона колл может получить только небольшую премию — поэтому имеет преимущество в цене.

Как купить фьючерс

Торговать фьючерсами можно на Срочном рынке Московской биржи. Доступ к данному рынку должен оговариваться вами с брокером при выборе тарифа. Например, в моем проекте «Разгоняем счет с 50 000 до 100 000 рублей» используется тариф «Единый Дневной» брокера Финам. Вы можете выбрать любого брокера: Финам, Тинькофф,Сбербанк, ВТБ, БКС, но прежде нужно открыть брокерский счет.

Выписка из личного моего кабинета, как инвестора через брокера Финам

И он вполне меня устраивает по всем характеристикам, плюс дает возможность торговать и на Срочном рынке фьючерсами, и акциями на Фондовом рынке и иностранными бумагами, и на Валютном рынке.

Условия тарифа «Единый Дневной» для торговли фьючерсами на Срочном рынке

Далеко не все тарифы имеют доступ для торгов к Срочному рынку, а многие тарифы дают возможность брокеру торговать и на фондовом, и на срочном и даже на валютном рынках.

Сами тарифы могут объединять все три площадки, но торговать можете как хотите, можно хоть на одной площадке. Даже брокерский счет будет один и денежные средства вы можете спокойно использовать на всех площадках.

Настройка торгов для работы с фьючерсами собственно ничем не отличается от настройки при торговле акциями. Но обязательно ознакомьтесь с спецификацией выбранных контрактов либо на сайте Московской биржи, либо в терминале Quik.

Некоторые параметры из специфики фьючерсного контракта в терминале для торговли Quik

В эту спецификацию входит достаточно специфичная информация, свойственная только фьючерсным контрактам:

- Тип контракта

- начало обращения

- Последний день обращения

- Дата исполнения

- Гарантийное обеспечение

Для покупки фьючерсного контракта-один из способов будет выставление простой заявки на покупку. В этой заявке мы указываем цену по которой хотим приобрести контракты и количество лотов.

Через простую заявку можно как купить, так и продать фьючерсы

Подать заявку на покупку, указав количество лотов и цену. Конечно писать какое вздумается значение цены и кол-ва лотов нельзя. Это все нужно высчитывать. Я обычно это делаю через свой журнал сделок. Данный журнал позволяет быстро рассчитать то кол-во контрактов, которое вы можете себе позволить по рискам.

Мой журнал сделок для торговли фьючерсами. Без него у вас не будет прибыли

Еще хотела сделать акцент на явном преимуществе фьючерсов перед акциями в гарантийном обеспечении. Этот параметр у каждого фьючерса свой и он позволяет не оплачивать при приобретении фьючерсов всю его стоимость а только ту, которая заложена в цифре гарантийного обеспечения.

Как пример, ГО у фьючерса на акции Сбербанка

Всегда можно посмотреть какой процент составляет это ГО от полной стоимости одного контракта любого фьючерса.

Например, у фьючерса на акции Сбербанка ГО составляет 17% от стоимости контракта

Вернемся к нашему примеру, когда мы приобрели с помощью простой заявки контракт. После ее исполнения в терминале Quik можно будет смотреть цифру в виде вариационной маржи. Эта цифра показывает нам нашу промежуточную прибыль или убыток по нашей сделке.

Выписка из торгового терминала Quik по состоянию вариационной маржи

Хотя мне кажется это не совсем удобно, и я обсчитываю потенциальную прибыль или убыток в журнале сделок.

Часто новичков пугают тем, что у фьючерсов есть дата погашения и им опасно торговать. Так вот, покупать и продавать его можно сколько угодно, лишь бы выдерживал ваш брокерский счет и торговая стратегия. Главное посматривать на дату погашения контракта. И в эти дни не открывать никаких сделок, а те, что открыты, просто стараемся закрыть.

Выписка из программы Quik по данным, касающимся погашения контрактов, которыми я торгую

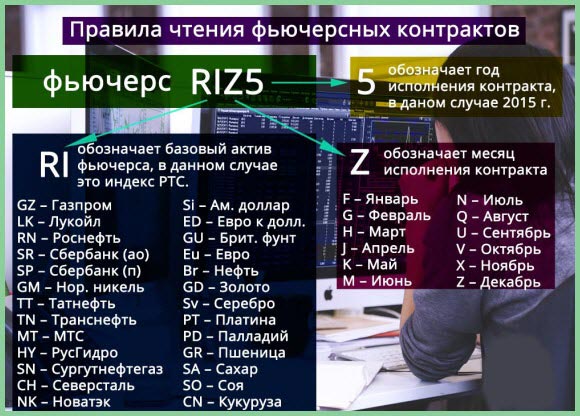

Давайте дальше разбираться. У каждого фьючерса имеется . И у базового инструмента может быть несколько фьючерсов. Они все имеют разную ликвидность и разную дату исполнения. Помимо этого, все эти фьючерсы отличаются от рыночной стоимости базового.

Сокращенный список базового актива для фьючерсов с расшифровкой

Давайте разберем на примере акций Сбербанка. На данный момент стоимость одной акции на рынке 230 рублей за акцию. Ближайший к погашению контракт имеет стоимость 25265 рублей, но вносить в качестве гарантийного обеспечения всю сумму не надо.

Сейчас цена на графике фьючерса позади цены базового инструмента, но по мере приближения даты погашения, ценовая разница будет уменьшаться

Расчеты цены фьючерса здесь не берем во внимание

Сравнение цены акции Сбербанка и фьючерса на акции Сбербанка

Чем обусловлена такая ценовая разница? Просто в ценах акций цена уже реально заложена внешними факторами, спросом и т.п. А в фьючерсном контракте цена заложена будущими ожиданиями. На данный момент она явно завышена.

Простой пример, который объясняет суть фьючерса

Допустим, что трейдер имеет на счету у брокера $1000. Он понимает, что акции компании недооценены и решает инвестировать в не свои средства, заключив фьючерсный контракт на покупку акций.

Биржа располагает доступом к обязательству купить акции по $50 за штуку. Брокер является третьей стороной, которая отвечает за исполнение обязанности покупателя по фьючерсному контракту. Гарантия выполнения обязательств берется в виде залога в 15-20% от стоимости желаемого пакета акций. В данном случае залогом буде являться 20% от стоимости акций, т.е. $10.

В первом случае прогноз оказывается верным и цена на акцию подрастает на 50% и становится $75. После роста трейдер решает продать фьючерсы – его право продать их до истечения срока контракта. В этом случае появляется новый договор, где инвестор уже выступает в роли продавца фьючерсов. Биржа закрывает пошлые контракты и создает новые.

Виртуальная покупка и продажа акций в этом случае оборачивается для трейдера прибылью. При завершении первого контракта на покупку $1000 используется для покупки и после завершения второго контракта на продажу трейдеру зачисляется $1500 (100 фьючерсов на акции по 20% от $75 ($15)). Т.е. он получает прибыль в 50%.

Во втором случае трейдер допускает ошибку в анализе и стоимость акций падает и становится $45. Тогда в день окончания контракта биржа снимет у трейдера ($50-$45)*100 = $500. Т.е. инвестор останется с убытком в $500. Чем ниже опустится цена, тем больше трейдер понесет убытков.

В каких случаях стоит покупать фьючерсы?

Покупка этих ценных бумаг целесообразна не только для трейдеров или инвесторов, но и для широкого круга граждан. Предположим, вы запланировали через несколько месяцев отправиться за границу. Приобретение фьючерса на нужный объем валюты и с точным сроком исполнения защитит от непредвиденных рисков, связанных с плавающим курсом денежных единиц.

Инвесторам следует рассматривать приобретение фьючерсных контрактов с целью снижения рисков долгосрочных инвестиций. Это значительно повысит вероятность успеха в достижении поставленных финансовых целей.

Для трейдеров производные финансовые инструменты могут быть интересны, поскольку на краткосрочной торговле подобными контрактами можно неплохо заработать в относительно сжатые сроки, но для этого требуется существенный практический опыт и глубокое понимание экономических процессов и рыночных факторов.

Отличия фьючерса от акции — на чём лучше торговать

Основная разница между инструментами — в их природе. Возможно, может показаться, что торговля фьючерсами для начинающих более простая и безопасная. Основное отличие — в экономности. Дело в том, что вы вкладываете не все средства, а лишь определенную сумму — гарантийные обязательства — как правило, 12-13% от цены. Рассмотрим на примере: вы изучили, какие самые ликвидные фьючерсы на Московской Бирже, и решили выбрать бумаги «Газпром». Это означает, чтобы приобрести фьючерс на 100 акций вам нужно заплатить: 226 рублей * 100 акций * 12% = 2712 рублей. Сумма намного меньше, ведь вы приобретаете не сам актив, а лишь пари, спор.

В случае с прямой покупкой акций нужно было бы заплатить 22600 рублей. Но опять не все так просто, добавьте комиссии, издержки. Среди других различий между инструментами стоит выделить такие:

- Срок действия — фьючерсы покупаются на 3 месяца, а акции можно продать хоть через час после их приобретения.

- Во время покупки фьючерсных контрактов предусматривается встроенное кредитное плечо, что указывается в договоре. Это означает, что убыток или прибыль начисляется как бы с учетом того, что вы купили, например, 800 акций, но вы их прямо не покупаете.

Возвращаемся к примеру выше. 108800 рублей — именно столько бы вам обошлись 800 акций «Газпрома», а фьючерсы — 21696 рублей. Нет точного правила, что торговля контрактами или непосредственно ценными бумагами более безопасная или выгодная — просчеты, потери, равным счетом, как и приобретения, случаются везде и всегда. Детально рассмотрев, что такое фьючерсы на акции или другие активы и узнав, как с ними работать, стоит подчеркнуть плюсы этого инструмента:

- низкие комиссии;

- большое кредитное плечо;

- порядок начисления курсовой разницы.

Хотя есть и недостатки, а именно:

- необходимость уплаты комиссии брокеру и биржевых издержек;

- срок контракта точно ограниченный;

- всегда остается вероятность проиграть на курсе, а значит, ничего не заработать.

Фьючерсы на валютные пары — то есть контракт на то, как поведет себя одна валюта по отношению к другой, контракты на стоимость воды, пшеницы или природного газа стоит включать в свой инвестиционный портфель, добавляя в те инструменты, которые в нем есть — акции, депозиты, где доход насчитывается по формуле сложного процента, а что это такое можно узнать из материала на www.gq-blog.com и обязательно оставить свой комментарий.

В итоге подчеркну: фьючерсы — контракт на цену того или иного актива, который «отодвинут» во времени, весьма интересный инструмент и к нему стоит присмотреться поближе, особенно вкладчикам, которые апеллируют небольшими суммами. Остается пожелать только выгодного направления курса в день закрытия контракта каждому инвестору.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Суть фьючерсов

Фьючерс является контрактом, в соответствии с которым покупатель должен приобрести определённый объём базового актива по оговоренной стоимости и в указанный срок. Контрактом предполагаются обязательства для продавца и покупателя, участвующих в сделке. Сначала покупатель вносит залог, а после всю сумму, предусмотренную условиями договора. В определённое время необходимо выполнить обязательство, для чего за несколько дней до окончания срока контракта его нужно приобрести или реализовать.

Торговать фьючерсами – значит участвовать в инвестиционном процессе, дающим возможность спекулировать на рыночных котировках, которые постоянно меняются или непосредственно на стоимости активов. Существует два способа торговли: на повышение или на понижение стоимости, от чего зависит и тактика играющих на бирже.

Сегодня торговля срочными контрактами отличается спекулятивным характером. Если говорить простыми словами, трейдеры стараются купить актив по минимальной цене, чтобы в дальнейшем продать по максимально высокой, возможной в тот момент на рынке. Дополнительно трейдерам следует учитывать траты на комиссии, начисляемые биржей и биржевыми брокерами.

Зачем нужны?

При помощи фьючерсов намного проще найти будущего покупателя для товаров или валюты, акций, иных активов. Продажа происходит здесь и сейчас, а до поставки остается определенное время.

Стороны могут уменьшить риски и закрепить прибыль. Дополнительно предоставляется гарантия последующей поставки товара. Но тут есть и свои нюансы, все зависит от конкретного типа контрактов.

К преимуществу можно отнести надежность. Как бы ни менялся график в дальнейшем, стоимость по данному фьючерсу останется прежней. Покупатель может переплатить, если цена на товар упала, или сэкономить, когда она выросла.

Сейчас многие контракты не предполагают поставки. Среди них фьючерсы на доллар, рубль, индексы бирж и т. д. Зачем же тогда заключать подобные соглашения?

Естественно, с целями спекуляции. Продавец ставит на падение стоимости, а покупатель – на повышение. По истечении оговоренного времени одна из сторон оказывается в выигрыше. Второй участник соглашения обязан перечислить разницу в цене.

Можно сделать вывод, что существует два различных типа контрактов:

- Поставочные – человек может получить обозначенный актив по фиксированной стоимости через оговоренное время.

- Расчетные – по ним не предусмотрена поставка товара, основная цель – спекуляция на котировках.

Принадлежность к определенной категории зависит от типа контракта. Например, соглашение на индекс РТС не предусматривает поставки товара, а является расчетным. Стороны делают ставку на падение и повышение котировок, одна из них выигрывает спор и получает компенсацию.

SBRF 6.17 – фьючерс на акции Сбербанка. По нему предполагается последующая продажа данных активов по указанной цене в контракте.

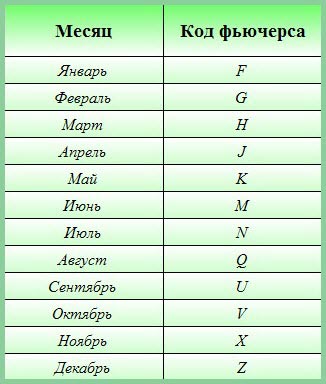

Срок действия фьючерса всего полгода, но активно торгуется только 3 месяца. На картинке ниже показаны обозначения срока истечения фьючерсного контракта, где месяц истечения обозначается в виде латинской буквы: Какие обязательства популярны?

Какие обязательства популярны?

На фондовом рынке лежит множество фьючерсов, которые никому не нужны – на кукурузу, сахар, энергию и т. д. Почему они не пользуются спросом? Просто данные товары предлагаются в большом количестве и в свободном доступе. При этом колебания цены на них незначительные, даже на спекуляции много не заработать.

Наиболее популярные фьючерсы:

- нефтяные;

- на курсы валют;

- на акции различных компаний;

- на биржевые индексы, в том числе ММВБ;

- на драгоценные металлы и другие востребованные товары.

Процесс торговли похож на Форекс. Стороны тоже должны анализировать ситуацию, быть в курсе новостей экономики и производства, узнавать о факторах, способных привести к падению или росту цены. Это значит, что далеко не каждый может торговать и получать прибыль.

Без огромного количества теоретических знаний, опыта и аналитических способностей на финансовом и фондовом рынке делать нечего. Неподготовленный трейдер очень быстро прогорит и сольет все имеющиеся средства.