Условия страхования ипотеки в ингосстрах 2021: программы, цена, порядок оформления и оплаты, отзывы

Содержание:

- Самые интересные предложения по страховке при ипотеке на российском рынке страхования

- Расчет стоимости ипотечной страховки

- Cравнение тарифов на ипотечную страховку

- В каких случаях возможны выплаты

- Пошаговая инструкция оформления дешевой страховки при ипотеке

- Как оформить страховую сделку?

- Программы для ипотечных заемщиков

- Расчет стоимости страхования ипотеки

- Виды ипотечного кредитования

- Ответы на частые вопросы

- «Ингосстрах» — Виды страхования при ипотеке: квартиры и дома

- Страховые программы по ипотеке

- Страхование ипотеки в «ВСК»: где дешевле оформить?

- «ВСК» — Аккредитованные страховые компании по ипотеке

Самые интересные предложения по страховке при ипотеке на российском рынке страхования

Компания предлагает своим клиентам несколько программ ипотечного кредитования и входит в число лидирующих в этой сфере компаний. Комплексные программы включают в себя страхование жизни, приобретаемой недвижимости и залога.

Всю подробную информацию, заемщик может узнать в офисе выбранной им компании или на официальном сайте.

Страховая сумма

Понятно, что точную сумму назвать практически невозможно

Для этого потребуется взять во внимание все оговоренные в момент займа условия и ряд факторов

- Возраст заемщика.

- Сумма самого кредита.

- Состояние здоровья кредитора.

- Год постройки приобретенного жилья (в случае с новостройками, титульное кредитование неуместно).

Комплексное страхование выльется кредитору около 1, 5% в год от оставшейся суммы кредита. В эту сумму будут входить такие страховки:

- Жизни ─ займет около 0,5% от общей суммы;

- Имущества ─ займет около 0,4% от общей суммы;

- Титульное страхование ─ займет примерно 0,3% от общей суммы.

Расчет стоимости ипотечной страховки

Чтобы узнать, в какую сумму обойдется заключение договора с компанией «Ингосстрах», воспользуйтесь онлайн-калькулятором на сайте, выберите раздел «Ипотека» и кликните вкладку «Рассчитать стоимость». На открывшейся странице заполните параметры для вычисления. Потребуется внести в окошки калькулятора следующие данные:

- город, в котором будет оформлен страховой полис;

- наименование банка-кредитора;

- условия страхования – на что берется ипотечный кредит (квартира или дом), есть ли право собственности на объект недвижимости, процентная ставка годовых;

- остаток по ипотеке (определите с помощью ползунка сумму выплат, которую предстоит внести);

- пункты, которые будут отмечены в страховке: риски порчи залогового имущества, потери прав собственности на объект недвижимости, страхование жизни и здоровья (утраты трудоспособности);

- год рождения, пол клиента, процент его участия в ипотечном кредите;

- дата начала и окончания действия полиса СПАО «Ингосстрах».

После того, как вы указали все необходимые данные, нажмите «Рассчитать».

Калькулятор выдаст стоимость оформления договора и сумму покрытия при наступлении страхового события. На экране появится следующая информация:

- размер страховки при порче залога;

- сумма возмещения при утрате жизни или дееспособности;

- величина страховки по требованию банка-кредитора;

- итоговая стоимость страхования.

Если вас все устраивает, нажмите «Далее». Вы можете приступить к покупке полиса онлайн или обратиться в отделение СК «Ингосстрах».

Cравнение тарифов на ипотечную страховку

В ситуации же, когда банк настойчиво требует наличия полиса по всем трем показателям, от их оформления отказаться уже не удастся. Правда, в большинстве случаев страховые фирмы предлагают своим клиентам приобрести не три отдельных полиса, а один комплексный, который включает в себя сразу все три типа страхования, необходимых для оформления ипотечного кредита. Как правило, такой полис стоит дешевле, чем три отдельных, а его итоговая цена не превышает 1% от суммы предполагаемого кредита.

Альянс (Росно) — также позволяет выбрать между комплексной страховкой и отдельными ее видами. Так, страхование здоровья обойдется в 0.87%, имущества — в 0.16%, а титула — в 0.18%. Следует уточнить, что на настоящий момент полисы от этой компании принимают далеко не все банки (в их числе и Сбербанк). К плюсам же можно отнести тот факт, что, оформляя в Альянсе ипотечную страховку, клиент получает значительную скидку на оформление других, дополнительных страховок.

В каких случаях возможны выплаты

Ингосстрах платит, если наступает страховой случай, предусмотренный в полисе. Условиями для получения выплат являются:

- Временная потеря способности трудиться.

- Наступление инвалидности первой или второй группы.

- Уход из жизни заемщика или созаемщика по причине несчастного случая или болезни.

Застрахованному лицу нельзя допускать просрочек с оплатой взносов по договору. Ведь такие просрочки становятся причиной для расторжения соглашения и отказа в выплате. Финучреждения на это негативно реагируют и поднимают процентную ставку по кредиту.

Если просрочка уже возникла, нужно сообщить об этом в компанию и погасить ее в установленный срок.

Пошаговая инструкция оформления дешевой страховки при ипотеке

Если гражданин хочет приобрести страховку для ипотеки дешевле, потребуется выполнить следующие действия:

- Выбрать организацию, с которой будет осуществлено сотрудничество. Необходимо учитывать, что банк устанавливает перечень аккредитованных организаций. Выбирать страховщика нужно из этого списка. В иной ситуации продолжить сотрудничество не удастся. Изучая страховщиков, необходимо учитывать срок присутствия на рынке, действующие тарифы, рейтинг фирмы и присутствующие специальные предложения.

- Определиться с видом страхования. Приобретать полис для защиты имущества от повреждения и утраты обязательно. В отношении жизни и здоровья можно сделать выбор. Поэтому стоит учитывать выгодность предложения. Если оформляется сразу 2 вида страховки одним договором, организации нередко предоставляют скидку. Необязательно приобретать оба полиса в одной компании. Допустимо обращение к разным страховщикам. Главное, чтобы компании были аккредитованы. Допустимо заключение договора комплексного страхования при ипотеке. В этом случае оформляется только одно соглашение. При этом клиент получает защиту сразу от нескольких рисков. Большинство кредиторов в этом случае готово снизить процентную ставку по ипотеке на 1 — 2%.

- Подготовить пакет документов. В обязательном порядке нужно предоставить удостоверение личности, договор купли-продажи недвижимости, документы на приобретаемую квартиру, результаты оценки. Затем необходимо заполнить заявление. Если выполняется страхование жизни и здоровья, необходимы медицинские документы, позволяющие оценить состояние заемщика на момент сообщения в организацию.

- Обратиться к страховщику и предоставить документы на проверку. Компания вынесет соответствующее решение. Дополнительно клиент узнает точную стоимость полиса.

- Принять решение о целесообразности сотрудничества с выбранной фирмой, заключить договор и оплатить страховку. После этого клиенту предоставят подтверждающие документы.

Как оформить страховую сделку?

Ингосстрах предлагает заключить многолетний договор и оплачивать взносы через кабинет на сайте

Сотрудники компании советует заёмщику обращать внимание на условия банков, из-за которых сумма страховки может подниматься на 10- 15% по отношению к сумме долга по кредиту

Чтобы уточнить условия банка по покрытию, следует направить заявку на расчёт в Ингосстрах или зарегистрировать полис онлайн.

Чтобы рассчитать стоимость страховки, воспользуйтесь онлайн-калькулятором, размещённым на сайте компании. В 2021 году калькулятор позволяет совершить расчёт не только для страхования имущества, но и для страхования жизни.

Страховка Ингосстрах работает в большинстве банков, выдающих жилищные кредиты. Заёмщику следует собрать пакет документов, а решение принимается за 1 день.

Подписать страховой договор и оплатить полис можно в офисе Ингосстрах или прямо в банке во время заключения ипотечного договора у представителя компании.

Какие документы нужны?

Необходимые для оформления страховки документы:

- паспорт страхового лица;

- документы, подтверждающие владение недвижимым имуществом;

- копии заключений оценщика;

- заявление заёмщика;

- медицинское заключение о здоровье заёмщика (в случае страхования жизни).

Этапы процесса оформления страховки Ингосстрах

Чтобы оформить ипотечную страховку Ингосстрах онлайн, следуйте такому алгоритму:

- Зайдите в раздел официального сайта компании ingos.ru.

- Рассчитайте приблизительную стоимость. Для этого перейдите в раздел «Ипотека. Калькулятор».

- Выберите город, в котором будете оформлять страховой полис, и банк. Ингосстрах предлагает выбрать Газпромбанк, ВТБ 24 и другие банковские организации. Можно собственноручно ввести название банка. Если в реестре компании нет введённого вами банка, система сообщит об этом.

- Пропишите условия страхования: (квартира/дом, процентная ставка и др.).

- Введите остаток по кредиту.

- Выберите страхуемые риски.

- Заполните информацию о заёмщике.

- Проставьте даты.

- Нажмите кнопку «рассчитать».

- Ознакомьтесь с суммой страхового покрытия. Имейте при этом в виду, что страховая сумма может увеличиться по требованию банка.

- Если всё устраивает, нажмите кнопку «оформить заявку».

- В специальной форме укажите свои имя, адрес электронной почты, контактный телефон.

- Выберите подходящее время для звонка сотрудника компании. При необходимости можно заполнить графу «добавить комментарий».

- После всех проделанных манипуляций вам придёт подтверждение заявки на страхование ипотеки. Номер заявки будет отправлен также на ваш мобильный телефон.

- Кликните на иконку в форме и выберите одно из выгодных предложений компании. Ингосстрах постоянно предлагает хорошие скидки.

- Ждите звонка специалиста в выбранный вами временной отрезок.

Как продлить договор?

Для пролонгации полиса Ингосстрах необходимо заполнить соответствующую форму на ingos.ru. Укажите серию и номер страхового полиса, фамилию владельца и жмите на кнопку «продлить».

Как оплатить страховку по ипотеке в Ингосстрах?

На стоимость ипотечной страховки влияют такие факторы, как:

На стоимость ипотечной страховки влияют такие факторы, как:

- сумма ипотечного кредита;

- требования банка;

- характеристики объекта недвижимости;

- пол, возраст и состояние здоровья заёмщика (для соответствующей страховки);

- характер и количество совершённых ранее сделок по объекту недвижимости (для заключения титульного договора).

Для оплаты страховки выбираете один из пунктов: оплата счёта или франшизы. Укажите данные: номер полиса и фамилию владельца.

Для активации полиса выберите страховой продукт, укажите код активации и номер. Затем кликните на кнопку «оплатить».

Программы для ипотечных заемщиков

Среди сотни программ страхования, предлагаемых «СОГАЗ», можно найти и несколько видов ипотечной страховки. Рассмотрим все ее виды подробнее.

Защита недвижимости. Так как в кредит приобретается жилье – квартира или частный дом – именно оно становится главным объектом страхования. Полис защищает его от стихийных бедствий, порчи из-за хулиганских действий третьих лиц или вандализма, а также от последствий аварийных ситуаций.

Этот вид страхования обязателен, и если вы откажетесь от него при оформлении ипотеки, скорее всего, получите отказ в банке.

Сюда входят такие риски, как:

- наводнение, землетрясение, пожар, удары молнии и другие стихийные бедствия;

- взрывы бытового газа;

- прорыв водопроводной или канализационной системы;

- противоправные действия третьих лиц;

- вандализм.

Личное страхование (жизнь и здоровье). К сожалению, даже в относительно спокойные времена мы постоянно подвергаемся рискам – несчастные случаи, серьезные болезни, надолго подрывающие здоровье и работоспособность, внезапная смерть далеко не редкость. Страховая компания берет эти риски на себя и в случае, если заемщик временно потерял трудоспособность или не может работать из-за инвалидности, возмещает ущерб банку. Страхователь, в свою очередь, полностью или частично освобождается от платежей.

Кроме того, в случае смерти застраховавшегося заемщика его долги не переходят в обязательства его родственников и близких людей – ими занимается СК.

Впрочем, из страховых рисков есть исключения. Так, выплаты не будут осуществляться, если заемщик получил инвалидность или умер вследствие суицида или других его умышленных действий. Кроме того, отказ в выплатах можно получить, если травмы получены в состоянии алкогольного или наркотического опьянения.

Важно! СОГАЗ гарантирует возмещение убытков банку, если клиент не способен выплачивать деньги из-за серьезного заболевания или травмы, инвалидности 1−2 группы или частичной потери работоспособности.

Это добровольный вид страхования и заключается индивидуально по желанию клиента, так как для составления договора учитывается множество факторов – от состояния здоровья клиента и его хронических заболеваний до любимых хобби и видов спорта.

Этот полис может включать следующие риски:

- смерть заемщика;

- инвалидность первой или второй группы;

- утрата трудоспособности из-за тяжелой травмы, заболевания или несчастного случая.

Утрата титула. Тем, кто приобретает квартиру в новостройке, этот вид страхования не понадобится. Другое дело – если вы предпочли готовые и обжитые квартиры на вторичном рынке и приобретаете жилье с рук. К сожалению, в этом случае нельзя гарантировать, что через некоторое время после оформления сделки на пороге вашего нового дома не появится его законный владелец, который лишился своей собственности из-за мошенников или был незаконно обойден при приватизации.

Случаев, когда третье лицо в судебном порядке оспаривает право на собственность, немало. Если иск удовлетворен судом, то жилье на совершенно законных основаниях переходит другому владельцу. Поэтому, если вы предпочли ипотеку в новостройке варианту на вторичке, оформите полис, чтобы защитить свое право собственности.

Таким образом, защита титула позволяет страхователю доказать неправомерность сделки купли-продажи или утраты права собственности при появлении законного владельца недвижимости.

Расчет стоимости страхования ипотеки

На основании ст. 48 Правил комплексного и ипотечного страхования, страховая премия уплачивается по договоренности сторон:

- или единовременным платежом;

- или в рассрочку.

В любом случае, премия определяется как произведение страховой суммы, страхового тарифа и различных коэффициентов – понижающих и повышающих.

С действующими тарифными ставками всегда можно ознакомиться на официальном сайте Ингосстраха – “Раскрытие информации”, далее – “Тарифы и правила”.

Приведем актуальную информацию о тарифах:

| Страховая опция | Минимальный тариф, в процентах | Максимальный тариф, в процентах |

| Конструктив | 0,13 | 0,5 |

| Титул (в части потери права собственности) | 0,2 | 0,9 |

| Титул (в части ограничения права собственности) | 0,2 | 0,9 |

| Жизнь и здоровье | 0,28 | 6 |

Калькулятор

Перед оформлением полиса рассчитайте страхование жизни при ипотеке, рассчитать стоимость которого можно на нашем сайте с помощью специального онлайн-калькулятора. После ввода данных можно оформить полис страхования ипотеки сразу же в режиме онлайн. Электронный документ придет вам на почту и его можно распечатать, чтобы предоставить в банк.

Виды ипотечного кредитования

В РФ действует большое количество ипотечных программ:

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефонам: +7 (499) 938-52-02 Москва; 8 (812) 467-30-22 Санкт-Петербург; +7 (800) 301-61-24 Бесплатный звонок для всей России

- на новое или вторичное жилье;

- с господдержкой или без неё;

- на комнаты, дом, таунхаус или квартиру;

- на готовую недвижимость или самостоятельное возведение.

Сотрудничество с финансовой организацией выполняется с соблюдением положений ФЗ №102 от 16 июля 1998 года «Об ипотеке». В статье 31 вышеуказанного нормативно-правового акта говорится, что страхование залогового имущества осуществляется в соответствии с условиями договора. Это значит, что кредитор имеет право обязать клиента приобретать полис, указав соответствующее положение в соглашении. Сегодня существует несколько разновидностей страховок при ипотеке:

- Страхование залоговой недвижимости. Имущество защищено от воздействия при стихийных бедствиях, противоправных действий третьих лиц, пожаров, взрывов. Если один из вышеуказанных рисков наступит, страховая компания обязана компенсировать стоимость устранения ущерба или возместить всю цену недвижимости. Выгодополучателем является кредитор. Это значит, что именно он получит денежные средства, а не лицо, купившее квартиру в кредит.

- Страхование жизни при ипотеке. Полис включает в себя риск кончины, получения инвалидности, временной утраты трудоспособности. В первых двух случаях компания должна будет погасить долги заемщика. В последней ситуации выплата предоставляется лишь на период временной нетрудоспособности.

- Страхование титула. Разновидность предложения используется, если имущество приобретается на вторичном рынке. Заемщика защищают от потери права собственности. Выплата предоставляется, если покупка недвижимости будет признана незаконной.

- Страхование ответственности. Предоставляется защита от невозврата ипотечного кредита. Однако не стоит рассчитывать, что страховщик полностью погасит ипотеку за заемщика. Изначально финансовая организация заберёт заложенную квартиру и реализует её, если выручки не хватит на погашение обязательств перед банком, остаток предоставит страховщик.

- Страхование от потери работы. Компания возьмет на себя ответственность погашения кредита, если заемщик попадёт под сокращение. Добровольное увольнение в список рисков не входит.

Однако банк оставляет за собой право решать, предоставлять кредит заемщику или нет. Обычно отказ от программы защиты жизни и здоровья, покрытия риска пожаров и затопления становится поводом для отклонения заявки.

Ответы на частые вопросы

Где можно узнать перечень аккредитованных страховых компаний?

Самый актуальный перечень страховых компаний, которые соответствуют требованиям банка-кредитора, можно узнать на сайте банка или уточнить по телефону в самом отделении банка.

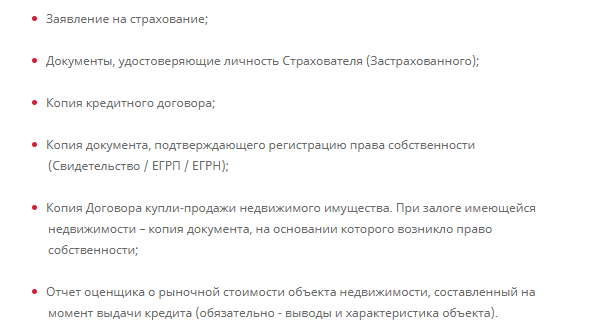

Каков перечень необходимых документов для заключения договора страхования?

Перечень необходимых документов зависит от требований страховой компании и рисков,

принимаемых на страхование. Наш специалист высылает весь список необходимых документов

вместе с расчетом стоимости полиса страхования.

В каких случаях требуется прохождение медицинского обследования при страховании жизни и

здоровья заемщика?

Необходимость проведения медицинского обследования устанавливается по каждому клиенту

индивидуально, и зависит от размера страховой суммы и возраста заемщика, а также от

информации о состоянии здоровья, указанной в заявлении-анкете.

Лица, достигшие 65 лет и выше, на момент заключения договора страхования, не могут заключить

договор страхования, вне зависимости от вышеперечисленных факторов.

Какой срок действия договора ипотечного страхования?

Договор ипотечного страхования заключается на один год либо на весь срок действия кредитного

договора с ежегодной пролонгацией. Срок действия полиса определяется требованиями кредитора.

Срок действия договора страхования ипотеки для клиентов ПАО «Сбербанк» составляет 12

месяцев.

Как уплачивается страховая премия?

При заключении договора страхования сроком на 1 год страховой взнос уплачивается

единовременно или в рассрочку (по согласованию с банком).

Если договор заключается на срок более одного года, то страховой взнос уплачивается ежегодно

в течение срока действия договора страхования.

При наступлении страхового случая кто получит страховое возмещение?

Банк в размере непогашенной части задолженности по кредитному договору. Собственники

застрахованного имущества или их наследники – в оставшейся части страховой выплаты.

Поэтому мы рекомендуем дополнительно застраховать ваше имущество на случай утраты или

повреждения, в т.ч. внутреннюю отделку квартиры или дома, движимое имущество. Также можно

обезопасить себя на случай причинения вреда соседям и заключить договор страхования

гражданской ответственности.

Что такое страхование титула?

Титульное страхование (или страхование правового титула) — страхование риска материальных

потерь, которые может понести заемщик вследствие утраты прав собственности на объект

недвижимости (здание, квартиру, земельный участок), произошедшей в результате дефекта титула

собственности (документа, подтверждающего право собственности на недвижимость).

Как оформить и получить полис ипотечного страхования, если я нахожусь в другом городе?

Если Вы находитесь в любом городе России, заказать полис также просто. Оставьте нам свои

контактные данные и наш специалист оперативно свяжется с вами. Когда вы согласуете конечный

вариант полиса, оплатить его можно будет онлайн на сайте выбранной страховой. А после оплаты

полис мгновенно окажется у Вас на электронной почте. Это повсеместная практика ипотечного

страхования, все банки принимают электронную версию документа и берут его в работу.

«Ингосстрах» — Виды страхования при ипотеке: квартиры и дома

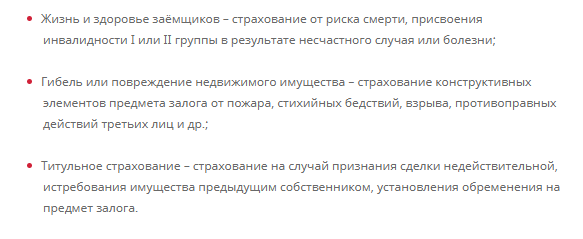

«Ингосстрах» предлагает широкие возможности по страхованию, если оформляется ипотека при приобретении недвижимости. Действуют две основные программы – «Ипотечное страхование» и «Росвоенипотека».

Стандартное ипотечное страхование позволяет застраховать имущество, жизнь и титул. Страхуется сумма от 100 тысяч до 10 млн. рублей. Программа принимается большинством крупных банков. Размер выплат начинается от 150 рублей в год.

Росвоенипотека специально предназначена для клиентов, которые покупают недвижимость по программе «Военная ипотека». Страхуется сумма от 200 тыс. до 5 млн. рублей. Выплаты начинаются от 180 рублей в год.

В «Ингосстрахе» действуют следующие программы ипотечного страхования:

- Страхование имущества (залога).

- Страхование жизни и здоровья.

- Страхование титула.

- Росвоенипотека. Страхуется только квартира, полис «Ингосстраха» принимается всеми банками – участниками программы кредитования военнослужащих.

При желании клиент может оформить комплексную программу финансовой защиты. Ее приобретение выгоднее, чем покупка отдельных полисов. Стоимость каждого варианта рассчитывается индивидуально в зависимости от условий кредитного договора.

Как не ошибиться с выбором страховщика?

При выборе программы страхования важно ориентироваться на компанию, работающую на рынке давно. Нужно быть уверенным, что при наступлении страхового случая выплата будет произведена

Как только кредитный договор будет оформлен, заемщик приступает к выбору страхового предложения. Необходимо ознакомиться с условиями. Многие ориентируются на размер платежа, но это не всегда правильно.

Правильность выбора страховщика при финансовой защите ипотеки очень важна. От этого зависит, получит ли клиент страховую выплату, если произойдет непредвиденный случай.

На что обратить внимание при выборе:

Уровень надежности в рейтинге страховых компаний.

Крупные выплаты, совершенные в последнее время. Обычно информация о них указывается на сайте фирмы и в других официальных источниках.

Отзывы воспользовавшихся услугой ипотечного страхования

Следует принять во внимание мнение тех клиентов, кто пытался получить страховую выплату.

Страховая компания в первую очередь должна быть надежной. Даже крупные компании могут предоставить более выгодные условия, чем начинающие игроки. Для точного расчета заполните заявку на сайте или обратитесь к менеджеру. Он произведет расчеты и опишет условия взаимодействия.

Что будет, когда страховка не оплачивается заемщиком?

При выявлении просроченного платежа в течение 1 месяца заемщику поступает оповещение о необходимости оплаты. Как правило, банки не обращаются в суд по невыплаченным страховым платежам.

Они беспокоятся о сохранности имущества, так как при не поступлении платежей по кредиту, имущество изымается. Оно должно сохраниться в первоначальном виде, не иметь повреждений. От этого спасает страхования компания, возмещающая вложения при наступлении страхового случая.

Если страхователь не обратились в страховую компанию для продления действия ипотечной страховки, «Ингосстрах» передает в банк соответствующую информацию. Дальнейшие действия происходят уже со стороны кредитора в соответствии с условиями ипотечного договора.

Продлить договор можно онлайн на сайте «Ингосстрах»:

Последствия для заемщика будут разными в зависимости от типа полиса:

- Страхование залога. Ввиду того, что наличие полиса является обязательным условием кредитного договора, банк вправе наложить штрафные санкции. Наихудшим вариантом развития событий станет требование вернуть всю сумму долга единоразово и судебное разбирательство.

- Страхование жизни и здоровья, титула. Полис оформляется добровольно, но у банка есть рычаги воздействия на заемщика по незастрахованному кредиту. Скорее всего, в условиях кредитного договора прописано повышение процентной ставки. Именно это кредитор и сделает после сообщения о непродлении срока действия ипотечного полиса.

Если решите перейти на обслуживание в другую страховую компанию, обязательно сообщите об этом в банк, выдавший ипотеку. Или проконтролируйте, что новый страховщик передал сведения вашему кредитору.

Страховые программы по ипотеке

Линейка страховых продуктов для ипотеки весьма обширна, отличается гибкими тарифными планами и индивидуальным подходом к каждому клиенту. Ранее мы писали о примерной стоимости защиты различных рисков в крупнейших компаниях.

Далее рассмотрим доступные для оформления программы.

Комплексное страхование

Услуга пакетного страхования позволяет приобрести один полис, защищающий сразу несколько возможных рисков. В одном из наших предыдущих постов можно прочитать об удобстве этого вида страхования.

Учитывая, что защита конструктивных элементов является обязательной, а страхование жизни влияет на процентную ставку, пакетное предложение позволяет получить значительную экономию.

АльфаСтрахование предлагает клиентам следующие условия комплексной защиты:

Страховка жизни и здоровья выплачивается в случае смерти или получения инвалидности. Защита титула покрывает риск потери права собственности на купленную в ипотеку квартиру в результате оспаривания сделки купли-продажи третьими лицами. Конструктив, обязательная форма страхования, включает в себя риски полного или частичного повреждения квартиры от сил природы, пожара, взрыва.

Страхование ответственности заемщика

Это добровольная программа финансовой защиты для заемщиков по ипотеке. Покрывает риск невозврата кредита. Этот вид страхования окажется незаменимым, если заемщику для выплаты долга потребуется реализовать купленное за счет кредитных средств имущества, а полученных денег не хватит на то, чтобы окончательно расплатиться с банком. Это возможно в случае наложения штрафных санкций за несвоевременное внесение ежемесячных платежей.

Страховая выплата по этой программе находится в диапазоне от 10 до 50% от общей суммы ссуды. Оплатить в рассрочку нет возможности, потребуется внести стоимость за весь срок действия полиса.

Добровольное титульное страхование

Титульное страхование не является обязательным. Однако этот вид защиты поможет в случае оспаривания законности проведения купли-продажи и потери прав собственности на кредитную квартиру. Программа актуальна для недвижимости, купленной на вторичном рынке. Здесь больше информации о титульном страховании при ипотеке.

АльфаСтрахование предлагает эту услугу по сниженному тарифу – 0,025%. Решение о необходимости покупки полиса заемщик принимает самостоятельно.

Переход из другой страховой

Заемщик имеет право самостоятельно выбирать страховщика для финансовой защиты из числа аккредитованных банком-кредитором. Также при пролонгации есть возможность перейти в другую компанию. Для таких клиентов АльфаСтрахование предлагает более выгодные условия покупки полиса и упрощенную процедуру оформления.

Застрахованы по этой программе могут быть конструктивные элементы, титул, жизнь и здоровье.

Для оформления понадобятся:

Страхование ипотеки в «ВСК»: где дешевле оформить?

Получатель ипотеки должен понимать, что дешевле – не значит лучше. Можно оформить полис по жилищному займу несколько дешевле, но в его стоимость не будут включены основные риски. Банки-партнеры «ВСК» рекомендуют воспользоваться стандартным пакетом страхования, который доступен при оформлении ипотечного кредита прямо в банке или через личный кабинет на сайте «ВСК». Он уже учитывает все потенциальные риски для заемщика и залога.

Если клиент работает на опасном производстве или занимается экстремальными видами спорта, есть смысл обратиться к агенту и включить эти условия в полис. В этом случае стоимость страховки будет выше.

Страховая «ВСК» предлагает ипотечным заемщикам только указанные в данной статье виды страхования. Для уточнения актуальных тарифов следует воспользоваться калькулятором, ведь стоимость складывается из нескольких коэффициентов.

Как не ошибиться с выбором?

Страховать жизнь или нет, каждый человек решает самостоятельно. В западных странах, где культура страхования более развита, комплексная защита ипотеки – обычное явление.

В России многие все еще стараются сэкономить на страховке. Нужно помнить, что все трагические события в жизни происходят незапланированно, а защита своей семьи от огромного долга – разумное и правильное решение.

К сожалению, часто после несчастного случая наследники пытаются решить вопрос выплаты ипотеки и оставления недвижимости в собственности, но при отсутствии выплат это вряд ли получится. Таким образом, ипотечное бремя переходит на родственников заемщика, которые не всегда в состоянии выплачивать долг.

Если сомневаетесь, стоит ли страховать свое здоровье, посчитайте, сколько вы сэкономите на выплате процентов, даже если банк снижает ставку только на 1% при оформлении полиса. Обычно этой суммы хватает на выплату страховой премии. Выходит, что ипотечный заемщик ничего не теряет, а, наоборот, приобретает финансовую защиту.

Что будет, когда страховка не оплачивается заемщиком?

Если клиент не желает или забывает продлить действие полиса, банк повысит его процентную ставку. Это правило прописано в условиях кредитного договора. При наступлении страхового случая выплата не производится. Отказ от пролонгации будет уместным, если клиент планирует в ближайшее время погасить кредит полностью.

«ВСК» — Аккредитованные страховые компании по ипотеке

«ВСК» одна из немногих страховых компаний, аккредитованных крупнейшим ипотечным кредитором – Сбербанком. Это означает, что компания соответствует всем требованиям надежности и может быть постоянным партнером банка:

- Компания должна работать на рынке страховых услуг не менее 3 лет.

- Соблюдать все нормы законодательства России.

- Должна быть платежеспособна и финансово устойчива.

- У нее нет существенных судебных разбирательств.

- Не инициировано банкротство.

Список аккредитованных компаний в Сбербанке — sberbank.ru/ins_comp_prop.pdf.

Строгое соответствие всем заданным параметрам позволяет компании «ВСК» находиться в лидерах рынка страхования. Несмотря на столь разноплановые отзывы, следует отметить, что Страховой Дом «ВСК» давно работает и предлагает своим клиентам конкурентоспособные тарифы обслуживания.

Однако прежде чем подписать договор с «ВСК» следует внимательно ознакомиться со всеми его условиями, ведь «подводных камней» в вопросе ипотечного страхования немало.