Оформляем ипотеку на покупку земли и строительство дома

Содержание:

- Как оформить кредит на строительство дома

- Плюсы и минусы ипотеки на строительство

- В каком банке взять кредит на застройку

- Видео описание

- Этапы и нюансы оформления договора

- Видео описание

- Основные требования банков

- Условия для получения ипотечного кредита

- Специальные программы банков

- Потребительский кредит

- Помощник

- Часто задаваемые вопросы

- Выберите ипотеку

- Рекомендуемые ипотечные продукты других банков

- Этапы оформления ссуды

- Отделения и филиалы банков, предоставляющих услугу в Ногинске

- Программы кредитования для молодой семьи

- Проведение оценки стоимости земли

- Какие банки дают ипотеку под постройку дома? Где взять ипотеку?

- Оценка имущества

Как оформить кредит на строительство дома

- выбрать на данной странице банк и программу, ознакомившись с условиями;

- нажать на кнопку «Подать заявку»;

- заполнить предлагаемую анкету;

- отправить на рассмотрение представителям кредитора;

- дождаться решения;

- после одобрения собрать требуемый пакет документов.

Требования к заемщикам

- российское гражданство;

- полный пакет документов;

- проживание в регионе функционирования банка;

- положительная кредитная история (КИ);

- наличие у клиента постоянного места работы и приемлемого трудового стажа.

Необходимые документы

- бумаги по залоговому имуществу (запрашивают не во всех банках), если планируется кредит под залог квартиры или других ценностей, документы на землю;

- справки, подтверждающие платежеспособность;

- брачное свидетельство и о рождении детей;

- паспорт гражданина;

- СНИЛС;

- ИНН.

Узнайте, какой банк одобрит кредит

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Плюсы и минусы ипотеки на строительство

В основных достоинствах ипотечного кредитования для возведения дома – получение средств несколькими траншами в зависимости от сложности выполняемых работ и этапов. В плюсах также отсутствие обязательного первоначального взноса за исключением некоторых кредитных учреждений.

Для потребителей такой вид кредитования подразумевает получение недвижимости, удовлетворяющей по всем критериям – от размеров комнат до этажности и планировки. Заявитель самостоятельно решает, как будет выглядеть завершенный дом.

Основными недостатками такой ипотеки являются:

- повышенный годовой процент;

- большой срок рассмотрения сметы;

- обязательный залог дома после завершения строительства до момента полного погашения долга.

Важно! При высоком годовом % ипотека в несколько частей не создает большой ежемесячный взнос. Заемщик получает небольшие суммы на текущие расходы и вправе погасить их до взятия второй, третьей части

В каком банке взять кредит на застройку

Среди всех предложений можно выделить два финансовых учреждения, предлагающих относительно выгодный кредит на строительство дома – Сбербанк и Россельхозбанк. Подробнее обратимся к предлагаемым продуктам каждого из них.

«Строительство жилого дома» в Сбербанке России предлагает потребителям оформление займа на следующих условиях:

- Срок заключения договора до тридцати лет.

- Внесение первоначального взноса в размере 20% от суммы займа.

- Минимальная сумма заёмных средств составляет триста тысяч рублей.

- Размер максимальной суммы выдачи кредита в пределах 75% от сметной стоимости будущего дома.

- Ставка по платежу в размере от 12% годовых

Видео описание

Наглядно про условия предоставления ипотеки от Сбербанка и Россельхозбанка на видео:

Следует отметить, что Сбербанк предлагает своим потребителям внесение выплат без комиссии и предоставление специальных условий для заёмщиков с текущим зарплатным проектом в том же банке.

Кроме того, относительно недавно Сбербанк представил новый продукт «Загородная недвижимость». Его ставка составляет от 11 до 14% годовых. В остальном по условиям этот проект схож с вышеописанным, кроме суммы первоначального платежа, которая составляет 25%.

Ипотека на частный дом в Россельхозбанке выдается на чуть менее выгодных условиях:

- Сроки действия договора не отличаются от предлагаемых Сбербанком и составляют тридцать лет.

- Размер выдачи кредитных средств начинается от ста тысяч рублей до двадцати миллионов при условии предоставления равноценного залогового имущества.

- Ставка по кредиту в этом случае будет составлять от 17 до 20% годовых.

- Размер первоначального взноса должен быть не менее 15%.

Также свои услуги по предоставлению ипотеки на строительство частного дома предлагают такие финансовые организации, как Юникредит, Форабанк, Дельтакредит и т.д. Основные требования к заемщику у них не особо отличаются от перечисленных.

Банки, которые оформляют кредит на строительствоИсточник kredityvopros.ru

Этапы и нюансы оформления договора

Для того, чтобы взять кредит на постройку дома, заявитель должен быть готов пройти ряд этапов оформления договора кредитования. Схематично весь процесс можно представить следующим образом:

- Привести в должный вид все документы на земельный участок. Заёмщик обязан предоставить банку разрешение на строительство и документы, подтверждающие, что земля находится в его собственности: контакт купли-продажи (дарения или обмена), кадастровый паспорт, выписка из ЕГРП.

- Подготовить личные документы: паспорт, справку о доходах (2-НДФЛ), трудовой договор и книжку. При необходимости должны быть в наличии справки поручителей.

- Составить технический план будущего дома и смету, утвердить документы в жилищной комиссии.

- Осуществить заключение договора с рабочей бригадой.

- Заполнить заявление в выбранном банке, приложить к нему пакет с указанной выше документацией.

- Дождаться принятия банком решения. Заключить договор кредитования.

- Передать в залог земельный участок посредством подписания закладной бумаги.

- Зафиксировать поступление средств на счёт.

Видео описание

Некоторые важные нюансы по проплате уже взятых кредитов и получению субсидий на видео:

В среднем срок рассмотрения заявки осуществляется банком от пяти до четырнадцати дней, а сам процесс оформления договора может затянуться на месяц-полтора.

Существуют также некоторые нюансы этого процесса, которые состоят в дополнительных расходах.

Как итог, возведение собственного жилья – трудоёмкий и затратный в плане ресурсов процесс, а рассчитывать на помощь банка можно только если человек подходит под выдвигаемые для получения займа требования. Если с этим проблем нет, то заемщику достаточно определиться с подходящим ему типом ипотечного кредитования, и после согласования деталей можно начать строительство дома.

Основные требования банков

Условия, на которых финансовые организации готовы заключить с заявителем договор кредитования, могут существенно разниться. Во многом они находятся в зависимости от выбора потребителем типа займа. Однако можно выделить следующие основные критерии:

Наличие залога, в качестве которого можно предоставить любую недвижимость, автомобиль, гараж и т.п

Важно, чтобы залоговое имущество находилось в заверенной документально собственности заёмщика.

Целевое использование средств. Рассматриваемая ипотека на строительство является целевым займом, что всегда прописывается в договоре кредитования.

Это значит, что выданные средства не могут использоваться ни на что другое, кроме возведения дома. Заёмщик будет обязан отчитываться перед банком за потраченные деньги и этапы постройки дома.

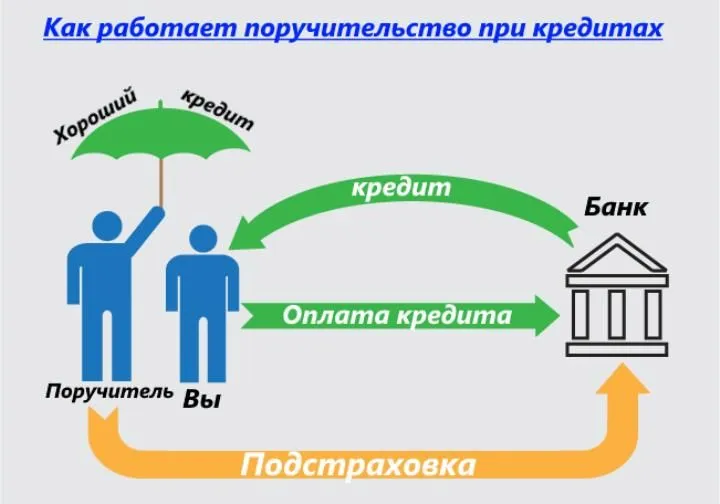

Привлечение поручителей. Выдача ипотечных кредитов на строительство считается особенно рискованной сделкой для банка, потому в некоторых случаях он требует дополнительной страховки за счёт участия поручителя. Чаще всего привлекаются до трёх физических лиц.

Наличие поручителей повышает доверие банка к заемщикуИсточник www.cashlady.com

- Уплата первоначального взноса. Это послужит гарантией, что заёмщик планирует строительство не только за счёт использования банковских средств, ведь по условиям договора кредитования ему будет выплачено около 80% суммы, рассчитанной в смете.

- Наличие разрешения на строительство. Земельный участок, указанный как место постройки частного дома, должен иметь статус пригодного для этой цели (ИЖС).

Чтобы взять ипотеку на дом заёмщик также должен соответствовать следующим критериям:

Наличие гражданства РФ.

Возраст не менее двадцати двух лет к моменту оформления договора.

На расчетную дату окончательного погашения кредита, возраст заемщика не должен составлять более шестидесяти пяти лет.

Время работы на текущем или последнем месте не менее полугода.

Общий стаж работы не менее года.

Постоянный и стабильный источник дохода – на этот момент банки обращают отдельное внимание, так как срок кредита 10 лет и больше.

Существуют также особые требования, предъявляемые к залоговому земельному участку. Во-первых, он должен находиться в местности, где есть хотя бы одно отделение выбранного заёмщиком банка. Во-вторых, по типу земля должна быть определена как «земли населённых пунктов» в кадастре. Наконец, на ней не должно быть никаких юридических обременений, и заявитель обязан выступать в роли собственника.

Продать залоговый участок не получитсяИсточник yur-zakon.ru

Важно начать сбор и подготовку необходимых документов до начала оформления ипотечного кредита, так как из-за этого и без того растянутый во времени процесс может продлиться ещё дольше или вовсе встать

Условия для получения ипотечного кредита

К ипотечному займу без первоначального взноса на строительство частного дома банки относятся с особенной тщательностью, потому что риск невозврата довольно большой. Соответственно, условия предлагаются менее лояльные по сравнению с другими видами ипотечных кредитов.

Условия для выдачи такой ипотеки можно обозначить следующие:

Заем выдается на срок от одного года до 30 лет.

Процентная ставка начинается от 14% годовых (это при хорошем залоге, обычно она выше).

Получить можно сумму от двухсот тысяч рублей до одного миллиона рублей (сумма зависит от финансовой обеспеченности займа и от кредитоспособности заемщика).

Возможно взять ипотеку с использованием материнского капитала, государственной поддержки и т.д.

В наличии должен быть земельный участок, на котором планируется строительство

Важно при этом отметить, что участок этот должен быть расположен на землях, где разрешено строительство жилых домов для постоянного проживания.

В залог необходимо предоставить земельный участок, а также любую другую, имеющуюся в собственности, недвижимость (можно и то, и другое вместе — тогда процентная ставка будет более выгодной).Внимание! Более охотно банки оформляют в залог квартиру, чем земельный участок — одобрение ипотеки в этом случае более вероятно.

Залоговое имущество обязательно должно быть застраховано. Если заявка на заем получает одобрение, то необходимо будет составить залоговый договор (ст

339 ГК РФ).

Помимо залога (особенно, если стоимость предмета залога меньше размера необходимого займа) можно прибегнуть к помощи поручителей (одного или нескольких)

Если потенциальный заемщик состоит в браке и строительство дома будет вестись совместно, то второй супруг автоматически становится созаемщиком. Соответственно, в этом случае учитываться будет их совместный доход. Помимо супруга, созаемщиком могут быть родственники или близкие друзья.

Требуется обычно более расширенный пакет документов, чем в других случаях.

Деньги банк выдает поэтапно, чаще всего двумя частями: сначала половину, а после того, как будут предоставлены все чеки и другие подтверждающие документы о целевом использовании первого транша, то заемщик получает вторую часть. Некоторые банки выдают несколькими частями, в зависимости от этапов строительства.

Потенциальному заемщику в банках всегда предлагаются такие варианты замещения первоначального взноса.

Подробнее о том, при каких условиях можно взять заем без первого взноса на приобретение загородной недвижимости, мы писали здесь.

Потребительский заем

С одной стороны, это самый простой вариант, так как для получения потребительской ссуды потребуется небольшой пакет документов и выдадут деньги очень быстро. Но есть и минусы: ссуда выдается на небольшой срок и размер ее гораздо меньше, чем требуется на первоначальный взнос. Также при наличии других кредитов (во время оформления ипотеки) платежеспособность заемщика снижается, ведь необходимо ежемесячно вносить платежи и за полученную потребительскую ссуду.

Материнский капитал

Это специальный именной сертификат (выдаваемый при рождении второго ребенка и далее на каждого последующего), который могут использовать родители на улучшение своих жилищных условий.

Дополнительное залоговое имущество

Воспользоваться таким вариантом могут только те, у кого в собственности имеется хорошая ликвидная недвижимость, стоимость которой способна покрыть размер ипотечного займа.

Специальные программы банков

g class=»wp-image-38 alignright» src=»https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka9.jpg» alt=»» width=»324″ height=»275″ srcset=»https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka9.jpg 550w, https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka9-300×254.jpg 300w» sizes=»(max-width: 324px) 100vw, 324px»>Найти ипотечное предложение от банка без стартового взноса трудно, но возможно. Некоторые организации дают такую возможность проверенным клиентам, к примеру, участникам зарплатных проектов или вкладчикам. Но нужно приготовиться к тому, что условия выдачи подобного кредита окажутся не самыми выгодными.

«Новостройка» от банка Возрождение.

Раньше продукт «Новостройка» от банка «Возрождение» считался наиболее привлекательным, так как ипотека предоставлялась без стартового транша. Но компания внесла коррективы в программу. Теперь для одобрения кредита придется выплатить 10% от цены объекта недвижимости.

Но условия предоставления займа остаются весьма выгодными:

- При сумме кредита, превосходящей 5 000 000 рублей, ставка оказывается на уровне 8,25%.

- Ипотека оформляется на любой срок из интервала от 3 до 30 лет при шаге в 1 месяц.

- Максимальная сумма займа – 60 000 000 рублей, что позволяет покупать даже элитную недвижимость.

- Участникам зарплатных проектов и обладателям карты «Непростокарта» процентная ставка сокращается.

Оформить ипотеку может любой гражданин России старше 18 и моложе 70 лет. Главным условием становится наличие стабильной работы и стажа полгода и больше у последнего работодателя.

«Квартира в доме» от Газпромбанк-Инвест.

Заемщик получает возможность стать обладателем новой квартиры на условиях:

- Максимальный размер займа – 60 000 000 рублей.

- Процентная ставка 10,4%. Если заемщик не заключает контракт на страхование, то прибавляется еще 1%.

- Срок погашения можно выбрать от 1 до 30 лет.

При выборе такой ипотеки запрещено использовать материнский капитал. Заемщику должно быть не менее 20 лет. У последнего работодателя он должен работать полгода или больше.

Потребительский кредит

Потребительское кредитование занимает почти половину от всего кредитования в целом. Как в частных, так и в государственных банках. Причины нужно искать в особенностях потребительского кредита. Эти же особенности делают использование такой формы кредитования в частном жилищном строительстве довольно-таки ограниченным. Итак, потребительский кредит характеризуют следующие моменты:

- Относительная простота получения и оформления. Если клиент имеет активную зарплатную карточку банка, то в этом заведении ему могут предоставить потребительский кредит по двум документам – паспорт и второй документ, подтверждающий личность (например, водительские права). Но при запросе достаточно крупных сумм (свыше 100 тыс. рублей), даже в секторе потребительского кредитования, вероятно, запросят справку о доходах 2-НДФЛ и трудовую книжку. Но при любом раскладе сфера потребительских кредитов характерна своей скоростью – все решения (положительные и отрицательные) здесь принимаются в течение 3 банковских дней.

- В рамках такого кредитования не стоит рассчитывать на слишком большие суммы. Верхний кредитный порог варьируется от 1,5 млн рублей до 2 млн рублей в зависимости от того, с каким банком клиент имеет дело.

- Следствием быстроты и относительной доступности потребительского кредита стали высокие проценты (банки таким способом стремятся минимизировать потенциальные издержки). Процентная ставка в данной кредитной сфере практически не бывает ниже 20%, а обычная – 25%. Если заемщик будет казаться финансово ненадежным, запросит максимально возможную сумму или не сможет предоставить по требованию банка справку 2-НДФЛ, то все это может поднять процентную ставку до очень высокого уровня.

- Период кредитования здесь не бывает дольше 10 лет, что часто слишком мало для полного завершения строительства частного дома.

- Но остается немало клиентов, которых привлекает еще одна особенность – нецелевой фактор. То есть банку все равно, куда и как клиент потратит полученные в долг деньги. Это дает заемщику максимальную степень свободы, когда средства могут быть потрачены на какие-то срочные расходы, связанные со строительством не напрямую, а косвенно.

Можно подвести итог, что если потребительский кредит и годится для постройки собственного дома, то дом этот должен быть либо совсем небольшим, либо быть уже наполовину построенным (такие дома предыдущие собственники нередко стремятся сбыть по дешевке). Другое дело, когда у клиента есть что предложить в качестве дополнительного обеспечения по займу.

Помощник

- Памятка ипотечного заемщика

- Интересное об ипотеке

Софья Комарова Автор Выберу.ру, sofyakomarova@vbr.ru Специализация: Пластиковые карты, кредиты, ипотека

Поскольку земля считается залогом с низкой ликвидностью, к ипотеке на земельный участок банки предъявляют особые требования. Такое имущество сложнее оценить и найти на него покупателя. Кроме того, существуют риски уменьшения стоимости участка ИЖС, если рядом построят какой-то непривлекательный объект.

При этом приобрести по ипотеке можно не каждый понравившийся кусок земли: обязательным условием является наличие отмежеванных границ и постановка на кадастровый учет.

Ипотека на земельный участок выдается с первоначальным взносом порядка 30-40%, а процентные ставки — на 1-2 пункта выше, чем в случае кредита на покупку квартиры. Улучшить условия кредитования поможет дополнительный залог в виде другой недвижимости или, если участок ИЖС высокой инвестиционной ценности.

Детально ознакомиться с условиями ипотечного кредита на земельный участок в банках вы можете на сайте Выберу.ру.

Часто задаваемые вопросы

Какие требования по ипотеке предъявляются к заемщику?

В перечень основных требований входят: российское гражданство и прописка, хорошая кредитная история, возраст заемщика от 18 до 75 лет на срок окончания выплат по ипотеки, определенный трудовой стаж (от полугода на последнем рабочем месте), уровень дохода заемщика выше примерно на 40% от установленной суммы ежемесячной выплаты по кредиту.

Можно ли получить ипотеку без оформления страховки?

Сегодня многие финансовые организации выдают ипотеку только при условии заключения договора страхования. Однако есть достаточно большое количество банков, в которых можно взять кредит на покупку жилья без страховки.

Кому могут быстро дать ипотечный кредит?

Потенциальный заемщик должен быть гражданином РФ в возрасте от 21 года. При этом необходимо иметь трудовой стаж, размер которого зависит от требований банка. Также нужна регистрация на территории нашего государства.

Задайте свой вопрос

Пять простых шагов к ипотекеЦель ипотечного кредитования

Специальные программы в ипотекеВиды недвижимости

Ипотека под залог

Выберите ипотеку

Кредит на строительство частного дома Квартира в ипотеку Под залог имущества в 2021 году

Ипотечное кредитование на покупку комнаты Социальное ипотечное кредитование Ипотечный кредит многодетным семьям

Кредит на жилье по 2 документам Коммерческая

Рекомендуемые ипотечные продукты других банков

Господдержка

Лицензия №1000

Ипотека с господдержкой 2020 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 3 000 000 руб.

- Ставка: от 5.7%

- Срок: до 30 лет

- Первоначальный взнос: от 0%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Лицензия №2272

Семейная ипотека 8,5

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 до 12 000 000 руб.

- Ставка: от 3.5%

- Срок: до 25 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья, Загородная недвижимость

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

Лицензия №2210

Ипотека «Господдержка 2020» 8,7

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 3 000 000 руб.

- Ставка: от 5.34%

- Срок: от 36 до 300 месяцев

- Первоначальный взнос: от 20%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Залог: обязательный залог приобретаемого имущества

Лицензия №3292

Ипотека с господдержкой 2020 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 1 000 000 до 3 000 000 руб.

- Ставка: от 6.49%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Залог: обязательный залог приобретаемого имущества

Лицензия №1326

Семейная ипотека 8,7

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 12 000 000 руб.

- Ставка: от 4.79%

- Срок: от 3 до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья

- Решение: день в день

- Залог: обязательный залог приобретаемого имущества

Этапы оформления ссуды

Рассмотрим очередность действий потенциального заемщика:

- Собрать все документы на земельный участок, включая свидетельство о праве собственности на него, выкопировку из земельного кадастра, расчет стоимости участка, отсутствие обременения на него и др.

- Заказать проект дома и его подробный технический план, утвердить в местной жилищной комиссии.

- Составить смету на строительные материалы и работы.

- Весь пакет документов предоставить в банк, написать заявление-анкету на привлечение заемных денег.

- Если вынесено положительное решение о финансировании – заключить договор займа.

- Оформить закладную на земельный участок и передать банку его в залог (122-ФЗ от г. и 152-ФЗ от г.).

- После поступления денег на счет можно приступать к строительству дома.

В связи с тем, что такая ипотека считается целевым кредитом, банк вправе отслеживать все этапы строительства и проверять направление вложения заемных средств.

Кроме того, прохождение этапов оформления ссуды предполагает и дополнительные расходы на составление проекта дома в проектной организации, получение разрешительных документов на земельный участок, просчет сметы затрат и пр.

Отделения и филиалы банков, предоставляющих услугу в Ногинске

-

- Дополнительный офис «Ногинский» Филиала «Центральный» Банка ВТБ (ПАО)

- Ногинск, улица Рогожская, 64

- 8 800 200-23-26

- Время работы:

- Пн.-Пт.: 09:00—20:00, технический перерыв в кассе: 14.15-15.00Сб.: 10:00—17:00, технический перерыв в кассе: 13.00-13.45

-

- Ногинск

- Московская область, Богородский городской округ, Ногинск, Трудовая улица, 4А

- 8 800 100-07-01

- Время работы:

- с Пн по Пт 09:30-20:00 послед раб день 09:30-17:00 предпразд 09:30-19:00Сб 09:30-17:00 послед раб день 09:30-14:00 предпразд 09:30-16:00Вс выходной

-

- Доп.офис №9040/01516

- Ногинск, улица 3-го Интернационала, 4

- 8 800 555-55-50

- Время работы:

- Пн.:с 09:00 до 19:00Вт.:с 09:00 до 19:00Ср.:с 09:00 до 19:00Чт.:с 09:00 до 19:00Пт.:с 09:00 до 19:00Сб.:с 09:00 до 16:00

-

- Мини-офис № 095

- Ногинск, улица 3-го Интернационала, 62

- Время работы:

- Пн.—Пт.: 10:00—19:00 перерыв: 15:00—15:30

-

- Дополнительный офис Ногинск

- Ногинск, мкр. Ногинск-5, улица Рогожская, 85

- +7 495 644-02-25, 8 800 200-02-90

- Время работы:

- понедельник – пятница c 09-30 до 17-00 (без перерыва)

Программы кредитования для молодой семьи

m http-equiv=»Content-Type» content=»text/html;charset=UTF-8″>g class=»wp-image-38 alignright» src=»https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka9.jpg» alt=»» width=»317″ height=»269″ srcset=»https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka9.jpg 550w, https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka9-300×254.jpg 300w» sizes=»(max-width: 317px) 100vw, 317px»>При желании взять ипотеку молодая семья может воспользоваться несколькими льготными программами, которые могут сейчас предложить банки. Помимо Сбербанка, такие предложения актуальны во многих других финансовых учреждениях. Но предварительно стоит уточнить на месте, какие именно льготы предоставляются молодым семьям с детьми или без них.

Ипотека под залог недвижимости.

Оформить выгодный долгосрочный кредит на приобретение жилья молодой семье реально без вступительного взноса, если предоставить банку залог в виде недвижимости. Это в том случае, если на время обременения заемщик не планирует проводить с недвижимостью какие-то сделки.

В подобной ситуации ипотеки молодой семьи без первоначального взноса величина процентной ставки будет чуть выше. Только при этом максимальный лимит кредита будет не более 90% от залоговой стоимости.

Стандартные условия нецелевого кредита под залог недвижимого имущества:

- годовой процент – 13-14%;

- лимит – от 500000 до 10000000 руб.;

- период рассрочки – до 20 лет.

Залогом может стать квартира, жилой дом или земельный надел (п.1 ст. 130 ГК РФ).

Займ на основе федеральной программы «Молодая семья»

Требования, которым должны удовлетворять семьи, желающие вступить в программу:

- совокупный возраст супругов – 70 лет (каждому по 35 лет и не больше);

- наличие российского гражданства;

- потребность в расширении или улучшении жилой площади, если она не соответствует санитарно-техническим критериям (прописано в ст. 15 и ЖК РФ);

- стабильный доход, позволяющий без проблем выплачивать ипотечный займ.

Желающим действовать на основе федеральной целевой программы предварительно потребуется встать в очередь как нуждающимся в улучшении условий проживания. Для этого потребуется собрать немало документов и подать их в уполномоченный орган. Как только подходит очередь семье выдают сертификат. Затем можно молодой семье приступать к оформлению ипотеки без первоначального взноса и поиску подходящего жилья.

Данный проект позволяет потратить выделенные средства на следующее:

- купить жилье на первичном или вторичном рынке;

- вложиться в домострой;

- уплатить первоначальный взнос по ипотеке;

- частично погасить тело уже имеющегося ипотечного займа.

Условия программы «Молодая семья» могут различаться по регионам. Главное, чтобы у заемщика не было жилья в собственности, а если оно есть, то нуждалось в капитальном ремонте или было признано в аварийном состоянии.

С участием материнского капитала.

Молодые семьи с двумя и более детьми имеют возможность воспользоваться материнским сертификатом для погашения первичного взноса ипотеки. Только принимают во внимания такие правила:

- заявителем на ипотеку может выступать только лицо, владеющее сертификатом;

- необходимо составить долевое состояние, согласно которому после полной выплаты кредита детям будут выделены определенные доли в купленной квартире.

Материнский капитал надо предъявить в банк, на основании чего будет составлен дополнительный договор. В дальнейшем он покроется средствами, поступившими из госбюджета. После приобретения квартиры следует обратиться в ПФР с заявкой о переводе маткапитала в счет погашения ипотечного взноса. Средства поступают из Пенсионного фонда в течение месяца.

Военная ипотека.

Еще один способ избежать личных финансовых вложений на начальном этапе по ипотеке – это предложение для военнослужащих. Данное положение регламентируется статьей 9 ФЗ №-117 «О накопительно-ипотечной системе жилищного обеспечения военнослужащих».

На участника этой программы открывается накопительный счет, на который из местного бюджета перечисляются взносы на протяжении прохождения гражданином военной службы. Спустя 3 года после регистрации в НИС, военный сможет эти накопления потратить на первый взнос по ипотеке. В банк ему надо представить соответствующий документ – свидетельство целевого жилищного займа.

Последующие взносы по ипотечному займу продолжает вносить государство. В результате купленная квартира на все время выплат находится в залоге одновременно у банка и государства (ст. 77 ФЗ РФ № 102).

Проведение оценки стоимости земли

Сначала заключается договор оказания услуг. Эксперт предварительно определяет объём работ, сроки, виды действий, которые могут потребоваться. На основании этого определяется цена. Обычно стоимость услуги составляет 1500-6000 рублей.

Собственник земли передаёт необходимые документы:

- выписку из ЕГРН;

- документ, по которому был получен в собственность участок (например, договор купли-продажи);

- кадастровый план;

- геодезический план, если есть;

- фотографии и видеоматериалы.

Если информации недостаточно, может потребоваться выезд специалиста на местность.

Эксперт выбирает методики оценки. Актуальными являются следующие методы:

- сравнения продаж;

- выделения;

- распределения;

- капитализации ренты;

- остатка.

Далее проводится непосредственная оценка стоимости участка. На основании имеющихся данных и с применением определённых экспертом методик эксперт определяет стоимость земли.

В конце эксперт готовит заключение и отчёт. В отчёте указывается, какие применялись методы оценки, какие документы исследовались и т.д.

Какие банки дают ипотеку под постройку дома? Где взять ипотеку?

Вопрос не в том, какой банк выдает ипотеку, а в том, где предоставляется оптимальная для клиента процентная ставка, выдается подходящий срок займа и минимальный размер первоначального взноса:

- «Сбербанк» – срок выдачи ипотеки – до 30 лет, есть возможность снизить сумму первоначального взноса за счет дополнительного залога имущества. Для молодых семей банк предоставляет дополнительные льготы и интересные предложения для оформления ипотеки под постройку дома.

- «Россельхозбанк» – выдает ипотеку на покупку квартиры в строящемся доме у застройщика. Есть программа «Целевая ипотека», согласно которой заемщик может приобрести земельный участок, на котором он может заняться строительством жилого дома (таунхауса). Условия кредитования ничем не отличаются от тех, что предлагает «Сбербанк».

- «ВТБ 24» – оформить ипотеку на постройку дома можно по программе «Нецелевой кредит». Однако ставка по такой программе выше, чем при целевой ипотеке, а выдается кредит максимум на 20 лет.

- Ипотечный банк «Дельтакредит» – программа для взятия ипотеки под подстройку дома называется «Целевой кредит под залог недвижимости». Особенность программы в том, что предоставляется ипотека под залог той недвижимости, что есть у заемщика, а не той, которая планируется быть построенной. Банк кредитует заемщика на максимальный срок – 25 лет.

Дают ли ипотеку на строительство дома, если объектом залога будет выступать будущий дом?

Нет, заложить дом, которого еще нет, нельзя. Заемщик может заложить земельный участок, где планируется построить дом либо другую недвижимость, которая принадлежит ему на правах собственности, например, квартиру.

Также банк может переоформить ипотечный договор, указав в качестве залогового имущества построенный дом.

Оценка имущества

Чтобы взять участок в ипотеку, необходимо оценить его рыночную стоимость. Показатель важен для установления размера займа. Чтобы провести оценку, необходимо пригласить специалиста. Его услуги оплачивает потенциальный заемщик. Оценщик осмотрит участок, проведёт проверку документации, изучит ситуацию на рынке и предоставит бумагу, в которой будет отражена итоговая стоимость недвижимости. Дополнительно землю в обязательном порядке осматривает сотрудник банка. Он выйдет на место, оценит местоположение потенциального залогового объекта, учтет инфраструктуру района, состояние земли и прочие нюансы. После этого будет вынесено итоговое решение.