Налоговый вычет по иис: пошаговая инструкция оформления и получения льготы при инвестировании

Содержание:

- Частые вопросы

- Что это такое

- Как пользоваться официальным сайтом налоговой

- Особенности использования ИИС для оформления льготы

- Как подать декларацию в ФНС и получить налоговый вычет

- ИИС или вклад что выгоднее

- Тип Б. Вычет на доходы от фондовых операций

- Варианты налогового вычета

- Необходимые документы для получения вычета по ИИС

- Как получить дополнительный доход

- 4 вычета за 3 года

- Пошаговая видео инструкция получения вычета по ИИС

- Типы вычетов и условия их получения

- Почему инвестировать с ИИС выгоднее

- Прочие детали и хитрости налогового вычета

- Важные моменты ИИС типа «А»

- Тип А. Вычет по взносам на инвестиционный счет

Частые вопросы

- По факту закрытия предыдущего ИИС разрешено ли открывать новый? В законодательстве нет ограничений насчет создания нового вклада после закрытия старого.

- Вычет можно получить один раз в жизни или нет ограничений по количеству получения? Получать вычет можно ежегодно или по факту прибыли (не удерживается налог с доходов).

- Сможет ли ИП, действующий по упрощенной системе налогообложения, получить вычет по ИИС? Для бизнесменов подходит вариант с без удержания налога по факту прибыли. А вот оформление по взносам предполагает постоянного отчисления от претендента в казну подоходного сбора.

- Если не было пополнений на протяжении двух лет, то и вычета не будет? Да, так как возвращается 13% от суммы взноса.

- Может ли пенсионер оформить ИИС? Нет, поскольку нет официального трудоустройства, а с пенсионные начисления сборами не облагаются.

- Что будет со счетом по факту смерти владельца? Вклад подлежит закрытию, находящуюся сумму на нем наследуют родственники и иные претенденты. А вот льгота по налогам не предоставляется.

- С какого времени начинается отсчет трех лет для обязательного владения? С момента внесения первого взноса.

Есть ли ограничения для оформления служителям государства? Преград нет, но в декларации надлежит указывать информацию о вкладе.

Что это такое

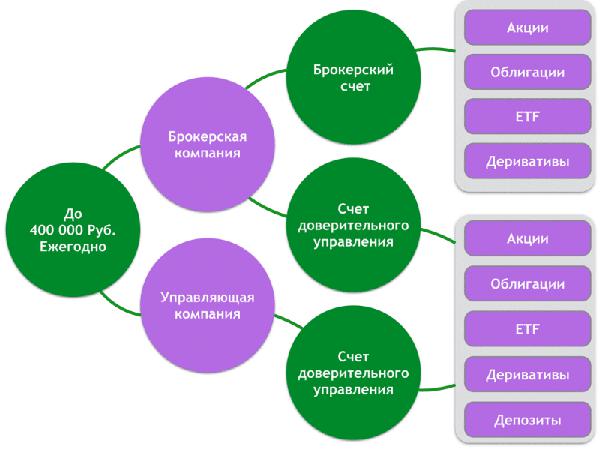

ИИС представляет собой особый вид вклада, наделяющий владельца некими льготами по налогам. Открытие производит брокер (управляющее лицо), ведет также он на основании соглашения доверительного управления ценными бумагами.

Вправе пользоваться и заводить такие счета исключительно физические лица, выплачивающие налоговые взносы в государственную казну. Разрешено на одного человека открывать только один вклад.

Согласно п.4. ст.219.1 НК РФ для возникновения прерогативы получения вычета необходимо не расторгать соглашение и не аннулировать вклад на протяжении трех лет единовременно.

Как пользоваться официальным сайтом налоговой

- можно смотреть все свои сделки и объекты налогообложения, суммы налогов, начисленных по ним;

- формировать отчетность по перечисленным в бюджет налогам;

- видеть суммы оплат и задолженности;

- оплачивать их по реквизитам через интернет-платежи;

- формировать бланки подоходных и других деклараций;

- подавать отчетность в ФНС дистанционно.

Декларация 3-НДФЛ является официальным документом, поэтому должна содержать подпись налогоплательщика. Поскольку она подается в онлайн-режиме, то и подпись будет цифровой (электронной).

Чтобы получить электронную подпись для налоговой, нужно в своем профиле найти вкладку, которая так и называется «Получить ЭП».

Далее техподдержка попросит ввести пароль, который нужен для получения доступа к сертификату. Его нужно обязательно записать, потому что его восстановление займет много времени.

Данная подпись самая простая, как её ещё называют — неквалифицированная. Она подходит только для подписания документов на сайте самой ФНС.

Особенности использования ИИС для оформления льготы

Тезисно рассмотрим несколько нюансов, связанных с использованием ИИС и получением налогового вычета:

- Ранее открытый брокерский счет нельзя перевести в ИИС. Однако параллельно с инвестиционным можно иметь любое количество брокерских.

- Выводить деньги с индивидуального ИС нельзя, даже частично. При переводе счет сразу закрывается и если с даты открытия не прошло 3 лет, право на льготу утрачивается безвозвратно.

- Оформление налогового вычета по типу «А» не отменяет обязательство выплатить налог с прибыли по ИИС. Считается она на момент закрытия. То есть все три года пользователь не платит налог, а может использовать эти деньги в инвестиционных целях.

- Срок в три года – минимальный период использования счета. По истечении этого времени его не обязательно закрывать и забирать деньги.

- Допустимо закрыть один ИИС, а затем открыть другой и получить вычет по нему. Законодательно ограничений здесь нет. Однако срок, в течение которого следует расторгнуть договор на первый, не может превышать один календарный месяц.

- Для получения НДФЛ нет ограничений на количество или сумму сделок. Счетом можно пользоваться регулярно или один раз за все три года.

- Когда дивиденды и процентный доход зачисляется на счет ИИС брокером, это не считается пополнением, когда с банковского счета инвестором – является. С этих денег физлицо имеет право также получить вычет.

При соблюдении всех условий, проблем с возвратом денежных средств не возникает. Выбор типа счета рекомендуется сделать не сразу, а ближе к закрытию.

Это позволит произвести расчеты и понять, какой из двух вариантов выгоднее.

Как подать декларацию в ФНС и получить налоговый вычет

Заполнить декларацию можно 2 способами – онлайн и через специальную программу. Мы разберем оба варианта. Начнем с оформления через сайт ФНС. Сделать это можно только если доступ к личному кабинету уже есть.

Что касается того, как заполнить 3-НДФЛ, то порядок следующий: в ЛК выбирается пункт Жизненные ситуации, в нем переходим в меню подачи 3-НДФЛ.

Весь процесс заполнения документа разделен на 7 этапов:

- Выбираем год, за который будете заполнять декларацию. Это должен быть тот период, когда средства вносились на ИИС.

- Учитываются только доходы, полученные в РФ, это происходит по умолчанию.

- При выборе вычетов нас интересуют только инвестиционные налоговые.

- Далее заполняются данные о доходах.

- Указывается вычет.

- Просматривается сформированная декларация.

- Происходит ее отправка налоговикам.

Теперь подробнее о некоторых этапах этой процедуры.

Заполнение данных о доходах

Самый простой вариант – ваш работодатель уже заплатил НДФЛ за вас (это обязанность налогового агента). В таком случае можно просто загрузить нужную информацию, она уже будет в системе. Просто нажмите на кнопку Заполнить из справки.

Если активно вкладываете средства, то НДФЛ придется заниматься самостоятельно, не всегда брокеры платят НДФЛ за вас. В этом случае полезной будет статья, какие налоги нужно платить инвестору. В ней разбираются в том числе и методы оптимизации налогообложения.

Если вы подаете документы для получения вычета в начале года, работодатель может и не успеть к этому сроку подать данные в налоговую. В этом случае либо подождите немного, пока НДФЛ будет уплачен налоговым агентом, либо самостоятельно заполните данные о доходах.

Указывается информация по работодателю, сумма налогооблагаемой базы (с чего удержан НДФЛ) и какой налог был отчислен с вашей заработной платы. Здесь может смутить разве что КПП и код по ОКТПО. Узнать эти коды можно из справки 2-НДФЛ, она входит в перечень необходимых документов, так что при оформлении запроса уже должна быть у вас на руках.

Вычеты и просмотр сформированной декларации

Здесь указывается сумма, с которой хотим получить возврат НДФЛ. Напоминаю, что максимум ограничен 400 тыс. рублей. Сумма зависит от вашего заработка и определяется формой 2-НДФЛ. В примере на рисунке ниже заявлено 400 000 руб., значит получить можем 13% от этой суммы или 52 000 руб.

На этом же этапе загружаются сканы документов, подтверждающих получение белой з/п за соответствующий период и открытие ИИС у брокера. В примере на рисунке ниже прикреплены справка 2-НДФЛ, документ об открытии ИИС и скан квитанции о переводе средств на счет.

На следующем этапе остается ввести пароль от цифровой подписи. Документы уходят на проверку в налоговую. Как видите, декларация 3-НДФЛ для ИИС заполняется без особых сложностей. Даже если будете проверять все по 2-3 раза, уложитесь в 30-40 минут.

Когда средства будут зачислены на счет?

Что касается сроков ожидания, то настраивайтесь на то, что деньги зачислятся через несколько месяцев. Порядок рассмотрения заявки на получение вычета следующий:

- В срок до 3 месяцев будет рассматриваться и проверяться ваша декларация, детальнее об этом написано в ст. 88 НК РФ.

- Еще 1 месяц дается непосредственно на возврат денег.

Когда в налоговой проверят вашу заявку и если с ней все окажется в порядке, то в разделе Мои налоги появится сообщение о переплате, а рядом с ним будет находиться кнопка Распорядиться. Нажмите на нее, укажите реквизиты вашего банка, и вся доступная сумма отправится на счет.

Если ошиблись при заполнении декларации 3-НДФЛ, то нужно ее исправить в кратчайшие сроки, так как воспользоваться правом на вычет вы можете только в следующем году после внесения суммы в предыдущем, иначе оно «сгорит». Единственное неудобство в том, что после исправления придется заново ждать несколько месяцев рассмотрения комплекта документов.

ИИС или вклад что выгоднее

Теперь, зная почти все о вычетах с ИИС, ответим еще на один вопрос: а что же выгоднее – индивидуальный счет или старый добрый банковский депозит? Рассмотрим простой и совершенно реальный пример. Допустим, у вас есть 300 тыс. руб. Стремясь сберечь средства, вы размещаете их на депозите под 6% и;

- через год получаете чистую прибыль 18000.;

- потом кладете опять на год уже 318000. и получаете еще 19000;

- затем размещаете 337000. и получаете еще 20000.

Итого за 3 года чистая прибыль составляет 57000. Доходность 6% годовых.

Теперь представим другую ситуацию. Вы вкладываете эту же сумму на ИИС, покупаете наиболее надежный актив – облигации федерального займа и зарабатываете те же 6% годовых (для простоты будем считать, что это тоже 57 тыс.). А еще получаете вычет по типу А в размере 13% от 300 тыс., т.е. 39 тыс. Итого 39+57 = 96 тыс. Получаем доходность более 10% годовых. Кстати, купонные выплаты по облигациям не облагаются НДФЛ, так что в данном случае мы получим сумму в чистом виде.

Обратите внимание, что это минимальная, практически гарантированная доходность. На самом деле источников прибыли может быть очень много

Это и продажа акций по более высокой цене, и доходы от ETF, фьючерсов и других активов. Поэтому вполне реально, что в какие-то годы у вас будет 20% и выше.

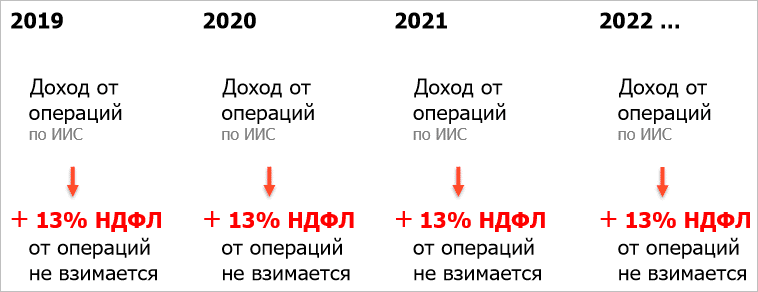

Тип Б. Вычет на доходы от фондовых операций

Если вы уверены в результате инвестирования и рассчитываете на

серьезный доход, имеет смысл выбрать налоговый вычет типа Б. Как

это работает?

При получении дохода по вашим операциям брокер или управляющая

компания платит за вас налог – перечисляет 13% в бюджет

государства. В результате доходность ваших инвестиций падает.

Суть вычета типа Б – освобождение налогоплательщика от уплаты

налога на всю сумму полученного дохода. После расторжения договора

на ведение ИИС вы получаете доход в полном размере. Основание: пп.

3 п. 1 ст. 219.1 НК РФ.

Пример:

Стоимость акций, купленных вами в 2018 году, за три года

выросла вдвое. В 2021 году, после продажи акций, вы получили доход,

с которого обязаны заплатить 13% подоходного налога. Если вы

примените инвестиционный налоговый вычет типа Б, вы будете

освобождены от налога и сможете получить доход целиком, без

отчислений в бюджет государства.

Оформите заказ, и мы заполним для вас декларацию 3-НДФЛ!

Заказать декларацию

Варианты налогового вычета

Для владельцев (ИИС) РФ дает возможность получать процент (государственный бонус) от вложенных денег. Специалисты отмечают, что вернуть деньги в этом случае выгоднее, чем по распространенным дискреционным счетам.

Часть вычетов можно вернуть, выбрав одну из предлагаемых статей:

Часть вычетов можно вернуть, выбрав одну из предлагаемых статей:

- по взносам (инвестиции из налогооблагаемого дохода);

- по прибыли (освобождение от налогов инвестиционного дохода).

Несмотря на схожесть понятий, разница в поощрении от государства профессионалам видна. В первом случае соискателю вернут 13% от ежегодного пополнения ИИС. Этот вариант выгоден тем, кто официально трудоустроен и с кого работодатель удерживал НДФЛ. Возвращенные налоговые вычеты (НВ) из инвестиций налогооблагаемого дохода раз в 12 месяцев увеличивают доход владельца ИИС на 13%.

Закон ограничивает выплату вычетов для первой категории. Раз в год человек может получить не больше 52 000 рублей, из расчета 0,4 млн. рублей в 365 дней. При этом максимальная сумма пополнения ИИС или взноса составляет 1 млн. рублей.

Тем, кто официально не трудоустроен, имеет ИП на УСН или вышел на пенсию, выгоднее оформить второй тип государственного бонуса или налоговые льготы. Претенденты на этот вид поощрения не обязаны платить подоходный налог. Сумма, которую государство может вернуть при выборе этого типа компенсации, не ограничена.

В первом и во втором случае соискатель может получать за ИИС налоговый вычет единожды за 365 дней или 1 раз за весь период существования счета. Деньги возвращаются через налоговую службу РФ, и процесс возможен после 3 лет существования ИИС.

Необходимые документы для получения вычета по ИИС

Для оформления налогового вычета по взносам на ИИС вы должны располагать следующей документацией:

Налоговой декларацией по форме 3-НДФЛ. В налоговую нужно подать ее оригинал. Паспортом или документом, заменяющим его. В налоговую вы подаете заверенные копии первых страниц паспорта (основных сведений, а также страниц, где указана прописка). Справкой о доходах по форме 2-НДФЛ, которую может предоставить ваш работодатель. В налоговую инспекцию вы подаете оригинал справки 2-НДФЛ

Обратите внимание: если в течение года вы сменили несколько организаций, то должны получить справки от всех работодателей. Заявлением на возврат налога, а также реквизитами счета, куда ФНС будет перечислять вам средства

В налоговую подается оригинал заявления. Договором с брокером на открытие ИИС или иным документом, подтверждающим открытие ИИС (к примеру, копией генерального договора и заявлением на открытие ИИС). В налоговую подают заверенную копию соглашения. Документацией, подтверждающей факт зачисления денег на ИИС (платежные поручения, квитанции, заявления на внутренний перевод). В налоговую подают их заверенную копию.

Как получить дополнительный доход

Пошаговая инструкция выглядит так: для начала выбирается брокер, открывается ИИС и, как правило, торговый счет, с которого будут проходить операции трейдинга, а с ИИС непосредственно налоговый вычет

В своем материале об индивидуальном инвестиционном счете я давала рекомендации по выбору брокеров и по тому, что крайне важно в условиях сотрудничества с ними. Возврат денег происходит из тех сумм, что вы заплатили государству в качестве подоходного налога

Такая схема подходит тем, кто официально трудоустроен и платит этот налог в казну.

Через онлайн версии личного кабинета налогоплательщика, можно узнать о пакете документов для налогового вычета ИИС:

- Декларация для физических лиц (форма 3 НДФЛ).

- Документ, подтверждающий то, что вы получили доход, с которого заплатили 13% налога (справка о доходах подходит).

- Документ, подтверждающий, что деньги поступили на ИСС (выписка с банка).

- Договор на открытие ИИС.

- Заявление на возврат налога.

Подавать собранный пакет документов можно лично в налоговой службе, по почте с уведомлением или через онлайн-кабинет на сайте ФНС, но при этом документы должны быть заверены электронной подписью. Для того, чтобы получить налоговый вычет с ИИС, необходимо подать декларацию до 30 апреля каждый год или сделать это один раз в календарный год без привязки к дате, если декларация подается только для вычета. Происходит налоговый вычет с иис каждый год, при этом, получается, что декларацию за счет, открытый, например, в 2018 году можно подавать не разово, или, фактически, вплоть до 2021 года в течение 3-х лет со дня уплаты.

Если получаете вычет по 2 типу, тогда не платите 13% с доходов на бирже. Для этого показываете соответствующую справку брокеру с налоговой, и он не удерживает с вас налог. Такой метод выгодный тем, у кого доходность на сделках на бирже превышает 13%. По форме это похоже на накопительный счет, а детальней о таком виде в моей образовательной статье.

Теперь вы знаете, сколько раз можно получить налоговый вычет по ИИС абсолютно легально. Согласитесь, 52 тысячи рублей на дороге не найдешь. Если ваши друзья и родственники официально трудоустроены, рекомендую дать им также почитать мой материал, чтобы и они смогли получить выгоду, а кроме этого грамотно распределить активы и пассивы — как это сделать в статье на gq-blog.com. Несмотря на бюрократическую сложность процедуры, если настроится и уже иметь информационную основу (после прочтения статьи), то можно уложиться в пару дней и ждать налогового вычета в виде пополнения карты или просто не платить налог с операций. Мое мнение: если такой льготный сервис для поддержки инвесторов предусмотрен государством, значит им обязательно нужно пользоваться.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

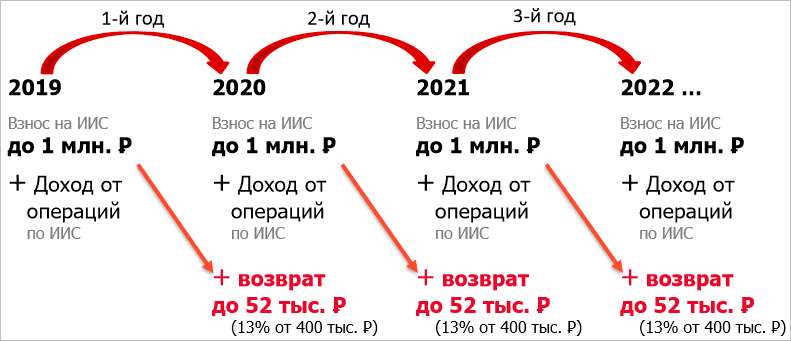

4 вычета за 3 года

Начнем с простого.

Как претендовать на 2 вычета по ИИС всего за 1 год?

Открываем ИИС, допустим 1 сентября 2021 года. Пополняем ИИС двумя траншами по 400 тысяч: до конца текущего года и в следующем 2022 году (до начала сентября). Итого сумма внесения — 800 000 рублей.

Для нас — это один год (365 дней). Для налоговой — это два календарных года: 2021 и 2022.

Следовательно мы законно можем получить два налоговых вычета за один год жизни ИИС.

Ну а дальше все стандартно. ИИС открытый 1 сентября 2021 года можно закрыть 2 сентября 2024 (через 3 года). Пополняя ИИС в следующие два года (в 2023 и 2024) мы можем претендовать еще 2 вычета.

Итого за 3 года жизни ИИС — можем получить 4 вычета.

Пошаговая видео инструкция получения вычета по ИИС

Поэтапное оформления компенсационной выплаты выглядит так:

- Открыть ИИС у любого брокера.

- Положить деньги на счет.

- На следующий календарный год подать в ИФНС по месту проживания необходимый пакет документов.

- В течение трех месяцев налоговая рассматривает заявление и документы.

- В течение месяца деньги переводятся на банковский счет.

Когда инвестор оформляет возврат налога по типу ИИС «А», он подает документы в ИФНС самостоятельно.

Вычет по типу «Б» производится через брокера – ему предоставляются справки, подтверждающие, что льгота еще не использована.

После чего налоговый агент, в роли которого выступает именно брокер, не удерживает налог на доход.

Необходимые документы

В список документов, подаваемых в ИФНС для оформления налогового вычета по ИИС, входят:

Пакет документов для получения налогового вычета по ИИС подается специалисту налоговой лично, при себе нужно иметь гражданский паспорт.

Также его можно направить заказным или ценным письмом с описью. Сначала сотрудники инспекции рассматривают бумаги, затем средства переводятся на указанные реквизиты.

Официальную пошаговую инструкцию, по получению вычета, можно найти на сайте налоговой службы по этой ссылке.

Типы вычетов и условия их получения

Подробную инструкцию оформления вычета по типам “А” и “Б” рассмотрим в последнем разделе статьи. Но считаю правильным сначала описать условия его получения.

Тип “А”

Выбрав этот режим, инвестор подает документы на возврат уплаченного ранее подоходного налога. И может делать это ежегодно. Государство дает право уменьшить налогооблагаемую базу на сумму внесенных на ИИС денег, но не более, чем на 400 000 рублей. Есть и еще одно ограничение – это ваша зарплата. Если государству вы заплатили сумму меньше той, которую хотите вернуть за инвестиции, то придется уменьшить свои аппетиты.

Кому подойдет тип “А”? Работающим гражданам, которые получают белую зарплату и официально перечисляют в бюджет подоходный налог.

В конце года традиционно возникает много вопросов, когда открывать ИИС, чтобы воспользоваться льготой уже в следующем году. Месяц открытия не важен. Например, я открыла счет в декабре 2017 года, в январе 2018 подала документы на возврат и получила деньги в мае. За год вы можете только один раз получить вычет. Вносите хоть каждый день деньги на счет, хоть один раз в декабре и в следующем году оформляйте возврат налога.

Встречаются ситуации, когда инвестор не подавал документы на вычет несколько лет. В таком случае он может это сделать за 3 предыдущих года. Например, в 2020 году за 2017, 2018 и 2019-й.

Как работает ИИС по типу “А”, хорошо представлено на схеме, подготовленной Московской биржей.

Тип “Б”

Его выбирают неработающие официально граждане, пенсионеры, студенты, ИП и самозанятые, прочие категории, не уплачивающие НДФЛ в бюджет. Кроме того, налоговые льготы по типу “Б” могут быть выгодны активным трейдерам, кто в основном зарабатывает на росте котировок и совершает частые сделки купли-продажи ценных бумаг.

Суть механизма в следующем: при закрытии счета от уплаты налога на доходы освобождается прибыль, полученная по операциям на ИИС. Для получения льготы необходимо соблюдать следующие правила:

- минимальный срок существования ИИС – 3 года;

- нельзя воспользоваться вычетом по типу “Б”, если хотя бы один раз получил возврат по типу “А”.

Почему инвестировать с ИИС выгоднее

Индивидуальный инвестиционный счет (ИИС) — по сути обычный брокерский счет, только с налоговыми льготами для инвесторов. Это и делает инвестиции через ИИС более выгодными, чем покупка акций, облигаций и других инструментов на обычный брокерский счет.

Неудивительно, что сегодня такой способ инвестирования выбирают уже больше 2.9 млн частных инвесторов, как следует из данных Мосбиржи на 1 октября.

Вычет на взнос (или вычет типа А) дает возможность вернуть 13% от суммы, которую вы внесли на ИИС за год, но не больше 52 тыс. руб., так как максимальная база для расчета налогового вычета составляет 400 000 руб.

Вычет типа Б, или вычет из дохода, который подлежит налогообложению, позволяет через три года после открытия счета не платить НДФЛ на доходы от операций со средствами ИИС сверх взносов.

Какой тип вычета для себя выбрать, решает сам инвестор. К примеру, если вы — консервативный инвестор, привыкли вкладываться преимущественно в облигации и используете ИИС как инструмент сбережения средств, а не занимаетесь активной торговлей на фондовом рынке, то скорее всего вам выгоднее воспользоваться ИИС типа А.

А если вы все же по натуре более активный инвестор и стараетесь регулярно совершаете сделки с ценными бумагами, покупая и продавая акции и облигации в портфеле, то, вероятно, предпочтете ИИС типа Б.

Однако важно то, что какой бы из двух типов вычета — А или Б — вы в итоге ни использовали, претендовать на любой из них можно лишь при условии, что вы не закрываете свой ИИС в течение трех лет.

Платой за «заморозку денег» на счете является солидная прибавка к доходности инвестиций благодаря налоговой льготе, например по ИИС типа А это +4.33% годовых.

А с 2021 года владельцы ИИС типа Б смогут существенно сэкономить еще и на налогах на купон по облигациям.

Напомним, в марте Госдума и Совет Федерации одобрили пакет поправок в Налоговый кодекс, которые вводят НДФЛ для всех видов дохода с облигаций. Изменения вступят в силу с 1 января 2021 года. Раньше держатель ОФЗ, а также региональных и муниципальных облигаций мог не платить 13% НДФЛ с купонов. Такая же льгота пока распространяется и на корпоративные облигации, если они были выпущены после 1 января 2017 года и при этом ставка купона по ним не превышает ключевую ставку ЦБ + 5 п.п. Сейчас это 9.25%.

С 2021 года купонный доход по облигациям в портфеле инвестора будет облагаться налогом на доходы физлиц. Но налоговые льготы по ИИС для частных инвесторов продолжат действовать.

Новый тип ИИС: двойные льготы

Сейчас Национальная ассоциация участников фондового рынка (НАУФОР) обсуждает с ЦБ идею создания индивидуального инвестиционного счета третьего типа (ИИС-3). Если новый тип ИИС заработает, то ограничение на снятие средств с такого счета может составить до 10 лет. Зато в обмен инвестор получит двойные налоговые льготы: право на ежегодный налоговый вычет с внесенных сумм (как в ИИС типа А) и освобождение от подоходного налога при снятии средств со счета по прошествии установленного срока (как по ИИС типа Б).

Прочие детали и хитрости налогового вычета

В течение срока ИИС, инвестор имеет полное право на смену типа налогового вычета. Но мы вас уверяем, что делать данную операцию крайне не разумно. Предположим, инвестор первый год пользовался ИИС с типом бонуса «на взнос». Уже успел воспользоваться вычетом, а позже решил сменить тип вычета на «на доход». В такой ситуации ему, не откажут в смене типа. Однако ему придётся вернуть ранее полученный вычет. Да ещё и с уплатой штрафных пений.

Федеральная программа развития Российского Фондового рынка предусматривает совместное использование налогового вычета.По ИИС, с другими имущественными вычетами. Например, налог на недвижимость, на образование, на развитие спорта, здравоохранение или даже дарения имущества не родственным лицам. Проще говоря, при правильном и профессиональном подходе, вы можете пользоваться привилегиями государства из разных макросфер налогообложения.

Эта статья – материал из рубрики “Азбука Трейдинга”. Загляните в неё. Там ещё много интересного!

Сложно?

Подпишитесь на наш телеграм канал и получите самую лучшую информацию.

Важные моменты ИИС типа «А»

ИИС – это специальный брокерский счет для инвестиций на фондовом рынке, предполагающий налоговые льготы от государства. ИИС бывают двух типов.

Тип «А» позволяет начиная с первого года регистрации ежегодно получать вычет в размере до 13% внесенной на счет суммы до 400 тысяч рублей. То есть максимальный возврат за один календарный год составляет 52 тысячи рублей.

Тип «Б» дает право не платить налоги с полученных от торговли на счете доходов, но только после его закрытия. А закрыть ИИС можно минимум через три года после открытия.

И так льгота позволяет вернуть до 13% с суммы, перечисленной на ИИС в течение одного календарного года. Процедура доступна только для физических лиц, которые трудоустроены или оплачивают 13-процентный налог на доходы.

Помните о важных ограничениях ИИС типа «А»:

- Счет открывается на срок от трёх лет и более, владельцу нельзя снимать с него деньги.

- Одновременно может быть открыт только один ИИС.

- Допускается пополнение только в рублях. Максимальная сумма – 1 миллион. Но вычет можно получить только с 400 тысяч.

- В отличие от банковского депозита ИИС может принести не только доход, но и убыток.

Когда лучше подавать на вычет, зависит от пожеланий инвестора. Период опции возврата налога составляет 3 года с момента их перечисления в казну. Допускается открытие счета 30-31 декабря, а подача запроса на вычет уже с 10-го января следующего года.

Для получения льготы обязательно подавать декларацию о доходах. Воспользоваться опцией можно, отчитавшись о заработках за 2015 и последующие годы.

Тип А. Вычет по взносам на инвестиционный счет

Размер инвестиционного налогового вычета типа А имеет

ограничения:

- Вычет по ИИС не может быть больше взноса за прошлый календарный

год. Основание: пп. 2 п. 1 ст. 219.1 НК РФ. - Максимальный размер вычета 400 000 рублей, поэтому вернуть

на счет можно не более 13% от этой суммы – 52 000 рублей. При

этом максимально допустимый размер ежегодного взноса составляет 1

млн рублей. Основание: пп. 1 п. 3 ст. 219.1 НК РФ. - Вычет не может быть больше подоходного налога (НДФЛ),

выплаченного вами в течение прошедшего календарного года.

Пример 1:

В 2020 году вы открыли индивидуальный инвестиционный счет и

положили на него 200 000 рублей. Ваша зарплата в течение 2020 года

составила 45 000 в месяц. Рассчитаем размер налогового вычета,

который вы получите в 2021 за 2020:

- В 2020 году вы уплатили в бюджет 58 500 рублей НДФЛ: 13% х (45

000 х 12 мес.). Получить больше 52 000 нельзя, но теперь мы знаем,

что вы имеете право на возврат в пределах максимальной суммы. - Рассчитываем 13% от суммы взноса: 13% х 200 000 рублей

(ваш взнос на ИИС) = 26 000 рублей.

Это меньше выплаченного вами в бюджет НДФЛ, поэтому вы имеете

право полностью вернуть 26 000 рублей.

Пример 2:

В 2020 году вы открыли индивидуальный инвестиционный счет и

положили на него 1 млн рублей. Ваша зарплата в течение 2020 года

составила 50 000 в месяц. Рассчитаем размер налогового вычета,

который вы получите в 2021 за 2020 год:

- Налоговый вычет по ИИС не может быть больше фактического взноса

в пределах 400 000 рублей. Поэтому несмотря на то, что вы внесли на

ИИС 1 миллион, претендовать можно на возврат 52 000 рублей = 13% х

400 000 рублей (предельно допустимый инвестиционный налоговый

вычет). - В 2020 году вы уплатили в бюджет 78 000 рублей: 13% х (50 000 х

12 мес.). Этих денег достаточно, чтобы получить инвестиционный

налоговый вычет в полном размере. В 2021 году на ваш счет вернется

52 000 рублей.

Пример 3:

В 2020 году вы открыли индивидуальный инвестиционный счет и

положили на него 400 000 рублей. Ваша зарплата в течение 2020 года

составила 25 000 в месяц. Рассчитаем размер налогового вычета,

который вы получите в 2021 за 2020 год:

- В 2020 году вы уплатили в бюджет 39 000 рублей: 13% х (25 000 х

12 мес.). - Рассчитываем 13% от суммы фактического взноса (но не больше,

чем от 400 000): 13% х 400 000 рублей (ваш внос на ИИС) = 52

000 рублей.

Так как налоговый вычет не может больше подоходного налога,

уплаченного вами в течение прошлого года, на ваш счет вернется

39 000 рублей.

Быстрая регистрация и помощь налогового эксперта!

Зарегистрироваться

Необходимые условия для получения типа А:

- Для того чтобы претендовать на вычет типа А, вы должны быть

плательщиком НДФЛ по ставке 13%. Это либо официальное

трудоустройство, когда работодатель ежемесячно отчисляет в бюджет

13% вашей зарплаты, либо декларирование других источников доходов.

Например, сдача в аренду недвижимости, автомобиля и т. п. - Нельзя одновременно иметь несколько открытых индивидуальных

инвестиционных счетов. Можно переносить счет от одного брокера к

другому, можно закрывать счет, а затем открывать новый, но в один

период времени у вас должен быть только один ИИС. Если вы решили

получить инвестиционный налоговый вычет типа А, поменять его затем

на тип Б не получится. - Налоговый вычет предоставляется на основании декларации 3-НДФЛ

и документов, подтверждающих зачисление средств на индивидуальный

инвестиционный счет. - Чтобы получить инвестиционный налоговый вычет по ИИС, срок

действия договора должен быть не менее 3 лет. Если вы расторгаете

договор раньше, то обязаны вернуть НДФЛ, который получили в рамках

действующего договора. - Нельзя снимать деньги со счета. Можно покупать ценные бумаги,

проводить всевозможные фондовые операции, но в течение 3 лет

снимать с ИИС денежные средства нельзя. В противном случае вы

теряете право на инвестиционный налоговый вычет и обязаны его

вернуть, если уже получили.

Основание: п. 3 ст. 219.1 НК РФ.