Предварительный договор купли-продажи квартиры по ипотеке сбербанка

Содержание:

- Стороны договора

- Порядок покупки квартиры в ипотеку на вторичном рынке через Сбербанк

- Составляем расписку

- Кто выступает сторонами договора

- Как получить ипотеку в «Сбербанке»? Пошаговая инструкция

- Существующие требования банка к ипотечной недвижимости

- Условия получения кредитной карты

- Как происходит подписание?

- Главные условия типового договора

- Образец типового договора купли-продажи квартиры по ипотеке от Сбербанка 2020 года

- Что такое задаток при ипотеке

- Расширенный перечень

- Юридические нюансы

- Нюансы оформления и подписания

- Этапы оформления ипотеки

Стороны договора

Согласно российскому законодательству, одной стороной соглашения с банком является кредитор, а другой заемщик. Однако заемщик также может привлечь до трех поручителей, которые также являются сторонами договора.

Тем не менее, основная ответственность по обеспечению займа лежит непосредственно на титульном заемщике. Также есть созаемщик. Это супруг или супруга заемщика. Созаемщиком становятся по умолчанию без предварительного согласия.

В типовом договоре ипотеки Сбербанка прописываются реквизиты сторон.

Для банка это действующие реквизиты, ИНН, наименование банка и номер отделения, а также имя кредитного специалиста и его подпись.

Сбербанк ставит на последней странице свою печать.

Если ипотека оформляется на физическое лицо, то указываются ФИО, адрес, ИНН (если есть), контакты и подпись.

Это требование актуально для заемщика, созаемщика и всех поручителей.

Порядок покупки квартиры в ипотеку на вторичном рынке через Сбербанк

Приобретение жилья на вторичном рынке практически идентично тому, как покупается квартира в новостройке. Разве что предложений тут значительно больше, да и продавцы бывают очень разными: с кем-то можно будет очень легко и просто договориться, а другой будет затягивать, не предоставлять документы и так далее. Если рассматривать ситуацию с этой точки зрения, то покупка квартиры в новостройке проходит в разы быстрее и проще (чаще всего).

Порядок действий

Последовательность действий для покупки квартиры в ипотеку на вторичном рынке через Сбербанк:

- Найти подходящую квартиру и ее продавца.

- Обсудить условия сделки с учетом того, что для оплаты будут использоваться заемные средства.

- Совместно с представителем банка и продавцом составить предварительный договор купли-продажи.

- Выбрать подходящий банковский продукт и подать заявку на кредит.

- Дождаться решения Сбербанка.

- Подписать все документы.

- Перерегистрировать право собственности.

- Оформить квартиру в залог.

Документы

Как уже было сказано выше, от покупателя нужен только паспорт и документы, которые нужны для оформления кредита. От покупателя нужно затребовать:

- Паспорт продавца.

- Техпаспорт на квартиру.

- Выписка из ЕГРН.

- Правоустанавливающие документы. Например, договор купли-продажи, приватизации, дарения и так далее.

- Выписка из домовой книги.

- Справка из управляющей компании о наличии или отсутствии долгов.

В данном случае не стоит рассчитывать на то, что этим вместо клиента будет заниматься Сбербанк. Какую-то опосредованную помощь он может оказать (например, дать перечень бумаг, которые нужны), однако напрямую, вместо покупателя, общаться с продавцом представителя финансовой организации не будут.

Каждый из перечисленных документов требуется с определенной целью. При помощи паспорта и правоустанавливающих документов можно проверить, действительно ли данный клиент является собственником этого жилья. Кроме того, правоустанавливающие документы иногда показывают на возможные проблемы.

Пример: Если это договор приватизации, то есть вероятность, что в квартире имеет право пожизненно проживать какой-то человек, о чем продавец может «забыть».

Выписка из ЕГРН показывает собственника жилья и дает понимание об отсутствии или наличии каких-то обременений. Техпаспорт нужен для того, чтобы выявить возможную незаконную перепланировку, а выписка из домовой книги показывает прописанных в квартире лиц, что также может указывать на проблему.

Пример: Если в квартире прописан несовершеннолетний, его обязательно нужно выписать в другое жилье до окончания сделки. А для этого требуется разрешение от органов опеки (еще один дополнительный документ). В противном случае покупатель никак не сможет выписать несовершеннолетнего.

Справка из управляющей компании указывает на наличие или отсутствие долгов по коммунальным платежам. Формально, платить их все равно будет предыдущий собственник (такова судебная практика), однако у покупателя все равно могут возникать проблемы, типа необоснованных требований со стороны управляющей компании.

В данном случае нужно учитывать тот факт, что предварительный и основной договор, с точки зрения Сбербанка (который, собственно, и требует заключения предварительного договора) будут практически идентичными. Примерное содержание таких документов:

- Данные сторон.

- Условия сделки.

- Информация о квартире.

- Порядок расчета.

- Стоимость жилья (включая сюда как первоначальный взнос, так и остаток суммы).

- Условия расторжения договора.

- Дата и подписи.

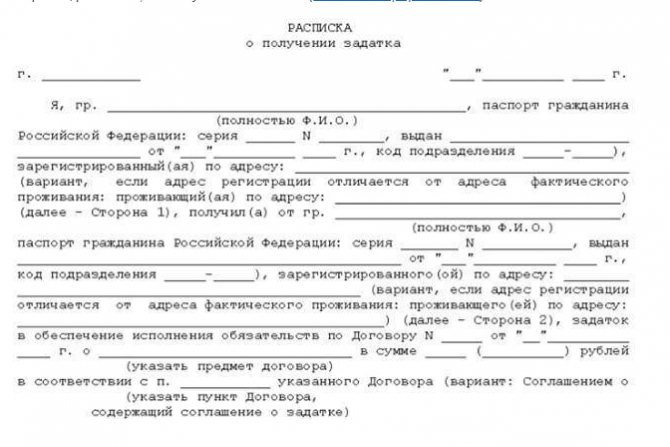

Составляем расписку

Если одна сторона передает денежные средства в счет будущей покупки, тот, кто их получает должен написать расписку об их получении. У документа нет установленной законодательно формы, но есть требования к содержанию.

В расписке необходимо указать:

- название;

- личные данные сторон сделки;

- цену, по которой приобретается жилплощадь (с учетом кадастровой и рыночной стоимости);

- дату передачи денежных средств, цели и основания их получения;

- факт их получения;

- дату подписания основного соглашения о купле-продаже;

- характеристику предмета сделки – точный адрес, реквизиты документов, подтверждающих права на объект недвижимости;

- условия возврата финансовых средств (если сделка не состоится по вине продавца);

- факт включения передаваемой суммы в общую стоимость покупки (или первоначального взноса при ипотеке).

Расписка утверждается подписями сторон. Для получения юридической силы достаточно присутствия самих участников сделки, но желательно пригласить двух свидетелей, которые в случае необходимости подтвердят факт передачи денежных средств.

Финансы передаются сразу после подписания расписки, продавец должен удостовериться, что он получил полную сумму сразу на месте. При пересчете присутствуют свидетели.

Кто выступает сторонами договора

Договор на получение ипотеки заключается между Сбербанком и физическим лицом, выполнившим все условия кредитора. В некоторых случаях, третьим участником сделки выступает титульный созаемщик, оформляющий объект недвижимости в общую собственность.

Права и обязанности сторон

Кредитор обязан:

- Перевести сумму, указанную в ипотечном договоре, клиенту.

- При необходимости, рассмотреть заявку на реструктуризацию ипотеки.

- Подписать справку о закрытии ссуды.

- Отправить уведомление заемщику об осуществляемых операциях с закладной.

- Перевести средства материнского капитала в счет погашения задолженности по ипотечному займу.

Сбербанк имеет право:

- В одностороннем порядке снижать процентную ставку по ипотеке.

- Корректировать размер штрафных санкций при невнесении платежей по кредиту.

- Проводить проверки залогового имущества.

- Отказать в выдаче ипотечной ссуды, без объяснения причин.

- Оформлять отсрочку по внесению очередного платежа, но только в случае подтверждения тяжелой финансовой ситуации заемщика.

- Продать или уступить остаток долга по ипотеке третьим лицам при нарушении сроков уплаты.

- Требовать от заемщика погасить займ досрочно при систематическом нарушении требований договора, утрате залога, отказе в проверке недвижимости, отсутствии договора страхования, нецелевом использовании полученных средств и сокрытии информации об обременениях, наложенных на залоговое обеспечение.

Заёмщик обязан:

- оформить договор страхования;

- вовремя вносить платежи по ипотеке;

- содержать квартиру в надлежащем состоянии;

- уведомлять банк об изменении персональных данных;

- проводить операции с недвижимостью без согласия кредитора;

- передавать обязательности по уплате займа иным лицам;

- заплатить штраф при несвоевременном внесении платежа.

Залогодатель вправе:

- написать заявление на реструктуризацию;

- получить закладную после полной выплаты ипотеки;

- попросить отсрочку при наступлении трудной финансовой ситуации;

- обратиться в суд для решения противоречий с кредитором, если переговоры не увенчались успехом.

Как получить ипотеку в «Сбербанке»? Пошаговая инструкция

Чтобы получить в банке ипотеку, человеку нужно пройти ряд этапов. Рассмотрим пошаговый процесс взятия квартиры в ипотеку:

Чтобы получить в банке ипотеку, человеку нужно пройти ряд этапов. Рассмотрим пошаговый процесс взятия квартиры в ипотеку:

Шаг 1. Выбрать подходящую программу. «Сбербанк» предлагает потенциальным заемщикам множество ипотечных программ, которые отличаются условиями кредитования, предметом ипотеки. Так, взять ипотеку можно на квартиру (на первичном или вторичном рынке), готовый дом, строящийся дом, загородную недвижимость, гараж, машино-место.

Шаг 2. Подобрать подходящую ипотеку. Помимо того что клиент выбирает программу – к примеру, он хочет купить квартиру, так он может уйти еще глубже – выбрать конкретный вид ипотеки. Например, если взять кредит хочет молодая семья с двумя детьми, то банк предлагает особые условия по программе «Ипотека плюс мат. капитал». Для военных тоже есть свои условия и своя программа.

Шаг 3. Собрать документы. На этом этапе можно заручиться поддержкой банковского сотрудника, который занимается ипотечным кредитованием. У него можно узнать, какие документы следует подготовить. Обычно это справка 2–НДФЛ, копия трудового договора или трудовой книжки, документы об образовании, ИНН, СНИЛС, свидетельство о браке, рождении детей, военный билет.

Шаг 4. Подать заявку на получение ипотеки. В «Сбербанке» есть услуга подачи заявки в режиме онлайн. Хотя можно пойти в отделение и написать заявление по месту.

Шаг 5. Подать в банк пакет документов. Если банк одобрил заявку, тогда он назначает дату, когда заемщику нужно прийти с документами. До этого нужно заказать оценку недвижимости. С готовым отчетом об оценке квартиры и необходимым пакетом документов клиент обращается в банк, сообщает цену, которую хочет получить продавец квартиры.

Шаг 6. Оформить договор. Когда договор купли-продажи будет подписан, а деньги переведены продавцу, тогда заемщик должен будет зарегистрировать право собственности на жилье в Росреестре, оформить страховку, затем снова прийти в банк и оформить ипотечный договор с поручительством.

Существующие требования банка к ипотечной недвижимости

Ликвидность кредитуемого жилья будущий заемщик доказывает с помощью отчета о его оценке. Но прежде чем его заказывать, стоит убедиться, что выбранная недвижимость подходит под базовые требования банка.

Месторасположение дома

Как уже упоминалось выше, приобретаемое жилье должно быть расположено на территории РФ. Исключение составляют Севастополь и полуостров Крым – здесь недвижимость пока что не кредитуется Сбербанком.

Также важно учесть кое-какие немаловажные факторы. А именно:

- наличие в населенном пункте, где расположен объект покупки, отделения Сбербанка;

- при приобретении загородной недвижимости – удаление дома от ближайшего города/поселка с отделением Сбера.

В зависимости от типа недвижимости и региона ее расположения, требования к расстоянию могут быть различными. Их следует уточнить в ипотечном отделении банка.

Возраст здания

Год постройки здания весьма важен при оценке его пригодности под ипотеку. Но здесь требования, опять же, зависят от региона.

- В провинции часто кредитуют дома от 1955 года постройки.

- Москвичам отказывают в кредитовании хрущевок старше 1970 года по причине программы их массового сноса.

- В Петербурге к году постройки здания практикуется индивидуальный подход, т. к. недвижимость в историческом центре города весьма ценится, а ее состояние может не зависеть напрямую от ее возраста.

Также стоит отметить, что для частного дома и для многоквартирного здания требования к возрасту могут сильно разниться даже в пределах одного населенного пункта. Поэтому рекомендуем уточнить подробности у ипотечных менеджеров Сбербанка.

Конструктивные нюансы

Требования к квартире по ипотеке Сбербанка затрагивают и перечень материалов, из которых выполнена постройка. Так, Сбер не кредитует:

- многоквартирные дома с деревянными перекрытиями;

- многоквартирные дома с газовыми водонагревателями (без горячей воды);

- частные дома из газоблока либо каркасно-насыпного типа.

Допустимый износ здания

Степень износа здания, в котором расположен объект покупки, должна быть не более 50%. В некоторых регионах этот показатель поднят до 70%. Подтверждается степень износа справкой из БТИ.

Внутренняя комплектация квартиры

Жилье, приобретаемое в кредит, должно быть полностью пригодно для проживания. Что это означает:

- оснащено горячим и холодным водоснабжением, а также центральной канализацией;

- в квартире (доме или секции общежития) должен иметься отдельный санузел, а также ванная или душевая;

- жилье оборудовано водяной, паровой или электрической системой отопления с нагревательными приборами в каждом помещении;

- оконные переплеты и двери находятся в хорошем состоянии;

- в жилище имеется отдельная кухня с установленной в ней плитой (в соответствии с требованиями дома – газовой или электрической).

Это интересно: Уголовная ответственность за неуплату кредита — рассмотрим все нюансы

Условия получения кредитной карты

По негласному правилу получить кредитную карту легче, чем оформить потребительский кредит даже на незначительную сумму. Это объясняется тем, что помимо процентов за пользование заемными средствами, банк получает прибыль с платы за дополнительные услуги и опции, подключаемые по усмотрению держателя. Также доход кредитной организации поступает с платы за обслуживание эмитируемых карт.

Условия получения условно можно разделить на несколько категорий. В общем виде все эти категории применяются банками с небольшими изменениями / дополнениями. Но в каждом случае соискатель должен отвечать основным требованиям, несоблюдение которых сведет на нет все шансы на получение карты.

Постоянная регистрация

В 99% случаев банки-эмитенты требуют, чтобы соискатели были постоянно зарегистрированы в регионе обращения. Также допускается наличие постоянной регистрации в регионе фактического присутствия банка. К примеру, соискатель, постоянно проживающий в Новосибирске, сможет оформить карту, временно находясь в любом другом городе.

Здесь важно, чтобы в Новосибирске было хотя бы одно постоянно действующее отделение банка, карту которого планирует получить соискатель. Оформление не будет возможным в следующих случаях:

Оформление не будет возможным в следующих случаях:

- Отсутствие регистрации в принципе.

- Отсутствие регистрации в регионах присутствия банка.

- Наличие временной регистрации при отсутствии постоянного места жительства.

Brobank: Но на рынке действует несколько банков, которые работают по всей России, и выдают карты россиянам, проживающим в любом регионе страны. Одним из них является Тинькофф банк, высылающий свои карты по почте с общероссийской территорией покрытия.

Работа и доход

В качестве наиболее интересных клиентов рассматриваются граждане, имеющие постоянный и стабильный доход. Но доход недостаточно иметь фактически, так как его еще нужно подтвердить документально.

Если соискатель сможет предоставить в банк весь требующийся пакет документов, то банк, со своей стороны, предложит ему карту на хороших условиях. Зачастую эти условия являются самыми лучшими в данной кредитной организации.

В то же время на рынке есть весьма большое количество предложений для неработающих соискателей. Лидерами в этом отношении признаются банки Тинькофф, Русский Стандарт, Райффайзенбанк, и другие.

В указанных кредитных организациях нет специального предложения именно для безработных, так как каждый клиент должен изначально иметь достаточный доход. Но подтверждение трудоустройства ими не запрашивается.

Возраст

Наиболее прогрессивные банки работают с гражданами с 18-летнего возраста. Законодательно это позволяется, поэтому количество постоянных клиентов увеличивается за счет молодежи.

Остальная часть банков с недоверием относится к такой клиентской категории, так как в этом возрасте у соискателя, как правило, не бывает ни постоянного дохода, ни какой-либо работы. Поэтому для оформления карты человеку должно исполниться полных 21 год. То есть, минимальный возрастной ценз в российских банках составит 18-21 год.

По максимальным показателям банками выдерживаются следующие правила:

- Не более 65-70 лет на момент оформления карты.

- Не более 65-70 лет на момент первого перевыпуска карты.

Аналогичные правила предусматриваются и в процессе рассмотрения заявок на потребительские кредиты. С пожилыми гражданами банки охотнее сотрудничают в рамках специальных пенсионных проектов.

Как происходит подписание?

Кредитный договор подписывается в день оформления договора купли-продажи на квартиру (сразу после подписания или в оговоренные сторонами сроки). Датой фактического предоставления кредита является дата зачисления денег на счет клиента.

Подписывается документ лично заемщиком или созаемщиками либо их законным представителем. Иногда для удобства сделка купли-продажи и оформлением других документов происходит в отделении банка-кредитора.

Хотите узнать больше о порядке оформления ипотеки в Сбербанке? Представляем вам подборку статей на эту тему:

- Перечень необходимых документов и правила написания и подачи анкеты.

- Требования к заемщику и недвижимости.

- Нужен ли поручитель и зачем?

- Особенности первоначального взноса.

- Как взять ипотеку под залог имеющейся недвижимости?

Главные условия типового договора

Итак, в плане подготовки к сделке рассмотрим подробнее договор ипотечного кредитования Сбербанка. Образец расположен на сайте банковской организации. Кроме того, его можно получить, обратившись в ипотечный отдел банка. Шаблон данного документа не является коммерческой тайной и может быть предоставлен любому желающему.

Требования

Поскольку форма ипотечного договора строго регламентирована перечисленными выше законодательными актами, заемщику следует понимать, какие пункты этого документа являются обязательными и не подлежат исключению.

- Реквизиты сторон – титульного заемщика, а также (при наличии) созаемщиков и поручителей с одной стороны, и банка-кредитора с другой. Для физических лиц указываются ФИО, адрес, ИНН и контактные данные. Для банка – наименование, действующие реквизиты, номер отделения, в котором происходит кредитная сделка, а также ФИО специалиста, который ее проводит.

- Предмет договора – подробное описание объекта недвижимости, приобретаемого за счет кредитных средств. Здесь указываются все характеристики квартиры (адрес, площадь, комнатность, инвентаризационная стоимость и т. д.), а также цена покупки и доля собственных средств клиента.

- Условия предоставления займа.

- Порядок использования кредитных средств. Здесь же указывается порядок погашения займа, правила расчета ежемесячного платежа, сроки его внесения и т. д.

- Гарантии – обязательно указывается, что приобретаемая недвижимость переходит в залог к Сберу в качестве обеспечения возврата заемных средств.

- Описание порядка передачи прав собственности (может варьировать, в зависимости от нюансов сделки).

- Возможность отчуждения квартиры в случае неисполнения заемщиком его обязательств. Прописывается порядок отчуждения, возможные причины для этого.

- Ход расчетов между сторонами. Здесь указывается, как и в каком порядке продавец жилья получит свои деньги (соотношение аванса и основной выплаты, суммы, порядок передачи средств – наличными или безналом и т. д.).

Поясним некоторые разделы. К примеру, пункт 4 может меняться, в зависимости от того, участвуют ли в сделке государственные сертификаты. Так, порядок использования материнского сертификата предполагает, что продавец передает право собственности покупателю в момент предоставления средств маткапа, но налагает на жилье обременение до полного расчета. При обычном течении сделки смена права собственности происходит только после полного расчета сторон друг с другом.

Важно! Для вступления в законную силу необходимо подписание кредитного договора по ипотеке в Сбербанке всеми сторонами сделки. А именно: титульным заемщиком, всеми созаемщиками и поручителями, всеми продавцами-совладельцами квартиры (или их законными представителями, если в сделке участвуют несовершеннолетние), а также представителями банка-кредитора

Права и обязанности сторон

В данном разделе обычно указываются такие моменты, как:

- обязательное сообщение заемщиком кредитору об изменении личных данных;

- необходимость ежемесячного продления заемщиком страхового договора;

- возможность кредитора изменить процентную ставку по займу или востребовать остаток долга целиком;

- возможность для заемщика досрочного погашения кредита (с указанием лимитов на эту операцию и ее стоимости).

Словом, данный пункт является особенно интересным для получателя кредита. Именно знание его положений дает возможность сохранить свою кредитную историю незапятнанной и быстро расправиться с выплатой займа.

Важно! Стоит также подробно изучить раздел о штрафных санкциях за несоблюдение договора. Поскольку заключение сделки предполагает обоюдную ответственность сторон, следует знать заранее не только размер своей пени за просрочку, но и риски банка за несоблюдение условий сделки

https://youtube.com/watch?v=MAHC328RetE

Образец типового договора купли-продажи квартиры по ипотеке от Сбербанка 2020 года

Начиная знакомиться с ипотечным договором в целом, можно понять, что он включает в себя две части

Важно учесть, что он будет содержать и индивидуальные и общие условия кредитования, которые требуют детального разбирательства. Что касается общих условий, то они равны для тех или иных клиентов и здесь нет исключения

Во втором варианте содержатся параметры кредитования, которые применимы с банковским учреждением сделкой. Сюда принято относить срок кредита, его сумму, и т.д.

Что касается индивидуального ипотечного договора, то он отличается тем, что не станет предлагать возможность его изучения заранее, это не является возможным со стороны кредитных экспертов.

На это уходит немало времени, если конечно, вы не пожелаете обратиться к опытным юристам за помощью.

Подписание кредитного договора по ипотеке – это ответственная и серьезная процедура, поэтому каждый пункт должен быть детально изучен:

Вначале обычно указывается номер, дата заключения, а так же прописываются стороны данного договора;

Первый пункт документа включает в себя «Предмет договора». Он является важным и станет описывать такие важные моменты как:

- кем именно приобретается недвижимость;

- указывается адрес;

- площадь.

Второй пункт носит название «Заявления и гарантии». Когда будет осуществляться заключение сделки на имущество, то не должно быть никаких долгов по налогам, соответственно и по коммунальным платежам. Лучше всего ознакомиться с этим моментом заранее;

Что касается «порядка передачи объекта в собственность», то изучая этот пункт внимательно, можно понять, что регистрация выполняется в момент внесения заемщиком первоначального взноса;

«Обязательства»

Здесь важно указать возмещение убытков, которые могут быть причинены банку, если договор будет исполняться ненадлежащим образом;

Пункт «Порядок расчетов между сторонами» должен содержать в себе сумму первоначального взноса со стороны заемщика. Учитывается и сумма кредита, которую и станет выдавать Сбербанк;

Далее уже идут «Права и обязанности сторон», а это не менее важный пункт;

Старайтесь изучать договор детально, тогда можно понять, что залогодатель за свой счет страхует объект на сумму, которая является ниже оценочной стоимости. Этот пункт станет включать и обязательство о том, что заемщик должен своевременно осуществлять взнос платежей.

- «Ответственность сторон». Изучая этот пункт можно прийти к выводу, что здесь строго прописываются штрафные санкции, если не будут выполнены обязательства по договору. Как показывает практика, обычно это несвоевременная выплата кредита;

- Пункт «Дополнительные условия» не менее важен, ведь он предлагает информацию о направлении денежных средств, которые полученные от реализации недвижимости. Это необходимо для того, если вдруг заемщик пожелает нарушить условия договора;

- «Срок действия договора». Когда будет осуществлена регистрация договора в ЕГРП, то его можно считать действительным;

- «Заключительные положения». Этот пункт включает в себя информацию о конфиденциальности, взаимоотношений сторон. Вначале указываются адреса, реквизиты сторон, так как это необходимое и обязательное условие.

Что такое задаток при ипотеке

Задаток предполагает передачу определенной суммы денежных средств перед совершением сделки. Так как процедура купли-продажи с участием заемных средств предполагает длительность оформления (объект недвижимости необходимо оценить и согласовать с банком), многие продавцы ставят внесение предварительного платежа обязательным условием. Однако это выгодно также покупателю, который получает гарантию, что понравившееся жилье не будет продано другому.

Задаток оформляется отдельным договором, который используется для решения спорных вопросов в случае их возникновения и защиты интересов обеих сторон сделки.

Расширенный перечень

Сбербанк предлагает воспользоваться различными программами, включая возможность получить субсидию от государства. В зависимости от этого определяется конечный перечень документации. Но перед их сбором позаботьтесь, чтобы продавец предоставил все необходимое:

- Договор купли-продажи или соглашение о намерении, где указана цена квартиры. Возможно, потребуется привлекать независимых оценщиков.

- Основание, определяющее возникновения вещного права, если речь идет о вторичке. Это выписка из Росреестра, а также договор дарения, покупки и т.д.

- Письменное разрешение всех совершеннолетних членов семьи, проживающих в покупаемой квартире.

- Разрешение органов опеки, если на квадратных метрах прописан несовершеннолетний ребенок.

- Бумаги о приватизации, если право собственности хозяина комнат появилось в результате оформления этой процедуры.

Если есть страховка, подготовьте полис. Сейчас имеется в виду не обязательное страхование оформляемой недвижимости, а страхование здоровья на случай утраты работоспособности. Это позволит снизить процентную ставку на 1%. Еще 1% снимут, если заемщик получает зарплату на карту Сбербанка.

Для ипотеки с материнским капиталом

Рождение ребенка всегда праздник, но это требует определенной ответственности. Поэтому отцы и матери часто интересуются, какие документы нужны для ипотеки от Сбербанка, чтобы ставка была минимальной. Для этого потребуется:

- Доказательство того, что средства перечислены на счет, и остались для оплаты первоначального взноса. Используется сертификат.

- Справка, выданная Пенсионнным Фондом о размере остатка средств маткапитала, которые можно использовать для оплаты ипотеки.

- Свидетельство о заключении брака. Если семья распалась, приготовьте свидетельство о расторжении брачных уз.

- Свидетельства о рождении всех несовершеннолетних детей, на которых Правительство выделило деньги в рамках материнского капитала.

- Если привлекаются созаемщики из числа близких людей, потребуются бумаги, указывающие на наличие родственных связей.

Естественно, каждый участник сделки (заемщик, созаемщики, поручители) для похода в Сбербанк берет с собой паспорт гражданина Российской Федерации и дополнительное удостоверение личности. Для лиц, принимающих на себя материальные обязательства, действует требование, предполагающее подтверждение размера дохода.

За оценку квартиры для ипотеки ответственен Сбербанк. Если вы считаете, что сумма определена неверно, и явно завышена, пригласите независимых экспертов. Это сотрудники компаний, специализирующих свою деятельность на оценке объектов недвижимости в регионе.

Для программы «Молодая Семья»

Приобретая квартиру в ипотеку в Сбербанке, молодые люди, решившие создать семью, пользуются специальной программой. Для участия в ней никаких специальных документов не потребуется. Сбербанк просто потребует свидетельство о вступлении в брак и паспорта супругов. Главное, чтобы молодоженам не исполнилось 35 лет, тогда Сбербанк не откажет, и снизит ставку. Остальной перечень документов стандартный. Просто убедитесь, что все необходимое есть в наличии и подавайте заявку.

Для ипотеки с государственной поддержкой

Неважно, какой программой пользуется заемщик, если он попадает под категорию лиц, нуждающихся в социальной защите, государство готово оказать посильную помощь. Она выражается в понижении процентной ставки, а также в возможности погасить до 30% стоимости жилья за счет бюджетных средств

Для этого сотрудники госструктур готовят:

- Удостоверение работника федерального, регионального, муниципального подразделения.

- Данные о супругах и детях (при наличии) для принятия участия в льготных программах.

- Свидетельство участников НИС.

- Сертификат на маткапитал и справку из ПФ об остатке неизрасходованных средств.

- Документы, подтверждающие единоразовую выплату от государства, предназначенную для улучшения жилищных условий.

Перечень документов сократится, если претендент сообщит в Сбербанк, что готов внести половину стоимости или более. Тогда процент минимален, условия лояльные, график выплат удобный.

Юридические нюансы

Жилье проходит двухуровневую проверку по всем вышеизложенным требованиям, рассматривается возможность сохранения стоимости данного жилья на протяжении всего периода ипотечного кредитования. После этих операций наступает время правового аудита, при котором происходит:

- Оценка стоимости жилой площади на рынке, которая проводится при участии выбранного Сбербанком независимого эксперта;

- Контроль юридической чистоты будущей сделки, при котором будут выявлены потенциальные кандидаты на собственность, учитывая несовершеннолетних, недееспособных или отбывающих наказание, выписанных по причине нарушения требований законодательства;

- Проверка полного соответствия технических характеристик недвижимости и сведений, содержащихся в документах.

Однако многие собственники жилой площади, как правило занимающиеся перекупом недвижимости, стремятся понизить сумму в договоре купли-продажи. При заключении сделки с участием какой-либо финансовой организации такая возможность появляется только тогда, когда клиент оплатит всю оставшуюся стоимость сам. Такое происходит из-за налогообложения, согласно соответствующему требованию законодательства сумма средств от продажи жилой площади, которая находится во владении продавца менее пяти лет, подвергается обложению налогом той части недвижимости, которая в цене превышает 1 млн. рублей. В то же время, банк обычно заключает сделки с собственниками, которые имеют во владении недвижимость уже более пяти лет.

Рекомендуемая статья: Социальная ипотека: виды, особенности и порядок оформления

Даже если владелец недвижимости считает ее завышенную цену обоснованной, ему будет необходимо снизить стоимость до уровня, назначенного в итоге независимой экспертизы во время правового аудита. Банк даст одобрение только в том случае, если продавец даст одобрение на скидку, и стоимость жилой площади не превысит указанной экспертом суммы. Однако, если клиент выразит готовность взять на себя все дополнительные расходы, то продавец может договориться с покупателем, что послужит альтернативным решением вопроса стоимости.

Нюансы оформления и подписания

Соглашение о предоплате при приобретении жилья в ипотеку имеет только одно отличие от стандартной сделки – участие банка:

- перед передачей денежных средств необходимо оповестить кредитную организацию о своем намерении внести предоплату;

- необходимо сделать копию документа после его подписания и передать в банк.

Также при приобретении квартиры в ипотеку нужно учитывать следующие моменты:

- у каждого банка или застройщика могут быть свои требования к оформлению документов, поэтому желательно перед передачей финансовых средств взять образцы, согласно которым будут составляться бумаги;

- финансовой организации необходимо представить доказательство совершения авансового платежа – расписку о получении денег, а также выписку со счета (если проводился безналичный перевод) либо копию квитанции (если задаток передавался наличными).

Размер задатка будет вычитаться из первоначального взноса при проведении ипотечной сделки.

Этапы оформления ипотеки

Оформить ипотеку можно не только в отделении Сбербанка, но и в режиме онлайн. Во втором случае заемщик посещает офис только для подписания кредитного договора. Перед обращением в финансовую компанию следует изучить условия получения ипотечного займа, чтобы исключить вероятность отказа.

Выбор объекта для ипотечного кредита

К выбору подходящего объекта недвижимости нужно подходить ответственно. Если речь касается квартиры на вторичном рынке, то нужно учесть ряд требований банка:

- В провинциальном городе можно оформить объект от 1955 года застройки, а в Москве — от 1970 года.

- Недвижимость должна находиться в благоприятном районе с хорошо развитой инфраструктурой.

- В каждой комнате присутствуют исправные батареи, застекленные оконные проемы. Наличие холодной воды, санузла и вентиляции на кухне обязательно. Окна и двери должны быть расположены в соответствии с техпаспортом.

- Износ жилого здания не выше 70% от общего срока эксплуатации.

- Фундамент у строения каменный, бетонный либо железобетонный.

- Все перепланировки должны быть согласованы в районном управлении архитектуры.

Сбор необходимых документов

Перед подачей заявки необходимо подготовить определенные бумаги. В стандартный перечень вошли следующие документы:

- Копия трудовой книжки.

- Паспорт заемщика либо созаемщика.

- Заграничный паспорт, военный билет или СНИЛС.

- Договор аренды, а также выписка по депозиту (для подтверждения наличия источника дополнительного дохода).

- Свидетельство о браке и рождении ребенка.

- Справка по форме банка либо 2-НДФЛ.

Подача заявки и ее рассмотрение

Подача заявки в онлайн-режиме

Оформление анкеты занимает 15-25 минут. Подача заявки состоит из нескольких этапов:

- Регистрация личного кабинета на официальном сайте ДомКлик. Для этого можно воспользоваться сервисом «Сбербанк Онлайн».

- С помощью специального калькулятора рассчитывается ежемесячный платеж, выбирается подходящая ипотечная программа.

- После подачи заявки появляются новые пункты анкеты для внесения достоверной информации.

- Остается загрузить сканы документов и отправить форму на рассмотрение.

По возможности следует указать созаемщика, так как это повышает шансы на получение положительного решения.

Оформление залога по ипотеке

После одобрения заявки необходимо оформить документы на залог по ипотечному займу. Эти бумаги будут удостоверять право кредитора на получение исполнения по финансовому обязательству. Заемщик получит официальное свидетельство о праве собственности только после выплаты всего долга, когда будет снято обременение с квартиры и погашена регистрационная запись в ЕГРП.

Эта процедура осуществляется по письменному заявлению покупателя и продавца. Дополнительно нужно прикрепить правоустанавливающие бумаги, чеки об уплате государственного налога, копии паспортов обеих сторон. Лучше всего выполнить регистрацию ипотеки через официальный сервис. Готовая выписка ЕГРП будет отправлена на электронную почту. Этот вариант оформления доступен, если квартира не находится в долевой собственности.