Коды налоговых периодов, мест и способов представления декларации

Содержание:

- Поле 107 «Налоговый период» в платежном поручении 2019–2020 годов

- Объекты налогообложения НДС

- Налоговые вычеты

- Что такое налоговый и отчетный период по НДС

- Факторы, влияющие на сумму НДС, подлежащего уплате

- Процедура проведения

- Правила составления и сдачи отчетности

- НДС-2019: заполняем декларацию правильно

- Кто платит НДС

- Налоговый период по НДС

- В каких случаях НДС долями уплачивать не разрешается?

- 25) Налогоплательщики ндс. Освобождение от уплаты ндс.

Поле 107 «Налоговый период» в платежном поручении 2019–2020 годов

Рассмотрим подробно правила заполнения налогового периода в платежном поручении (поле 107 «Налоговый период») в 2019–2020 годах. Это поле заполняется при формировании платежных поручений на уплату налогов и взносов:

- Для указания периода, за который производится уплата налога (взноса).

- Для указания конкретной даты платежа — в исключительных случаях, установленных законодательством.

Поле 107 имеет 10 знаков, 8 из них указываются в определенном порядке, а оставшиеся 2 используются для разделения и заполняются точками. 1 и 2 знаками отмечается периодичность уплаты налога (взноса), которая может принимать такие значения:

- месячная (МС);

- квартальная (КВ);

- полугодовая (ПЛ);

- годовая (ГД).

4 и 5 знаки показателя соответствуют номеру выбранного периода:

- для месячных платежей указывается номер месяца отчетного периода — такой номер может принимать значение от 01 до 12 по количеству месяцев в году;

- для квартальных платежей приводится номер квартала — номер принимает значение от 01 до 04 по количеству кварталов;

- для полугодия указывается номер полугодия, он имеет 2 значения: 01 и 02;

- для платежей, осуществляемых один раз в год, проставляются нули.

3 и 6 знаки соответствуют символу «точка» и являются разделительными.

Знаки с 7 по 10 отведены для указания отчетного года. Если в законодательстве определена точная дата уплаты налога, то в поле платежного поручения «Налоговый период» указывается эта дата.

Поле «Налоговый период» может заполняться по платежам не только текущего года, но и прошедших периодов, если налогоплательщик сам обнаружил ошибки в уже сданной отчетности и самостоятельно доплачивает доначисленный налог (взнос). В этом случае в поле 107 должен быть отражен налоговый период, в который были внесены изменения.

Существует ряд ситуаций, при которых в поле «Налоговый период» указывается конкретная дата. Это происходит, когда взаимосвязанное поле 106 «Основание платежа» имеет определенную кодировку. Конкретная дата в таких ситуациях означает для основания платежа:

- ТР — срок уплаты, установленный налоговым органом;

- РС — дата уплаты части рассроченной суммы налога, исходя из существующего графика рассрочки;

- ОТ — дата, когда завершается отсрочка платежа;

- РТ — дата уплаты части реструктурируемой задолженности исходя из существующего графика реструктуризации;

- ПБ — дата окончания процедуры, которая применяется в деле о банкротстве;

- ПР — дата окончания приостановления взыскания;

- ИН — дата уплаты части инвестиционного налогового кредита.

В случае, когда оплата происходит по выявленной в ходе налоговой проверки задолженности или по исполнительному листу, в поле «Налоговый период» указывается нулевое значение.

В случае авансовой уплаты налога в поле 107 указывается тот налоговый период, за который производится оплата.

ОБРАТИТЕ ВНИМАНИЕ! При платежах таможне поле 107 заполняется совсем иначе

Объекты налогообложения НДС

Объекты налогообложения НДС делятся на две группы:

- Облагаемые НДС;

- Не облагаемые НДС.

Отнесение объекта налогообложения НДС производится по условиям, указанным в статье 146 НК РФ, для первой группы эти условия описаны в пункте 1, для второй — в пункте 2.

Облагаемые объекты

К облагаемым налогом объектам относятся операции, приравненные законом к реализации. В частности, объектом налогообложения при исчислении НДС признаются:

- Реализация продукции, работ, услуг, а также залога и имущественных прав на территории РФ;

- Передача товаров, услуг для собственных нужд, расходы на которые не исключаются при расчете налога на прибыль;

- Строительно-монтажные работы, проводимые для собственного использования;

- Ввоз товаров из-за границы в таможенную зону РФ:

Согласно НК, реализация бывает возмездной продажей и безвозмездной. Безвозмездная реализация, как и возмездная, облагается НДС в том случае, если происходит на территории РФ.

Для признания РФ территорией проведения операции необходимо выполнение нескольких требований:

- Товар в момент отгрузки либо совершения операции должен находиться на территории РФ;

- Покупатель также должен вести свою деятельность в России.

При импорте товаров в РФ и на территории под юрисдикцией РФ, обложение НДС производится в зависимости от выбранной таможенной политики.

НДС по импорту:

Получите 267 видеоуроков по 1С бесплатно:

Пример операций с облагаемыми НДС объектами

ООО «Арктур» приобрело товар у организации «КонТрэйд» партию товара на сумму 145 000 руб., включая НДС. ООО «Арктур» является плательщиком НДС, следовательно, может принять к вычету входящий НДС по этому поступлению.

Бухгалтер ООО «Арктур» сформировал следующие проводки по операции, признаваемой объектом налогообложения НДС:

| Дт | Кт | Описание операции | Сумма в руб. | Документ |

| 41 | 60 | Принятие к учету приобретенного товара (145 000 — 145 000* 18%) | 118 900 | Акт |

| 19 | 60 | Отражен НДС к вычету по поступлению (145 000*18 %) | 26 100 | СФ |

| 68 | 19 | НДС предъявлен к вычету | 26 100 | Книга покупок |

После этого товар был полностью реализован за 260 000 руб., включая НДС, проводки:

| Дт | Кт | Описание операции | Сумма в руб. | Документ |

| 62.1 | 90.1 | Отражена выручка от продажи товара | 260 000 | Акт реализации, СФ |

| 90.3 | 68 | Начислен НДС с продажи (260 000*18/118) | 39 661 | СФ выданный, книга продаж |

| 90.2 | 41 | Списана себестоимость проданного товара | 118 900 | Бухгалтерская справка |

Необлагаемые объекты

Не признаются облагаемыми НДС операции:

- Связанные с обращением валюты, кроме случаев с нумизматикой;

- Передача имущества организации ОС, НМА правопреемнику, вызванная реорганизацией;

- Передача имущества бюджетным или общественным, некоммерческим организациям для деятельности, кроме предпринимательской;

- Передача имущества инвестиционного характера, вклады в УК для ООО и другое, паевые взносы и так далее;

- Передача имущества, имущественных прав по концессии;

- Возврат имущества в пределах взноса в УК при ликвидации организации или выходе участника из состава товарищества;

- Передача жилых помещений физлицам для приватизации в государственном и муниципальном жилом фонде;

- Безвозмездная передача жилых домов и иных помещений социально-культурного и жилищно-хозяйственного назначения, а также сооружений, дороги, электросети, газовые сооружения и так далее, государственным и муниципальным органам;

- Безвозмездная передача объектов ОС органам государственной и муниципальной власти;

- Продажа земельных участков и долей в них;

- Передача имущественных прав организации правопреемникам;

- Услуги по передаче в бесплатное пользование органам государственной и муниципальной власти имущества, не закрепленного за органом государственной и муниципальной власти;

Пример операции с не облагаемыми НДС объектами

ООО «РФСО» реализует земельный участок ООО «Земельные наделы». Участок учтен в составе ОС, кадастровая стоимость участка — 850 000 руб. Сумма выручки — 14 000 000 руб. Переход права собственности происходит в момент продажи.

Бухгалтер «РФСО» отражает эту операцию, не признаваемую объектом налогообложения НДС проводками:

| Дт | Кт | Описание операции | Сумма в руб. | Документ |

| 91.2 | 01 | Списана себестоимость участка | 850 000 | Бухгалтерская справка |

| 62.1 | 91.1 | Отражена выручка от продажи | 14 000 000 | Акт реализации |

| 91 | 99 | Отражена прибыль от продажи (14 000 000 — 850 000) | 1 315 000 | Бухгалтерская справка |

Покупатель ООО «Земельные наделы» приобретает участок не в качестве внеоборотного актива, а для последующей перепродажи. Проводки у покупателя:

| Дт | Кт | Описание операции | Сумма в руб. | Документ |

| 41 | 60 | Земельный участок принят к учету как товар | 14 000 000 | Накладная, акт |

| 60 | 51 | Отражена оплата продавцу | 14 000 000 | Выписка банка |

Налоговые вычеты

Как упоминалось выше, вычетом считают сумму НДС, которую поставщик предъявляет при продаже товара. Эта сумма используется магазином для уменьшения своих налоговых обязательств. Не в каждом случае сотрудники ФНС примут и допустят налоговый вычет. Необходимо соблюдение 3 правил:

- Товар, приобретенный у поставщика магазином с целью последующей реализации, облагается налогом на дополнительную стоимость (список исключений читайте в другой статье).

- Магазин может предоставить подтверждающие документы, что он имеет право на вычет, поскольку уплатил за товар НДС, начисленный поставщиком. В качестве документа принимается правильно заполненная счет-фактура и прочие бухгалтерские бланки.

- Приобретенный магазином товар проведен по бухучету.

Если все 3 правила соблюдаются, то магазин по итогу налогового периода может рассчитывать на одобрение вычета.

Счет-фактура

Документ обладает юридической силой при условии правильного заполнения. Содержит чистую стоимость поставляемых магазину товаров (без НДС) и общую сумму к оплате (вместе с налогом на добавочную стоимость). Фактура на проданный магазину товар в течение 5 дней передается от поставщика к заказчику. У последнего отмечается в книге продаж, подшивается к документам.

Знакомство с понятием НДС полезно любому человеку, даже если он не занимается торговлей, услугами и далек от предпринимательской деятельности. Уметь рассчитывать налог должны специалисты, заполняющие бухгалтерскую документацию на фирме и сдающие отчетность в ФНС. Если поначалу сложно пользоваться формулами, в помощь – онлайн-калькулятор НДС. Пара секунд понадобится, чтобы получить все необходимые суммы для составления отчетности. Остается аккуратно заполнить все поля и вовремя сдать бумаги в налоговую службу.

Что такое налоговый и отчетный период по НДС

Ответ на этот вопрос дает статья 163 Налогового кодекса РФ. Согласно этой статье, налоговый период по НДС составляет квартал для всех категорий плательщиков. Налогоплательщики определяют налог к уплате ежеквартально, так как налоговым периодом по НДС признается квартал. Нарастающим итогом с начала года этот фискальный сбор не определяется.

Уплата рассчитанного за квартал налога на добавленную стоимость производится тремя равными платежами. Перечисления необходимо делать до 25 числа каждого из трех месяцев, следующих за отчетным кварталом.

Например, при перечислении налога за 1 квартал в размере 300 000 руб. необходимо уплатить:

- 100 000 руб. — до 25 апреля;

- 100 000 руб. — до 25 мая;

- 100 000 руб. — до 25 июня.

Налогоплательщики, в соответствии со статьей 174 НК РФ, предоставляют в ИФНС декларацию по истечении налогового периода. Таким образом, для данного фискального платежа отчетный период равен налоговому.

Факторы, влияющие на сумму НДС, подлежащего уплате

Сумма НДС, начисленная к уплате в бюджет и отражаемая по строке 040 раздела 1 декларации по НДС, появляется в этой строке, если в результате арифметических операций с итоговыми суммами НДС, образовавшимися в разделах 3, 4, 5, 6 декларации, конечная сумма этих операций отражает обязательство по уплате в бюджет, а не по возмещению из него.

При этом НДС, попадающий в разделы 4, 5, 6 декларации, связан с операциями реализации по ставке 0%, и в итоговой сумме каждого раздела чаще всего представляет собой сумму налога к возмещению. Итоговая сумма раздела 3 декларации является разницей между суммой налога, начисленного от налогооблагаемых объектов, и суммой налоговых вычетов и чаще всего представляет собой сумму, подлежащую уплате в бюджет.

Соответственно, на сумму, начисленную к уплате в бюджет и отражаемую по строке 040 раздела 1 декларации по НДС, влияют следующие факторы:

1. Величина налога, начисленного от налогооблагаемых объектов, и, в свою очередь, величина налогооблагаемой базы увеличивают сумму уплачиваемого налога.

2. Объем налоговых вычетов по полученным от поставщиков товаров (работ, услуг) документам, оформленным надлежащим образом, уменьшает сумму уплачиваемого налога.

См. также материал «Какой порядок применения (принятия) налоговых вычетов по НДС: условия?».

3. Объем НДС с авансов, перечисленных поставщикам товаров (работ, услуг), при соблюдении всех условий для применения такого вычета и принятии организацией решения об использовании права на его применение, уменьшает сумму уплачиваемого налога.

См. также материал «Принятие к вычету НДС с выданных авансов».

4. Объем НДС, начисленного при выполнении строительно-монтажных работ для собственного потребления, подлежащий вычету, уменьшает сумму уплачиваемого налога.

5. Объем НДС, уплаченного таможенным органам при ввозе товаров на территорию Российской Федерации, уменьшает сумму уплачиваемого налога.

См. также материал «Какой порядок возмещения (возврата) НДС при импорте товаров?»

6. Объем НДС, уплаченного налоговым органам при ввозе товаров на территорию Российской Федерации с территории государств – членов ЕАЭС, уменьшает сумму уплачиваемого налога.

7. Объем НДС по закрытым за период авансам покупателей уменьшает сумму уплачиваемого налога.

8. Объем НДС, уплаченного налогоплательщиком за период в качестве налогового агента, уменьшает сумму уплачиваемого налога.

См. также материал «Как налоговому агенту принять к вычету НДС при приобретении товаров (работ, услуг) у иностранного продавца».

9. Особенности алгоритма расчета распределения сумм налоговых вычетов между операциями, подлежащими налогообложению НДС (с учетом разбивки по разным ставкам), и операциями, не облагаемыми НДС. Распределению подлежат не только суммы вычетов по документам поставщиков, но и суммы, уплаченные таможенным и налоговым органам при ввозе товаров на территорию Российской Федерации.

При создании алгоритма такого расчета следует учитывать, что НДС с авансов (как полученных, так и уплаченных), НДС налогового агента, и НДС, начисленный при выполнении строительно-монтажных работ, в распределении не участвуют. Они должны быть приняты к вычету полностью в том периоде, когда появилось право на применение такого вычета. Это позволит обоснованно уменьшить сумму уплачиваемого в бюджет налога.

Кроме того, расчет распределения сумм НДС должен вестись с учетом остатков НДС, относящихся к реализации по ставке 0%, право на применение которой не подтверждено на начало расчетного периода. Остатки этого НДС должны быть отражены в бухгалтерском учете на отдельном субсчете счета 19. Полученный по расчету НДС, относящийся к операциям, не являющимся объектом налогообложения или освобождаемым от налогообложения НДС, должен быть включен в затраты по правилам ст. 170 НК РФ.

См. также: «Как ведется раздельный учет по НДС (принципы и методика)?».

Процедура проведения

Давайте теперь поговорим о сроках и особенностях проведения налоговой камеральной проверки декларации по НДС, процедуре, сроках возврата (возмещения из бюджета), доначислении его после проверки.

Сроки

Нормативная правовая база определяет для проведения «камералки» трехмесячный срок. Он исчисляется со дня, когда декларация и сопроводительные документы были зарегистрированы в налоговом органе.

Это максимальный период, однако он может быть сокращён, если инспектор завершит работу по изучению и анализу сведений раньше

Важно помнить, что срок не может быть увеличен

Давайте узнаем, какой пакет документов надо предоставлять на камеральную проверку по НДС.

Необходимые документы

Декларации об НДС следует подавать за каждый квартал до 25 числа того месяца, который следует за отчетным периодом. Кроме декларации основаниями для проведения проверки по НДС могут служить следующие документы:

- лицевая карточка налога;

- любые сведения о деятельности налогоплательщика;

- бухгалтерская информация;

- справки о расчете и оплате НДС.

Среди обязательных документов, прилагаемых к декларации, могут быть:

- данные о приобретении товаров и услуг;

- документы на входные налоги.

Важно помнить, что при «камералке» декларации по НДС анализируется лишь отчетный период. Но в случае подачи уточнённых сведений за период более трех лет, инспектор автоматически приобретает право изучать данные и за это время.. Про итоги камеральной проверки НДС читайте ниже

Про итоги камеральной проверки НДС читайте ниже.

Как ответить на требования налоговой по камеральной проверке? Давайте узнаем из видео ниже:

Итоги и решения

Когда контрольные мероприятия завершены без выявления каких-либо нарушений, инспектор должен вынести решение, которое документально оформляется не позднее 7 дней после окончания сроков «камералки». Следующие пять дней отведены на то, чтобы уведомить субъекта проверки о принятом решении.

Если в результате контроля установлены нарушения, то сотрудники налогового органа оформляют соответствующий акт. Когда налогоплательщик не согласен с предъявленными несоответствиями, он имеет право в течение 15 дней оформить свои возражения. В последующие десять дней налоговики принимают решение о привлечении субъекта к ответственности или об отказе от таковой.

У нас вы можете скачать бланк-образец возражений по акту камеральной налоговой проверки НДС.

Образец возражений по акту камеральной проверки НДС

Налоговый орган может вынести решение о возмещении НДС, когда сумма фактического вычета больше, чем сумма рассчитанных налогов, или когда имели место действия, облагаемые так называемой «нулевой» ставкой. Возмещение возможно в двух формах:

- возврат, когда финансы перечисляются на расчетный счет налогоплательщика;

- зачет, когда погашаются недоимки.

Налогоплательщикам следует помнить, что они не обязаны исполнять любое решение налоговой службы, которое вынесено с нарушением сроков, установленных законодательством для проведения камеральной проверки по НДС

Также всегда важно знать, правильно ли вам начисляли НДС

В этом видео вы найдете полезные советы о том, как избежать камеральной проверки по НДС:

Правила составления и сдачи отчетности

Декларация по НДС за год сдается четыре раза, поскольку налоговый период по налогу — квартал. При этом для большинства налогоплательщиков применяется единый подход к определению сроков сдачи НДС-отчетности — подготовить и представить налоговикам декларацию по НДС нужно в течение 25 дней с момента окончания квартала. Если 25-е число выходной, отчетный срок сдвигается на ближайший рабочий день.

Например, для декларации по НДС за 4-й квартал 2020 года срок сдачи — не позднее 27.01.2020.

Кроме 25-го числа, в январе 2020 года есть еще одна контрольная отметка для отчетности по НДС

Кому важно не забыть об этой отчетной дате, расскажем в следующем разделе

Сроки уплаты НДС за год разные, и, чтобы с ними определиться, решите:

- будете перечислять указанную в декларации сумму налога единым платежом (п. 1 ст. 45 НК РФ);

- или примените схему уплаты налога частями (п. 1 ст. 174 НК РФ).

Для первого варианта оплаты на перечисление НДС отводятся те же 25 дней с момента окончания каждого квартала, что и на подачу декларации по НДС.

Если за 4-й квартал вы применяете «дробную» схему НДС-платежей (равными долями в течение 3 месяцев после окончания отчетного периода), 27.01.2020 вам предстоит перечислить только первую часть налога. При такой схеме уплаты оформляйте платежки регулярно каждый месяц. Покажем на примере, как это сделать.

Пример

ИП Хуснутдинов Р. Н. применяет общую систему налогообложения и платит НДС. По итогам 4-го квартала 2020 года он оформил декларацию по НДС и отправил ее по ТКС в инспекцию 23.01.2020 (не дожидаясь крайней допустимой для НДС-отчетности даты 27.01.2020).

В декларации НДС к уплате составил 198 495 руб. ИП Хуснутдинов Р. Н. решил не затягивать с перечислением налога в бюджет. Для этого он:

- рассчитал ежемесячный платеж по НДС: 198 495 руб. / 3 = 66 165 руб.;

- составил таблицу платежей (основное правило своевременного расчета с бюджетом — дату определить из расчета того, что планируемый срок уплаты должен быть на 2–3 дня раньше нормативного):

| Подлежащая перечислению сумма НДС, руб. | Дата уплаты НДС по НК РФ с учетом переносов, не позднее | Планируемая дата уплаты |

| 66 165 | 27.01.2020

(перенос с субботы 25 января) |

23.01.2020 |

| 66 165 | 25.02.2020 | 20.02.2020 |

| 66 165 | 25.03.2020 | 23.03.2020 |

Любая отправленная налоговикам декларация по НДС за год (например, по итогам 4 квартала) не будет считаться представленной, если не соблюден способ ее подачи — на это прямо указано в абз. 4 п. 5 ст. 174 НК РФ. То есть вас накажут за непредставление НДС-отчетности, если вы заполнили бумажную декларацию, а обязаны были отчитаться по ТКС в электронном виде.

Бумажная декларация разрешена только для налоговых агентов при соблюдении определенных условий.

Размер наказания за любую несданную декларацию по НДС за год (по итогам любого квартала), за ее несвоевременное представление или подачу в бумажной форме (если предусмотрен только электронный формат отчета) — 5% от подлежащего уплате НДС за каждый месяц просрочки (но не больше 30% от указанной в декларации суммы и не менее 1000 руб.).

Могут ли оштрафовать за непредставление нулевого отчета по НДС, узнайтездесь.

Налоговый период по НДС устанавливается как квартал. С такой периодичностью предоставляется отчетность по НДС в инспекцию ФНС по месту нахождения налогоплательщика. Т

- титульный лист;

- раздел 1 — сумма налога к уплате;

- раздел 3 — расчет налога к уплате;

- раздел 8 — сведения из книги покупок;

- раздел 9 — сведения из книги продаж.

Остальные разделы включаются в состав отчета по мере необходимости при наличии соответствующих операций.

Данные о временном промежутке, за который предоставляется отчет, приводятся на титульном листе декларации в закодированном виде. Их полный перечень приведен в Приложении 3 к Порядку заполнения. Обычно используемые коды приведем в таблице. Коды налоговых периодов по НДС:

| Квартал календарного года | Код |

| Первый | 21 |

| Второй | 22 |

| Третий | 23 |

| Четвертый | 24 |

В бумажном виде предоставить отчет могут только лица, не являющиеся налогоплательщиками, но на которых возложена обязанность предоставления отчета. Например, агенты или комиссионеры, которые в декларацию включают только сведения из журналов полученных и выставленных счетов-фактур в интересах других лиц.

Налоговый период по НДС в 2020 году по-прежнему равен кварталу. И изменений здесь не предвидится. Уплата НДС производится до 25-го числа равными долями по 1/3 от общей суммы начисленного налога на протяжении 3 месяцев, следующих за налоговым периодом (п. 1 ст. 174 НК РФ).

Верно указать налоговый период в платежке вам поможет наша статья «Указываем налоговый период в платежном поручении — 2018-2019».

НДС-2019: заполняем декларацию правильно

Эти разделы предназначены для отражения конкретных операций, связанных с выставлением либо получением счетов-фактур, которые субъект совершил в отчетном периоде. Данные в эти разделы поступают из книг покупок и продаж, а также журнала учета выставленных и полученных счетов-фактур.

- номер корректировки — для первичной сдачи ставится «000»;

- налоговый период — код из приложения № 3 к порядку заполнения декларации (из Приказа);

- отчетный год;

- код налогового органа — первые две цифры обозначают регион, последние — номер налоговой инспекции;

- код места представления декларации в налоговый орган (значения — в таблице ниже);

- количество страниц отчета.

Кто платит НДС

Налог на добавленную стоимость, оплачивается:

- Промышленно-производственными, муниципальными, хозяйственными предприятиями и организациями и их филиалами, не имеющими собственной регистрации, но имеющими расчетные счета;

- Банками, страховыми организациями;

- Индивидуальными предпринимателями, гражданами, задействованными в семейном бизнесе;

- Иностранные предприятия, работающие на территории РФ;

- НКО при осуществлении хозяйственной или коммерческой деятельности.

По факту, в зависимости от выбранной системы налогообложения, начисление производиться при любой финансовой или хозяйственной операции, влияющей на изменение оборотного, уставного капитала с последующим зачислением средств на лицевые счета организации.

Физические лица, являющиеся конечными потребителями, оплачивают налоговый вычет уже входящий в стоимость проводимой покупки. Если Вы задавались вопросом что такое НДС в чеке, то это та самая добавочная стоимость – процент отчисляемый в государственный бюджет.

Данные о добавочной стоимости вносятся в специальную декларацию и сдаются в отделение ФНС по региону регистрации компании или индивидуального предпринимателя. Сдача производиться не позднее 25 числа месяца, следующего после закрытия отчетного периода. Иными словами сдача производиться четырежды в течение года по закрытию каждого квартала. При задержках или ошибках заполнения декларации ФНС может быть инициирована специальная проверка плательщика.

Виды и объемы платежей

Размер начисляемой добавочной стоимости, зависит от социальной значимости товаров. В частности, предусмотрены следующие варианты:

- 20% на товары, имеющие невысокую социальную значимость;

- 10% — товары средней социальной значимости к ним относятся продукты питания входящие минимальный потребительский набор;

- 0% — товарная группа, имеющая высокую социальную и гуманитарную значимость.

Ознакомиться подробней с продукцией входящей в каждую из групп, можно в материалах, представленных на сайте или же перейдя на сайт ФНС, где также приведена данная информация. Градация процентов налоговых вычетов, сделана для того, чтобы защитить покупателей от чрезмерного повышения цен, а также поддержать отдельные сектора производства, обеспечив им конкурентоспособные условия развития. Также, повышенная ставка предъявляется по отношению к товарам, импортируемым из-за рубежа.

В странах, где применяется налог с продаж, действуют те же правила при определении его размера. К примеру, в США процент определяется федеральными властями и властями штата, поэтому его ставка может сильно различаться в зависимости от региона страны и прочих условий. В России же процент имеет единое значение по регионам, но различается для разных товарных групп.

Преимущества и недостатки

Вычет НДС на нескольких этапах реализации или производства, а также сама система ведения данного вида налогообложения имеет свои преимущества и недостатки. К преимуществам можно отнести:

- Снижается риск уклонения от оплаты при реализации продукции – добавочную стоимость платит каждая из сторон проводящая закупку сырья, готовой продукции и т.д. таким образом, вычет в бюджет производиться несколько раз, а не единожды;

- Снижается уровень налоговой нагрузки на отдельные группы участвующие в производстве и конечном потреблении товаров, за счет распределения нагрузки;

- Упрощается система контроля налоговых вычетов благодаря его выносу в отдельный параметр при формировании отчетности.

Недостатком является возможность удорожания продукции из-за того, что в его конечную цену производителем и продавцом закладываются собственные расходы на оплату добавленной стоимости на разных этапах.

Надеемся, информация, приведенная выше помогла понять что такое НДС, кто и когда его оплачивает. В Российской налоговой систем он появился в 1992 году, и регулируется положением главы №21 Налогового кодекса РФ.

Видео

Налоговый период по НДС

Во время установления налогового периода предприниматели должны учитывать один нюанс – состав выручки. На данный момент в российском законодательстве нет четкого ответа по поводу суммы, которая может быть отнесена к прибыли от проведенной продажи имущественных прав, услуги или работы.

Во время определения базы предпринимателям не требуется вносить в выручку сумму, полученную в процессе коммерческой деятельности, находящейся под облагаемым ЕНВД. Это касается и сумм, начисление которых было осуществлено налогоплательщиком в процессе безвозмездной передачи товара или работы.

В каких случаях НДС долями уплачивать не разрешается?

Согласно абз. 1 и абз. 2 п. 4 ст. 174 НК РФ, приведенный порядок уплаты НДС долями не применяется:

- для лиц, перечисленных в п. 5 ст. 173 НК РФ (это те, кто выставил счет-фактуру добровольно, в отсутствие такой обязанности);

- налоговых агентов, приобретающих услуги и работы (не товары!) у иностранных компаний, которые не состоят на учете в ФНС России.

См. также материал «Как налоговому агенту принять к вычету НДС при приобретении товаров (работ, услуг) у иностранного продавца».

Такие налогоплательщики обязаны платить НДС единовременно:

- до 25 числа месяца, следующего за отчетным кварталом (для лиц, перечисленных в п. 5 ст. 173 НК РФ);

- одновременно с выплатой вознаграждения (если услуги или работы приобретаются у иностранцев).

Более наглядно данная информация представлена на схеме:

Напомним, что исполнять обязанности по уплате НДС следует в том налоговом органе, где налогоплательщик состоит на учете (п. 2 ст. 174 НК РФ). Представить налоговую декларацию он обязан до 25-го числа того месяца, который следует за отчетным кварталом (ст. 163, п. 5 ст. 174 НК РФ).

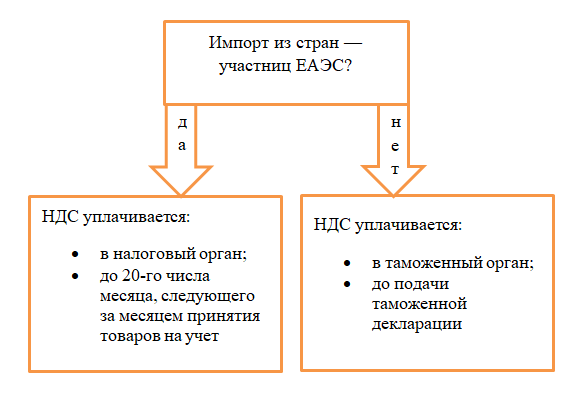

В случае импорта товаров уплата НДС производится также единовременно (не долями), но сроки различаются в зависимости от того, откуда эти товары импортируются. При импорте порядок уплаты ввозного НДС регулируется Таможенным кодексом Таможенного союза (пп. 3 п. 1 ст. 195, п. 1 ст. 196, пп. 1 п. 3 ст. 211, п. 4 ст. 274 ТК ТС), но в случае импорта из стран — участниц ЕАЭС срок уплаты ввозного НДС регулируется п. 19 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (приложение 18 к Договору о Евразийском экономическом союзе).

25) Налогоплательщики ндс. Освобождение от уплаты ндс.

Налогоплательщиками налога на добавленную стоимость признаются:

лица, перемещающие товары из РФ

Не признаются налогоплательщиками (специальные налоговые режимы):

ИП, применяющие ЕСХН (единый сельскохозяйственный налог);

ИП, применяющие УСН (упрощенную систему);

ИП, применяющие ЕНВД (единый налог на вмененный доход).

Налогоплательщики подлежат обязательной постановке на учет в налоговом органе, в качестве плательщика НДС.

Налогоплательщики имеют право на освобождение от исполнения обязанностей плательщики НДС, такая возможность появляется на основании статьи 145 НК РФ, если за предшествующие последовательные 3 календарных месяца:

выручка не превысила в совокупности 2 миллиона рублей;

не производился и не реализовывался подакцизный товар.

Решение на освобождение, налогоплательщик принимает самостоятельно, для этого необходимо предоставить в налоговый орган по месту своего учета:

выписку по книге покупок и продаж;

копию журнала выставленных счет-фактур;

выписку из бух баланса или книгу учета доходов и расходов для ИП.

Данные документы необходимо предоставить не позднее 20 числа месяца, начиная с которого налогоплательщик намерен воспользоваться данным правом.

Налогоплательщики, получившие право на освобождение от уплаты НДС не могут отказаться от этого права до истечения 12 последовательных календарных месяцев. Исключением является нарушение условий перехода. При утрате права, налогоплательщик утрачивает и исчисляет в бюджет налог с 1 числа того месяца, в котором нарушил условие. При использовании освобождения от уплаты НДС после 12 календарных месяцев, налогоплательщик обязан, не позднее 20 числа последнего месяца, предоставить в налоговые органы документы, подтверждающие получение суммы выручки, а также уведомление о продлении использования права на освобождение от уплаты НДС или об отказе от исполнения.

НДС облагаются только те товары и услуги, которые реализуются только на территории РФ и в момент начала отгрузки или транспортировки не находятся за пределами границы.

Операции, не подлежащие налогообложению установлены НК и распространяются только на операции, проводимые на территории России. Перечень един на всей территории государства и может быть изменен только решением федеральных законодательных органов:

реализация товаров, помещенных под таможенный режим в магазинах беспошлинной торговли (Duty Free);

выполнение научно — технических и опытно-конструкторских работ за счет средств бюджета;

реализация необработанных алмазов обрабатывающими предприятиями.

предоставление в пользование жилых помещений в жилищном фонде всех форм собственности (квартирная плата);

содержание детей в дошкольных учреждениях, проведение с несовершеннолетними детьми занятия в кружках, секциях, студиях;

уход за больными, инвалидами, престарелыми, предоставляемый государственными и муниципальными учреждениями социальной защиты;

медицинские услуги, за исключением косметических, ветеринарных, санитарно-эпидемиологических услуг;

реализация мед товаров по перечню, утвержденному Правительству РФ (изготовление надгробных памятников по перечню).

реализация монет из драгоценных металлов, за исключением коллекционных монет;

услуги по страхованию, перестрахованию, сострахованию;

реализация ценных бумаг, предоставление арендодателем в аренду на территориях РФ помещений, иностранным гражданам и организациям, аккредитованным в РФ при условии применения в этом случае, если законодательство иностранного государства установил аналогичный порядок в отношении граждан и организаций РФ;

проведение лотерей, организация тотализаторов и других основанных на риске игр;

Сумма НДС по приобретенным товарам, работам, услугам не включается в себестоимость произведенным товарам, работам, услугам, а учитывается налогоплательщиком отдельно и определяется как налоговые вычеты.

Налогоплательщик имеет право уменьшить сумму налога, начисленную при реализации товаров, работ и услуг в следующих случаях:

при реализации товаров, в случаях, если покупатель возвратил эти товары продавцу или отказался от выполнения услуг;

с раннее полученной оплаты в счет предоставленных поставок товаров, услуг и работ, после того, как они были отгружены покупателю;

НДС может быть принят к вычету только при выполнении определенных условий:

приобретены товары для осуществления производственной деятельности, облагаемой НДС, либо для перепродажи — товар оприходован;

имеется счет-фактура полученная от поставщика;